УСН для индивидуальных предпринимателей на сегодняшний день — один из наиболее оптимальных налоговых режимов. Упрощенная система налогообложения во многом облегчает жизнь ИП в сфере ведения деятельности. Применение этого режима в большинстве случаев позволяет существенно снизить налоговую и административную нагрузку.

Что собой представляет УСН для ИП, мы писали ранее. В нашем сегодняшнем материале мы поговорим подробнее про отчетность ИП на УСН без работников в 2021 году. Разберем различные виды отчетности, особенности подготовки и сдачи, сроки сдачи.

Отчетность ИП на УСН в 2021 году

Декларация за 2021 год

Отметим, что авансовые платежи нужно уплачивать каждый квартал, а налоговую отчетность, то есть декларацию УСН следует подавать один раз в год (в ФНС до 30 апреля по месту жительства индивидуального предпринимателя).

Таким образом, отчетность ИП на УСН без работников в 2021 году сдается за истекший календарный год (2019).

Подать декларацию ИП может разными способами:

- лично;

- через представителя (по нотариальной доверенности).

- по почте;

- по электронной почте — через сайт ФНС https://www.nalog.ru/rn50/service/pred_elv/ но для сдачи через сайт ФНС необходимо приобретение усиленной электронной подписи.

Обратите внимание, что вне зависимости от того, велась предпринимательская деятельность или нет, декларацию все равно нужно подавать (нулевая декларация).

Книга учета доходов и расходов (КУДИР)

Кроме декларации, которая подается один раз в год, ИП на УСН обязаны вести Книгу учета доходов и расходов (КУДИР) в течение года. Книгу можно вести как в электронной форме, так и на бумажном носителе.

Начиная с 2013 года, книгу больше не нужно заверять в налоговой службе. При этом страницы КУДИР должны быть пронумерованы и прошиты. Отметим, что за отсутствие книги ИП грозит штраф.

Заполнять Книгу учета доходов и расходов ИП на УСН совсем несложно. В документ вносятся операции, которые проводятся предпринимателем (в хронологическом порядке). На каждый налоговый период заводится новая КУДИР. ФНС может потребовать предоставить Книгу учета доходов и расходов.

Патентная система налогообложения

При ПСН объектом взимания налога становится не определённый доход, а возможных исходя из конкретного вида деятельности. Размеры устанавливаются государством. А варианты видов деятельности, при которых доступна система патентов регулируются статьёй 346.43 НК РФ. Также важно, что список этих видов всё время растёт.

Расчёт цены на патент не зависит от ИП. Сумма устанавливается исходя из ставки по конкретному типу коммерческой деятельности, а так же срока, на который покупается патент (до одного года).

ИП, действующим на патенте нет необходимости сдавать отчётность.

Плата по налогам осуществляется в рамках стоимости самого патента.

Важные изменения с 2021 года

С момента регистрации ИП, независимо от наличия или отсутствия предпринимательской деятельности, возникает необходимость уплачивать фиксированные платежи на обязательное медицинское и пенсионное страхование. До 2021 года эти платежи перечислялись в:

- ПФР (Пенсионный фонд России);

- ФФОМС (Федеральный фонд обязательного медицинского страхования).

Начиная с 1 января 2021 года, администрирование страховых взносов на пенсионное и медицинское страхование было передано Федеральной налоговой службе. В связи с этим ИП с 2021 года должен перечислять начисленные страховые взносы в ИФНС по месту своей регистрации.

В связи с тем, что с 1 января 2021 года администрирование взносов на пенсионное и медицинское страхование возложено на налоговые инспекции, поменялись коды бюджетной классификации для уплаты фиксированных взносов.

Единый налог на вменённый доход (ЕНВД)

Налог накладывается при этом режиме на потенциальный доход по конкретному виду деятельности. Также учитывается региональный коэффициент, который может, как увеличить, так и уменьшить сумму оплаты по декларации на «вменёнке».

Что влияет на расчёт налога при ЕНВД:

- Базовая доходность бизнеса. Прописывается в НК РФ.

- Величина физического показателя. По-своему для каждого конкретного типа деятельности предпринимателей.

- Коэффициенты К1 и К2. К1 — коэффициент-дефлятор равен ещё с 2015 года 1,798. К2 — корректирующий коэффициент меняется в зависимости от региональной установки.

Формула расчёта налога на ЕНВД: базовая доходность* К1 * К2 * налоговая ставка в 15 процентов.

Время подачи отчётности и время на оплату налоговых показателей:

- 1-ый квартал — до 20 апреля — отчётность и до 25 апреля — налог.

- 2-ой — до 20 июля и до 25 июля соответственно.

- 3-ий — до 20 и 25 октября соответственно.

- 4-ый — до 20 и 25 января соответственно.

Фиксированные платежи ИП на УСН

В 2021 году метод расчета фиксированных взносов ИП за себя был изменен. Это связано с окончательно принятым решением правительства не увязывать размер фиксированных взносов с величиной МРОТ.

Напомним, правительство сочло, что в связи с тем, что МРОТ на 2018 год вырос по сравнению с МРОТ на 2021 год на 1 989 рублей и составил 9 489 рублей, размер фиксированных взносов существенно увеличится. Размер фиксированных взносов в этом случае составил бы 35 412 рублей. Т.е. ИП пришлось бы в 2021 году уплатить на 7422 рубля больше, чем в 2021 году.

Поэтому Правительство выступило с предложением установить размер фиксированных взносов таким образом чтобы, годовая сумма взносов обеспечивала предпринимателю минимум 1 балл индивидуального пенсионного коэффициента. После принятия соответствующего закона фиксированная часть страховых пенсионных взносов на 2021 год составила 26 545 рублей в год (т.е. была рассчитана, исходя из суммы 8 508 рублей в месяц), на медицинское страхование размер взносов составил 5 840 рублей.

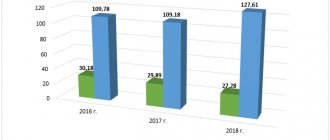

Результаты изменения законодательства в части расчет размера страховых взносов

Федеральным законом от 27.11.2017 № 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», внесены изменения в ст.430 НК РФ в части указания фиксированного размера взносов на пенсионное и медицинское страхование:

В 2021 году:

- на пенсионное страхование (если годовой доход не превышает 300 000 рублей) – 26 545 рублей;

- на медицинское страхование (независимо от дохода) – 5 840 рублей.

В 2021 году:

- на пенсионное страхование ( если годовой доход не превышает 300 000 рублей) – 29 354 рубля;

- на медицинское страхование (независимо от дохода) – 6 884 рубля.

В 2021 году:

- на пенсионное страхование (если годовой доход не превышает 300 000 рублей) – 32 448 рублей;

- на медицинское страхование (независимо от дохода) – 8 426 рублей.

Отчёты на ОСНО

НДФЛ

Налог на доход физических лиц подразумевает под собой те доходы, которые были получены после реализации имущества.

Рассчитывается НДФЛ исходя из доходов по налоговому периоду. Из этой суммы сначала должна быть сделаны вычеты. В случае ОСНО, оттуда же отнимаются затраты на коммерческую деятельность. Ставка налога — 13 процентов. В случае, когда вычеты по факту больше чем прибыль, налог приравнивается к нулю.

Сдавать декларационный документ по данному виду налога на основной системе нужно до 30-ого апреля. Бланк для отчётности заполняется по бланку 3-НДФЛ.

4-НДФЛ используется для расчёта авансовых плат. Сдавать тем, кто только начал работу нужно в продолжение пяти дней после того месяца, когда была получена первая прибыль. Для тех, кто работает давно — вместе с 3-НДФЛ. Относится к тем ипешникам, чья прибыль за настоящий и прошедший до этого год отличается больше чем в два раза.

Когда платить НДФЛ:

- 1-ый платёж — до 15 июля

- 2-ой — до 15 октября

- 3-ий — до 15 января

Конечный, в котором учитываются оплаченные ранее — до 15 июля

НДС

К НДС относится очень многое. Это и продажа товаров, выполнение различного рода услуг. Это и просто передача прав на имущество или товар (в том случае, когда расходы на них не относят к прибыли). Это выполнение работ для собственных нужд, и даже импорт. Платится НДС в случаях, когда ИП формирует счёт-фактуру, в которой этот налог выделяется после совершённой операции не фиксирующейся как налогооблагаемая.

Ставка у налога — 18 процентов. Для некоторых индивидуальных предпринимателей — 10% (в определённых категориях товаров; подробности прописаны в постановлении Правительства РФ № 597 от 18.06.12).

Для тех, кто занимается экспортом товара, ставка = нулю.

Первым делом рассчитывается «НДС к зачислению». Чтобы вычислить эту цифру используются следующие расчётные формулы:

В случае ставки 18 процентов, сумма дохода вместе с НДС делится на 118 и перемножается на 18.

В случае ставки 10 — на 110 и 10 соответственно.

Потом нужно получить «НДС к зачёту» — из полученной суммы расходов находим 18 или 10 процентов.

Потом получаем «НДС к уплате в бюджет». Это отношения между «НДС к начислению» минус «НДС к зачёту». Если итоговая сумма получилась отрицательная, то значит вам положен возврат из бюджетных средств.

Отчётность по НДС подаётся раз в три месяца, но не позже 25-ого числа следующего после отчётного квартала месяца. Это 25 апреля, июля, октября и января.

Оплата НДС рассчитывается так: берём цифру начисления за 3 месяца, делим ровно на три. Потом, в последующие три месяца следующего отчётного квартального периода платим по одной сумме (также до двадцать пятого числа).

Налог на имущество физических лиц

Будет накладываться на цену инвентаризированного имущества принадлежащего физическому лицу. Отчётность по этому сбору не требуется. А тем, кто владеет недвижимостью, ФСН сама отправляет письма с уведомлением. Оплачиваться должен до 1 декабря.

КБК по страховым взносам ИП «за себя» в 2020 году

| Название взноса | КБК |

| Страховые взносы на пенсионное страхование ИП за себя в фиксированном размере | 18210202140061110160 |

| Страховые взносы на пенсионное страхование ИП за себя с доходов, превышающих 300 000 рублей | 18210202140061110160 |

| Страховые взносы на медицинское страхование ИП за себя в фиксированном размере | 18210202103081013160 |

Дополнительные тарифы пенсионного фонда

Согласно 173-ему ФЗ («О трудовых пенсиях РФ»), к отдельным типам сотрудников предпринимателя применяется специальная тарификация. В основном это имеет отношение к тем, кто занят на предприятии с повышенной опасностью или вредностью. В таком случае, к основному расчёту нужно будет прибавлять ещё и следующее:

- При повышенной вредности категории 3.4 — 7-и процентный тариф.

- При вредности 3.3 — 6-ти процентный.

- При 3.2 — 4-х процентный.

- При 3.1 — 2-х процентный.

В случае повышенной опасности применяется тариф в четыре процента.

Предприниматель с наёмными сотрудниками сдаёт декларацию в пенсионный фонд по бланку формы РСВ-1.

- За первый квартал — до 16 мая.

- За первое полугодие — до 15 августа.

- За три прошедших квартала — до 15 ноября.

- За весь год — до 15 февраля.

Оплата ежемесячно вносится до 15 числа послеотчётного месяца. В случае, когда день выпадает на выходной — до следующего рабочего дня.

Тоже может быть полезно:

- Изменения в налогообложении ИП в 2021 году

- Какие налоги платит ИП?

- Система налогообложения: что выбрать?

- Сколько налогов платит ИП в 2021 году?

- Фиксированные платежи ИП в 2021 году за себя

- Сдача отчетности в электронном виде — используем инновации

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Платежи в ФСС

Предприниматель обязан сдавать отчёт по форме 4-ФСС. Формула для расчёта при этом будет выглядеть так: сумма к начислению сначала года и до конца текущего месяца * 2,9 процента.

Отчитываться в ФСС можно двумя способами — бумажном и электронном. При этом, если в найме у вас состоит более 25 человек, то отчёт принимается только в электронном формате.

По срокам отчётности правила таковы:

- За 1-ый квартал — до 20 апреля в бумажном варианте и до 25-ого в электронном.

- За 1 и 2-ой — до 20 и 25 июля соответственно.

- За 9 месяцев работы — до 20 и 25 октября.

- За весь год — до 20 и 25 января.

Платежи по отчётности перечисляются до 15 числа следующего месяца.

Итоги

Несмотря на то что для ИП разработан упрощенный порядок кассовой дисциплины, при выдаче денег под отчет они должны соблюдать те же правила, что и юридические лица. Однако ИП имеют право не составлять кассовые ордера и не вести кассовую книгу. Другой стороной медали под название «упрощенная кассовая дисциплина» может стать слабый контроль наличных денежных средств, поэтому избегают оформления ПКО и РКО в основном те ИП, которые работают в одиночку.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.