- Косвенные расходы в 1С

- Расходы на амортизацию

- Улучшение арендуемого имущества

- Командировочные расходы

- Плата в систему Платон

- Расходы на авто

- Нормируемые расходы. Расходы на рекламу

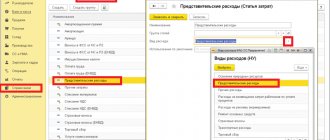

- Нормируемые расходы. Представительские расходы

- Расходы на программное обеспечение

- Расходы на подписку

- Приобретение кулера и питьевой воды

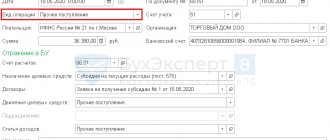

- Расходы не учитываемые в НУ

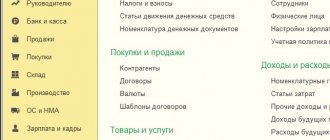

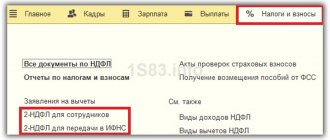

Косвенные расходы в 1С

Косвенные расходы в 1С

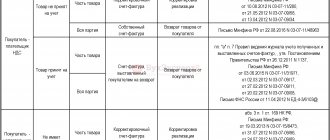

Стр. 040 – общая сумма косвенных расходов собирается из оборотов в НУ:

- Дт 90.07.1 «Расходы на продажу по деятельности с ОСНО» Кт 44.01 (кроме вида расхода «Транспортные расходы»);

- Дт 90.08.1 «Управленческие расходы по деятельности с ОСНО» Кт 20.01, , , 44.02;

- Дт 91.02 «Прочие расходы» вид расхода «Прочие косвенные расходы», «Налоги и сборы».

Стр. 040 – общая сумма косвенных расходов, в т. ч. расшифровка косвенных расходов:

- стр. 041 – вид расхода «Налоги и сборы»;

- стр. 042, 043 — вид расхода «Амортизационная премия»;

- стр. 052, 054 – вид расхода «НИОКР» «НИОКР по перечню Правительства РФ».

Стр. 130 – Итого признанных расходов (сумма прямых и косвенных расходов) →

Тема 10. Расходы, доходы и финансовые результаты предприятий

Вопросы темы:

1. Расходы и затраты предприятия.

2. Доходы и выручка предприятия.

3. Экономическое содержание, функции и виды прибыли предприятия.

4. Планирование и распределение прибыли.

5. Показатели эффективности деятельности предприятия.

Цель и задачи изучения темы:

раскрытие механизмов и видов основных финансовых результатов деятельности предприятия, рассмотрение экономического содержания категорий расходы, доходы и прибыль предприятия.

После изучения темы должны быть приобретены следующие знания:

виды расходов, доходов и прибыли предприятия; состав затрат, относимых на себестоимость продукции; механизмы формирования и использования выручки и прибыли предприятия; основные виды рентабельности предприятия.

Изучая тему, необходимо акцентировать внимание на следующих понятиях:

расходы; себестоимость; доходы; выручка; прибыль; эффективность; рентабельность.

Теоретический материал темы 10

Расходы на амортизацию

Амортизируемым имуществом признается имущество стоимостью свыше 100 тыс. руб. (ст. 257 НК РФ). Имущество стоимостью менее 100 тыс. руб. учитывается в составе материальных расходов (пп. 3 п. 1 ст. 254 НК РФ).

С 01.01.2017 вступил в действие новый ОКОФ ОК 013-2014 (СНС 2008), а также внесены изменения в Постановление Правительства РФ от 01.01.2002 N 1 «О Классификации основных средств, включаемых в амортизационные группы».

Основные средства, поступившие на учет до 01.01.2017, нужно отражать на счетах бухучета (группировать) согласно старого справочника ОКОФ — ОК 013-94. СПИ не меняется. ОКОФ ОК 013-2014 (СНС 2008), а также Постановление Правительства от 01.01.2002 N 1 в ред. Постановления Правительства РФ от 07.07.2016 N 640 применяются к ОС, принятым на учет с 01.01.2017 (Письмо Минфина РФ от 27.12.2016 N 02-07-08/78243).

Улучшение арендуемого имущества

Определяем, какие производим улучшения:

- отделимые,

- неотделимые.

Если ущерб не будет нанесен при отделении имущества – то улучшение считается отделимым и является собственностью арендатора (п. 1 ст. 623 ГК РФ). Учет таких расходов арендатор организует в соответствии с тем, к какой категории объект относится в его учете.

Если произведены арендатором неотделимые улучшения по согласованию с арендодателем, то (п. 1 ст. 258 НК РФ):

- капитальные вложения, стоимость которых возмещается арендатору арендодателем, амортизируются арендодателем;

- капитальные вложения, стоимость которых не возмещается арендатору арендодателем, но произведены с его согласия, амортизируются арендатором в течение срока действия договора аренды. Сумма амортизации рассчитывается согласно СПИ, определяемого на основе классификации ОС, утвержденной Правительством РФ.

Порядок расчета амортизации арендатором по улучшениям:

- если срок договора аренды меньше срока полезного использования улучшений: амортизация начисляется до окончания договора аренды. Недоамортизированная часть не учитывается для НУ (Письмо Минфина РФ от 21.03.2011 N 03-03-06/1/158);

- начисление амортизации продолжается (Письмо Минфина РФ от 20.10.2009 N 03-03-06/1/677);

Если произведены арендатором неотделимые улучшения без согласования с арендатором, то:

- по мнению ФНС арендатор не имеет права принять такие расходы для НУ (Письмо УФНС РФ по г. Москве от 24.03.2006 N 20-12/25161).

Безвозмездная передача неотделимых улучшений по окончании арендного договора не облагается налогом на прибыль, а стоимость передаваемого имущества не учитывается в расходах (п. 16 ст. 270 НК РФ, Письмо Минфина РФ от 17.12.2015 N 03-07-11/74085).

Командировочные расходы

Документальным подтверждением командировочных расходов является авансовый отчет работника с приложенными к нему надлежащим образом оформленными оправдательными документами (авиа или железнодорожными билетами, счетом из гостиницы и т.д.) Срок пребывания в командировке для расчета суточных подтверждается датами в проездных билетах или датами, указанными в служебной записке и в оправдательных документах (путевых листах, счетах, квитанциях, кассовыми чеками и др.). Командировочные расходы учитываются в составе прочих расходов (пп. 12 п. 1 ст. 264 НК РФ).

Электронные билеты необходимы документы:

- при авиаперелетах (Письма Минфина РФ от 06.04.2015 N 03-03-06/19229, от 26.03.2014 N 02-07-10/13424): маршрут/квитанция электронного авиабилета (указана стоимость);

- посадочный талон (подтверждает факт перелета);

- контрольный купон к электронному билету (выписка), полученный в электронном виде.

Официальное разъяснение, размещенное на сайте ФНС (Письмо ФНС РФ от 05.02.2014 N ГД-4-3/1897): «дополнительных документов, подтверждающих оплату билета, в том числе выписки, подтверждающей оплату банковской картой, не требуется». А Минфин РФ в своем Письме от 06.04.2015 N 03-03-06/2/19106 высказался, что для подтверждения произведенных расходов командированного работника через банковскую карту необходимы оригиналы всех документов (квитанции банкоматов, слипов и др.), в которых указывается фамилия держателя банковской карты.

При направлении работника в командировку на один день суточные не выплачиваются (п. 11 Положения об особенностях направления работников в служебные командировки (утв. Постановлением Правительства РФ от 13.10.2008 N 749). При задержке работника в месте командировки на выходные, праздники или отпуск, расходы на обратный проезд нужно обосновать производственной необходимостью или не учитывать для целей НУ (Письма Минфина РФ от 30.04.2015 N 03-03-06/1/25283, от 21.10.2016 N 03-03-06/3/61516).

Если дистанционный работник выезжает в офис по служебной необходимости, то необходимо оформить командировку (Письмо Минтруда РФ от 09.06.2017 N 14–2/ООГ-4733). Если удаленный сотрудник в тот же день возвращается домой, суточные оплачивать не нужно.

Плата в систему Платон

Расход на плату в систему «Платон» можно учесть на основании п. 49 ст. 264 НК РФ. С 2021 года п. 49 ст. 246 НК РФ нужно применять в совокупности с п. 48.21 ст. 270 НК РФ (действует по 31.12.2018 включительно), где указано, что при определении налоговой базы не учитываются расходы: «в виде суммы платы … в размере, на который в соответствии с п. 2 ст. 362 настоящего Кодекса была уменьшена сумма транспортного налога, исчисленного за налоговый (отчетный) период … Определение суммы указанной платы, не учитываемой при определении налоговой базы по итогам отчетных периодов, производится исходя из суммы авансовых платежей по транспортному налогу, исчисленной налогоплательщиком в соответствии с главой 28 настоящего Кодекса».

Для того, чтобы в программе расходы на плату в систему «Платон» признавались автоматически, необходимо:

- зарегистрировать ТС в карточке учета по транспортному налогу:

- зарегистрировать документ Отчет оператора системы «Платон»:

В программе отражение суммы превышения платы за вред дорогам в налоговых расходах производит регламентная операция Расчет транспортного налога. Если законом субъекта РФ по транспортному налогу предусмотрены авансовые платежи, то плата отражается в НУ ежеквартально. Если не предусмотрены, то плата учитывается в налоговых расходах по результатам закрытия налогового периода (п. 48.21 ст. 270 НК РФ).

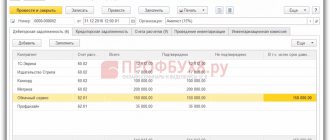

Пример расчет платы в систему «Платон», принимаемой для целей НУ:

- плата, начисленная оператором системы «Платон» за 2021 год (Дт 97.21 Кт 76.09) – 17 620 руб.;

- сумма транспортного налога по ТС, зарегистрированному в системе «Платон» за 2021 год – 6 300 руб.;

- сумма, учтенная в расходах по налогу на прибыль за 2021 год (Дт 20 Кт 97.21): 17 620 – 6 300 = 11 320 руб.

Расходы на авто

Для признания расходов на ГСМ организация должна:

- Обращать внимание на соответствие чеков на ГСМ критериям первичного документа. Наличие надписи на чеке «Информационный чек» или «Повтор документа» мешает признать расход (Постановление Арбитражного суда Волго-Вятского округа от 31.08.2016 N А11-980/2015);

- Правильно оформлять путевые листы. «Не автотранспортная» организация не обязана применять форму, утв. Приказом Минтранса РФ от 18.09.2008 N 152 (Письмо Минфина РФ от 06.03.2013 N 03-03-06/1/6700). Но данные в путевом листе должны давать представление о расходе топлива и подтверждать производственный характер затрат (Постановление Арбитражного суда Волго-Вятского округа от 31.08.2016 N А11-980/2015, Постановление Арбитражного суда Уральского округа от 16.05.2016 N Ф09-4056/16, Постановление Арбитражного суда Северо-Кавказского округа от 21.06.2016 N Ф08-3498/2016).

Для подтверждения реальности поездки важно, чтобы актуальные обязательные реквизиты путевого листа (утв. Приказом Минтранса РФ от 18.09.2008 N 152) присутствовали и у организации – не перевозчика:

- с 26 февраля 2021г. на путевом листе должна быть отметка о предрейсовом техосмотре. Если её не будет, ГИБДД оштрафует, ИФНС может поставить под вопрос законность поездки;

- с 15 декабря 2021г. путевой лист должен содержать ОГРН (ОГРНИП) компании (ИП).

Для признания расходов на ГСМ организации рекомендуется:

- разработать положение или приказ об утверждении норм расхода ГСМ. НК РФ не обязывает нормировать расходы на топливо организации, не занимающиеся перевозками (Письмо Минфина РФ от 27.01.2014 N 03-03-06/1/2875). Расходы на ГСМ учитываются как материальные расходы (пп. 5 п. 1 ст. 254 НК РФ) либо как прочие расходы, как затраты на содержание служебного транспорта (пп. 11 п. 1 ст. 264 НК РФ);

- для подтверждения обоснованности затрат компания имеет право использовать Нормы расхода топлива, утв. Распоряжением Минтранса РФ от 14.03.2008 N АМ-23-р (на 2021г. в ред. от 14.07.2015) или руководствоваться соответствующей технической документацией (Письмо Минфина РФ от 04.09.2007 N 03-03-06/1/640).

Нормируемые расходы. Расходы на рекламу

Расходы на рекламу делятся на нормируемые и ненормируемые (п. 2 ст. 264 НК РФ). К ненормируемым расходам относятся расходы, которые полностью включаются в расходы – по «закрытому» перечню:

- расходы на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению) и телекоммуникационные сети;

- расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

- расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания, и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

В состав ненормируемых расходов также включаются:

- абз. 2 п. 4 ст. 264 НК РФ — расходы на рекламные мероприятия при кино- и видеообслуживании.

Т.е. расходы на изготовление и демонстрацию рекламных роликов в торговых центрах не нормируются так же, но только при наличии прокатного удостоверения, выданного Минкультуры РФ. Так же к ненормируемым расходам относятся расходы на создание логотипа организации (Письмо Минфина РФ от 12.09.2014 N 03-03-РЗ/45762).

Примеры ненормируемых расходов:

- расходы на баннеры в социальных сетях (пп. 28 п. 1 ст. 264 НК РФ, п. 4 ст. 264 НК РФ);

- стрит-арт, при условии, что местные власти считают панно на асфальте или стене наружной рекламой (например, Решение Совета депутатов Шатурского муниципального района Московской области от 23.12.2009 N 10/3).

К нормируемым расходам относятся расходы, которые учитываются в НУ в размере, не превышающем 1% выручки от реализации:

- расходы налогоплательщика на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний;

- расходы на иные виды рекламы, не указанные в составе ненормируемых расходов.

Контролирующие органы рекомендуют все расходы, которые не указаны в закрытом перечне «ненормируемых» расходов нормировать, т.е. учитывать в пределах 1% от выручки.

Примеры нормируемых расходов:

- расходы на рассылку СМС-сообщений рекламного характера (Письмо Минфина РФ от 28.10.2013 N 03-03-06/1/45479);

- расходы на рекламу на чековой ленте (Письмо Минфина РФ от 23.12.2016 N 03-03-06/77417);

- реклама на автомобилях компании и сотрудников.

Реклама — информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке (Федеральный закон от 13.03.2006 N 38-ФЗ).

Адресная рассылка информационных материалов – это не реклама.

В этом случае действует правило «экономической обоснованности расходов», т.е. расходами признаются любые затраты для деятельности, направленной на получение дохода – Прочие расходы (пп. 49 п. 1 ст. 264 НК РФ).

Как определить выручку для нормирования расходов на рекламу?

Доходы по НК РФ делятся на:

- выручку от реализации (ст. 249 НК РФ),

- внереализационные доходы (ст. 250 НК РФ).

Выручка определяется по правилам НК РФ и представляет сумму всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и натуральной формах (Письмо Минфина от 21.04.2014 N 03-03-06/1/18216). Внереализационные доходы, например, такие как доходы в виде процентов, не должны участвовать в подсчете норматива для нормирования расходов на рекламу.

Доходы и выручка предприятия

Рассмотрим близкие понятия «доходы» и «выручка».

ПБУ 9/99 «Доходы организации» содержат такое определение: «Доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества».

НК РФ: «Доходам признается экономическая выгода в (денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить…».

Законодательство не проводит четкого различия между доходом и выручкой, а в экономическом обиходе они зачастую употребляются как равнозначные понятия. Все же доход – более емкая категория и включает выручку от реализации товаров, продукции, работ и услуг (доходы от обычных видов деятельности) и прочие поступления.

Для целей бухгалтерского учета предприятие самостоятельно признает поступления «доходами от обычных видов деятельности» или «прочими поступлениями» исходя из требований законодательства, характера своей деятельности, вида доходов и условий их получения.

Доходами от обычных видов деятельности является выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг (далее выручка).

Операционными доходами

являются:

· поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов предприятий;

· поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

· поступления, связанные с участием в уставных капиталах других предприятий (включая проценты и иные доходы по ценным бумагам);

· прибыль, полученная предприятиями в результате совместной деятельности (по договору простого товарищества);

· поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

· проценты, полученные за предоставление в пользование денежных средств предприятий, а также проценты за использование банками денежных средств, находящихся на счетах предприятий в этих банках.

Внереал

изационными доходами являются:

· штрафы, пени, неустойки за нарушение условий договоров;

· активы, полученные безвозмездно, в том числе по договору дарения;

· поступления в возмещение причиненных предприятиям убытков;

· прибыль прошлых лет, выявленная в отчетном году;

· суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности;

· курсовые разницы;

· суммы дооценки активов (за исключением внеоборотных активов).

Выручка от реализации продукции (работ, услуг) определяется двумя методами:

· начисления (по мере отгрузки);

· оплаты (по поступлению денежных или иных средств).

Выбор метода учета производится предприятием самостоятельно в соответствии с учетной политикой.

Существуют два метода определения плановой выручки.

Метод прямого счета

основан на гарантированном спросе. Предполагается, что весь объем произведенной продукции приходится на предварительно оформленный пакет заказов. Это наиболее достоверный метод планирования выручки, когда план выпуска и объем реализации продукции заранее увязаны с потребительским спросом, известен необходимый ассортимент и структура выпуска, установлены соответствующие цены.

Расчетный метод

– метод, в основе которого находится объем реализуемой продукции, корректируемый на входные и выходные остатки.

При планировании остатков готовой продукции на начало планируемого периода в расчет принимаются ожидаемые остатки нереализованной продукции. Их стоимость в ценах реализации определяется с помощью коэффициента пересчета, который равен частному от деления объема продукции в ценах отчетного периода на производственную себестоимость продукции этого периода.

Выручка, поступившая на счета предприятия, используется в первую очередь на оплату счетов поставщиков сырья, материалов, покупных полуфабрикатов, комплектующих изделий, запасных частей для ремонта, топлива, энергии. Из выручки оплачивается заработная плата, возмещается износ основных фондов, формируется прибыль предприятия.

Нормируемые расходы. Представительские расходы

К представительским расходам относятся (п. 2 ст. 264 НК РФ):

- Расходы на официальный прием (завтрак, обед или иное аналогичное мероприятие). Место проведения приема значения не имеет;

- Расходы на обслуживание (транспортное обеспечение, буфетное обслуживание во время переговоров, оплата услуг переводчиков) представителей других организаций, участвующих в переговорах в целях установления и поддержания сотрудничества, участников, прибывших на заседания совета директоров и иного руководства. Минфин разрешил принимать физических лиц (Письмо Минфина РФ от 03.06.2013 N 03−03−06/2/20149).

Расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний к представительским расходам не относятся.

Затраты на фуршет, теплоход и артистов не учитываются в представительских расходах (Письмо Минфина РФ от 01.12.2011 N 03-03-06/1/796).

В каком размере для НУ учитываются представительские расходы?

Представительские расходы для целей НУ учитываются в размере, не превышающем 4% от расходов на оплату труда за отчетный период. Для признания представительских расходов в НУ необходимо, чтобы они были:

- экономически обоснованы (подписание договоров, привлечение новых клиентов, увеличение объема продаж (Постановление ФАС Уральского округа от 19.01.2012 N Ф09-9140/11);

- документально подтверждены;

- учитывались в расходах согласно нормативу (4%).

Ранее ФНС требовала оформлять следующие документы для подтверждения представительских расходов (Письмо Минфина РФ от 22.03.2010 N 03-03-06/4/26):

- Приказ об организации мероприятия;

- Смета на проведение мероприятия;

- Отчет о проведенном мероприятии;

- Первичные документы, подтверждающие расходы.

Глава 25 НК РФ не устанавливает конкретный перечень документов, подтверждающих представительские расходы.

Теперь перечень документов для подтверждения представительских расходов сокращен (Письмо Минфина РФ от 10.04.2014 N 03−03−РЗ/16288, Письмо ФНС РФ от 08.05.2014 N ГД-4-3/8852.) Подтверждающим документом может быть отчет о представительских расходах, утвержденный руководителем организации. При этом все расходы, перечисленные в отчете, должны быть подтверждены соответствующими первичными документами. В отчете безопаснее указать информацию о мероприятии, дате, месте, его цели, представителях сторон, результатах, достигнутых по результатам приема и т.д.

Пример расчета суммы нормируемых представительских расходов, включаемых в расходы для НУ:

Планирование и распределение прибыли

Объектом распределения является балансовая прибыль

предприятия. Законодательно распределение прибыли регулируется в той ее части, которая поступает в бюджеты разных уровней в виде налогов и других обязательных платежей. Определение направлений расходования прибыли, остающейся в распоряжении предприятия, структуры статей ее использования находится в компетенции предприятия.

На предприятии распределению подлежит чистая прибыль

, т. е. прибыль, оставшаяся в распоряжении предприятия после уплаты налогов и других обязательных платежей. Распределение чистой прибыли отражает процесс формирования фондов предприятия для финансирования потребностей производства и развития социальной сферы.

Порядок распределения и использования прибыли на предприятии фиксируется в уставе предприятия и определяется положением, которое разрабатывается соответствующими подразделениями экономических служб и утверждается руководящим органом предприятия. В соответствии с уставом предприятия составляют сметы расходов, финансируемых за счет частой прибыли, оставшейся после расчета с собственниками.

Резервом увеличения балансовой прибыли,

может быть, прибыль, полученная от реализации основных фондов и иного имущества предприятия.

Планируется

прибыль раздельно по видам:

· от реализации товарной продукции,

· от реализации прочей продукции и услуг нетоварного характера,

· от реализации основных средств и другого имущества,

· от внереализационных доходов и расходов.

Рассмотрим основные способы планирования прибыли от реализации товарной продукции. Главные из них – метод прямого счета и аналитический.

Метод прямого счета

распространен и наиболее точен. Он применяется, как правило, при небольшом ассортименте выпускаемой продукции. Сущность его заключается в том, что прибыль исчисляется как разница между выручкой от реализации продукции в соответствующих ценах и полной ее себестоимостью за вычетом НДС, акцизов и налога с продаж.

Расчету прибыли предшествует определение выпуска сравнимой и несравнимой товарной продукции в плановом году по полной себестоимости и в ценах, а также остатков готовой продукции на складе и товаров отгруженных на начало и конец планового года.

Расчет прибыли методом прямого счета прост и доступен. Однако он не позволяет выявить влияние отдельных факторов на плановую прибыль и при большой номенклатуре выпускаемой продукции очень трудоемок.

Аналитический метод

планирования прибыли применяется при большом ассортименте выпускаемой продукции, а также как дополнение к прямому методу в целях его проверки и контроля. Преимущество этого метода состоит в том, что он позволяет определить влияние отдельных факторов на плановую прибыль. При аналитическом методе прибыль определяется не по каждому виду выпускаемой в предстоящем году продукции, а по всей сравнимой продукции в целом.

Исчисление прибыли аналитическим методом состоит из трех последовательных этапов:

1. Определение базовой рентабельности как частного от деления ожидаемой прибыли за отчетный год на полную себестоимость сравнимой товарной продукции за тот же период;

2. Исчисление объема товарной продукции в плановом периоде по себестоимости отчетного года и определение прибыли на товарную продукцию, исходя из базовой рентабельности;

3. Учет влияния на плановую прибыль различных факторов: снижения (повышения) себестоимости сравнимой продукции, повышения качества ее и сортности, изменения ассортимента, цен и т.д.

При этом методе прибыль по несравнимой продукции определяется отдельно (как правило, методом прямого счета).

Прибыль от прочей реализации (продукции и услуг подсобного хозяйства, услуг непромышленного характера и т.д.) планируется методом прямого счета. При незначительной доле этой продукции прибыль от реализации определяется исходя из запланированного ее объема в плановом году и рентабельности прошлого года.

Прибыль (убытки) от традиционных статей внереализационных доходов и расходов (штрафы, пени, неустойки и др.) определяется, как правило, на основе опыта прошлых лет. Что касается таких статей, как доходы от долевого участия в деятельности других предприятий, от сдачи имущества в аренду, дивиденды, проценты по акциям, облигациям и другим ценным бумагам, принадлежащим предприятию, то они планируются в зависимости от прогнозов в развитии предпринимательской деятельности данного предприятия.

Расходы на программное обеспечение

Расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем относятся к Прочим расходам (пп. 26 п. 1 ст. 264 НК РФ).

Варианты учета расходов на ПО:

- Срок использования указан в лицензионном соглашении – расходы учитываются равномерно в течение этого срока (Письмо Минфина РФ от 31.08.2012 N 03-03-06/2/95);

- Срок использования неизвестен:

Опасно: списание можно провести единовременно – ранее Минфин давал такие разъяснения (Письмо Минфина РФ от 07.06.2011 N 03-03-06/1/330, N 03-03-06/1/331).

Нейтрально: самостоятельно определить срок равномерного списания (Письмо Минфина РФ от 18.03.2014 N 03-03-06/1/11743, от 10.09.2012 N 03-03-06/1/476).

Безопасно: списание надо производить в течение 5 лет, т.к. по ГК РФ считается, что договор заключен на 5 лет (в п. 4 ст. 1235 ГК РФ) (Письмо Минфина РФ от 23.04.2013 N 03-03-06/1/14039). Такой позиции придерживается ФНС.

Расходы нескольких отчетных периодов

Статья 272 Налогового кодекса РФ гласит: затраты признаются в том периоде, в котором они возникли, но с учетом условий договоров и по принципу равномерного формирования доходной и расходной части предприятия.

Например, если компания использует средства, которые согласно договору будут относиться к нескольким промежуткам времени, налогооблагаемая прибыль уменьшается соответственно пропорционально этим периодам.

Эти условия могут относиться к аренде оплаченной наперед за следующий год. Ярким примером может служить страхование, где по договору на один год сумма вносится одноразово, а затраты списываются равномерно на протяжении 12 месяцев. Сюда также относят и издержки на лицензирование.

Итак, мы рассмотрели, что может быть названо «расходами» в смысле, применимом к налогообложению.

Стать автором

Стать экспертом

Приобретение кулера и питьевой воды

Работодатель обязан обеспечить санитарно-бытовое обслуживание работника в соответствии с требованиями охраны труда (ст. 223 ТК РФ). Одним из таких мероприятий является приобретение установок для питьевой воды (п. 18 Приказа Минздравсоцразвития от 01.03.2012 N 181н). К прочим расходам относятся, в частности, расходы на обеспечение нормальных условий труда и мер по технике безопасности, предусмотренных законодательством. Следовательно, затраты на приобретение чистой питьевой воды, а также затраты на приобретение и установку кулеров могут быть отнесены к прочим расходам (пп. 7 п. 1 ст. 264 НК РФ) (Письмо Минфина РФ от 16.11.2015 N 03-03-06/1/65965, Письмо УФНС РФ по г. Москве от 31.07.2012 N 16-15/[email protected]).

Расходы на спорт, фитнес

Работодатель обязан осуществлять финансирование мероприятий по улучшению условий и охраны труда и направлять не менее 0,2% суммы затрат на производство продукции (работ, услуг) (ст. 226 ТК РФ). Одним из таких мероприятий является затраты на развитие физкультуры и спорта в трудовом коллективе (п. 32 Приказа Минздравсоцразвития от 01.03.2012 N 181н).

Затраты на оплату занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий относятся к расходам, не учитываемым в целях налогообложения прибыли (п. 29 ст. 270 НК РФ).

В составе расходов на оплату труда затраты на фитнес и спорт также не учитываются (Письма Минфина РФ от 15.03.2012 N 03-03-06/1/130, от 16.02.2012 N 03-03-06/4/8).

Экономическое содержание, функции и виды прибыли предприятия

Прибыль

как экономическая категория характеризует финансовый результат предпринимательской деятельности предприятия. Прибыль является показателем, который наиболее полно отражает эффективность производства, объем и качество произведенной продукции, состояние производительности труда, уровень себестоимости. Вместе с тем прибыль оказывает стимулирующее воздействие на укрепление коммерческого расчета, интенсификацию производства.

Прибыль – один из основных финансовых показателей плана и оценки хозяйственной деятельности предприятия. За счет прибыли осуществляется финансирование мероприятий по научно-техническому и социально-экономическому развитию, увеличению фонда оплаты труда.

С экономической точки зрения, прибыль представляет собой разницу между общей суммой доходов и затратами на производство и реализацию продукции с учетом убытков от различных хозяйственных операций.

Прибыль как важнейшая категория рыночных отношений выполняет определенные функции.

1. Прибыль характеризует экономический эффект

, полученный в результате деятельности предприятия. Значение прибыли состоит в том, что она отражает конечный финансовый результат. Для выявления конечного финансового результата необходимо сопоставить стоимость объема реализуемой продукции и стоимость расходов и ресурсов, используемых в производстве.

2. Прибыль обладает стимулирующей

функцией. Ее содержание состоит в том, что прибыль одновременно является финансовым результатом и основным элементом финансовых ресурсов предприятия. Доля чистой прибыли, оставшейся в распоряжении предприятия после уплаты налогов и других обязательных платежей, должна быть достаточной для финансирования расширения производственной деятельности, научно-технического и социального развития предприятия, материального поощрения работников.

3. Прибыль является одним из источников формирования бюджетов

разных уровней. Она поступает в бюджеты в виде налогов и наряду с другими доходными поступлениями используется для финансирования удовлетворения совместных общественных потребностей, обеспечения выполнения государством своих функций, государственных инвестиционных, производственных, научно-технических и социальных программ.

Выделяют следующие виды прибыли

:

· валовая прибыль;

· прибыль от реализации продукции (работ, услуг);

· прибыль от внереализационных операций;

· балансовая прибыль;

· чистая прибыль.

Валовая прибыль

– это общий объем прибыли от всех видов финансово-хозяйственной деятельности предприятия. В состав валовой прибыли включают сумму прибыли от реализации товарной продукции (работ, услуг), основных фондов и другого имущества, доходов от внереализационных операций, уменьшенных на сумму расходов по этим внереализационным операциям. Иначе говоря, валовая прибыль – это сумма выручки от продажи товарной продукции за вычетом налогов и других обязательных платежей (сумма нетто-выручки), уменьшенная на сумму себестоимости проданной продукции. Основная часть валовой прибыли – прибыль от реализации продукции.

Прибыль от реализации продукции

(работ, услуг) определяется как разница между суммой выручки-нетто (т. е. выручка за минусом налогов) от реализации продукции (работ, услуг) и затратами на производство и реализацию, включаемыми в себестоимость реализованной продукции (работ, услуг).

Балансовая прибыль

трактуется как конечный финансовый результат, выявленный за отчетный период на основании бухгалтерского учета всех финансово-хозяйственных операций предприятия и оценки статей бухгалтерского баланса.

Балансовая прибыль состоит из:

· прибыли от реализации продукции (работ, услуг);

· прибыли от реализации основных фондов и иного имущества предприятия;

· внереализационных операций.

Чистая прибыль

– это прибыль, которая образуется после уплаты из балансовой прибыли налогов и других обязательных платежей (сборов). Чистая прибыль остается в распоряжении предприятия и используется на развитие производства, образование денежных фондов предприятия.

В бухгалтерской отчетности конечный финансовый результат отчетного периода отражается как нераспределенная прибыль.

Налогооблагаемая прибыль

– сумма прибыли, с которой уплачивается налог. Она определяется в соответствии с правилами, установленными Налоговым кодексом РФ. Для российских организаций налогооблагаемая прибыль – это полученный доход, уменьшенный на величину произведенных расходов, определяемых в соответствии с гл. 25 НК РФ

К доходам, учитываемым при формировании налогооблагаемой прибыли, относятся доходы от реализации продукции (работ, услуг), внереализационные доходы, выручка от реализации основных фондов и иного имущества, доходы от сдачи имущества в аренду, в виде сальдо штрафных санкций за нарушения договорных обязательств и др.

Расходы не учитываемые в НУ

Расходы, не учитываемые для целей налогообложения, поименованы в ст. 270 НК РФ. Пример: Пени, штрафы и иные санкций, перечисляемых в бюджет, в государственные внебюджетные фонды.

Также в состав расходов не включаются экономически не обоснованные и документально не подтвержденные расходы.

Минфин РФ разъяснил, что расходы на приобретение для сотрудников организации продуктов питания (чай, кофе, сахар и т.д.), предоставляемые безвозмездно без персонифицирования сотрудников, не могут уменьшать налоговую базу по налогу на прибыль организаций (Письмо Минфина РФ от 11.06.2015 N 03-07-11/33827). В пп. 29 ст. 270 НК РФ в составе расходов, не учитываемых в целях налогообложения, учитываются расходы на оплату товаров для личного потребления работников, а также другие аналогичные расходы, произведенные в пользу работников.

Ранее Минфин РФ имел иную точку зрения и указывал, что: «стоимость питания, предоставляемого работникам организации, может быть учтена при определении налоговой базы по налогу на прибыль в составе расходов на оплату труда при условии, что такое питание предусмотрено трудовым и (или) коллективным договором» (Письмо Минфина РФ от 06.03.2015 N 03-07-11/12142).

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Лист 02 Приложение 2. Прямые и косвенные расходы в декларации по налогу на прибыль 2021 У вас нет доступа на просмотр. Чтобы получить доступ: Оформите…

- Лист 02 Приложение 2. Внереализационные расходы в декларации по налогу на прибыль У вас нет доступа на просмотр. Чтобы получить доступ: Оформите…

- В Декларации по налогу на прибыль расходы не делятся на прямые и косвенные в 1С Компания зернопогрузчик. Основной учет затрат ( в учетной политике БП…

- Не заполняется Лист 2 Приложение 4 декларации по налогу на прибыль Добрый день! У нас получился убыток с 2021 года, в…

Прямые и косвенные расходы

Руководствуясь статьей 318 Налогового кодекса РФ, все издержки, связанные с реализацией или производством, условно делятся на косвенные и прямые.

Косвенные траты, понесенные в налоговом периоде, могут быть включены в полном объеме. Что касается прямых трат, они считаются как расходы для налоговиков (за исключением тех, которые ложатся на остатки продукции и производства еще незавершенного).

Учитывая особенности некоторых производственных предприятий, в целях бухгалтерского учета траты включаются в себестоимость производства, при этом, в налоговой они будут признаны косвенными.