Какие налоги и в какие бюджеты мы платим

Как известно в России трёхуровневая бюджетная система — это федеральный, региональный и муниципальный бюджеты. Налоговая система включает в себя те же уровни, которые пополняются соответствующими налогами и сборами.

— налог на добавленную стоимость — налог, который включается производителем в стоимость товара, таким образом, налог платит покупатель; — акцизы — налог на социально опасные товары: алкоголь, табак, сигареты и т.д.; — налог на доходы физических лиц, как видно из названия, этот налог подлежит уплате в случае получения физическим лицом какой-либо прибыли — заработная плата, дивиденды и др.; — единый социальный налог, включает в себя выплаты в федеральный бюджет, ФФОМС (Федеральный фонд обязательного медицинского образования), ТФОМС, ФСС (Фонд социального страхования); — налог на прибыль организаций; — налог на добычу полезных ископаемых; — водный налог; — сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; — государственная пошлина.

Результаты исследований

Рассмотрим динамику и структуру поступлений транспортного налога в федеральный бюджет и консолидированный бюджет Курской области за 2016-2018 гг. в таблице 1.

Таблица 1 — Динамика и структура поступлений транспортного налога в консолидированный бюджет Курской области за 2016-2018 гг.

| Налоговые доходы | 2016 г. | 2017 г. | 2018 г. | Темп роста 2017/2016 (%) | Темп роста 2018/2017 (%) | |||

| Сумма, млн. руб. | Уд. вес (%) | Сумма, млн. руб. | Уд. вес (%) | Сумма, млн. руб. | Уд. вес (%) | |||

| Всего | 6907,84 | 100 | 7553,74 | 100 | 8 181, 47 | 100 | 109,4 | 108,3 |

| Транспортный налог | 139,97 | 2 | 139,07 | 1,8 | 154, 90 | 1,9 | 99,4 | 111,4 |

| Из него | ||||||||

| Транспортный налог с организаций | 30, 18 | 21,56 | 29,89 | 21,49 | 27, 28 | 17,61 | 99 | 91,3 |

| Транспортный налог с физических лиц | 109, 78 | 78,43 | 109,18 | 78,5 | 127,61 | 82,38 | 99,5 | 116,9 |

Источник: Данные отчета формы №1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации».

Согласно данным, приведенным в таблице, транспортный налог занимает незначительную долю доходов, администрируемых налоговыми органами, бюджета Курской области на протяжении трех налоговых периодов, поскольку его удельный вес соответствует 2 % в составе всех доходов региона.

Для сравнения рассмотрим динамику изменения поступлений транспортного налога в бюджет Курской области от организаций и физических лиц за 2016-2018 гг. на рисунке 1.

Рисунок 1 – Динамика поступлений транспортного налога в бюджет Курской области за 2016-2017 гг. от организаций и физических лиц (млн. руб.)

Источник: Данные отчета формы №1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»

Поступления от транспортного налога за период 2016-2018 гг. увеличились на 14,93 млн. рублей. Темп прироста 2021 г. в сравнении с 2021 г. сократился на 0,6 %, такое изменение связано с увеличением задолженности по транспортному налогу. Дело в том, что в 2021 году сотрудниками почтового ведомства не были вручены гражданам в связи с их отсутствием по указанным адресам около 40 тысяч уведомлений и квитанций по имущественным налогам, в т. ч. и по транспортному [5].

Отсюда следует, что взаимодействие почтовой связи Курской области и управления ФНС России по данной области оказывает влияние на результат проводимой налоговой политики по региону.

В 2021 г. по сравнению с 2021 г. темп прироста составил 11,4 %. На увеличение темпов прироста повлияло повышение налоговых ставок, вступивших в силу в 2021 году.

В составе транспортного налога наибольший удельный вес за период 2016-2017 гг. составляют поступления от физических лиц – средний показатель равен 78,5, темп роста в 2021 году по сравнению с базисным периодом – 99,5 %. А в 2021 г. поступления от физических лиц увеличились и стали равны 82,38 %.

Что же касается юридических лиц, то можно отметить, что удельный вес организаций в составе всего транспортного налога занимает меньше половины объема поступлений. Это вызвано введением в ноябре 2015 г. новой льготы по транспортному налогу для юридических лиц, регистрировавших транспортные средства с разрешенной максимальной массой свыше 12 тонн и количество транспортных единиц, находящегося в распоряжении организаций.

Из таблицы можно увидеть, что объем поступлений от физических лиц превалирует над суммой налога с юридических лиц. Такое соотношение говорит о значительной роли физических лиц в формировании бюджета Курской области.

В целом, за периоды 2016-2018 гг. прослеживается увеличение поступлений данного налога в бюджет Курской области, что может обеспечить повышение жизненного уровня населения и повлиять на темпы экономического роста региона.

Рассмотрим влияние изменений законодательства по транспортному налогу на показатели количества налогоплательщиков и зарегистрированных транспортных средств (таблица 2).

Таблица 2 — Структура плательщиков и данные по объектам налогообложения за период 2016-2017 (единиц)

| Показатели | 2015 г. | 2016 г. | 2017 г. | Темп роста 2016/2015 (%) | Темп роста 2017/2016 (%) |

| Количество налогоплательщиков, в т. ч. | 292515 | 290756 | 292638 | -0,60 | 0,65 |

| юридические лица | 3450 | 3446 | 3426 | -0,12 | -0,58 |

| физические лица | 289065 | 287310 | 289212 | -0,61 | 0,66 |

| Количество транспортных средств, зарегистрированных | 441319 | 432241 | 433125 | -2,06 | 0,20 |

| у юридических лиц | 32896 | 32325 | 32384 | -1,74 | 0,18 |

| у физических | 408423 | 399916 | 400741 | -2,08 | 0,21 |

Источник: Данные отчета № 5-ТН «Отчет о налоговой базе и структуре начислений по транспортному налогу».

Проанализировав данные таблицы, можно утверждать, что за период 2015-2016 гг. количество налогоплательщиков уменьшилось, а за период 2016-2017 гг. возросло. В 2021 г. число плательщиков налогов снизилось на 0,6 % по отношению к 2015 г.; в 2021 г. по сравнению с 2016 г. – возросло на 0,65 %.

За рассматриваемые налоговые периоды увеличилось количество плательщиков транспортного налога на 0,04 %: численность юридических лиц уменьшилось 0,7 %, а физических лиц возросло на 0,05 %.

Так, количество налогоплательщиков-физических лиц в 2021 г. по отношению к 2015 г. уменьшилось на 0,61 %, а в 2021 г. по отношению к 2021 г. увеличилось на 0,66 %. Количество налогоплательщиков-организаций в 2021 г. по отношению к 2015 г. сократилось на 0,12%, если сравнить 2021 г. с 2021 г., то можно увидеть ту же тенденцию к сокращению количества плательщиков на 0,58 %.

Таким образом, за исследуемые периоды количество налогоплательщиков не существенно поменялось. Так, в 2015 г. имеем следующее соотношение в общей структуре налогоплательщиков: юридические лица-1,18%, физические лица-98,82%, в 2021 г. 1,19% и 98,81% соответственно (соответствующие расчеты основаны на данных таблицы 2).

Анализируя динамику транспортных средств в Курской области за 2015-2017 гг., можно отметить незначительное уменьшение количества транспортных единиц.

Для сравнения представим динамику транспортных средств по Курской области за 2015-2017 гг. (единиц), в разрезе собственников (рисунок 2).

Рисунок 2 — Динамика транспортных средств по Курской области за 2015-2017 гг. (единиц)

Источник: Данные отчета № 5-ТН «Отчет о налоговой базе и структуре начислений по транспортному налогу».

Рисунок наглядно отражает значительное превышение доли транспортных средств, принадлежащих физическим лицам, над долей транспортных средств, принадлежащих организациям.

Если рассматривать доли транспортных средств по группам собственников в объеме общих поступлений за 2021 г., то можно увидеть, что для физических лиц она составляет 92,52%, а для юридических лиц — 7,47% (рисунок 3).

Рисунок 3 – Структура транспортных средств по собственникам в Курской области за 2021 г., %

Источник: Данные отчета № 5-ТН «Отчет о налоговой базе и структуре начислений по транспортному налогу»

Отметим, что структура транспортных средств в Курской области за 2015 г. в разрезе собственников следующая: 7,45 % — доля юридических лиц, 92,55 % — доля физических лиц. А за 2021 г. 7,48 и 92,52 соответственно (для расчета использовались данные таблицы 2).

Число транспортных единиц, принадлежащих физическим лицам, многократно превышает количество транспортных средств, принадлежащих юридическим лицам. При этом удельный вес транспорта по физическим лицам в 2021 г. в соотношении с 2015 г. уменьшился на 2,08%, а в 2021 г. в соотношении с 2021 г. увеличился на 0,21%. Между тем удельный вес по юридическим лицам в 2021 г. в соотношении с 2015 г. уменьшился на 1,74%, а в 2021 г. по сравнению с 2016 увеличился на 0,18 %.

Согласно ст. 357 НК РФ налогоплательщиками налога признаются лица (физические и юридические), на которые зарегистрированы транспортные средства [1].

При невыполнении обязанности по уплате налога возникает задолженность, которая не обеспечивает необходимого объема поступлений денежных средств для целей улучшения состояния дорожно-транспортной сети.

Ввиду этого представляется целесообразным проанализировать динамику задолженности транспортного налога в консолидированный бюджет Курской области за 2016-2018 гг. (таблица 3).

Таблица 3 – Динамика задолженности по транспортному налогу в консолидированный бюджет Курской области за 2016-2018 гг.

| Задолженность | 2016 г. | 2017 г. | 2018 г. | Темп роста 2017/2016 (%) | Темп роста 2018/2017 (%) | |||

| Сумма, тыс. руб. | Уд. вес (%) | Сумма, тыс. руб. | Уд. вес (%) | Сумма, тыс. руб. | Уд. вес (%) | |||

| Всего | 6871,11 | 100,00% | 4163,7 | 100,00% | 2719,8 | 100,00% | 60,60% | 65,32% |

| Транспортный налог | 629,25 | 9,16% | 823,4 | 19,78% | 361,1 | 13,28% | 130,85% | 43,85% |

| Из него: | ||||||||

| Транспортный налог с организаций | 16 | 2,54% | 24 | 2,91% | 27,2 | 7,53% | 150,00% | 113,33% |

| Транспортный налог с физических лиц | 613,3 | 97,47% | 799,4 | 97,09% | 334 | 92,50% | 130,34% | 41,78% |

Источник: Данные отчета № 4-НМ «Отчет о задолженности по налогам и сборам, пеням и налоговым санкциям в бюджетную систему Российской Федерации»

На основании данных, приведенных в таблице 3, можно отметить, что удельный вес в общей сумме задолженности бюджета Курской области за 2021 г. составляет 13%.

За 3 анализируемых налоговых периода задолженность налогоплательщиков перед бюджетом уменьшилась на 4151,31 тыс. рублей, что составляет 39,58 %. В составе общей задолженности по транспортному налогу наибольший удельный вес занимает задолженность физических лиц — в среднем 96 %, а темп роста в 2021 г. в сравнении с 2021 г. составил 42 %.

В результате проведенного исследования можно сделать вывод о реальном снижении задолженности по транспортному налогу и эффективном урегулировании ее уровня в Курской области, что несомненно является положительной тенденцией в развитии региональной экономики.

В какой бюджет поступаеют страховые взносы налогоплательщиклв

Перечень федеральных, региональных и местных налогов в 2021 году (таблица) Вид налога Налог Налогопла-тельщики Объект Ставки Федеральные налоги НДС Разобраться со сложными вопросами, возникающими при исчислении, уплате и формировании отчетности по этому налогу, поможет рубрика «НДС» Ст. 143 Ст. 146 Ст. 164 Акцизы Ответы на вопросы, какие товары являются подакцизными, каковы ставки налога, как заполнить декларацию, ищите в рубрике «Акцизы» Ст. 179 Ст. 182 Ст. 193 НДФЛ Как исчислить и удержать НДФЛ, какие вычеты и льготы применяются, как составить отчетность, смотрите в рубрике «НДФЛ» Ст. 207 Ст. 209 Ст. 224 Налог на прибыль В рубрике «Налог на прибыль» вы можете ознакомиться со всеми новостями, посвященными исчислению, уплате и представлению декларации по этом налогу Ст. 246 Ст. 247 Ст.

Федеральные налоги подлежат уплате на всей территории Российской Федерации. И к ним относятся: — налог на добавленную стоимость — налог, который включается производителем в стоимость товара, таким образом, налог платит покупатель;- акцизы — налог на социально опасные товары: алкоголь, табак, сигареты и т.д.;- налог на доходы физических лиц, как видно из названия, этот налог подлежит уплате в случае получения физическим лицом какой-либо прибыли — заработная плата, дивиденды и др.;- единый социальный налог, включает в себя выплаты в федеральный бюджет, ФФОМС (Федеральный фонд обязательного медицинского образования), ТФОМС, ФСС (Фонд социального страхования);- налог на прибыль организаций;- налог на добычу полезных ископаемых;- водный налог;- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;- государственная пошлина.

Рекомендуем прочесть: Отдел мвд по вопросам миграции требования

Механизм исчисления

Как исчисляются налоги местного бюджета, были описаны выше. Общая характеристика местных налогов позволяет посчитать самостоятельно сумму для уплаты на имеющееся имущество или осуществленную коммерческую деятельность. Можно привести следующие примеры расчета местных налогов:

- У компании есть в собственности административно-торговый центр площадью в 110 кв. м. и кадастровой стоимостью в 3 млн. 600 тыс. рублей. Ставка для этой суммы – 0,1%. Получается, что ежегодно компания выплачивает 3600 рублей.

- Физическое лицо имеет земельный участок сельскохозяйственного назначения. Кадастровая стоимость объекта – 570 тыс. рублей. Ставка в данном случае 0,3%, в результате чего собственник платит ежегодно 1710 рублей.

- Физическое лицо имеет в собственности жилой дом, в котором он проживает. Кадастровая стоимость объекта 2 млн. 100 тыс. рублей. Действующая процентная ставка в данном случае – 0,1%, поэтому собственник ежегодно уплачивает 2100 рублей.

- Организация занимается торговлей, снимая в аренду помещение размером в 23 кв. м. Ставка составляет 457 рублей за 1 кв. м. Значит, ежеквартально предприниматели уплачивают сбор в размере 10511 рублей.

Аналогичным образом можно вычислить все оставшиеся виды сборов, которые должен уплачивать гражданин России, если он является налогоплательщиком.

Какие взносы платить в ИФНС в 2021 году

Обособленные подразделения, которые наделены правом начислять и выплачивать заработную плату работникам, обязаны уплачивать страховые взносы, а также сдавать расчеты по месту нахождения обособленного подразделения. Одновременно головная организация сдает расчеты по страховым взносам (п. 11 ст. 431 НК РФ ).

При наличии у организации обособленных подразделений, расположенных за пределами территории РФ, уплата платежей и представление расчетов происходят по месту нахождения головной организации (п. 14 ст. 431 НК РФ).

Россия отказалась платить взнос в бюджет Совета Европы

«Министр информировал генсека СЕ о решении приостановить уплату взноса… и привлек внимание Ягланда к заявлению МИД России на эту тему от 30 июня», — указывается в сообщении российского внешнеполитического ведомства.

«В ПАСЕ развернута оголтелая кампания по преследованию парламентариев, настроенных на скорейшую нормализацию взаимодействия с Россией в рамках Совета Европы и сохранение инфраструктуры общеевропейского сотрудничества в соответствии с его уставом Ассамблеи», — пояснялось в тексте.

Наименование и коды платежей в местный бюджет

Поступления средств (части средств), полученных от сдачи в аренду капитальных строений (зданий, сооружений), изолированных помещений, машино-мест, их частей, имущества военного назначения, переданных в хозяйственное ведение или оперативное управление юридических лиц

Проценты за пользование бюджетными займами, бюджетными кредитами, а также по платежам, произведенным из бюджета в соответствии с гарантиями Правительства Республики Беларусь и местных исполнительных и распорядительных органов по кредитам, выдаваемым банками Республики Беларусь

Какой налог в какой бюджет платится в стране

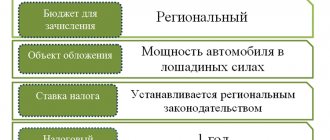

Региональные, или, как их еще называют, республиканские налоги, также подлежат обязательной уплате, но на территории субъектов федерации, где они действуют, при этом, все правоотношения в данном случае регулируются общегосударственным и местным законодательством. В частности, они устанавливаются законами РФ, а конкретные ставки таких налогов регулируют республиканские властные органы. К региональным налогам относятся такие виды платежей:

- налог на имущество организаций и предприятий, сумма после уплаты которого пропорционально зачисляется в бюджет субъекта федерации и бюджеты более низших уровней, вплоть до городского;

- транспортный налог;

- налог на игорный бизнес;

- лесной налог.

- налог на доходы физических лиц, название которого говорит само за себя;

- налог на добавленную стоимость, который оплачивает конечный покупатель при приобретении продукции в торговых сетях;

- единый социальный налог, являющийся средством пополнения основных федеральных фондов, включая социальное страхование, медицинское страхование и тому подобное;

- акцизы или дополнительный налог на некоторые виды товаров, в частности, табачную продукцию и алкоголь. Его, подобно налогу на добавленную стоимость, покрывает конечный покупатель;

- налог на добычу полезных ископаемых, уплачивается субъектами, занимающимися эксплуатацией природных ресурсов;

- налог на прибыль, предприятий и организаций, суть которого ясна из названия;

- водный налог, подразумевающий платежи за эксплуатацию водных ресурсов;

- различные виды пошлин.

Рекомендуем прочесть: Коофициент надбавки привыходе работающего пенсионера на пенссию

Введение

Дорожно-транспортная система – важная составляющая экономики России, с ее помощью обеспечивается связь между различными субъектами Российской Федерации. В этой связи необходимо выделить особую роль транспортных средств, способствующих обеспечению экономических связей и, тем самым, оказывающих прямое влияние на развитие государства.

А одним источников формирования доходов бюджетов Российской Федерации является транспортный налог, который регулируется гл. 28 Налогового кодекса Российской Федерации и законами субъектов Российской Федерации.

Для ликвидации последствий, причиняемых автомобилями дорогам и окружающей среде, необходимы финансовые ресурсы. В виду этого и был введен транспортный налог.

В связи с тем, что налоги, уплачиваемые собственниками зарегистрированных транспортных средств, зачисляются в бюджеты субъектов Российской Федерации, то целесообразно оценить роль транспортного налога при формировании бюджетов регионов.

По мнению Мочалова М. В. [4], региональные налоги являются основой формирования налоговой базы региона, а благодаря поступлениям от налогов субъекты Российской Федерации имеют возможность самостоятельно формировать их бюджет, разрабатывать и реализовывать программы социально-экономического развития.

Кроме того, региональные налоги оказывают влияние на финансовое состояние граждан, отражают результат от проведенной налоговой политики и занимают не последнее место в формировании доходной части бюджета субъекта РФ.

Необходимо отметить следующую взаимосвязь: объем доходов регионального бюджета напрямую зависит от действующего налогового законодательства и эффективности налогового администрирования, а развитие регионов прямым образом влияет на подъем российской экономики.

Необходимо отметить следующую взаимосвязь: корректность составления действующего налогового законодательства и эффективность налогового администрирования прямым образом влияют на объемы доходов региональных бюджетов. Выполнение данных мер улучшит собираемость налога, приведет к поступлению должного уровня финансовых ресурсов для обеспечения полноты выполнения задач и функций регионов, что, в конечном итоге, благоприятно скажется на развитии как самих регионов, так и российской экономики в целом.

Если говорить о роли транспортного налога, то, по мнению Агузаровой Ф. С. [2], при формировании доходов консолидированных бюджетов субъектов она незначительна. По этой причине возникает острая потребность в повышении значимости данного имущественного налога.

Для подтверждения достоверности данной позиции проведем исследование роли транспортного налога на примере конкретного субъекта Российской Федерации.

Страховые взносы ОМС: КБК в 2021 году

Теперь приведем таблицу, в которой обобщены актуальные на 2021 год КБК при уплате медицинских взносов, которые организации и ИП перечисляют за своих наемных работников, а предприниматели – также за себя в фиксированном размере.

При указании КБК по страховым взносам на ОМС в 2021 году всегда есть вероятность, что некоторые бухгалтеры перечислят платеж по медицинским взносам за работников на устаревший код бюджетной классификации или допустят неточность при указании актуального на 2021-й год КБК. И если ошибка закралась лишь в КБК, то ничего страшного не случилось. Платеж по взносам на ОМС можно уточнить.

Куда платить страховые взносы в 2021-2021 годах

Куда платят страховые взносы в 2021-2021 годах? Взносы, регулируемые НК РФ, следует уплачивать в бюджет по месту нахождения налогоплательщика, а если у него есть обособленные структурные единицы, исчисляющие и выплачивающие зарплату, то и по месту нахождения таких структурных единиц. Платежные документы, как и раньше, оформляются раздельно в отношении оплаты, предназначенной для каждого из фондов, но в соответствии с требованиями, действительными для налоговых платежей.

Попав в НК РФ, страховые взносы начали подчиняться всем его правилам, т. е. оказались приравненными к бюджетным платежам, уплачиваемым в особом порядке, который касается не только правил оформления платежных документов, но и реквизитов для перечисления.

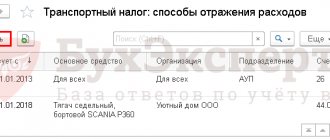

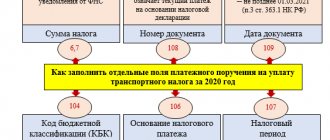

Оформление платежных документов

Платежные поручения на перечисление транспортного налога оформляйте в соответствии с Положением Банка России от 19 июня 2012 г. № 383-П и приложениями 1 и 2 к приказу Минфина России от 12 ноября 2013 г. № 107н. Особенности заполнения платежных поручений при перечислении средств в бюджет представлены в таблице.

Пример расчета транспортного налога для уплаты в бюджет

На балансе ООО «Альфа» (г. Москва) числится легковой автомобиль с мощностью двигателя 85 л. с. Ставка транспортного налога для данной категории транспортных средств составляет 12 руб. за 1 л. с. (ст. 2 Закона г. Москвы от 9 июля 2008 г. № 33). Срок уплаты транспортного налога за 2014 год – не позднее 5 февраля 2015 года. Уплата авансовых платежей по транспортному налогу в г. Москве не предусмотрена.

Бухгалтер «Альфы» рассчитал транспортный налог так: 85 л. с. × 12 руб./л. с. = 1020 руб.

4 февраля 2015 года бухгалтер перечислил по реквизитам налоговой инспекции сумму рассчитанного налога (1020 руб.).

Налоги ИП 2021

А вот если ИП на общей системе решил вести бизнес из-за рубежа, и не был признан налоговым резидентом, то, даже являясь российским гражданином, он попадает в большую финансовую ловушку – все полученные им доходы облагаются по ставке 30%, при этом профессиональные вычеты использовать нельзя.

Налоговой базой на варианте «Доходы» является денежное выражение доходов. Для варианта «Доходы минус расходы» налоговой базой будет денежное выражение доходов, уменьшенных на величину расходов. Чтобы рассчитать сумму налога к уплате, надо умножить налоговую базу на налоговую ставку, которая равна 6% для «Доходов» и 15% для «Доходов минус расходы».

Какие налоги, в какой бюджет

Региональные власти, с согласия федеральных властей, могут вносить или вводить в них изменения. Органы местного самоуправления городов и районов могут вводить местные налоги, не противоречащие федеральному налоговому законодательству и после согласования их с федеральными властями.

Рекомендуем прочесть: Портал жить вместе государственной программы доступная среда

Все граждане Российской Федерации, достигшие совершеннолетия, обязаны платить налоги, поэтому многим будет интересно знать, какие налоги, в какой бюджет необходимо платить. Виды налогов, а также специальные налоговые режимы установлены Налоговым Кодексом РФ. Налоги бывают федеральные, региональные и местные, их подразделяют на прямые и косвенные.

Уплата при ликвидации

Если организация ликвидируется, обязанность по уплате транспортного налога исполняет ликвидационная комиссия (п. 1 ст. 49 НК РФ). Она составляет промежуточный ликвидационный баланс, в котором отражаются все обязательства организации. Задолженность по налогам погашается только после того, как будут погашены:

- задолженность людям, перед которыми ликвидируемая организация несет ответственность за причинение вреда жизни или здоровью (например, организация должна возместить вред, причиненный здоровью покупателя из-за недостатков товара);

- долги по выплате авторских вознаграждений, выходных пособий и зарплаты сотрудникам;

- задолженность перед залогодержателями (за счет средств от продажи предмета залога).

Это следует из пункта 3 статьи 49 Налогового кодекса РФ и статьи 64 Гражданского кодекса РФ.

Как платить страховые взносы бюджетной организации

Итак, опираясь на ст. 431 Налогового кодекса Российской Федерации, можно утвердительно заявить, что споры о том, как страховые взносы платятся (с копейками в 2021 году, или без) абсолютно беспочвенны. Пункт 5 данной статьи дает исчерпывающий ответ: платим в рублях, если сумма получилась «круглой», и в рублях и копейках, если сумма имеет дробное значение.

Порядок начисления не изменен (ст. 52 НК РФ): как и в прошлом календарном периоде, налогооблагаемая база умножается на установленный тариф. Порядок определения налогооблагаемой базы теперь устанавливает ст. 420-421 НК РФ. Страховые выплаты, которые не следует включать в базу для расчета СВ, закреплены в ст. 422 НК РФ. В сравнении с нормами закона № 212-ФЗ, перечень страховых выплат видоизменен в части суточных, выплат опекунам и платы работодателя на добровольное соцобеспечение.

Уплата при реорганизации

При реорганизации транспортный налог должны уплачивать:

- организация, возникшая при слиянии (п. 4 ст. 50 НК РФ);

- организация, возникшая при преобразовании (п. 9 ст. 50 НК РФ);

- организация, которая присоединила к себе другую организацию (п. 5 ст. 50 НК РФ);

- организации, которые образовались при разделении (п. 6 ст. 50 НК РФ).

В последнем случае сумму транспортного налога должна перечислить организация, на которую разделительным балансом возложена обязанность по уплате этого налога. Если разделительный баланс не позволяет определить ее, то по решению суда организации, возникшие при реорганизации в форме разделения, платят налог солидарно. Такой порядок вытекает из пункта 7 статьи 50 Налогового кодекса РФ.

Налоговым периодом по транспортному налогу для реорганизованной организации признается период с начала года до дня завершения реорганизации (п. 3 ст. 55 НК РФ). Поэтому рассчитанная по завершающей декларации сумма признается не авансовым платежом, а налогом. Так как при реорганизации сроки уплаты налогов не изменяются (п. 3 ст. 50 НК РФ), то правопреемник должен перечислить транспортный налог в срок, установленный региональным законом (п. 1 ст. 363 НК РФ).

Как Украина опозорилась со взносом в Совет Европы

Сетевое издание «Правда.Ру» эл № ФС77-72263 от 01 февраля 2021 года, выдано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций. Учредитель: ООО «ТехноМедиа». Главный редактор: Новикова Инна Семеновна. Электронный адрес Телефон

Напомним, весной этого года ПАСЕ признала, что из-за отказа Москвы платить взносы, а также из-за того, что Турция вернулась к статусу обычного плательщика в бюджете Совета Европы образовался дефицит в €18 млн.

В какие сроки и в какой бюджет платить транспортный налог

- решение инспекции о наложении ареста на имущество организации;

- решение суда о принятии обеспечительных мер в виде приостановления операций по счетам организации, наложения ареста на денежные средства или имущество организации.

Организация должна платить транспортный налог по местонахождению автомобиля (п. 1 ст. 363 НК РФ). Местонахождением автомобиля признается местонахождение организации или ее обособленного подразделения, на которое зарегистрирован автомобиль (подп. 2 п. 5 ст. 83 НК РФ).

Налоговый и отчетные периоды

Налоговым периодом по транспортному налогу является календарный год (п. 1 ст. 360 НК РФ). Отчетными периодами признаются I, II и III кварталы (п. 2 ст. 360 НК РФ). При этом региональным законодателям предоставлено право не устанавливать отчетные периоды по транспортному налогу в соответствующем субъекте РФ (п. 3 ст. 360 НК РФ).

Если отчетные периоды не установлены, например, в Москве (Закон г. Москвы от 9 июля 2008 г. № 33), то транспортный налог нужно платить один раз в год. Если отчетные периоды установлены, например, в Московской области (ст. 2 Закона Московской области от 16 ноября 2002 г. № 129/2002-ОЗ), то за I, II и III кварталы организации обязаны перечислять авансовые платежи по транспортному налогу. При этом сумма налога, которую нужно будет уплатить по итогам года, определяется как разница между суммой транспортного налога, рассчитанной за год, и суммой начисленных авансовых платежей (п. 2 ст. 362 НК РФ).