novyy_blank_rascheta_strahovyh_vznosov_2020.jpg

Похожие публикации

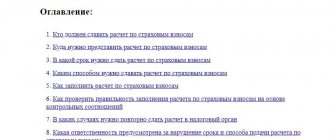

Отчетность по взносам работодатели сдают ежеквартально. Новый бланк расчета страховых взносов в 2021 г. утвержден Приказом ФНС от 18.09.2019 № ММВ-7-11/[email protected] Был изменен объем расчета и состав информации, отражаемой в определенных полях формы. Уточнения практически не затронули порядок указания сведений по работникам, поэтому новый бланк не должен вызвать затруднений при заполнении.

Единый расчет страховых взносов: бланк

Единый расчет страховых взносов предоставляется вместо таких форм, как: РСВ-1, 4-ФСС, РСВ-2 и РВ-3. Данные изменения преследуют 3 основные цели:

- оптимизация отчетности;

- уменьшение административной нагрузки на предприятия, т.к. количество контролирующих органов снизилось;

- улучшение качества проверок.

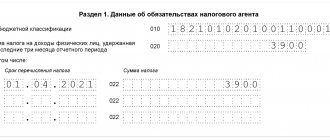

Единый расчет по страховым взносам 2021 бланк, утвержденный Приказом ФНС от 10.10.2016 № ММВ-7-11/551, представляет собой документ из 24 страниц и несколько разделов:

- титульный лист;

- лист для лиц, не являющихся ИП;

- Раздел №1,который состоит из 10 приложений;

- Раздел №2 плюс приложение;

- Раздел №3 – включает персональные сведения физических лиц, за которые отчитывается страхователь.

Заполнять и передавать в ФНС абсолютно все разделы и приложения необязательно. В таблице представлена информация, кто и какие разделы нового отчета заполняет и сдает:

При заполнении данных по форме РСВ используют карточку учета страховых взносов, содержащую информацию обо всех начислениях и вознаграждениях физическим лицам. Бухгалтер также должен понять, какова база страховых взносов, и сделать необходимый расчет:

С какого периода применяют новую форму

Меняется «Расчет по страховым взносам» с 2021 года. Бланк, утв. приказом № ММВ-7-11/[email protected], начинает действовать с отчета за 1 квартал 2021 г. Помимо уточнения самой формы, документ закрепил новый порядок ее заполнения и электронный формат для подачи в ИФНС.

Изменения в отчетности призваны учесть все нововведения в части начисления платежей и учитывают уже сложившиеся правила применения гл. 34 НК РФ.

Впервые работодатели подают «Расчет по страховым взносам» в апреле 2021г., отчитываясь за 1 квартал 2021. Скачать новый бланк можно в конце нашей статьи.

Какие функции сохранились у ФСС в 2021 году

Право проводить проверки по уплаты страховых взносов налоговики получают с 1 января 2021 года. Странно полагать, что уже 11 января налоговая инспекция может прийти с проверкой и досконально проверить взносы. Поэтому ФСС России и налоговая инспекция имеют право проводить проверки совместно.

Проверяет ФСС

С 1 января 2021 года у ФСС РФ сохранились полномочия по проверке взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Взыскивает налоговая инспекция

А вот взыскивать недоимку по страховым взносам по временной нетрудоспособности и в связи с материнством, образовавшуюся на 01.01.2017, а также по результатам камеральных и выездных проверок будет ФНС РФ.

Что изменилось в порядке представления отчетности

С отчетности за 1 квартал 2021 г. работодатели, начислившие выплаты более чем 10 физлицам в отчетном периоде, должны отчитываться по страховым взносам электронно. Если сотрудников было менее 10, форму можно представить в бумажном варианте или в электронном – как удобнее отчитывающемуся лицу. Напомним, что 2019 году на бумаге вправе отчитываться работодатели со среднесписочной численностью менее 25 человек.

Расчет по страховым взносам в 2021 г. по новой форме упрощается для тех работодателей, что не ведут деятельность и не начисляют взносы сотрудникам. Им достаточно представить в ИФНС следующие листы Расчета (письмо Минфина от 09.10.2019 № 03-15-05/77364):

раздел 1 (указывается только «тип плательщика» с кодом 2);

раздел 3 (нулевой с прочерками).

Приложения, которые ранее представлялись всеми налогоплательщиками, при отсутствии начислений больше не заполняются.

Семинар №3. «Реформа применения ККТ: Всё об онлайн-кассах, что Вы хотели знать, и то, о чем даже не догадывались»

Прямой эфир: 03 декабря c 13:45 Мск., запись на следующий день. Лектор: Климова М.А.

Лектор о Реформе ККТ за 2 минуты – смотреть:

Правильное оформление кассовых операций – очень важно для каждой организации. Особенно важно не допустить ошибок в связи с вступившими в силу изменениями. Так же совсем скоро будут введены обязательные он-лайн кассы, а это значит, что контроль над доходами бизнеса ужесточается. Поменялось так же законодательство в части ответственности, штрафов, которые грозят за нарушения в сфере кассовых операций.

Как жить в новой кассовой реальности? Как работает система, «замешанная» на онлайн-кассах? Можем ли использовать “старые” ККТ с 2017г.? Кто обязан применять с 2021г. онлайн-кассы? Подключайтесь к нашему онлайн-семинару и вы получите все ответы на ваши вопросы.

Программа семинара:

1. Новый смысл понятия «ККТ»:

- Расширение сферы применения контрольно-кассовой техники

- Специфика применения ККТ при покупках в Интернете с оплатой онлайн электронными средствами платежа (электронными деньгами, банковскими картами) при использовании: – платежных терминалов – торговых автоматов – при исполнении посреднических функций и функций платежного агента.

2. Как работает система, «замешанная» на онлайн-кассах?

- звенья цепочки: покупатель, продавец, оператор фискальных данных, налоговый орган

- роль каждого звена, взаимодействие между ними

- риски для продавца на каждом этапе взаимодействия

- использование налоговыми органами данных о выручке для целей налогового контроля, выявления налоговых схем и т.п.

- оперативный характер осуществления контрольных и надзорных функций в новых условиях.

3. Новые требования к ККТ:

- что принципиально отличает онлайн-кассы?

- какими они бывают?

- как выбрать модель?

- можно ли модернизировать Ваши модели или придется покупать новые кассовые аппараты? Сколько это стоит?

- будут ли дотации для малого бизнеса?

- каковы действия по модернизации?

- обязательная перерегистрация ККТ при модернизации;

- новые правила учета ККТ в налоговых органах: что важно знать пользователю?

- дальнейшее обслуживание онлайн-касс

- фискальный накопитель. Ключ фискального признака.

4. Передача фискальных данных:

- задачи пользователя

- необходимые инструкции для работников, которым вверена ККТ

- последствия для пользователя краткосрочных и долгосрочных сбоев при передаче данных.

5. Кассовые чеки и БСО, новые виды фискальных отчетов:

- доступ пользователя к информации о продажах на экране своего компьютера

- совершенно новые требования к реквизитам кассовых чеков и БСО: работа для Ваших программистов;

- где заканчивается сфера влияния налоговых органов и ОФД и начинается Ваше «творчество»?

- проблема совместимости ПО ККТ с бухгалтерским ПО

- направление электронных чеков покупателям: к чему это приведет?

6. Контрольные функции налоговых органов:

- новые полномочия;

- взаимодействия налоговых органов, ОФД, банков при осуществлении контрольных функций;

- периодичность проверок;

- новые составы нарушений, за которые могут налагаться административные штрафы;

- резкий рост размеров штрафных санкций;

- увеличение сроков давности;

- возможности смягчения наказания.

7. Сроки вступления в силу новшеств:

- Отмена льгот для ИП «патенте», «вмененщиков», тех, кто оказывает услуги населению и выдает БСО.

- Коварные моменты.

8. Первичная документация в сфере применения ККТ:

- отказ от унифицированных форм КМ – как сделать это без потерь и конфликтов в проверяющими;

- где теперь будет копиться вся необходимая информация?

- оформление возвратов по-старому уже почти не актуально – как разработать новый оптимальный порядок для себя и своей онлайн-кассы?

- необходимые локальные нормативные акты и инструкции для работников в новой реальности.

9. Ответы на вопросы

Список новых изменений по Онлайн-кассам:

1. Пополнился список операторов фискальных данных, из которых можно выбирать. Список на 18.10.2016 следующий >>

2. Большое число моделей онлайн-касс включено в Реестр ККТ. Эти модели уже поступили в продажу. Смотреть список >>

3. Налоговые органы предложили программистам пользователей ККТ приступить к разработке ПО, необходимого для формирования фискальных документов нового образца. На форуме ФНС России представлен проект ведомственного Приказа «Об утверждении форматов фискальных документов, сроках хранения реквизитов фискальных документов, дополнительных реквизитах фискальных документов, дополнительных требованиях к порядку формирования и обработки фискальных данных», а также ведется весьма любопытное для программистов обсуждение этого документа. Читать обсуждение >>

5. Вышли Письмо ФНС России от 26.09.2016 N ЕД-4-20/[email protected], Письмо Минфина России от 16.09.2016 N 03-01-15/54413, заставляющие задуматься об организации первичной документации по онлайн кассам и одобряющие отказ от применения форм КМ

6. На сайте ФНС уже появился сервис проверки чеков онлайн-касс Данный сервис будет помогать покупателям проверять подлинность чеков, пробитых через онлайн кассу. Покупателям также предлагают жаловаться на продавцов если что не так.

Таким образом, помимо усиления контроля со стороны государства, у продавцов появляется еще одна головная боль – «бдительные» покупатели. Одна жалоба может стоить вам штрафа в 10 000 руб. На семинаре обсудим как противостоять такому натиску. Перейти в сервис проверки чеков онлайн-касс >>

Для просмотра на полный экран, кликайте на иконку в правом нижнем углу плеера.

Отрывок из записи – Требование к чекам и БСО

Отрывок из записи – Замена касс

Дорогой Коллега , прямо сейчас вы можете оформить заявку на полную запись данного семинара по Онлайн-кассам Общая продолжительность – 3 часа

Оформить заявку на онлайн-семинары >>

Новое в форме расчета страховых взносов в 2021 году для отдельных категорий плательщиков

Некоторые нововведения касаются лишь определенных лиц-страхователей. В частности, в новом бланке:

На титульной странице появилось поле для закрытого (ликвидированного) обособленного подразделения. В случае корректировки, бланк за лишенное полномочий страхователя подразделение подается головной организацией в свою ИФНС с о в отведенной ячейке.

КФХ заполняют раздел 2 отчета. В приложении 1 им теперь надо указывать данные удостоверяющего личность документа (код, а также серию и номер) по каждому члену хозяйства, в том числе по главе КФХ.

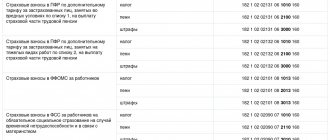

Организации обязаны

- Уплачивать страховые взносы.

- Вести учет сумм исчисленных страховых взносов по каждому сотруднику, в пользу которого осуществлялись выплаты и иные вознаграждения.

- Представлять в налоговую инспекцию расчеты по страховым взносам.

- Представлять в налоговую инспекцию и инспекторам документы, необходимые для исчисления и уплаты страховых взносов.

- Представлять в налоговую инспекцию и инспекторам сведения о застрахованных лицах в системе индивидуального (персонифицированного) учета.

- Шесть лет хранить документы, необходимых для исчисления и уплаты страховых взносов.

- Сообщать в налоговую инспекцию о своих обособленных подразделениях, в том числе филиалах и представительствах.

- Исполнять другие обязанности.

Сроки уплаты взносов и отчетности смотрите здесь

Изменения в основной части формы

Большая часть уточнений коснулась раздела 1 Расчета. Что поменялось:

введена ячейка — тип плательщика («1» — если выплаты физлицам начислялись, «2» — если отсутствовали);

в приложение 2 по соцстраху включили поле «Код тарифа плательщика», добавлена строка «Количество физических лиц, с выплат которым исчислены страховые взносы»; страхователь должен заполнить столько приложений 2, сколько применяет тарифов;

предыдущие приложения 7, 8 были удалены – на основании ст.427 НК РФ, отменившей пониженные взносы для ряда налогоплательщиков;

подразделы 1.1 и 1.2 приложения 1 дополнены строкой, в которой прописываются расходы, принимаемые к вычету по авторским договорам или связанным с интеллектуальной деятельностью (согласно п. 8 ст. 421 НК);

в подразделе 1.3.2 удалено основание заполнения расчета, так как показатели должны соответствовать только спецоценке (ставится код класса условий труда);

приложение 7 отведено для пониженных взносов при создании анимационной аудиовизуальной продукции (пп. 15 п. 1 ст. 427 НК).

Часть изменений носила технический характер – например, в приложении 10 были перенумерованы строки, подраздел 1.4 перемещен в 1.1, в приложении 5 откорректированы коды (для плательщиков на УСН и ЕНВД код «01»).

Общее число приложений уменьшилось — вместо 10 их стало 9.

Отчётность по страховым взносам можно проверить и уточнить

С начала 2021 года страховые взносы уплачиваются в ИФНС, и регулируются они нормами Налогового кодекса. Форма Расчёта по страховым взносам (КНД 1151111) утверждена Приказом ФНС от 10 октября 2021 года № ММВ-7-11/[email protected] (далее – Расчёт). Несмотря на то, что организациями уже представлены расчёты и за 1-й квартал и за полугодие, количество вопросов, связанных с исчислением взносов и формированием данной отчётности, не становится меньше. По-прежнему актуальным для плательщиков остаётся и вопрос проверки подготовленной к сдаче отчётности.

Для данных целей плательщик может воспользоваться контрольными соотношениями. Контрольные соотношения по страховым взносам разработаны двумя ведомствами: ФНС России . Первые из них заменили ранее действующие мартовские . Изменения в них в основном коснулись соотношений показателей внутри Расчёта, но также появились новые контрольные точки. А вторые теперь позволят проверить расчёты в части расходов на обязательное «больничное» страхование, то есть правильность заполнения приложений 3 и 4 к разделу 1 Расчёта.

Так как июньский документ ФНС не включает контрольные соотношения к расчёту по страховым взносам, которые подготовил ФСС, то при проверке Расчёта плательщику нужно использовать письма двух ведомств.

В данной статье рассмотрим, как правильно отразить в Расчёте суммы полученного возмещения «больничных» взносов, а также воспользоваться контрольными соотношениями для проверки и подать уточнённый Расчёт.

Соблюдаем контрольные соотношения

Контрольные соотношения – это метод математической проверки данных, отражающий корректность введённых в декларацию данных путём сопоставления определённых показателей. Они представлены в таблице, в которой содержатся:

- формулы контрольных соотношений с указанием строк и листов Расчёта;

- описание возможного нарушения налогового законодательства;

- действия проверяющего при выявлении этого нарушения.

Контрольные соотношения ФНС позволяют налоговикам сопоставлять данные как внутри Расчёта, так и с данными других отчётов, например 6-НДФЛ. При несоблюдении контрольных соотношений налоговики направят плательщику страховых взносов требование представить в течение пяти рабочих дней пояснения или внести исправления.

Плательщик страховых взносов может самостоятельно проверить свою отчётность.

Например, внутри Расчёта должно соблюдаться равенство следующих величин:

- показателя в графе 1 строки 250 раздела 3 Расчёта. В ней отражается сумма выплат в пользу физлица за последние три месяца отчётного (расчётного) периода;

- показателя в графе 2 строки 030 «Сумма выплат и иных вознаграждений, исчисленных в пользу физических лиц» по всем значениям поля 001 подраздела 1.1 приложения 1 к разделу 1 Расчёта.

Если равенство не выполняется, то нужно найти ошибку и исправить Расчёт.

Также плательщик должен обращать внимание и на выполнение междокументальных контрольных соотношений.

Например, согласно контрольным соотношениям, если в организации не было выплат дивидендов, которые не облагаются страховыми взносами, строка 020 «Сумма начисленного дохода» раздела 1 6-НДФЛ должна быть равна строке 050 «База для начисления страховых взносов» гр. 1 подр. 1.1 р. 1 Расчёта.

Если дивиденды выплачивались, то, по мнению ФНС , сумма начисленного дохода, которая облагается НДФЛ, за минусом дивидендов должна быть больше или равна сумме выплат и иных вознаграждений, являющихся объектом обложения страховыми взносами на обязательное пенсионное страхование.

Ст. 020 р. 1 6НДФЛ — ст. 025 р. 1 6НДФЛ >= ст. 050 гр. 1 подр. 1.1 р. 1 Расчёта

Но могут быть и исключения.

В некоторых ситуациях сумма дохода по строке 020 «Сумма начисленного дохода» раздела 1 расчёта 6-НДФЛ будет меньше суммы дохода по строке 030 «Сумма выплат и иных вознаграждений, исчисленных в пользу физических лиц» графы 1 подраздела 1.1 Приложения № 1 к разделу 1 Расчёта.

И вот почему:

- в Расчёте по строке 030 «Сумма выплат и иных вознаграждений, исчисленных в пользу физических лиц» подраздела 1.1 Приложения № 1 к разделу 1 отражаются в числе прочего и выплаты, полностью или частично не облагаемые взносами по ст. 422 НК РФ.

Одновременно они указываются и по строке 040 «Сумма, не подлежащая обложению страховыми взносами» этого подраздела. Ведь, как следует из контрольных соотношений, база для исчисления страховых взносов на ОПС – строка 050 подраздела 1.1 раздела 1 – определяется как разница между строками 030 «Сумма выплат и иных вознаграждений, исчисленных в пользу физических лиц» и 040 «Сумма, не подлежащая обложению страховыми взносами».

- в 6-НДФЛ в строке 020 «Сумма начисленного дохода» раздела 1 полностью не облагаемые налогом выплаты вообще не отражаются. К данным выплатам относятся пособия по беременности и родам, по уходу за ребёнком до полутора лет. Не отражаются по строке 020 «Сумма начисленного дохода» и необлагаемые суммы в пределах установленного гл. 23 НК РФ лимита. Например, это материальная помощь (подарки), не превышающая 4 000 руб. в год на человека, материальная помощь в размере 50 000 руб. одному из родителей при рождении ребёнка, суточные, не превышающие 700 руб. в день при командировке по РФ или 2 500 руб. в день при командировке за границу.

В таком случае, если организация выплачивает своим работникам не облагаемые НДФЛ выплаты, то контрольное соотношение по сверке доходов в 6-НДФЛ и Расчёта выполняться не будет.

Например, сотрудник Антонов С. И. находился в командировке в г. Псков десять дней с 01.08.2017 по 10.08.2017. Нормативным локальным актом организации установлено, что суточные по России выплачиваются в размере 1 200 руб.

Следовательно, доход в размере 7 000 руб. (700 руб. х 10 дн.) в 6-НДФЛ по строке 020 не отражается. В данной строке будет отражаться только облагаемая часть дохода 5 000 руб. ((1 200 руб. – 700 руб) х 10 дн).

С 2021 года суммы командировочных сверх установленного лимита облагаются страховыми взносами . Поэтому по строке 030 графы 1 подраздела 1.1 Приложения № 1 к разделу 1 необходимо указать всю сумму суточных в размере 12 000 руб., а по строке 040 – сумму суточных в пределах норматива, то есть не облагаемую страховыми взносами, в размере 7 000 руб.

Аналогично отражаются суточные по строкам 030 и 040 подраздела 1.2 и по строкам 020 и 030 приложения 2. В подразделе 3.2.1 раздела 3 по строке 210 необходимо указать всю сумму суточных (в пределах норм и сверх норм). А в строку 220 включить только облагаемую сумму, то есть сверх норматива.

Согласно междокументальным контрольным соотношениям:

- Расчёт, 6 НДФЛ (в отношении плательщиков, не имеющих обособленных подразделений)

- Ст. 020 р. 1 6НДФЛ — ст. 025 р. 1 6НДФЛ >= ст. 030 гр. 1 подр. 1.1 р. 1 Расчёта

- Сумма начисленного дохода налогоплательщика за исключением сумм начисленного дохода на дивиденды >= суммы выплат и иных вознаграждений, исчисленных в пользу физических лиц

- Направить налогоплательщику требование о представлении пояснений.

Как видно из примера, контрольные соотношения в отношении дохода Антонова С. И. не выполняются, так как ст. 020 в 6-НДФЛ меньше ст. 030 Расчёта, что не является ошибкой.

В данной ситуации необходимо одновременно с подачей Расчёта и 6-НДФЛ представить пояснения в налоговую инспекцию. В противном случае ИФНС направит плательщику соответствующее требование.

Суммы полученного возмещения «больничных» взносов отражаем правильно

Согласно п. 2 ст. 431 НК РФ страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством можно уменьшать на сумму произведённых плательщиками расходов на выплату страхового обеспечения по указанному виду социального страхования согласно законодательству РФ.

Исходя из положений пункта 9 статьи 431 кодекса, если по итогам расчётного (отчётного) периода сумма расходов на выплату страхового обеспечения на случай временной нетрудоспособности и в связи с материнством превышает общую сумму исчисленных страховых взносов по этому виду страхования, полученная разница подлежит зачёту налоговым органом в счёт предстоящих платежей по этому виду страхования на основании полученного от территориального органа ФСС РФ подтверждения заявленных плательщиком расходов на выплату страхового обеспечения за соответствующий расчётный (отчётный) период или возмещению территориальными органами ФСС России в соответствии с порядком, установленным Законом от 29.12.2006 № 255-ФЗ.

Сумма «больничных» взносов, подлежащая уплате или возмещению по итогам отчётного (расчётного) периода, исчисляется в приложении № 2 «Расчёт сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» к разделу 1 Расчёта. Здесь по строке 080 «Возмещено ФСС расходов на выплату страхового обеспечения» указывается сумма пособий, которую возместил ФСС.

В соответствии с пунктом 11.14 порядка эти суммы отражаются в соответствующих графах:

- с начала расчётного периода;

- за последние три месяца расчётного (отчётного) периода;

- за первый, второй и третий месяц из последних трёх месяцев расчётного (отчётного) периода соответственно.

И если возмещение произведено в одном отчётном периоде по расходам другого отчётного периода, то отражать данные суммы необходимо в Расчёте за отчётный период применительно к месяцу, в котором территориальными органами ФСС осуществлено указанное возмещение. Иными словами, допустим, в сентябре 2021 года плательщик получил на расчётный счёт деньги из ФСС в счёт возмещения пособий за июль и август 2021 года. Эту сумму он укажет в графе 2 и в графе 5 строки 080 приложения № 2 к разделу 1 Расчёта за 9 месяцев 2021 года. То есть по графам 3 и 4 строки 080 эти суммы «разносить» не нужно. Данный порядок заполнения Расчёта был дополнительно разъяснён Письмом ФНС от 05.07.2017 № БС-4-11/12778.

Подаём уточнённый расчёт по страховым взносам

При обнаружении плательщиком в поданном им в налоговый орган Расчёте факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы страховых взносов, подлежащей уплате, плательщик обязан внести необходимые изменения в Расчёт и представить в налоговый орган уточнённый Расчёт в порядке, установленном статьёй 81 НК РФ.

При обнаружении плательщиком в поданном им в налоговый орган Расчёте недостоверных сведений, а также ошибок, не приводящих к занижению суммы страховых взносов, подлежащих уплате, плательщик вправе внести необходимые изменения в Расчёт и представить в налоговый орган уточнённый Расчёт в порядке, установленном статьёй 81 НК РФ.

Внесение изменений в ранее представленный Расчёт осуществляется плательщиками страховых взносов путём представления уточнённого Расчёта. При заполнении уточнённых расчётов по страховым взносам плательщикам также следует руководствоваться порядком заполнения расчета по страховым взносам, утверждённым Приказом ФНС России от 10.10.2016 № ММВ-7-11/[email protected] (далее – порядок).

ФНС России в своих письмах от 28.06.2017 № БС-4-11/12446 и от 18.07.2017 № БС-4-11/[email protected] «О представлении уточнённых расчётов» дала рекомендации по представлению уточнённого расчёта по страховым взносам за отчётные периоды, начиная с 1 квартала 2021 года. В частности, как в случае выявления несоответствий в персональных данных застрахованных физических лиц, так и в случае ошибочного представления плательщиком страховых взносов сведений о застрахованных лицах в первоначальном Расчёте.

В случае выявления несоответствий в персональных данных застрахованных физических лиц (на основании полученного уведомления либо требования о представлении пояснений от налогового органа) плательщик должен уточнённый Расчёт заполнить следующим образом:

- по каждому застрахованному физическому лицу, по которому выявлены несоответствия, в соответствующих строках подраздела 3.1 «Данные о физическом лице – получателе дохода» Расчёта указываются персональные данные, отражённые в первоначальном Расчёте, при этом в строках 190–300 подраздела 3.2 «Сведения о сумме выплат и иных вознаграждений, исчисленных в пользу физического лица, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование» Расчёта во всех знакоместах указывается «0»;

- одновременно по указанному застрахованному физическому лицу заполняются подраздел 3.1 Расчёта с указанием корректных (актуальных) персональных данных и строки 190–300 подраздела 3.2 Расчёта согласно установленному порядку, при необходимости корректировки отдельных показателей подраздела 3.2 Расчёта. Также при необходимости (в случае изменения общей суммы исчисленных страховых взносов) производится корректировка показателей раздела 1 Расчёта.

При корректировке сведений о застрахованных физических лицах, не относящихся к персональным данным, плательщику необходимо следовать следующему алгоритму:

- в случае, если какие-либо застрахованные физические лица не отражены в первоначальном Расчёте, то в уточнённый Расчёт подлежит включению раздел 3, содержащий сведения в отношении указанных физических лиц, и одновременно производится корректировка показателей раздела 1 Расчёта;

- в случае ошибочного представления сведений о застрахованных лицах в первоначальном Расчёте в уточнённый Расчёт подлежит включению раздел 3, содержащий сведения в отношении таких физических лиц, в котором в строках 190–300 подраздела 3.2 Расчёта во всех знакоместах указывается «0», и одновременно производится корректировка показателей раздела 1 Расчёта;

- в случае необходимости изменения по отдельным застрахованным лицам показателей, отражённых в подразделе 3.2 Расчёта, в уточнённый Расчёт подлежит включению раздел 3, содержащий сведения в отношении таких физических лиц с корректными показателями в подразделе 3.2 Расчёта, и при необходимости (в случае изменения общей суммы исчисленных страховых взносов) производится корректировка показателей раздела 1 Расчёта.

Если сведения о каких-либо лицах вообще не были отражены в первоначальном Расчёте, то тогда в уточнённый Расчёт плательщиком включается раздел 3, содержащий данные о них. Одновременно производится корректировка показателей раздела 1 Расчёта.

Исходя из положений пункта 2.20 раздела II «Общие требования к порядку заполнения расчёта», значением «0» заполняются суммовые показатели подраздела 3.2 раздела 3 Расчёта, а в остальных знакоместах соответствующего поля проставляется прочерк .

Уточнённый Расчёт может освободить организацию от ответственности (п. 3 ст. 81 НК РФ), если он будет представлен до момента, когда организация узнала:

- либо об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в Расчёте, а также ошибок, приводящих к занижению подлежащей уплате суммы страховых взносов;

- либо о назначении выездной налоговой проверки и при условии, что до представления уточённого Расчёта организация уплатила недостающую сумму страховых взносов и соответствующие ей пени .

Обратите внимание! При перерасчёте сумм страховых взносов в периоде совершения ошибки (искажения) уточнённые расчёты представляются в налоговый орган по форме, действовавшей в том расчётном (отчётном) периоде, за который производится перерасчёт сумм страховых взносов.

Как видим, у каждого плательщика страховых взносов есть возможность тщательно проверить по контрольным соотношениям сдаваемые за 2021 год отчёты. Если у него междокументальные контрольные соотношения не выполняются по объективным причинам, то он вправе одновременно с подачей Расчёта представить в ФНС свои пояснения, а в случае обнаружения ошибок (искажений) подать уточнённый Расчёт, не дожидаясь требований налоговой инспекции.

Новая форма РСВ в 2021 году

В порядок исчисления страховых взносов в 2021 году внесены некоторые изменения, которые повлекли за собой необходимость корректировки действующей формы расчета. Если за 2021 год отчитаться работодатели должны еще по старой форме, то за 1 квартал 2020 уже подать следует обновленный бланк, где учтены все изменения.

ФНС утвердила не только новую форму расчета, но и обновила порядок его заполнения. Ниже можно скачать два бланк РСВ — действующий на 2021 и на 2021 год.

Подробное заполнение расчета за 4 кв. 2021, по данной ссылке можно в том числе скачать и образец заполнения расчета в отношении уплаты страховых взносов различного назначения.

Ниже даны ссылки на бесплатное скачивание бланков отчета по взносам.

расчета на 2021 год (в последний раз сдает за 4 кв.2019).

Изменения в бланке расчета по страховым взносам

Изменений в расчете достаточно много, поэтому следует говорить не об изменении действующей формы РСВ, а о создании совершенного нового бланка.

Сведения о физ.лице

Если выплат не было, то не было и страховых отчислений, расчет допускается подать в сокращенном виде (тит.лист, разд.1 и разд.3).

Вместо 10 приложений теперь 9, отдельные основания использования сниженных ставок изменены.

Из всех приложений исключено поле, где указывается суммарное значение за последние три месяца периода.

Соответственно, бывшее поле 003 поменяло номер на 002.

Изменения в РСВ связано с прекращением возможности использовать результаты аттестации для установления класса опасности рабочего места.

Добавлено поле 015 для указания количества сотрудников, с доходов которых рассчитаны страховые взносы на ВНиМ.

Поменялись формулировки строк 020 и 030, добавлены ссылки на соответствующие статьи НК РФ.

Убраны поля 051, 052 и 053, где отражались данные о выплатах фармацевтическими компаниями, летным экипажам и лицам на патенте.

Номер поля 054 поменялся на 055.

Удалены следующие поля 020 – 050 (расчетный период, код, номер и дата).

Удалены строки 160-189 (признак застрахованного лица).

Из подраздела 3.2 новой формы РСВ удалены строки для отражения сведений о выплатах суммарно за последний квартал, сохранились строки для указания помесячных данных.

В итоге можно сделать вывод, что новая форма расчета упрощена, сведений в нее нужно вносить меньше, чем в ранее действующий бланк РСВ. Однако, в целом, изменения, конечно, не кардинальные.

Правила, порядок и сроки подачи

Организациям и ИП, имеющим наемных сотрудников важно знать о следующих правилах:

- если есть работники, то нужно сдавать РСВ;

- даже если нет страховых отчислений в отчетном периоде, все равно нужно сдать РСВ;

- даже если в организации только один сотрудник — директор, все равно нужно сдать РСВ;

- если у ИП нет работников, то расчет не сдается;

- место подачи — отделение ФНС (для юрлиц — по адресу нахождения, для ИП — по адресу проживания);

- периодичность подачи — 4 раза в год для всех, кроме глав КФХ, которые отчитываются один раз в год;

- отчетные периоды — 1кв, 6мес., 9 мес., год;

- данные считаются в нарастающем порядке с начала года;

- сдавать нужно только заполненные листы расчета;

- заполняются только листы, по которым имеется информация;

- если страховые взносы не платились, то отчет нулевой;

- при числе сотрудников 25 и менее формат подачи РСВ любой;

- при числе сотрудников 26 и более форма только электронный.

Единый расчет страховых взносов: образец заполнения

Заполнять РСВ 2021 года нужно по бланку формы КНД 1151111, соблюдая ряд правил:

- каждое поле соответствует определенному показателю, дописывать другую информацию запрещено;

- номер страницы проставляется в таком формате: «001», «002»… «033»;

- десятичную дробь вписывают в два поля: в одно – целую часть, в другое – остальная часть;

- поля с текстом заполняются с первого окошка слева направо;

- показатели сумм записываются в рублях и копейках, разделяются точкой;

- при печатном способе заполнения отчета используется шрифт Courier New (16-18 кегль);

- в пустых полях для числовых показателей ставится «0» («ноль»), в текстовых ячейках – прочерк (однако при заполнении РСВ на компьютере нули и прочерки не проставляются).

Для более точной обработки информации ФНС использует специальную кодировку, что упрощает анализ отчетности и ускоряет процесс обработки отчетов. В отчете по форме РСВ 2021 года также используются коды и каждый из них имеет соответствующее значение:

- способ передачи документа. Отчет, переданный по почте, имеет код «01»;

- о реорганизации или ликвидации;

- о месте сдачи РСВ;

- о тарифах страховых взносов;

- об отчетном периоде (в строке 020 третьего раздела заполняют периоды сдачи РСВ).

Образец заполнения расчета страховых взносов за 1 квартал 2017 года представлен здесь.

Нулевой РСВ в 2021 году представлять не нужно, если не перечислялись страховые взносы за работников и никаких выплат физическим лицам не было. Стоит отметить, что официальных заявлений по этому вопросу все же нет. Поэтому стоит обратиться за точной информацией в территориальный орган ФНС и потом уже принять обдуманное решение. Для подстраховки, можно сдать нулевую отчетность.

Пример заполненного нулевого отчета РСВ 2021 года представлен здесь.

Кто сдает РСВ за 1 квартал 2021 года

Расчет по страховым взносам введен с 2021 года. Он заменил сразу несколько форм, отмененных после передачи страховых взносов в ведение налоговиков: РСВ-1, РСВ-2, РСВ-3 и частично 4-ФСС.

Сдать РСВ за 1 квартал 2021 года должны работодатели, осуществляющие выплаты:

- сотрудникам, работающим по трудовым договорам (независимо от срока его действия);

- лицам, с которыми заключены договоры ГПХ;

- авторам произведений по договорам авторского заказа;

- «физикам» по договорам об отчуждении исключительного права на некоторые результаты интеллектуальной деятельности, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования результатов интеллектуальной деятельности.

Сдают РСВ следующие работодатели:

- организации;

- обособки российских организаций, самостоятельно выплачивающие доход своим работникам и платящие с него взносы в бюджет;

- обособки иностранных организаций, работающие на территории России;

- ИП;

- главы КФХ;

- физлица без статуса ИП.

Нулевой РСВ сдают:

- единственные учредители, работающие одновременно гендиректорами;

- организации или ИП, если в отчетном периоде у них не было деятельности и выплат сотрудникам;

- главы КФХ при отсутствии сотрудников и деятельности.

ИП, адвокаты, частные нотариусы, у которых нет наемных работников, расчет по страховым взносам не сдают.

Как будут взаимодействовать ФСС и налоговая инспекция

По взносам до 31 декабря 2021 года ФСС России будет:

- Осуществлять контроль за исчислением и уплатой страховых взносов за отчетные периоды до 01.01.2017, в порядке, действующем до 1 января 2021 года. То есть, ФСС России имеет право проводить камеральные и выездные проверки Расчетов по форме 4-ФСС за 2016 год, в том числе уточненных Расчетов.

- Проводить камеральные и выездные проверки правильности расходования средств социального страхования на выплату страхового обеспечения в порядке.

- Направлять организации решение по результатам камеральной и выездной проверки.

По взносам с 1 января 2021 года ФСС России будет:

- Проводит камеральные проверки расходов по страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством по заявлению компании на возмещение средств на выплату страхового обеспечения на основании сведений из Расчета по страховым взносам, полученным из ФНС России.

- Проводить внеплановые выездные проверки организаций по правильности расходов организации на выплату страхового обеспечения.

- Проводить совместно с ФНС России плановые выездные проверки правильности расходов страхователя на выплату страхового обеспечения.

- Рассматривать жалобы организаций на Акты проверок о правильности расходования средств социального страхования на выплату страхового обеспечения.

С 1 января 2021 года в части страховых взносов ФНС России будет:

- Проводить камеральные проверки Единого Расчета по страховым взносам по форме, утвержденной ФНС России.

- Осуществлять выездные проверки по уплате страховых взносов с 01.01.2017, совместно с ФСС РФ.

- Учитывает обязательства плательщика страховых взносов с 01.01.2017.

- Проводить сверку по начисленным и уплаченным страховым взносам по временной нетрудоспособности и в связи с материнством по обязательствам с 01.01.2017.

- Выносить решения о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения по результатам рассмотрения материалов камеральной, выездной налоговых проверок по уплате страховых взносов с 01.01.2017.

- Рассматривать жалобы на Акты проверок, жалобы на действия (бездействия) должностных лиц налогового органа.

Бланк РСВ за 1 квартал 2021 года

За 1 квартал 2021 года РСВ сдается по новой форме, утв. Приказом ФНС России от 18.09.2019 № ММВ-7-11/[email protected]

По сравнению с прежним бланком (утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/[email protected]), в новом РСВ сокращено на треть общее количество показателей и учтены последние законодательные изменения в порядке исчисления страховых взносов. В том числе:

- добавлена ячейка «Тип плательщика (код)» ? в ней проставляется код 1 (при начислении выплат физлицам) или код 2 (если выплат в отчетном периоде не было);

- в Приложении № 2 добавлена строка «Количество физических лиц, с выплат которым начислены страховые взносы»;

- удалены отдельные Приложения к Разделу 1 в связи с изменениями, внесенными в ст. 427 НК РФ;

- внесены иные поправки в форму РСВ и порядок ее заполнения (исключены и добавлены отдельные строки в Разделе 3, обновлен перечень кодов для плательщиков страховых взносов по пониженным тарифам и др.).

РСВ, сдаваемый по итогам 1 квартала 2021 года, состоит из 3 разделов и 11 приложений к ним. Но все их заполнять не нужно. Обязательны для включения в расчет:

- титульный лист;

- Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- подраздел 1.1 приложения № 1 к Разделу 1 «Расчет сумм взносов на обязательное пенсионное страхование»;

- подраздел 1.2 приложения № 1 к Разделу 1 «Расчет сумм взносов на обязательное медицинское страхование»;

- приложение № 2 к Разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1»;

- Раздел 3 «Персонифицированные сведения о застрахованных лицах».

Расчет по страховым взносам

С 2021 года все российские компании и ИП-работодатели должны отчитываться по страховым выплатам непосредственно в ИФНС. Для претворения в жизнь новых правил налоговики разработали принципиально новую форму — «Расчет по страховым взносам». Бланк был утвержден 10.10.2016г Приказом ИФНС № ММВ-7-11/551 (Приложение № 1). Расчет заменил формы 4-ФСС (раздел, касающийся пособий по нетрудоспособности) и РСВ.

Кто обязан отчитываться

Подавать расчет обязаны все работодатели, имеющие в штате застрахованных сотрудников или работающих с другими физлицами по договорам оказания услуг, выполнения работ и т.д. Если в компании оформлен только директор, сдавать отчет все равно нужно.

Важно! Если компания не вела деятельность и не делала выплат, обязанность по сдаче расчета с нее не снимается. В ИФНС подают нулевую декларацию с пустыми строками в разделах, отражающих начисления по взносам.

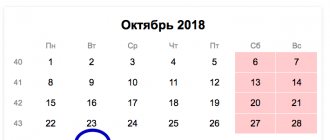

Сроки сдачи

Расчет подается по истечении каждого квартала в апреле, июле, октябре и январе. Последний день сдачи – 30-е число следующего за кварталом месяца. Например, отчет за 9 месяцев (3-й квартал) нужно сдать до 30 октября.

Нарушение сроков сдачи, независимо от причины, карается штрафными санкциями. За каждый месяц просрочки страхователь заплатит 5% от неуплаченных в срок сумм (штраф высчитывается на основании данных, указанных в отчете).

Если вы припозднились хотя бы на один день, придется заплатить штраф как за месяц просрочки. При нарушении сроков вы отдадите минимум 1000 рублей, максимум – 30% от размера взносов.

За такое правонарушение предусмотрена административная ответственность для должностных лиц организации. Здесь все проще – руководитель может отделаться предупреждением или штрафом в 300-500 рублей.

Способы подачи

Формат сдачи формы зависит от того, на сколько человек подаются данные. Если на предприятии трудится менее 25 человек, страхователь вправе сдавать расчет в бумажном либо электронном виде. Если штат компании превышает указанную цифру – нужно подавать исключительно в электронном виде. При нарушении порядка подачи придется уплатить штраф 200 рублей.

Особенности оформления

Подробно правила заполнения расчета расписаны в Приложении 2 к Приказу ФНС России от 10.10.2016 N ММВ-7-11/[email protected]

Пример расчета по страховым взносам за 2021 год вы сможете скачать в сервисе «Моё дело» после того, как ведете регистрационные данные.

На первом листе содержатся обязательные реквизиты предприятия, код инспекции, отчетный период и номер корректировки. Обычно заполнение этих ячеек не вызывает трудностей.

В 1 разделе отражаются обобщенные данные по отчислениям. Виды начислений располагаются под соответствующим бюджетным кодом. Сначала ставится КБК, под ним располагается сумма отчислений с нарастающим итогом (с начала отчетного года), затем три строчки с начислениями прошедшего квартала (с разделением по месяцам).

Далее заполняется приложение 1, подраздел 1.1: здесь проставляются взносы, начисленные на обязательное пенсионное страхование.

В первой строчке отражается количество застрахованных работников.

Вторая строчка включает только тех работников, выплаты которым учитывались для начисления взносов.

Далее в ячейках проставляется фонд заработной платы, суммы, не облагающиеся взносами и база для начисления. Необходимо указать данные помесячно за прошедший квартал и итоговую сумму за весь период с начала года (например, за 9 месяцев).

Приложение 1, подраздел 1.2: проставляем суммы, начисленные в фонд ОМС. Заполнение производится по тому же принципу, что и в предыдущем подразделе.

Приложение 2: отмечаем суммы на обязательное социальное страхование. Данные заносятся по образцу предыдущего раздела. Ниже добавляется еще несколько ячеек, которые необходимо заполнить.

В строке 70 отражаем произведенные расходы по больничным и пособиям. В расчет берется только та часть пособий, которая подлежит возмещению (не учитываются три дня больничных, оплачиваемых за счет работодателя).

В строку 90 заносятся отчисления на обязательное социальное страхование, за минусом понесенных расходов на выплату страхового обеспечения.

При заполнении приложения 2 не забудьте указать в верхней части листа признак выплат (каким способом будут учитываться ваши расходы: зачитываться, перекрывая часть взносов, или возмещаться ИФНС).

2 раздел заполняется только теми страхователями, которые содержат фермерское предприятие. Указываются суммы, подлежащие уплате за главу хозяйства.

В З разделе содержатся индивидуальные сведения по работникам (СНИЛС, ИНН, ФИО и т.д.), начисленная зарплата и взносы. Всего в разделе будет столько листов, сколько работников получало зарплату в отчетном периоде.

Важный нюанс: если контролеры обнаружат ошибку в отчете, на корректировку отводится 5 дней после отправки уведомления. Если уведомление было отправлено в бумажном виде, то 10 дней.

Скачайте в сервисе «Моё дело» форму расчета по страховым взносам за 2021 год с образцом заполнения. Для этого нужно лишь зарегистрироваться. После этого вам будет доступна база актуальных бланков на все случаи жизни и материалы от наших экспертов.

CheckPFR

Последняя версия CheckPFR 2021 для Windows получила незначительные обновления интерфейса и внешнего дизайна. Программа является разработкой Отделения Пенсионного фонда РФ в Республике Башкортостан. Она пришла на смену стандартной CheckXML-UFA и официально была принята весной 2014 года.

Бесплатно скачать программу CheckPFR 2021 по прямой ссылке:

Скачать дополнительные файлы для CheckPFR:

CheckPFR представляет собой софт для проверки и работы с отчетными данными, которые предоставляют работодатели. Она способна проверить расчетные счета взносов по страхованию и вывести информацию по индивидуальным персонифицированным учетам, которые подаются страхователями в электронном формате 7.0. Передача подотчетных материалов в Пенсионный Фонд РФ с занесением их в базу происходит при помощи носителей (дискеты, диски, USB-флеш) или по электронному каналу Интернет.

Особенности работы с CheckPFR

Программа способна осуществлять проверку нижеперечисленных отчетных форм:

- квартальный отчет РСВ-1, РСВ-2, РСВ-3

- документальный персонифицированный учет С3В-6-1, С3В-6-2, АДВ-6-2, С3В-6-4, СПВ-1, АДВ-11.

Сдача отчетного материала реализовывается за счет постоянного обновления программы. Перед запуском приложения следует всегда совершать проверку на наличие последних обновлений. Это особенно важно при работе с формой персонифицированного учета РСВ-1.

Порядок проверки и просмотра отчетных данных

Для детального ознакомления и работы с конкретным отчетом нужно переместить файл из каталога в рабочее окно при помощи мыши или щелкнув на . На экране высветятся детальные данные и сведения про текущий выбранный файл (имя, формат, количество документов в блоке).

Важно: Если файл невозможно проверить появиться текстовое окно с надписью «Выбранный файл не является правильным XML-файлом».

Чтобы проверить и ознакомиться с информацией по конкретному файлу, необходимо запустить панель с надписью «Проверить выбранный файл». Если необходимо произвести пакетное тестирование нескольких документов одновременно, то все файлы следует поместить в одну папку.

Функция сверки отчетных данных

Модуль проверки CheckPFR работает по функции сверки показателей по двум типам отчетных форм (Расчет РСВ-1 и Опись сведений АДВ-6-2). В случае выявления разности значений по двум параметрам одного вида отчетности или появлении – отчетные документы отклоняются контрольными органами и возвращаются на доработку.

Важно: Все замечания в создаваемых документах, выявленные по ошибочному признаку следует исправлять до передачи в органы ПФ. В противном случае потребуется предоставить письменное объяснение по расхождениям и передать детальную отчетность, согласно указу Пенсионного фонда.

Официальная версия CheckPFR с сайта разработчика

На странице сайта можно бесплатно скачать одним файлом бухсофт. Техническая поддержка поможет пользователям в любой момент обновить CheckPFR до последней версии. В состав архива, который следует загрузить, входят:

- инсталлятор exe

- msxml6_xmsi

- подробная пошаговая инструкция по установке в формате .doc

- пользовательское руководство в формате .doc

Чтобы установить CheckPFR на компьютер достаточно открыть архив и запустить .exe файл, проследовав по всплывающим подсказкам. Тихая установка самостоятельно произведет распаковку компонентов в указанную директорию.

Программа распространяется абсолютно бесплатно и предназначена для использования только на территории Российской Федерации.

Для нормальной работы программы следует регулярно проверять наличие последних обновлений. Официальный сайт выпускает информацию о последних обновлениях с перечнем внесенных изменений в программу.