Налоговая отчетность должны сдаваться вовремя и быть составлена без ошибок: эту аксиому твердо знают как начинающие предприниматели, так и опытные «зубры».

Для того, чтобы налоговое законодательство неукоснительно соблюдалось, каждый документ, сдаваемый в налоговую инспекцию, проходит автоматическую проверку. Такая обязательная проверка сданной отчетности называется камеральной.

Этому виду налогового контроля постоянно подвергаются все фирмы, организации и частные предприниматели: неудивительно, что к этому процессу и его последствиям возникает большое количество вопросов. На многие из них попытается ответить эта статья.

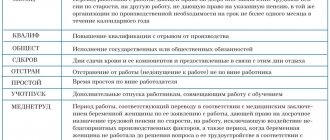

Классификация камеральных проверок:

Как проводится проверка

Камеральная налоговая проверка – это проверка соблюдения законодательства о налогах и сборах на основе налоговой декларации и документов, которые налогоплательщик самостоятельно сдал в налоговую инспекцию, а также документов, которые имеются у налогового органа. Данная проверка регламентируется ст. 88 НК РФ. Датой начала проверки считается дата представления налогоплательщиком в налоговую инспекцию декларации, расчета или сведений.

Проверяются все без исключения поступившие от налогоплательщиков декларации и расчеты. Налогоплательщиков не уведомляют о начале проведения камеральной проверки, решение о ее назначении не принимается.

Понятие и виды налоговых проверок

Проверки ФНС – это мероприятия, осуществляемые данным государственным органом, направленные на мониторинг соблюдения организациями, ИП, физическими лицами порядка исчисления и уплаты налогов.

В ст. 87 НК РФ предусматривается два вида проверок: камеральные и выездные. На практике, видов проверок можно выделить гораздо больше. В частности, они могут быть плановыми и внеплановыми, комплексными и выборочными, тематическими и общими, контрольными и встречными.

Выездная проверка осуществляется с выездом должностных лиц на территорию проверяемого субъекта, в то время, как камеральная осуществляется без него. Предмет проверочных мероприятий, вне зависимости от вида проверки, не меняется – это надзор за соблюдением законности в сфере уплаты налогов.

Камеральную проверку также называют документарной. Это связано с тем, что сотрудники ФНС изучают правильность и своевременность исчисления и уплаты налоговых платежей на основании представленных организацией деклараций. Предметом проверки является исключительно поданная фирмой отчетность, а за рамки указанного предмета ФНС может выходить только тогда, когда требуется изучение иных документов в целях сверки данных.

Возможна ситуация, когда фирма не подает требуемую декларацию в срок, и камеральная проверка производится на основании имеющихся в распоряжении ФНС сведений, без декларации.

Срок проведения проверки

Срок проведения камеральной проверки — 3 месяца. Если в ходе проведения проверки выявляются ошибки или несоответствие сведений, налогоплательщику направляется требование с просьбой предоставить документы, пояснения по фактам установленных нарушений и уточненную декларацию или расчет.

На предоставление пояснений и уточнений налогоплательщику дается 5 дней. Если в течение этого срока налогоплательщик самостоятельно не исправил ошибки или не предоставил требуемые пояснения, он будет оштрафован.

С первого января 2021 года штраф по данному нарушению составляет 5 тыс. рублей, при повторном аналогичном нарушении в течение календарного года штраф будет составлять 20 тыс. рублей.

Пояснения, связанные с декларациями по НДС, предоставляются только в электронном виде, через оператора электронного документооборота, по формату, утвержденному Приказом ФНС РФ от 16.12.2016 № ММВ-7-15/[email protected] Пояснения, представленные на бумажном носителе, считаются непредставленными.

Законодательная база

В процессе работы сотрудники отдела камеральных проверок руководствуются строго прописанными в законодательствами актами и указами. На данный момент «камералка» обязана использовать в своей работе нормы права, прописанные в статьях , , , Налогового кодекса РФ.

Приказы Федеральной Налоговой службы (ФАС) также имею высшую силу для сотрудников отдела. Все основные вопросы, связанные с камеральным отделом, четко прописаны в статье 88 Налогового кодекса РФ.

Помимо того, что сотрудники налоговой службы опираются на уже изданные законодательные акты, камеральный отдел внимательно отслеживает все изменения в законодательстве. Такой мониторинг законодательной базы позволяет инспекторам осуществлять свою деятельность в режиме максимальной эффективности.

Оформление результатов проверки

После окончания камеральной проверки составляется акт с указанием установленных нарушений и суммами доначисленных налогов. В течение 5 рабочих дней акт проверки вручается налогоплательщику.

В течение месяца налогоплательщик вправе предоставить разногласия на акт камеральной проверки.

В течение 10 рабочих дней после истечения срока для предоставления разногласий руководителем инспекции выносится решение о привлечении налогоплательщика к ответственности за совершение налогового правонарушения.

Если налогоплательщик не согласен с данным решением, он вправе направить апелляционную жалобу в вышестоящий налоговый орган. Данная жалоба рассматривается в пределах месяца с момента подачи. Срок рассмотрения может быть продлен, о чем налогоплательщику высылается уведомление.

Если налогоплательщик не согласен с решением вышестоящего налогового органа, он вправе обратиться в суд.

Если при проведении камеральной проверки нарушения не выявляются, она автоматически закрывается, налогоплательщик об этом не извещается, документы по проверке ему не вручаются.

Что это такое

Перед тем как рассматривать основные задачи и структуру, необходимо дать четкое определение, которое отразит суть работы отдела камеральных проверок. Данный отдел представляет коллектив налоговых сотрудников, основной задачей и функцией которых является контроль по соблюдению налоговых обязанностей предприятий на основе предоставляемой ими отчетности. В целом, основную функцию отдела можно охарактеризовать как проверку налоговых отчетов и документации.

Особенность сотрудников данного отдела заключается в том, что вся работа по анализу и изучению документов происходит в департаменте самой налоговой службы, без выезда к налогоплательщикам.

Ошибки при сдаче отчетности

Разногласия между налоговой инспекцией и налогоплательщиками часто возникают уже при предоставлении отчетности. Если декларации и расчеты заполнены некорректно, программа проверки отчетности автоматически отказывает в их приеме, указывая на ошибки.

Что это за ошибки:

1. Отчетность подписывает представитель по доверенности, но в базе налоговой инспекции отсутствует либо сама доверенность, либо данные на представителя.

2. Отчетность подписывает представитель по доверенности, но в информационном сообщении о доверенности указана доверенность без права подписи.

3. Декларацию подписывает руководитель организации. Но его данные в декларации не совпадают со сведениями в ЕГРЮЛ.

4. Представляется первичная декларация с признаком «корректирующая» или наоборот.

5. Отчетность сдается по устаревшим и недействующим формам.

Определение понятия

Нет такой налоговой инспекции, где отсутствовал бы камеральный отдел проверок, чем он занимается, можно понять уже из названия. Объектом его пристального внимания регулярно становятся предприятия, ИП и юр. лица, которые занимаются коммерческой деятельностью и обязаны своевременно платить налоги. В редких случаях инспекторы могут проверить благотворительные фонды и некоторые другие организации, которые не занимаются предпринимательской деятельностью. Особое внимание уделяют тем предприятиям, для которых характерны следующие особенности:

- их налоговая база ниже, чем у аналогичных организаций;

- их отчетность содержит больше расходов (вычетов), чем доходов;

- у них на протяжении нескольких налоговых периодов лишь убытки.

Нарушения по камеральным проверкам

При проведении камеральной проверки конкретных декларации и/или расчетов анализируется вся отчетность налогоплательщика за этот период. Данные, указанные в общей отчетности, сравниваются с проверяемой. Как раз при этом анализе выявляется большая часть нарушений. Анализируются данные из внешних источников, полученные сведения от контрагентов налогоплательщиков, предыдущие камеральные проверки.

Нарушения устанавливаются различные:

1) простые арифметические ошибки;

2) несовпадение налоговой базы НДС и налога на прибыль;

3) расхождения данных 6-НДФЛ и РСВ;

4) нарушение порядка восстановления НДС по уплаченным авансовым платежам;

5) предоставление неполного комплекта документов при возмещении НДС из бюджета или по убыткам;

6) занижение выручки;

7) завышение расходов;

по ЕНВД и ПСН несоответствие физического показателя количества работников с данными 6-НДФЛ и РСВ;

по ЕНВД и ПСН несоответствие физического показателя количества работников с данными 6-НДФЛ и РСВ;

9) отсутствие документов, подтверждающих налоговые льготы;

10) расчеты налога на имущество без учета кадастровой стоимости данного имущества.

Это наиболее распространенные нарушения, которые выявляются при камеральных налоговых проверках. Все их описать невозможно. Но, как показывает статистика, 90 процентов нарушений и ошибок допускают налогоплательщики по своей невнимательности. Это объясняется и большой загруженностью бухгалтеров, и отсутствием опыта. Но нужно также понимать, что эта невнимательность может дорого обойтись для организации. Поэтому очень тщательно проверяйте правильность заполнения всех форм отчетности, не тяните со сдачей до последнего дня, сопоставляйте данные отчетов, заранее формируйте пакеты документов по убыткам и возмещению НДС.

С III квартала 2021 года при камеральных налоговых проверках вашей отчетности будет применяться еще один источник информации о доходах — сведения с онлайн-касс. Не забудьте в полном объеме и без ошибок отразить эти сведения в отчетности, чтобы не пришлось предоставлять пояснения и документы для проверок и оплачивать штрафные санкции.

Функции отдела

В целом, камеральная налоговая служба проводит огромный объем работ, который можно разделить на несколько основных функций:

- Анализ и проверка документации.

- Выявление нарушений.

- Подготовка законодательной базы для возбуждения выездной проверки.

- Создание и пополнение единой базы дополнительными данными.

- Переподготовка кадров.

В большинстве случаев инспекторам приходится выполнять весь объем работ в постоянном режиме, т.к. документооборот возрастает ежегодно.

Действующая структура

На данный момент в структуру отдела входят сотрудники следующих должностей:

- руководитель отдела, наделенный широким спектром обязанностей;

- специалисты в сфере высоких технологий;

- бухгалтеры;

- юристы;

- экономисты.

В зависимости от конкретного налогового органа, состав и структура могут быть урезаны, что приводит к тому, что один сотрудник выполняет обязанности сразу по нескольким направлениям.

Работа государственного налогового инспектора

В процессе переподготовки и дополнительного обучения налоговые инспекторы получают доступ к выполнению более ответственных и трудных задач, поэтому его работу можно охарактеризовать как постоянный процесс по выявлению правовых и налоговых нарушений со стороны предприятий коммерческого и некоммерческого типа.

Также в обязанности сотрудника входит сбор информации и статистики по налогообложению по региону в целом.

Требование представить пояснения к отчетности – не повод для штрафа

Если налоговики обнаружат в представленной отчетности ошибки, неточности, противоречия, они вправе потребовать у налогоплательщика представить пояснения. У последнего есть 5 дней на то, чтобы это сделать либо подать в инспекцию скорректированную отчетность.

Если ошибка в отчетности привела к недоплате налога в бюджет, налоговики наложат штраф. Однако нарушение подтверждает только акт налоговой проверки.

Таким образом, если до вынесения решения по «камералке» компания успеет подать в ИФНС исправленную отчетность, а также переведет в бюджет недоплаченную сумму налога и пени, то штрафа можно избежать.

Письмо ФНС РФ от 21.02.2018 № СА-4-9/[email protected]

Примечание редакции: стоит добавить, что высшие судьи считают штраф в рассматриваемом случае правомерным. По мнению ВС РФ, если налогоплательщик устранит нарушения после того, как налоговики вышлют ему требование представить пояснения к отчетности, то ответственности за недоплату налога ему не избежать (определения от 27.03.2017 № 305-КГ17-1782, от 10.10.2016 № 305-КГ16-12560).

В каком виде нужно представлять пояснения к декларациям и расчетам

Если в ходе камеральной проверки налоговики найдут ошибки либо несоответствия в представленной отчетности, они вправе запросить у налогоплательщика пояснения. У проверяемого лица есть 5 дней на представление пояснений либо корректировку сданных ранее форм.

Если неточности найдены проверяющими в декларации по прибыли, имуществу или транспорту, а также НДФЛ-отчетности, то подать пояснения можно в любом виде (на бумаге или по ТКС). А вот если налоговая недовольна НДС-декларацией, то объясниться с ИФНС нужно исключительно в виртуальном виде по установленному ФНС РФ формату. В противном случае пояснения будут считаться непредставленными и последует штраф.

Напомним, что центральный аппарат ФНС РФ в решении по жалобе налогоплательщика утверждал, что ИФНС на местах должны принимать НДС-пояснения в любом электронном виде, но они необязательно должны соответствовать формату.

Объекты проверок

Под камеральную проверку могут попасть предприятия различной формы собственности, индивидуальные предприниматели, а также юридические лица. За редким исключением проверке подвергаются только те предприятия, которые извлекают прибыль из своей деятельности.

Однако при наличии весомых причин отдел камеральных проверок Налоговой службы может проверить также благотворительные и иные организации, не занимающиеся коммерческой деятельностью.

В соответствие с действующими нормативно-правовыми документами, в первую очередь проверке могут подвергнуться те предприятия, у которых взымаемые налоги находятся ниже среднего уровня по сравнению с аналогичными предприятиями, отчетность содержит значительное число вычетов, а также выявлен убыток на протяжении определенного количества смежных налоговых периодов.

Как отправить НДС-пояснения при наличии нескольких адресов

Компании (ИП), сдающие электронные НДС-декларации, представляют в ИФНС по ее требованию пояснения в такой же форме и по формату, определенному ФНС РФ (Приказ от 16.12.2016 № ММВ-7-15/[email protected]).

Эта обязанность появилась с начала 2021 года.

Сдать бумажные пояснения — это все равно, что не сдать их вообще.

При этом закон разрешает компаниям пользоваться услугами нескольких операторов ЭДО, поэтому у фирмы может быть не один электронный адрес.

В такой ситуации налоговики рекомендуют отправлять письма на последний адрес, который использовался для обмена информацией с инспекторами.

Формируя ответ с пояснениями, компания может сама указать идентификатор декларации, отображенный в квитанции о приеме (извещении о вводе НДС-отчета).

Также не возбраняется сообщить налоговикам о том адресе, на который надо направлять корреспонденцию по ТКС.

Как представить пояснения к декларации: отвечает ФНС

| Вопрос | Ответ |

| Если при поступлении требования о представлении пояснений налогоплательщик произвел сверку счетов-фактур с контрагентом и нарушений не установлено, надо ли отвечать на требование? | Необходимо представить в адрес налогового органа пояснения, подтверждающие отражение счета-фактуры в разделе налоговой декларации |

| Если налогоплательщику пришло требование о представлении пояснений с указанием счетов-фактур, которые, по его мнению, отражены корректно в декларации, что делать в таком случае? | По возможности провести сверку с контрагентом на предмет корректности отражения идентификационных показателей счетов-фактур в декларации покупателя и продавца и сообщить ИФНС об отсутствии ошибки |

| В случае направления налогоплательщиком пояснений по ТКС в ответ на требование, будет ли налогоплательщик уведомлен о получении налоговым органом данных пояснений? | Пояснения считаются принятыми налоговым органом, если налогоплательщику поступило уведомление о приеме, подписанное электронной подписью инспекции. В противном случае налогоплательщик получит уведомление об отказе в приеме |

| Если представленные пояснения не устранили выявленные расхождения, будет ли инспекция информировать об этом налогоплательщиков, или будет выставлено повторно новое требование о представлении пояснений? | Если после представления налогоплательщиком пояснений расхождения не устранены, ИФНС вправе направить требование о представлении документов либо провести иные мероприятия налогового контроля |

| Будет ли налоговый орган информировать налогоплательщика, если представленные пояснения устранили выявленные расхождения? | Нет, НК РФ не предусмотрена обязанность налоговых органов информировать налогоплательщика об устранении расхождений |

| Необходимо ли прилагать документы к ответу на требование о представлении пояснений? | Налогоплательщик вправе дополнительно представить в инспекцию копии документов, подтверждающих достоверность данных, внесенных в налоговую декларацию |

| Может ли быть продлен срок представления пояснений? | Налоговый кодекс не предусматривает продление сроков представления пояснений |

| Возможен ли отказ в приеме пояснений в ответ на требование о представлении пояснений? | Только в случае нарушения формата представления в электронной форме ответа на требование о представлении пояснений |

| Можно ли представить пояснения вместе с подачей уточненной налоговой декларации по НДС? | Налоговый кодекс не запрещает представление пояснений вместе с подачей уточненной налоговой декларации |

| В каких случаях представляется только пояснение в ответ на требование о представлении пояснений, а в каких случаях — уточненная налоговая декларация? | В случае выявления в представленной декларации по НДС ошибки, приводящей к занижению суммы налога к уплате, организация обязана подать уточненную декларацию. Если же ошибка в декларации привела к переплате или не повлияла на сумму налога к уплате, то «уточненку» подавать необязательно. В таких случаях может быть представлено пояснение |

| Каков срок представления пояснений в ответ на требование? | Пояснения представляются в течение 5 дней с момента передачи по ТКС в налоговый орган квитанции о приеме |

| Необходимо ли отправлять квитанцию о приеме требования о представлении пояснений? Каков срок отправки квитанции о приеме данного требования? | Да. При получении требования о представлении пояснений налогоплательщик обязан передать ИФНС квитанцию о приеме такого документа в электронной форме по ТКС в течение 6 дней со дня отправки налоговым органом требования |

Статья 88 НК РФ. Камеральная налоговая проверка (действующая редакция)

1. Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа, если иное не предусмотрено настоящей главой. Специальная декларация, представленная в соответствии с Федеральным законом «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации», и (или) прилагаемые к ней документы и (или) сведения, а также сведения, содержащиеся в указанной специальной декларации и (или) документах, не могут являться основой для проведения камеральной налоговой проверки.

Камеральная налоговая проверка расчета финансового результата инвестиционного товарищества проводится налоговым органом по месту учета участника договора инвестиционного товарищества — управляющего товарища, ответственного за ведение налогового учета (далее в настоящей статье — управляющий товарищ, ответственный за ведение налогового учета).

1.1. При представлении налоговой декларации (расчета) за налоговый (отчетный) период, за который проводится налоговый мониторинг, камеральная налоговая проверка не проводится, за исключением следующих случаев:

1) представление налоговой декларации (расчета) позднее 1 июля года, следующего за периодом, за который проводится налоговый мониторинг;

2) представление налоговой декларации по налогу на добавленную стоимость, в которой заявлено право на возмещение налога, или налоговой декларации по акцизам, в которой заявлена сумма акциза к возмещению;

3) представление уточненной налоговой декларации (расчета), в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, или увеличена сумма полученного убытка по сравнению с ранее представленной налоговой декларацией (расчетом);

4) досрочное прекращение налогового мониторинга.

1.2. В случае, если налоговая декларация по налогу на доходы физических лиц в отношении доходов, полученных налогоплательщиком от продажи либо в результате дарения недвижимого имущества, не представлена в налоговый орган в установленный срок в соответствии с подпунктом 2 пункта 1 и пунктом 3 статьи 228, пунктом 1 статьи 229 настоящего Кодекса, камеральная налоговая проверка проводится в соответствии с настоящей статьей на основе имеющихся у налоговых органов документов (информации) о таком налогоплательщике и об указанных доходах.

При наличии обстоятельств, указанных в абзаце первом настоящего пункта, камеральная налоговая проверка проводится в течение трех месяцев со дня, следующего за днем истечения установленного срока уплаты налога по соответствующим доходам.

При проведении в соответствии с абзацем первым настоящего пункта камеральной налоговой проверки налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения.

В случае, если до окончания проведения в соответствии с абзацем первым настоящего пункта камеральной налоговой проверки налогоплательщиком (его представителем) представлена налоговая декларация, указанная в абзаце первом настоящего пункта, камеральная налоговая проверка прекращается и начинается новая камеральная налоговая проверка на основе представленной налоговой декларации. При этом документы (информация), полученные налоговым органом в рамках прекращенной камеральной налоговой проверки и иных мероприятий налогового контроля в отношении такого налогоплательщика, могут быть использованы при проведении камеральной налоговой проверки на основе представленной налоговой декларации.

2. Камеральная налоговая проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации (расчета) (в течение шести месяцев со дня представления иностранной организацией, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, налоговой декларации по налогу на добавленную стоимость), если иное не предусмотрено настоящим пунктом.

В случае, если налоговая декларация (расчет) не представлена налогоплательщиком — контролирующим лицом организации, признаваемым таковым в соответствии с главой 3.4 настоящего Кодекса, или иностранной организацией, подлежащей постановке на учет в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, в налоговый орган в установленный срок, уполномоченные должностные лица налогового органа вправе провести камеральную налоговую проверку на основе имеющихся у них документов (информации) о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в течение трех месяцев (в течение шести месяцев для иностранной организации, подлежащей постановке на учет в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса) со дня истечения срока представления такой налоговой декларации (расчета), установленного законодательством о налогах и сборах.

В случае, если до окончания камеральной налоговой проверки имеющихся у налогового органа документов (информации) налогоплательщиком представлена налоговая декларация, камеральная налоговая проверка прекращается и начинается новая камеральная налоговая проверка на основе представленной налоговой декларации. Прекращение камеральной налоговой проверки означает прекращение всех действий налогового органа в отношении имеющихся у налогового органа документов (информации). При этом документы (информация), полученные налоговым органом в рамках прекращенной камеральной налоговой проверки, могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика.

Камеральная налоговая проверка на основе налоговой декларации по налогу на добавленную стоимость, документов, представленных в налоговый орган, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа, проводится в течение двух месяцев со дня представления такой налоговой декларации (в течение шести месяцев со дня представления иностранной организацией, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, налоговой декларации по налогу на добавленную стоимость).

В случае, если до окончания камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость налоговым органом установлены признаки, указывающие на возможное нарушение законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки. Срок камеральной налоговой проверки может быть продлен до трех месяцев со дня представления налоговой декларации по налогу на добавленную стоимость (за исключением камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость, представленной иностранной организацией, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса).

3. Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

При проведении камеральной налоговой проверки на основе уточненной налоговой декларации (расчета), в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, по сравнению с ранее представленной налоговой декларацией (расчетом), налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, обосновывающие изменение соответствующих показателей налоговой декларации (расчета).

При проведении камеральной налоговой проверки налоговой декларации (расчета), в которой заявлена сумма полученного в соответствующем отчетном (налоговом) периоде убытка, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, обосновывающие размер полученного убытка.

Налогоплательщики, на которых настоящим Кодексом возложена обязанность представлять налоговую декларацию по налогу на добавленную стоимость в электронной форме, при проведении камеральной налоговой проверки такой налоговой декларации представляют пояснения, предусмотренные настоящим пунктом, в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота по формату, установленному федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. При представлении указанных пояснений на бумажном носителе такие пояснения не считаются представленными.

3.1. При непредставлении иностранной организацией, подлежащей постановке на учет в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, в установленный срок налоговой декларации по налогу на добавленную стоимость налоговый орган в течение 30 календарных дней со дня истечения установленного срока ее представления направляет такой организации уведомление о необходимости представления такой налоговой декларации. Форма и формат указанного уведомления утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

4. Налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок в налоговой декларации (расчете), противоречий между сведениями, содержащимися в представленных документах, изменения соответствующих показателей в представленной уточненной налоговой декларации (расчете), в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, а также размера полученного убытка, вправе дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет).

5. Лицо, проводящее камеральную налоговую проверку, обязано рассмотреть представленные налогоплательщиком пояснения и документы. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений налогоплательщика налоговый орган установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки в порядке, предусмотренном статьей 100 настоящего Кодекса.

6. При проведении камеральной налоговой проверки налоговый орган вправе требовать у налогоплательщика-организации или у налогоплательщика — индивидуального предпринимателя представить в течение пяти дней необходимые пояснения об операциях (имуществе), по которым применены налоговые льготы, и (или) истребовать в установленном порядке у этих налогоплательщиков документы, подтверждающие их право на такие налоговые льготы.

7. При проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено настоящей статьей или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено настоящим Кодексом.

8. При подаче налоговой декларации по налогу на добавленную стоимость, в которой заявлено право на возмещение налога, камеральная налоговая проверка проводится с учетом особенностей, предусмотренных настоящим пунктом, на основе налоговых деклараций и документов, представленных налогоплательщиком в соответствии с настоящим Кодексом.

Налоговый орган вправе истребовать у налогоплательщика документы, подтверждающие в соответствии со статьей 172 настоящего Кодекса правомерность применения налоговых вычетов.

8.1. При выявлении противоречий между сведениями об операциях, содержащимися в налоговой декларации по налогу на добавленную стоимость, либо при выявлении несоответствия сведений об операциях, содержащихся в налоговой декларации по налогу на добавленную стоимость, представленной налогоплательщиком, сведениям об указанных операциях, содержащимся в налоговой декларации по налогу на добавленную стоимость, представленной в налоговый орган другим налогоплательщиком (иным лицом, на которое в соответствии с главой 21 настоящего Кодекса возложена обязанность по представлению налоговой декларации по налогу на добавленную стоимость), или в журнале учета полученных и выставленных счетов-фактур, представленном в налоговый орган лицом, на которое в соответствии с главой 21 настоящего Кодекса возложена соответствующая обязанность, в случае, если такие противоречия, несоответствия свидетельствуют о занижении суммы налога на добавленную стоимость, подлежащей уплате в бюджетную систему Российской Федерации, либо о завышении суммы налога на добавленную стоимость, заявленной к возмещению, налоговый орган также вправе истребовать у налогоплательщика счета-фактуры, первичные и иные документы, относящиеся к указанным операциям.

8.2. При проведении камеральной налоговой проверки налоговой декларации (расчета) по налогу на прибыль организаций, налогу на доходы физических лиц участника договора инвестиционного товарищества налоговый орган вправе истребовать у него сведения о периоде его участия в таком договоре, о приходящейся на него доле прибыли (расходов, убытков) инвестиционного товарищества, а также использовать любые сведения о деятельности инвестиционного товарищества, имеющиеся в распоряжении налогового органа.

8.3. При проведении камеральной налоговой проверки на основе уточненной налоговой декларации (расчета), представленной по истечении двух лет со дня, установленного для подачи налоговой декларации (расчета) по соответствующему налогу за соответствующий отчетный (налоговый) период, в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, или увеличена сумма полученного убытка по сравнению с ранее представленной налоговой декларацией (расчетом), налоговый орган вправе истребовать у налогоплательщика первичные и иные документы, подтверждающие изменение сведений в соответствующих показателях налоговой декларации (расчета), и аналитические регистры налогового учета, на основании которых сформированы указанные показатели до и после их изменений.

8.4. При проведении камеральной налоговой проверки налоговой декларации по акцизам, в которой заявлены налоговые вычеты, предусмотренные статьей 200 настоящего Кодекса в связи с возвратом покупателем налогоплательщику ранее реализованных подакцизных товаров (за исключением алкогольной и (или) подакцизной спиртосодержащей продукции), налоговой декларации по акцизам, представленной в связи с возвратом налогоплательщиком — производителем алкогольной и (или) подакцизной спиртосодержащей продукции этилового спирта поставщику — производителю этилового спирта, налоговой декларации по акцизам, отражающей налоговые вычеты сумм акциза, уплаченных налогоплательщиком при ввозе подакцизных товаров на территорию Российской Федерации, в дальнейшем использованных в качестве сырья для производства подакцизных товаров, налоговый орган вправе истребовать у налогоплательщика первичные и иные документы, подтверждающие возврат подакцизных товаров и правомерность применения указанных налоговых вычетов, за исключением документов, ранее представленных в налоговые органы по иным основаниям.

8.5. При проведении камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость налоговый орган вправе истребовать у иностранной организации, состоящей на учете в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, документы (информацию), подтверждающие, что местом оказания услуг, указанных в пункте 1 статьи 174.2 настоящего Кодекса, признается территория Российской Федерации, а также иную информацию (сведения) относительно таких услуг.

8.6. При проведении камеральной налоговой проверки расчета по страховым взносам налоговый орган вправе истребовать в установленном порядке у плательщика страховых взносов сведения и документы, подтверждающие обоснованность отражения сумм, не подлежащих обложению страховыми взносами, и применения пониженных тарифов страховых взносов.

8.7. При проведении камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость, в которой заявлены налоговые вычеты, предусмотренные пунктом 4.1 статьи 171 настоящего Кодекса, налоговый орган вправе истребовать у налогоплательщика документы, подтверждающие правомерность применения указанных налоговых вычетов, в случае выявления несоответствия отраженных в налоговой декларации сведений о таких налоговых вычетах сведениям, имеющимся у налогового органа.

8.8. При проведении камеральной налоговой проверки налоговой декларации по налогу на прибыль организаций, в которой заявлен инвестиционный налоговый вычет, предусмотренный статьей 286.1 настоящего Кодекса, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, касающиеся применения инвестиционного налогового вычета, и (или) истребовать в установленном порядке у налогоплательщика первичные и иные документы, подтверждающие правомерность применения такого налогового вычета.

9. При проведении камеральной налоговой проверки по налогам, связанным с использованием природных ресурсов, налоговые органы вправе помимо документов, указанных в пункте 1 настоящей статьи, истребовать у налогоплательщика иные документы, являющиеся основанием для исчисления и уплаты таких налогов.

9.1. В случае, если до окончания камеральной налоговой проверки налогоплательщиком представлена уточненная налоговая декларация (расчет) в порядке, предусмотренном статьей 81 настоящего Кодекса, камеральная налоговая проверка ранее поданной декларации (расчета) прекращается и начинается новая камеральная налоговая проверка на основе уточненной налоговой декларации (расчета). Прекращение камеральной налоговой проверки означает прекращение всех действий налогового органа в отношении ранее поданной налоговой декларации (расчета). При этом документы (сведения), полученные налоговым органом в рамках прекращенной камеральной налоговой проверки, могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика.

10. Правила, предусмотренные настоящей статьей, распространяются также на плательщиков сборов, плательщиков страховых взносов, налоговых агентов, иных лиц, на которых возложена обязанность по представлению налоговой декларации (расчета), если иное не предусмотрено настоящим Кодексом.

11. Камеральная налоговая проверка по консолидированной группе налогоплательщиков проводится в порядке, установленном настоящей статьей, на основе налоговых деклараций (расчетов) и документов, представленных ответственным участником этой группы, а также других документов о деятельности этой группы, имеющихся у налогового органа.

При проведении камеральной налоговой проверки по консолидированной группе налогоплательщиков налоговый орган вправе истребовать у ответственного участника этой группы копии документов, которые должны представляться с налоговой декларацией по налогу на прибыль организаций по консолидированной группе налогоплательщиков в соответствии с главой 25 настоящего Кодекса, в том числе относящиеся к деятельности иных участников проверяемой группы.

Необходимые пояснения и документы по консолидированной группе налогоплательщиков налоговому органу представляет ответственный участник этой группы.

12. При проведении камеральной налоговой проверки налоговой декларации (расчета), представленной налогоплательщиком — участником регионального инвестиционного проекта, по налогам, при исчислении которых были использованы налоговые льготы, предусмотренные для участников региональных инвестиционных проектов настоящим Кодексом и (или) законами субъектов Российской Федерации, налоговый орган вправе истребовать у такого налогоплательщика сведения и документы, подтверждающие соответствие показателей реализации регионального инвестиционного проекта требованиям к региональным инвестиционным проектам и (или) их участникам, установленным настоящим Кодексом и (или) законами соответствующих субъектов Российской Федерации.

13. Камеральная налоговая проверка расчета по страховым взносам, в котором заявлены расходы на выплату страхового обеспечения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, проводится с учетом положений, установленных главой 34 настоящего Кодекса.

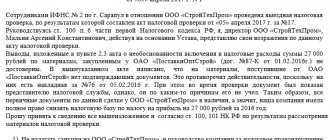

«Уточненка», представленная в день проверки, на ее результаты не влияет

В последний день проверки организация подала скорректированную декларацию по НДС за контролируемый период.

Инспекторы факт сдачи «уточненки» в своем решении не отразили.

ФНС РФ, рассмотрев жалобу налогоплательщика, указала следующее: «уточненка» была отправлена в момент между составлением акта проверки и оформлением решения по ней.

НК РФ не предусматривает развитие таких событий.

Поэтому налоговики самостоятельно определяют регламент рассмотрения уточненной декларации:

- проведение дополнительной проверки;

- «камералка»;

- повторный визит в организацию.

Учитывая то, что «уточненка» отражала сумму, доначисленную по результатам контроля, и факт неоплаты ее в бюджет, ФНС РФ признала решение инспекторов справедливым.

Чем занимается отдел камеральных проверок в налоговой службе

Как уже было отмечено, основная функция налоговых инспекторов из отдела проверок – анализ и изучение финансовых отчетов налогоплательщиков. Помимо этого, в список обязанностей работников отдела входят следующие задачи:

- Прием и обработка документации, связанной с налоговыми исчислениями и выплатами.

- Рассмотрение спорных вопросов, возникающих в процессе начисления взносов и других платежей.

- Инициация проверок и рассылка запросов по другим налоговым органам с целью получения информации о налогоплательщике.

- Подготовка законодательной базы для грамотного оформления нарушений в адрес недобросовестных граждан.

Подавать «уточненку» по прибыли можно, даже если сделку признали недействительной

В 2015 году банк совершил сделку по продаже недвижимости, которую суд позже признал недействительной. В связи с этим кредитное учреждение подало уточненную прибыльную декларацию за этот период.

ИФНС выразила несогласие с поданной декларацией. Тем не менее из-за признания сделки недействительной в соответствии с п.2 ст. 167 ГК РФ банк обязан был возместить покупателю все, что тот заплатил. Следовательно, банк лишился прибыли от сделки.

Банк подал «уточненку» по прибыли, так как в соответствии со ст. 81 НК налогоплательщик имеет право представить скорректированную отчетность, если он допустил огрехи в декларации, которые привели к переплате налога в бюджет.

По мнению ФНС РФ, в данном случае банк поступил правомерно.

Письмо ФНС РФ от 28.11.2017 № СД-4-3/[email protected]

Объекты проверок

Под проверки камерального отдела могут попадать любые коммерческие предприятия и юридические лица, которые получают прибыль в результате своей деятельности. Сейчас довольно распространена практика, когда проверке подвергаются только те организации, которые занимаются коммерческой деятельности.

При необходимости налоговые инспекторы из камерального отдела могут начать проверку различных религиозных и благотворительных организаций, которые не получают прибыли.

Как правило, в большинстве случаев проверке подвергаются лишь те предприятия и организации, которые в процессе своей деятельности уже имели недочеты в вопросе налогообложения. Также часто проверкам подвергаются те коммерческие организации, налоговые исчисления от которых гораздо ниже выплат, осуществляющихся со стороны предприятий такого же уровня доходов.

За неформализованные пояснения НДС-декларации штрафовать не должны

Камеральная проверка уплаты НДС имеет свои особенности. Большинство компаний по указанному налогу сдают электронную отчетность.

Как прописано в п. 3 ст. 33 НК РФ, запрошенные инспекцией пояснения к виртуальной декларации необходимо направить только в электронной форме по ТКС в утвержденном формате. Пояснения на бумаге не считаются представленными.

Если затребованные при «камералке» пояснения или уточненная декларация не представлены в 5-дневный срок, то последует штраф по ст. 129.1 НК РФ в размере 5 тыс. рублей, за повторный проступок в том же календарном году он вырастет до 20 тыс. рублей.

Недавно вышестоящий налоговый орган рассмотрел спор по вопросу уплаты 5-тысячного штрафа в пользу компании.

Она в марте получила требование о предоставлении пояснений к НДС-декларации за III квартал прошлого года. Пояснения были направлены в инспекцию вовремя по ТКС, но обычным письмом, к которому были прикреплены первичные документы.

Налоговики посчитали пояснения непредставленными, так как компанией не был соблюден формат письма, утвержденный Приказом ФНС РФ от 16.12.2016 № ММВ-7-15/[email protected] За это ей выставили штраф 5 тыс. рублей.

Вышестоящая налоговая инстанция отменила решение инспекции. Поскольку статья 88 НК РФ не предусматривает указаний на то, что неформализованные электронные пояснения не считаются представленными.

А статья. 129.1 Кодекса наказывает только за их непредставление, а не за нарушение электронного формата.

Поэтому компанию, направившую в ИФНС пояснения простым письмом по ТКС, нельзя привлечь к ответственности по ст. 129.1 НК РФ.

Решение Центрального аппарата ФНС РФ от 13.09.2017 № СА-4-9/[email protected]

Примечание редакции:

данное решение поможет организациям, оказавшимся в подобных ситуациях, избежать штрафа без обращения в суд. Достаточно сослаться на него при появлении такой необходимости.

Напомним, что требование о представлении пояснений к декларации по НДС будет направлено, если налоговики выявят противоречия, несоответствия между сведениями, содержащимися в декларации налогоплательщика и его контрагента или в журнале учета полученных и выставленных счетов-фактур. К требованию прилагается перечень операций, по которым установлены расхождения.

Алгоритм заполнения пояснений зависит от факта наличия ошибок в декларации, приведших к занижению налога.

Если такая ошибка закралась, надо подать «уточненку» (п. 1 ст. 81 НК РФ). Прилагать к ней пояснения, раскрывающие причину неточностей, или нет – решает сама организация, ведь НК РФ не запрещает и такой вариант представления документов.

Если компания уверена в правильности заполнения отчетности, то в пояснениях это надо донести до контролеров. К примеру, раскрыть причину расхождений между «прибыльной» базой и НДС-базой (могли присутствовать операции, освобожденные от НДС) или причину несоответствия данных книги покупок и книги продаж контрагента (после сверки с ним). При необходимости к пояснениям можно приложить копии первичных документов.

Обнаруженные в отчете неточности, не повлиявшие на расчет налога или не занизившие его уплату, не приводят к необходимости подачи «уточненки». Это надо отразить в пояснениях.

Однако последнее правило работает не всегда. Для налоговых агентов установлен иной порядок уточнения расчетов, подробности – в следующем обзоре.

Порядок подачи «уточненок» иной, если налог платит налоговый агент

Финансисты напомнили специальную норму п. 6 ст. 81 НК РФ, которая обязывает налоговых агентов, в том числе по НДС, представлять уточненные расчеты в следующих случаях:

- в поданной отчетности не отражены (неполностью отражены) какие-либо данные;

- при завышении или занижении налоговых обязательств.

Минфин РФ разъяснил, что уточненная декларация должна содержать все те разделы, которые были заполнены в первичной отчетности, даже при отсутствии в них ошибок.

При составлении «уточненки» вносятся исправления в ранее заполненные разделы. При этом заполняются новые разделы, например, раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента», если в первичной декларации он по ошибке не был заполнен.

Разделы, не требующие исправлений, остаются без изменений.

Письмо ФНС РФ от 11.01.2017 № АС-4-15/200.

Примечание редакции:

таким образом, для налоговых агентов не имеет значения, завышен или занижен платеж, чужой налог надо пересчитать в любом случае.

Компании – налоговому агенту при обнаружении искажений, указанных в письме, декларацию надо уточнить.

Это касается и расчета по форме 6-НДФЛ.

Например, если мартовская ошибка замечена в конце года после сдачи расчета по итогам 9 месяцев, то подавать придется три «уточненки»: за I квартал, полугодие и 9 месяцев. Ведь раздел 1 формы заполняется нарастающим итогом, и такая ошибка оказывается во всех расчетах, сданных за отчетные периоды (письмо ФНС РФ от 21.07.2017 № БС-4-11/[email protected]).

Искажения в расчете приводят к штрафу в размере 500 рублей.

Пятидневный срок для подачи уточненной декларации установлен НК РФ только при выставлении налогового требования (пояснить или уточнить несоответствия). В других случаях срок не установлен. Но лучше ее подать пораньше, чтобы ошибка, занизившая сумму к уплате, не привела к штрафу в размере 20 процентов недоимки (ст. 122 НК РФ). Ведь налоговики могут первыми ее найти, тогда наказания не избежать.

Перед тем как представить «уточненку», надо уплатить недоимку и пени (п. 4 ст. 81 НК РФ).