Налогоплательщик вправе заявить вычет НДС при выполнении условий, установленных главой 21 Налогового кодекса РФ. Если такого желания нет, то можно уплачивать НДС с продаж в полном объеме и не переживать о возможных доначислениях при проверке.

Однако на практике так никто не поступает, ведь вычет — это законная возможность снизить налог, а сохраненную сумму, которая, к слову, в крупных компаниях весьма значительна, потратить на развитие, покупку нового оборудования или премировать тех, кто усердно трудился. Конечно, способов израсходовать денежные средства много. Здесь каждый вправе решать самостоятельно. Но если налогоплательщик все-таки воспользовался такой возможностью или только планирует это сделать, ему следует знать об основных причинах, которые могут привести к отказу в вычете НДС, штрафу и пеням.

И подробно об этих причинах рассказывает Юлия Рагузина, консультант по налогам и сборам, основатель и руководитель компании, занимающейся бухгалтерским аутсорсингом, ООО «ДКБ Профучет».

«Каждый бухгалтер желает знать»

Начнем остатков на счете 19, которых могло не быть вообще, если бы бухгалтер вовремя предпринял определенные действия.

Вот, как минимум, четыре неприятных ситуации.

- При проверке инспектор аннулировал вычет. Бухгалтер, что совершенно правильно, в учете восстановил его по дебету счета 19. А дальше? Дальше – ждать нечего: нужно списать его в дебет счета 91. В налоговом учете эту сумму, правда, учесть не получится. Зато на счете 19 не будет висеть необоснованный остаток.

- Следующая ситуация, когда учет на счете 19 «засоряется»: купили основное средство, выделили входной налог. Но вот беда: имущество учли на счете 08, и неопытный бухгалтер решил не принимать его к вычету, пока ОС не будет переведено на счет 01. Это неправильно. Вычет можно заявить, не дожидаясь такого перевода (см., например, письмо Минфина от 16 февраля 2021 г. № 03-07-11/9875).

- Вот еще нередкая ситуация. Она случается с импортерами. Цена приобретенных за границей товаров (работ, услуг) включает в себя косвенный налог. Его сумму бухгалтер относит на счет 19. Если купленные ценности предназначены для осуществления операций, облагаемых НДС, либо для перепродажи, НДС принимают к вычету – в том квартале, когда импортные товары были оприходованы на балансе фирмы. И ждать при этом, перечислены к этому времени деньги за товар иностранному партнеру или нет, не нужно.

- Ну и, наконец, бухгалтер просто забыл предъявить вычет, хотя все условия для него были выполнены. Если с того момента еще не прошло 3 года – не беда: вычет еще можно заявить.

Но если с даты окончания периода, в котором был выписан счет-фактура, прошло более 3 лет, права на вычет нет. Забытый налог можно будет только списать на 91 счет и не учитывать в налоговых расходах. И не забудьте в этом случае провести инвентаризацию и отразить списываемую сумму в акте.

Если же вы отказываетесь от вычета по собственному желанию (например, входной НДС превышает величину начисленного налога), у вас есть на это право. Но не доводите дело до того, что вы потеряете это право окончательно. Дело в том, что воспользоваться правом на вычет НДС можно в случаях, определенных НК РФ, в течение трех лет, считая со дня окончания квартала, в котором возникло это право. Если вы этот срок пропустите, в дальнейшем придется опять списывать остаток на 91 счет без возможности учесть в расходах.

№ 4 — Проблемный поставщик

Проблемных контрагентов стараются избегать. От них много проблем. В частности, можно потерять вычет НДС. Чтобы не иметь таких проблем, тщательно проверяйте контрагентов. Используйте для этого специальные сервисы. Наиболее популярный — «Прозрачный бизнес» (https://pb.nalog.ru) на официальном сайте ФНС России (www.nalog.ru).

Если сотрудники налоговой инспекции докажут, что налогоплательщик действовал без должной осмотрительности и осторожности при выборе поставщика, то налоговая выгода (в виде вычета) может быть признана необоснованной. Иными словами, полученной незаконно.

Поставщик должен добросовестно уплачивать НДС. Если этого не происходит, то, по мнению судей, снять вычет у налогоплательщика, реально получившего товар, работу или услугу, разрешается лишь в том случае, когда проверяющие из ИФНС могут доказать, что о недобросовестности поставщика налогоплательщику было известно. Если же дело дойдет до суда, то будет оцениваться разумно или неразумно действовал налогоплательщик при заключении договора. Мог ли он знать, например, об отсутствии реальной деятельности продавца?

Обязательство по договору должно быть исполнено лицом, указанном в договоре и/или лицом, которому такое обязательство передано также по договору или закону. Рассмотрим на примере.

Первый случай

заключает договор с . Предмет договора — поставка запчастей. Фактически поставкой запчастей занимается . Между предприятиями «Б» и «С» нет договорных соглашений. Если заявит вычет, то его снимут.

Второй случай

заключает договор с . Предмет договора — поставка запчастей. является производственным предприятием. По ряду причин не может выполнить поставку запчастей в том объеме, который требуется по договору. Во избежание штрафов за срыв поставок она заключает договор с , которая производит такие же запчасти. У не должно быть проблем с вычетом НДС при условии, что соблюдены условия, установленные налоговым законодательством (наличие счет-фактуры; использование деталей в деятельности, облагаемой НДС; должна быть налогоплательщиком налога на добавленную стоимость; детали приняты к учету).

Также важно, чтобы:

●

поставка деталей была произведена реально, а не на бумаге;

●

сделка имела экономический смысл;

●

цель сделки — не только возврат НДС в виде вычета (вычет не может быть единственной целью операции).

Списание не принятого к вычету НДС в бухучете

Для принятия НДС к вычету должен соблюдаться ряд условий, установленных ст. 171 и 172 НК РФ. К обязательным относится наличие корректно оформленных первичных документов, в т. ч. счета-фактуры. При отсутствии первички принять налог к вычету нельзя, а по истечении трехлетнего срока его нужно списать. Также необходимость в списании НДС может появиться в случае отказа в вычете налоговиками. Поводом может послужить:

- наличие недочетов в полученном от поставщика счете-фактуре;

- неотображение поставщиком реализации в книге продаж (налоговый разрыв). Как оформить пояснения в ФНС в случае налогового разрыва читайте здесь.

«КонсультантПлюс» подготовил для вас подборку судебной практики по вопросу предъявления к вычету НДС в различных ситуациях. Оформите пробный бесплатный доступ к системе, чтобы узнать мнение судей о порядке применения ст. 171 НК РФ.

Безопасную долю вычетов по регионам вы можете узнать здесь

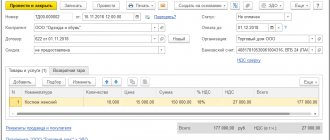

Рассмотрим алгоритм формирования проводок при списании не принятого к вычету НДС на примере:

приобрела на сумму 12 тыс. руб. (в т. ч. НДС 2 000 руб.). Бухгалтер зафиксировал в учете следующие проводки:

- Дт 26 Кт 60 — 10 000,00 руб. — получена услуга от поставщика;

- Дт 19 Кт 60 — 2 000,00 руб. — зафиксирован входящий НДС;

- Дт 68 НДС Кт 19 — 2 000,00 руб. — входящий НДС предъявлен к вычету.

В ходе камеральной проверки был выявлен налоговый разрыв, т. к. поставщик ООО «Стелла» не отразил реализацию в книге продаж, и налоговая отказала в вычете. В бухгалтерском учете непринятый налог списывается в затраты предприятия. Бухгалтер ООО «Гарант» зафиксировал в учете следующие проводки:

- Дт 68 (НДС) Кт 19 — 2 000,00 руб. — сторно;

- Дт 91 Кт 19 — 2 000,00 руб. — входящий НДС списан в расходы.

Итак, НДС не принят к вычету – куда списать его в налоговом учете (НУ)? Можно ли учесть такой налог в расходах по прибыли? Ответим в следующем разделе.

Как писать пояснения в налоговую по НДС мы рассказывали в статье

Суммы «входного» НДС, не принимаемые к вычету

Суммы «входного» НДС, не принимаемые к вычету

Материал подготовлен с использованием

правовой информации по состоянию

на 25 сентября 2013 г.

По общему правилу при исчислении налога на добавленную стоимость (НДС) к уплате общая сумма НДС, исчисленного по реализации товаров (работ, услуг), имущественных прав, уменьшается согласно п. 1 ст. 107 Налогового кодекса Республики Беларусь (далее – НК) на установленные в ст. 107 НК налоговые вычеты.

При этом налоговыми вычетами признаются суммы НДС (п. 2 ст. 107 НК):

1) предъявленные продавцами, состоящими на учете в налоговых органах Республики Беларусь и являющимися плательщиками, к оплате плательщику при приобретении им на территории Республики Беларусь товаров (работ, услуг), имущественных прав;

2) уплаченные плательщиком при ввозе товаров на территорию Республики Беларусь;

3) уплаченные в бюджет при приобретении товаров (работ, услуг), имущественных прав на территории Республики Беларусь у иностранных организаций, не состоящих на учете в налоговых органах Республики Беларусь.

Однако в НК установлены определенные случаи, при которых вышеуказанные суммы НДС или т.н. «входной» НДС не принимаются к зачету. Так, суммы «входного» НДС могут относиться на затраты по производству товаров (работ, услуг), а также на увеличение стоимости приобретаемых товаров (работ, услуг) либо относиться за счет источника приобретения товаров (работ, услуг).

Все случаи, при которых входной НДС не принимается к вычету, перечислены в п. 19 ст. 107 НК.

Отнесение «входного» НДС на затраты

В соответствии с подп. 19.1 ст. 107 НК не подлежат вычету суммы НДС, включенные в затраты плательщика по производству и реализации товаров (работ, услуг), имущественных прав, учитываемые при налогообложении.

Согласно п. 2 ст. 106 НК суммы НДС, за исключением сумм НДС, предъявленных при приобретении либо уплаченных при ввозе основных средств и нематериальных активов, включаются в затраты плательщика по производству и реализации товаров (работ, услуг), имущественных прав, учитываемые при налогообложении, в случае использования приобретенных (ввезенных) товаров (работ, услуг), имущественных прав для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых освобождены от налогообложения.

Пунктом 3 ст. 106 НК предусмотрено, что в случае одновременного использования приобретенных (ввезенных) товаров (работ, услуг), имущественных прав при производстве и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых освобождены от налогообложения, и товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению, включение сумм НДС, за исключением сумм НДС, предъявленных при приобретении либо уплаченных при ввозе основных средств и нематериальных активов, в затраты плательщика по производству и реализации товаров (работ, услуг), имущественных прав, учитываемые при налогообложении, осуществляется нарастающим итогом с начала года исходя из доли оборота операций по реализации товаров (работ, услуг), имущественных прав, освобожденных от налогообложения, в общем объеме оборота по реализации товаров (работ, услуг), имущественных прав.

Таким образом, законодательством установлено, что при наличии у плательщика льготируемых оборотов суммы «входного» НДС, прямо или косвенно относящиеся к производству (реализации) льготируемых товаров (работ, услуг), вычету не подлежат, а относятся на затраты.

Определение суммы «входного» НДС, которую необходимо отнести на затраты, плательщики могут производить методом удельного веса или методом раздельного учета (п. 24 ст. 107 НК).

Применение одного из двух методов распределения налоговых вычетов в отношении налоговых вычетов по определенным плательщиком видам деятельности (операциям) (метода удельного веса или метода раздельного учета) производится как минимум в течение одного календарного года и утверждается учетной политикой организации. При отсутствии в учетной политике организации указания о применяемом методе распределения налоговых вычетов все налоговые вычеты распределяются методом удельного веса.

При определении методом удельного веса налоговых вычетов, приходящихся на определенную сумму оборота по реализации, эта сумма оборота делится на общую сумму оборота по реализации и умножается на сумму налоговых вычетов, приходящихся на общую сумму оборота по реализации. Процент удельного веса рассчитывается с точностью не менее четырех знаков после запятой (ч. 3 п. 24 ст. 107 НК).

Определение налоговых вычетов методом раздельного учета предусматривает наличие в бухгалтерском учете и книге покупок, если ее ведение осуществляется плательщиком, информации о суммах НДС, предъявленных при приобретении либо уплаченных при ввозе товаров (работ, услуг), имущественных прав, включение которых в затраты по производству и реализации товаров (работ, услуг), имущественных прав, учитываемые при налогообложении, производится в одинаковом порядке (ч. 5 п. 24 ст. 107 НК).

При распределении общей суммы налоговых вычетов и определении той ее части, которая подлежит отнесению на затраты, следует учитывать, что:

1) на затраты не относится сумма «входного» НДС по основным средствам и нематериальным активам;

2) при определении удельного веса, принимаемого для распределения налоговых вычетов, из суммы оборота исключаются:

● налоговая база и сумма НДС по товарам (работам, услугам), имущественным правам, приобретенным на территории Республики Беларусь у иностранных организаций, не состоящих на учете в налоговых органах Республики Беларусь;

● операции по реализации товаров, местом реализации которых не признается территория Республики Беларусь, при условии, что эти товары приобретены на территории иностранного государства и при их реализации не произведено исчисление НДС в бюджет Республики Беларусь;

3) в распределении не участвуют налоговые вычеты прошлого налогового периода, если это предусмотрено учетной политикой организации. В ином случае налоговые вычеты прошлого налогового периода подлежат распределению методом удельного веса в порядке, установленном НК.

Пример 1

Организация оказывает туристические услуги, облагаемые НДС и освобождаемые от НДС на основании подп. 1.34 ст. 94 НК. Общая сумма налоговой базы, отраженная в налоговой декларации по НДС, составила 150 000 тыс. руб., в т.ч. налоговая база, освобождаемая от НДС, – 91 000 тыс. руб., налоговая база при приобретении услуг на территории Республики Беларусь у иностранной организации – 5 000 тыс. руб.

Раздельный учет налоговых вычетов организацией не ведется, общая сумма «входного» НДС составила 19 000 тыс. руб., в т.ч. НДС по приобретенным основным средствам 1 000 тыс. руб. У организации имеется остаток налоговых вычетов по товарам (работам, услугам) прошлого налогового периода в сумме 1 200 тыс. руб. (порядок распределения налоговых вычетов прошлого налогового периода в учетной политике не оговорен).

Для определения суммы входного НДС, приходящейся на обороты, освобождаемые от НДС, и подлежащей отнесению на затраты, выполняются следующие действия:

● общая сумма оборота по реализации освобожденных от НДС услуг делится на общую сумму оборота по реализации услуг (за вычетом налоговой базы по иностранной организации): 91 000 / (150 000 – 5 000) = 0,62758620689, или 62,7586 %;

● общая сумма налоговых вычетов текущего и прошлого налогового периода (за исключением вычетов по приобретенным основным средствам) умножается на процент удельного веса освобождаемого оборота: (19 000 – 1 000 + 1 200) х 62,7586 % =12 050 тыс. руб.;

● определенная таким образом сумма НДС в размере 12 052 тыс. руб. относится на затраты по производству и реализации товаров (работ, услуг) и вычету не подлежит.

Также на затраты относятся и суммы «входного» НДС, приходящиеся на обороты по реализации товаров, местом реализации которых не признается территория Республики Беларусь, включая обороты по реализации товаров населению на выставках-ярмарках, проводимых на территории государств – членов Таможенного союза (ч. 2 п. 2, ч. 2 п. 3 ст. 106 НК), за исключением оборотов по реализации:

● товаров (работ, услуг), имущественных прав организациями (филиалами, представительствами и иными обособленными подразделениями юридических лиц Республики Беларусь), зарегистрированными в качестве плательщиков за пределами Республики Беларусь;

● товаров, отгруженных покупателям – иностранным организациям и (или) физическим лицам с мест хранения на территории иностранных государств и (или) с выставок-ярмарок, проводимых на территории иностранных государств, вычет сумм НДС по которым произведен в полном объеме.

Законодательством установлен случай, при котором не подлежат вычету суммы НДС, включенные в затраты плательщика при реализации и (или) погашении ценных бумаг, указанные в подп. 1.2 ст. 138 НК (подп. 19.4 ст. 107 НК).

Исходя из положений подп 1.2 ст. 138 НК, при определении валовой прибыли от операций с ценными бумагами (за исключением облигаций собственного выпуска) затраты плательщика при реализации ценных бумаг, а также при их погашении определяются исходя из расходов на приобретение и реализацию или погашение ценных бумаг, оплату услуг фондовой биржи, депозитария, иных профессиональных участников рынка ценных бумаг и иных прямых расходов, непосредственно относящихся к операциям с ценными бумагами, включая приходящиеся на них суммы НДС.

Иными словами, суммы НДС по прямым расходам, непосредственно относящимся к операциям с ценными бумагами, включаются в состав этих расходов без осуществления их вычета.

В соответствии с абз. 2 п. 5 Инструкции по бухгалтерскому учету налога на добавленную стоимость, утвержденной постановлением Министерства финансов Республики Беларусь от 30 июня 2012 г. № 41 (в ред. от 24 августа 2012 г.; далее – Инструкция № 41), суммы НДС по приобретенным (ввезенным) товарам, работам, услугам, использованным при производстве и (или) реализации товаров, работ, услуг, операции по реализации которых освобождены от налогообложения (не признаются объектом налогообложения) НДС в соответствии с законодательством, и не подлежащие вычету, отражаются по дебету счетов 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные затраты», 26 «Общехозяйственные затраты», 29 «Обслуживающие производства и хозяйства», 44 «Расходы на реализацию» и кредиту счета 18 «Налог на добавленную стоимость по приобретенным товарам, работам, услугам».

Отнесение «входного» НДС на увеличение стоимости товаров (работ, услуг)

В соответствии с подп. 19.2 ст. 107 НК не подлежат вычету суммы НДС, отнесенные на увеличение стоимости товаров (работ, услуг), имущественных прав (включая основные средства и нематериальные активы).

Необходимо различать, в каких случаях суммы «входного» НДС могут относиться на увеличение стоимости товаров (работ, услуг) по желанию плательщика, а в каких – в обязательном порядке.

В соответствии с ч. 1 п. 4 ст. 106 НК суммы НДС, предъявленные при приобретении либо уплаченные при ввозе на территорию Республики Беларусь товаров (работ, услуг), имущественных прав, включая основные средства и нематериальные активы, могут относиться плательщиками на увеличение стоимости этих товаров (работ, услуг), имущественных прав.

Положение п. 4 ст. 106 НК является правом плательщика и при этом следует учесть, что:

● организация вправе (но не обязана) предусмотреть в учетной политике отнесение НДС по всем или по отдельным товарам (работам, услугам) по своему выбору на увеличение стоимости этих товаров (работ, услуг);

● законодательством не предусмотрено последующее выделение НДС для вычета, ранее отнесенного на увеличение стоимости в этом случае.

В обязательном порядке подлежат отнесению на увеличение стоимости товаров (работ, услуг), имущественных прав суммы «входного» НДС в следующих случаях:

1) организации, не осуществляющие предпринимательскую деятельность на территории Республики Беларусь (в т.ч. иностранные организации и аккредитованные в установленном порядке представительства иностранных организаций), суммы НДС, предъявленные при приобретении либо уплаченные при ввозе на территорию Республики Беларусь товаров (работ, услуг), имущественных прав, относят на увеличение стоимости этих товаров (работ, услуг), имущественных прав (ч. 2 п. 4 ст. 106 НК);

2) плательщики, реализующие приобретенные товары, обороты по реализации которых освобождены от налогообложения, суммы НДС, уплаченные при ввозе товаров на территорию Республики Беларусь, относят на увеличение стоимости товаров на дату принятия товаров на учет (ч. 1 п. 5 ст. 106 НК);

3) индивидуальные предприниматели, не признаваемые плательщиками НДС (за исключением НДС, взимаемого при ввозе товаров на территорию Республики Беларусь), суммы НДС, уплаченные ими при ввозе товаров или предъявленные им при приобретении товаров (работ, услуг), имущественных прав, а также суммы НДС, уплаченные в бюджет при приобретении товаров (работ, услуг), имущественных прав на территории Республики Беларусь у иностранных организаций, не состоящих на учете в налоговых органах Республики Беларусь, относят на увеличение их стоимости (ч. 2 п. 5 ст. 106 НК);

4) индивидуальные предприниматели, которые перестали признаваться плательщиками, суммы НДС, предъявленные при приобретении либо уплаченные при ввозе на территорию Республики Беларусь товаров (работ, услуг), имущественных прав, не принятые к вычету в отчетном периоде, в котором они признавались плательщиками, относят на увеличение их стоимости (п. 6 ст. 106 НК);

5) организации и индивидуальные предприниматели, применяющие особые режимы налогообложения без исчисления и уплаты НДС, суммы НДС, предъявленные при приобретении либо уплаченные при ввозе товаров (работ, услуг), имущественных прав, а также суммы НДС, уплаченные в бюджет при приобретении товаров (работ, услуг), имущественных прав на территории Республики Беларусь у иностранных организаций, не состоящих на учете в налоговых органах Республики Беларусь, относят на увеличение их стоимости (п. 7 ст. 106 НК).

Пример 2

Организация, являющаяся плательщиком налога при упрощенной системе налогообложения (УСН) без уплаты НДС, ввезла из Российской Федерации товар и приобрела у литовской организации услуги по проектированию, разработке, оформлению и модификации веб-страниц. В данной ситуации организация, применяющая УСН, обязана уплатить в бюджет:

● НДС при ввозе товаров на территорию Республики Беларусь на основании подп. 3.1 ст. 286 НК и ст. 3 Соглашения о принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в таможенном союзе от 25 января 2008 г.;

● НДС при приобретении объектов на территории Республики Беларусь у иностранных организаций, не осуществляющих деятельность в Республике Беларусь через постоянное представительство и не состоящих на учете в налоговых органах Республики Беларусь на основании подп. 4.4 ст. 286, п. 1 ст. 92 НК, в связи с тем, что согласно подп. 1.4 ст. 33 НК местом реализации услуг по проектированию, разработке, оформлению и модификации веб-страниц является территория Республики Беларусь, т.к. их заказчик осуществляет деятельность на территории Республики Беларусь.

При этом вышеуказанные исчисленные и уплаченные в бюджет Республики Беларусь суммы НДС не принимаются организацией к вычету, а относятся на увеличение стоимости ввезенного из Российской Федерации товара и на увеличение стоимости приобретенных у литовской организации услуг.

Абзацем 3 п. 2 и п. 6 Инструкции № 41 определено, что суммы НДС, не подлежащие вычету в соответствии с законодательством, отражаются:

● по дебету счета 41 «Товары» и кредиту счета 18 «Налог на добавленную стоимость по приобретенным товарам, работам, услугам» – на сумму относимого на увеличение стоимости товаров, принятых к бухгалтерскому учету по счету 41 «Товары», НДС, уплаченную при ввозе указанных товаров, операции по реализации которых освобождены от налогообложения (не признаются объектом налогообложения) НДС в соответствии с законодательством, на территорию Республики Беларусь, организациями, реализующими указанные товары;

● дебету счетов 07 «Оборудование к установке и строительные материалы», 08 «Вложения в долгосрочные активы», 10 «Материалы», 11 «Животные на выращивании и откорме», 25 «Общепроизводственные затраты», 26 «Общехозяйственные затраты», 41 «Товары» и других счетов и кредиту счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» без отражения на счете 18 «Налог на добавленную стоимость по приобретенным товарам, работам, услугам».

Отнесение входного «НДС» за счет целевого финансирования

В соответствии с подп. 19.3 ст. 107 НК не подлежат вычету суммы НДС, предъявленные при приобретении либо уплаченные при ввозе товаров (работ, услуг), имущественных прав за счет безвозмездно полученных средств бюджета либо государственных внебюджетных фондов. Указанные суммы НДС относятся за счет этих источников либо на увеличение стоимости товаров (работ, услуг), имущественных прав.

Пример 3

Сельскохозяйственная организация за счет собственных средств в 2012 году приобрела топливо и приняла к вычету НДС на основании первичных учетных документов. В 2013 году местный исполком принял решение выделить из бюджета безвозмездно средства на погашение задолженности за топливо перед поставщиком.

В том отчетном периоде, в котором приобретенное топливо будет оплачено за счет средств бюджета, общую сумму налоговых вычетов необходимо уменьшить на сумму НДС, ранее принятую к вычету по этому топливу. Данная сумма налога подлежит отнесению за счет бюджетных средств.

Положения подп. 19.3 ст. 107 НК не применяются, если:

● полученные из указанных источников средства включены в налоговую базу;

● приобретение (ввоз) товаров (работ, услуг), имущественных прав произведено за счет сумм субсидий, предоставляемых из бюджета в связи с применением плательщиком цен, определяемых (регулируемых) законодательством, или льгот, предоставляемых отдельным категориям граждан в соответствии с законодательством.

Не подлежат вычету суммы НДС у организаций, ведущих лесное хозяйство, предъявленные при приобретении либо уплаченные при ввозе товаров (работ, услуг), имущественных прав за счет средств промышленного производства и передаваемые на ведение лесного хозяйства. Указанные суммы НДС относятся на расходы по смете на ведение лесного хозяйства (подп. 19.7 ст. 107 НК).

Согласно абз. 5 п. 5 Инструкции № 41 сумма НДС, уплаченная (подлежащая уплате) при приобретении (ввозе) товаров, работ, услуг за счет безвозмездно полученных средств из республиканского бюджета либо государственных внебюджетных фондов, если иное не установлено законодательством, отражается в бухгалтерском учете по дебету счета 98 «Доходы будущих периодов» и других счетов и кредиту счета 18 «Налог на добавленную стоимость по приобретенным товарам, работам, услугам».

Иные случаи, при которых «входной» НДС не вычитается

В процессе деятельности организации могут возникать также ситуации, когда суммы НДС не принимаются к вычету тем плательщиком, которому согласно первичному учетному документу при приобретении товаров (работ, услуг) они были предъявлены к оплате, а перевыставляются (передаются) другому субъекту хозяйствования вместе с товаром (работой, услугой), имущественным правом.

Такие ситуации возникают при арендных отношениях, комиссионной торговле, в строительстве, при доставке произведенной продукции покупателям привлеченным транспортом, по договорам транспортной экспедиции и при приобретении (оплате) работ (услуг) плательщиком для своих работников (членов их семей, пенсионеров), а суммы НДС не принимаются к вычету на основании подп. 19.9, 19.10 и 19.11 ст. 107 НК.

Пример 4

Организация заказала и оплатила для своего работника услуги по перевозке мебели. Стоимость транспортных услуг выставлена вместе с НДС.

В соответствии с подп. 2.16 ст. 93 НК не признается объектом налогообложения стоимость работ (услуг), приобретенных (оплаченных) плательщиком для своих работников и (или) членов их семей, а также для пенсионеров, ранее у них работавших.

Одновременно согласно подп. 19.9 ст. 107 НК не подлежат вычету суммы НДС, предъявленные при приобретении либо уплаченные при ввозе товаров (работ, услуг), имущественных прав, не признаваемых объектами налогообложения НДС в соответствии с подп. 2.12, 2.16, 2.23 ст. 93 НК.

Сумма приобретенных для работника услуг по перевозке мебели не отражается в налоговой декларации (расчете) по НДС и сумма НДС по транспортным услугам к вычету не принимается.

Если сумма транспортных услуг по перевозке мебели не будет возмещаться работником, то их стоимость вместе с НДС включается в состав прочих расходов по текущей деятельности, учитываемых на счете 90 «Доходы и расходы по текущей деятельности» субсчет 90-10 «Прочие расходы по текущей деятельности» (п. 13 Инструкции по бухгалтерскому учету доходов и расходов, утвержденной постановлением Министерства финансов Республики Беларусь от 30 сентября 2011 г. № 102 (в ред. от 8 февраля 2013 г.; далее – Инструкция № 102)).

Для плательщиков, которые до 1 января 2013 г. определяли выручку по методу оплаты отгруженных товаров (выполненных работ, оказанных услуг), актуальным является вопрос списания сумм «входного» НДС в случае неоплаты задолженности по приобретенным товарам (работам, услугам) и в связи с этим невозможности принять к вычету НДС по неоплаченным объектам.

У плательщиков, у которых выручка от реализации товаров (работ, услуг) в бухгалтерском учете определялась по мере оплаты отгруженных товаров (выполненных работ, оказанных услуг), вычетам подлежали только суммы НДС, фактически уплаченные плательщиком, т.е. после оплаты товаров (работ, услуг) (ч. 1 п. 6 ст. 107 НК в редакции, действовавшей в 2012 году).

При списании сумм кредиторской задолженности за приобретенные товары (работы, услуги) по истечении срока исковой давности или при других обстоятельствах на доходы организации (внереализационные доходы для целей налогообложения) на основании п. 13, 14, 27 Инструкции № 102 и подп. 3.10, 3.10-1 и 3.10-2 ст. 128 НК у организации возникает необходимость списать сумму «входного» НДС по приобретенным и неоплаченным объектам (право на вычет этих сумм НДС не наступит).

В соответствии с абз. 4 п. 5 Инструкции № 41 на непринятую к вычету сумму НДС по товарам, работам, услугам, кредиторская задолженность по которым признается доходом, составляется следующая корреспонденция счетов: дебет счетов 90 «Доходы и расходы по текущей деятельности», 91 «Прочие доходы и расходы» и кредит счета 18 «Налог на добавленную стоимость по приобретенным товарам, работам, услугам».

Когда разрешается списать НДС на расходы

В общем случае согласно п. 1 ст. 170 НК РФ суммы входящего НДС (того, который уплачивается вами при приобретении товаров, работ, услуг, прав или проведении импортных операций) не входят в состав расходов, учитываемых при расчете налога на прибыль (или НДФЛ). Однако это не касается ситуаций, перечисленных в пп. 2 и 5 ст. 170 НК РФ. НДС на затраты можно отнести, если:

- приобретенные товары или услуги планируется использовать в необлагаемых НДС операциях (подтверждение данной позиции — в письмах Минфина РФ от 02.11.2010 № 03-07-07/72 и 13.04.2009 № 03-03-06/1/236);

- местом их реализации является не Россия (письмо Минфина РФ от 01.10.2009 № 03-07-08/195);

- вы как налогоплательщик освобождены от уплаты НДС или не являетесь плательщиком этого налога в связи с применением налоговых спецрежимов (письма Минфина России от 11.11.2009 № 03-07-11/296 и от 03.09.2009 № 03-11-06/3/227);

- приобретенные ТМЦ, услуги или права будут использоваться в не признаваемых реализацией операциях;

- активы были приобретены банками, НПФ, страховщиками, клиринговыми компаниями, организаторами торговли, профессиональными участниками фондового рынка и подобными им организациями (в строго установленных случаях).

ОБРАТИТЕ ВНИМАНИЕ! На расходы можно списать не только входящий НДС, но и налог, исчисленный к уплате, если вы уплатили его за свой счет, без предъявления покупателю или списываете дебиторскую задолженность по отгруженным, но не оплаченным товарам.

Об этом читайте здесь.

Как учитывать НДС в расходах в бухгалтерском и налоговом учете, а также при подсчете налогооблагаемой прибыли, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите к Готовому решению бесплатно.

Вычет по затратам, которые не уменьшают налог на прибыль

Ситуация: можно ли принять к вычету НДС по расходам, которые не учитываются при расчете налога на прибыль?

Да, можно, но при условии, что расходы связаны с выполнением операций, облагаемых НДС. Правда, при таком подходе споры с налоговой инспекцией не исключены.

В частных разъяснениях представители контролирующих ведомств занимают следующую позицию. По расходам, которые не учитываются при расчете налога на прибыль, входной НДС к вычету принять нельзя. Это связано с тем, что применение вычета предусмотрено только по расходам, которые связаны с выполнением операций, облагаемых НДС, в том числе – с реализацией. При расчете налога на прибыль расходы, не связанные с производством и реализацией, не учитывают. Это следует из пункта 2 статьи 171 и пункта 1 статьи 252 Налогового кодекса РФ.

Таким образом, наличие расходов, не учтенных при расчете налога на прибыль, означает, что они не связаны с выполнением операций, облагаемых НДС.

Есть примеры судебных решений, в которых содержатся аналогичные выводы (см., например, определение ВАС РФ от 5 июня 2008 г. № 6440/08, постановления ФАС Дальневосточного округа от 24 января 2008 г. № Ф03-А51/07-2/6147, Волго-Вятского округа от 10 января 2008 г. № А43-2450/2007-31-45, Центрального округа от 20 августа 2007 г. № А68-АП-104/18-06, от 19 июля 2006 г. № А54-9067/2005-С18).

Однако существует противоположная арбитражная практика. Многие судьи считают, что применение вычета зависит от налогового учета расходов лишь в отношении НДС, начисленного организацией при выполнении строительно-монтажных работ для собственного потребления (абз. 3 п. 6 ст. 171 НК РФ).

В остальных случаях никаких ограничений на применение вычета по НДС по расходам, которые не уменьшают налогооблагаемую прибыль, Налоговый кодекс не содержит. Основным условием принятия к вычету входного налога является связь расходов с выполнением операций, облагаемых НДС. Это следует из пункта 2 статьи 171 Налогового кодекса РФ.

Например, организация может подарить своему сотруднику на день рождения телевизор. При расчете налога на прибыль расходы на покупку телевизора не учитываются. Однако такая передача признается реализацией, с которой организация должна заплатить НДС. Следовательно, входной НДС, предъявленный поставщиком при покупке телевизора, организация может принять к вычету. При этом ждать, пока подарок будет вручен сотруднику, а НДС будет начислен к уплате в бюджет, не нужно. Налоговый кодекс не устанавливает зависимости между периодом предъявления НДС к вычету и периодом фактической реализации, в том числе безвозмездной. Арбитражная практика подтверждает правомерность такого подхода (см., например, постановление ФАС Московского округа от 12 марта 2009 г. № КА-А40/1726-09).

Все это следует из положений абзаца 2 подпункта 1 пункта 1 статьи 146, пункта 1 статьи 172 и пункта 16 статьи 270 Налогового кодекса РФ.

Таким образом, по общему правилу если расходы направлены на выполнение облагаемых НДС операций, то независимо от учета их при расчете налога на прибыль входной НДС по ним можно принять к вычету. Суды также придерживаются этой позиции. Например, постановления ФАС Московского округа от 26 февраля 2010 г. № КА-А40/978-10, от 14 июля 2009 г. № КА-А40/5553-09, от 7 апреля 2009 г. № КА-А40/2620-09, Поволжского округа от 22 сентября 2008 г. № А65-5848/07, от 6 мая 2008 г. № А65-12919/07-СА2-22, Уральского округа от 7 октября 2008 г. № Ф09-7115/08-С3, Западно-Сибирского округа от 23 августа 2007 г. № Ф04-5630/2007(37318-А46-37), от 8 декабря 2008 г. № Ф04-6756/2008(15392-А45-37), Дальневосточного округа от 16 августа 2007 г. № Ф03-А51/07-2/2293, Центрального округа от 16 декабря 2004 г. № А36-135/2-04 и Северо-Западного округа от 24 октября 2008 г. № А56-46360/2007.

Счет 19 в бухгалтерском учете

Счета, связанные с расчетами по НДС, являются одними из важнейших в учете. Суммы, обобщаемые на нем, используются для уменьшения величины налога к уплате.

На этом счете покупатель отражает суммы НДС, уплаченные вместе с оплатой поставленного товара, услуги, работы. Сумма НДС включается продавцом в сумму товара и выделяется в счет-фактуре отдельной строчкой.

В бухучете начисление НДС описывается проводкой Дт 19 — Кт 60 (76). Списание со счета производится, как правило, в паре со счетом 68 Расчеты по налогам, эти величины отражаются в книге покупок и формируют общую сумму вычета по НДС.

Пример списания НДС на расходы: проводки

В качестве примера рассмотрим следующую ситуацию: российский НИИ для выполнения исследовательских работ приобретает материалы, причем их оплата производится из средств федерального бюджета.

Поскольку согласно подп. 16 п. 3 ст. 149 НК РФ такая операция освобождается от уплаты НДС, входной налог в данном случае к вычету не принимают, а включают в стоимость материалов.

В проводках эта операция будет выглядеть так:

- Дебет 10 кредит 60 (приобретены материалы).

- Дебет 19 кредит 60 (отражен входной НДС по приобретенным материалам).

- Дебет 10 кредит 19 (входной НДС включен в стоимость приобретенных материалов).

Как избежать отказа в вычетах

Учетная практика по НДС свидетельствует, что отказ в вычете со стороны ИФНС может наступить в следующих случаях:

- счет-фактура от поставщика содержит ошибки;

- счет-фактура от поставщика отсутствует, а в документах на приход налог выделен;

- поставщик не отразил операцию в налоговой документации (в книге продаж);

- истек трехлетний срок предъявления НДС к вычету.

Риск отказа можно свести к минимуму, если:

- проводить предварительную сверку с контрагентами, в первую очередь постоянными, связанными с фирмой крупными сделками;

- хранить первичные бухгалтерские и налоговые документы в полном объеме;

- не пропускать сроки, указанные в законодательстве для вычетов по НДС.

Все дело в счете-фактуре

Дебетовый остаток на счете 19 может появиться из-за того, что вы не получили вообще или потеряли счет-фактуру. А поставщик к этому времени уже ликвидирован, и попросить документ уже не у кого.

Без счета-фактуры НДС-вычет запрещен. Остается только списать сумму входного налога в затраты. В бухучете опять делайте проводку по дебету счета 91 кредиту счета 19. Этот расход при налогообложении также не учитывается.

Может случиться, что счет-фактура от продавца есть, но составлен с ошибками, которые препятствуют вычету. Это ошибки в наименовании продавца или покупателя, названии товара (работы, услуги), в стоимости товаров, в ставке или сумме НДС (п. 2 ст. 169 НК РФ). В этом случае, если вы попросили поставщика устранить недочеты, и он дал свое согласие, до тех пор, пока вы не получили исправленный счет-фактуру, входной НДС будет числиться на счете 19.

Исправленный счет-фактура – это новый счет-фактура. В нем указываются правильные данные по сравнению с первоначально выставленным документом.

Но исправленный счет-фактуру вы можете получить уже в другом квартале. В этом случае вам придется сделать корректирующие записи в дополнительном листе книги покупок за тот период, в котором был зарегистрирован первоначально выставленный ошибочный счет-фактура. Суммовые показатели первоначального документа отражайте со знаком минус и в обычном порядке – показатели исправленного. И принять вычет по исправленному счету-фактуре можно будет также в периоде составления исходного счета-фактуры.

Куда списать непринятый НДС при подсчете налоговой прибыли

При подсчете налогооблагаемой прибыли непринятый НДС учитывать нельзя (п. 1 ст. 170 НК РФ). Включение такого налога в стоимость товаров или услуг налоговым законодательством также не предусмотрено (п. 2 ст. 170 НК РФ).

Таким образом, расходы образуются только в бухучете (БУ), и между НУ и БУ возникает постоянный налоговый расход (ПНР). Учет ПНР регламентирован ПБУ 18/02.

ПНР определяется как произведение не учитываемой в НУ суммы на ставку налога на прибыль и увеличивает сумму налога на прибыль к уплате. В БУ ПНР учитывается на отдельном субсчете счета 99.

Продолжим пример:

ПНР бухгалтер ООО «Гарант» отобразил на субсчете 99.2, а в учете зафиксировал следующие проводки:

- Дт 99.2 Кт 68 субсчета «Налог на прибыль» — 400,00 руб. (2 000,00 руб. × 20%).

С 2021 года ПНР в БУ можно не отражать вообще. При таком способе учета налог на прибыль начисляется в БУ по данным налогового учета, а ПНР определяется расчетным путем и раскрывается в пояснениях к бухгалтерской отчетности.

***

Если НДС не принят к вычету, его следует списать в затраты на счет 91. В налоговом учете такой налог не признается расходами в целях исчисления налогооблагаемой прибыли, и между налоговым и бухучетом образуются постоянные налоговые обязательства.

Еще больше материалов по теме — в рубрике «НДС».

№ 3 — Реальность операций

Налоговое законодательство, а именно п. 1 ст. 54.1 НК РФ, запрещает налогоплательщику уменьшать сумму налога к уплате в результате искажения сведений о фактах деятельности. Это относится к ситуации, когда работы были выполнены только на бумаге, а в реальности их не было. Выявить такие операции при проверке не составляет большого труда. Сотрудники ИФНС тщательно изучают документацию, проверяют контрагентов. Если они поймут, что подрядчик не мог выполнить обязательства по договору по причине отсутствия техники, оборудования, персонала, то защитить вычет НДС будет практически невозможно.

Приведем пример из судебной практики. При проверке обнаружилось, что операций по экспорту товара на самом деле не было. Следовательно, налогоплательщик не мог заявить НДС к вычету. Нарушителю выписали штраф, а также потребовали возвратить полученные средства (сам вычет) и уплатить проценты, установленные п. 17 ст. 176.1 НК РФ. Налогоплательщик не согласился. По его мнению, уплата штрафа и процентов является двойной ответственностью. Но судьи поддержали ИФНС. Штраф — это мера наказания за правонарушение, а проценты — это компенсация ущерба за пользование бюджетными средствами.

Варианты списания НДС на расходы

Момент списания НДС в себестоимость для различных налоговых режимов неодинаков. Рассмотрим основные случаи.

- Налогоплательщики, применяющие ЕНВД (до 01.01.2021), сумму НДС включают в стоимость товара или материалов по мере их оприходования.

- Налогоплательщики, работающие на УСН «доходы», вправе учесть НДС в расходах в момент времени по собственному усмотрению — порядок налогообложения при этом не изменится. Ведь расходы не влияют на объект налогообложения — доходы.

- Для упрощенцев, применяющих УСН «доходы минус расходы», НДС по приобретенным активам можно учесть только после их реализации.

Ну и конечно, нельзя никогда забывать о том, что для списания НДС на расходы необходимо наличие подтверждающих документов.

О том, как НДС отразится в книге учета доходов и расходов, читайте в статье «Как учитывать входной НДС при УСН?».

Далее рассмотрим несколько практических ситуаций и соответствующие им правила списания НДС.

№ 7 — Получение премии от поставщика

В отношении премий Минфин сформировал четкую позицию. Если денежные средства не связаны с оплатой реализованных товаров и прочего, то в налоговую базу по НДС они не включаются. Получается, если премия не влияет на цену поставки товара, то корректировать НДС не надо.

Есть исключение. Это ситуации, когда происходит уменьшение стоимости отгрузки товаров и т.п. на сумму премии установлено договором.

По этой причине надо всегда внимательно подписывать все соглашения и понимать, как формируется цена товара и т. д.

Вновь приведем судебную практику. Проверка налогоплательщика закончилась доначислением НДС. По мнению налоговых инспекторов, ему следовало корректировать вычеты, получая от поставщика премии, уменьшающие цену товаров. Но он этого не делал, а значит, получал вычет в большем размере, чем полагается по законодательству. Спор налогоплательщика и инспекторов перешел в здание суда. Результат — победа ИФНС. Судьи пояснили: в рассматриваемом случае премия играет роль скидки, а значит, уменьшение цены должно отражаться и на вычете.

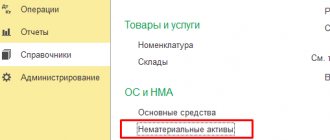

Проводки по учету “входящего” НДС при поступлении ОС на непроизводственные цели в 1С 8.2

По бухгалтерскому учету

Проводки по учету «входного» НДС по дебету счета 19.01 формирует документ Поступление товаров и услуг – вид операции Оборудование:

По налоговому учету

В регистре накопления по НДС были сформированы записи:

Запись видом движения Приход в регистре НДС предъявленный – событие Предъявлен НДС поставщиком. Данная запись – это потенциальная запись книги покупок:

Запись видом движения Приход в регистре НДС по приобретенным ценностям, вид ценности ОС. Производится регистрация суммы налога, относящаяся к конкретной партии ОС:

Запись видом движения Приход в регистре НДС по ОС, НМА, вид ценности ОС. Производится регистрация принимаемых к учету сумм налога по приобретаемым ОС, с целью отслеживания условий, при соблюдении которых эти суммы налога могут быть приняты к вычету:

Какой НДС возможно принять к вычету

- Суммы, уплаченные поставщику товаров (услуг или работ).

- НДС, заплаченный фирмой на таможне при ввозе товара.

- НДС, уплаченный в бюджет, если товар был возвращен покупателем.

- НДС с авансов покупателей при расторжении договора и возврате аванса покупателю.

- НДС, предъявленный подрядными организациями при капитальном строительстве, монтаже и сборке ОС, и при их демонтаже.

- НДС по поставкам для проведения СМР.

- НДС, уплаченный при выполнении СМР для нужд организации.

- НДС по командировкам и представительским расходам.

- НДС, уплаченный в бюджет налоговыми агентами.

- Суммы НДС, восстановленного акционером, внесшим некоторое имущество как вклад в уставный капитал.

- Уплаченный НДС по не подтвержденным в срок экспортным операциям, если подтверждающие документы получены позже.

- Суммы налога, откорректированные в случае уменьшения «задним числом» стоимости проданного товара.

№ 8 — «Ввозной» НДС

Если товар импортировали, то для вычета должны быть соблюдены определенные требования, установленные налоговым законодательством.

Во-первых, товар должен быть ввезен в таможенных процедурах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории. Вычетом разрешается воспользоваться также при ввозе товаров, перемещаемых через границу РФ без таможенного оформления.

Во-вторых, товар должен быть отражен в учете (оприходован) и предназначен для деятельности, облагаемой НДС.

В-третьих, «ввозной» НДС следует предварительно оплатить (до того, как заявить вычет), сохранив при этом документ, свидетельствующий о проведении платежа.

Встречаются ситуации, когда проблема с вычетом может возникнуть из-за того, что НДС, уплаченный на таможне по импорту, кажется сотрудникам налоговой подозрительно большим.

Рассмотрим конкретную ситуацию. ИФНС отказала налогоплательщику в вычете НДС, уплаченном на таможне. Основание — цена товара слишком высока по сравнению с той, что сформировалась на рынке. Следовательно, НДС завышен. Судьи трех инстанций поддержали налоговую инспекцию. Они согласились, что вычет с разницы между импортной и рыночной ценой заявлен незаконно. Проверяющие, по их мнению, сделали правильно, изменив цену сделки в меньшую сторону так, как этого требует ст. 40 НК РФ. Также судьи указали, что налогоплательщик имеет право обратиться в таможенные органы с заявлением и вернуть налог, излишне уплаченный при ввозе товара на территорию РФ. Спор продолжился и, в конечном итоге, налогоплательщик одержал победу. Верховный суд отменил предыдущие решения. На результат повлияло выполнение всех требований, установленных НК РФ для получения вычета. Налог уплачен, а значит, в бюджете сформировался источник для его последующего возврата. История закончилась хорошо, но такая причина отказа существует.