Справки 2-НДФЛ заполняются на всех сотрудников, получивших в календарном году доходы, облагаемые подоходным налогом в соответствии с гл. НК РФ. В утвержденной Приказом ФНС от 02.10.2018 № ММВ-7-11/[email protected] форме справки начисленные суммы отражаются вместе с кодами. По зашифрованному показателю определяется вид дохода. Иногда возникают сомнения, какой выбрать код премии в 2-НДФЛ в 2020 г. в том или ином случае.В действующем справочнике есть несколько значений, к которым можно отнести сумму начисленного вознаграждения.

Срок представления декларации 2 НДФЛ

Справка 2 НДФЛ для ИФНС формируется ежегодно по истечении отчетного периода. Сдают ее в фискальные органы не позднее 01.04, для отчета за 2021 год этот срок в связи с выходными днями перенесен на 2 апреля.

Помимо этого, если юр лицо не удержало НДФЛ с прибыли физических лиц за отчетный период, уведомить ИФНС и работника необходимо не позднее 1 марта. Обращаем внимание, что во втором случае подают 2 справки НДФЛ на 1.03.2019 г. и на 2.04.2019 г.

Важно помнить, что в отчет 2 НДФЛ попадают все виды доходов работников: заработок, премиальные, ценные подарки, сдача недвижимости в аренду или ее реализация. Подробнее весь перечень налогооблагаемого вознаграждения перечислен в ст. 217.

Об операциях с ценными бумагами

Код 3023 выделен для дохода в виде процента (купона), получаемого налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 01.01.2017. Из пункта 7 ст. 214.1 НК РФ следует, что в доходы по операциям с ценными бумагами включаются доходы в виде процента (купона, дисконта), полученные в налоговом периоде по ценным бумагам. Но Федеральным законом от 03.04.2017 N 58-ФЗ уточнено, что с 01.01.2018 доход в виде процента (купона), получаемого налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 01.01.2017, не относится к доходам по операциям с ценными бумагами. Налоговая база по таким облигациям определяется в порядке п. 1 ст. 214.2 НК РФ.

Поэтому налоговики сочли необходимым установить для данного дохода отдельный код. Соответственно, уточнен и код 1011.

Где можно узнать код ИФНС 1 раздела справки 2 НДФЛ

В первой части отчета у бухгалтера вызывает затруднение шифр ИФНС, что означает этот набор цифр, а также, где его можно узнать. Он представляет собой четырехзначное число, две первые цифры – шифр российского юр лица, две последние – код инспекции, за которой закреплена компания. Уточнить или проверить при необходимости можно тремя способами.

1 способ

На официальном сайте федеральной налоговой службы представлена справочная информация, в том числе и код ИФНС. Для этого во вкладке электронных сервисов следует зайти в меню «Все сервисы» и выбрать ячейку с адресами инспекций.

В открывшемся меню ничего вводить не нужно, просто следовать команде «Далее», ввести город для поиска и улицу, на которой находится фискальная служба. На экран выйдет информация о налоговом органе и его реквизиты.

2 способ

Можно узнать данные ИФНС по ИНН компании, который присваивается любому юр лицу или физическому лицу. Первые 4 цифры – это и будет шифр федеральной инспекции агента. Но этот вариант подходит только для кода ИФНС, к которой прикреплен субъект хозяйствования. Если нужно узнать код иного налогового органа, такой способ не подойдет.

3 способ

Узнать код службы ИФНС можно по справочнику, для этого необходимо выгрузить на свой компьютер базу данных СОУН – перечень обозначений налоговых органов и иную информацию, полезную для формирования отчетов. В базе содержатся шифры всех ИФНС, их полное наименование, адрес, контактные номера телефонов и сведения о реорганизации.

Самый простой и действенный способ, узнать код ИФНС – просто позвонить в инспекцию или на горячую линию. Консультанты подробно укажут всю информацию.

Пример заполнения 2 НДФЛ с 2021 года по новой форме:

ОФИЦИАЛЬНЫЕ ПОЗДРАВЛЕНИЯ С ДНЕМ ЮРИСТА

Уважаемая Елена Леонидовна!

От имени коллектива Управления Министерства юстиции Российской Федерации по Чувашской Республике и от себя лично поздравляю Вас и Ваш коллектив с профессиональным праздником — Днем юриста — праздником людей, которые посвятили свою жизнь служению Закону, Правде и Справедливости!

Быть юристом — большая честь и огромная ответственность. Именно деятельность юристов позволяет эффективно функционировать юридической составляющей государства. И вне зависимости от сферы, в которой работает конкретный юрист, его работа способствует выполнению этой задачи. Ваша деятельность направлена на обеспечение справедливости и законности в обществе, защиту прав и законных интересов граждан.

Желаю Вам крепкого здоровья, благополучия и дальнейших профессиональных успехов в работе на благо Отечества и преданности великому делу служения Закону!

Начальник Управления Министерства юстиции Российской Федерации по Чувашской Республике Никонова О.Н.

Уважаемая Елена Леонидовна!

От имени Государственного Совета Чувашской Республики поздравляю Вас и всех сотрудников Вашего ведомства с Днем юриста!

Деятельность представителей юридического сообщества многогранна — это защита прав и свобод граждан, обеспечение законности и правопорядка в обществе, развитие и укрепление правовых основ государства. Высокий профессионализм юристов, их принципиальность, приверженность духу и букве Закона являются важным условием повышения правовой культуры граждан, сохранения стабильности в обществе.

Примите искренние слова благодарности за совместную работу и пожелания успехов во всех Ваших начинаниях, доброго здоровья и благополучия!

Председатель Государственного Совета Чувашской Республики Егорова А.Е.

Уважаемая Елена Леонидовна!

Примите искренние поздравления с Днем юриста!

День юриста — это праздник всех, кто свято дорожит историей своей страны, кто с честью выполняет свой гражданский долг, кто посвятил свою жизнь служению закону, правде и справедливости. Искренне желаю, чтобы Ваша профессиональная деятельность приносила Вам удовлетворение, служила интересам государства и наших граждан, а затраченные усилия всегда возвращались сознанием выполненного долга. Пусть Ваша жизнь всегда будет наполнена уважением и поддержкой коллег, теплом и любовью родных и близких, доброго здоровья, мира Вам, добра и благополучия!

Руководитель Государственной службы Чувашской Республики по делам юстиции Сержантов Д.М.

Уважаемая Елена Леонидовна!

От имени Верховного суда Чувашской Республики поздравляю Вас и Ваш коллектив с профессиональным праздником — Днем юриста, а также с наступающим Днем Конституции РФ!

Эти праздники объединяет всех, кто посвятил свою жизнь служению букве Закона, кто обеспечивает защиту прав и интересов граждан. Ведь Конституция — это главный закон государства, залог национального согласия и социальной стабильности России.

Благодаря деятельности всего юридического сообщества страны, формируется высокая правовая культура общества, укрепляется российское государство в целом.

От всей души желаю Вам и Вашим сотрудникам крепкого здоровья, счастья, благополучия, а также дальнейших профессиональных успехов!

Председатель Верховного суда Чувашской Республики Петров А.П.

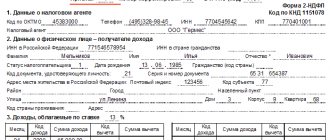

Особенности заполнения общих сведений в декларации 2 об организации

В первой части отчета 2 НДФЛ необходимо правильно отражать данные об организации. Наименование заполняют согласно уставным документам, а вот для формирования сведений в отношении физического лица – его фамилию, имя и отчество указывают полностью без сокращений.

Для индивидуальных предпринимателей сведения формируются в соответствии с регистрационными документами и с определением сокращенной принадлежности ИП. Для них допускается как указание фамилии с инициалами, так и полная расшифровка данных.

Кроме того, для физ. лиц важно правильно указать шифр документа, удостоверяющего личность. Для российских граждан – это паспорт РФ, в данном случае, обозначают признак 21.

Для прочих документов можно воспользоваться следующей таблицей:

При заполнении поля о гражданстве сотрудника, укажите код страны, резидентом которой является работник. Для России – это шифр 643. Уточнить все коды можно на сайте ИФНС. Если в перечне нет государства физ. лица, укажите данные страны выдавшей паспорт.

Заполнение кода дохода 2762

Специалисты, отвечающие за начисление заработной платы в компании, обязаны заполнять соответствующие формы отчетности согласно нормам законодательства. Матпомощь выплачивается при наступлении особых случаев, подтвержденных документально.

Пособия, начисляемые сотрудникам могут частично облагаться НДФЛ или не входить в налогооблагаемую базу. Те выплаты, которые не подлежат исчислению по налоговой ставке, не указываются в справке 2 НДФЛ.

Согласно HK РФ ст.217 п.8, данный вид вознаграждения не облагается НДФЛ, в случае если он менее 50 т.р на каждого ребенка.

При этом в справке 2 НДФЛ вносится вся сумма матпомощи, но необлагаемая часть должна быть указана в виде вычета с кодом 508. Т.е. при заполнении требуется проставить размер выплаты с соответствующим кодом — 2762, и указать сумму вычета, не превышающую 50 т.р.

При внесении сведений должны соблюдаться общие принципы заполнения справки:

- В общих сведениях указываются данные налогового агента в соответствии с реквизитами учредительных документов (ИНН, КПП и т.д.).

- Номер документа – соответствующий порядковый номер в рамках отчетного периода.

- Основание сдачи формы справки (характеризуется установленным нормативно-правовыми актами признаком).

- Данные сотрудника вносятся согласно сведений имеющихся документов у работодателя.

- Фиксируется ставка по НДФЛ: для резидентов – 13%, нерезидентов – 30%.

- Коды дохода 2762 и вычета 508 вносятся в приложение в соответствии с месяцем, когда было начислено вознаграждение.

Матпомощь считается единовременной выплатой, если она выплачена на основании одного приказа компании (органов соцзащиты). Если оснований для перечисления пособия издано несколько в отношении одного сотрудника, то все суммы, за исключением первого распорядительного документа, будут облагаться НДФЛ и страховыми взносами.

Коды для разных видов доходов в справке 2 НДФЛ

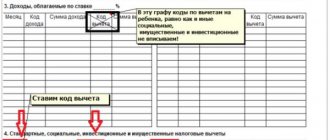

При заполнении третьего раздела декларации 2 НДФЛ для ИФНС вызывает затруднение, какой применять код для отражения сведений о доходах физических лиц.

В 2021 году нормативным актом ММВ 7-11-820 дополнен общий перечень кодов для разного вида вознаграждений по следующим позициям:

- Денежная компенсация за неиспользованный отпуск, теперь относится к шифру 2013;

- код 2014 применяется для отражения выходных пособий, компенсаций директору, его замам и главбуху, в размере, превышающему 3-кратный среднемесячный заработок. Для Крайнего Севера этот предел равен 6-кратному размеру;

- под кодом 2301 нужно заполнить штрафные санкции, перечисленные по решению судебных инстанций за несоблюдение прав потребителей;

- списанные долги с баланса компании отражаются под кодом 2611;

- 3023 – вознаграждения в виде процентов по облигациям, эмитированным после 1.01.2019.

Для заполнения формы 2 в отношении заработка и приравненных к нему вознаграждений в виде производственных премий, надбавок, указывают шифр 2000. Все выплаты, источником которых являются собственные средства компании, например, доплата к больничным листкам, пособиям по беременности и родам, командировочным сверх норм, утвержденных законодательно, применяют код 4800.

О списании безнадежного долга

В соответствии с Федеральным законом от 02.05.2015 N 113-ФЗ с 01.01.2016 в случае списания в установленном порядке безнадежного долга с баланса организации день списания определяется для физического лица как дата фактического получения дохода (пп. 5 п. 1 ст. 223 НК РФ).

Теперь в связи с этим для указанного вида дохода установлен особый код — 2611. Но надо иметь в виду, что в отношении доходов, полученных в налоговых периодах, начинающихся с 01.01.2017, данная норма применяется, только если физическое лицо является взаимозависимым по отношению к организации (На основании Федерального закона от 27.11.2017 N 335-ФЗ). Однако такой доход в любом случае необходимо будет указывать по коду 2611.

Особенности заполнения 4 раздела 2 НДФЛ

При заполнении 4 части отчета в отношении вычетов, физ. лицо приносит в бухгалтерию соответствующие документы на право их применения. Чаще всего предоставляют стандартную льготу при наличии детей, также могут быть оформлены: инвалидность, участие в боевых действиях, ликвидации чрезвычайных ситуаций.

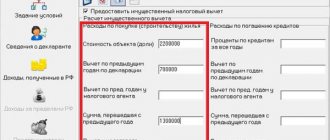

Далее по популярности идут имущественные льготы под шифром 311, 312 – это возмещение потраченных средств на строительство или приобретение жилья по ипотечному договору или в кредит.

После того, как суммы налоговых льгот определены, рассчитывают сумму дохода и налога за отчетный период. В декларации все вознаграждения и вычеты указывают с точностью до двух знаков после запятой, а подоходный налог, исчисленный, удержанный налоговым агентом и переданный в казну, округляют до целых чисел по правилам округления.

После суммирования вычетов важно, чтобы расчетная сумма налога не превышала доходы указанного лица.