Фискальный накопитель является устройством для записи, хранения, шифрования и передачи фискальных данных. Представляет собой программно-аппаратное криптографическое средство, осуществляет запись и защиту информации о производимых на KKM стандартных и торговых операциях, а также перенаправляет её в онлайн режиме оператору фискальных данных. Разные модели ФН поддерживают свой формат.

Формат Фискальных Данных (ФФД) – это установленный состав реквизитов чека.

Имеются три основных вида ФФД:

- 1.0 – самый первый формат, используемый после введения онлайн-KKT. Вышел из оборота с 01.01.2019г. С этой даты операторы фискальных данных его не принимают.

- 1.05 – представляет собой промежуточную версию, её предназначение обеспечить плавный переход с версии 1.0 на версию 1.1. Бывает с ключом на 13 месяцев и на 3 года.

- 1.1 – новый формат фискальных данных, содержит свойства двух предыдущих версий. Выпускается с ключами на 13/15 месяцев и 3 года. Фиксирует более детализированную информацию о совершаемых данных.

К работе допускаются только сертифицированные устройства, прописанные в реестре Фискальных Накопителей на сайте ФНС России. Для выбора подходящего устройства необходимо исходить из величины клиентопотока, рода деятельности предприятия и системы налогообложения.

Что такое фискальный накопитель

В контрольно-кассовой технике используется запоминающее устройство, где хранится информация о проведенных финансовых операциях в зашифрованном виде, причём изменить её невозможно. Этот блок устанавливают в кассовый аппарат (фискальный регистратор, кнопочную кассу или смарт-терминал). Он и называется фискальным накопителем.

ФН выполняет роль связующего звена между онлайн-кассой и Налоговой службой. Суть действий в том, что с ККТ через оператора фискальных данных необходимая информация передаётся в режиме онлайн непосредственно в ФНС.

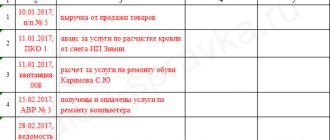

Учет ККМ в бухгалтерии

Как было сказано выше, владельцы бизнеса вправе учитывать технику в составе МПЗ или относить ее к ОС. Но как разобраться, к какой именно группе принадлежит ваше оборудование? Сначала рассмотрим схему, на которой указана установленная законом пороговая стоимость приобретенной техники.

Теперь разберем каждую из этих ценовых групп.

В соответствии с ПБУ 6/01, любая ККМ может быть поставлена на бухгалтерский учет в качестве основного средства, так как она подходит под все критерии, указанные в п. 4, ст. 1:

- используется для выполнения работ или оказания услуг, а также может применяться для управленческой деятельности на предприятиях;

- период использования подобных аппаратов превышает 12 месяцев;

- техника не покупается с целью дальнейшей перепродажи (касса приобретается не для получения прибыли);

- устройство в будущем способно принести предприятию экономические выгоды (при необходимости технику можно перепродать или сдать в аренду).

Возможность отнести кассовую машину к МПЗ устанавливается политикой предприятия. Каждая компания самостоятельно определяет нижний предел стоимости ОС (данное значение должно быть в диапазоне 0 — 40 000 ₽). Если другого не указано в вашей организации, то все, что стоит менее сорока тысяч, является МПЗ.

Но если учет ККТ в налоговом и бухгалтерском учете отличается, возникает временная разница, то есть в первом случае вся сумма списывается единовременно, а во втором — начисляется ежемесячная амортизация.

Избежать временной разницы позволяет статья 254 НК РФ, в которой указано, что вы можете самостоятельно выбрать (основываясь при этом на эксплуатационном сроке или других экономических показателях) способ списания денежных средств для имущества, не относящегося к ОС.

То есть вам заблаговременно нужно добавить в налоговую политику компании возможность растянуть по времени расходы на МПЗ, указав при этом, что данная поправка применяется к той группе продукции, цена на которую в бухучете относится к ОС.

Подпишись на наш канал в Яндекс Дзен — Онлайн-касса! Получай первым горячие новости и лайфхаки!

Некоторые нюансы

Если с дорогостоящим оборудованием все предельно ясно, то недорогие аппараты вызывают вопросы. Их вроде бы и можно провести как малоценное имущество, но по всем параметрам они значительно ближе к основным средствам.

Бухгалтерский учет фискальных регистраторов, POS-терминалов, автономных аппаратов и других касс, цена которых не превышает 40 000 ₽, зависит исключительно от внутренней политики компании. Если, согласно этой политике, вы не можете принять на баланс в качестве ОС любое имущество, стоимость которого ниже установленных сорока тысяч, то даже техника, требующая особого контроля (ККМ, персональные компьютеры, ноутбуки и пр.), может быть отнесена только к МПЗ.

Если политика предприятия разрешает учитывать в составе основных средств любые устройства, вне зависимости от их стоимости, то смело относите их к счету ОС. При этом бухгалтерский учет ККМ за 30 000 ₽ ничем не будет отличаться от принятия на баланс оборудования за 60 000 ₽ или 120 000 ₽.

1. Задай вопрос нашему специалисту в конце статьи. 2. Получи подробную консультацию и полное описание нюансов! 3. Или найди уже готовый ответ в комментариях наших читателей.

Причины замены фискального накопителя

Истечение срока службы

Фискальный накопитель имеет определенный срок действия, он указан в сопроводительных документах к изделию.

Какой ФН использовать, зависит от особенностей деятельности компании и выбранного режима налогообложения.

Возможные варианты:

ОСНО Срок 13/15 месяцев.

УСН, ЕНВД, патентная система налогообложения, ЕСХН

Срок 36 месяцев.

Торговля подакцизными товарами, например, сигареты, алкоголь (при любой форме НО)

Обычно на 15 месяцев. Замена требуется через 410 дней.

Сезонная работа на спец. режимах

Подойдёт и 15, и 36 месяцев. Однако в случае торговли подакцизными товарами с момента начала продажи срок службы составит не более 410 дней (даже при выборе ФН с максимальным сроком действия).

При автономной работе онлайн-кассы (когда информация не отправляется в ОФД)

Допускается использование ФН с любым сроком службы. При этом следует учитывать, что накопитель на 36 месяцев сможет работать не более 560 дней, а при торговле подакцизными товарами максимум 410 дней.

Прошивка современных ККТ предусматривает возможность оповещения пользователя об окончании срока использования ФН. Соответствующее уведомление появляется за два месяца до того, как накопитель пора заменять.

Исчерпан объем памяти

Накопитель использует микрочип с определенным объемом памяти, которую невозможно ни расширить, ни очистить.

Кассовый аппарат контролирует уровень заполнения памяти ФН. Когда объем приблизится к критической отметке, появится соответствующее оповещение. Иногда достаточно просто обратить внимание на номер чека, чтобы оценить состояние памяти.

Количество документов зависит от срока фискального накопителя:

- ФН на 15 месяцев рассчитан на хранение 200-220 тысяч документов.

- ФН на 36 месяцев имеет объем памяти, способный хранить до 500 тысяч чеков.

Блокировка кассы

Техника может быть заблокирована в следующих случаях:

- отсутствует доступ к сети интернет;

- в течение 24 часов закрытия смены не выполнялось;

- платежи проводились, но информация о них не поступала в ОФД (в течение долгого времени);

- установленное время в аппарате не совпадает с реальным.

В указанных ситуациях на чеке отсутствует фискальный реквизит, что делает отправку данных в Налоговую службу невозможным.

Обычно такие проблемы решаются проверкой связи и настроек кассы, а непосредственно замена блока нужна крайне редко.

Поломка оборудования

Могут возникнуть неполадки технического характера, вызванные выходом из строя кассового аппарата, самого блока фискальной памяти или сбоем в программном обеспечении. Обычно касса выдаёт определённый код ошибки.

Скорее всего понадобится полноценный ремонт, замена запчастей, а иногда приходится заменять фискальный накопитель, если проблема была в нем. В случае заводского брака новый ФН бесплатно выдаёт производитель.

Следует помнить, что использование ККТ с неисправным ФН грозит штрафом.

Быстрее всего разобраться, что именно сломалось и каким образом это починить, смогут инженеры сервисного центра, где вы купили кассу или где заключили договор на техническое обслуживание.

Мастера расшифруют ошибку, проведут осмотр и диагностику, после чего точно скажут, в чем причина поломки и во сколько обойдётся её исправление.

Смена собственника

Фискальный накопитель может использовать только один налогоплательщик — тот, чей ИНН указан в настройках кассы.

В случае передачи ККТ другому владельцу необходимо указать сведения о текущем пользователе. Внесенная в память информация не подлежит изменению, поэтому потребуется замена ФН, чтобы можно было обновить информацию о налогоплательщике.

Заметим, что при передаче ККТ в обособленное подразделение организации ставить новый ФН не придётся, так как филиалы и головной офис имеют один ИНН.

Ошибочно указаны реквизиты

При вводе реквизитов во время регистрации онлайн-кассы следует проявить максимальную внимательность, так как при малейшей ошибке накопитель не сможет работать, даже если только что купленный блок совсем не использовали.

Придётся оплачивать ещё один ФН и фискализировать ККТ по новой.

ФН, подходящий для упрощённой системы налогообложения

В статье 4.1 п.6 ФЗ №54 сказано, что ИП и ООО, пользующиеся упрощённой системой налогообложения, должны устанавливать на KKT фискальные накопители с ключом на 3 года.

Фискальный накопитель выбирается в зависимости от типа организации и применяемого в ней вида налогообложения.

Так, для небольших торговых розничных точек и организаций, осуществляющих продажу товаров или услуг сезонного характера, подойдут устройства с ключом на 13, либо 15 месяцев. В случае продажи акцизных товаров, время действия устройства будет не более 400 дней.

Организациям, пользующимся упрощённым налоговым режимом, подойдут фискальные накопители с ключом на 3 года. В случае регулярной продажи подакцизных товаров, срок действия ключа сократится до 400 дней, при автономном режиме до 550.

Частота замены ФН для организаций с УСН

Частота смены фискального накопителя, в первую очередь, зависит от резерва памяти, определенного криптографическим ключом, так как устройство не подлежит перезаписи и редактированию сохранённой информации. По той же причине, ФН подлежит замене в случае смены системы налогообложения.

Если память устройства исчерпана, кассовое устройство выдаёт ошибку и блокирует доступ к KKT, поэтому касса заранее оповещает о том, что скоро потребуется замена устройства памяти.

Например, если указан трёхлетний срок действия криптографического ключа, то это означает, что ФН рассчитан на количество от 200 000 до 250 000, зашифрованных и сохранённых фискальных документов. В случае если данное количество операций будет совершено раньше указанного срока, устройство всё равно заблокируется.

Также требуется замена в случаях, когда оканчивается срок действия криптографического ключа, даже при условии, что фактически осталось место для записи информации. В таком случае, касса выдаёт сообщение о скорой замене за месяц до установленного срока. Если к истечению срока ФН не будет заменен и перерегистрирован, любые операции на кассе будут заблокированы. А для снятия информации с чипа нужно будет обращаться в ФНС.

Использованный фискальный накопитель хранят в организации в течение 5 лет и предоставляют во время плановых проверок контролирующих налоговых органов.

Почти все организации, попадающие под упрощённую систему налогообложения, должны укомплектовывать KKM фискальными накопителями с ключом не меньше 3 лет, но есть и исключения, к ним относятся:

- компании, предоставляющие сезонные товары и услуги;

- продавцы акцизной продукции;

- предприятия с комбинированным налоговым режимом;

- платёжные агенты, либо субагенты.

Они все используют устройства памяти с ключом сроком от 13 до 15 месяцев.

Срок замены и штрафы

На замену отводится 30 дней, в течение которых касса может работать в автономном режиме. В этом случае на чеках отсутствует фискальный реквизит. Данные не передаются в ОФД, а как бы копятся в самом кассовом аппарате.

Если налогоплательщик в указанный срок не поставил новый фискальный накопитель, то согласно ст. 14.5 КоАП РФ на него налагается штраф:

- для ИП — 1500-3000 рублей;

- для ООО — 5000-10000 рублей.

Таким образом, желательно заменить ФН до момента окончания срока его действия, чтобы было время в запасе на все сопутствующие процедуры и настройки.

Сроки подачи заявления в налоговый орган

Как правило, этот вопрос оставляется на усмотрение самого предпринимателя. Однако в ряде случаев 54-ФЗ обязывает уложиться в установленный срок:

— при передаче устройства — 1 рабочий день;

— при хищении или утрате — 1 рабочий день с момента обнаружения соответствующего факта;

— при поломке ФН — 5 рабочих дней.

Если экспертиза неисправного ФН выявит возможность считывания его данных, будет необходимо дополнительно направить их не позднее 60 дней с момента подачи заявления. Самый простой способ сделать это — лично обратиться в любой налоговый орган. В инспекции должны быть специальные USB-адаптеры, которые позволяют извлечь фискальные документы.

Скопировать фискальные документы из ФН на электронный носитель ИП также может самостоятельно. Для этого нужен кассовый аппарат и программа «ФН reader» или аналогичная ей. Направить архив в налоговую инспекцию можно через личный кабинет ИП на сайте налоговой в разделе «Учет ККТ».

Простая онлайн-бухгалтерия для предпринимателей

Сервис заменит вам бухгалтера и поможет сэкономить. Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

Попробуйте 30 дней бесплатно Подарок новым ИП Акция действует для ИП младше 3 месяцев

Порядок замены фискального накопителя

Здесь мы подробнее расскажем про отдельные шаги, что будет наиболее актуально при самостоятельной замене.

Закрытие архива

— Предварительно следует дождаться, когда все чеки будут сформированы и переданы в ОФД. Для этого нужно закрыть смену и убедиться, что количество переданных фискальных данных равно нулю.

— Только после этого переходят к закрытию архива (есть соответствующий пункт в меню онлайн-кассы).

ККТ сформирует отчет, а его электронная версия будет отправлена в ОФД.

Накопитель может быть извлечен только после подтверждения факта передачи отчета оператору о закрытии архива. Информация о получении отражается на экране.

Установка нового ФН

Конструкции ККТ отличаются друг от друга, поэтому перед установкой фискального модуля следует определить место расположения отсека.

— Аппарат отключают от сети, открывают крышку и извлекают старый ФН.

— После чего устанавливают новый блок, а затем кассу снова подключают к электропитанию.

Перерегистрация ККТ

Для активации нового ФН необходимо выполнить перерегистрацию.

— Заходят в соответствующий пункт меню кассы. При этом важно синхронизировать время с компьютером.

— Далее выбирают причину перерегистрации (в данном случае она так и называется: «Замена ФН»).

Помните, что крайне важно сразу правильно ввести все данные о ККТ.

— После этого нужно сохранить изменения и дождаться формирования отчета о фискализации.

Если процедура выполнена верно, то в окне программы появится уведомление, что операция завершена успешно.

Перерегистрация онлайн-кассы в ФНС

После замены ФН перерегистрация онлайн-кассы в Налоговой службе обязательна. Это делают при очном посещении подразделения ФНС или удаленно в личном кабинете на сайте nalog.ru.

Важно не затягивать с выполнением необходимых действий, так как крайний срок перерегистрации — 1 сутки после замены фискального модуля.

Для онлайн-процедуры на портале ФНС есть следующий алгоритм:

— После входа в личный кабинет заходят в раздел «Кассы» и находят рег.номер кассовой техники. После чего нужно перерегистрировать ее, выбрав соответствующую команду.

— В появившемся окне указывают основание перерегистрации ККТ и ОФД.

— На завершающем этапе подтверждают действие электронной подписью и в онлайн-режиме отправляют заявление в ФНС на рассмотрение.

Если в регистрационном номере кассового аппарата нет ошибок, а также указана полная информации по реквизитам и отчетам, новая карточка будет готова в течение 5 рабочих дней.

Завершение процесса

— После обновления онлайн-кассы следует убедиться в наличии электронной карточки ККТ в личном кабинете, так как у Налоговой службы могут быть причины для отказа в перерегистрации (п. 17 ст. 4.2 54-ФЗ).

В числе типичных ошибок, препятствующих завершению процесса: опечатки в введенных данных и неполный объем предоставленной информации.

— Если электронная карточка получена, то нажимают «Карточка регистрации получена», а затем кликают поле «Завершить перерегистрацию».

Этот момент важен, так как в противном случае ОФД не будет получать отчеты о работе кассы с новым ФН, что грозит штрафом — как в случае, если бы предприниматель своевременно не выполнил замену запоминающего устройства.

Продление соглашения с оператором фискальных данных — ОФД

Что такое оператор фискальных данных

ОФД — это организация, передающая фискальные данные в Федеральную налоговую службу. Они используют для этого технологии облачного хранения данных. Вся информация аккумулируется на серверах оператора и предоставляется по запросу налогового инспектора при проверке деятельности компании или индивидуального предпринимателя.

Оператор работает по договору на оказание услуг. Годовая стоимость подписки у всех операторов стандартна и составляет 3 тысячи рублей в год. После окончания действия текущего договора его нужно продлевать. Это делается удаленно, через личный кабинет на сайте оператора.

Принцип работы ОФД

Как узнать, что заканчивается срок действия соглашения с ОФД

Здесь принцип тот же самый, что и при замене фискального накопителя. Уведомление об окончании текущего договора придет на электронную почту, указанную при регистрации личного кабинета. Обычно это тоже происходит за 30 дней до окончания соглашения.

Здесь тоже есть небольшой нюанс. Дело в том, что оплатить услуги оператора можно на любой период времени: день, неделю или месяц. Тарификация предусматривает ежедневное списание средств за обслуживание. Если вы оплатили не год, а допустим, 246 дней, то продлевать соглашение придется по прошествии этого времени. Об этом оператор тоже предупредит заранее.

Продление обслуживания у оператора фискальных данных — пошаговая инструкция

Самостоятельное продление договора состоит из следующих этапов:

Шаг 1. Войдите в свой личный кабинет на сайте ОФД с помощью логина и пароля.

Простая форма входа в личный кабинет ОФД

Шаг 2. Если кассовых аппаратов несколько, нужно выбрать тот, обслуживание которого скоро будет прекращено. Для поиска можно воспользоваться разделом “Информация” в меню учетной записи.

Шаг 3. Далее все зависит от того, достаточно ли средств на вашем лицевом счете и того, прекращено обслуживание онлайн-кассы или еще нет:

- если баланс позволяет продолжить операцию — найдите пункт меню “Продлить обслуживание”. После этого откроется окно — в нем нужно ввести данные о сроках, на которые вы собираетесь продлить обслуживание. Вводим сроки (любые), после чего подтверждаем правильность ввода данных. Средства со счета будут списаны автоматически, после чего соглашение будет продлено;

- в случае, когда баланс не позволяет продлить обслуживание, нужно его пополнить. Все счета на оплату, которые выставила система, находятся в разделе “Сообщения”. Услугу можно оплатить двумя способами: банковским переводом или банковской картой. После пополнения баланса выполните действия, описанные в предыдущем пункте;

- если обслуживание кассы уже прекращено оператором, сначала нужно пополнить баланс лицевого счета. После этого сделайте то, что написано в первом пункте.

Если все сделано верно, обслуживание кассового аппарата будет продолжено автоматически, а вы получите уведомление на электронную почту.

Делать самому или обратиться к специалистам

Как видите, ничего сложного в продлении обслуживания у ОФД и замене фискального накопителя нет. Однако, если у вас большой парк контрольно-кассовой техники, сложно уследить за всем в одиночку. Поэтому лучшее решение — заключить договор на обслуживание со специализированной организацией, занимающейся автоматизацией торговли, например, компанией ЕКАМ.

Специалисты разработают график обслуживание ККТ, и сами будут производить все необходимые работы. Единственное, что от вас требуется — вовремя оплачивать счета.

Надеемся, статья оказалась полезной. Не затягивайте сроки — производите все замены согласно регламенту. Удачи в бизнесе!

Как менять: самостоятельно или в сервисном центре

Согласно актуальным требованиям 54-ФЗ поменять фискальный накопитель сможет сам владелец

, купив блок в авторизованном центре.

Ни обращение в сервис-центр, ни заключение договора на техобслуживание кассы больше не является обязательным требованием при регистрации ККТ (как это было до 2016-2017 года).

Однако для большинства компаний нет повода отказываться от обращения в АСЦ, и вот почему:

- Активировать ФН нужно с первого раза без ошибок.

- Для сохранения заводской гарантии важно, чтобы вскрывали корпус и проводили манипуляции только сотрудники официального сервисного центра конкретного бренда.

Непосредственно замена блока ФН занимает не больше 15 минут, но есть и много сопутствующих процедур, которые потребуют времени и сосредоточенности на технических моментах.

Даже с несколькими кассами, а тем более при большом парке кассовой техники у владельца наверняка есть дела, более важные для развития бизнеса.

Поэтому ритейл-эксперты рекомендуют поручить все работы вашему сервисному центру, где покупали и / или обслуживаете ККТ.