Если компания в качестве объекта налогообложения выбрала “доходы минус расходы”, то ей необходимо правильно определить расходы, которые можно учесть при расчете единого налога. Полный закрытый перечень расходов приведен в статье 346.16 НК РФ. Так как перечень “разрешенных” расходов является закрытым, то любое отступление от него расценивается налоговиками как нарушение. Часто поводом для претензий служат представительские расходы, расходы на информационные, консультационные и маркетинговые услуги и др.

Минфин России в письме от 20.05.2019 № 03-11-11/36060 разъяснил порядок учета некоторых видов расходов при применении упрощенной системы налогообложения.

Обратите внимание

При расчете единого налога нужно относить к расходам только оплаченные затраты (т. е. после их фактической оплаты). Кроме того, затраты должны быть экономически обоснованны, то есть связаны с получением дохода, и документально подтверждены.

Ставки УСН-налога

Ставки УСН-налога определены положениями ст. 346.20 НК РФ.

1. Размеры общих ставок налога при УСН для каждого из объектов налогообложения (пп. 1, 2 ст. 346.20 НК РФ) приведены в таблице.

| Объект налогообложения | Общая налоговая ставка, процент |

| «Доходы» | 6 |

| «Доходы минус расходы» | 15 |

2. Возможность для всех субъектов РФ устанавливать соответствующими законами:

- по объекту «Доходы» ставки могут быть снижены в пределах от 1 до 6 процентов;

- размеры дифференцированных налоговых ставок в пределах от 5 до 15 процентов применительно к объекту налогообложения «Доходы минус расходы» в зависимости от категории налогоплательщиков (п. 2 ст. 346.20 НК РФ);

- налоговую ставку 0 процентов для индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу соответствующих законов субъектов РФ и осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сфере (п. 4 ст. 346.20 НК РФ);

- для налогоплательщиков Крымского полуострова и города Севастополя, применяющих УСН с объектом «Доходы минус расходы», ставка может быть снижена до 3 процентов (п. 3 ст. 346.20 НК РФ).

С 01.01.2021 для ряда случаев вводятся повышенные налоговые ставки:

- 8 процентов — для объекта налогообложения «доходы»;

- 20 процентов — для объекта «доходы минус расходы».

Они применяются, когда (п. п. 1.1, 2.1 ст. 346.20 НК РФ):

- доходы в отчетном (налоговом) периоде, определяемые нарастающим итогом с начала налогового периода, составили более 150 млн руб., но не превысили 200 млн руб.;

- средняя численность за отчетный (налоговый) период превысила 100 человек, но не более чем на 30 работников.

По повышенной ставке облагается часть налоговой базы, приходящаяся на период с начала квартала, в котором допущены превышения.Расчет УСН-налога с применением повышенной ставки имеет особенности.

С 01.01.2021 в ряде случаев при расчете налога или авансового платежа будет необходимо суммировать следующие величины (п. п. 1, 3, 4 ст. 346.21 НК РФ):

- произведение обычной ставки и налоговой базы (по применяемому объекту УСН) за отчетный период, предшествующий кварталу, в котором произошло превышение;

- произведение повышенной ставки и разницы между налоговой базой (по применяемому объекту УСН) за отчетный (налоговый) период и налоговой базой за отчетный период, предшествующий кварталу, в котором произошло превышение.

Если превышение будет допущено в первом квартале, то повышенная ставка устанавливается на весь налоговый период. В остальном порядок расчета не изменится.

Форма заполнения декларации по УСН для организаций и ИП

Декларацию по УСН сдают только по итогам года. Квартальной отчетности нет.

Форма, порядок заполнения, а также формат представления в электронной форме налоговой декларации по налогу, уплачиваемому при УСН, утверждены Приказом ФНС РФ от 26.02.2016 № ММВ-7-3/[email protected]

В форме реализована возможность отражения в декларации суммы торгового сбора, уменьшающей сумму исчисленного налога при УСН, а также сумм налога, исчисленных с применением ставки 0 процентов в соответствии с п. 4 ст. 346.20 НК РФ.

Для проверки корректности заполнения декларации по УСН можно воспользоваться контрольными соотношениями показателей налоговой декларации по налогу, уплачиваемому в связи с применением УСН (направлены письмом ФНС РФ от 30.05.2016 № СД-4-3/[email protected]).

Переход на УСН

Переход с используемого предприятием налогообложения на УСН оформляется уведомлением ИФНС. Лицо представляет заявление о смене режима налогообложения по УСН формы №26.2-1, используемую и вновь зарегистрированными предприятиями или ИП. Документ должен быть представлен не позднее 31 декабря года, предшествующего переходу (ст. 346.13 НК РФ).

Порядок заполнения уведомления:

- документ содержит код признака налогоплательщика, позволяющий обособить переход на УСН с ЕНВД (код «2») или иного вида налогообложения (код «3»).

- в форму вносятся данные о полученном доходе организацией или ИП и остаточной стоимости основных средств. Данные указываются по состоянию на 1 октября текущего года.

- налогоплательщик указывает дату начала ведения УСН. Начало применения упрощенной системы налогообложения осуществляется с начала календарного года, кроме лиц, применяющих ЕНВД.

- форма содержит информацию о выбранном объекте налогообложения УСН.

Для лиц, использующих в учете только ЕНВД и прекративших применение вида налогообложения, переход на УСН производится с начала месяца текущего года, в котором было прекращено ведение деятельности на вмененном доходе. Особенностью перехода с ЕНВД является отсутствие необходимости указания полученного дохода. Налогоплательщики, применяющие ЕНВД, не ведут учет выручки при вменном доходе. Если одновременно с ЕНВД организация или ИП применяла ОСНО, полученная предприятием выручка указывается в уведомлении.

Порядок заполнения декларации по УСН «Доходы минус расходы» за 2020 год

Что заполняется в обязательном порядке:

- титульный лист;

- разд. 2.2;

- разд. 1.2.

Раздел 3 заполняют только некоммерческие организации. Остальные разделы — для УСН «Доходы».

Сначала заполняется раздел 2.2. В строках 210—223 отражаются доходы и расходы из книги учета доходов и расходов. А в строках 240—243 — разница между ними, то есть налоговая база. Если в каких-то периодах доходы меньше расходов, налоговая база не показывается, ставятся прочерки. Убытки отражаются в строках 250—253.

Строка 230 заполняется, только если переносится убыток прошлых лет.

В строках 270—280 рассчитываются авансовые платежи и налог по формулам, указанным в декларации.

Затем заполняется раздел 1.2. В нем заполняются только 5 строк. В строке 010 ставится ОКТМО — узнать его можно на сайте ФНС РФ (https://www.nalog.ru/rn77/service/oktmo/).

В строках 020, 040, 070 показываются авансовые платежи, уплаченные за I квартал, полугодие и 9 месяцев. Если по итогам полугодия или 9 месяцев была сумма к уменьшению, вместо строк 040 или 070 заполняются строки 050 или 080.

Затем заполняется одна из трех строк: 100, 110 или 120. Если по итогам года надо доплатить обычный налог, указывается его сумма в строке 100, если минимальный — в строке 120. Строка 110 заполняется, если исчисленный налог за год — обычный (строка 273 раздела 2.2) или минимальный (строка 280 раздела 2.2) — оказался меньше авансовых платежей. Указывается в ней разница между налогом и авансовыми платежами, которую можно вернуть или зачесть.

Пример. Заполнение декларации по УСН с объектом «Доходы минус расходы» за 2021 год

| Период | Доходы нарастающим итогом, руб. | Расходы нарастающим итогом, руб. | Налоговая база, руб. (гр. 2 — гр. 3) | Исчисленные авансовые платежи и налог за год, руб. (гр. 4 x 15 процентов) |

| 1 | 2 | 3 | 4 | 5 |

| I квартал | 870 000 | 350 000 | 520 000 | 78 000 |

| Полугодие | 1 305 000 | 700 000 | 605 000 | 90 750 |

| 9 месяцев | 1 400 000 | 703 000 | 697 000 | 104 550 |

| Год | 1 800 000 | 870 000 | 930 000 | 139 500 |

В 2021 году адрес организации не менялся, налоговая база на убытки прошлых лет не уменьшалась.

Минимальный налог за 2021 год — 18 000 рублей (1 800 000 руб. x 1 процент).

Сумма налога за год больше суммы минимального налога (139 500 руб. больше 18 000 руб.), значит, в бюджет надо уплатить налог, исчисленный в общем порядке.

Авансовые платежи и налог за 2021 год такие.

За I квартал — 78 000 рублей.

За полугодие – 12 750 рублей (90 750 руб. — 78 000 руб.).

За 9 месяцев – 13 800 рублей (104 550 руб. — 90 750 руб.).

За год — 34 950 рублей (139 500 руб. — 104 550 руб.).

В реквизите титульного листа «Налоговый период» необходимо указать код «34».

Разделы 1.2 и 2.2 декларации заполнены так:

Порядок заполнения декларации по УСН «Доходы» за 2021 год

С объектом обложения «Доходы» нужно заполнить:

- титульный лист;

- раздел 2.1.1;

- раздел 1.1.

Раздел 3 — для некоммерческих организаций, а раздел 2.1.2 — для плательщиков торгового сбора.

Остальные разделы нужны для УСН «Доходы минус расходы».

В разделе 2.1.1 по строке 102 ставится признак «1».

В строках 110–113 указываются доходы за I квартал, полугодие, 9 месяцев и год нарастающим итогом с начала года, в строках 130–133 – исчисленные с них авансовые платежи и налог за год.

В строках 140–143 отражаются суммы взносов и пособий, которые уменьшают налог.

В разделе 1.1 заполняются только 5 строк. В строке 010 ставится ОКТМО — узнать его можно на сайте ФНС РФ (https://www.nalog.ru/rn77/service/oktmo/).

В строках 020, 040, 070 указываются авансовые платежи к уплате за I квартал, полугодие и 9 месяцев. В строке 100 — налог к уплате за год.

Если применяется УСН с объектом налогообложения «Доходы», уплачивать «упрощенный» налог нужно со всей суммы дохода (п. 1 ст. 346.18 НК РФ). Понесенные расходы в таком случае не учитываются при расчете налоговой базы, и подтверждать их документально налогоплательщик не обязан (письма Минфина РФ от 16.06.2010 № 03-11-11/169, от 20.10.2009 № 03-11-09/353).

Сумму исчисленного «упрощенного» налога (авансовых платежей) организация или ИП вправе уменьшить на расходы на уплату (п. 3.1 ст. 346.21 НК РФ):

- страховых взносов на обязательное пенсионное страхование;

- страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- страховых взносов на обязательное медицинское страхование;

- страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

- пособий по временной нетрудоспособности.

Пример. Заполнение декларации по УСН с объектом «Доходы» за 2021 год

| Период | Доходы нарастающим итогом, руб. | Исчисленные авансовые платежи и налог за год, руб. (гр. 2 x 6 процентов) | Сумма уплаченных взносов и пособий, на которую можно уменьшить авансовые платежи и налог за год, руб. Налоговый вычет (НВ) (гр. 4 < гр. 3 x 50 процентов) |

| 1 | 2 | 3 | 4 |

| I квартал | 870 000 | 52 200 | 26 100 |

| Полугодие | 1 305 000 | 78 300 | 39 150 |

| 9 месяцев | 1 400 000 | 84 000 | 42 000 |

| Год | 1 800 000 | 108 000 | 54 000 |

В 2021 году адрес организации не менялся и торговый сбор не уплачивался.

Для определения авансового платежа, подлежащего оплате по итогам отчетного периода, существует формула:

АП = АПрасч — НВ — АПисч,

где АПрасч — авансовый платеж, приходящийся на налоговую базу, определенную с начала года до конца отчетного периода, за который производится расчет;

НВ — налоговый вычет в размере уплаченных взносов на обязательное социальное страхование и выплаченных работникам пособий по временной нетрудоспособности;

АПисч — сумма авансовых платежей, исчисленных (подлежащих уплате) по итогам предыдущих отчетных периодов (в текущем налоговом периоде).

Таким образом, авансовые платежи и налог за 2021 год к уплате будут такими:

За I квартал — 26 100 рублей (52 200 руб. — 26 100 руб.).

За полугодие — 13 050 рублей (78 300 руб. — 39 150 руб. — 26 100 руб.).

За 9 месяцев — 2 850 рублей (84 000 руб. — 42 000 руб. — 26 100 руб. — 13 050 руб.).

За год — 12 000 рублей (108 000 руб. — 54 000 руб. — 26 100 руб. – 13 050 руб. — 2 850 руб.).

На титульном листе в реквизите «Налоговый период» проставляется код «34».

Разделы 1.1 и 2.1.1 декларации по УСН заполнены так:

Порядок заполнения декларации по УСН для ИП за 2021 год

Индивидуальный предприниматель платит (письма Минфин РФ от 16.11.2017 № 03-15-05/75662, от 04.09.2017 № 03-15-05/56580):

- фиксированный платеж за себя, который не зависит от величины дохода;

- дополнительный взнос за себя с доходов свыше 300 000 рублей за год;

- взносы за работников.

Фиксированный платеж за 2021 год — 40 874 рубля. Он включает в себя взнос на ОПС — 32 448 рублей и взнос на ОМС — 8 426 рублей ( п. 1 ст. 430 НК РФ).

Из-за пандемии в 2021 году введен пониженный фиксированный платеж для ИП, чей основной вид деятельности по ЕГРИП есть в Перечне пострадавших отраслей, утвержденном Постановлением Правительства РФ от 03.04.2020 № 434. Размер пониженного фиксированного платежа составляет 28 744 руб. Он включает взнос на ОПС — 20 318 руб. и взнос на ОМС — 8 426 руб. (п. 1.1 ст. 430 НК РФ).

Срок уплаты фиксированного платежа за 2021 год — не позднее 31.12.2020. Его можно уплатить частями в течение года или единовременно. Взносы на обязательное пенсионное и медицинское страхование должны быть перечислены в бюджет двумя отдельными платежками. УСН «Доходы минус расходы» отдельно налог на взносы не уменьшает. Все уплаченные взносы и за себя, и за работника включаются в расходы (пп. 7 п. 1 ст. 346.16 НК РФ). Если ИП выбрал объект «Доходы минус расходы», то заполняется:

- титульный лист;

- разд. 1.2;

- разд. 2.2.

Правила их заполнения те же, что и у организаций.

Если предприниматель выбрал объект «Доходы», то заполняется:

- титульный лист;

- разд. 1.1;

- разд. 2.1.1.

Индивидуальный предприниматель на УСН «Доходы», у которого есть работники, уменьшает налог на взносы и за себя, и за работников (письмо Минфина РФ от 10.02.2017 № 03-11-11/7567). Но общая сумма уменьшения не может быть более 50 процентов исчисленного налога (пп. 3 п. 3.1 ст. 346.21 НК РФ). Налог уменьшается в том же порядке, что и у организаций.

ИП на УСН «Доходы» без работников уменьшает налог на взносы за себя, уплаченные с начала года. За какой период они начислены, значения не имеет (письма Минфина РФ от 01.03.2017 № 03-11-11/11487, от 27.01.2017 № 03-11-11/4232). Например, в январе 2021 года ИП заплатил фиксированный платеж за 2021 год. На него нельзя уменьшить налог за 2020-й, но можно уменьшить авансовый платеж за I квартал 2021 года. Налог можно уменьшить на всю сумму взносов. Если взносы больше налога, налог считается равным нулю.

Поэтому правила заполнения немного отличаются, если работников у ИП нет:

- в строке 102 разд. 2.1.1 надо указать код 2;

- а в строках 140–143 – страховые взносы за себя, на которые уменьшен налог.

Пример. Заполнение декларации по УСН «Доходы» для ИП без работников.

В 2021 году доходы ИП составили 150 000 рублей за каждый квартал. В марте 2021 года он заплатил дополнительный взнос на ОПС за 2021 год — 1 800 рублей, в декабре 2020-го – фиксированный платеж 40 874 рублей.

I квартал

Авансовый платеж — 9 000 рублей (150 000 руб. x 6 процентов) уменьшается на дополнительный взнос на ОПС. Авансовый платеж к уплате — 7 200 рублей (9 000 руб. — 1 800 руб.).

Полугодие

Авансовый платеж — 18 000 рублей (150 000 руб. + 150 000 руб.) x 6 процентов) уменьшаем на дополнительный взнос на ОПС и авансовый платеж за предыдущий период. Авансовый платеж к уплате — 9 000 рублей (18 000 руб. — 1 800 руб. — 7 200 руб.)

9 месяцев

Авансовый платеж — 27 000 рублей (150 000 руб. + 150 000 руб. + 150 000 руб.) x 6 процентов) уменьшаем на дополнительный взнос на ОПС и авансовые платежи за предыдущие периоды. Авансовый платеж к уплате — 9 000 рублей (27 000 руб. — 1 800 руб. — 7 200 руб. — 9 000 руб.).

Год

Налог, исчисленный по итогам года, — 36 000 рублей (150 000 руб. + 150 000 руб. + 150 000 руб. + 150 000 руб.) x 6 процентов) уменьшается на дополнительный взнос на ОПС — 1 800 рублей, фиксированный платеж — 40 874 рублей и авансовые платежи за предыдущие периоды — 25 200 рублей (7 200 руб. + 9 000 руб. + 9 000 руб.). Исчисленная сумма налога за год – 36 000 рублей меньше суммы к уменьшению – 67 874 рублей (1 800 руб. + 40 874 руб. + 25 200 руб.), поэтому налог платить не надо.

Когда УСН 15% выгоднее УСН 6%

Начинающие предприниматели часто ошибочно судят о выгодности этих налоговых режимов по процентной ставке, полагая, что чем она ниже, тем меньше будет сумма налога. Чтобы оценить реальную выгодность той или иной системы налогообложения, стоит учитывать сумму расходов, которые будут приняты к вычету налоговым органом.

Практика показывает, что 15% («Доходы минус расходы») выгоднее тем, у кого расходы составляют 60% и более от доходов. Этот показатель можно примерно рассчитать, даже если деятельность только начинается.

Также, налог может быть уменьшен на суммы страховых взносов, уплаченных в ПФР и ФОМС за сотрудников ООО или ИП. Индивидуальные предприниматели могут уменьшить налогооблагаемую базу за счет фиксированных страховых выплат за себя. Взносы включаются в расходы, тем самым уменьшая налоговую базу. С учетом этого, УСН 15% точно будет выгоднее, чем УСН 6%, при уровне расходов.

Минимальный налог при УСН

Для налогоплательщиков, выбравших объект налогообложения «Доходы минус расходы», законодатель ввел такое понятие, как минимальный налог (п. 6 ст. 346.18 НК РФ).

Минимальный налог — это обязательный минимальный размер «упрощенного» налога. От его уплаты освобождены только индивидуальные предприниматели, которым позволено применять ставку 0 процентов на основании п. 4 ст. 346.20 НК РФ (абз. 2 данного пункта).

Ставка минимального налога определена в абз. 2 п. 6 ст. 346.18 НК РФ и составляет 1 процент от доходов за налоговый период. Она является неизменной и применяется в указанном размере, даже если законом субъекта РФ установлена пониженная дифференцированная ставка в соответствии с п. 2 ст. 346.20 НК РФ (см. также письмо Минфина РФ от 28.05.2012 № 03-11-06/2/71).

Минимальный налог налогоплательщик обязан уплатить, если сумма налога, которая исчислена им за налоговый период в общем порядке, меньше величины минимального налога. Такое правило установлено в абз. 3 п. 6 ст. 346.18 НК РФ.

Минимальный налог надо уплатить и тогда, когда по итогам года получен убыток и сумма налога, исчисленного в общем порядке, равна нулю (см., например, письма Минфина РФ от 20.06.2011 № 03-11-11/157, от 01.04.2009 № 03-11-09/121, ФНС РФ от 14.07.2010 № ШС-37-3/[email protected], УФНС по г. Москве от 09.12.2010 № 16-15/[email protected], постановления ФАС Западно-Сибирского округа от 20.05.2008 № Ф04-3006/2008 (5051-А45-27), ФАС Центрального округа от 22.01.2007 № А08-2668/06-9).

Разницу между уплаченным минимальным налогом и суммой налога, исчисленного в общем порядке, можно включить в расходы в следующих налоговых периодах. В том числе на эту величину можно увеличить сумму убытков, которые переносятся на будущее в соответствии с п. 7 ст. 346.18 НК РФ. Об этом говорится в абз. 4 п. 6 ст. 346.18 НК РФ (см. также письма Минфина РФ от 20.06.2011 № 03-11-11/157, от 11.05.2011 № 03-11-11/118, от 08.10.2009 № 03-11-09/342, от 17.08.2009 № 03-11-09/283, от 01.04.2009 № 03-11-09/121, ФНС РФ от 14.07.2010 № ШС-37-3/[email protected]).

Например: сумма минимального налога по итогам 2021 года составила 5 000 рублей, а сумма налога, исчисленного в общем порядке, равна 4 500 рублям. Разницу в размере 500 рублей (5 000 руб. — 4 500 руб.) можно отнести на расходы в 2021 году (а при возникновении убытка — отразить в убытках). Указанную разницу можно включить в расходы (или увеличить на нее сумму убытка) в любом из последующих налоговых периодов.

Такой вывод следует из абз. 4 п. 6 ст. 346.18 НК РФ. С ним согласен и Минфин РФ.

При этом ведомство подчеркивает, что разница между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, за несколько предыдущих периодов может включаться в расходы единовременно (письма Минфина РФ от 18.01.2013 № 03-11-06/2/03, от 07.09.2010 № 03-11-06/3/125).

Например, при исчислении единого налога по итогам 2012, 2013 годов у организации образовалась положительная разница между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке. Организация вправе включить ее в расходы при исчислении налога по итогам 2014 или 2015 года либо иного, следующего за ним налогового периода.

Сумма минимального налога исчисляется за налоговый период — календарный год. Это следует из абз. 2 п. 6 ст. 346.18 НК РФ. Следовательно, рассчитывать и уплачивать минимальный налог по итогам I квартала, полугодия, 9 месяцев не нужно.

Рассчитывается минимальный налог так:

МН = НБ x 1 процент,

где НБ — налоговая база, исчисленная нарастающим итогом с начала года до конца налогового периода. Налоговой базой в целях расчета минимального налога являются доходы, определяемые в соответствии со ст. 346.15 НК РФ. В случае совмещения УСН с другим налоговым режимом, например, с патентной системой налогообложения, сумма минимального налога исчисляется только от доходов, полученных от «упрощенной» деятельности (письмо Минфина РФ от 13.02.2013 № 03-11-09/3758 (направлено письмом ФНС РФ от 06.03.2013 № ЕД-4-3/[email protected])).

Минимальный налог уплачивается в том же порядке, что и «упрощенный» налог.

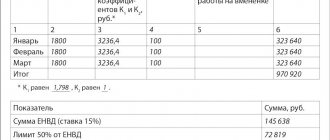

Пример исчисления минимального налога.

Организация «Зима», применяющая УСН (объект налогообложения «Доходы минус расходы»), за налоговый период получила доходы в размере 100 000 рублей, а ее расходы составили 95 000 рублей. То есть налоговая база по налогу равна 5 000 рублей (100 000 руб. — 95 000 руб.).

1. Сумма налога, исходя из полученных за налоговый период доходов и произведенных расходов, составит 750 рублей (5000 руб. x 15 процентов).

2. Сумма минимального налога: полученные за налоговый период доходы (без уменьшения их на расходы) умножаются на 1 процент. Величина минимального налога составит 1 000 рублей (100 000 руб. x 1 процент).

3. Сравниваем сумму налога, исчисленного в общем порядке, и величину минимального налога (750 руб. меньше 1 000 руб.).

4. Оплачиваем в бюджет минимальный налог в размере 1 000 рублей, поскольку его величина превысила сумму налога, исчисленного в общем порядке.

Как учесть авансовые платежи в счет уплаты минимального налога?

Организации или ИП, применяющие УСН с объектом «Доходы минус расходы», по итогам каждого отчетного периода исчисляют сумму авансового платежа по правилам п. 4 ст. 346.21 НК РФ. При этом ранее исчисленные суммы авансовых платежей по налогу при УСН засчитываются при исчислении суммы налога за налоговый период (п. 5 ст. 346.21 НК РФ).

В случае если за налоговый период сумма исчисленного в общем порядке налога меньше исчисленного минимального налога, то «упрощенец» с объектом налогообложения «Доходы минус расходы» уплачивает минимальный налог (п. 6 ст. 346.18 НК РФ).

Положениями гл. 26.2 НК РФ прямо не предусмотрено право налогоплательщика засчитывать в счет уплаты минимального налога уплаченные им авансовые платежи по налогу при УСН. Однако такое право следует из формы декларации по УСН, которая утверждена Приказом ФНС РФ от 26.02.2016 № ММВ-7-3/[email protected], поскольку в разделе 1.2 предусмотрена строка 120, где указывается сумма минимального налога, подлежащая уплате за налоговый период. При этом в п. 5.10 Порядка заполнения данной декларации, утвержденного Приказом ФНС РФ от 26.02.2016 № ММВ-7-3/[email protected], предусмотрено, что если сумма исчисленного налога за налоговый период меньше суммы исчисленного минимального налога за данный период, то сумма минимального налога, подлежащая уплате за налоговый период, указывается за минусом суммы исчисленных авансовых платежей по налогу.

Нулевая декларация по УСН

Если по каким-либо причинам налогоплательщики временно приостанавливают свою предпринимательскую деятельность и не получают доходов, начислять и платить налог им не нужно.

Но декларацию подать необходимо. Дело в том, что обязанность представлять декларацию не зависит от результатов предпринимательской деятельности. Такой вывод подтвердил Конституционный Суд РФ в Определении от 17.06.2008 № 499-О-О.

В связи с этим возникает вопрос: какую декларацию представлять — единую (упрощенную) или нулевую?

Это зависит от движения денежных средств по счетам в банках (в кассе).

Если деньги по счетам в банках (в кассе) проходили, нужно подать обычную декларацию по налогу при УСН.

Если при этом доходы и расходы отсутствуют, представляется декларация с нулевыми показателями (нулевая декларация).

Переход с ОСНО на УСН восстановление НДС

При переходе ИП с ОСНО на УСН потребуется уплатить НДС, который предприниматель учел в вычете по остаткам товаров, материалам, основным средствам, не использованным в деятельности на дату, когда осуществляется переход. Простота выявления НДС к уплате у ИП состоит в том, что неиспользованные остатки выделяются и отражаются в отчетности по ОСНО.

ИП до того, как произвести переход на УСН, должен произвести реформацию данных на предмет выявления НДС к уплате в бюджет:

- провести инвентаризацию и определить величину остатков ТМЦ, включая суммы НДС, полученные от поставщиков и не использованных в деятельности.

- выявить НДС по остаткам, ранее принятого к вычету при ведении ОСНО. Сумму НДС определить к уплате в бюджет.

- провести инвентаризацию основных средств на предмет выявления имущества ИП, полностью самортизированного и числящегося на учете, недоамортизированного, по которому был учтен вычет по НДС.

- рассчитать сумму НДС, относящуюся к остатку ОС, для оплаты в бюджет.

- включить полученные суммы НДС в декларацию, представленную по итогам 4 квартала года, предшествующего переходу от ОСНО.

- произвести уплату НДС в бюджет. Просрочка платежа влечет наложение пени органам контроля.

Наиболее сложным является переход с ОСНО на УСН восстановление НДС в случаях, когда ИП использует более одного вида налогообложения. Особые условия восстановления НДС применяются при совмещении режимов до перехода на УСН. Упрощенная система налогообложения для ИП позволяет сохранить ЕНВД при переходе с ОСНО на УСН.

Если одновременно с ОСНО использовался ЕНВД с учетом входящего НДС в стоимости товаров, то при переходе на УСН часть товара, относящегося к ЕНВД, переносится на новый период. Восстанавливать НДС по товарам для последующей реализации в рамках ЕНВД не требуется.

Похожие услуги по теме

- Оформление патента на изобретение

- Налогообложение ИП

- Проведение бизнес-разведки

- Постановка на учет в Росфинмониторинге

- Постановка на учет в Пробирной палате

- Регистрация товарного знака

- Получение дубликата ИНН и ОГРН

- Выписка из ЕГРЮЛ/ЕГРИП

- Изготовление печатей

- Открытие расчетного счета

- Получение кодов ОКВЭД

- Включение в реестр МФО

Единая (упрощенная) декларация по УСН

Налогоплательщики вправе представить единую (упрощенную) декларацию при соблюдении следующих условий (абз. 2–4 п. 2 ст. 80 НК РФ):

- на их банковских счетах и в кассе не происходит движение денежных средств;

- у них отсутствуют объекты налогообложения по одному или нескольким налогам.

Такая ситуация может сложиться, если предпринимательская деятельность временно приостанавливается, нет доходов, и расходы не осуществляются.

Форма упрощенной декларации и порядок ее заполнения утверждены Приказом Минфина РФ от 10.07.2007 № 62н. Правда, данная отчетность неудобна и на практике используется редко.

На что следует обратить внимание:

- необходимо тщательно контролировать, чтобы по банковским счетам не было денежных операций. Отслеживать это достаточно трудоемко, особенно те платежи, которые банк может списывать автоматически (например, свою комиссию за расчетно-кассовые операции). Между тем в этом случае нельзя подавать единую (упрощенную) декларацию. Если, не зная о расходной операции, подадите упрощенную декларацию вместо обычной, то налоговые органы могут оштрафовать по ст. 119 НК РФ.

- по п. 2 ст. 80 НК РФ единая (упрощенная) декларация представляется ежеквартально: не позднее 20-го числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами, календарным годом.

В то же время Минфин РФ высказал мнение, что можно представлять единую (упрощенную) декларацию только по окончании налогового периода, так как гл. 26.2 НК РФ не предусмотрена обязанность подавать налоговые декларации по итогам отчетных периодов (письмо от 05.05.2017 № 03-02-08/27798). Такой подход, по нашему мнению, может привести к претензиям налоговых органов. Поэтому за разъяснениями по вопросу о том, можно ли не представлять единую (упрощенную) декларацию по итогам отчетных периодов, рекомендуем обратиться в свой налоговый орган. Отметим, что обычная декларация по УСН подается всего один раз в год (ст. 346.23 НК РФ).

- есть смысл представлять единую (упрощенную) декларацию, если она заменяет отчетность сразу по нескольким налогам. Но при УСН воспользоваться таким преимуществом вряд ли получится, так как вместо основных налогов (на прибыль, НДФЛ, НДС, налога на имущество) организации и предприниматели платят один «упрощенный» налог.

Поэтому если предпринимательская деятельность временно не ведется и нет доходов, то целесообразно представить в налоговые органы нулевую обычную декларацию по УСН.

Упрощенная система налогообложения для ООО

Предприятие, зарегистрированное в форме ООО, имеет возможность применить упрощенную форму налогообложения при исполнении ограничительных условий, касающихся общих положений и ООО. Не имеют право применять в учете УСН иностранные организации и МФО, учреждения бюджетов всех уровней. Применяется упрощенная система налогообложения для ООО организациями, не имеющих филиалов и представительств. При использовании УСН организацией в форме ООО доля его участия в уставном капитале юридических лиц должна составлять не более ¼ части общей стоимости.

Используется упрощенная система налогообложения для ООО преимущественно для предприятий малого бизнеса. Применение УСН позволяет заменить уплату в ООО НДС, налогов на прибыль и имущество.

Имеются исключения, при которых налогоплательщик на УСН отчисляет НДС. НДС необходимо уплачивать в случае, если:

- ООО приобретает товары у продавцов-нерезидентов с последующей реализацией их на территории России.

- ООО выставляет счет-фактуру другому ООО или ИП с выделенным НДС по просьбе покупателя. НДС, уплаченный в бюджет, не включается в доход, облагаемый единым налогом по УСН и в расходы, учитываемые при расчете налоговой базы УСН.

- ООО ведет дела организации на основании раздела по договору простого товарищества.

- выступает в качестве налогового агента — производит операции по покупке или оформлении аренды муниципального или федерального государственного имущества.

- производят сделки по агентским договорам и доверительному управлению имуществом. В случае совершения сделок на продажу товара или его приобретение от своего имени счет-фактура выставляется без оплаты.

Совершать подобные операции позволяет упрощенная система налогообложения для ООО при условии соблюдения документооборота. В отличие от предприятий с иными видами налогообложения, ООО на УСН должны вести журналы учета счетов-фактур в случае выписки документов.

При проведении операций ООО на УСН необходимо выписать счет-фактуру с выделением НДС, зарегистрировать ее в журнале, подать декларацию по НДС и уплатить сумму НДС в бюджет. Вычет по НДС не производится. Упрощенцы, уплачивающие НДС, лишены права на уменьшение налоговой базы по НДС на вычет сумм входящего НДС. Особенность обложения НДС лиц, применяющих УСН, состоит в отсутствии необходимости представления электронных форм книг учета.

Вычет по счетам-фактурам, выставленным упрощенцами в форме ООО или ИП, ИФНС не принимает. По мнению налоговой инспекции, упрощенная система налогообложения для ООО не является плательщиком НДС, что не позволяет покупателю воспользоваться вычетом. Вопрос оспаривается в порядке судебного производства и имеет положительные прецеденты.

Отличительной от УСН для ИП особенностью УСН в ООО является необходимость ведения бухгалтерского учета. В связи с ведением при УСН операций в книге учета доходов и расходов (КУДиР) организация имеет право на упрощенный бухгалтерский учет. Для малых или микро-предприятий, которыми применяется упрощенная система налогообложения для ООО, подача годовой бухгалтерской отчетности производится в минимальном количестве форм балансов. В учете УСН для ИП необходимость ведения бухгалтерского учета отсутствует.

Особенности оформления книги учета КУДиР:

- ведение журнала производится в хронологическом порядке.

- книгу учета УСН, сформированную в электронном виде, по окончании отчетного или налогового периодов распечатывают, нумеруют и прошивают.

- с начала налогового периода УСН открывается новая книга учета.

- представление КУДиР в ИФНС одновременно с отчетностью не производится.

- итоги книги формируются по отчетным периодам для получения данных о сумме авансовых платежей.

Ведение КУДиР в учете при УСН в учете ООО и ИП имеет большое значение. Книга является налоговым регистром для получения показателей облагаемой базы для расчета и последующей уплаты единого налога, уплачиваемого при ведении УСН.

Сроки представления декларации по УСН организациями и ИП

Сроки представления декларации установлены ст. 346.23 НК РФ.

Рассмотрим их подробнее.

Таблица «Сроки сдачи УСН декларации»

| Организации | ИП |

| Не позднее 31.03.2021 (пп. 1 п. 1 ст. 346.23 НК РФ) | Не позднее 30.04.2021 (пп. 2 п. 1 ст. 346.23 НК РФ) |

| При прекращении деятельности, облагаемой УСН: не позднее 25-го числа месяца, следующего за месяцем, в котором такая деятельность прекратилась (п. 2 ст. 346.23 НК РФ) | |

| При утрате права на применение УСН до окончания налогового периода: не позднее 25-го числа месяца, следующего за кварталом, в котором это право было ими утрачено (п. 3 ст. 346.23 НК РФ) | |

Если последний день срока приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, то декларацию надо представить не позднее ближайшего следующего за ним рабочего дня (п. 7 ст. 6.1 НК РФ). Это правило применяется и тогда, когда крайний срок подачи декларации приходится на субботу, которая в вашей инспекции является рабочим днем. В этом случае днем окончания срока подачи декларации также будет считаться следующий за выходными понедельник.

В 2021 году в связи с пандемией коронавируса срок представления деклараций по УСН как для организаций, так и для ИП был продлен на три месяца (п. 3 Постановления Правительства РФ от 02.04.2020 № 409).

Заявление на УСН

Право на применение УСН предоставляется при регистрации организации или ИП. Организация или ИП представляют заявление на УСН одновременно с учредительными документами и в течение 30 дней со дня постановки предприятия на учет в ИФНС, указанной в свидетельстве.

При несоблюдении срока подачи заявление на УСН предприятия не сможет применить специальную систему налогообложения и автоматически перейдет на ОСНО. Общеустановленная форма назначается всем предприятиям после регистрации при отсутствии заявление на переход для ведения специального вида налогообложения.

Особенности оформления уведомления при регистрации:

- заявление представляется на бланке формы №26.2-1.

- документ содержит объект налогообложения, выбранный налогоплательщиком.

- для вновь зарегистрированных организаций или ИП предусмотрена сноска на начало применения УСН со дня регистрации.

- соответствие ограничительных параметров численности и выручки требуемым условиям не подлежат проверке в связи с отсутствием деятельности до подачи уведомления.

Заявление составляется в ручной или машинописной форме на бланке установленного образца. Пустые клетки бланка прочеркиваются. Представление уведомления производится лично или через представителя при наличии доверенности, оформленной в установленном порядке. Доверенности от организаций (например, ООО) принимаются на фирменных бланках предприятия с подписью и печатью юридического лица. Представители ИП должны предъявлять доверенность, удостоверенную нотариально.

Право на применение УСН у организации или ИП возникает по получении ИФНС уведомления, выдача свидетельства налоговой инспекцией не производится. Получить подтверждение права на ведение УСН, например, для представления данных судебным органам или партнерам, предприятие может по письменному запросу:

- обращение в налоговые органы производится в произвольной форме.

- подтверждение ведения организацией или ИП УСН производится ИФНС по форме №26.2-7.

- ответ на поданный запрос будет получен налогоплательщиком в течение 30 дней в календарном исчислении.

- уведомительное письмо формы № 26.2-7 направляется организации по месту расположения, ИП – по адресу регистрации.

При проведении реорганизации путем присоединения предприятий заявление на применение УСН необходимо представить в ИФНС заново вне зависимости от того, использовалась ли организациями упрощенная система налогообложения ранее. Требование представления уведомления о применении УСН основано на прекращении существования реорганизованной организации. Подача уведомления вновь созданного предприятия осуществляется в течение 30 календарных дней от даты внесения сведений в реестр.

Сроки уплаты налога и авансовых платежей при УСН

Таблица «Сроки уплаты налога и авансов при УСН»

| Организации | ИП |

| Уплачивают налог и авансы по УСН-налогу по месту своего нахождения | Уплачивают налог и авансы по УСН-налогу по месту своего жительства |

| Авансовые платежи: подлежат перечислению не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом (п. 7 ст. 346.21 НК РФ). В связи с пандемией коронавируса для организаций и ИП, включенных на 01.03.2020 в реестр МСП, чей основной вид деятельности по ЕГРЮЛ (ЕГРИП) есть в Перечне пострадавших отраслей, утвержденном Постановлением Правительства РФ от 03.04.2020 № 434, продлены сроки уплаты налогов за 2021 год и первый квартал 2020 года. Кроме того, предоставлена автоматическая рассрочка на 12 месяцев. Она действует с месяца, следующего за месяцем нового срока уплаты налога. Налоги и взносы уплачиваются по 1/12 от суммы к уплате не позднее последнего числа каждого месяца рассрочки (п. п. 1, 1(1) Постановления Правительства от 02.04.2020 № 409). Таким образом, новые сроки авансовых платежей для указанной категории плательщиков:

Предоставлена и еще одна мера поддержки — освобождение от уплаты УСН налога за второй квартал 2021 года (ст. 2 Закона от 15.10.2020 № 320-ФЗ, ст. 4.1 Закона от 24.07.2007 № 209-ФЗ). От оплаты авансового платежа по УСН освобождаются: — организации, включенные на 10.03.2020 в реестр МСП, чей основной вид деятельности по ЕГРЮЛ есть в Перечне пострадавших отраслей; — ИП с основным видом деятельности по ЕГРИП из Перечня пострадавших отраслей. В 2021 году региональные власти могут дополнительно продлить сроки внесения отдельных платежей (п. 4 ст. 4 НК РФ). | |

| УСН-налог: не позднее 31 марта года, следующего за истекшим налоговым периодом (п. 7 ст. 346.21, пп. 1 п. 1 ст. 346.23 НК РФ) за 2021 год — 31.03.2021 | УСН-налог: не позднее 30 апреля года, следующего за истекшим налоговым периодом (п. 7 ст. 346.21, пп. 2 п. 1 ст. 346.23 НК РФ) за 2021 год — 30.04.2021 |

| При прекращении деятельности, в отношении которой применялась упрощенная система налогообложения, налогоплательщики должны уплатить налог не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному в налоговый орган, такая деятельность прекратилась (п. 7 ст. 346.21 , п. 2 ст. 346.23 НК РФ) | |

| При утрате права на применение УСН налогоплательщики должны уплатить налог не позднее 25-го числа месяца, следующего за кварталом, в котором они утратили это право (п. 7 ст. 346.21, п. 3 ст. 346.23 НК РФ) | |

Если последний день срока уплаты налога (авансового платежа) приходится на выходной и (или) нерабочий праздничный день, перечислить налог (авансовый платеж) нужно не позднее чем в ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Несвоевременное перечисление налога (авансового платежа) влечет начисление пеней в соответствии со ст. 75 НК РФ (п. 2 ст. 57, п. 3 ст. 58 НК РФ).

Упрощенная система налогообложения

Среди разрешенных режимов упрощенная система налогообложения (УСН) является наиболее распространенной для ведения учета прежде всего индивидуальными предпринимателями (ИП). УСН востребована благодаря простоте учета, возможности выбора объекта налогообложения и совмещения учета с ЕНВД и ПСН.

К минусам УСН относят наличие ограничений по допустимым видам деятельности, физическим показателям численности и основных средств, выручки. Спорным показателем является отсутствие необходимости обложения НДС, что уменьшает налоговую нагрузку, но снижает возможности работы с компаниями-плательщиками НДС.

Способ представления декларации по УСН

Налогоплательщики вправе выбирать, как представлять декларацию при УСН: на бумажном носителе или в электронной форме (п. 3 ст. 80 НК РФ).

Исключительно в электронной форме налоговые декларации обязаны представлять (абз. 2, 4 п. 3 ст. 80 НК РФ):

- налогоплательщики, у которых среднесписочная численность работников за предшествующий календарный год превышает 100 человек;

- вновь созданные (в том числе при реорганизации) организации, у которых численность работников превышает 100 человек;

- крупнейшие налогоплательщики.

При предоставлении налоговой декларации в электронной форме она должна быть передана по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи (п. 1 ст. 80 НК РФ).

Организации и индивидуальные предприниматели, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек, УСН применять уже не вправе (пп. 15 п. 3 ст. 346.12 НК РФ). «Упрощенцы», как правило, не соответствуют критериям отнесения налогоплательщиков к категории крупнейших, утвержденным Приказом Минфина РФ и ФНС РФ от 16.05.2007 № ММ-3-06/[email protected]

Поэтому большинство организаций и индивидуальных предпринимателей при УСН электронный способ подачи отчетности используют по своему усмотрению.

Порядок представления налоговой декларации в электронной форме определяется ФНС РФ по согласованию с Минфином РФ (п. 7 ст. 80 НК РФ). Действующий порядок утвержден Приказом МНС РФ от 02.04.2002 № БГ-3-32/169 (далее — Порядок представления декларации в электронном виде).

Декларация в электронной форме подается в соответствии с установленным форматом.

При подаче декларации в электронной форме необходимо иметь в виду следующее:

- днем представления отчетности в налоговую инспекцию считается дата ее отправки, зафиксированная в подтверждении специализированного оператора связи (абз. 3 п. 4 ст. 80 НК РФ, п. 4 разд. II Порядка представления декларации в электронном виде, п. 2.2 Порядка заполнения декларации);

- получив такую декларацию, налоговый орган обязан в течение суток передать вам квитанцию о приеме декларации (абз. 2 п. 4 ст. 80 НК РФ, п. 3 разд. II Порядка представления декларации в электронном виде);

- если вы подали декларацию в электронной форме, дублировать и представлять ее на бумажном носителе не нужно (п. 6 разд. I Порядка представления декларации в электронном виде).

Место предоставления декларации по УСН

Организации, которые применяют УСН, подают декларацию по месту своего нахождения (п. 1 ст. 346.23 НК РФ, п. 1.2 Порядка заполнения декларации). А ИП-«упрощенцы» — по месту жительства, то есть по адресу регистрации (п. 2 ст. 11, п. 1 ст. 346.23 НК РФ, п. 1.2 Порядка заполнения декларации). Это относится и к тому случаю, когда предпринимательскую деятельность они фактически ведут в ином месте, например, в другом регионе (письма УФНС по г. Москве от 02.06.2009 № 20-14/2/[email protected], от 05.03.2009 № 20-14/2/019619, от 05.02.2009 № 20-14/2/[email protected]).