Поскольку водный налог является одним из самых сложных для понимания обычного человека, калькулятор для его расчета пригодиться каждому. Это бюджетное обязательство появилось уже довольно давно, но многие до сих пор не могут освоить его расчет, с чем связано большое количество трудностей. Но благодаря сайту «Правио» стала возможность сделать процедуру виртуально. К тому же, если средства не были внесены вовремя, на этом же ресурсе можно посчитать размер пени, что придется заплатить лицу, которое просрочило выплату. Это позволяет всегда быть во всеоружии и избежать ошибок и неточностей, как для юридических, так и для физических лиц, попавших в неприятности.

Забор воды

Если используете водный объект для забора воды, налоговая база соответствует объему забранной воды за квартал. Объем определите по данным измерительных приборов. Эти же показания отразите в журнале первичного учета использования воды. Форма журнала утверждена приказом Минприроды России от 8 июля 2009 г. № 205.

А как быть, если водоизмерительных приборов нет? Тогда объем воды определите исходя из фактического времени работы и производительности технических средств. Например, при заборе воды насосом налоговая база зависит от производительности насоса (объем забранной воды в единицу времени) и времени его работы. Также учтите высоту подъема воды (столб воды), ее характеристики, которые зависят от времени и глубины, а также состояние скважины.

Если и этим способом определить объем невозможно, используйте нормы водопотребления. Лимит указан в лицензии. Его устанавливают по каждому водному объекту и целям использования.

Такие правила содержит пункт 2 статьи 333.10 Налогового кодекса РФ.

Расчет и уплата: заполняем декларацию правильно

В соответствии с положениями о водном налоге НК РФ, обязанность по расчету размера налога, который подлежит уплате, возлагается на самого плательщика.

На основании положений законодательства он должен самостоятельно:

- рассчитать налоговую базу;

- определить, какой размер ставки ему необходимо использовать;

- рассчитать сумму, подлежащую к уплате.

Полученные результаты плательщик вносит в декларацию по водному налогу.

Налоговым периодом по водному налогу является, как для ее сдачи, так и срок уплаты водного налога является квартал.

То есть документ необходимо предоставлять в отделение ФНС 4 раза в году и с такой же периодичностью отчислять деньги в бюджет.

Законодательство установило граничный срок сдачи декларации и уплаты налога на 20-е число каждого следующего за окончанием квартала месяца. Налоговым периодом по водному налогу признаются такие месяцы:

- апрель;

- июль;

- октябрь;

- январь.

Декларация сдается в то отделение ФНС, которое находится по месту нахождения плательщика.

К ее заполнению предъявляются определенные требования:

- Декларация может быть представлена как в письменном, так и в электронном виде (последняя форма обязательна для предприятий с численностью сотрудников более 25 человек).

- Если документ сдается в письменном виде, то он должен быть заполнен шариковой или перьевой ручкой, чернилами черного или синего цветов либо же распечатан на компьютере.

- Отображенная в декларации сумма налога должна указываться в рублях и в виде целого числа.

- В одной ячейке может быть только один знак – цифра, точка, запятая и т. п. В пустых клеточках ставится ноль или прочерк.

- Внесенные исправления должны заверяться подписью лица, который сдает документ, и печатью организации (если она является плательщиком).

- Наличие даты заполнения, подписи физлица, а также печати и подписи руководителя организации – это обязательные реквизиты декларации.

- В верхней части каждой страницы документа должен быть указан ИНН (для физического лица) или ИНН и КПП (для юридического лица).

Порядок заполнения декларации по водному налогу.

Сама декларация содержит данные об организации, индивидуальном предпринимателе или физическом лице, которые являются плательщиками.

Также в ней предоставляется расчет по каждой налоговой базе и итоговая сумма, подлежащая уплате.

Если за отчетный период плательщик не использовал водный объект и базы для начисления нет, от сдачи декларации он все равно не освобождается.

В этом случае он обязан сдать нулевую декларацию. Порядок сдачи этого документа ничем не отличается от других аналогичных: его можно отнести в ФНС лично, через своего законного представителя, отправить по почте или сдать в электронной форме.

О том, как рассчитать и платить водный налог рассказывается в видеоролике.

Читателям будет интересно узнать, что такое НДС и как его вернуть, в каких случаях возможно возмещение НДС из бюджета, в чем отличие камеральной и выездной налоговой проверки ИП и как выплачивать дивиденды учредителям ООО на УСН.

Использование водных объектов для целей сплава древесины в плотах и кошелях

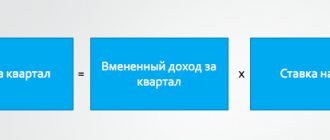

При использовании водного объекта для сплава древесины в плотах и кошелях налоговую базу рассчитайте по формуле:

| Налоговая база | = | Объем древесины, сплавляемой в плотах и кошелях (тыс. куб. м) | × | Расстояние сплава (км) : 100 |

Такой порядок содержит пункт 5 статьи 333.10 Налогового кодекса РФ.

Налогообложение транспорта

Владельцы судов интересуются расчетом налога на водный транспорт в 2021 году с помощью калькулятора. Он регулируется гл. 28 Налогового кодекса. По сути, он никак не связан с забором воды, но также рассчитывается виртуально.

Рассчитать налог на водный транспорт можно на сайте «Правио». Здесь же представлена инструкция, как именно это сделать, и какие показатели нужно внести, чтобы получить достоверный результат. Если же уже началось начисление пени, с помощью рассматриваемого ресурса есть возможность выяснить её точный размер.

Налоговые ставки

Ставки водного налога перечислены в статье 333.12 Налогового кодекса РФ. Они различны и зависят:

- от объекта налогообложения;

- от бассейнов рек, озер, морей;

- от экономических районов.

Перечень всех возможных ставок посмотрите в таблице.

Если для одного водного объекта установлены различные ставки, определите налоговую базу отдельно для каждой ставки. Например, если организация осуществляет забор воды из реки Волги в Северном и Северо-Западном экономических районах, налоговую базу нужно считать отдельно. Несмотря на то что водный объект один – река Волга, в этих районах действуют разные ставки водного налога.

Это указано в пункте 1 статьи 333.10 и подпункте 1 пункта 1 статьи 333.12 Налогового кодекса РФ.

Обратите внимание, что к ставкам водного налога применяют коэффициент. Его размер устанавливают для каждого года. Например, в 2016 году ставки применяют с коэффициентом 1,32.

Кроме этого, дополнительно ставки нужно увеличить в двух случаях.

Первый – при заборе воды:

- на коэффициент 1,1, если у вас нет специальных приборов, чтобы измерить количество воды, которое изъято из водного объекта;

- в пять раз за сверхлимитный забор.

Второй – при добыче подземных вод для их переработки, упаковки и реализации на коэффициент 10. Этот случай не распространяется на добычу промышленных, минеральных и термальных вод.

Такие правила предусмотрены пунктами 1.1, 2, 4 и 5 статьи 333.12 Налогового кодекса РФ.

Умножая ставки на коэффициенты, округлите их до полного рубля. Об этом сказано в письме ФНС России от 22 января 2015 г. № ГД-4-3/721.

Ответственность за неуплату налога и непредставление декларации

Отсутствие декларации или невнесение в бюджет суммы налога является нарушением законодательства, за которое предусмотрена определенная ответственность. Наказание за этот вид нарушения определяется в общем порядке, как и для других подобных проступков:

- В случае непредставления декларации плательщик должен будет заплатить штраф – от 1000 руб. до 30% от суммы, подлежащей к уплате в соответствии с этой декларацией (в общих случаях – 5% от этой суммы).

- За предоставление декларации в электронной форме с нарушениями установленного способа такой подачи документа полагается штраф в размере 200 руб.

- За налог, сумма которого была не уплачена частично или полностью, полагается штраф в размере до 20% от этой суммы – если действия были совершены неумышленно, и до 40% от суммы – в случае преднамеренного обмана.

Характеристикой водного налога является одной из разновидностей платы за недра и обязанность по его уплате распространяется на всех субъектов, которые используют водные ресурсы в установленном законодательством порядке.

Регулирование расчета и уплаты этого налога осуществляется при помощи двух основных документов – НК и ВК РФ.

В НК РФ установлен исчерпывающий перечень ситуаций, при которых водный налог должен платиться, а также указан порядок определения базы и ставки для его расчета.

При этом размер ставок может значительно отличаться в зависимости от конкретного водоема.

Водный налог: проводки

В бухгалтерском учете для отражения водного налога используется 68 счет. Для удобства аналитики на нем открывается специальный субсчет для конкретного бюджетного обязательства, например, 68.5. Если у компании имеется в пользовании несколько водных объектов, она может отражать фискальные обязательства в разрезе каждого по отдельности. Для этого открываются субсчета третьего порядка: 68.51, 68.52 и т.д.

Затраты, связанные с перечислением фискальных платежей, относят к обычным видам деятельности и отражают по счетам 20, 21,23 или 25 в зависимости от учетной политики на предприятии.

Важно! Сумма водного налога исчисляется налогоплательщиком самостоятельно за установленный период – квартал. Льготы по данному обязательству не предусмотрены законодательством.

Начисление налога отражается на последний день квартала. Бухгалтер делает проводку:

Д 20 (21, 23 и т.д.) – К 68.5.

Если учет ведется в разрезе нескольких объектов, проводки выглядят так:

- Д 20 – К 68.51 – начисление по объекту «А»;

- Д 20 – К 68.52 – начисление по объекту «Б».

Подтверждающий документ для операции начисления – бухгалтерская справка-расчет.

Перечисление рассчитанной суммы обязательства в бюджет отражается проводкой:

Д 68 – К 51.

Подтверждающий документ – банковская выписка.

Водный налог в налоговом учете

Отражение водных обязательств в налоговом учете зависит от выбранного компанией режима налогообложения. Рассмотрим две ситуации:

Общий налоговый режим

Ст. 264 НК РФ позволяет включить водные обязательства в состав прочих расходов, связанных с изготовлением и реализацией продукции. В бухгалтерском учете они списываются на счет 91.2. При определении налоговой базы их можно принимать к вычету полностью.

Момент учета затрат по уплате водного налога зависит от выбранного компанией метода признания расходов:

- Кассовый – начисленные суммы признаются расходом в день фактической уплаты денежных средств в государственную казну.

- Метод начислений – расходы признаются в последний день соответствующего квартала. Например, обязательства за 2 квартал уменьшают налоговую базу именно во втором квартале.

Суммы бюджетных перечислений по водным обязательствам отражаются в декларации по налогу на прибыль.

УСН

Специальный налоговый режим не освобождает компанию от обязанности перечислять водный налог. Если коммерческая структура работает по объекту «Доходы», суммы «водных» перечислений в бюджет не влияют на размер «упрощенных» обязательств.

Если компания или ИП выбрала объект «Доходы, уменьшенные на расходы», «водные» перечисления необходимо включить в состав последних. Они уменьшат налоговую базу при расчете «упрощенного» налога.

Ставки на 2021 год

Как было отмечено, размеры налоговых ставок водного налога напрямую зависят от целей использования воды. Так, например, ставка водного налога для водоснабжения населения (жилых домов):

- с 01.01.2017 по 31.12.2017 составляла 107 рублей за 1000 куб. м водных ресурсов;

- с 01.01.2018 по 31.12.2018 – составляет 122 рубля за 1000 куб. м.

Забор воды

При взятии воды в пределах нормативов из поверхностных и подземных водных объектов налоговая ставка водного налога в 2018 году составляет:

| Экономический район | Бассейн реки, озера | Налоговая ставка <*> в рублях за 1 тыс. куб. м воды, забранной из | |

| поверхностных водных объектов | подземных водных объектов | ||

| Северный | Волга | 300 | 384 |

| Нева | 264 | 348 | |

| Печора | 246 | 300 | |

| Северная Двина | 258 | 312 | |

| Прочие реки и озера | 306 | 378 | |

| Северо-Западный | Волга | 294 | 390 |

| Западная Двина | 288 | 366 | |

| Нева | 258 | 342 | |

| Прочие реки и озера | 282 | 372 | |

| Центральный | Волга | 288 | 360 |

| Днепр | 276 | 342 | |

| Дон | 294 | 384 | |

| Западная Двина | 306 | 354 | |

| Нева | 252 | 306 | |

| Прочие реки и озера | 264 | 336 | |

| Волго-Вятский | Волга | 282 | 336 |

| Северная Двина | 252 | 312 | |

| Прочие реки и озера | 270 | 330 | |

| Центрально-Черноземный | Днепр | 258 | 318 |

| Дон | 336 | 402 | |

| Волга | 282 | 354 | |

| Прочие реки и озера | 258 | 318 | |

| Поволжский | Волга | 294 | 348 |

| Дон | 360 | 420 | |

| Прочие реки и озера | 264 | 342 | |

| Северо-Кавказский | Дон | 390 | 486 |

| Кубань | 480 | 570 | |

| Самур | 480 | 576 | |

| Сулак | 456 | 540 | |

| Терек | 468 | 558 | |

| Прочие реки и озера | 540 | 654 | |

| Уральский | Волга | 294 | 444 |

| Обь | 282 | 456 | |

| Урал | 354 | 534 | |

| Прочие реки и озера | 306 | 390 | |

| Западно-Сибирский | Обь | 270 | 330 |

| Прочие реки и озера | 276 | 342 | |

| Восточно-Сибирский | Амур | 276 | 330 |

| Енисей | 246 | 306 | |

| Лена | 252 | 306 | |

| Обь | 264 | 348 | |

| Озеро Байкал и его бассейн | 576 | 678 | |

| Прочие реки и озера | 282 | 342 | |

| Дальневосточный | Амур | 264 | 336 |

| Лена | 288 | 342 | |

| Прочие реки и озера | 252 | 306 | |

| Калининградская область | Неман | 276 | 324 |

| Прочие реки и озера | 288 | 336 | |

<*> К ставкам налога за забор воды из поверхностных водных объектов для технологических нужд в пределах установленных лимитов, в отношении налогоплательщиков, осуществляющих эксплуатацию объектов теплоэнергетики и атомной энергетики с использованием прямоточной схемы водоснабжения, на период с 1 января по 31 декабря 2005 года включительно применялся коэффициент 0,85 (ст. 2 Федерального закона от 28.07.2004 N 83-ФЗ).

Отдельные ставки по водному налогу установлены при заборе морских вод в рамках нормативов:

| Море | Ставка (руб. за 1000 куб. м) |

| Балтийское | 8.28 |

| Белое | 8.4 |

| Баренцево | 6.36 |

| Азовское | 14.88 |

| Черное | 14.88 |

| Каспийское | 11.52 |

| Карское | 4.8 |

| Лаптевых | 4.68 |

| Восточно-Сибирское | 4.44 |

| Чукотское | 4.32 |

| Берингово | 5.28 |

| Тихий океан | 5.64 |

| Охотское | 7.68 |

| Японское | 8.04 |

Акватория

При использовании определенной надводной акватории ставка водного налога на 2021 г. следующая:

| Экономический район | Ставка (тыс. руб. в год за 1 кв. км) |

| Северный | 32.16 |

| Северо-Западный | 33.96 |

| Центральный | 30.84 |

| Волго-Вятский | 29.04 |

| Центрально-Черноземный | 30.12 |

| Поволжский | 30.48 |

| Северо-Кавказский | 34.44 |

| Уральский | 32.04 |

| Западно-Сибирский | 30.24 |

| Восточно-Сибирский | 28.2 |

| Дальневосточный | 31.32 |

| Калининградская область | 30.84 |

В случае использования акватории поверхностных морских вод налоговые ставки по водному налогу установлены такие:

| Море | Ставка (тыс. руб. в год за 1 кв. км) |

| Балтийское | 33.84 |

| Белое | 27.72 |

| Баренцево | 30.72 |

| Азовское | 44.88 |

| Черное | 49.8 |

| Каспийское | 42.24 |

| Карское | 15.72 |

| Лаптевых | 15.12 |

| Восточно-Сибирское | 15 |

| Чукотское | 14.04 |

| Берингово | 26.16 |

| Тихий океан | 29.28 |

| Охотское | 35.28 |

| Японское | 38.52 |

Гидроэнергетика и сплав дерева

Отдельная процентная ставка водного налога установлена для таких специфических отраслей, как:

- гидроэнергетика (руб. за 1000 кВт/ч);

- справ дерева (1000 куб. м сплава на каждые 100 км).

Особенности уплаты ВН в 2021 г.: «старое» и новое.

Перечисленный выше круг обязанных лиц должны платить ВН по завершению каждого квартала до 20 числа месяца, который сразу следует за истекшим кварталом. Оплата вносится по месту нахождения объекта. Т. е. порядок уплаты ВН, по сути, не поменялся. Тем не менее следует знать, что в 2021 г. крайний срок «поквартальной» уплаты ВН приходится на следующие дни.

| Квартал 2021 г. | 1 | 2 | 3 | 4 |

| Соответствующий ему крайний срок уплаты ВН | до 20.04.2021 | до 20.07.2021 | до 20.10.2021 | до 20.01.2021 |

Если последний день платежа выпадает на выходной (праздник), то его, как и ранее, переносят на первый же рабочий день, который следует за ним. Так, к примеру, за 3 кв.2021 г. нужно заплатить водный налог до 20 октября. Это суббота, выходной. Поэтому крайний срок переносится с 20.10 на 22.10, понедельник (первый рабочий день). Соответственно, заплатить ВН нужно не позднее 22.10.2021.

Вопросы исчисления водного налога регламентирует п.3 ст. 333.13 НК РФ. Ответственность плательщиков на налоговые нарушения определяет ст. 119 и ст. 120 НК РФ.

Между тем как информирует Минфин РФ (см. письмо № 03-06-06-02/42833 от 06.07.2017), за неправомерное пользование недрами (например, без лицензии либо с нарушением лицензионных условий) предусмотрена адм. ответственность. В подобных ситуациях применяются нормы ст. 7.3 и 7.6 КоАП РФ (ФЗ РФ № 195 от 30.12.2001) и нарушителей штрафуют.

Зам. директора Департамента В.А.Прокаев.

Распространенные ошибки декларантов при подготовке и сдаче отчетности

Ошибка 1. Декларацию должны заполнять и подавать все плательщики ВН. Данная норма определена НК РФ, на 2021 г. не изменилась и применяется повсеместно.

Физлица и иностранные организации исключением не являются. Они обязаны представить копию документа по месту нахождения органа, выдавшего им лицензию.

Ошибка 2. Неточности, ошибки, неполнота сведений либо их отсутствие в декларации, подлежат правке, корректировке общим порядком. Это значит, что, как и ранее, декларант должен внести соответствующие изменения в форму KHД 1151072 и представить ее в уточненном виде ИФНС.

Для подачи уточненной декларации используется бланк, который утвержден и применялся в том периоде, по которому производится корректировка. Поскольку форма отчетности по ВН до сего момента не менялась, то, по сути, на 2021 г. во всех случаях используется бланк KHД 1151072.