Для формирования документов на регистрацию ИП вы можете воспользоваться бесплатным онлайн-сервисом непосредственно на нашем сайте. С его помощью вы сможете оформить пакет документов, соответствующий всем требованиям по заполнению и законодательству РФ.

Чтобы начать бизнес по перевозке грузов, нет необходимости регистрировать организацию. Вполне достаточно получить статус индивидуального предпринимателя. Узнайте, как открыть ИП для грузоперевозок и выбрать оптимальную налоговую систему.

Бесплатная консультация по регистрации ИП

Налогообложение для грузоперевозок в 2021 году

Многие предприниматели, отдающие бухгалтерию на аутсорс, даже не знают, за что платят налоги. В случае с ЕНВД всё очень просто: требуемый налог начисляется не от реальных доходов, а от фиксированной, установленной государством суммы. Для грузоперевозок вменённая базовая доходность одного грузовика равняется 6000 рублей в месяц. Умножим эту сумму на годовой инфляционный коэффициент (2,005) и получим 12030 рублей – такой доход как бы должен приносить один автомобиль в месяц. От этой суммы предприниматель должен уплатить 15% налога; если у него одна машина, ежемесячно он будет платить всего 1805 рублей. Но даже этот небольшой платёж можно сократить на сумму взносов на пенсионное и медицинское страхование наёмных работников или самого себя.

Таким образом ИП, работающий на собственном грузовике, фактически не платит налоги: он лишь делает социальные отчисления, большая часть которых идёт на его же счёт в Пенсионном фонде.

Отчётность по ЕНВД заполнять несложно: единственный минус – сдавать её нужно 4 раза в год.

Также известен как налог для самозанятых. Появился совсем недавно и подходит лишь для частников-индивидуалов: компании с несколькими машинами его применять не могут, так как НПД не предполагает наличия наёмных сотрудников.

НПД хорош своей простотой: для регистрации и подачи отчетности не нужно ходить в налоговую, всё это можно сделать через специальное приложение для смартфона. В этом же приложении можно настроить автооплату, а отчетность будет формироваться автоматически. Еще один плюс – необязательность уплаты взносов на пенсионное страхование. Платить или не платить их – каждый решает сам, но если вы решите платить, НПД не позволит уменьшить налог на сумму уплаченных взносов.

Однако существует несколько препятствий, которые делают НПД режимом, неподходящим для автоперевозчиков.

Система привлекательна тем, что не обязывает регистрироваться как ИП. Однако перевозчик не сможет уберечь себя от огромных штрафов за РТО и тахографы, так как Устав Автомобильного Транспорта гласит:

перевозчик – юридическое лицо, индивидуальный предприниматель, принявшие на себя по договору перевозки…

Второй минус – сам размер налога (4% при оплате от физических лиц и 6% при оплате от ИП и компаний). Уменьшить налоговую базу на расходы не выйдет, а расходная часть в перевозках велика. Так что если за перевозку вам заплатят 100 тыс. рублей, то налог будет высчитываться прямо из этой суммы и составит 6 тыс.

Третий минус – ограничение максимального дохода в размере 2,4 млн рублей, т.е. 200 тыс. рублей в месяц. При плотной работе в эту сумму можно не уложиться.

Переход с ЕНВД для автоперевозчиков

Отличия у этих организационно-правовых форм серьёзные, и одно из них может начать проявляться уже в 2021 году, когда начнёт действовать очередная редакция режима труда и отдыха. В ней, по всей видимости, будет указано, что РТО действует не только для наёмных водителей, но и для ИП, которые водят грузовик сами. И любое нарушение (переработки, отсутствие бумаги в тахографе и т.д.) может обернуться для предпринимателей штрафами в десятки тысяч рублей. Поэтому

многие водители задумываются: а не стать ли им наёмниками, объединившись с другими ИП в ООО?

Но и у ООО есть минусы для небольших компаний. Это сложный бухучет и трудности с выводом денег для личного пользования. ИП может тратить заработанное без ограничений, а учредитель ООО, выводя деньги для собственных нужд, должен заплатить НДФЛ.

Разобрав все плюсы и минусы различных систем налогообложения, автор блога «Дальнобой PRO» приходит к таким выводам:

- В большинстве случаев наиболее выгодной системой является Патентная (ПСН)

. Для перехода на неё ООО может перерегистрироваться в ИП. - Если есть возможность работы с расходами и НДС – можно выбрать ОСНО,

но стоит помнить, что расходы на бухучёт увеличатся. - УСН также возможна, если в будущем ставка налога будет снижена.

Власти регионов имеют на это право: уточните информацию, возможно, ваша налоговая уже приняла такое решение.

По-настоящему упрощенный режим с элементарным расчетом. Расходы подтверждать и проверять не нужно. Можно уменьшить сумму налога на фиксированные взносы ИП и взносы в зарплаты. Из обязательного в налоговом учете — только книга и декларация. Но и в этом случае рекомендуем учитывать в программе — это быстрее, проще и следить за изменениями закона не потребуется.

- База знаний

- Как заполнить отчеты

- Форматы первичных документов

- Электронные трудовые книжки

- Электронные больничные

- Как перевести офис на удаленную работу

- Что важно знать о 54-ФЗ

- ЭДО и как он работает

- Как ИП участвовать в тендерах

- Электронный аукцион по 44-ФЗ

- Что такое и как открыть спецсчет

В интернете многое сказано о продлении «налоговых каникул» для малого и среднего бизнеса. Заявлялось, что грузоперевозчики на ПСН тоже вправе воспользоваться льготами. Однако послабления коснутся исключительно отраслей, пострадавших от COVID-2019: гостиничный бизнес, общепит, туризм и некоторые другие сферы. На предпринимателей из автоперевозок дополнительная отсрочка по уплате налогов не распространяется.

С 1 января 2021 года отменяется единый налог на вмененный доход

Чтобы перейти на патентный режим, предприниматель должен уведомить об этом территориальный орган ФНС РФ не позднее, чем за 10 дней

до даты предполагаемого начала работы. Сделать это можно через сайт ведомства, используя личный кабинет.

ИП должен соответствовать ряду обязательных требований:

- Среднесписочная численность сотрудников – не более 15 человек;

- Максимальный доход – не более 60 млн.руб.;

- Извещение органа ФНС по месту осуществления деятельности (т.е. нельзя быть зарегистрированным в Туле, а работать в Москве);

Если первое и/или второе условие более не соблюдается, предпринимателю необходимо выбрать другую систему налогообложения. На это отводится 10 дней с момента наступления юридического события. Максимальный доход ИП не должен превышать 60 млн. руб. и в том случае, если применяется одновременно ПСН и УСН.

Преимущества ПСН:

- Отсутствие других налогов (не нужно заполнять отчётность и платить НДС, налога на имущество и доходы);

- Минимум отчётности;

- Возможность совмещения с другими режимами налогообложения;

- Право оказывать услуги физическим лицам и корпоративным клиентам.

Если патент приобретается на срок

, не превышающий 6 месяцев, то сумма должна быть внесена не позднее окончания срока, указанного при подаче заявления. Если на 6-12 месяцев, то 1/3 вносится в течение 90 дней с начала срока действия ПСН, а остальная сумма – до окончания срока.

В 2021 году указанное правило не изменится. Кстати, если ИП оплатил патент за определённый срок, но отработал меньше (к примеру, в связи с прекращением деятельности), остаток может быть возвращён по его заявлению.

Итак, глобальных изменений в ПСН в сфере грузоперевозок в 2021 году не планируется

, что само по себе является хорошей новостью. Данная система налогообложения оптимальна для небольшого по объёму бизнеса, является пластичной и масштабируемой. Тем не менее, некоторые моменты остаются неурегулированными.

К примеру, ИП зарегистрирован в Московской области, но иногда оказывает услуги клиентам из столицы: на закон какого субъекта ориентироваться? Или областникам с москвичами вступать в правоотношения нельзя? Ведь куда выгоднее покупать патент в области, где подход гибче, нежели в столице. И всё же, стоит признать, что ПСН остаётся одной из немногих систем налогообложения, адаптированных под небольшие субъекты хозяйствования.

Да, перевозки автомобильным транспортом подпадают под патент. Это удобный вариант перехода, но подойдет он только индивидуальным предпринимателям, при соблюдении условий:

- не более 15 сотрудников

- доход не более 60 млн рублей в год.

Организации не могут применять патент.

Какие нужны документы

При поездке у водителя должен иметься оформленный путевой лист. Его должен предоставить заказчик.

Поскольку водитель может использовать собственный или арендованный автомобиль, то у него должны быть документы, которые подтверждают права на пользование и управление(водительские права, СТС, страховой полис, доверенность если ТС арендовано).

При проверке у индивидуального предпринимателя могут потребовать экспедиторский договор, если он был оформлен.

Важно правильно выбрать систему налогообложения

Грузоперевозки в 2021 году: какую систему налогообложения выбрать для ИП

Если ИП занимается грузоперевозками, то применять общую систему налогообложения он не решится — это неводного по налогам (платеж НДФЛ и НДС) и по нагрузке на бухгалтера (придется держать несколько человек для учета всех документов). Поэтому ИП выбирают спецрежимы взимания налогов.

До 2021 года ИП в сфере грузоперевозок мог выбрать такие специальные режимы налогообложения: УСН, патент, ЕНВД.

С 2021 года ЕНВД отменен, поэтому для ИП с грузоперевозками остается только два режима:

- патент;

- УСН.

Ниже рассмотрим все плюсы и минусы, подводные камни обоих режимов.

Помощником в ведении налоговой и бухгалтерской отчетности станет программа от Класс365. Она упрощает заполнение документов, исключает ошибки и помогает контролировать движение финансов в компании. Попробовать в действии полный функционал программы Класс365 для автоматизации бизнеса можно прямо сейчас >>

Любой ИП на патенте обязан работать в соответствии с требованиями этой системы налогообложения:

- не больше 15 человек сотрудников;

- доход не должен превышать 60 млн;

- работать необходимо по месту прописки.

Если какое-то из этих условий не работает, то ИП следует поменять или же изначально выбрать другую систему. Например, УСН, где возможный размер дохода выше и нет привязки к регистрации.

У налоговой неоднозначное отношение к ИП, которые работают на патенте, а возят товары в другие города. В большинстве регионов на это закрывают глаза, в других же — могут пригрозить лишением патента. Однако последние пять лет неизвестно о судах по таким делам. В открытом доступе решения суда в пользу предпринимателей, однако это старые дела (2014 года).

Если вы определились с типом налогообложения, необходимо написать заявление. Важное отличие патента от УСН — подать заявление на патент можно в любой день года, сумма патента рассчитывается пропорционально оставшемуся времени года (или периоду, на который вы взяли патент).

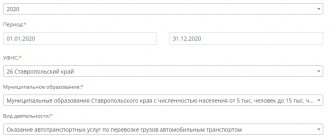

При заполнении заявления самые популярные вопросы о коде транспортного средства и ОКВЭДу. Объясним нюансы ниже.

Это поле предназначено для выбора транспорта:

01 — автомобильный транспорт по перевозке грузов;

02 — автомобильный транспорт по перевозке пассажиров;

03 — водный транспорт по перевозке пассажиров;

04 — водный транспорт по перевозке грузов.

Как ИП работать на патенте при оказании услуг грузоперевозки?

Лист Б заполняется на каждую единицу автомобилей.

Записывается код типа транспортного средства (01 для автотранспорта, 04 — для водного).

В графе “Идентификационный номер” указывается VIN для автотранспорта, ИМО — для судов.

Также необходимо записать марку транспортного средства, регистрационный знак и грузоподъемность в тоннах (переписать информацию из техпаспорта).

Для грузоперевозок поле с количеством посадочных мест остается пустым.

Можно ли применять налоговый режим — это зависит от организационно-правовой формы, выручки, наличия работников и их численности, видов деятельности и других условий. Так, для применения УСН установлены лимиты по выручке и численности работников, стоимости основных средств, доле участия организаций в уставном капитале.

ИП оказывает в Москве бытовые услуги — ремонтирует одежду, обувь, металлические изделия и делает ключи. Его годовая выручка — 2 500 тыс. рублей (в т. ч. НДС — 416,67 тыс. рублей), расходы — 1 400 тыс. рублей (в т. ч. НДС — 150 тыс. рублей), из них учитываемые при УСН — 1 300 тыс. рублей. У него один работник с зарплатой 40 тыс. рублей в месяц.

Рассмотрим 5 режимов налогообложения и определим, какой из них будет выгоднее.

На ОСНО доходы и расходы для определения налоговой базы по НДФЛ берутся без НДС. Налоговая база составит 2 083 333 — 1 250 000 = 833 333 рубля, а сумма налога 13 % от неё — 108 333 рубля. НДС к уплате составит 266 667 рублей = 416 667 — 150 000.

Определим сумму страховых взносов.

Страховые взносы за работника составят 12 × (12 392 × 30,2 % + (40 000 — 12 392) × 15,2%) = 95 265,60 рублей за год, где:

- 12 — количество месяцев;

- 12 392 — МРОТ на 2021 год;

- 30,2 % — совокупный тариф взносов (включая травматизм);

- 15,2 % — совокупный пониженный тариф взносов с выплат сверх МРОТ.

«За себя» ИП уплатит взносы в фиксированном размере — 40 874 рубля, а также «переменную» часть в ПФР — 1 % × (833 333 — 300 000) = 5 333,33 рубля.

Сумма взносов за работника и фиксированных взносов ИП «за себя» будет одинаковой во всех вариантах.

НДС не выделяется из доходов, а расходы учитываются для налогообложения в суммах, включающих НДС. Таким образом, налоговая база по НДФЛ составит 2 500 000 — 1 400 000 = 1 100 000 рублей. А сам налог 13 % от неё — 143 000 рублей. При этом НДС к уплате будет нулевым. «Переменная» часть взносов составит 1 % × (1 100 000 — 300 000) = 8 000 руб.

Комплект документов для перевозки груза

На сегодняшний день существуют два бланка, оформляемых на перевозку грузов. Первый – товарно-транспортная накладная по форме N 1-Т (утв. Постановлением Госкомстата России от 28 ноября 1997 г. N 78, далее – Постановление N 78).

Второй – транспортная накладная (далее – ТН) без номера формы. ТН приведена в Приложении N 4 к Правилам перевозок грузов, утвержденным Постановлением Правительства РФ от 15 апреля 2011 г. N 272 (далее – Правила). Эти Правила вступили в силу с 25 июля 2011 г.

С этой же даты действует новый бланк, в свою очередь форма N 1-Т не отменена.

Три бланка

При покупке товара коммерсанту необходимы документы, подтверждающие передачу ценностей, а в некоторых случаях и их доставку. Передача товара (продажа) сопровождается оформлением товарной накладной по форме N ТОРГ-12. Она составляется продавцом в двух экземплярах.

Первый экземпляр остается у продавца для списания ценностей с учета и подтверждения их передачи клиенту. Второй – передается покупателю для принятия купленного товара к учету (ИП делает соответствующую запись в книге учета доходов и расходов).

Товарно-транспортная накладная по форме N 1-Т предназначена для учета ценностей (товаров) и расчетов за их перевозку автомобильным транспортом. Бланк включает два раздела. Товарный раздел определяет взаимоотношения грузоотправителя и грузополучателя.

На основании этого раздела грузоотправитель спишет товар, а грузополучатель оприходует полученные ценности. Фактически сведения этого раздела повторяют информацию, содержащуюся в ТОРГ-12. Второй раздел посвящен вопросам перевозки.

Здесь указываются сведения о грузе, его особенностях, сопровождающих документах, приводится информация о погрузочно-разгрузочных операциях. Грубо говоря, форма N 1-Т – это ТОРГ-12, дополненная транспортным разделом.

Из-за этого нередко возникают споры: достаточно ли при продаже товара составить форму N 1-Т, ведь сведения о товаре в ней содержатся, и нет необходимости дублировать их в ТОРГ-12. Контролеры требуют составлять оба бланка. Хотя нормативные акты позволяют обойтись одной лишь ТТН, имея на руках формы N N 1-Т и ТОРГ-12, бизнесмен избежит возможных претензий.

Правила предлагают новый бланк для подтверждения перевозки. Транспортная накладная (далее – ТН) по новой форме отличается от формы N 1-Т в первую очередь тем, что в нем отсутствует товарный раздел. Новая ТН не заменяет собой товарную накладную по форме N ТОРГ-12, она регулирует исключительно вопросы перевозки.

Появление нового бланка теоретически снимет вопросы об оформлении ТТН и ТОРГ-12. Теперь все однозначно: передачу товара подтверждает ТОРГ-12, а доставку – ТН. ТТН не отменена, каких-либо указаний о том, когда нужно оформлять ТН, чиновники не утвердили. Пока коммерсантам приходится в этих вопросах разбираться самостоятельно.

Правила перевозки груза автотранспортом

Перевозка груза осуществляется на основании договора перевозки, по которому перевозчик обязуется доставить вверенный ему отправителем груз в пункт назначения и выдать его получателю, а отправитель обязуется уплатить за перевозку груза установленную плату (п. 1 ст. 785 ГК РФ).

Заключение договора перевозки груза подтверждается составлением и выдачей отправителю груза транспортной накладной, коносамента или иного документа на груз, предусмотренного транспортным уставом или кодексом (п. 2 ст. 785 ГК РФ). Иными словами, отдельный договор составлять не нужно.

Само по себе оформление транспортной накладной (или иного документа на перевозку) уже указывает на наличие договора. Как видите, Кодекс не требует составлять именно ТН, а допускает “иной документ”. Таковым вполне может стать прежний бланк ТТН.

Согласно Правилам договор перевозки может заключаться посредством принятия перевозчиком к исполнению заказа (п. 6 Правил). Лицо, которому требуется организовать перевозку (это может быть как покупатель, так и продавец, в зависимости от условий продажи товара) направляет перевозчику заказ.

При наличии договора об организации перевозки груза, когда осуществляются систематические перевозки (ст. 798 ГК РФ), грузовладелец направляет перевозчику заявку.

Унифицированной формы заказа и заявки Правила не предлагают. Это может быть любой документ, письмо, сообщение, где указывалось бы намерение грузовладельца. Направление заказа (заявки) еще не указывает на заключение договора, а лишь на намерение его заключить. Перевозчик, получив заказ (заявку), в течение трех дней информирует грузоотправителя о согласии или отказе (с письменным обоснованием причин). Далее грузоотправитель оформит транспортную накладную, а это уже указывает на наличие договора.

Итак, транспортная накладная составляется, когда перевозка товара осуществляется в рамках договора перевозки груза. Рассмотрим возможные варианты.

Доставку организует продавец

Поставщик может включить стоимость доставки в цену товара либо предоставлять клиентам дополнительную услугу – доставку. В первом случае покупатель оплачивает товар, а доставка для него по условиям сделки будет бесплатной. Такой схемой нередко пользуются “вмененщики”.

Если в договоре стоимость доставки выделена отдельной строкой и не включена в стоимость реализованных товаров, то оказание услуг по доставке считается самостоятельным видом деятельности.

Соответственно, ЕНВД придется платить не только с розничной торговли, но и по услугам перевозки грузов.

Когда доставка для покупателя “бесплатна”, то есть включена в цену товара и не указана отдельной строкой в документах, то дополнительного вида деятельности не возникает, реализация и доставка осуществляются в рамках розницы (Письмо Минфина России от 28 апреля 2005 г. N 03-06-05-04/112).

Источник: https://www.mosbuhuslugi.ru/material/komplekt-dokumentov-dlya-perevozki-gruza

ИП для Грузоперевозок в 2021г. УСН или Патент?

Расходы для целей исчисления налога не учитываются, поэтому налоговая база равна сумме доходов — 2 500 000 рублей, а рассчитанная сумма налога равна 6 % от неё — 150 000 рублей.

«Переменная» часть взносов составит 1 % × (2 500 000 — 300 000) = 22 000 рублей. При этом налог, исчисленный при применении УСН, можно уменьшить на величину страховых взносов, но только на 50 %. В итоге сумма взносов «к зачёту» составит 75 000 рублей.

База для исчисления налога — сумма размеров потенциально возможного годового дохода по каждому из видов деятельности. В данном случае их три, по каждому из них этот размер составляет 660 000 рублей. Значит, налог составит 6 % × (660 000 × 3) = 118 000 рублей. Нельзя учитывать расходы, но с 2021 года можно уменьшить налог на величину страховых взносов за себя и работников.

«Переменная» часть взносов составит 1 % × (2 500 000 — 300 000) = 22 000 руб.

Налог можно уменьшить только на 50 %. Поэтому оплатить патент нужно в размере 59 400 рублей.

- ИП без работников на своей машине осуществляет грузоперевозки по всей стране. Сколько патентов необходимо получить при оказании услуг по перевозкам грузов в разные регионы?

- В региональном законодательстве для получения патента есть понятие базовая доходность по грузоперевозкам на 1 автомобиль, для патента есть ограничение 60 млн руб. Как эти данные совместить, если сумма базовой доходности значительно меньше?

- ИП на ПСН (грузоперевозки) может оказывать услуги юридическим лицам?

- Может ли ИП применять ПСН с 01.01.2021, если вид деятельности грузоперевозки при среднесписочной численности 16 человек и количество автомобилей 12?

- У ИП с работниками есть 2 патента: грузоперевозки и розничная торговля. Наемные сотрудники есть только на грузоперевозках. Как можно уменьшить патент на страховые взносы?

- Как считать грузоподъемность на патенте (Томская область)?

- Если машина в аренде, можно быть самозанятым?

Предприниматель знает, если не доплатить, или что хуже, постараться обойти правила — последствия будут плачевны. Поэтому использовали полностью законные методы снижения сумм. В первую очередь это выбор системы налогообложения. Ведя одну и ту же деятельность, отчисления могут сильно измениться, просто выбрав другой налоговый режим.

Одно время в сфере грузоперевозок преобладала система ЕНВД (Единый налог на вменённый доход). Об этом была наша предыдущая статья: Выбор системы налогообложения для ИП грузоперевозки в 2020г. Однако с января 2021 года, данная система отменена. Это стало ударом для предпринимателей, надеявшихся, что ЕНВД все же оставят. Многим пришлось срочно выбирать новую систему налогообложения. Основные варианты: УСН и покупка патента.

Сколько налогов нужно платить

Виды налогов и их суммы определяются тем, на какой системе работает индивидуальный предприниматель. На общей системе необходимо заплатить подоходный налог и налог на добавленную стоимость. При УСН оплата осуществляется в соответствии с выбранным вариантом работы (6% с величины дохода или 15% с разницы между доходами и расходами).

Какая система налогообложения лучше для ИП розничная торговля — что выбрать

Обратите внимание! При использовании патента или ЕНВД платят только установленную нормативами сумму.

Межрегиональные автоперевозки: сколько покупать патентов?

Из действующих на территории РФ налоговых режимов, для грузовых перевозок подходят четыре:

- общая система налогообложения (ОСНО);

- упрощённая система налогообложения (УСН);

- патентная система налогообложения (ПСН);

- налог на профессиональный доход (НПД).

Индивидуальным предпринимателям доступны все четыре режима, юридические лица могут выбрать ОСНО или УСН.

Системы налогообложения, кроме ПСН, совмещать нельзя. ОСНО и ПСН, УСН и ПСН можно применять одновременно.

Переход с ЕНВД на другую систему налогообложения

«Моё дело» возьмёт на себя всю работу по переходу на другой режим.

Замена ЕНВД на общую систему налогообложения для грузоперевозок пройдёт автоматически, если плательщик вменёнки не уведомит ИФНС о переходе на другой налоговый режим. В случае совмещения ЕНВД с УСН, плательщик перейдёт на упрощёнку.

ОСНО характеризуется большим количеством начисляемых и уплачиваемых налогов:

- для ИП — это НДФЛ, налог на имущество, НДС, земельный и транспортный налоги, а также обязательные страховые взносы;

- для юридических лиц — налог на прибыль, налог на имущество, НДС, земельный и транспортный налоги, и обязательные страховые взносы.

На каждый налог подаётся своя декларация, поэтому можно представить, какой объём работы придётся вести бухгалтеру. ИП обязаны заполнять книгу учёта доходов и расходов (КУДиР), а юридические лица — составлять ежегодный бухгалтерский баланс и приложения к нему.

В то же время, ОСНО — это единственная система налогообложения без ограничений. Их нет ни по выручке ни по численности работников. Она обязательна для всех ИП и компаний с выручкой больше 150 миллионов рублей в год.

Для грузоперевозчиков ОСНО будет интересна в случае работы с клиентами-плательщиками НДС. ИП и юрлицам на ОСНО выгоднее покупать у таких же плательщиков НДС, чтобы этот налог можно было принять к учёту или возместить из бюджета. Во всех других случаях применение этого налогового режима нецелесообразно.

Его можно применять только тем перевозчикам, которые оказывают услуги за рулём собственного автомобиля. При самозанятости нельзя нанимать работников. Плательщик НПД не уплачивает страховые взносы и не применяет контрольно-кассовую технику. Максимально разрешённая выручка — 2,4 миллиона рублей в год. Налог берут с дохода, по ставке 6% при расчётах с юридическими лицами, и 4% — с физическими лицами. Зарегистрироваться самозанятым можно в любое время через специальное приложение «Мой налог».

Что выбрать для грузоперевозок, решать предпринимателю.Нам кажется, что вместо ЕНВД с 2021 года целесообразно применять патент: у них схожие базы расчётов, возможность быстрого перехода на налоговый режим и обратно, совместимость с другими налоговыми режимами.

Вместо ЕНВД для ООО и ИП также существует возможность применять УСН с объектом «Доходы, уменьшенные на величину расходов». Условия те же, что и для УСН Доходы, отличаются лишь ставки:

- 15%, пока сумма выручки не будет более 150 млн рублей с начала года либо среднегодовое количество работников – 100 человек;

- после этого ставка повышается до 20% до конца года.

В нашем примере действует ставка 15%. Рассчитаем налоговую нагрузку для ООО:

- сумма налога – (10 440 000 – 6 456 000) х 15% = 597 600 рублей;

- минимальный налог (1% от дохода) – 10 440 000×1% = 104 400 рублей. Это меньше исчисленной выше суммы, поэтому платим 597 600 рублей;

- всего ООО заплатит налогов и взносов – 597 600 + 270 000 = 867 000 рублей.

Для предпринимателя на расходном УСН расчет такой:

- суммы первоначального и минимального налога те же – 597 600 рублей и 104 400 рублей;

- сумма собственных взносов считается так – (10 440 000 – 6 456 000 – 300 000) х 1% + 40 874 = 77 714 рулей;

- итого ИП заплатит – 597 600 + 77 714 + 270 000 = 945 314 рублей.

| ✏ Как видим, бизнесмену из нашего примера выгоднее перейти на УСН 6%, чем на УСН 15%. Практика это подтверждает – считается, что такой режим подходит бизнесу, если затраты составляют до 70% от дохода. И действительно, в нашем примере затраты равны около 61,8% (6 456 000 / 10 440 000×100). |

Понятно, что в первую очередь ИП интересует размер страховых взносов ИП «за себя», так как они меняются каждый год.

- Взносы ИП на обязательное пенсионное страхование «за себя» — 32448 руб.

- Взносы ИП на медицинское страхование «за себя» — 8426 руб.

- Итого: 40874 руб за полный 2021 год.

- И, конечно, не забываем про дополнительный взнос в ПФР в размере 1% от суммы, превышающей 300 000 рублей годового дохода.

ИП со стажем более 5 лет помнят такое интересное мероприятие, которое называется «сплошное статистическое наблюдение». Последнее было в 2021 году, а я о нем несколько раз писал на своем блоге, и сам сдавал эту анкету в Росстат. Чего ждать?

Если кратко, то по итогам 2021 года Росстат будет собирать статистические данные по всем субъектам малого и среднего бизнеса (в том числе ИП).

Интересная новость для тех, кто применяет (или будет применять) онлайн-кассы.

Оказывается, Минфин подготовил новый законопроект, согласно которому, знаменитый 54-й федеральный закон будет отменен с 1 января 2021 года.

Но это не значит, что ФНС забудет про многочисленные правила и ограничения по применению онлайн-касс.

Разумеется, это не так.

Закон уже принят. Он называется так: Федеральный закон от 31.07.2020 № 266-ФЗ «О внесении изменений в главу 26-2 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона «О внесении изменений в часть вторую Налогового кодекса Российской Федерации»

Вот, что написано во второй статье законопроекта:

В части 3 статьи 2 Федерального закона от 29 декабря 2014 года № 477-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 2015, № 1, ст. 30) цифры «2021» заменить цифрами «2024».

Напомню, что как раз 477-ФЗ вводил налоговые каникулы для ИП на УСН и ПСН, которые впервые открываются и выполняют ряд других условий.

Сначала же, для того, чтобы понять на что переходить, вспомним, с чего переходить, то есть что такое ЕНВД и почему эта система налогообложения так популярна. А то ведь многие из тех, кто для налоговой отчётности пользуется услугами сторонних фирм, знать не знают, куда и за что они платят.

А с ЕНВД всё очень просто: из самого названия «Единый Налог на Вмененный Доход» понятно, что требуемый для уплаты налог начисляется не от реально полученных доходов, а от фиксированной, установленной государством, то есть вменённой, величины дохода.

Например, для грузоперевозок в 2021 году это выглядит в основном так: вменённая Базовая Доходность 6000 рублей за одну единицу транспорта ✕ годовой инфляционный коэффициент 2,005 = получается 12030 рублей в месяц — такой доход как бы должен приносить один автомобиль. От этой суммы предприниматель и должен уплачивать 15% налога. То есть, если, к примеру, машина одна — всего 1805 рублей в месяц. Причём, эти небольшие платежи можно ещё и сократить на сумму взносов на пенсионное и медицинское страхование, уплаченных за себя и за работников (во втором случае, правда, только на 50%). Итого, например, водитель-частник, работающий на собственном грузовике как Индивидуальный предприниматель на системе ЕНВД, фактически платит лишь социальные отчисления, большая часть которых идёт на его же собственный счёт в Пенсионном фонде. При этом отчётность представляет собой несложную в заполнении декларацию, которую, правда, нужно сдавать 4 раза в год.

Вот такая простая и несомненно выгодная для предпринимателя-перевозчика система налогообложения. Но, как было сказано, её действие должно прекратиться с 1 января 2021 года. Так что, разберём другие системы налогообложения, которые можно применять в автоперевозках, и попробуем выяснить, какая из них выгоднее для владельца одной машины или небольшого парка (напомню, что ЕНВД можно было использовать только при количестве техники не более 20-ти).

Процедура оформления

Стать предпринимателем сегодня очень просто — это не потребует больших финансовых расходов и временных затрат. Процесс регистрации практически не зависит от выбранной сферы деятельности. Все происходит в несколько этапов.

Шаг 1. Подготовка

Прежде чем открыть ИП для деятельности по грузоперевозкам, нужно определить свой регистрирующий орган. Не каждая инспекция оформляет предпринимателей и фирмы. Чтобы не ошибиться с выбором, рекомендуем воспользоваться специальным сервисом ФНС.

Далее надо подобрать коды видов деятельности (ОКВЭД). Для услуг по грузоперевозкам подходит код 49.41. При желании можно добавить дополнительные коды.

Бесплатный подбор ОКВЭД

Шаг 2. Оплата госпошлины

Сумма госпошлины за регистрацию ИП — 800 рублей. Чтобы сформировать квитанцию на оплату, можно воспользоваться сервисом налоговой службы.

Государство взимает плату за то, что специалисты ФНС рассматривают документы будущего предпринимателя. Однако платить пошлину нужно только в том случае, если они подаются в бумажном виде. Поэтому перед тем, как открыть ИП на услуги грузоперевозки, лучше определить конкретный способ регистрации:

- на бумаге — лично, через представителя, по почте или через МФЦ;

- в электронной форме с ЭЦП, своей или МФЦ (если центр взаимодействует с ФНС в электронной форме).

Шаг 3. Заявление на регистрацию ИП

Заявление подается по форме Р21001, утвержденной приказом ФНС от 25.01.2012 № ММВ-7-6/[email protected] Его заполнение не представляет большой сложности, нужно лишь внести все личные данные предпринимателя и выбранные ранее коды видов деятельности. Особое внимание следует уделить двум моментам:

- на последней странице заявления указать email — на него будут направлены документы после регистрации;

- расписываться в заявлении нельзя, подпись надо поставить либо в присутствии сотрудника ФНС, который принимает документы, либо у нотариуса. Второй вариант для тех, кто не может посетить налоговую лично.

Создать документы для ИП бесплатно

Шаг 4. Поход к нотариусу

Если будущий предприниматель подает документы на регистрацию лично или направляет их в электронной форме с ЭЦП, то этот шаг можно пропустить.

Если документы подаются почтой или с представителем, подпись на форме Р21001 удостоверяется нотариусом.

Шаг 5. Формирование комплекта документов

Состав комплекта будет зависеть от того, каким образом будут поданы документы. Если лично в ФНС или МФЦ, то понадобится:

- заявление;

- квитанция об уплате госпошлины;

- паспорт будущего предпринимателя.

При направлении комплекта почтой понадобится еще и нотариально заверенная копия паспорта. Если документы будут направлены с представителем, то ко всему перечисленному нужно добавить нотариальную доверенность. Ее, как и копию паспорта, можно оформить у нотариуса в то же посещение, когда будет удостоверяться подпись на заявлении.

Шаг 6. Регистрация в ИФНС

Готовый пакет документов передается в ИФНС или МФЦ. На четвертый рабочий день после их приема налоговый орган направляет результат регистрации. Предприниматель получит его на адрес электронной почты. Вариантов может быть два:

- ИП зарегистрировали — тогда ему придет лист записи ЕГРИП;

- в регистрации отказано — тогда он получит обоснованное решение об отказе.

Причины отказа бывают разные, но обычно это связано с оформлением заявления или недочетами в иных документах. В таком случае можно будет в течение 3 месяцев подать на регистрацию повторно, исправив все ошибки. Уплачивать госпошлину еще раз не требуется. Но исправиться можно будет только один раз, за третью попытку регистрации вновь придется платить.

Итак, мы рассмотрели, что нужно обдумать и сделать для открытия ИП по грузоперевозкам. Теперь уделим внимание особо важному моменту — выбору налоговой системы. В идеале это надо сделать заранее. Налоговая нагрузка на разных режимах очень различается, и прибыль от бизнеса не в последнюю очередь будет зависеть от налогов. Но сначала надо определить, какие расходы потребует будущий бизнес.

Какие затраты предстоят в вашем бизнесе

Для грузоперевозок подходят несколько систем налогообложения, но какая из них более выгодна? Это надо просчитать исходя из условий бизнеса. Но прежде о том, какие основные статьи затрат ожидают при грузоперевозках. Вот их список:

- аренда авто;

- техобслуживание, ремонт;

- амортизация;

- бензин;

- расходы на страхование машин;

- зарплата водителям;

- налоги и страховые взносы.

В современных экономических условиях считается хорошим результатом, если отношение прибыли к выручке составляет 15-20%. Для расчета будем ориентироваться на нижний порог — 15%. То есть примем за данность, что доля расходов составит примерно 85% от выручки. Но эта цифра условна, ее точное значение будет зависеть от множества факторов.

В частности, перед тем как открыть ИП для грузоперевозок и выбрать налоговый режим, нужно понимать, на своей машине будет осуществляться работа или авто будет куплено, взято в аренду либо в лизинг. От этого во многом будут зависеть затраты.

Бесплатная консультация по налогам