С зарубежными покупателями и поставщиками расчет чаще всего происходит в иностранной валюте. Для этого обычный расчетный счет не подходит, а используется валютный счет. Сегодня мы расскажем вам о работе с валютными счетами со стороны налогообложения.

Когда вы обращаетесь в банк для открытия валютного счета, банк всегда открывает к нему еще транзитный валютный счет. Таким образом, получается у вас есть два валютных счета — транзитный и текущий. Изначально вся выручка в иностранной валюте будет поступать на транзитный счет, он предназначен для проведения банком валютного контроля. После чего, с транзитного счета доход переводится на текущий валютный счет или валюта продается.

К расходам в иностранной валюте следует относиться более внимательно

По общим правилам расходы для расчета налога списываются на последнюю из дат:

- дата оплаты поставщику;

- дата получения от поставщика конкретных товаров/материалов или работ/услуг;

- дата отгрузки товара конечному покупателю, если приобретались товары для перепродажи.

Если вы оплачивали заказ иностранному контрагенту в валюте, то для учета расхода в налоге УСН сумму нужно пересчитать в рубли по курсу Банка России, установленному на одну из этих дат.

Например, если вы заказывали разработку ПО за границей, то сумму расхода в валюте нужно пересчитывать в рубли по курсу ЦБ РФ на дату оплаты или на дату подписания акта — в зависимости от того, что было позже.

Если вы закупали товары за границей, то расходы нужно пересчитать в рубли на позднюю из дат — дату оплаты или дату реализации.

Расходы на покупку основных средств списываются по особым правилам: равными долями поквартально в течение одного года и учитываются на последний день квартала. Если вы купили у иностранного поставщика основное средство, то такой расход нужно списывать поквартально и пересчитывать в рубли по курсу ЦБ РФ, установленному на последнее число квартала.

Сдавайте отчётность в три клика

Эльба подходит ИП и ООО. Сервис подготовит налоговую декларацию, рассчитает налог и уменьшит его на страховые взносы.

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев

Курсовые разницы и упрощенная система

Все предприятия так или иначе сталкиваются с валютными операциями. Кто-то покупает иностранную валюту, чтобы заплатить зарубежному партнеру, кто-то получает ее, экспортируя товар, кто-то заводит валютный банковский счет. А так как доходы и расходы учитываются в рублях по курсу ЦБ РФ, который постоянно меняется, возникают разницы. Как с ними поступать, сейчас и выясним.

Мы уже неоднократно обсуждали в журнале учет курсовых разниц. Тема сложная и все время вызывает вопросы. Постараемся помочь читателям опять. Какие разницы отражают «упрощенцы»

Выделим главное: курсовые разницы имеют отношение только к валютным расчетам. Если в договоре фигурирует валюта, а оплата ведется в рублях, образуются не курсовые, а суммовые разницы. Они же согласно пункту 3 статьи 346.17 НК РФ при «упрощенке» не учитываются.

Что же учитывается?

Доходы. В соответствии со статьей 346.15 НК РФ в налоговую базу включаются доходы от реализации и внереализационные доходы, которые названы в статьях 249 и 250 НК РФ. Не отражаются — указанные в статье 251 НК РФ. В пункте 2 статьи 250 НК РФ к внереализационным отнесены доходы в виде положительных или отрицательных курсовых разниц, образующихся из-за отклонения курса продажи или покупки валюты от установленного ЦБ РФ, а в ее пункте 11 добавлено, что внереализационными доходами являются положительные курсовые разницы, полученные при переоценке имущества (кроме ценных бумаг) и требований, номинированных в иностранной валюте. Речь идет о процедуре, проводимой из-за изменения официального курса, устанавливаемого ЦБ РФ. Таким образом, бывает два случая, когда курсовые разницы входят в состав доходов при упрощенной системе.

Расходы. Заглянем в перечень пункта 1 статьи 346.16 НК РФ. В подпункте 34 обозначены расходы, вызванные отрицательной курсовой разницей. Здесь тоже подразумевается курсовая разница, возникающая при переоценке имущества и требований, стоимость которых выражена в валюте, если переоценка обусловлена изменением курса ЦБ РФ. Обратите внимание, что курсовые разницы, связанные с продажей или покупкой валюты по курсу выше или ниже ЦБ РФ, в расходах при упрощенной системе не учитываются.

Итак, доходы включаются в налоговую базу при образовании курсовых разниц двух видов, расходы — одного. Что ж, это в очередной раз показывает, насколько законодательство несправедливо к «упрощенцам».

Читателям наверняка интересно знать, что будет, если не включить в доходы курсовые разницы. Казалось, как и в любом случае выявления неучтенных доходов, налоговики вправе прибегнуть к санкциям по статье 122 НК РФ, предусмотренным при неполной уплате налога. Тем не менее давайте подумаем. Как «упрощенцам» определять доходы в виде курсовых разниц? Ведь вести бухгалтерский учет в полном объеме они не обязаны (п. 3 ст. 4 Федерального закона от 21.11.96 № 129-ФЗ). Достаточно учитывать основные средства и нематериальные активы. Но для этого никаких переоценок валютных ценностей и обязательств не требуется. В главе 26.2 НК РФ на этот счет также нет никаких предписаний. В разъяснениях налоговики рекомендуют следовать порядку, содержащемуся в пункте 8 статьи 271 НК РФ (см., например, письмо УФНС России по г. Москве от 23.04.2007 № 18-11/3/[email protected]). Однако он адресован плательщикам налога на прибыль, причем использующим метод начислений. А для «упрощенцев» метод учета доходов может быть только кассовым (п. 1 ст. 346.17 НК РФ). Ссылок же на статью 271 в главе 26.2 НК РФ тоже не дается. Так что учитывать-то курсовую разницу положено, а как выявить, нигде не указано. Конечно, это явный просчет в законодательстве, а в таких случаях закон всегда трактуется в пользу налогоплательщиков (п. 7 ст. 3 НК РФ). Поэтому наказать применяющих упрощенную систему за не учтенные в доходах курсовые разницы по статье 122 НК РФ налоговики не вправе. Если же они на это все-таки пойдут, рекомендуем обращаться с суд. В данном вопросе суды обычно на стороне налогоплательщиков.

Тем же, кто готов признавать курсовые разницы, предлагаем вместе с нами посмотреть, когда их отслеживать.

См., например, постановления ФАС Волго-Вятского округа от 02.02.2006 № А29-4905/2005а и ФАС Северо-Западного округа от 13.07.2005 № А21-3645/04-С1

Наличие валютных ценностей

Допустим, вы применяете упрощенную систему налогообложения и имеете валютный счет в банке. Чтобы понять, возникли или нет курсовые разницы, нужна, как указывает Налоговый кодекс, переоценка.

Вопрос первый: как часто ее делать? Валютный курс, устанавливаемый ЦБ РФ, меняется практически ежедневно. Значит, постоянно вносить записи в Книгу учета доходов и расходов? Можно и так, но, к счастью, не обязательно. «Упрощенцы» определяют налоговую базу и налог не каждый день, а за отчетный (налоговый) период. Поэтому достаточно переоценки имущества со стоимостью в валюте, проведенной в последний день отчетного или налогового периода. То же советуют и официальные органы. Правда, в письме Минфина России от 05.10.2007 № 03-11-04/2/248 рекомендуется отражать положительные курсовые разницы по мере образования. Но если «упрощенец» займется этим в конце отчетного (налогового) периода), нарушения не будет.

См., например, письма Минфина России от 06.05.2008 № 03-11-04/2/81 и УФНС России по г. Москве от 25.01.2008 № 18-11/3/[email protected]

При отражении операций с имуществом, стоимость которого определена в валюте (например, при движениях по валютному счету), также требуется переоценка остатков. В результате ее проведения должны быть учтены доходы или расходы в виде курсовых разниц.

Вопрос второй: как выполнить переоценку? «Упрощенцам», ведущим бухгалтерский учет в полном объеме, проще — они действуют согласно ПБУ 3/2006 (утверждено приказом Минфина России от 27.11.2006 № 154н). Кстати, в соответствии с пунктом 3 ПБУ 3/2006 под курсовой понимается разница между рублевыми оценками актива (обязательства), стоимость которого выражена в иностранной валюте, на дату оплаты или текущего отчета и соответственно на дату постановки к бухгалтерскому учету в отчетном периоде или предыдущего отчета. Из этого определения тоже следует, что переоценку нужно проводить в последний день каждого отчетного периода. Как именно? Сравнить банковские остатки с образовавшимися на счете 52 «Валютный счет». Если последние меньше, начислить положительную курсовую разницу, если больше — отрицательную. Курсовая разница относится на финансовые результаты и включается в прочие доходы или расходы. Полученные разницы можно перенести в Книгу учета доходов и расходов.

На заметку. Целевые поступления в иностранной валюте и их переоценка

Целевые поступления, получаемые некоммерческими организациями на содержание и уставную деятельность, согласно пункту 2 статьи 251 и статье 346.15 НК РФ при упрощенной системе не включаются в налоговую базу. Однако если это иностранная валюта, то положительные курсовые разницы, выявленные при переоценке, придется учесть как внереализационные доходы на основании пункта 11 статьи 250 НК РФ, так как в нем никаких оговорок уже нет. То же самое указано в письме Минфина России от 05.10.2007 № 03-11-04/2/249

Пример 1

ЗАО «Велтон» применяет УСН с объектом налогообложения доходы минус расходы и ведет бухгалтерский учет в полном объеме. У организации два валютных счета — в долларах и в евро. На 30 июня 2008 года банковские остатки составили 10 780 долларов и 22 500 евро, а на счете 52 числилось 253 498,17 руб. (субсчет 1 «Счет в долларах») и 834 021 руб. (субсчет 2 «Счет в евро»). Курсы валют ЦБ РФ на этот день были равны 23,3534 руб./долл. и 37,1516 руб./евро (цифры условные).

Вычислим и отразим в бухгалтерском и налоговом учете курсовые разницы.

Определим, какие остатки должны быть на субсчетах счета 52 к 30 июня 2008 года. На субсчете 52-1 — 251 749,65 руб. (10 780 долл.# #23,3534 руб.), на субсчете 52-2 — 835 911 руб. (22 500 евро# #37,1516 руб.). Оба не совпадают с указанными в банковских выписках, поэтому необходимо начислить курсовые разницы. На субсчете 52-1 отразим отрицательную разницу, составляющую 1748,52 руб. (253 498,17 руб. – 251 749,65 руб.), на субсчете 52-2 — положительную разницу в сумме 1890 руб. (835 911 руб. – – 834 021 руб.).

Бухгалтерские проводки показаны в табл. 1.

Найденные курсовые разницы занесем в налоговый учет. Он приведен в табл. 2.

Таблица 1. Бухгалтерские проводки ЗАО «Велтон», связанные с начислением курсовых разниц за II квартал 2008 года

| № п/п | Содержание операции | Дата | Дебет | Кредит | Сумма, руб. | Документ |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Начислена отрицательная курсовая разница по долларовому счету | 30.06.2008 | 91-2 | 52-1 | 1748,52 | Бухгалтерская справка |

| 2 | Начислена положительная курсовая разница по счету в евро | 30.06.2008 | 52-2 | 91-1 | 1890 | Бухгалтерская справка |

Таблица 2. Фрагмент заполнения Книги учета доходов и расходов ЗАО «Велтон» за II квартал 2008 года

| № п/п | Расходы, учитываемые при исчислении налоговой базы | Доходы, учитываемые при исчислении налоговой базы | Дата и номерпервичного документа | Содержание операции |

| 1 | 2 | 3 | 4 | 5 |

| … | … | … | … | … |

| 138 | Бухгалтерская справка № 51 от 30.06.2008 | Отражена отрицательная курсовая разница по валютному счету в долларах | — | 1748,51 |

| 139 | Бухгалтерская справка № 51 от 30.06.2008 | Отражена положительная курсовая разница по валютному счету в евро | 1890 | — |

| … | … | … | … | … |

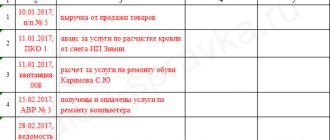

С вычислением курсовых разниц при бухгалтерском учете, ведущемся в полном объеме, понятно. А когда его нет? Если в течение квартала происходило движение средств по валютным счетам, разбираться в конце квартала с курсами в дни прихода или снятия сумм тяжело. Поэтому рекомендуем завести специальные регистры для учета операций по валютным счетам (вариант предложен на рисунке на с. 16).

…обязательств в валюте

Правила учета задолженностей и имущества, выраженных в валюте, одни и те же. Поясним лишь некоторые моменты.

Допустим, организация берет валютный кредит или заем. Когда делать переоценку? Во-первых, ежеквартально до полного расчета с кредитором (заимодавцем). Во-вторых, при погашении долга. А нужно ли переоценивать проценты? Все зависит от того, когда их выплачивать. Если, как обычно, в день начисления, курсовых разниц вообще не будет, если позже, то курс валюты может измениться и без переоценки не обойтись.

Пример 2

ООО «Трезор» применяет УСН и ведет бухгалтерский учет в полном объеме. 19 мая 2008 года был взят валютный кредит в размере 18 000 евро сроком на 2 месяца под 12% годовых. Согласно кредитному договору проценты начисляются и должны уплачиваться в валюте 19-го числа ежемесячно.

19 июня общество внесло проценты за 31 день пользования кредитом, составившие 183,45 евро (18 000 евро#12% : 365 дн.# #31 день), а 19 июля — за остальные 30 дней в сумме 177,53 евро (18 000 евро#12% : 365 дн.#30 дн.), а также рассчиталось по основному долгу.

Курс ЦБ РФ был следующим: 19 мая — 36,7823 руб./евро, 19 июня — 36,8411 руб./евро; 30 июня — 37,0115 руб./евро, 19 июля — 36,9715 руб./евро (значения произвольные).

Отразим операции, связанные с кредитом, в бухгалтерском и налоговом учете общества.

Переоценку задолженности необходимо проводить в последний день отчетного периода и в дни валютных операций. В данном случае это 30 июня (конец II квартала) и 19 июля (день возврата кредита). Проценты уплачивались в дни начисления, поэтому курсовых разниц не возникнет.

Бухгалтерский учет организации представлен в табл. 3 на с. 17.

Полученный кредит в облагаемых доходах не отражается (подп. 10 п. 1 ст. 251 НК РФ), как и возвращенный в расходах. Остаются курсовые разницы и проценты. 30 июня 2008 года общество вправе отнести на расходы отрицательную курсовую разницу, равную 4125,60 руб. и возникшую от переоценки долга, а в день возврата кредита в налоговую базу следует включить положительную — 720,00 руб. Проценты, уплаченные за пользование заемными средствами, при упрощенной системе можно признать в расходах (подп. 9 п. 1 ст. 346.16 НК РФ), но с учетом установленных норм (ст. 269 НК РФ).

В расходах учитываются уплаченные по долговым обязательствам проценты, начисленные по ставке, не превосходящей больше чем на 20% среднюю ставку по долговым обязательствам, выданным на сопоставимых условиях. Если же таких обязательств в истекшем квартале не было, проценты по обязательствам в валюте отражают в суммах не выше рассчитанных исходя из 15% годовых. Информации о других кредитах в валюте у нас нет, поэтому предположим, что организация их не получала. Следовательно, проценты, уплаченные за пользование кредитом, можно будет учесть в пределах 15%. По взятому кредиту ставка ниже (12%), значит, в налоговую базу включим всю сумму, перечисленную по процентам. Налоговый учет ООО «Трезор» показан в табл. 4.

Ссылка на статью 269 есть в пункте 2 статьи 346.16 НК РФ

Таблица 3. Бухгалтерские проводки ООО «Трезор», связанные с валютным кредитом

| № п/п | Содержание операции | Дата | Дебет | Кредит | Сумма, руб. | Документ |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Зачислен на банковский счет кредит | 19.05.2008 | 52 | 66 | 662 081,4 (18 000 евро х 36,7823 руб./евро) | Банковская выписка |

| 2 | Начислены проценты за пользование кредитом | 19.06.2008 | 91-2 | 66 | 6758,5 (183,45 евро х 36,8411 руб./евро) | Бухгалтерская справка |

| 3 | Уплачены проценты за пользование кредитом | 19.06.2008 | 66 | 52 | 6758,5 | Платежное поручение |

| 4 | Отражена отрицательная курсовая разница по обязательствам | 30.06.2008 | 91-2 | 66 | 4125,6 (18 000 евро х 37,0115 руб./евро – 662 081,4 руб.) | Бухгалтерская справка |

| 5 | Начислены проценты за пользование кредитом | 19.07.2008 | 91-2 | 66 | 6563,55 (177,53 евро х 36,9715 руб./евро) | Бухгалтерская справка |

| 6 | Уплачены проценты за пользование кредитом | 19.07.2008 | 66 | 52 | 6563,55 | Платежное поручение |

| 7 | Возвращен основной долг | 19.07.2008 | 66 | 52 | 665 487 (18 000 евро х 36,9715 руб./евро) | Платежное поручение |

| 8 | Отражена положительная курсовая разница по обязательствам | 19.07.2008 | 66 | 91-1 | 720 [(37,0115 руб./евро – 36,9715 руб./евро) х 18 000 евро] | Бухгалтерская справка |

Таблица 4. Фрагмент заполнения Книги учета доходов и расходов ООО «Трезор»

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| … | … | … | … | … |

| 214 | Платежное поручение № 191 от 19.06.2008 | Уплачены проценты за пользование кредитом | — | 6758,5 |

| … | … | … | … | … |

| 238 | Бухгалтерская справка № 12 от 30.06.2008 | Отражена отрицательная курсовая разница по обязательству | — | 4125,6 |

| … | … | … | … | … |

| 281 | Платежное поручение № 228 от 19.07.2008 | Уплачены проценты за пользование кредитом | — | 6563,55 |

| 282 | Бухгалтерская справка № 18 от 19.07.2008 | Отражена положительная курсовая разница по обязательству | 720 | — |

| … | … | … | … | … |

…валютной выручки

У тех, кто получает выручку в иностранной валюте, встречается два вида курсовых разниц.

1. От продажи валюты. Напомним, что в налоговую базу при упрощенной системе включаются только положительные разницы, связанные с куплей-продажей валюты по курсу, не совпадающему с курсом ЦБ РФ (п. 2 ст. 250 НК РФ). Неожиданное мнение высказано в письме Минфина России от 07.06.2007 № 03-11-04/2/162. Так как доходы, выраженные в валюте, учитываются в рублях по курсу ЦБ РФ в день зачисления денег на банковский счет, то ни доходов, ни расходов в виде курсовых разниц при продаже валюты не образуется. Очевидно, имелось в виду отсутствие курсовых разниц от переоценки, так как ее самой не происходит. Внереализационные доходы при продаже валюты по курсу выше ЦБ РФ конечно же будут (другие разъяснения того же Минфина и налоговиков это подтверждают). Если же валюта продается по курсу ниже установленного ЦБ РФ, будут внереализационные расходы, но их, к сожалению, вправе учесть только плательщики налога на прибыль. В перечне издержек, относимых «упрощенцами» на расходы, отрицательные курсовые разницы от купли-продажи валюты по своему курсу не указаны. Кстати, комиссии, взимаемые банками за продажу валюты по поручению клиента при упрощенной системе, можно признать в расходах на основании подпункта 9 пункта 1 статьи 346.16 НК РФ.

2. От переоценки валюты. Если «упрощенцы» не хотят сразу продавать валютную выручку, их доходы и расходы учитываются, как у всех владельцев валютных счетов. Переоценку проводят в последний день отчетного (налогового) периода и при операциях по валютному счету, отражая положительные или отрицательные курсовые разницы в налоговой базе в соответствии с пунктом 11 статьи 250 или подпунктом 34 пункта 1 статьи 346.16 НК РФ.

См., например, письма Минфина России от 05.10.2007 № 03-11-04/2/249 и УФНС России по г. Москве от 06.10.2006 № 18-12/3/[email protected] и от 07.06.2006 № 18-11/3/[email protected]

Пример 3

ООО «Рокс» применяет УСН с объектом налогообложения доходы минус расходы и ведет бухгалтерский учет в полном объеме. 25 июня 2008 года общество получило от иностранного покупателя в качестве аванса 15 000 евро. 1 июля через банк было продано 5000 евро по курсу 36,96 руб./евро и после удержания комиссии, равной 2300 руб., зачислено на расчетный счет 184 800 руб. Предположим, что курс ЦБ РФ на 25 июня составлял 36,9811 руб./евро, на 30 июня — 36,8692 руб./евро, на 1 июля — 37,0123 руб./евро.

Покажем операции, связанные с валютой, в бухгалтерском и налоговом учете общества.

Прежде всего необходимо произвести переоценку валюты на конец отчетного периода, так как курс евро не был постоянным. Падение курса ЦБ РФ к 30 июня привело к отрицательной курсовой разнице, которая составила 1678,5 руб. [15 000 евро#(36,9811 руб. – – 36,8692 руб.)]. Ее следует отразить и в бухгалтерском, и в налоговом учете (подп. 34 п. 1 ст. 346.16 НК РФ).

Общество реализовало валюту 1 июля по заниженному курсу, из-за чего опять возникла отрицательная курсовая разница. Однако она найдет отражение только в бухгалтерском учете — в пункте 1 статьи 346.16 НК РФ такого вида расходов нет. Зато комиссию, уплаченную банку, можно учесть и в бухгалтерском учете, и при налогообложении.

Кроме того, проведем переоценку и посчитаем курсовую разницу от реализации валюты. К 1 июля курс евро ЦБ РФ вырос, и переоценка даст положительную курсовую разницу — 2146,5 руб. [15 000 евро#(37,0123 руб. – 36,8692 руб.)]. В налоговый учет ее нужно включить как внереализационный доход, а в бухгалтерский — как прочий. Бухгалтерские проводки представлены в табл. 5, Книга учета расходов и доходов — в табл. 6.

Таблица 5. Бухгалтерские проводки ООО «Рокс», связанные с валютными операциями

| № п/п | Содержание операции | Дата | Дебет | Кредит | Сумма, руб. | Документ |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Поступил на счет аванс в валюте | 25.06.2008 | 52 | 62-2 | 554 716,5 (15 000 евро х 36,9811 руб./евро) | Выписка банка |

| 2 | Отражена отрицательная курсовая разница, выявленная при переоценке | 30.06.2008 | 91-2 | 52 | 1678,5 | Бухгалтерская справка |

| 3 | Передана банку валюта для продажи | 01.07.2008 | 57 | 52 | 185 061,5 (5000 евро х 37,0123 руб./евро) | Распоряжение на продажу валюты |

| 4 | Отражена положительная курсовая разница | 01.07.2008 | 52 | 91-1 | 2146,5 | Бухгалтерская справка |

| 5 | Зачислены на расчетный счет деньги от продажи валюты | 01.07.2008 | 51 | 91-1 | 184 800 (5000 евро х 36,96 руб./евро) | Бухгалтерская справка |

| 6 | Отражена продажа валюты | 01.07.200 | 91-2 | 57 | 185 061,5 | Бухгалтерская справка |

| 7 | Удержана комиссия банка | 8 | 91-2 | 51 | 2300 | Мемориальный ордер |

| 8 | Отражена отрицательная курсовая разница от продажи валюты | 01.07.2008 01.07.2008 | 99 | 91-9 | 261,5 (185 061,5 руб. – – 184 800 руб.) | Бухгалтерская справка |

Таблица 6. Фрагмент заполнения Книги учета доходов и расходов ООО «Рокс»

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| … | … | … | … | … |

| 189 | Выписка с валютного счета № 293 от 25.06.2008 | Получен аванс в валюте | 554 716,5 | — |

| … | … | … | … | … |

| 206 | Бухгалтерская справка № 34 от 30.06.2008 | Отражена отрицатель- ная курсовая разница по валютному счету | — | 1678,5 |

| … | … | … | … | … |

| 234 | Бухгалтерская справка | Отражена положитель- | 2146,5 | — |

| 235 | № 35 от 01.07.2008 Мемориальный ордер № 2236 от 01.07.2008 | ная курсовая разница по валютному счету Удержана комиссия банка | — | 2300 |

| … | … | … | … | … |

…купленной валюты

Как отражать в налоговом учете покупку валюты, рассказывалось совсем недавно, поэтому отметим самое основное.

Расходы на покупку валюты по курсу выше установленного ЦБ РФ при упрощенной системе не учитываются. Ну а если повезет приобрести валюту по меньшему курсу, радоваться тоже не спешите — положительную разницу придется отнести на внереализационные доходы (п. 2 ст. 250 НК РФ). Единственное, что и в том, и в другом случае разрешено признать в расходах банковскую комиссию (подп. 9 п. 1 ст. 346.16 НК РФ).

Переоценка, если валюта не истрачена в день, когда была приобретена, осуществляется по общим правилам: в последний день квартала и в день, когда были движения по валютному счету.