Бизнесмены ищут способы оптимизации налоговой нагрузки, но забывают о том, что законных методов платить вместо 1000 рублей 500 не существует. Если нельзя платить меньше, то о чём эта статья? О том, как сделать всё правильно и не платить больше, чем могли бы.

В статье о «черных» методах налоговой оптимизации мы рассказывали, чего нельзя делать, чтобы не нажить проблем с законом, а сегодня поговорим о том, как законно уменьшить налоги.

Узнайте:

- Как связаны форма собственности и размер налогов

- Как оптимизировать налог на прибыль

- Фишки по оптимизации для плательщиков НДС

Некогда читать? Посмотрите краткий обзор статьи

Наем самозанятых

С 2021 года по всей стране начал действовать новый налоговый режим для самозанятых граждан. Он позволяет многим «частникам» легализовать свою деятельность, но одновременно максимально неудобен для снижения зарплатных налогов предприятия. Для самозанятых действуют такие ограничения:

- Ставка налогообложения при работе с ИП и юридическими лицами составляет 6% от дохода (аналогично ставке на УСН «Доходы»).

- Небольшой список видов деятельности – нельзя заниматься продажей маркированной и подакцизной продукции, а также перепродавать товары. Запрещено занятие посреднической деятельностью, а значит – с самозанятыми невозможно заключать агентские договоры.

- Небольшой лимит годового дохода – 2,4 млн. рублей.

- Нельзя оказывать услуги или выполнять работы по гражданско-правовым договорам, когда заказчик – в прошлом или в настоящем является работодателем самозанятого. Сотрудничать со своим работодателем можно будет только через 2 года после увольнения из штата сотрудников.

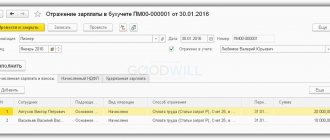

Тем не менее прибегать к услугам самозанятых по гражданско-правовому договору вместо оформления работника в штат гораздо выгоднее. Работодателю не нужно сдавать лишнюю отчетность, платить НДФЛ и взносы, а затраты на оплату услуг специалиста можно учитывать в расходах.

Пользоваться таким способом оптимизации зарплатных налогов можно, только если соискатель раньше не был сотрудником данной компании или ИП, или если он до этого работал неофициально. Но злоупотреблять наймом самозанятых не стоит – можно попасть под пристальное внимание со стороны налоговиков. Если ФНС покажутся сомнительными многочисленные выплаты работодателя специалисту, то владельца бизнеса могут вызвать на беседу в налоговую.

Убытки организации

В пункте 2 статьи 265 НК РФ есть информация о том, что уменьшить налог на прибыль можно за счет списания трат на убытки. Если в текущем отчетном периоде вы только выявили убытки, которые организация понесла раньше, их можно включить в статью расходов.

Ограничений, которые касаются сумм убытков, нет. Гасят убытки в хронологическом порядке, начиная с самых древних и заканчивая свежими. Если вы понесли убытки в текущем налоговом периоде, то, по закону, вы можете перенести убыток на будущее, но не больше чем на 10 лет.

Сотрудничество с ИП

До сих пор это один из самых популярных методов оптимизации налогов на зарплату. Хотя многочисленные судебные разбирательства по оспариванию договоров с ИП, а также по серьезным обвинениям в дроблении компании с помощью ИП и уклонении от уплаты налогов доказывают, делать это нужно очень продуманно.

Выгода для работодателя в том, что, например, при сотрудничестве с ИП на УСН «Доходы» сумма налога составит всего 6% от дохода плюс обязательные ежегодные взносы на ОПС 32 448 рублей и на ОМС 8 426 рублей. Для сотрудника предприятия, который стал работать как ИП, это тоже выгодно – он чаще всего получает полную сумму оплаты труда, а налоги компенсирует работодатель. Однако при этом работник-предприниматель лишается всех гарантий, предусмотренных Трудовым кодексом.

Если бездумно разделять последовательные бизнес-процессы на деятельность разных ИП или переводить всех своих сотрудников в статус предпринимателей, то можно получить штрафы и доначисления от налоговой инспекции. Привлечение ИП обязано иметь понятные для налоговиков деловые цели, а предприниматель должен быть независим от заказчика. Не должно быть признаков того, что ИП ежедневно вместе со штатными сотрудниками выполняет свои обязанности в офисе компании и использует оборудование и материалы нанимателя.

Алгоритм проверки легальности оптимизации налога. Мнение налогового инспектора

- У каждой заключенной сделки должна быть деловая цель. Попутно снижается налог – пожалуйста, но бизнес во главе угла.

- Цена сделки должна быть обоснована и не должна противоречить главе 40 НК РФ.

- Любая сделка внутри группы компаний должна укладываться в бизнес-логику.

- На каждую сделку должны быть оформлены все документы: договор, акты, накладные, счета-фактуры и прочее.

- Стороны, заключающие сделку с эффектом понижения налога, не должны быть взаимосвязаны.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

ИП-управляющий

Компании на ОСНО могут нанимать управляющего-ИП. Поскольку у этих сотрудников достаточно высокие зарплаты, то и размер зарплатных налогов получается немаленьким.

Аналогично предыдущему методу можно снизить зарплатные налоги, если управляющий зарегистрирован как предприниматель на УСН «Доходы» и обязан выплачивать 6% от дохода. Например, если наемный руководитель получает 100 000 рублей в месяц, то ООО обязано ежемесячно выплачивать за него 30 000 рублей страховых взносов. Если бы управляющий был наемным ИП, то страховые суммы были бы равны всего 40 874 рублей в год.

Плата за товарный знак

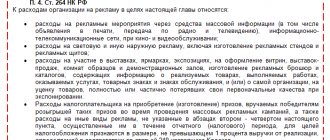

Товарный знак — обязательный атрибут брендирования. Его создают профессиональные дизайнеры, а затем он эксплуатируется повсюду: в рекламе, на визитках, на продукции, в помещении. Создание и использование товарного знака стоит денег. Вы включили эту статью в расходы? Если нет, это можно сделать в текущем периоде. Согласно подп. 37 п. 1 ст. 264 НК РФ плату за использование интеллектуальной собственности можно причислить к законным расходам. Есть еще несколько позиций, наиболее часто включаемых в статью расходов:

- покупка прав на программы ЭВМ;

- покупка фирменного наименования по лицензионному соглашению;

- приобретение прав на ноу-хау.

Для того чтобы учесть все возможные траты, связанные с интеллектуальной собственностью, лучше обратиться к профессиональным юристам. В п. 3 ПБУ 14/2000 «Учет нематериальных активов» есть информация о том, что логотип, также как и ряд других объектов интеллектуальной собственности можно причислить к нематериальным активам и вычесть затраты после их покупки или регистрации.

Высокая зарплата директора

Чтобы не выплачивать зарплату сразу нескольким сотрудникам и не платить с каждой налоги, можно оплачивать услуги одного топ-менеджера. Суть способа заключается в лимитах страховых баз.

В 2021 году предельная величина базы для страховых взносов на обязательное пенсионное страхование составляет 1 465 000 рублей, при превышении этой суммы применяется пониженный тариф – 10% вместо обычных 22%. Лимит оплаты на обязательное страхование на случай временной нетрудоспособности – 966 000 рублей, а взносы с сумм, превышающих лимит, вообще не начисляются.

При использовании такого способа нужно уметь аргументировано доказать налоговикам, что труд одного работника гораздо более выгоден для компании, чем наем нескольких квалифицированных сотрудников. Также нужно будет доказать, что высокая оплата топ-менеджера действительно связана с его уникальными способностями и большим опытом.

Работа маркетолога

В подп. 15 п. 1 ст. 264 НК РФ есть информация о такой статье расходов как «расходы на консультационные и иные аналогичные услуги». Если вы сотрудничаете с маркетологом или другими консультантами, вы можете включить оплату их труда в статью расходов и уменьшить налог на прибыль.

Важно, чтобы работа маркетолога и оплата тех исследований, которые он делает, касалась непосредственной деятельности компании. Еще один нюанс — актуальность исследований. Если компания находится на подъеме, обосновать необходимость анализа рынка, изучения конкурентов и поиска новых стратегий увеличения прибыли будет проблематичнее.

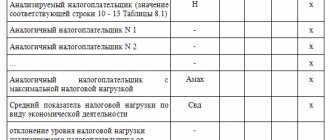

Как контролируется уровень налогов на заработную плату

В 2021 году ФНС издала Письмо «О работе комиссии по легализации налоговой базы и базы по страховым взносам», где регулируется деятельность зарплатных комиссий. Цель такого органа – повышение сумм страховых взносов через предотвращение нарушений налогового законодательства. Нужно отметить, что комиссия осуществляет свою деятельность довольно активно, поэтому бизнесу при оптимизации зарплатных отчислений рекомендуется:

- избегать резкого увеличения уровня заработной платы – это могут расценить как попытку легализовать выплаты, которые раньше осуществлялись «в конвертах»;

- избегать резкого уменьшения страховых взносов – при неизменном уровне НДФЛ это будет расценено как внедрение системы оптимизации налогов на заработную плату.

- Кроме того, тенденции в выплатах зарплаты отслеживают и многие банки. Они руководствуются Методическими рекомендациями Банка России от 2021 года и обращают внимание ФНС на:

- выплаты сотрудникам заработной платы ниже прожиточного минимума;

- отсутствие у компании или ИП оплаты по взносам на социальное, пенсионное и медицинское страхование.

В последние годы наметился рост числа работников, которые согласны на трудоустройство только с «белой» зарплатой и полным социальным пакетом. Поэтому многие варианты оптимизации налогов на оплату труда можно применять только при условии хороших отношений с коллективом. К тому же социальные выплаты будут привлекать в бизнес более квалифицированных сотрудников и выгодно выделять вакансию на рынке труда.

Таким образом существует несколько способов снизить налоговую нагрузку, не прибегая к незаконным способам или зарплате «в конверте».

Аренда и эксплуатация помещения

Существует ряд статей расходов, которые сложно проверить досконально со стороны налоговой службы. Компании пользуются этим и увеличивают те суммы, которые якобы тратят на аренду офисов, вывоз мусора или поддержание помещения в рабочем состоянии.

Искусственное повышение расходов считается незаконным, поэтому лучше не завышать цены втрое, а досконально проверить, все ли затраты, касающиеся помещений и их эксплуатации, вы учли и внесли в отчетность. Помочь сделать верные расчеты и пройтись по всем статьям расходов помогут профессиональные юристы.

НДС-разрывы

ФНС обращает внимание инспекторов на то, что нельзя снимать вычеты только из-за того, что контрагент не заплатил налоги. Это возможно, только если получится доказать, что налогоплательщик знал о нарушениях, допущенных контрагентом, и получил от этого выгоду.

Сверяйте счета-фактуры с контрагентами и находите расхождения до налоговой

Попробовать бесплатно

При этом знать о таких нарушениях налогоплательщик может не только при взаимозависимости и иной подконтрольности. Аналогичные выводы инспекторы сделают и если выявят, что стороны согласовали эти действия и намеренно допустили разрыв.

Деньги дешевеют

Любой современный бухгалтер понимает, что стоимость денег, заплаченных в будущем, не равна стоимости той же суммы, потраченной в настоящий момент. Под настоящим моментом, основываясь на классических представлениях о краткосрочных и долгосрочных периодах, мы подразумеваем ближайшие 12 месяцев. Для тех, кто давно покинул институтские пенаты и не имеет возможности посещать современные тренинги и курсы, мы напомним ту истину, что если компании удалось оттянуть момент оттока денежных ресурсов на будущее, то она получила два жирных плюса в свою копилку ценностей:

а) она заплатит в будущем меньше в силу фактора обесценения денег с течением времени (в результате инфляции);

б) в настоящем у компании имеются свободные денежные средства, которые можно направить на увеличение ее внутренней стоимости и другие более полезные для развития компании цели, чем уплата налогов.

В нашей стране помимо временного фактора стоимости денег следует учитывать еще один – надо стараться «создавать» такую отчетность, показатели которой не привлекут излишнее внимание налоговых инспекторов. Согласитесь, ни один руководитель или бухгалтер не будет чрезвычайно рад при виде представителей ФНС у себя в гостях с внезапной проверкой, ни одного хозяйственника не привлечет и перспектива оказаться на допросе по поводу скачков в финансовых показателях деятельности компании. Вот и трудятся наши бухгалтеры днями и ночами в отчетные периоды, чтобы цифры не только Налоговому кодексу не противоречили, но и инспекторам были неинтересны. Причем одинаково опасно как резкую прибыль показать, так и убыток.

Чем опасны недостоверные сведения

Банк может отказать в денежных операциях, выдаче кредита. В договоре банковского счета клиент обязуется указывать достоверную информацию, в частности о месте нахождения. Если банку станет известно, что адрес организации другой, он откажет в операции или расторгнет договор через суд. Если фактический и юридический адрес компании отличаются, банк будет пристально мониторить денежные операции и передавать сведения в Росфинмониторинг.

Недостоверный адрес в ЕГРЮЛ – риск не получать корреспонденцию, в том числе от госорганов. Любое ведомство при необходимости направить письмо юрлицу ищет его адрес в ЕГРЮЛ. Предполагается, что по указанному в госреестре юрлиц адресу организация получит почтовое отправление. Если компания пропустит важную информацию, она не сможет дать ответ. К примеру, не получив уведомление на составление административного протокола или повестку в суд, организация или ее должностное не сможет защитить свои интересы. Или, не получив требования госоргана, юрлицо не может выполнить его в срок и может быть оштрафовано. И виновато в неполучении корреспонденции – руководство юрлица. За предоставление недостоверных сведений, директору компании грозит от 5 до 10 тыс. руб. штрафа по ст. 14.25 КоАП РФ. За повторное правонарушение ФНС может в судебном порядке дисквалифицировать руководство от 1 до 3 лет.

Наличие недостоверных сведений – основание для ликвидации предприятия. Налоговая обращается в суд с иском, если компанию невозможно найти по адресу ее нахождения, указанному в ЕГРЮЛ. Организацию исключают из ЕГРЮЛ через полгода после внесения данных о недостоверности.

Руководитель или учредитель компании, владеющий половиной долей в ней, не сможет открыть новую организацию, если в ЕГРЮЛ числится организация, в которой это лицо является директором либо учредителем.

Бонусные затраты

Безусловно, существует область, в которой менеджмент компании может проявить свои собственные уникальные творческие способности по минимизации налоговой нагрузки, – это область расходов, уменьшающих налогооблагаемую прибыль. Дополнительные затраты не позволят высвободить здесь и сейчас свободные средства, но, несомненно, смогут повысить стоимость компании. Рассмотрим несколько интересных, на наш взгляд, вариантов.

Компания может уменьшить налогооблагаемую прибыль на расходы, связанные с обучением персонала, в случае, если такое обучение экономически обоснованно и целесообразно, то есть если полученные в процессе обучения знания сотрудники смогут применить в своей профессиональной деятельности. Вам нужен помощник бухгалтера по начислению заработной платы, а административный помощник с высшим образованием давно просит перевести его в финансовую службу компании? Так почему бы вместо того, чтобы платить агентству за подбор нового специалиста, не перевести текущего, оплатив для него курсы по бухгалтерскому учету? Как результат, вы получаете три бонусных балла в копилку компании в виде:

а) мотивированного, квалифицированного и довольного сотрудника,

б) затрат по статье «Обучение персонала», а не «Консалтинг», что меньше привлекает внимание налогового инспектора и легче обосновывается,

в) уменьшения налогооблагаемой базы на эти расходы.

Компания может вывести за штат какую-либо внутреннюю функцию, например, бухгалтерскую службу, оплачивая не просто заработную плату, а сервисные услуги по ведению бухгалтерского и налогового учета. При этом контроль над операциями не выходит за рамки компании, но позволяет несколько «распределить» прибыль по нескольким организациям, помогая достигнуть цели снижения силы негативной реакции налоговой службы на рост прибыли. В этой связи можно говорить и об управлении денежными потоками во времени, оплачивая услуги этой сервисной организации в «удобное» время.

Еще одним интересным вариантом обоснованных в период кризиса затрат можно считать оплату услуг консультантов по антикризисному менеджменту. Вам необходимо оптимизировать внутренние бизнес-процессы, а оплата переработок внутреннего персонала связана со сложным кадровым администрированием, или просто в штате отсутствуют подобные специалисты? Тогда грех не воспользоваться услугами внешней компании, поставив в зачет налогооблагаемой прибыли данный вид расходов. Кстати, нелишне упомянуть, что вознаграждение членам вашего совета директоров (если таковой у вас имеется) по решению антикризисных задач налоговая инспекция не позволит принять к зачету при расчете налога – вот такой парадокс!

Незаконные схемы понижения суммы налогов

Не все предприниматели и организации готовы вести бизнес честно. Некоторых интересуют не только законные способы оптимизации налогов, но и варианты, нарушающие закон. Все они наказуемы, грозят нечестному налогоплательщику штрафом, арестом и даже тюремным заключением. Их применение нельзя рассматривать как один из способов понижения налогов, потому что это мошенничество.

Самый популярный вариант — уменьшить прибыль, чтоб уменьшился налог. Точнее не сократить реальную прибыль (в этом ни одна компания не заинтересована), а отразить в документах заниженную выручку или указать расходы, которых в действительности не было. Для этого предприниматели часть оборота проводят мимо кассы, наличными, без выдачи кассового чека.

Более крупный бизнес, желающий нести меньше налогового бремени, может создавать сеть компаний. Он дробит одно предприятие на сеть фирм-однодневок, которые работают недолго, искусственно банкротятся или просто закрываются. Таким образом получается урезать выплаты в бюджет и избегать общей системы налогообложения.