Продавец – плательщик НДС.

До 01.01.2019 действовал пп. 31 п. 2 ст. 149 НК РФ, по которому реализация макулатуры освобождалась от обложения НДС.

С названной даты норма утратила силу, вследствие чего реализация макулатуры (бумажных и картонных отходов производства и потребления, отбракованной и вышедшей из употребления бумаги, картона, типографских изделия, деловой бумаги, в том числе документов с истекшим сроком хранения) попала в облагаемые НДС операции. Однако продавец не исчисляет и не уплачивает налог в данном случае, эта обязанность возлагается на покупателя (получателя) макулатуры – налогового агента (абз. 2 п. 3.1 ст. 166, п. 8 ст. 161 НК РФ).

К сведению:

В целях применения п. 8 ст. 161 НК РФ получателями товаров являются организации и индивидуальные предприниматели, имеющие право собственности на товар, в том числе на безвозмездной основе.

Порядок исчисления НДС налоговым агентом применяется при реализации макулатуры после 01.01.2019 вне зависимости от того, что этот товар приобретен до 01.01.2019 либо предварительная плата за него получена в 2021 году (Письмо Минфина России от 25.01.2019 № 03‑07‑11/3969).

Но исчислить и уплатить в бюджет налог покупатели обязаны только в случае приобретения ими макулатуры у продавцов – плательщиков НДС, которые сообщат о предстоящей «НДС-обязанности» покупателю путем выставления ему счета-фактуры, заполненного по‑особому. Как отмечается в абз. 2 п. 5 ст. 168 НК РФ, при реализации налогоплательщиков товаров, указанных в абз. 1 п. 8 ст. 161 НК РФ, а также при получении оплаты (частичной оплаты) в счет предстоящих поставок таких товаров он должен составить счета-фактуры, корректировочные счета-фактуры без учета сумм НДС. При этом в таких счетах-фактурах, корректировочных счетах-фактурах проставляется надпись или ставится штамп «НДС исчисляется налоговым агентом» (Письмо Минфина России от 20.02.2019 № 03‑07‑14/10689).

Обратите внимание:

Соответствующая надпись делается в графе 7 счета-фактуры. Графы 8 (сумма налога) и 9 (стоимость товара с налогом) не заполняются (Письмо ФНС России от 16.01.2018 № СД-4-3/[email protected]).

Вместе с тем в некоторых ситуациях (что следует из абз. 1 п. 3.1 ст. 166 НК РФ) продавцам макулатуры придется исчислить и уплатить НДС в бюджет. Такие случаи предусмотрены абз. 7 и 8 ст. 161, пп. 1 п. 1 ст. 164 НК РФ, а также при реализации указанного товара «физикам», не являющимся ИП.

К сведению:

Вне зависимости от того, исчисляют НДС продавцы макулатуры самостоятельно (абз. 1 п. 3.1 ст. 166 НК РФ) либо «передают» эту обязанность покупателям – налоговым агентам, они (продавцы – плательщики НДС) вправе принимать к вычету суммы «входного» налога по приобретенным ими товарам (работам, услугам), используемым для осуществления операций по реализации макулатуры, независимо от факта оплаты этих товаров (работ, услуг). Кроме того, необходимость вести раздельный учет при реализации такими налогоплательщиками макулатуры и осуществлении иной деятельности, подлежащей обложению НДС, исключается (письма Минфина России от 27.11.2018 № 03‑07‑14/85348, от 03.12.2018 № 03‑07‑11/87234).

НДС, налог на прибыль и налог на имущество: изменения с 1 января 2021 года

В этом году Правительство РФ объявило о налоговой реформе. В России увеличатся налоги и сборы. Наш эксперт Елена Антаненкова рассказала о важных нововведениях, которые вступят в силу с 1 января 2021 года.

НДС

Ставка НДС вырастет с 18 до 20%

С 01.01.2019 налоговая ставка НДС, предусмотренная пунктом 3 статьи 164 НК РФ, повышается с 18 до 20 % (п. 3 ст. 1, п. 3 ст. 5 Федерального закона от 03.08.2018 № 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» (далее – Закон № 303-ФЗ). При этом 10% ставка не отменяется.

Применять новую ставку НДС будет необходимо в отношении товаров (работ, услуг), отгруженных с 1 января 2021 года. Ставка 20% применяется и в тех случаях, когда входящий НДС по приобретённым товарам составляет 18%. То есть при реализации таких товаров после 01.01.2019 нужно также применять ставку 20%.

Однако возможны ситуации, когда в рамках одной сделки нужно будет применять разные ставки НДС. Например, в случае, когда оплата и отгрузка товаров (работ, услуг) произойдут в разные налоговые периоды, в которых применимы разные ставки по НДС.

Ни в Законе № 303-ФЗ, ни в Налоговом кодексе РФ не установлены переходные положения по вопросам налогообложения операций в рамках сделок, которые заключены до 1 января 2021 года и продолжают осуществляться после этой даты.

В общем случае продавцом при реализации в 2021 году товаров (работ, услуг) будет применяться ставка 20%, даже если ранее с аванса был исчислен НДС исходя из ставки 18/118. К вычету он может принять только фактически исчисленный налог, то есть начисленный из прежней ставки. Покупатель при принятии к учёту полученных товаров (выполненных работ, оказанных услуг) в 2021 году примет НДС к вычету по новой ставке 20%, который ему предъявит продавец. Если ранее покупатель принимал к вычету НДС с выданного аванса по ставке 18/118, ему необходимо восстановить налог по той же ставке.

А вот стоимость товаров (работ, услуг) по переходящим сделкам будет зависеть от условий договора. Общая цена договора, подлежащая уплате поставщику (подрядчику, исполнителю), определяется с учётом НДС. Если налог в договоре не выделен, то по умолчанию он включён в цену договора. И тогда из данной цены продавец (подрядчик, исполнитель) самостоятельно выделяет расчётным методом сумму НДС. (п. 17 Постановления Пленума ВАС РФ от 30.05.2014 № 33, Письмо Минфина России от 20.04.2018 № 03-07-08/26658). Исключением является случай, когда из условий договора или обстоятельств, предшествующих его заключению, следует, что налог не учтён в цене договора

Рассмотрим примеры того, как формулировка договора будет влиять на размер НДС в ситуации, когда уплачен 100-процентный аванс до 01.01.2019, а поставка товара осуществлена после 01.01.2019.

Пример 1. В договоре использованы формулировки: «Стоимость составляет 1 000 руб., включая НДС» или «Стоимость составляет 1 000 руб., в том числе НДС 18%».

В соответствии с пунктом 2 статьи 422 ГК РФ закон, принятый после заключения договора и устанавливающий иные правила, чем те, которые действовали при заключении договора, распространяет своё действие на отношения сторон по такому договору лишь в случае, когда в законе это прямо установлено. Закон № 303-ФЗ такой оговорки не содержит, следовательно, продавец изменить условия договора и увеличить цену на рост НДС в одностороннем порядке не вправе.

Поэтому в данном примере действия сторон будут следующими.

Продавец:

— исчислит с аванса НДС по ставке 18/118 (152,54 руб.) и выставит счёт-фактуру на аванс на сумму 1 000 руб.;

— исчислит НДС по ставке 20% (166,67 руб.) и выставит счёт-фактуру на поставку товара на сумму 1 000 руб.;

— примет к вычету НДС с аванса (152,54 руб.);

— уплатит НДС в бюджет в сумме 166,67 руб.

Покупатель:

— примет к вычету НДС с аванса по ставке 18/118 (152,54 руб.);

— восстановит НДС с аванса (152,54 руб.);

— примет к вычету НДС по ставке 20% (166,67 руб.).

В данной ситуации при увеличении ставки НДС до 20% общая стоимость товаров не меняется, но сумма налога (+2%) уплачивается за счёт продавца.

Пример 2. В договоре использована формулировка «Стоимость составляет 1 000 руб., кроме того, НДС».

В данном случае, согласно договору, стоимость товара до налогообложения не меняется, а НДС начисляется «сверху», поэтому действия сторон будут следующими.

Продавец:

— исчислит НДС по ставке 18% (180 руб.) и выставит счёт-фактуру на аванс на сумму 1 180 руб.;

— исчислит НДС и выставит счёт-фактуру на поставку на сумму 1 200 руб. (НДС 20%);

— восстановит (примет к вычету) НДС с аванса (180 руб.);

— уплатит в бюджет НДС в сумме 200 руб.

Покупатель:

— примет к вычету НДС по ставке 18/118 (180 руб.);

— восстановит (уплатит в бюджет) НДС с аванса (180 руб.);

— примет к вычету НДС по ставке 20% (200 руб.).

В данной ситуации общая стоимость товаров (работ, услуг) с учётом налога изменится на сумму дополнительного НДС (+2%), предъявляемого покупателю. То есть в следующем году больше заплатит покупатель.

Поэтому если договор имеет длительный характер (перейдёт с 2018 г. на 2021 г.), то налогоплательщику целесообразно заключить с контрагентом дополнительное соглашение и более подробно урегулировать порядок изменения стоимости товара в связи с увеличением ставки до 20%.

К примеру, можно включить условие о том, что общая стоимость товаров остаётся неизменной, а при увеличении налога одновременно уменьшается стоимость товаров без него. Или, наоборот, если стороны согласны увеличить общую стоимость товара, то целесообразно указать новую цену, включающую НДС по ставке 20%.

Иностранные поставщики электронных услуг через интернет налог станут уплачивать сами

С 01.01.2017 в главе 21 НК РФ был закреплён специальный механизм налогообложения электронных услуг, оказываемых иностранными компаниями физическим лицам, целью которого было обеспечить равные права для российских и иностранных организаций, реализующих электронные услуги через интернет. То есть НДС со стоимости оказанных услуг физлицам платила сама иностранная компания, а если услуги оказывались предпринимателям или организациям и не только напрямую, но и через посредников, то данные пользователи услуг выступали налоговыми агентами.

Напомним, что под оказанием услуг в электронной форме признаётся оказание услуг через информационно-телекоммуникационную сеть, в том числе через интернет, автоматизированно, с использованием информационных технологий. Полный перечень таких электронных услуг установлен пунктом 1 статьи 174.2 НК РФ. Однако определено, что в целях НДС к услугам в электронной форме, указанным выше, не относятся, в частности, следующие операции:

— реализация товаров (работ, услуг), если при заказе через сеть «Интернет» поставка товаров (выполнение работ, оказание услуг) осуществляется без использования сети «Интернет»;

— реализация (передача прав на использование) программ для электронных вычислительных машин (включая компьютерные игры), баз данных на материальных носителях;

— оказание консультационных услуг по электронной почте;

— оказание услуг по предоставлению доступа к сети «Интернет».

Федеральным законом от 27.11.2017 № 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (далее — Закон № 335-ФЗ) внесён ряд существенных поправок в пункты 2 – 4 статьи 174.2 НК РФ и ряд корреспондирующих с ними налоговых норм. Суть их такова.

С 01.01.2019 под налогообложение подпадут электронные услуги иностранных фирм, оказываемые через интернет, независимо от того, кто является их потребителем (покупателем). Одновременно с российских организаций и предпринимателей будут сняты обязанности налогового агента по исчислению и уплате НДС в случае приобретения ими электронных услуг для себя, ибо пункт 9 статьи 174.2 НК РФ утратит силу.

Обязанность исчислить и уплатить НДС при оказании электронных услуг будет возложена только на иностранные IT-компании либо их агентов, участвующих в расчётах с покупателем. С этой целью иностранные поставщики электронных услуг подлежат постановке на учёт в налоговых органах как налогоплательщики. Сведения о таких иностранных организациях (наименование, ИНН, КПП и дата постановки на учёт в налоговых органах) должны быть размещены на официальном сайте ФНС России в информационно-телекоммуникационной сети «Интернет».

При этом налоговая база, как и раньше, будет определяться как стоимость услуг с учётом суммы налога, исчисленной исходя из фактических цен их реализации. Однако при расчёте теперь будет применяться ставка 16,67% (п. 5 ст. 174.2 НК РФ в новой редакции).

Новой редакцией пункта 5 статьи 148 НК РФ уточнено, что документами, подтверждающими место оказания IT-услуг, являются реестры операций с указанием информации о выполнении условий, предусмотренных абзацами 2 и – 17 подпункта 4 пункта 1 настоящей статьи.

Перечень документов для подтверждения вычета по IT-услугам определён новым пунктом 2.1 статьи 171 НК РФ. Для вычета по налогу, предъявленному иностранной компанией, зарегистрированной в налоговых органах на основании пункта 4.6 статьи 83 НК РФ, при оказании интернет-услуг покупателю понадобятся:

— договор и (или) расчётный документ с выделенной суммой налога и указанием ИНН и КПП иностранной фирмы (эти сведения об иностранной компании размещаются на официальном сайте ФНС России);

— документы на перечисление оплаты, включая НДС.

Таким образом, российский покупатель (организация или предприниматель) в случае приобретения услуг в электронной форме у иностранных организаций предъявленный НДС сможет зачесть при наличии договора и выделения НДС в счёте (то есть без оформления счетов-фактур), а также при наличии сведений о данной иностранной компании на сайте ФНС России.

Плательщики ЕСХН станут налогоплательщиками НДС

Следующие значимые изменения главы 21 НК РФ, внесённые в Закон № 335-ФЗ, связаны с тем, что с 01.01.2019 организации и индивидуальные предприниматели, применяющие систему налогообложения для сельскохозяйственных товаропроизводителей (далее — плательщики ЕСХН) будут признаваться и налогоплательщиками НДС (ст. 346.1 НК РФ в новой редакции НК РФ). Как и прочие субъекты, уплачивающие этот налог, они смогут принимать входной НДС к вычету. Это будет возможно, поскольку подпункт 8 пункта 2 статьи 346.5 с 1 января 2019 года утратит силу.

В то же время плательщики ЕСХН получат право на освобождение от исчисления и уплаты НДС при соблюдении определённых условий (ст. 145 НК РФ в редакции Закона № 335-ФЗ), а именно:

— если они переходят на уплату ЕСХН и реализуют право на освобождение в одном и том же календарном году;

— если за предшествующий налоговый период по единому сельскохозяйственному налогу сумма дохода, полученного от реализации товаров (работ, услуг) при осуществлении видов предпринимательской деятельности, в отношении которых применяется указанная система налогообложения, без учёта НДС не превысила в совокупности:

- 100 миллионов рублей за 2021 год;

- 90 миллионов рублей за 2021 год;

- 80 миллионов рублей за 2021 год

- 70 миллионов рублей за 2021 год;

- 60 миллионов рублей за 2022 год и последующие годы.

В целях реализации права на освобождение фирме или предпринимателю, применяющим ЕСХН, нужно будет представить в свою налоговую инспекцию соответствующее уведомление в срок не позднее 20-го числа месяца, начиная с которого используется право на освобождение.

Причем, обратите внимание, плательщики ЕСХН, воспользовавшиеся этим правом, не смогут добровольно отказаться от него в дальнейшем.

Правда, при определённых обстоятельствах плательщик ЕСХН может утратить право на его применение.

Потерять право на освобождение можно при превышении предельного размера доходов или при реализации подакцизных товаров. При этом утрата права произойдёт с 1-го числа месяца, в котором наступили названные обстоятельства, а сумму НДС за этот месяц придётся восстановить и уплатить в бюджет.

При утрате права на освобождение от уплаты НДС плательщик ЕСХН не вправе воспользоваться им повторно (п. 5 ст. 145 НК РФ в редакции Закона № 335-ФЗ). Если организации и предприниматели — плательщики ЕСХН не воспользуются освобождением от уплаты НДС на основании статьи 145 НК РФ, то исчислять и уплачивать налог они будут в общем порядке, предусмотренном главой 21 НК РФ.

Льгота при реализации макулатуры будет отменена

Внесены изменения в части налоговых льгот по НДС, предусмотренные статьёй 149 НК РФ. В частности Федеральным законом от 02.06.2016 № 174-ФЗ «О внесении изменения в статью 149 части второй Налогового кодекса Российской Федерации» (далее — Закон № 174-ФЗ) будет отменена обязательная сейчас к применению льгота при реализации макулатуры (п. 2 ст. 2 Закона № 174-ФЗ). В целях НК РФ под макулатурой понимаются бумажные и картонные отходы производства и потребления, отбракованные и вышедшие из употребления бумага, картон, типографские изделия, деловые бумаги, в том числе документы с истекшим сроком хранения.

Поскольку с 01.01.2019 подпункт 31 пункта 2 статьи 149 НК РФ утратит силу, то реализация макулатуры на территории РФ будет облагаться налогом в общем порядке, то есть по ставке 20%.

Налог на прибыль

Расходы на отдых работников и членов их семей уменьшат налогооблагаемую базу

С 01.01.2019 в главе 25 НК РФ будет несколько уточнён состав нормируемых расходов. Теперь в целях налога на прибыль в составе расходов на оплату труда организации смогут учитывать расходы на оплату путёвок для работников и членов их семей, на что указывает статья 255 НК РФ в редакции Федерального закона от 23.04.2018 № 113-ФЗ «О внесении изменений в статьи 255 и 270 части второй Налогового кодекса Российской Федерации» (далее — Закон № 113-ФЗ).

В частности, в статью 255 НК РФ будет введён новый пункт 24.2, согласно которому в составе расходов на оплату труда будут учитываться расходы на оплату услуг по организации туризма, санаторно-курортного лечения и отдыха на территории Российской Федерации в соответствии с договором о реализации туристского продукта, заключённому работодателем с туроператором или турагентом, и оказанных:

— работникам;

— супругам работников;

— родителям работников;

— детям работников (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет, а также детям (в том числе усыновлённым) в возрасте до 24 лет, обучающимся по очной форме обучения в образовательных организациях, бывшим подопечным (после прекращения опеки или попечительства) в возрасте до 24 лет, обучающимся по очной форме обучения в образовательных организациях.

При этом в целях налогообложения прибыли услугами по организации туризма, санаторно-курортного лечения и отдыха на территории Российской Федерации будут считаться:

— услуги по перевозке туриста по территории Российской Федерации воздушным, водным, автомобильным и (или) железнодорожным транспортом до пункта назначения и обратно либо по иному согласованному в договоре о реализации туристского продукта маршруту;

— услуги проживания туриста в гостинице (гостиницах) или ином (иных) средстве (средствах) размещения, объекте санаторно-курортного лечения и отдыха, расположенных на территории Российской Федерации, включая услуги питания туриста, если услуги питания предоставляются в комплексе с услугами проживания в гостинице или ином средстве размещения, объекте санаторно-курортного лечения и отдыха;

— услуги по санаторно-курортному обслуживанию;

— экскурсионные услуги.

Для данной категории расходов установлен норматив: они не могут превышать 50 тысяч рублей за год на каждого гражданина, отправленного на отдых, при этом суммы таких расходов вместе со взносами по договорам добровольного личного страхования работников и расходами на добровольное медицинское страхование работников не может превысить 6% расходов на оплату труда.

Новые нормы статьи 255 НК РФ и статьи 270 НК РФ организации смогут применять к договорам о реализации туристского продукта, заключённым с 01.01.2019 (ст. 2 Закона № 113-ФЗ).

Суда, зарегистрированные в Российском международном реестре судов, будут включены в состав амортизируемого имущества

Со следующего года в главе 25 НК РФ будет уточнён порядок учёта для целей налогообложения расходов судовладельцев. Так, согласно Федеральному закону от 04.06.2018 № 137-ФЗ «О внесении изменений в статьи 256 и 270 части второй Налогового кодекса Российской Федерации» (далее — Закон № 137-ФЗ), утратит силу абзац 5 пункта 3 статьи 256 НК РФ, исключающий сейчас из состава амортизируемого имущества суда, зарегистрированные в Российском международном реестре судов (далее — РМРС), на период их нахождения в данном реестре. Кроме того, будет скорректирован пункт 48.5 статьи 270 НК РФ, благодаря которому для целей налогообложения не будут учитываться расходы судовладельцев, связанные с получением доходов, указанных в подпунктах и (или) 33.2 пункта 1 статьи 251 НК РФ.

А именно:

— доходы судовладельцев, полученные от эксплуатации и (или) реализации судов, зарегистрированных в РМРС, то есть доходы от использования таких судов для перевозок грузов, пассажиров и их багажа и оказания иных связанных с осуществлением указанных перевозок услуг при условии, что пункт отправления и (или) пункт назначения расположены за пределами территории Российской Федерации, а также сдача таких судов в аренду для оказания таких услуг;

— доходы судовладельцев, полученные от эксплуатации и (или) реализации судов, построенных российскими судостроительными организациями после 1 января 2010 года и зарегистрированных в РМРС, то есть доходы от их использования для перевозок грузов, пассажиров и их багажа, буксировки и обеспечения указанных услуг и видов деятельности независимо от расположения пункта отправления и (или) пункта назначения, а также сдача таких судов в аренду для данного использования;

Сейчас на основании пункта 48.5 НК РФ не учитываются для целей налогообложения расходы судовладельцев на обслуживание, ремонт и иные цели, связанные с содержанием, эксплуатацией, реализацией судов, зарегистрированных в РМРС.

Основное технологическое оборудование будет амортизироваться по повышенным нормам

Изменение коснётся оборудования, эксплуатируемого с применением наилучших доступных технологий и включённого в перечень, утверждённый Правительством РФ.

Федеральным законом от 21.07.2014 № 219-ФЗ «О внесении изменений в Федеральный закон «Об охране окружающей среды» и отдельные законодательные акты Российской Федерации» в статью 259.3 НК РФ введён подпункт 5, согласно которому по основным средствам, относящимся, согласно утверждённому Правительством Российской Федерации Перечню, к основному технологическому оборудованию, эксплуатируемому в случае применения наилучших доступных технологий, налогоплательщики вправе применять к основной норме амортизации специальный коэффициент, но не выше 2.

Названный Перечень утверждён Распоряжением Правительства Российской Федерации от 20.06.2017 № 1299-р «Об утверждении перечня основного технологического оборудования, эксплуатируемого в случае применения наилучших доступных технологий». Несмотря на то что он ещё не вступил в силу, Распоряжением Правительства Российской Федерации от 07.04.2018 № 622-р «О внесении изменений в распоряжение Правительства РФ от 20.06.2017 № 1299-р» в него были внесены изменения. Список увеличился более чем в два раза. Например, в нём появились:

— автоклав с полезным объемом 100 куб. м;

— брикет-пресс валковый производительностью от 800 до 1000 кг/ч;

— реактор-охладитель ёмкостью от 50 до 80 куб. м и с рабочим давлением 0,49 МПа.

С 01.01.2019 налогоплательщики смогут начислять амортизацию по расширенному перечню такого оборудования.

Плата в систему «Платон» будет признаваться в расходах не полностью

На основании пункта 4 статьи 2 Федерального закона от 03.07.2016 № 249-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (далее — Закон № 249-ФЗ) утратит силу пункт 48.21 статьи 270 НК РФ, а значит, плательщики налога на прибыль организаций со следующего года не смогут производить учёт платы в систему «Платон» в составе налоговых расходов в той её части, которая зачтена в счёт уплаты транспортного налога.

Это же относится и к «упрощенцам» с объектом «Доходы, уменьшенные на величину расходов». Законом № 249-ФЗ абзацы 2 и 3 подпункта 37 пункта 1 статьи 346.16 НК РФ с 01.01.2019 признаются утратившими силу.

Налог на имущество

Налог на движимое имущество опять отменят

Сейчас вопрос о том, перечислять налог или нет, зависит от решения региона. Ставка налога в отношении движимого имущества в 2018 году не может превышать 1,1%. Если в регионе нет ни закона, вводящего освобождение от налогообложения движимого имущества, ни закона, устанавливающего налоговую ставку в отношении такого имущества, то движимые ОС, принятые на учёт в 2013 — 2021 гг., облагаются налогом по максимальной ставке — 1,1%. (п. 2 ст. 381.1 НК РФ)

Однако с 2019 года не нужно будет платить налог с движимого имущества. С 1 января 2021 года Федеральным законом от 03.08.2018 № 302-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» (далее — Закон № 302-ФЗ) пункт 25 статьи 381 и пункт 2 статьи 381.1 НК РФ отменены.

Льгота по налогу на имущество при ЕСХН будет частично отменена

В настоящее время субъекты на ЕСХН в общем случае от уплаты налога на имущество освобождены. Что касается организаций, то освобождение действует полностью, а для ИП — в части имущества, которое используются для предпринимательской деятельности, облагаемой ЕСХН. С 1 января 2021 года Федеральным законом от 27.11.2017 № 335-ФЗ (далее — Закон № 335-ФЗ) абзац второй пункта 3 статьи 346.1 признаётся утратившим силу. Поэтому со следующего года облагаться налогом не будет лишь то имущество, которое участвует в процессе производства, переработки и реализации сельскохозяйственной продукции, а также в оказании услуг производителями сельхозтоваров (п. 12 ст. 9 Закона № 335-ФЗ). С остального имущества компании и предприниматели на ЕСХН должны будут уплачивать налог.

Как видим, несмотря на некоторые послабления налогоплательщикам, в целом налоговая нагрузка на бизнес вырастет. И данные изменения необходимо учитывать как в договорной работе в текущем году, так и при составлении прогнозных бюджетов на следующий год.

Продавец – организация, не являющаяся плательщиком НДС, либо физическое лицо.

Если макулатуру продает «спецрежимник» (организация или ИП, не являющиеся плательщиком НДС) либо плательщик НДС, освобожденный от обязанности налогоплательщика по ст. 145 и 145.1 НК РФ (здесь же могут быть плательщики ЕСХН, которые с 01.01.2019 уплачивают НДС, однако подошли по условиям и воспользовались освобождением по ст. 145 НК РФ), обязанностей налогового агента у покупателей не возникает. В таком случае продавец в договоре и первичном учетном документе сделает соответствующую запись или проставит о.

К сведению:

Счет-фактуру лица, освобожденные от уплаты НДС, не составляют, такая обязанность возложена лишь на плательщиков данного налога (п. 3 ст. 169 НК РФ, Письмо Минфина России от 28.02.2018 № 03‑07‑11/12711).

При покупке металлолома у «физиков» (в силу п. 1 ст. 143 НК РФ они не признаются плательщиками НДС, за исключением случаев, связанных с перемещением товаров через таможенную границу Таможенного союза) покупатели макулатуры также не обязаны исчислять и уплачивать НДС.

Сказанное подтверждает и Минфин в Письме от 28.11.2018 № 03‑07‑14/85863: в случае приобретения макулатуры у неплательщиков налога на добавленную стоимость, в том числе физических лиц, обязанность по исчислению налога на добавленную стоимость у покупателей макулатуры отсутствует.

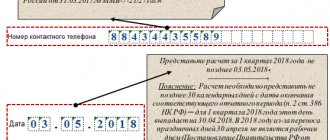

Сдаем НДС-отчетность в первом квартале 2021

До 25 апреля нужно отчитаться по НДС за I квартал. Форма декларации и порядок ее составления изменились в 2021 году: теперь там, где была ставка 18%, указывается ставка 20%; в разделах добавлены дополнительные строки, коды операций обновились. Об этих и других изменениях, которые следует учесть при подготовке декларации, читайте в статье.

Внимание!

Форма декларации и порядок ее заполнения (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558) изменены приказом ФНС России от 28.12.2018 № СА-7-3/853.

Новая ставка НДС — 20%

С 2021 года налоговая ставка была повышена с 18 до 20%. В связи с этим в третьем и девятом разделах декларации, а также в первом приложении к девятому разделу, теперь отмечается ставка НДС 20%. В строке 030 третьего раздела также отражена ставка 20/120 вместо прежней ставки 18/180.

Кроме того, в третий раздел формы были добавлены дополнительные строки: 041 – для налоговой базы со ставкой 18 % и 042 – для ставки 18/118. Эти строки заполняются в отношении выдачи корректировочного счета-фактуры на поставки, которые были произведены до 2021 года, например, при возврате товаров.

Тем, кто заполняет декларацию в Контур.Экстерне, будет проще сделать все корректно. В системе уже отражены изменения, связанные с новым форматом декларации НДС. Готовые декларации проверяются на форматные ошибки и ошибки в расчетах, а также отслеживается, чтобы суммы из приложений соответствовали суммам в декларации. Также Экстерн проверит декларации на предмет расхождений данных с контрагентами. Словом, вы отчитаетесь по НДС за несколько кликов.

>> 3 месяца сервиса бесплатно

Появились новые строки

Для экспортеров включены:

- строка 043 раздела 3 – для отражения НДС и налоговой базы компаний, которые отказались использовать ставку 0%;

- строка 036 раздела 9 – код товара при поставке в ЕАЭС (Казахстан, Беларусь, Армения, Киргизия). В приложении 1 к разделу 9 добавлена соответствующая строка под номером 116.

Для участников системы «tax free» в раздел 3 декларации включили строки:

- 044 – для обозначения налоговой базы, а также суммы налога по операциям реализации в розницу товаров иностранным гражданам;

- 135 – для отражения вычета этой суммы налога после вывоза товаров за границы ЕАЭС.

Изменился порядок заполнения декларации

ФНС внесла корректировки в Порядок заполнения декларации по НДС:

а) посредниками, исполняющими обязанности налоговых агентов при оказании услуг по предоставлению контейнеров и подвижного состава для ж/д перевозок;

б) покупателями и продавцами сырых шкур, макулатуры и металлолома.

Внимание!

С начала 2021 года операции по реализации макулатуры больше не освобождаются от налогообложения (Федеральный закон от 27.11.2018 № 424-ФЗ).

Во-первых, в правила заполнения второго раздела декларации (заполняется по каждому контрагенту отдельно) введено исключение для налоговых агентов из п. 8 ст. 161 НК РФ, которые не относятся к плательщикам налога на добавленную стоимость или освобождены от обязанности платить его по ст.145 НК РФ.

Теперь такие агенты смогут заполнять раздел на одной странице для всех товаров, обозначенных в пункте 8 статьи 161 НК РФ (сырые шкуры; макулатура; отходы и лом металлов; вторичный алюминий и его сплавы), которые были получены от всех продавцов-плательщиков НДС за прошедший налоговый период (п. 36 Порядка). В 010, 020 и 030 строках им следует ставить прочерк, а в строке 60 – отмечать итоговую сумму налога для уплаты (письмо ФНС России от 19.04.2018 № СД-4-3/7484).

Во-вторых, в третьем разделе теперь отражаются операции по приобретению сырых шкур, макулатуры и металлолома, а также исчислению налога за продавца. Информация о счетах-фактурах по таким операциям указывается в восьмом и девятом разделах (коды «41» – «44»).

Продавцам сырых шкур, макулатуры и металлолома не нужно отражать операции по реализации в третьем разделе формы. Сведения о счетах-фактурах по такой реализации указываются только в девятом разделе (коды «33» и «34»).

Коды операций обновились

ФНС изменила наименования операций по ряду кодов, поэтому коды, которые применялись ранее, приобрели иной смысл. Кроме того, в декларацию добавлено 27 новых кодов операций.

Обратите внимание, что с 25.01.2019 налоговая служба будет направлять требования на представление пояснений к декларациям по НДС в измененном формате (письмо ведомства от 03.12.2018 № ЕД-4-15/[email protected]). В частности, будут применяться новые коды ошибок «5» – «9»:

5 — не указана дата счета-фактуры или обозначена дата после отчетного периода;

6 — вычет, заявленный в разделе 8, не попадает в пределы трех лет;

7 — в разделе 8 заявлен вычет по счету-фактуре, сформированному до даты госрегистрации;

8 — код вида операции неверен;

9 — аннулирование записей в разделе 9 (приложении к нему) произведено с ошибкой.

Вычет НДС у налогового агента.

Получив от продавца – плательщика НДС соответствующее указание о том, что налог исчисляется налоговым агентом, покупатель макулатуры исполняет вмененную ему обязанность, причем вне зависимости от применяемого режима налогообложения, а также освобождения от обязанностей плательщика НДС.

При этом заявить к вычету исчисленный при покупке макулатуры НДС покупатель (налоговый агент) вправе только в том случае, если он является его плательщиком и приобретенный им товар предназначен для облагаемых НДС операций (п. 3 ст. 171 НК РФ).

В Письме от 28.11.2018 № 03‑07‑14/85863 Минфин указал, что суммы НДС, исчисленные налоговыми агентами – покупателями макулатуры на основании счетов-фактур, выставленных продавцами, будут приниматься к вычету в том налоговом периоде, в котором эти товары поставлены на учет. Как правило, налоговый период, в котором налоговые агенты исчисляют налог за продавца – плательщика НДС, совпадает с налоговым периодом, в котором у налоговых агентов возникает право на вычет налога в качестве покупателя.

Доход физлица от реализации макулатуры не облагается НДФЛ

С 2021 года физические лица освобождаются от уплаты НДФЛ при получении доходов от сдачи макулатуры.

Макулатура: что это?

Макулатура – это отходы потребления, переработки и производства разнообразных видов бумаги и картона. Они пригодны для повторного использования в качестве вторичного сырья.

Макулатура по качеству классифицируется на группы А, В, С.

Основной и самой востребованной во всех приемных пунктах и на заводах переработки, является категория А, так как она содержит самые высококачественные и чистые марки целлюлозной продукции, к ней относятся:

- МС-1А – это белая бумага, предназначенная для печати имеющая наивысшее качество и не загрязнённая чернилами или какими-либо другими веществами;

- МС-2А – отходы производства первосортной целлюлозной продукции, получаемые в результате производственной нарезки, возможно, в виде обрезков и имеющие различные оттенки цветовой гаммы;

- МС-3А – остатки производства или обрезки небелёной и сульфатной бумаги;

- МС-4А – упаковочные мешки, возможно, использованные имеющие бумагу в основе своего материала и не загрязнённые водостойкими веществами.

Марки макулатуры второй по значимости категории Б (среднее качество), содержат в себе следующие наименования бумажной продукции:

- МС-5Б – гофрированный картон, а также его отходы применяемый на производственных предприятиях;

- МС-6Б – использованный картон, имеющий нанесённый рисунок или печать;

- МС-7Б – это полиграфические изделия, а также брошюры, блокноты, листовки, квитанции, тетради и т. д. Все они должны быть изготовлены из белой бумаги, но не содержать твёрдого переплёта.

Виды макулатуры третьей, наиболее распространённой группы принадлежат категории В, в которую входит целлюлозно-бумажная продукция низшего качества.

- МС-8В – бывшие в употребление газеты и прочая продукция с подобного материала;

- МС-9В – производственные шпули, гильзы и втулки, имеющие в основе своего состава бумагу;

- МС-10В – однородная бумажная масса, литье и прочие детали подобной технологии изготовления;

- МС-11В – отходы производственного картона пропитанного не промокающим материалом или покрыты сторонними веществами, имеющими в своей основе элементы химического происхождения;

- МС-12В – картон ненатурального цвета, чёрного или коричневого оттенков, с копировальным слоем;

- МС-13В – разновидность отходного картона или цветной бумаги.

Сортировка макулатуры производится в пунктах сбора вторичного сырья и на конвейерных лентах перерабатывающих комбинатов, для разделения на сорта. В дальнейшем каждый из них служит материалом для новой продукции.

Доход от сдачи макулатуры

Сдать макулатуру можно в пунктах приема специализированных организаций. На сегодняшний день, получаемые гражданами деньги за реализацию макулатуры признаются доходами, поэтому с них нужно уплатить НДФЛ по ставке 13%.

Исчислить и уплатить налог физические лица должны самостоятельно исходя из суммы полученного дохода. При этом есть право воспользоваться налоговым имущественным вычетом в размере до 250 тысяч рублей при продаже «иного имущества» (ст. 220 НК РФ).

Федеральный закон от 3 июля 2021 года № 179-ФЗ внес изменения в Налоговый кодекс, а именно в статью 217, пополнив список необлагаемых НДФЛ доходов.

Так, согласно поправкам с 01.01.2019 года денежные суммы, полученные гражданами от сдачи макулатуры, не будут облагаться НДФЛ.

На практике фактических поступлений в бюджет от взимания НДФЛ с реализации макулатуры нет. Получается, физические лица не декларируют данные доходы от сдачи макулатуры.

Чиновники считают, что принятый закон позволит существенно повысить собираемость макулатуры, физическими лицами. Закон имеет большую значимость для вопросов, касающихся решения проблем экологии. Реализуя «бумажные отходы» в пункты приема, гражданин спасает леса и препятствует экологическим бедствиям.

* * *

Мы рассмотрели общий порядок исчисления НДС покупателями макулатуры – налоговыми агентами. К данной ситуации применимы разъяснения компетентных органов в отношении всех товаров, указанных в п. 8 ст. 161 НК РФ.

Добавим несколько слов об уплате налога налоговыми агентами. Порядок расчета суммы НДС, которую налоговый агент должен уплатить в бюджет по итогам квартала, установлен п. 4.1 ст. 173 НК РФ. Налог исчисляется совокупно в отношении всех товаров, перечисленных в п. 8 ст. 161 НК РФ, и в отношении всех операций за истекший налоговый период. Общая сумма налога, исчисляемая в соответствии с п. 3.1 ст. 166 НК РФ, увеличивается на восстановленные суммы на основании пп. 3, 4 п. 3 ст. 170 НК РФ и уменьшается на суммы вычетов, предусмотренных п. 3, 5, 8, 12 и 13 ст. 171 НК РФ, в части операций, осуществляемых названными налоговыми агентами.

Что касается декларации по НДС, то в настоящее время в форму, формат и порядок ее заполнения внесены изменения. Теперь для налоговых агентов, указанных в п. 8 ст. 161 НК РФ, прописан четкий порядок.

НДС: проблемы и решения, №4, 2021 год

Особенности применения новой ставки НДС и заполнения декларации по НДС

Оксана Смоланова рассмотрела особенности перехода с 1 января 2019 года на новую ставку НДС, нюансы, которые возникли в связи с этим при отражении операций в книге продаж, книге покупок, при оформлении счетов-фактур, а также при заполнении декларации.

Доплата налога в 2021 году: как учесть покупателю и продавцу

Положениями Федерального закона от 03.08.2018 № 303-ФЗ с 1 января 2021 года повышена налоговая ставка по НДС. С указанной даты в отношении товаров (работ, услуг), имущественных прав, указанных в п. 3 ст. 164 НК РФ, применяется налоговая ставка в размере 20%.

Основные моменты налогообложения при переходе на новую ставку по НДС подробно изложила ФНС в Письме от 23.10.2018 № СД-4-3/[email protected] Налоговики отметили, что повышение налоговой ставки не изменяет для налогоплательщика порядок и момент определения налоговой базы по НДС. Кроме того, не предусмотрено исключений по товарам, реализуемым по договорам, заключённым до 01.01.2019 и имеющим длящийся характер с переходом на 2021 и последующие годы. Соответственно, начиная с 01.01.2019, в отношении реализуемых товаров продавец дополнительно к цене обязан предъявить к уплате покупателю сумму налога, исчисленную по ставке 20% (независимо от даты и условий заключения договоров на реализацию).

Нюансы возникают у компаний, которые заключили договор в 2018 году, а поставку товаров осуществляют уже в 2021 году. Рассмотрим варианты.

Покупатель сделал предоплату в 2021 году

Продавец, получив в 2021 году оплату в счёт будущей поставки товара, должен был исчислить НДС, исходя из ставки 18/118 (п. 4 ст. 164 НК РФ). В 2021 году при реализации данного товара он применяет ставку 20% (п. 3 ст. 164), при этом к вычету примет «авансовый» НДС, исходя из фактически исчисленного налога по прежней ставке (п. 6 ст. 172 НК РФ).

Покупатель, осуществив предоплату в 2021 году, вправе был заявить к вычету «авансовый» НДС по ставке 18/118. В 2021 году, получив товары, НДС будет рассчитан уже по новой ставке – 20%. Покупатель примет к вычету входной НДС по данным товарам и восстановит «авансовый» НДС по ставке 18/118.

Так как сумма налога из-за повышения ставки изменилась, то стороны должны были договориться о доплате налоговой разницы (за чей счёт и в какой момент будет произведена доплата), либо об изменении стоимости товаров, работ, услуг. Одностороннее изменение условий договора между коммерческими организациями не допускается.

Доплата за счёт покупателя

Предположим, стороны договорились о том, что расходы в связи с повышением ставки несёт покупатель. При этом могут возникнуть следующие ситуации.

А) Доплата произведена в 2021 году, но до даты отгрузки.

Такую доплату следует рассматривать не в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 20/120, а в качестве доплаты суммы налога (пп. 1.1 Письма ФНС России от 23.10.2018 № СД-4-3/[email protected]). В этом случае продавец выставляет корректировочный счёт-фактуру на разницу между суммой налога по счёту-фактуре, составленному ранее с применением налоговой ставки 18/118, и суммой налога, рассчитанной с учётом размера доплаты налога.

При перечислении доплаты покупателями, которым не выставляются счета-фактуры (к примеру, они не плательщики НДС), продавец сможет составить отдельный корректировочный документ. В него будут включены сводные данные по всем доплатам за месяц (квартал), независимо от показателей ККТ. Корректировочный документ надо будет отразить в книге продаж.

Доплата будет отражаться в периоде её получения. В декларации у продавца она будет указываться в строке 070 графы 5 разд. 3, а в графе 3 по этой же строке нужно будет поставить «0».

Покупатель при перечислении в 2021 году НДС в размере 2% принимает к вычету эту уплаченную сумму налога на основании корректировочного счёта-фактуры продавца, в порядке, предусмотренном пунктом 6 статьи 172 НК РФ, и, соответственно, показывает эту сумму в строке 130 разд. 3 декларации по НДС.

При отгрузке товара в 2021 году продавец исчислит НДС по ставке 20%, выставит счёт-фактуру на общую сумму и примет к вычету НДС с аванса. Покупатель примет к вычету входной НДС по ставке 20% и восстановит НДС с аванса.

Б) Доплата произведена в 2021 году.

Тогда это не признаётся доплатой налога, так как налог ещё был 18%. Поэтому с суммы такой доплаты необходимо было исчислить в 2018 году НДС по расчётной ставке 18/118. Так как произошло изменение цены, то продавец должен был выставить корректировочный счёт-фактуру на разницу между показателями счёта-фактуры, составленного контрагентами при получении аванса по расчётной ставке в размере 18/118, и показателями после изменения стоимости товаров (работ, услуг), имущественных прав с применением расчётной ставки в размере 18/118.

Доплата за счёт продавца

Если продавцу не удалось договориться с покупателем о доплате НДС в размере 2%, то продавец доплатит налоговую разницу за счёт собственных средств. Однако такая сумма НДС в целях налогообложения прибыли не учитывается (Письмо Минфина России от 31.10.2018 № 03-07-11/78170).

При этом в случае несогласия покупателя поменять условия сделки и отказе доплатить НДС в размере 2% отдельные авторы предлагают следующий вариант учёта доплаты (например, см. статью Зайцевой С. Н. Новая ставка НДС: встречаем! // Услуги связи: бухгалтерский учёт и налогообложение. 2021. № 1).

Продавец перечислит недостающую часть за свой счёт, а в учёте отразит дебиторскую задолженность. Списать её во внереализационные расходы можно после того, как истечёт срок исковой давности (пп. 2 п. 2 ст. 265 НК РФ). Данный момент зависит от условий договора либо соглашений с покупателем. Например, если выставить контрагенту требование о возврате долга и срок для его исполнения, три года нужно будет отсчитать со дня, когда пройдёт срок для оплаты (п. 2 ст. 200 ГК РФ). Списать дебиторскую задолженность, возникшую в связи с продажей товара, не погашенную в срок и не обеспеченную залогом, можно и при создании в налоговом учёте резерва по сомнительным долгам (ст. 266 НК РФ), как только она будет признана безнадёжной (абз. 2 п. 5 ст. 266).

В то же время могла сложиться и ситуация, когда в договоре, заключённом в 2021 году, отдельно была указана стоимость товара без учёта НДС, и затем указано «кроме того, уплачивается НДС по действующей ставке», то в таком случае продавец, сохранив цену товара без налога, по отгрузкам, которые будут сделаны в 2021 году, предъявляет покупателю НДС по новой ставке 20%. При этом оплата НДС из-за изменения налоговой ставки в рассматриваемой ситуации фактически будет осуществлена за счёт покупателя. При этом покупатель сможет принять всю сумму НДС к вычету (если является налогоплательщиком и имеет право на вычет).

Покупатель оплачивает в 2021 году, отгрузка осуществлена в 2018 году

Если товар (работы, услуги) отгружен в 2021 году, а оплата поступила в 2021 году, то НДС в 2021 году нужно было начислить по ставке 18%, так как налоговая база по НДС определяется в момент отгрузки и впоследствии уже не меняется (пп. 1 п. 1 ст. 167 НК РФ). В 2021 году пересчитывать налог не нужно. При этом покупатель в расчётных документах указывает сумму НДС, указанную в счёт-фактуре продавца в 2021 году по ставке 18%.

Особенности определения налоговой ставки НДС при оказании услуг

Может возникнуть спорная ситуация в определении налоговой ставки при оказании услуг, которые фактически оказаны в 2021 году, а счёт-фактура датирована 2021 годом. Например, если по условиям договора обязанность арендатора уплатить арендные платежи, включая сумму НДС за оказанные услуги, возникает только в 2021 году, но сами услуги оказаны арендодателем и потреблены арендатором в 2018 году. При выставлении счёта-фактуры в 2021 году арендодателю нужно учитывать, что фактическое пользование услугой произошло в 2018 году, в период применения ставки НДС 18%. Поэтому выставленные в 2019 году счета-фактуры должны содержать ставку НДС 18% и ссылку на период фактического использования имущества – 2021 год.

Не исключено, что счета-фактуры, дата составления которых приходится уже на 2021 год, но с указанием в графе 7 ставки НДС 18%, могут вызвать вопросы у налоговых органов. Здесь важно напомнить, что налогоплательщик вправе указывать в дополнительных строках и графах счёта-фактуры дополнительную информацию (п. 9 Правил Постановления Правительства РФ от 26 декабря 2011 года № 1137), полагаем, что в данном случае такой информацией может быть дата оказания услуг.

Что делать в случае изменения цены товаров, отгруженных в 2018 году?

В ситуации, когда организация в 2021 году отгрузила товар по договорной цене, исчислив НДС по ставке 18%, но в 2021 году стоимость товара изменилась (уменьшилась), нужно руководствоваться следующим.

В соответствии с п. 3 ст. 168 НК РФ при изменении стоимости отгруженных товаров, в том числе в случае изменения цены и (или) уточнения количества (объёма) отгруженных товаров, продавец выставляет покупателю корректировочный счёт-фактуру не позднее пяти календарных дней, считая со дня составления документов, указанных в п. 10 ст. 172 НК РФ. Согласно пп. 10 и 11 п. 5.2 ст. 169 НК РФ в корректировочном счёте-фактуре, выставляемом при изменении стоимости отгруженных товаров, указываются, в том числе налоговая ставка и сумма налога, определяемая до и после изменения стоимости отгруженных товаров.

Это означает, что если товары отгружены в 2021 году, то при изменении их стоимости в сторону увеличения или уменьшения в 2019 году применяется налоговая ставка, действовавшая на дату отгрузки, то есть 18%. Такие разъяснения даны в Письме Минфина России от 22.10.2018 № 03-07-09/75650. Соответственно, в графе 7 корректировочного счёта-фактуры указывается та ставка по НДС, которая была указана в графе 7 счёта-фактуры, к которому составлен корректировочный счёт-фактура.

Возврат товаров с 1 января 2021 года, реализованных в 2018 году

Возврат в 2021 году всей партии (либо части) товаров, как принятых, так и не принятых на учёт покупателем, ФНС рекомендует оформлять не в качестве обратной реализации, а путём выставления корректировочного счёта-фактуры.

В таком случае действия продавца и покупателя будут следующими.

Продавец. При возврате товаров во всех случаях продавец выставляет корректировочный счёт-фактуру с указанием налоговой ставки, которая действовала при отгрузке товаров, и регистрирует его в своей книге покупок (п. 13 ст. 171, п. 4, 10 ст. 172 НК РФ, Письмо ФНС России от 23.10.2018 № СД-4-3/[email protected] (п. 1.4), Письмо ФНС России от 13.12.2018 № ЕД-4-20/[email protected]).

На основании корректировочного счёта-фактуры продавец принимает к вычету НДС со стоимости возвращённого товара. Если покупатель возвратил товар в рамках того же договора, по которому он был поставлен, вычет НДС применяется в том периоде, когда отражён возврат в учёте и выставлен корректировочный счёт-фактура. Заявить вычет можно и в другом периоде, но не позднее года с момента учёта и оформления возврата (п. 4 ст. 172 НК РФ). У продавца должны быть документы, подтверждающие возврат, в частности, претензия покупателя, соглашение о возврате или акт по форме № ТОРГ-2.

При возврате товаров покупателями, которым не выставляются счета-фактуры (к примеру, они не плательщики НДС), продавец может составить отдельный корректировочный документ, в котором отражены сводные данные по всем операциям возврата за месяц (квартал), независимо от показателей ККТ, отразив его в книге покупок.

Покупатель. Если покупатель является плательщиком НДС, то он должен восстановить НДС по возвращённым товарам, если ранее принял его к вычету. Восстановить НДС нужно на основании корректировочного счёта-фактуры в размере той ставки, по которой ранее он был принят к вычету (пп. 4 п. 3 ст. 170 НК РФ, п. 1.4 Письма ФНС России от 23.10.2018 № СД-4-3/[email protected]).

Покупатель – неплательщик НДС полученный от продавца корректировочный счёт-фактуру не регистрирует.

Нюансы закупки товаров по госконтрактам

Для контрактов, заключённых в рамках системы госзакупок, по правилам Закона № 44-ФЗ в большинстве случаев изменить цену нельзя. Однако с 1 января 2021 года законодательство о государственных (муниципальных) закупках скорректировано. Федеральным законом от 27.12.2018 № 502-ФЗ введены новые основания для закупки у единственного поставщика и возможность изменения цены контракта в связи с увеличением НДС.

В частности, до 01.10.2019 в рамках срока исполнения контракта допускается по соглашению сторон изменение цены заключённого до 01.01.2019 контракта в пределах увеличения ставки НДС в отношении товаров, работ, услуг, приёмка которых осуществляется после 01.01.2019, если увеличенный размер ставки НДС не предусмотрен условиями контракта. Данная норма вступила в силу со дня официального опубликования Закона № 502-ФЗ, то есть 27.12.2018.

Несколько иные правила действуют в отношении цены госконтракта по Закону № 223-ФЗ. Цена закупаемых товаров, работ, услуг по заключённым договорам в рамках Закона № 223-ФЗ может быть изменена по сравнению с ценами, указанными в итоговом протоколе. Только такие изменения нужно отразить в договоре (ч. 5 ст. 4 Закона № 223-ФЗ).

Минфин России в своём письме (Информационное письмо Минфина России от 29.11.2018 № 24-01-07/86352) отмечает, что если договор и положение о закупке не запрещают изменение цены, то по соглашению сторон стоимость можно изменить, в том числе в связи с повышением ставки НДС до 20%. Для этого надо внести изменения в договор.

Если договором или положением о закупке установлен запрет на изменение цены, то стоимость товаров (работ, услуг) по договору не меняется. В этом случае налог увеличивается за счёт поставщика.

Кого ещё коснутся нововведения по НДС?

Выше описанные положения теперь относятся и к новой категории плательщиков НДС. Это плательщики ЕСХН, иностранные организации, оказывающие электронные услуги, и те, кто покупают макулатуру.

Хозяйствующие субъекты, применяющие ЕСХН

С 01.01.2019 организации и предприниматели, применяющие ЕСХН, признаются плательщиками НДС (п. 3 ст. 346.1 НК РФ; п. 12 ст. 9 Закона от 27.11.2017 № 335-ФЗ). При этом они вправе получить освобождение от уплаты НДС, причём в специально разработанном для них порядке. Применять его могут организации и ИП, если их доходы от деятельности на ЕСХН за предыдущий год не превысили (п. 1 ст. 145 НК РФ): за 2021 г. – 100 млн руб.; за 2021 г. – 90 млн руб.; 2020 г. – 80 млн руб. Также ограничением освобождения от платы НДС является продажа подакцизных товаров.

Иностранные организации, оказывающие электронные услуги

С 1 января 2021 года вносятся изменения в статью 174.2 НК РФ, которая посвящена уплате «налога на Google». Федеральным законом от 27.11.2017 № 335-ФЗ в эту статью внесены изменения, вступающие в силу с 1 января 2021 года. С этой даты обязанность по исчислению НДС будет возложена на иностранную организацию, которая оказывает электронные услуги, либо её агента, участвующего в расчётах с покупателем.

Налоговыми агентами при оказании электронных услуг с 1 января 2019 года признаются посредники, осуществляющие деятельность с участием в расчётах непосредственно с покупателями услуг на основании договоров поручения, договоров комиссии, агентских договоров или иных аналогичных договоров с иностранными организациями, оказывающими такие услуги. В качестве таких посредников могут выступать обособленные подразделения иностранных компаний, расположенные на территории Российской Федерации, состоящие на учёте в налоговых органах (п. 10 ст. 174.2 НК РФ).

Пункт 9 статьи 174.2 НК РФ, согласно которому налоговыми агентами до 1 января 2021 года признавались непосредственные покупатели электронных услуг, российские организации и ИП, с этой даты утрачивает силу. Больше они налоговыми агентами не признаются.

Не признаются посредниками, участвующими в расчётах (соответственно, налоговыми агентами по НДС), компании, которые являются субъектами национальной платёжной системы, а также операторы связи, которые переводят денежные средства за услуги иностранных IT-компаний (абз. 3 п. 10 ст. 174.2 НК РФ).

Иностранные организации, оказывающие на территории Российской Федерации услуги в электронной форме, перечисленные в пункте 1 статьи 174.2 НК РФ, и осуществляющие расчёты непосредственно с покупателями указанных услуг, подлежат постановке на учёт в налоговых органах в соответствии с пунктом 4.6 статьи 83 НК РФ. Сведения о таких иностранных организациях должны быть размещены на официальном сайте ФНС России в информационно-телекоммуникационной сети Интернет. Это наименование, ИНН, КПП и дата постановки на учёт в налоговых органах. Налоговый орган регистрирует иностранную компанию на основании её заявления о постановке на учёт и иных документов, перечень которых утверждает Минфин России.

Для расчёта налога применяется процентная доля налоговой базы – расчётная налоговая ставка. Налоговая база определяется как стоимость услуг с учётом суммы налога, исчисленная исходя из фактических цен их реализации (п. 2 ст. 174.2 НК РФ).

В силу пункта 3.2 статьи 169 НК РФ счета-фактуры иностранные организации в отношении услуг в электронной форме, указанных в пункте 1 статьи 174.1 НК РФ, не составляют. Они самостоятельно уплачивают НДС, а также представляют в налоговый орган налоговую декларацию по установленному формату в электронной форме через личный кабинет налогоплательщика (при определённых обстоятельствах – по ТКС через оператора электронного документооборота) (п. 7, 8 ст. 174.2 НК РФ).

Налоговые агенты по НДС при покупке макулатуры

С 01.01.2019 реализация макулатуры облагается НДС. Подпункт 31 п. 2 ст. 149 Налогового кодекса РФ, предусматривающий освобождение от налогообложения операции по реализации макулатуры, применяется до 31.12.2018 включительно (п. 2 ст. 2 Федерального закона от 02.06.2016 № 174-ФЗ «О внесении изменения в статью 149 части второй Налогового кодекса Российской Федерации»).

В соответствии с изменениями, внесёнными в п. 8 ст. 161 НК РФ Федеральным законом от 27.11.2018 № 424-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах», при реализации макулатуры плательщиком НДС сумма налога уплачивается покупателем макулатуры (организацией или индивидуальным предпринимателем), который признаётся налоговым агентом (пп. «б» п. 3 ст. 2 Федерального закона № 424-ФЗ).

Как разъяснено Письмом Минфина России от 03.12.2018 № 03-07-11/87234, в соответствии с указанным порядком, установленным п. 8 ст. 161 НК РФ, покупатели макулатуры будут признаваться налоговыми агентами, которые обязаны исчислять расчётным методом соответствующую сумму налога. При этом на основании положений ст. 171 и 172 НК РФ суммы налога на добавленную стоимость, исчисленные налоговыми агентами – покупателями макулатуры на основании счетов-фактур, выставленных продавцами, будут приниматься ими к вычету в том налоговом периоде, в котором данные товары приняты на учёт, то есть налоговый период, в котором налоговые агенты исчисляют налог за продавца – плательщика налога на добавленную стоимость, в большинстве случаев совпадает с налоговым периодом, в котором у налоговых агентов возникает право на вычет налога в качестве покупателя.

Следовательно, порядок исчисления и уплаты НДС при реализации макулатуры аналогичен порядку, установленному в случае реализации лома и отходов чёрных и цветных металлов, сырых шкур, алюминия вторичного и его сплавов, указанному также в п. 8 ст. 161 НК РФ.

Обновлённая форма декларации по НДС: что изменилось?

За первый квартал 2021 года необходимо будет отчитаться по новой форме декларации по НДС. 29 марта вступит в силу Приказ ФНС России от 28.12.2018 № СА-7-3/[email protected], в соответствии с которым изменена форма декларации по НДС, скорректирован порядок заполнения декларации, а также форматы.

Обновление формы НДС-декларации, порядка ее заполнения и форматов обусловлено поправками, внесёнными в Налоговый кодекс. Рассмотрим подробнее, что же нового появилось в декларации.

Раздел 2 декларации по НДС

Содержательное изменение касается покупателей сырых шкур, металлолома, вторичного алюминия, его сплавов и макулатуры. Такие налоговые агенты, которые за себя НДС не платят, должны будут заполнять разд. 2 декларации совокупно по всем перечисленным в п. 8 ст. 161 НК РФ товарам, отгруженным продавцами за налоговый период в следующем порядке:

строки 010-030 – прочерки;

строка 060 – итоговая сумма НДС, исчисленная к уплате в бюджет в соответствии с п. 4.1 ст. 173 НК РФ.

строка 070 – код 1011715 (данным кодом дополнено Приложение 1 «Коды операций» к Порядку заполнения деклараций). Код 1011713 больше не применяется.

Раздел 3 декларации по НДС

Приведены строки для внесения налоговой базы и суммы налога, рассчитанной по ставкам 20% и 20/120. Строки для указания аналогичных показателей для ставок 18% и 18/118 пока сохранены. Они необходимы для отражения операций, начало которых приходится на 2018 год и ранее, а завершение – на 2021 год. Так, ставки 18% и 18/118 могут применяться в 2021 году и последующих периодах при регистрации в книги продаж корректировочных счетов-фактур.

Добавлены строки 043 и 044. В них нужно будет отражать налоговую базу и сумму налога.

Строка 043 введена в Декларацию в связи с изменениями, которые были внесены в НК РФ Федеральным законом от 27.11.2017 № 350-ФЗ. Данным нормативно-правовым актом с 1 января 2021 года ст. 164 НК РФ дополнена новым п. 7, которым установлены правила отказа от нулевой ставки НДС при осуществлении экспортных операций.

Появление строки 044 обусловлено введением в РФ с 2021 года системы tax free, которая предусматривает возврат НДС иностранным покупателям. Если иностранец этим правом воспользуется, у налогоплательщика-продавца в свою очередь возникнет право на вычет по НДС.

Участники системы tax free будут заполнять ещё одну новую строку – 135. В ней надо будет показывать сумму вычета.

Раздел 9 декларации по НДС

В данный раздел добавлены строки 036 для указания кода вида товара. Его будут заполнять лишь те, кто экспортирует товары в страны ЕАЭС. Прежняя форма раздела 9 декларации по НДС строк для отражения информации о коде вида товаров не содержала.

Аналогичные строки (только под номером 116) появятся и в приложении к разделу 9.

Кроме того, как в приложение, так и в сам раздел 9 введут строки, где нужно будет показывать стоимость продаж и сумму налога, исчисленную по ставке 20%.

Поправки в электронных форматах

ФНС предусмотрела поправки сразу в нескольких форматах представления документов. Среди них формат декларации, сведений из книги покупок и доплиста к ней. В документы внесут технические правки, в частности, из-за повышения ставки НДС до 20%.

Также в связи с повышением ставки НДС до 20% и появлением в счёте-фактуре новой графы 1а «Код вида товара» со 2 февраля 2019 года обновлён формат счёта-фактуры и универсального передаточного документа (Приказ ФНС России от 19.12.2018 № ММВ-7-15/[email protected]). Однако до конца года документы можно будет составлять и по прошлой версии. Она утратит силу только с 1 января 2021 года.

ФНС России обновила формат ответа на требование представить пояснения к налоговой декларации по НДС. С 25 января пояснения необходимо сдавать по обновлённому формату, данная информация размещена на сайте ФНС России (https://www.nalog.ru/rn77/rn77/rn77/rn77/news/activities_fts/7933143/).

В таком требовании вам могут прийти новые коды ошибок:

– код «5» – в декларации нет даты счёта-фактуры или указана дата после отчётного периода;

– код «6» – в разд. 8 декларации или приложении к нему заявлен вычет за пределами трёх лет;

– код «7» – в разд. 8 декларации или приложении к нему заявлен вычет по счёту-фактуре, который был составлен до даты госрегистрации;

– код «8» – неверный код вида операции;

– код «9» – ошибка при аннулировании записей в разд. 9 декларации или приложении к нему.

В связи с этим необходимо сделать обновление программы, через которую передаёте данные в ФНС.

Особенности заполнения книги продаж со II квартала 2019 года

С 1 апреля 2021 года Правительством РФ вносятся изменения в форму книги продаж и правила её ведения (Постановление от 19.01.2019 № 15 «О внесении изменений в приложения № 3 и 5 к Постановлению Правительства Российской Федерации от 26 декабря 2011 года № 1137»). Новые формы книги продаж и дополнительного листа к ней, а также правила, по которым надо оформлять возврат товаров, налогоплательщики должны применять со II квартала 2021 года.

В книге продаж и дополнительных листах к ней появились следующие изменения:

– графы 14 и 17 переименованы: вместо «18 процентов» сделали «20 процентов». Эти графы нужно будет заполнять так же, как и сейчас, только с учётом возросшей ставки;

– добавлены две новые графы – 14а и 17а. В первой нужно будет отражать стоимость продаж, облагаемых НДС по ставке 18%, без учёта налога. Во второй – сумму налога, рассчитанную по ставке 18% или 18/118.

Из правил ведения книги продаж исключили положение о том, что в ней надо регистрировать счета-фактуры, выставленные при возврате товаров, принятых на учёт, то есть при возврате товаров с 01.04.2019 счета-фактуры покупателем не выставляются и в книге продаж не регистрируются.

Журнал учёта выставленных и полученных счетов-фактур изменился минимально. В нём также была произведена техническая замена ставки 18% на 20% (Постановление Правительства РФ от 19.01.2019 № 15 «О внесении изменений в приложения № 3 и 5 к Постановлению Правительства Российской Федерации от 26 декабря 2011 года № 1137»).

В книге покупок ставка налога не фигурирует, поэтому изменения в неё пока не вносятся.

Как уже было отмечено, данные новшества вступают в силу только 1 апреля, однако новую форму книги продаж можно применять уже сейчас, так как в книге старого образца не получится корректно отразить новые операции по ставке НДС 20% и, соответственно, заполнить на её основании декларацию по НДС (Письмо от 23.10.2018 № СД-4-3/[email protected]).

***

Таким образом, Закон № 303-ФЗ, которым внесены изменения в гл. 21 НК РФ, касающиеся повышения налоговой ставки по НДС с 1 января 2019 года, породил множество спорных вопросов. Поэтому налогоплательщикам необходимо внимательно следить за разъяснениями контролирующих органов и своевременно вносить корректировки в учёт.