Для производства любого вида продукции требуются ресурсы – сырье, полуфабрикаты, топливо. Материалы приобретаются за счет средств организации, приходуются, запускаются в производство, где они тем или иным образом участвуют в создании товара для реализации и последующего получения прибыли производителем. Материалы – весомая статья расходов при расчете себестоимости продукции. Нормы списания материалов на себестоимость товаров производитель рассчитывает самостоятельно в зависимости от технических условий, утвержденных на предприятии, и прописывает алгоритм учета и списания материалов в учетной политике. Экономический отдел на предприятии подготавливает калькуляции на изготовление готовой продукции, прописывая в них количество и стоимость материалов, необходимых для изготовления продукции. Приобретая материалы, производитель приходует их на склад, и кладовщик отвечает за сохранность материалов, находящихся на складе. Складские помещения требуется обустроить таким образом, чтобы исключить риск хищения, порчи или гибели материалов в результате технических неполадок или стихийных бедствий. По требованию руководителя сырье поступает в цеха, руководитель производственного участка следит за расходованием ресурсов, не допуская перерасход материалов на рабочих местах. Бухгалтер учитывает закупку материалов, их перемещение на производственный участок и списание материалов по статьям расхода, которые оказывают разное влияние на налогооблагаемую базу. Законом не предусмотрены лимиты на списание материалов, так как это зависит от специфики каждого конкретного производства, но Минфин рекомендует производителям подтверждать фактический расход материалов данными калькуляций. Производственный участок – сложный механизм, здесь взаимодействуют отделы и подразделения, работает большое количество людей. И происходят случаи, когда по вине человеческого фактора материалы приходится списывать сверх норм в результате хищений, умышленной или случайной порчи. Коррективы в списание материалов и даже уже готовой к отгрузке продукции вносит и сама природа. В результате чрезвычайных происшествий, вызванных неуправляемыми природными стихиями, складские помещения страдают от пожаров и наводнений. В результате производитель сталкивается с проблемой списания материалов, которые не были задействованы в производстве, но стали частью затрат предприятия. Если списать стоимость материалов на расходы, налог на прибыль уменьшится, а это заинтересует налогового инспектора. Как списать материалы без уменьшения прибыли? Влияет ли списание материалов на убыток? Как подтвердить списание материалов для налога на прибыль, чтобы не нарушить законодательство и не оказаться убыточным предприятием? Рассмотрим, как конкретные случаи списания материалов и готовой продукции, уменьшают налог на прибыль.

Правила списания материалов в бухучете с отраслевыми нюансами

В Российской Федерации огромное количество предприятий от малого бизнеса до крупных холдингов. И значительное количество производственных и непроизводственных сфер. Примечательно, что фактически в каждой отрасли существуют свои небольшие нюансы, которые несколько изменяют общую процедуру. А значит, исключение объектов из списка хранение будет проходить на основе отличающихся принципов. Сейчас мы как раз и сосредоточимся на этом аспекте. Но стоит понимать, что сфер в стране тысячи. Поэтому делить их на наиболее узкие части и уходить в глубокую специализацию нам в обзоре явно не нужно. Мы пройдемся по наиболее широким и востребованным областям. Разберемся, как правильно оформить списание материалов в различных отраслях.

Строительство

Основным нюансом принято считать тот факт, что в процессах участвуют значительное количество различных ресурсов. Таких, как песок, цемент, гравий, кирпич, шлакоблок, газобетон, щебень. Список можно продолжать долго. В результате нужно постоянно проводить точный учет. Ведь подсчета на ежемесячном цикле не производится. Значит, придется осуществлять инвентаризацию. И уже на основании выявленных расходов, исключать ресурсы из общего перечня в связи с количеством потраченных единиц (кубометров, килограммов, тонн, штук).

Есть и еще один аспект, который отличает данный вид списания материалов в бухгалтерском и налоговом учете, оформление документов. Понадобится неожиданно объемный пакет бумаг. А конкретнее:

- Сопоставление указанного нормативного расхода ресурса и действительного. И в подавляющем большинстве случаев разница будет наличествовать.

- Сметы. Прием используется два вида. Первый – по мероприятию или его сроку. А второй – конкретно по объекту, после его сдачи заказчику или подрядчику.

- Отчеты ответственных персон на местах. Зачастую под этим подразумевается документы, сданные прорабами или единый пакет, который компилирует начальник всего участка, на основе совокупных отчетностей.

- Нормы, выставленные от руководства на объект. То есть, определенный расход ресурса, который регламентирован на участке.

- Журналы объектов.

Список, как видно, получается весьма массивным. И это, пожалуй, центральная особенность всей сферы. Ведь при строительстве, когда расходный ресурс зачастую просто насыпан горами на участке (песок, щебень), очень важно вести полный анализ ухода продукции. Иначе будет постоянно появляться неконтролируемые недостачи.

Сельское хозяйство

Документарных отчетностей в этой сфере тоже хватает. Среди них:

- Акт расхода посадочных семян.

- Ведомость кормов.

- Акт выбытия скота.

И что примечательно, в отрасли под каждую неучтенную статью нужно точное обоснование. Если животное пало, то необходимо разобраться в причинах, а если это была болезнь, то следует точно поставить диагноз задействовать ветеринара, провести анализ угрозы эпидемии. Если это какая-то травма, требуется дать четкое определение, при каких обстоятельствах она была получена. Определение наличия виновника. Когда это недосмотр сотрудника, либо его халатное отношение, то расход обозначается в форме задолженности конкретного служащего или удержания его премий, заработных плат. То есть, как списываются материалы в бухгалтерском учете в отрасли сельского хозяйства – это сложный вопрос. И он целиком и полностью завязан на основании рационального расхода.

Причины выбытия

Выбытие нематериальных активов, числящихся в организации, может происходить по следующим причинам:

- истечение срока действия свидетельства, патента или других документов, которые подтверждают право компании на использование нематериальных активов;

- непригодность актива для дальнейшего использования;

- передача нематериального актива в уставный капитал других хозяйствующих субъектов;

- безвозмездная передача объектов нематериальных активов;

- реализация данных активов.

Замечание 1

В соответствии с $22$ –ым пунктом Положения по бухгалтерскому учету 14/2000, стоимость нематериальных активов, которые более не используются для целей производства продукции, оказания услуг, выполнения работ либо для удовлетворения управленческих потребностей организации, подлежит списанию.

Параллельно со списанием остаточной стоимости нематериальных активов подлежит списанию и сумма накопленной амортизации, если эта сумма ранее отражалась в бухгалтерском учете на счете учета $05$ «Амортизация нематериальных активов».

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Доходы и расходы, полученные в результате списания нематериальных активов:

- отражаются в бухгалтерском учете организации в отчетном периоде, к которому они относятся;

- подлежат отнесению на финансовые результаты организации.

В инструкции по применению Плана счетов указывается, что при списании объектов нематериальных активов их стоимость должна быть уменьшена на сумму начисленных за период эксплуатации амортизационных отчислений, если учет амортизации велся на счете $05$ «Амортизация нематериальных активов». В учете это отражается следующей проводкой:

- Дебет $05$ «Амортизация нематериальных активов»

- Кредит $04$ «Нематериальные активы»

Остаточная стоимость выбывших нематериальных активов при этом списывается проводкой:

- Дебет $91-2$ «Прочие расходы»

- Кредит $04$ «Нематериальные активы»

Сальдо по счету $91$ «Прочие доходы и расходы» рассчитывается каждый месяц сопоставлением дебетового и кредитового оборотов. Затем производится списание с субсчета $91-9$ на счет $99$ «Прибыли и убытки».

Стоимостная оценка негодных ресурсов

Разумеется, подобная ситуация совсем не редкость. Ни на одном производстве нет 100% гарантии, что человеческие ошибки или неисправность механизмов не приведут к расходу. И здесь как раз важными становятся два фактора. Первый – был ли виновен определенный работник или группа сотрудников в подобном итоге. А также попадает ли обозначенный убыток в предел нормы, либо уже выходит за него.

Если все убытки лежат в пределах допустимого, то даже при появлении виноватых счет будет производственным. А вот личным он станет, если вина сотрудников очевидна, и при этом расход вышел за пределы регламентированной нормы.

Естественная убыль и сверхнормативные технологические потери

Технологи на предприятии разрабатывают технологии обработки материалов и следят за соблюдением технологических норм, утвержденных на предприятии. Важно различать понятия технологические потери и естественная убыль. Если при возникновении потерь физико-химические свойства материала сохранились – то это технологические потери, изменились – естественная убыль. Безвозвратные потери, которые возникли у предприятия в связи с естественной убылью, не должны превышать показателей, утвержденных Правительством РФ. Где взять нормы естественной убыли? Для этого Правительством РФ утверждены специальные справочники, в которых указаны все показатели, действительные для каждой отрасли. Например, при сушке древесины в сушильной камере производитель устанавливает норму усушки доски, которая затем используется на производственном участке. Усушка – естественная убыль, так как в процессе сушки древесины в сушильной камере испаряется вода. Однако, при очередной поставке сырой доски поставщик ошибся с толщиной заготовок, и процент усушки увеличился по сравнению с утвержденной нормой, что привело к дополнительным расходам, так как выход сухой доски оказался меньше. Речь идет об естественной убыли сверх нормы. Естественная убыль сверх нормы является затратами предприятия, но не списывается на расходы, уменьшающие налог на прибыль. А вот сверхнормативные технологические потери, которые возникают дополнительно к норме расходов по технологии, при учете расходов на производство продукции производитель может учесть. Например, остатки бетона на стенках бетономешалки – технологические потери. А сверх нормы они могли получиться из-за использования некачественного цемента при приготовлении раствора. Минфин России не советует списывать такие сверхнормативные потери в расходы, так как влияет списание материалов на налог на прибыль – увеличивает эти самые расходы и уменьшает налогооблагаемую базу. Ведь производитель сам установил нормы расхода сырья, а в таких ситуациях превышает свои же расчеты! Но, с другой стороны, при наличии, например, акта по факту увеличения расхода сырья сверх нормы и обоснования правомерности списания такого дополнительного расхода, предприятие может доказать свою правоту в суде, если налоговики посчитают такое списание неправомерным. Налог на прибыль уменьшается за счет списания суммы сверхнормативных технологических потерь, а естественная убыль сверх норм не принимается для уменьшения налогооблагаемой базы.

Как происходит списание материалов в бухгалтерии, составление приказа и образец

Первый этап процедуры – это распоряжение. Его уполномочен выдавать директор, руководитель, либо лицо, замещающее его и исполняющее обязанности. Первый пункт распоряжения – это создание комиссии. В принципе, мы понимаем, что основной задаче будет выявление недостатков. А это значит, что понадобится инвентаризация. Ясно, что даже для обычной проверки необходимо всегда назначать комиссию в полном составе. Где будут как представители бухгалтерии, так и ответственные лица, например, кладовщик или тот, кто осуществляет оприходование продукции и является лично ответственным за ее сохранность.

Часто возникает вопрос, как списать расходные материалы в производстве, которых нет, можно ли сразу перейти к обработке документов. Вот и просто ответ, фактически этой процедуре всегда должна предшествовать инвентаризация. А инициатива, которая появляется в форме приказа, имеет типовую или нетиповой вариант. Первый вариант – это когда регламент работ уже заранее приписан в виде отдельного документа. А второй – в случаях, когда сам приказ содержит в себе весь регламент. Это неудобная форма, поэтому зачастую все используют первую.

Чтобы процесс инвентаризации, проверок, а также исключения ресурса из списка доступных был проще, понадобится программное обеспечение соответствующего уровня. И с этим вопросом сможет помочь софт «Клеверенс». Это:

- Облегчение процедуры инвентаризации, понадобится всего один смартфон.

- Объединение отчетности, списания и самой инвентаризации в единую систему, которая управляется опять же с одного устройства. Значительная экономия времени и сил.

- Возможность установки как коробочного ПО, так и индивидуального, разработанного специально под нужды и специфику конкретной компании.

- Мобильные приложения, которые интегрируются в общую систему отчетности, например, Битрикс.

- Решения в соответствии со всеми новейшими правками в российском законодательстве.

- Актуальная поддержка. Если изменяется закон, то приложения посредством обновлений тут же под него подстраиваются.

А теперь давайте разберемся, что всегда должно быть в типовом приказе. Без каких пунктов он просто не будет являться таковым:

- Полное наименование предприятия.

- Дата и порядковый номер конкретного распоряжения.

- Цель предприятия.

- Состав комиссии.

- Подпись руководителя.

Гибель материалов вследствие ЧП

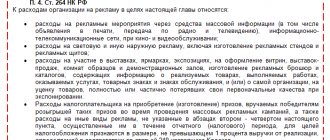

Чрезвычайным происшествием или аварией налоговиками признаются наводнения, ураганы и прочие стихийные бедствия, произошедшие не по вине человека. Если в результате чрезвычайного происшествия были полностью или частично уничтожены материалы, принадлежащие организации, у нее есть право списать убытки по статье расхода, уменьшающей прибыль. Так как списание материалов влияет на налог на прибыль, то для доказательства налоговикам, что списание было правомерно, бухгалтер предприятия обязан представить для подтверждения факта ЧП справку из службы, которая уполномочена фиксировать подобные происшествия (например, метеорологическая служба или МЧС). Далее комиссия, созданная в организации, проводит инвентаризацию и фиксирует убытки, нанесенные стихией, которые затем списываются. А если ущерб нанесен в следствие прорыва водопроводной трубы, как списать материалы в убыток? Такие потери организация не спишет в полной стоимости убытка в расходы, уменьшающие налогооблагаемую базу, так как ущерб был причинен предприятию во вине недобросовестного исполнения служебных обязанностей сотрудников Компании. Списание в расходы по налогу на прибыль потерь (разлом трубы, например), понесенных организацией в связи с коммунальными авариями, оформляется частями: на налогооблагаемую базу могут быть отнесены только убытки в рамках норм естественной убыли, остальную часть ущерба организация может возместить за счет установленного виновным в ЧП лица. Весомым фактором для признания инспектором убытков правомерными будет то, как подтвердить списание материалов при затоплении. Для налога на прибыль обязательным будет подтверждение факта аварии, а такими являются: справка из управляющей компании, обслуживающей здание, в котором произошла авария, а также справки из служб, которые устраняли аварию (например, МСЧ). Важно провести инвентаризацию пострадавших материалов и зафиксировать ущерб. Налог на прибыль уменьшается за счет списания стоимости материалов, уничтоженных в результате последствий стихийных бедствий. Не принимаются для уменьшения налогооблагаемой базы расходы сверх норм естественной убыли, причиненные владельцу материалов в результате коммунальных аварий.

При правильном оформлении документов, можно уменьшить налог на прибыль за счет списания материалов, инвентаря, а также готовой продукции, которые уже не могут быть использованы собственником для получения дохода.

Порядок списания материалов из эксплуатации, проводки и документы

Данная процедура представляет собой строгий процесс. Распоряжение, проверка, составление отчета. И последний пункт зачастую вызывает массу вопросов. И зря, ведь это обычная операция со своими нюансами.

Первый из них в том, что происходит кредитования сета МПЗ, то есть – 10. Во всех случаях, какая бы именно часть операции не была задействована. А вот затратные счета по своему номеру дебетируются.

У нас получается вот такая форма:

| Дебетовая часть | Кредитная часть (всегда идентичный номер) | Пояснения |

| 20 | 10 | Стоимостное списание в пользу основного производства |

| 23 | 10 | Анализ и оценка ресурса для вспомогательных производственных процессов |

| 94 | 10 | Списание при утрате. Сюда относится порча, хищение, выход за границы эксплуатационного срока, изначальный брак, поломка при производственном процессе и схожее |

| 99 | 10 | В категорию попадает ресурс, пострадавший при стихийных бедствиях |

| 91.2 | 10 | Все продукты, которые ушли по безвозмездному договору. То есть, зачастую подарки в маркетинговых целях или в результате акций благотворительности |

Особенности учета недостач и потерь

При отражении недостач и ущерба нужно учитывать ряд правил.

Отражение недостач

Фиксировать недостачи можно только тогда, когда они обнаружены:

- при осуществлении инвентаризации;

- при получении объектов в объемах, ограниченных соглашением о поставке.

На ДТ счета недостача фиксируется по следующим суммам:

- Реальная себестоимость, если ценности не подлежат восстановлению или их вовсе нет.

- Остаточная стоимость, если вопрос касается основных средств, вышедших из строя или отсутствующих.

- Реальные убытки, если произошла частичная порча.

То есть сумма учета определяется в зависимости от конкретных обстоятельств.

Списание

Списание выполняется на КТ счета 94. В процессе происходит их включение в структуру расходов.

Акт списания материальных запасов

Это единственный способ исключить МПЗ из списка активных, при хранении на складах. Примечательно то, что с 2015 года данный в принципе позволяет использовать любой вариант расчета и анализа: по штучной себестоимости или по общей. При этом всегда составляется документ по форме 0504230.

Он состоит из двух частей. Шапка содержит базовую информацию, номер распоряжения, дата, состав комиссии, Ф. И.О. руководителя. Основная же часть в форме таблицы предоставляет сведения по реальному убытку МПЗ. Содержит графы расходов, предполагаемых по норме, причины подобного исхода. По сути, этот акт – единственный законный способ, как правильно списывать материалы со склада.

Хотите внедрить «Магазин 15»? Получите всю необходимую информацию у специалиста.

Спасибо!

Спасибо, ваша заявка принята.

Что делать, если возник остаток

В принципе, допустимо создать отдельный субсчет, где указываются все избытки. Но это необязательная процедура. Просто способ облегчить работу и сделать бухгалтерию более прозрачной. А вот к обсуждаемому вопросу, отношения аспект не имеет. Так как в акт 0504230 вписывать эти сведения даже с обратными значениями строго запрещается.

Подведем итоги

По сути, списание ТМЦ в налоговом учете и бухгалтерском, отличий не имеет. Если речь идет о белой бухгалтерии, которые не пытается ввести компетентные органы в заблуждении. И стоит помнить, то хотя фактических норм о процедуре закон не выдвигает, и очень многое остается на усмотрение руководителя, итоговая отчетность будет являться для ФНС значимыми документами. Которые они могут проверить в любое время. Поэтому стоит подойти к процедуре со всей ответственностью. При этом отказываться от таких мероприятий или минимизировать их тоже нежелательно. Иначе бухгалтерия превратится в запутанный комок, а расходы «загадочным» образом вырастут.

Количество показов: 4231

Материалы после демонтажа

Новые технологии, развитие отрасли станкостроения стимулируют производителей постоянно модернизировать производство, и на крупных производствах не прекращаются работы по демонтажу устаревшего оборудования. В результате демонтажа появляются демонтированные запчасти основных средств, подвергшихся разборке, а также материалы, которые к основным средствам не относятся. В случае, если производитель не желает ничего утилизировать, так как их еще возможно применить, бухгалтер предприятия приходует запчасти и прочие материалы. Затем учитывает их как внереализационный доход и списывает полную стоимость предметов демонтажа в налоговых расходах. Стоимость материалов и запасных частей при оприходовании и списании остается неизменной. Для предприятия налог на прибыль в указанном случае будет уменьшен. Кстати, если бухгалтер не списал стоимость предметов демонтажа в периоде, когда демонтаж произведен, допустимо сделать это в периоде обнаружения упущения. «Уточненка» не понадобится. Налог на прибыль уменьшается за счет списания стоимости оприходованных при демонтаже материалов.