Бухгалтерская ведомость по счету 51

Оборотно-сальдовая ведомость 51 счета – это внутренний отчет организации, который содержит итоговый список оборотов и остатков по денежным средствам в безналичной форме. В ней отражается наличие денег в организации.

По распоряжению владельца банк ежедневно осуществляет оплату обязательств, расходов по экономической деятельности. Осуществляет выдачу наличных средств на ежедневные нужды организации: выплата заработной платы, текущих хозяйственных расходов.

Если у организации нет необходимой суммы денег, банк ведет выплату последовательно, погашая требования об оплате постепенно. Платежные операции осуществляются на основании п. 2 статьи 855 ГК РФ, в которой установлена очередность платежей с должниками.

Что это такое?

Как известно, сч.51 бухгалтерского учета относится к разделу денежных средств (V разделу), входящему в состав Плана счетов бухучета, утвержденного специальным нормативным актом Минфина РФ (речь идет о приказе №94н от 31.10.2000).

Характерной особенностью сч.51 является тот факт, что он применяется как активный синтетический счет бухучета, по которому фиксируются все приходно-расходные транзакции, совершаемые в российских рублях с безналичными средствами организации.

Поступление (зачисление) безналичных денег в рублях на банковском р/с организации всегда фиксируется бухгалтером по дебету 51.

Детализация ведомости по счету 51

Банк ежедневно представляет владельцу отчет по движению денежных средств, подтверждая каждую операцию официальным документом. Это платежное требование или поручение, приходный и расходный ордер.

Из банковской выписки можно узнать кому, по какому основанию (заявка, договор) и в каком размере списаны деньги. Какие поступления были зачислены и остаток на начало, и конец операционного дня.

ОСВ по счету 51 состоит из итоговых оборотов за день, месяц и любой необходимый период. Так как он активный, то сальдо по отчету может быть только дебетовым или положительным. Формирование записей по оборотке происходит так:

Рисунок 1. Схема записей в ОСВ

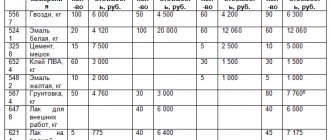

Все операции, отражаемые в выписке банка, требуется тщательно проверять. Только потом заносить в журнал проводок или журнал-ордер № 2, который предназначается для создания записей по сальдовой ведомости счета 51. Бланк журнала имеет табличную форму.

Таблица 1. Журнал – ордер

| № проводки | Дата операции | Дебет | Кредит | Сумма платежа | Содержание операции |

| 1 | 21.02.2018 | 51.1 | 62.2 | 65 000 | Поступила оплата от покупателя по договору |

| 2 | 01.03.2018 | 60.2 | 51.1 | 36 000 | Списан аванс поставщику за товар |

| 3 | 03.03.2018 | 91.2 | 51.1 | 1550 | Списана комиссия банка за ведение операций |

Журнал может иметь значительное количество строк. По итогам каждого дня записи суммируются и заносятся в оборотную таблицу. Чтобы увидеть готовый отчет . Движения в разных банках учитываются обособленно. Для чего предусмотрена детализация по субсчетам.

Анализ оборотов по счету 51

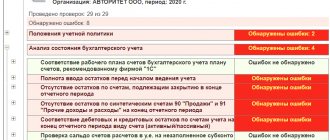

Внешне оборотка выглядит как таблица, состоящая из строк и колонок. Движения по дебету увеличивают сальдо, а по кредиту уменьшают его.

Рисунок 2. ОСВ по 51 счету

В таблице можно прочитать, с каким банком работает организация. Остаток в начале месяца составил 322 327 рублей. В течение месяца поступило 9 191 259,75 рублей. После оплаты текущих расходов в распоряжении организации осталось 779 525, 84 рубля. Он переходит на будущий период.

Если данные хранятся на бумажных носителях, то для детального анализа требуется обращаться к журналу проводок. Выбрать нужный день платежа и сумму. Автоматизация позволяет быстро и без ошибок формировать отчет по любым периодам, и денежным операциям.

Об этом подробнее расскажет видео

Настройка субконто для ОСВ по счету 51 в 1С

Для этого потребуется выполнить несколько действий. В 1С создать к оборотке 51 субсчета. В программе их роль выполняет субконто. И при формировании ведомость будет показывать данные по статьям, которые расскажут, куда потратили деньги, и от кого получены.

Рисунок 3. расшифровка оборотов ведомости 51 счета

При необходимости в таблице отражается детализация по каждому банку отдельно, если организация работает с несколькими банками одновременно. Также можно сформировать и отследить платежи по дням, неделям или любым периодам.

Рисунок 4. расшифровка ОСВ по датам 51 счета

Чтобы получить такую ведомость в 1С нужно зайти в раздел: «отчеты», выбрать: «оборотно-сальдовая ведомость» и указать 51 счет. Далее перед пользователем появится кнопка: «показать настройки». Открыв эту настройку в закладке: «группировка» установить галочки напротив периодичности, статей движения и наименования банков. Отметив необходимое, формируется оборотка с детальным списком по платежам.

Рисунок 5. движения денег в ОСВ 51 счета

На практике такой отчет информативнее, но применяется как вспомогательный при анализе движения денежных средств по каждой отдельной статье. Это и оплата услуг поставщикам, а также поступления за реализацию товаров и услуг.

Для 1С все настройки предусмотрены по умолчанию. Ручные проводки и доработки приводят к искажению деклараций.

Субсчета к счёту 90

Для расчёта итогов реализации продукции и оказания услуг с подсчётом прибыли и убытков к счёту 90, согласно учётной политике организации, открываются дополнительные субсчета:

- 90.1 – для отражения поступающей на счета фирмы выручки;

- 90.2 – для учёта себестоимости продукции;

- 90.3 – для отображения начисленного с продажи налога;

- 90.4 – для учёта акцизов, включённых в стоимость товаров;

- 90.5 – для отображения уплаченных экспортных пошлин;

- 90.7 – для учёта понесённых при продаже расходов;

- 90.8 – для фиксации управленческих расходов;

- 90.9 – если месяц закрывается с прибылью или оказался убыточным.

На каждом субсчёте ежемесячно накапливается сальдо, закрываемое в ноль по итогам года.

Пользователи оборотной ведомости по счету 51

Бухгалтеры редко используют в работе такой список. В большинстве случаев оборотка требуется для раскрытия конкретных проводок по искомой операции. Если поступили деньги от покупателя, то сумма отражается уже в журнале расчетов с заказчиками. Там уже идет работа по формированию первичных документов: счет-фактура, накладная или акт.

Для составления бухгалтерского баланса такой отчет содержит все необходимые сведения. Показатели оборотки участвуют в отчетности и по рублевым и по валютным счетам.

Финансист работает с ведомостью и детальным списком операций в разрезе контрагентов. В частности, при планировании расходов и оценке доходов за требуемый период. Анализируют движения денежных потоков и кредитные организации, если поступила заявка на кредитование или лизинг.

Основные определения

Доходы, которые были получены не от основных видов деятельности предприятия, считаются прочими поступлениями. К другим доходам можно отнести:

- Денежные поступления средств, которые возникли от предоставления во временное владение или пользование элемента или нескольких активов организации.

- Финансовую выгоду фирмы при условии ее участия в уставном капитале других компаний. Доходы по начисленным процентам или другая прибыль по ценным бумагам.

- Средства, полученные ввиду совместной деятельности в составе товарищества простого типа на основании соответствующего договора.

- Прибыль, которая была получена в процессе продажи ОС и других видов активов, которые не являются денежными средствами, производимой продукцией и реализующимися товарами. Ими могут быть доход, приобретенный от исполнения имеющихся долговых обязательств, выгода от векселей третьих лиц и продажа НМА (нематериальных активов).

- Начисления по процентам, образовавшимся в связи с долговыми обязательствами других фирм.

- Процентные отчисления банков, возникшие по имеющимся депозитам или начисленные на остаток по открытым счетам.

- Денежные средства, полученные от уплаты штрафов, пеней и других санкций по невыполненным или просроченным обязательствам других компаний.

- Активы, которые были переданы предприятию на безвозмездной основе.

- Доход, полученный при покрытии понесенных фирмой убытков или возмещении ущерба.

- Прибыль за прошлые года, которая была выявлена в ходе проведенной проверки.

- Средства по кредитным и депозитным задолженностям, которые имеют истекший срок давности.

- Возмещение курсовой разницы.

- Размер переоценки активов в сторону увеличения их стоимости. Выставляется в денежном эквиваленте.

- Другие доходы, полученные не от реализации товаров или продукции.

Помимо прочего к ним еще относятся средства возмещения понесенных убытков от возникновения ЧС, к которым относят возмещение по договору страхования, а также стоимостную оценку активов, не пригодных к эксплуатации или не подлежащих восстановлению. С 2007 года эти сведения учитываются на счете 91 – прочие доходы и расходы, а не на счете 99 о прибылях и убытках.

Расходы, которые нельзя отнести к основным, называются прочими. Они представляют собой следующее:

- Связанные с предоставлением в аренду активов компании.

- Появляются в связи с участием в составе уставного капитала других фирм.

- Возникающие при совершении продажи, списания или выбытия ОС и других активов, не связанных с денежными средствами (исключение — валюта других государств), реализуемыми товарами и производимой продукцией.

- Проценты, уплачиваемые по кредитным и займовым обязательствам.

- Связанные с платой за услуги, которые предоставляет кредитная организация.

- Взносы в резервы оценочного характера, которые создаются по всем правилам и нормативам бухгалтерского учета (резервные средства по долгам сомнительного происхождения, финансы на случай обесценивания ценных бумаг).

- Учреждённые резервы, которые были созданы в связи с признанием условных фактов хозяйственной деятельности предприятия.

- Прочая категория, в том числе по расчетам за предоставленные бухгалтерские услуги сторонних компаний.

- Размер штрафных санкций, пеней и возникших неустоек из-за несоблюдения сроков исполнения договора или в связи с невыполнением его условий. Отображаются в бухгалтерской документации в размере, установленном судом или по согласию должника.

- Оплата нанесенного предприятию ущерба или погашение организацией возникшего по ее вине убытка.

- Расходы прошедших лет, которые были признаны в отчетном году.

- Размер дебиторской задолженности с прошедшим сроком предъявления.

- Общая сумма имеющихся долгов, которые невозможно взыскать.

- Расходы по возмещению курсовых разниц.

- Размер переоценки активов в сторону удешевления их стоимостной оценки.

- Расходы на перечисление взносов с целью финансирования благотворительной деятельности.

- Производятся с целью оплаты отдыха, развлекательных, спортивных, культурных мероприятий либо других с аналогичной целью.

- Возникшие по причине ЧС, связанные с хозяйственной деятельностью предприятия (бедствия стихийного масштаба, крупная авария или национализация имущества).

Начиная с 2007 года, в соответствии с нормативами ПБУ, расходы таких типов учитываются на счете 91 – прочие расходы, а не на счете 99 о прибылях и убытках. Все имеющиеся сведения собираются на этом счете и отображаются в бухгалтерском балансе. Счет 91 на конец отчетного периода не будет иметь остаточного сальдо.