Объекты начисления налоговой пошлины

Предприятия предоставляют в фискальную службу отчетность за объекты, составленную по унифицированному образцу. Строка 210 декларации по налогу на имущество уточняет базовый размер налогообложения для расчетов. Юрлица на основании Налогового кодекса перечисляют имущественную пошлину в случае:

- наличия на балансе недвижимости, являющейся основными ресурсами;

- не прописанной в бухучетах жилой недвижимости собственника;

- владения организациями ОСНО движимыми объектами с 2013 г. независимо от факта реорганизации, ликвидации, получения от дочерних фирм.

В налог на имущество декларация-2018 не включает движимые объекты, которые использовались от 1 до 3 лет. Основанием для освобождения от взносов является ст. 374 НК.

Детально о налоге на имущество организаций в 2021 году

Кто платит налог

Согласно действующему законодательству, налог обязаны уплачивать:

- организации на общей системе налогообложения (ОСН) – собственники объектов недвижимости;

- хозяйствующие субъекты на «вмененке» и «упрощенке», имеющие в собственности площади, используемые для размещения торговых и офисных помещений, если необходимость уплаты налога вытекает из положений законодательства субъекта РФ;

- фирмы и ИП, уплачивающие единый сельскохозяйственный налог (ЕСХН), в отношении имущества, не используемого для производства, переработки и продажи сельскохозяйственной продукции;

- иностранные компании, не имеющие в РФ постоянных представительств.

Налог уплачивается в государственный бюджет ежеквартально. Он перечисляется в ИФНС по месту нахождения:

- организации;

- обособленного подразделения, имеющего отдельный баланс;

- объекта имущества, за который уплачивается налог.

Изменения в декларировании имущественного налога на 2021 год

Новая декларация по налогу на имущество-2018 введена в действие на основании Приказа ФНС №ММВ-7-21/271. Документ подвергся ряду корректировок:

- не прописываются коды ОКВЭД и не ставятся печати;

- указывается КЖД – льготные взносы для железнодорожной отрасли;

- фиксируются коды имущества, налог на которое оплачивается по льготной ставке;

- раздел 2.1 заполняется с подробным указанием недвижимости и налогов на нее для каждого филиала предприятия.

Согласно обновлениям п.24-25 ст. 381 Налогового Кодекса региональные органы управления наделяются правом принимать законы о льготировании юрлиц. Для административных, деловых, торговых объектов налогообложение исчисляется на основе кадастровой оценки объектов.

Правила заполнения отчета

Правила заполнения налоговой декларации на имущество приведены в Приказе ФНС ММВ-7-21/, действующем с 2021 года. Налоговики указывают следующие общие требования:

- В документе содержатся данные за один год.

- Все суммы округляются до полных рублей по правилам математики.

- Каждая страница отчета нумеруется в формате «001», «002» и т.д.

- Строки декларации заполняются слева направо, ячейки, ставшиеся пустыми, прочеркиваются.

- На каждой странице документа в верхней части прописывается ИНН и КПП юридического лица.

Если отчетная форма сдается на бумажном носителе, не допускается печать с двух сторон одного листа, скрепление страниц степлером или исправление ошибок корректором. Поля декларации заполняются на компьютере или от руки печатными заглавными буквами.

Состав новой налоговой декларации

Для предприятий-юридических лиц 2021 год означает переход на новую систему уплаты пошлины. После изменения НК РФ в ст. 380 прописана ставка, равная 2,2 %, а декларация по налогу на имущество включает:

- титульный лист – указываются сведения о компании-плательщике пошлины (ИНН, КПП, номер корректировки, коды) и сотруднике, подавшем отчетность;

- 1-й раздел со стоимостью налоговых выплат по недвижимости и движимым объектам;

- 2-й раздел с определением налоговой базы;

- раздел 2.1. с подробным перечнем недвижимости, обложенной среднегодовой пошлиной;

- 3-й раздел с размером налога по кадастровой оценочной стоимости на недвижимость.

Кадастровая стоимость объектов максимально приближена к рыночному балансу, что повышает налоговый процент.

Заполнение декларации по налогу на имущество

В незаполненных полях отчета проставляются прочерки. При ручном вводе данных не допускается использование разноцветных чернил, все стоимостные показатели приводятся в полных рублях без копеек. В шапке отчета проставляется номер ИНН и КПП предприятия, которые дублируются на каждой странице, обязательный элемент – сквозная нумерация листов. Все текстовые строки заполняют заглавными печатными буквами.

Титульный лист

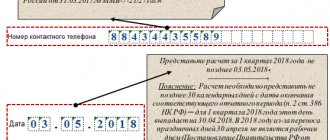

Какие данные надо отразить на титульной странице:

- номер корректировки (если отчет первичный, то ставится «0»);

- кодовое обозначение налогового периода (34 – годовой интервал, 50 – отчетный период реорганизованной структуры);

- отчетный год;

- код подразделения ФНС, в которое подается документ;

- код по месту учета (213 – крупнейшие налогоплательщики, шифр 215 используют правопреемники со статусом крупнейшего налогоплательщика, 216 – правопреемники из числа крупнейших налогоплательщиков, 214 – обычные юрлица и т.д.);

- наименование компании;

- по реорганизованным компаниям указывается форма реорганизации и регистрационные коды компании;

- контактные данные, количество листов в отчете и приложениях;

- кто подает отчет – налогоплательщик (руководитель) или его представитель (в этом случае надо вписать и реквизиты доверенности).

Раздел 2

На следующем этапе оформляется раздел 2. Таких листов может быть несколько, например, если расчет заполняется отдельно по имуществу, облагаемому по месту нахождения компании и по активам, расположенным вне места нахождения (п. 5.2 Порядка заполнения).

В шапке страницы (строка 001) указывается код типа имущества (перечень кодов приведен в Приложении № 5 к Порядку заполнения). По строке 010 вводится код ОКТМО с привязкой к месту уплаты налога. В строках 020-140 указывается размер остаточной стоимости налогооблагаемого имущества по состоянию на начало каждого месяца в году и на 31 декабря отчетного года, отдельно выделяется стоимость льготируемых активов.

Расчеты начинаются со строки 150 – в ней приводятся данные по среднегодовой стоимости имущества (сумма показателей строк 020-140 делится на 13). Если у предприятия имеются льготы по налогу на имущество, они обозначаются кодами в строке 160 (коды в Приложении № 6 к Порядку заполнения).

В поле 170 выделяется среднегодовая стоимость необлагаемого имущества. Строку 180 заполняют не все налогоплательщики, а только те, у кого в строке 001 был указан код типа имущества 02.

В строке 190 фиксируется расчетная налоговая база. Она выводится по схеме:

- определяется разница между среднегодовой стоимостью активов, подлежащей налогообложению и освобожденной от взимания налога (значение строки 150 – показатель строки 170);

- итог предыдущих расчетов перемножается со значением графы 180 (если она заполнена, если же в ней стоит прочерк, за основу берется разница стоимостей из предыдущего шага).

Строка 210 декларации по налогу на имущество отражает величину налоговой ставки, действующей в регионе для соответствующего вида имущества. Если у предприятия по отношению к рассматриваемому активу имеются льготы, выраженные в снижении размера ставки, в строку 210 вносится пониженное значение, по которому должны производиться вычисления. Строка 215 заполняется только в отношении железнодорожных путей (коэффициент Кжд). Правила определения Кжд зафиксированы в п. 2 ст. 385 НК РФ.

В строке 220 выводится размер налогового обязательства за год:

- перемножается налоговая база (графа 190) с налоговой ставкой (стр. 210 декларации по налогу на имущество) и коэффициентом Кжд (если он указан в графе 215);

- полученный результат делится на 100.

Например, если в графе 190 указана сумма 1 963 577 руб., а в строке 210 указана ставка, равная 2,2%, то сумма налога в строке 220 составит 43 199 руб. (1963577 х 2,2 / 100).

Строка 230 декларации по налогу на имущество отражает сумму начисленных авансовых платежей.

Значения, отраженные в графах 240-260 направлены на корректировку налогового обязательства в сторону уменьшения за счет льгот и платежей по налогу, совершенных за пределами РФ.

Строка 270 декларации по налогу на имущество предназначена для фиксации уровня остаточной стоимости налогооблагаемых основных средств по состоянию на конец отчетного года.

Раздел 2.1

В разделе 2.1 указываются данные всех объектов, облагаемых по среднегодовой стоимости (именно по ним формируется сумма налога в разделе 2):

- в стр. 010, 020 — кадастровый или условный номер объекта по ЕГРН (при их наличии);

- инвентарный номер объекта в стр. 030 (его отражение необходимо в единственном случае – если у актива нет ни кадастрового, ни условного номера);

- код по ОКОФ в стр. 040 (указывается в соответствии с «Общероссийским классификатором основных фондов»);

- размер остаточной стоимости активов на 31 декабря отчетного года (стр. 050).

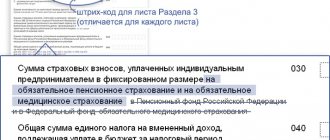

Раздел 3

В разделе 3 фиксируются данные по объектам, с которых взимается налог по кадастровой стоимости.

Приводятся кадастровые номера имущества (отдельные коды для зданий и помещений), размер кадастровой оценки и величина доли в праве собственности, обозначаются льготы (строки 014-050). На основании этих параметров в строке 060 выводится налоговая база по объекту.

В графе 080 указывается налоговая ставка в процентах. Дальше в строку 100 вводится рассчитанная сумма налога, а в графу 110 – начисленные в течение года авансовые платежи.

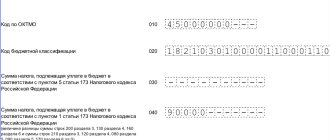

Раздел 1

Завершающий этап – заполнение раздела 1. В нем указываются коды ОКТМО и КБК, по которым осуществляется уплата налога.

В строке 030 фиксируется рассчитанный размер налоговых обязательств за год за минусом авансовых платежей. В нашем примере налог к уплате — 9812 руб. (43199 – 33387).

В строке 040 отображается сумма, уменьшающая налоговые обязательства, если в результате расчета налога к уплате получен отрицательный результат. Такие показатели должны быть обозначены в разделе 1 суммированно по соответствующим кодам ОКТМО и КБК.

Как заполнить бланк образца 2018 года?

Порядок заполнения декларации по налогу на имущество в 2021 году регламентирован законодательно и предусматривает:

- указание кадастрового номера объекта в строке 010;

- приведение условного номера из УГРН в строке 020, если кадастровый отсутствует;

- приведение инвентарного номера в строке 030 или кода ОКОФ в строке 040, если нет факта регистрации прав на объект.

После передачи документа налогоплательщик получает уведомление для оплаты. При его отсутствии сумма выплат уточняется на сайте ФНС. Зарегистрированный пользователь на основании базы – кадастровой, инвентаризационной оценки и понижающего коэффициента может рассчитать размер пошлины по формуле Н=(КО-ИО)*ПК+ИО. Если юрлицо впервые составляет декларацию по налогу на имущество, образец заполнения можно скачать ниже:

Декларация по налогу на имущество 2021 — образец заполнения

Сроки направления отчетности по налогам

Сроки сдачи декларации по налогу на имущество юрлиц устанавливаются в региональном порядке согласно п.1 ст. 383, ст. 385 Налогового кодекса. Нормативные документы отдельных регионов отмечают периоды до 30 марта, до 10 апреля, до 15 апреля за истекшим годом, через 10 дней после предоставления прошлой отчетности. Уточнить время передачи данных и дату платежей можно в региональной налоговой службе.

Декларирование налогов на движимое и недвижимое имущество по новому образцу предусматривает самостоятельный расчет пошлины. Льготы для предприятий находятся в компетенции местных органов власти.

Похожие статьи

- Декларация по налогу на имущество организаций 2018

- Декларация по налогу на имущество

- Налог на имущество организаций

- Порядок заполнения декларации по налогу на имущество

- Льгота по налогу на имущество — код 2010257

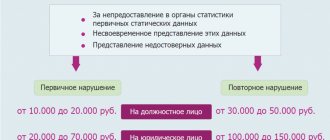

Срок сдачи и ответственность за опоздание

Отчет сдается один раз в год. В соответствии с требованиями статьи 386 НК РФ направить его в территориальный орган ФНС до 30 марта года, следующего за отчетным. В случае если дата выпадет на выходной день или праздник, окончание срока сдачи сдвигается на ближайший следующий за ним рабочий день. В 2021 году 30 марта — суббота, значит, срок переносится на 1 апреля.

Если организация опоздает со сдачей декларации, ее могут оштрафовать по статье 119 НК РФ. Должностных лиц могут привлечь к административной ответственности по статье 15.5 КоАП РФ.