Изменения с 2021 года и особенности переходных положений

Если стороны договорились о продаже партии товара при условии получения предоплаты от покупателя, продавец обязан при его получении провести начисление налога на добавленную стоимость в соответствии с действующей ставкой на данный момент времени.

То есть на авансовый платёж, полученный в 2021 году, необходимо было исходить из действующей ставки 18%, а если аванс выплачивался в 2021 году, то теперь должна применяться ставка 20%.

После того как деньги были заплачены, начисление налога должно произойти в тот же день. При этом дата отгрузки не будет иметь значения. Это регламентировано подпунктом 2 пункта 1 статьи 167 Налогового кодекса РФ.

После поставки товара нужно рассчитать НДС, исходя из ставки, действующей на момент отгрузки товаров. Однако при этом надо помнить, что часть налога была начислена при получении предоплаты. Теперь нужно оформить оставшуюся часть налога.

С начала 2021 года была изменена ставка налога на добавленную стоимость. Это сделано на основании Федерального закона от 03.08.2018 №303. Важным вопросом является то, по какой именно ставке нужно производить отгрузку товара, предоплата за который была выплачена в предыдущем году.

Для переходного периода действуют следующее правило. Если поставка партии товара происходит в 2021 году, то соответствующая ставка налога на добавленную стоимость при этом будет равна 20%, несмотря на то, что при предварительной оплате она была на 2% меньше.

Что является авансом при операциях, облагаемых НДС?

Согласно ГК РФ ст. 487, п.1 предоплатой (авансом) будет являться оплата, полученная до того, как товар (услуги, работы) был фактически отгружен покупателю, а тот в свою очередь его документально принял к учету.

Платежами в счет предстоящих поставок будут признаны авансом даже, если:

- оплата производилась в безденежной форме (согласно Пленума ВАС РФ № 33 от 30.05.2014, п. 15; Письмо Минфина РФ №03-07-15/39 от 0603.2009).

- оплата была перечислена по поручению продавца на счета третьих лиц (продавец фактически не получил данную сумму денежных средств).

Правила расчета обязательств по НДС с полученных авансов

Для расчёта обязательств по налогу на добавленную стоимость применяются следующие правила.

Если данный товар оплачивается по ставке 20%, то при расчёте величина полученных предварительно средств умножается на 20 и делится на 120. Полученная цифра — это величина налоговых обязательств, связанных с получением аванса.

В некоторых случаях ставка НДС может составлять 10%. В данной ситуации сумму полученных денег умножают на 10, затем делят на 110. В результате будут получены налоговые обязательства, связанные с получением выплаты.

Для авансовых платежей, полученных в 2021 году, сумма умножается на 18 и делится на 118. Полученный результат отражает величину полученных обязательств.

Оформление счет-фактуры на аванс

Порядок оформления определяется Постановлением Правительства РФ №1137 от 26 декабря 2011 года. Следует учесть, что оформление нужно производить на специальном бланке.

Документ заполняется следующим образом:

- В строках 3 и 4 необходимо сделать прочерк.

- В строке 5 необходимы номер и дата платёжного документа.

- В строке от 2 до 6 ставятся прочерки.

- В 7 строке необходимо указать действующую на момент оформления налоговую ставку.

- Строка 8 содержит сумму налога.

- Величина предоплаты фиксируется в строке 9.

- Строки 10 и 11 должны содержать прочерк.

Получение предварительной оплаты от покупателя в 1С:Бухгалтерии 8 ред.3.0

Для выполнения операции 2.1 «Учет предварительной оплаты от покупателя» на основании документа Счет покупателю (рис. 1) создается документ Поступление на расчетный счет с видом операции «Оплата от покупателя».

Показатели документа Поступление на расчетный счет

заполняются автоматически на основании сведений документа

Счет покупателю

.

Кроме того, в документе Поступление на расчетный счет

необходимо указать (рис. 2):

- в полях По документу №

и

от

– номер и дату платежного поручения покупателя; - в поле Сумма

– фактическую сумму перечисленной предоплаты.

Рис. 2

В результате проведения документа Поступление на расчетный счет

будет сформирована бухгалтерская проводка (рис. 3):

- по дебету счета 51 и кредиту счета 62.02 – на сумму денежных средств, поступивших продавцу от покупателя.

Рис. 3

В соответствии с п. 3 ст. 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, должен быть выставлен счет-фактура не позднее 5 календарных дней, считая со дня получения предоплаты.

Счет-фактура на полученную сумму предоплаты (операция 2.2 «Составление счета-фактуры на сумму предварительной оплаты»; 2.3 «Исчисление НДС с полученной предварительной оплаты») в программе формируется на основании документа Поступление на расчетный счет по кнопке Создать на основании

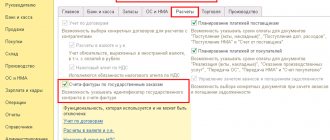

(рис. 2). Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, может производиться также с помощью обработки «Регистрация счетов-фактур на аванс» (раздел

Банки и касса

).

В новом документе Счет-фактура выданный

(рис. 4) основные сведения будут заполнены автоматически по документу-основанию:

- в поле от

– дата составления счета-фактуры, которая по умолчанию устанавливается аналогичной дате формирования документа

Поступление на расчетный счет

; - в полях Контрагент

,

Платежный документ №

и

от

– соответствующие сведения из документа-основания; - в поле Вид счета-фактуры

– значение

На аванс

; - в табличной части документа – сумма поступившей предоплаты, ставка НДС и сумма НДС соответственно.

Кроме того, автоматически будут проставлены:

- в поле Код вида операции

– значение 02, которое соответствует оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (работ, услуг), имущественных прав (приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/[email protected]); - переключатель Составлен

переведен в положении

На бумажном носителе

, если отсутствует действующее соглашение об обмене электронными счетами-фактурами, или

В электронном виде

, если такое соглашение заключено; - флажок Выставлен (передан контрагенту)

с указанием даты, если счет-фактура передан покупателю и подлежит регистрации. При наличии соглашения об обмене электронным счетами-фактурами до получения подтверждения оператора ЭДО флажок и дата выставления будут отсутствовать. Если дата передачи покупателю бумажного счета-фактуры отлична от даты составления, то ее необходимо скорректировать; - поля Руководитель

и

Главный бухгалтер

– данные из регистра сведений «Ответственные лица». В случае если документ подписывают иные ответственные лица, например, на основании доверенности, то необходимо внести соответствующие сведения из справочника

Физические лица

.

Для корректного составления счета-фактуры, а также правильного отражения документа в учетной системе необходимо, чтобы в поле Номенклатура

табличной части документа было указано наименование (или обобщенное наименование) поставляемых товаров в соответствии с условиями договора с покупателем.

Данные сведения заполняются автоматически с указанием:

- наименования конкретных номенклатурных позиций из документа Счет покупателю

(рис. 1), если такой счет предварительно выставлялся; - обобщенного наименования, если в договоре с покупателем такое обобщенное наименование было определено.

Рис. 4

По кнопке Печать документа Счет-фактура выданный

(рис. 4) можно перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах (рис. 5).

Согласно Правилам заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137, в счете-фактуре на полученную сумму предоплаты указываются:

- в строке 5 – реквизиты (номер и дата составления) платежно-расчетного документа (пп. «з» п. 1 Правил заполнения);

- в графе 1 – наименование поставляемых товаров (описание работ, услуг), имущественных прав (пп. «а» п. 2 Правил заполнения);

- в графе 8 – сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с п. 4 ст. 164 НК РФ (пп. «з» п. 2 Правил заполнения);

- в графе 9 – полученная сумма предварительной оплаты (пп. «и» п. 2 Правил заполнения);

- в строках 3 и 4 и графах 2–6, 10–11 – прочерки (п. 4 Правил заполнения).

Рис. 5

В результате проведения документа Счет-фактура выданный

формируется бухгалтерская проводка (рис. 6):

- по дебету счета 76.АВ и кредиту счета 68.02 – на сумму НДС, исчисленную с поступившей суммы предоплаты от покупателя, в размере 27 000,00 руб. (177 000,00 руб. х 18/118).

Рис. 6

На основании документа Счет-фактура выданный

вносится запись в регистр сведений

Журнал учета счетов-фактур

(рис. 7).

Несмотря на то, что с 01.01.2015 г. налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра «Журнал учета счетов-фактур» используются для хранения необходимой информации о выставленном счете-фактуре.

Рис. 7

Документ Счет-фактура выданный

регистрируется в регистре накопления «НДС Продажи» (рис. 8).

Рис. 8

На основании записей регистра «НДС Продажи» формируется книга продаж за IV квартал 2021 года (раздел Продажи – подраздел НДС

) (рис. 16).

Начисленная с полученной предоплаты сумма НДС отражается по строке 070 раздела 3 налоговой декларации по НДС за IV квартал 2018 года (утв. приказом Минфина России от 15.10.2009 № 104н) (раздел Отчеты

– подраздел

1С-Отчетность

– гиперссылка

Регламентированные отчеты

).

Корректировки, связанные с переходящими авансами в 2021 году

Если возникла необходимость вернуть ранее полученную предоплату, то корректировка НДС происходит в той сумме, в которой налог был начислен.

Пусть денежные средства были переведены в 2021, а в январе их потребовалось вернуть, тогда корректировка НДС происходит при предоставлении корректировочного счёт-фактуры. Сумма равна ранее начисленному налогу по ставке 18%.

Если предоплата была уплачена в 2021 году, а поставка произведена в 2021, то оставшаяся часть обязательств по налогу начисляется в тот день, когда была произведена поставка.

В случаях, когда сделано несколько частичных отгрузок, учёт НДС происходит в соответствии с действующими на этот момент налоговыми правилами.

Если при очередной частичной поставке суммарные обязательства по НДС превосходят те, которые возникли при перечислении предоплаты, то оставшаяся часть оформляется в качестве налоговых обязательств.

Аналогичным образом происходит расчёт в том случае, когда товар доставлен в 2021 году.

Если сумма предоплаты по своей величине превосходит стоимость полной поставки, то величина ранее начисленного налога фактически превосходит обязательства по итогам сделки. При этом излишний НДС не подлежит вычету.

Если товар был отгружен в прошлом году, но в 2021 была корректировка стоимости на него, то это делается на основании корректировочного счёт-фактуры исходя из той ставки, которая действовала на дату отгрузки (в данном случае речь идёт о 18%).

Восстановление НДС по полученным авансам проводит покупатель. Оно выполняется в двух случаях:

- Произведена поставка партии товаров, за которую выдавалась предоплата.

- Сделка была отменена, авансовая выплата возвращена.

При выполнении поставки для покупателя начисляется вычет по НДС. При этом ранее при оплате авансовой выплаты также был предоставлен вычет. Теперь он подлежит восстановлению, то есть на эту же сумму увеличиваются обязательства. Аналогичная ситуация возникает при возврате денег.

Как сделать расчет НДС при авансовом платеже в 2021 году

К налогоплательщику также применен закон, когда он может не исчислять сумму НДС с аванса. Это происходит в тех случаях, когда он:

- Продает продукты, которые облагаются ставкой 0% по экспорту.

- Продает товары, срок изготовления которых составляет более 6 мес. Список этот утвержден правительством Российской Федерации.

- Продает изделия, которые не облагаются налогом. В данном случае налог не начисляется и при отгрузке.

- Реализует товары не на территории Российской Федерации. В этом случае налогом товар не облагается.

При получении счёта-фактуры от поставщика бухгалтер покупателя формирует следующие проводки:

- 1 проводка – аванс поставщику оплачен.

- 2 проводка – сумма НДС с аванса.

- 3 проводка — сумма поступлений товара.

- 4 проводка – входной налог, который идёт к вычету.

- 5 проводка – восстановление авансового НДС.

В последнее время многие предприниматели и предприятия работают по договорам по предоплате. При получении аванса у поставщика образуется масса обязательств. Они касаются не только договорных обязательств, но и выделения НДС и уплаты в бюджет авансовых налогов.

Часто у бухгалтера возникает вопрос, как сделать вычет НДС с авансов полученных.

Налог начисляется и при отгрузке товара, и при получении аванса. Но двойного НДС не происходит, так как предприятие имеет право на вычет.

Когда произошел авансовый платеж, у организации-получателя возникли обязательства перед клиентом. Поставщик должен в течение пяти рабочих дней отгрузить клиенту товар, если иное не прописано в договоре.

Сама же сумма НДС рассчитывается из налоговой ставки на товар. Это может быть и 10%, но чаще — 18%. На авансовую сумму выписывается счёт-фактура, который впоследствии отправляется покупателю. Поэтапно авансовые начисления происходят так:

- На основании НК 168 в течение пяти рабочих дней выписывается счёт-фактура.

- Счёт-фактура регистрируется в книге продаж.

- Высчитывается НДС по определённой ставке на товар (10% или 18%).

На примере можно посмотреть, как это происходит технически.

В них указывается, что это была получена предоплата от покупателя на основании договоров поставки.

24.10.2018

- исчислен НДС с аванса полученного по ставке 18/118 – в сумме 18 000 руб. (118 000 : 118 х 18).

15.01.2019

- рассчитан и предъявлен покупателю НДС по реализации по ставке 20% – в сумме 19 666,67 руб. (118 000 : 1,20 х 20%).

- принят к вычету НДС с авансов в сумме 18 000 руб. – как исчислили в 2021 году.

24.10.2018

- принят к вычету НДС с аванса выданного по ставке 18/118 – в сумме 18 000 руб. (118 000 : 118 х 18).

15.01.2019

- принят к вычету входящий НДС по ставке 20% – в сумме 19 666,67 руб. (118 000 : 1,20 х 20%);

- восстановлен в книге продаж НДС с авансов в сумме 18 000 руб. – как приняли к вычету в 2021.

Учет у Продавца

20.11.2018

- исчислен НДС с аванса полученного по ставке 18/118 – в сумме 18 000 руб. (118 000 : 118 х 18).

25.12.2018

- составлен корректировочный СФ на аванс полученный 20.11.2018: изменены: сумма НДС 18 305,08 руб., стоимость услуг всего 120 000 руб.; ставка налога 18/118 – не изменилась;

- увеличение: налога 305,08 руб., стоимость услуг 2 000 руб.

27.05.2019

- рассчитан и предъявлен покупателю НДС по реализации по ставке 20% – в сумме 20 000 руб. (120 000 : 1,20 х 20%);

- принят к вычету НДС с авансов в сумме 18 305,08 руб. – с учетом корректировочного СФ, оформленного 25.12.2018.

Разница между суммами стоимости и НДС отражается

- стр. 070 Раздел 3: гр. 3 – 2 000 руб.

- гр. 5 – 305,08 руб.

Расчет «дельты» по стоимости и по налогу:

- 120 000 – 118 000 = 2 000 руб. и 18 305,08 – 18 000 = 305,08 руб.

Покупатель доплатил стоимость

Льготная ставка НДС 10% в 2021 году сохранится. Поэтому организации, которые реализуют товар, облагаемый НДС по ставке 10%, будут применять налог в прежнем порядке.

Также изменения не коснутся ставки НДС 0% при операциях, указанных в ст. 164 НК РФ, в частности, при реализации товаров на экспорт и оказании услуг международных перевозок.

Поставщик: если товары (работы, услуги) реализованы в 2021 году, а оплата получена в 2021 году, то НДС нужно начислить в 2021 году по ставке 18%. При получении оплаты в 2021 году корректировать ранее предъявленную покупателю сумму НДС не надо. Начиная с 1 января 2021 года реализация осуществляется по ставке 20%.

Покупатель: если товары (работы, услуги) получены от поставщика в 2021 году, а оплачены в 2021 году, то входной НДС принимается к вычету по ставке 18%. Все последующие платежи за полученные товары (работы, услуги) — исходя из ставки НДС, действующей на момент отгрузки и отраженной поставщиком в счете-фактуре.

При дальнейшей реализации в 2021 году и позже указанных товаров, приобретенных в 2021 году, входной НДС принимается к вычету, как сказано выше, по ставке 18%. Начиная с 1 января 2019 года НДС при реализации начисляется по ставке 20%.

Поставщик: если в 2021 году получена 100%-ная предоплата под реализацию товаров (работ, услуг), которая состоится в 2021 году, то НДС с полученного аванса в 2021 году начисляется к уплате по расчетной ставке 18/118. Эта же сумма НДС в 2021 году принимается к вычету при реализации товаров (работ, услуг), которая происходит уже с применением ставки НДС 20%.

Если в 2021 году получена частичная предоплата под реализацию, которая состоится в 2021 году, то НДС с полученного аванса в 2018 году начисляется к уплате по расчетной ставке 18/118. При реализации товаров (работ, услуг) в 2021 году по ставке 20% к вычету принимается НДС с частичного аванса в сумме, рассчитанной по ставке 18/118.

Покупатель: если товары (работы, услуги) полностью оплачены в 2018 году, а получены в 2021 году, то НДС с выданного аванса в 2018 году принимается к вычету по расчетной ставке 18/118. В 2021 году после принятия к учету товаров (работ, услуг) НДС с ранее выплаченного аванса восстанавливается по расчетной ставке 18/118 на основании авансового счета-фактуры поставщика, к вычету принимается НДС по ставке 20% на основании счета-фактуры, оформленного поставщиком при реализации.

Если товары (работы, услуги) частично оплачены в 2021 году, а получены в 2021 году, то НДС с суммы частично выплаченного аванса в 2018 году принимается к вычету по расчетной ставке 18/118. В 2019 году после принятия к учету товаров (работ, услуг) НДС с частично выплаченного аванса восстанавливается в той сумме, в которой ранее был принят к вычету и на основании счета-фактуры поставщика на реализацию, к вычету принимается НДС по ставке 20%.

Письмо ФНС России от 23.10.2018 № СД-4-3/ «О порядке применения налоговой ставки по НДС в переходный период».

Пример: в договоре, заключенном в 2021 году, предусмотрено, что покупатель в 2021 году выплачивает аванс в размере 50% от суммы договора. Стоимость товаров (работ, услуг) в соответствии с договором составляет 118 000 ₽, в том числе НДС 18%. Стороны подписали дополнительное соглашение к договору, предусматривающее сохранение стоимости товаров (работ, услуг) без НДС и увеличение суммы НДС за счет изменения ставки. В результате итоговая сумма договора изменилась до 120 000 ₽, в том числе НДС.

59 000 х 18/118 = 9 000 ₽.

Покупатель принимает к вычету НДС в сумме 9 000 ₽ на основании авансового счета-фактуры поставщика.

В 2021 году при реализации товаров (работ, услуг) с применением ставки НДС 20% общая сумма реализации составляет 120 000 ₽, в том числе НДС 20 000 ₽.

Поставщик начисляет с реализации к уплате НДС в сумме 20 000 ₽ и одновременно принимает к вычету НДС с ранее полученного аванса в сумме 9 000 ₽.

Покупатель принимает к вычету НДС в сумме 20 000 ₽ на основании счета-фактуры поставщика на реализацию и одновременно восстанавливает к уплате НДС с ранее выданного аванса в сумме 9 000 ₽.

В результате покупатель должен доплатить поставщику в 2021 году 61 000 ₽ (120 000 – 59 000 ₽).

Если в 2021 году поставщик реализовал товары (работы, услуги), облагаемые НДС по ставке 18%, и выставил покупателю счет-фактуру, а в 2021 году стороны договорились об изменении их цены или количества, то в корректировочном счете-фактуре указывается ставка НДС, действующая на дату реализации, то есть 18%.

Если в 2021 году поставщик реализовал товары (работы, услуги), облагаемые НДС по ставке 18% и выставил покупателю счет-фактуру, а в 2021 году в этом счете-фактуре обнаружена техническая ошибка, то поставщик оформляет исправленный счет-фактуру со ставкой НДС, указанной в первоначально выставленном счете-фактуре, то есть 18%.

Обратите внимание: в ситуации 5 речь идет только об услугах, оказанных иностранными исполнителями в электронной форме, а не о всех услугах.

К услугам, оказываемым в электронной форме, например, относятся рекламные услуги в интернете и предоставление рекламной площади в интернете (перечень услуг см. ст. 174.2 НК РФ).

К услугам, оказываемым в электронной форме, не относятся:

- реализация товаров (работ, услуг), если их заказывают через интернет, но доставляют (выполняют) без использования интернета (например, почтой, курьером);

- реализация (передача прав на использование) программ для ЭВМ, баз данных на материальных носителях (дисках, флешках);

- консультационные услуги, оказанные по электронной почте (переписка);

- доступ к интернет.

При выплате аванса иностранному поставщику в 2021 году налоговый агент исчисляет НДС по ставке 18/118. После принятия к учету работ (услуг) на основании документов, полученных от иностранного поставщика, налоговый агент имеет право на вычет НДС.

Если окончательный расчет с иностранным поставщиком осуществляется после получения результатов выполненных работ (оказанных услуг) в 2021 году, то налоговый агент исчисляет и уплачивает НДС по ставке 20/120, принимая к вычету ранее исчисленный с аванса НДС по ставке 18/118.

- Компании, освобожденные от уплаты НДС

- Компании, работающие по спецрежиму

- Компании, чья продукция идет на экспорт или занимающиеся реализацией не на территории РФ

- Продаваемые организацией товары или услуги не облагаются НДС или облагаются по ставке 0%

- Аванс получен за товары, у которых срок производства более шести месяцев

Продавец. ФНС в таком случае рекомендует продавцу выставить в адрес покупателя корректировочный счет‑фактуру на стоимость возвращаемых товаров. И на основании этого счета‑фактуры принять к вычету НДС, уплаченный ранее при реализации. Причем, если в графе 7 счета‑фактуры при продаже была указана ставка 18%, то и в графе 7 корректировочного счета-фактуры также указывается ставка 18%. Причем эта рекомендация распространяется и на возврат товаров, купленных после 2021 года.

Покупатель. С его стороны все просто. Он восстанавливает НДС на основании полученного от продавца корректировочного счета‑фактуры.

Проводки по авансам, полученным в 2018 году, с отгрузкой в 2021 году

Проводки аналогичны тем, которые применялись в 2021 году. Однако после того, как товар доставлен, суммарные обязательства будут больше, поскольку теперь НДС учитывается по ставке 20%.

заключила с договор о продаже стульев на 100 000 руб. Последняя уплатила в 2021 году авансовую выплату, равную 50 000 рублей. Поставка была сделана в январе 2021 года полностью на сумму 100 000 рублей.

Проводки выглядят следующим образом.

Получение аванса в 2021 году:

- 50 000 руб. — Дт 51 Кт 62.2 — поступили деньги;

- 7627 руб. — Дт 76-АВ Кт 68-НДС — отражен НДС с них по ставке 18%.

Поставка стульев в 2021 году:

- 100 000 руб. — Дт 62.1 Кт 90 — реализация товара;

- 16 667 руб. — Дт 90.3 Кт 68-НДС — НДС с товара учтён;

- 50 000 руб. — Дт 62.1 Кт 62.2 — зачтён ранее полученный аванс;

- 7627 руб. Дт 68-НДС Кт 76-АВ — учтён ранее начисленный НДС.

Отгрузили в 2021, а оплату получили в 2021

Как мы уже писали, на эту ситуацию есть два взгляда, но похоже в этот раз побеждает тот, который гласит, что налоговая база в данном случае не изменилась и НДС начисляется по ставке 18%. Никаких дополнительных действий делать ненужно.

Повышение НДС может оказаться для малого и среднего бизнеса гораздо большей проблемой, чем кажется на первый взгляд. И дело не в бухгалтерских закавыках. Готовясь к повышению, нужно помнить и о правильном расчете цен на товары, и об изменении закупочной стоимости, и о куче других мелочей. В итоге, к повышению НДС действительно нужно готовиться, и тут вам не помешает помощь специалистов.

Когда НДС с полученных авансов начислять не нужно

Есть несколько ситуаций, когда нет необходимости в начислении НДС при получении предоплаты. Это относится к следующим случаям:

- Речь идёт о такой фирме, которая, согласно действующему законодательству, полностью освобождена от уплаты налога.

- Если работа компаний проходит по спецрежиму.

- Если получатель авансового платежа изготавливает свою продукцию для продажи за пределы РФ.

- Некоторые товары могут быть или освобождены от уплаты НДС или облагаться налогом с нулевой ставкой.

- Если срок производства товаров, за которые была получена предоплата, превышает шесть месяцев.

Возврат денег покупателю: НДС с аванса

Приобретатель вправе восстановить ранее возмещенный налог с предоплаты, но важно помнить, что он не обязан принимать к вычету «авансовый» НДС. Таким образом, восстановление НДС при возврате аванса покупателю актуально для него, если только вычет налога уже был принят.

Напомним, что принять вычет можно лишь при соблюдении условий:

- в договоре между сторонами предусмотрен аванс;

- приобретатель имеет документы:

— счет-фактуру на аванс;

— платежное поручение, подтверждающее перечисление предоплаты.

Вычет покупателю необходимо заявить в том квартале, когда все указанные условия исполнены, нельзя переносить его на будущие отчетные периоды.

Как отразить НДС при получении предоплаты при переходе на УСН с ОСНО и наоборот

Если индивидуальный предприниматель ранее работал на основной системе налогообложения и получил аванс от покупателя, а затем перешёл на УСН, то действует следующий порядок. Учитывая, что на УСН этот налог почти всегда платить не нужно, то при завершении сделки обязательств по уплате налога не возникает. Однако и учтённый ранее авансовый платёж принимать к вычету не разрешено.

Если предприниматель перешёл с УСН на общую систему налогообложения, получив ранее предоплату, то при поставке партии товара и получении полной оплаты он на ОСНО уплачивает НДС в полном размере.

Возникающие нюансы ↑

НДС достаточно «неоднозначный» налог, и при его расчёте даже у опытных бухгалтеров возникает множество вопросов.

Как не платить?

Многих налогоплательщиков волнует вопрос, как избежать уплаты этого НДС? Этот налог не уплачивают те организации и ИП, которые применяют льготные режимы налогообложения.

В этом случае, они не имеют права выставлять счета-фактуры и принимать к вычету НДС по отгруженным и купленным товарам, работам или услугам.

Также можно не платить НДС, на основании ст. 145 НК РФ, став участником проекта по осуществлению исследований.

При долгосрочных непрерывных поставках

Если между контрагентами заключён договора на осуществление долгосрочных непрерывных поставок на товары, оказание услуг или выполнение работ, то продавец имеет право выставлять счёт-фактуру одновременно с получением платёжек на оплату товара.

Сделать это нужно не позднее 5 числа следующего месяца, в котором происходила отгрузка товаров или оказание каких-либо договорных услуг.

Об этом говорится в Письме Минфина от 18 июля 2005 года N 03-04-11/166 «О вычете НДС при долгосрочных поставках товаров».