Любое имущество, реализуемое либо предназначенное для реализации является товаром (п. 3 ст. 38 НК РФ).

Реализацией товаров признается передача на возмездной основе права собственности на товары, а так же передача права собственности на товары на безвозмездной основе (п. 1 ст. 39 НК РФ).

Это определяет порядок налогообложения выплаты дивидендов в натуральной форме.

В письме Минфина России от 25 августа 2021 года № 03-03-06/1/54596 разъяснен порядок налогообложения НДС и налогом на прибыль операции выдачи дивидендов продукцией собственного производства.

Операции по реализации товаров на территории РФ являются объектом обложения НДС (п. 1 ст. 146 НК РФ). Налоговую базу по НДС в случае выплаты дивидендов собственной продукцией следует определять на день передачи имущества участникам (учредителям) (п. 1 ст. 167 НК РФ).

С точки зрения налога на прибыль доходом от реализации признается выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, а также выручка от реализации имущественных прав (ст. 249 НК РФ).

Так как выплата дивидендов собственной продукцией является реализацией товаров, значит, компания должна определить налоговую базу и исчислить налог на прибыль. Объектом налогообложения по налогу на прибыль является прибыль организации, которая представляет собой доходы, уменьшенные на величину произведенных расходов (ст. 217 НК РФ).

Добавим, что если в результате передачи имущества возник убыток, то он уменьшает налогооблагаемую прибыль организации (ст. 268 НК РФ).

Выплата дивидендов из кассы организации чем грозит 2021

Юридическая тематика очень сложная но, в этой статье, мы постараемся ответить на вопрос «Выплата дивидендов из кассы организации чем грозит 2021». Конечно, если у Вас остались вопросы Вы сможете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Выплата дивидендов через кассу в 2021 году

В Указании сказано, что выручку можно тратить на выплаты работникам, включенные в фонд заработной платы, и выплаты социального характер Что такое выплаты социального характера, в Указании не расшифровывается.

Учредители решили распределить годовую прибыль — 1 000 000 рублей. Они встретились в баре «Hole in the Wall» и подписали протокол собрания. Вечером бухгалтер перевёл 500 000 рублей Смирнову, 450 000 Смирновой — и исчерпал лимит за день. На следующий день бухгалтер разбирался с отчётом 6-НДФЛ и забыл о третьем учредителе.

- Сообщите участникам время и повестку за 30 дней до собрания. Пришлите им копию бухотчётности.

- На собрании предложите распределить прибыль между учредителями и получите большинство голосов.

- Запишите решение собрания в протоколе и отправьте копию всем учредителям не позже, чем через 10 дней. Распечатайте протокол и сшейте с другими. Любой учредитель имеет право с ними ознакомиться.

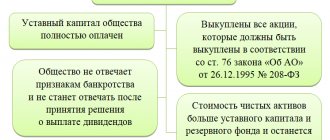

Когда нельзя получить дивиденды

Любой человек или компания, которые владеют долей уставного капитала ООО. Размер вознаграждения не зависит от того, как вы помогаете организации. При распределении прибыли вы получите столько, сколько процентов уставного капитала вам принадлежит. Разрешено применять другую схему расчёта дивидендов, если вы приняли её при создании организации или все учредители проголосовали за изменение устава.

Действительно возможность выплаты дивидендов наличными зависит от организационно-правовой формы организации, планирующей производить расчеты с учредителями. Начнем с ООО. Законодательство не предусматривает никаких ограничений по выплате дивидендов из кассы общества с ограниченной ответственностью. Можно ли выдавать дивиденды учредителю ООО через кассу? Можно, если речь идет именно об ООО.

Рекомендуем прочесть: Как движется очередь на улучшение жилищных условий в москве

Такая прибыль, выплачиваемая собственникам, называется дивидендами. Когда решение о распределении прибыли принято, встает вопрос о порядке ее выплаты. Можно ли выплатить учредителям дивиденды через кассу? Сразу скажем, что ответ на этот вопрос зависит от формы создания хозяйственного общества.

Доход от капитала

Иногда организациям удобно выдать дивиденды через кассу. А что об этом говорит действующее законодательство? Удобство удобством, но все должно быть по закону. Разрешается ли такой способ осуществления расчетов с учредителями? На эти и другие вопросы ответим в статье.

Однако в отношении ограничений на расходование наличной выручки это определение не действует. В Указании не сказано, что под выплатами социального характера имеются в виду именно те, которые названы таковыми в приказе Росстата по заполнению форм статотчетности. Поэтому вы вправе понимать этот термин более широко, ориентируясь на другие нормативные акты. Так, пособия по нетрудоспособности, беременности и родам, уходу за детьми до полутора лет организация выплачивает в рамках обязательного социального страхованияп. 2 ст. 8 Закона от 16.07.99 № 165-ФЗ. Из этого можно сделать вывод, что они носят социальный характер и вы можете выдавать их из наличной выручки.

Правила получения и расходования из кассы наличных денег

Центробанк прописал, на какие нужды разрешено расходовать наличку. Есть ряд организаций, которым разрешено работать без ККТ. Но большая часть компаний все же сталкивается с «живыми» начислениями, даже если они не ведут торговлю за нал. Для начала возникает логичный вопрос: «Откуда берется наличка в кассе?». Так вот, это:

- выручка;

- средства с расчетного счета;

- различные возвраты (авансы, займы).

Вот вроде рубли есть, а тратить их куда захочется нельзя. Тут есть несколько правил. Поступления из этих источников тратятся только на зарплату, пособия, приобретение товаров, возврат денег, например, недовольным клиентам.

На что нельзя выдавать наличные из кассы

С выручкой все очень строго. При расчетах с разными ООО, ИП, ФЛ по:

- договорам аренды недвижимости;

- операциям с ЦБ;

- выдаче/возврату кредитов.

Все это оплачивается только с расчетного счета. Из выручки брать деньги на эти цели запрещено.

Например, арендовать машину можно, оплатив расход из выручки. Это движимое имущество. А вот чтобы снять помещение, нужны средства с расчетного счета, так как нецелевое расходование карается законом. Нераспределенная прибыль в этот список, как видите, не входит.

Выплата зарплаты через кассу: сроки и правила

Все, что касается заработной платы, сроков и правил выплаты, документально закрепляется на предприятии – например, это трудовой или коллективный договор.

Сроки едины для всех фирм. Даже если сами работники изъявят желание получать з/п единожды в месяц или в другие дни, это не может сместить сроки. Поэтому аванс выдается до 30 числа текущего месяца, а расчет – до 15 числа следующего месяца.

Если день X выпадает на выходной, то з/п выдается в предшествующий день. К тому же продолжительность выдачи зарплаты строго ограничена все тем же Центробанком: 5 дней зарплата может храниться в кассе, потом остаток сдается в банк.

Если сотрудники получают зарплату наличными, в обязанность работодателя входит обеспечить наличие денег в кассе в день зарплаты. Весь процесс выдачи з/п учитывается документацией начиная с приказа начальника и заканчивая записями в кассовой книге.

Дивиденды работникам наличными: только в ООО и только не из кассовой выручки

: Лучше платить юрлицам дивиденды в безналичном порядке, ведь у любой организации есть расчетный счет, на который их можно перечислить. А наличными выдавать только в крайних случаях, например по просьбе организации-получателя, у которой заблокированы банковские счета.

Пример. Расчет суммы наличных, которую можно использовать для выдачи займа

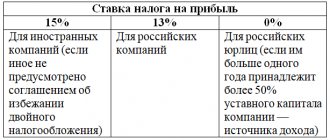

- НДФЛ у физлиц — 13% (п. 1 ст. 224 НК РФ) для граждан РФ и 15% (п. 3 ст. 224 НК РФ) для иностранцев;

- налога на прибыль у юрлиц — 13% (подп. 2 п. 3 ст. 284 НК РФ) для российских фирм и 15% (подп. 3 п. 3 ст. 284 НК РФ) для иностранных юрлиц.

Конечно, можно не читать дивполитику компании, а просто дождаться оглашения размера дивидендов. Однако понимание финансовых итогов и дивидендной политики в совокупности позволяют спрогнозировать размер дивидендов заранее.

Рекомендованные новости

После зачисления на брокерский счет дивиденды теряют свой статус. Они приравниваются к свободным деньгам на счете. Поэтому при выводе удерживается НДФЛ, но не за полученные дивиденды, а за доход от торговли ценными бумагами. По законодательству при выводе брокер обязан удержать НДФЛ.

Ожидаемые события на 3 июня

«В соответствии с рекомендациями предлагается выплатить дивиденды по обыкновенным именным акциям ПАО «Магнит» в размере 15 000 332 342,45 руб. (Пятнадцати миллиардов трёхсот тридцати двух тысяч трёхсот сорока двух рублей 45 копеек), что составляет 147,19 руб. (Сто сорок семь рублей 19 копеек) на одну обыкновенную акцию».

Сама процедура контроля возложена на коммерческие банки, на которые возложены функции по запросу дополнительных сведений по сделкам. Конечно, официально банк не является проверяющим органом, и компания может отказаться выполнять его требования. Однако в такой ситуации она окажется без банковского обслуживания и, следовательно, не сможет осуществлять свою деятельность.

Дивиденды можно выдать деньгами или в натуральной форме, то есть другим имуществом. Причем акционерам деньгами дивиденды можно выплатить только безналично. Участникам же ООО – как через кассу, так и на банковский счет. Такой порядок следует из статьи 28 Закона от 8 февраля 2021 г. № 14-ФЗ и статьи 42 Закона от 26 декабря 1995 г. № 208-ФЗ.

Рекомендуем прочесть: Доплата к пенсии после 80 лет инвалид 3 группыв 2021 году в москве

Можно ли выплатить дивиденды наличными деньгами из кассы

При этом даже если вы располагаете небольшим начальным капиталом, то все равно можно открыть свое дело. Многие люди открывали прибыльный бизнес практически без вложений или с минимальными вложениями, поэтому деньги здесь не самое важное, главное — желание и стремление!

Каждая компания подходит к этапу в развитии, когда начинает выплачивать дивиденды. Покупая акции, инвестор становится совладельцем компании пропорционально своей доле. Можно зарабатывать как на росте цены, так и на дивидендах.

Валюту дивиденда можно узнать в сообщении компании, о чем говорилось выше. В иностранной валюте также платят дивиденды по ГДР (глобальные депозитарные расписки). Это бумага, которая дает право на акцию, торгующуюся за границей.

Мнения аналитиков. Яндекс может купить 45% Яндекс.Маркет у Сбербанка

Возьмем тот же пример с дивидендами Магнита, которые составили 147,19 руб. Допустим мы открыли позицию шорт на 1 акцию перед дивидендной отсечкой. После этой даты у вас списали 147,19 руб., но итоговый результат будет иной. Ваш заработок на падении цены составляет размер дивидендного гэпа — около 120 руб. Мы закрыли сделку сразу после его наступления, и итоговый результат составил 120 — 147,19 = -27,19 руб.

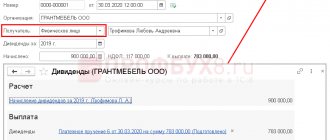

После появления проводки в бухгалтерском балансе предприятия возникает кредиторская задолженность в пассиве перед участниками по выплате дивидендов. Оборот по дебету 84 счета уменьшает чистую нераспределенную прибыль, которая фиксируется в 3 разделе «Баланс». Источником выплаты дивидендов является чистая прибыль, экономический смысл и правовая природа этой операции полностью соответствует действительности и не противоречит законодательству.

ООО выплатила дивиденды наличными из кассы

*(2) То обстоятельство, что организация является субъектом малого предпринимательства, а возврат сумм, ранее выданных под отчет, и выплата распределенной части прибыли происходят в один день, в рассматриваемой ситуации не имеет существенного значения.

8

Пунктом 4 Указания установлено еще одно ограничение, согласно которому наличные расчеты в валюте РФ по операциям, перечисленным в этом пункте, должны осуществляться за счет наличных денег, поступивших в кассу участника наличных расчетов с его банковского счета. Однако операции по выплате части распределенной прибыли участникам ООО в этом пункте не упомянуты, поэтому такие выплаты могут осуществляться за счет наличных денег, поступивших в кассу не с банковского счета, а, например, за счет возвращенных в кассу денег, ранее выданных под отчет*(2).

Чистая прибыль должна быть подтверждена бухгалтерской отчетностью фирмы. Соответственно, если вы хотите распределять прибыль чаще, чем раз в год, нужно составлять промежуточную бухгалтерскую отчетность перед каждой выплатой.

В случае выплат единственному учредителю (равно как и для ситуации с несколькими учредителями) страховые взносы не выплачиваются, поскольку они не рассматриваются как заработная плата. При этом сама процедура осуществляется значительно проще, поскольку единственный учредитель может самостоятельно вынести соответствующее решение о распределении и затем осуществить уплату. Он получит чистую прибыль в полном размере (за вычетом налогов), поскольку его доля в уставном капитале составляет 100%.

Порядок выплаты дивидендов учредителям в ООО в 2021 году

Но при выплате из кассы стоит учесть одно условие. Доходы участников не входят в перечень операций, которые компания вправе платить из наличной выручки, полученной за проданные товары (п. 2 Указания Банка России от 20.06.07 № 1843-У). Аналогичные правила закреплены в новом Указании от 07.10.13 № 3073-У, которое вскоре вступит в силу. Поэтому для выплаты дивидендами из кассы сначала надо получить необходимую сумму по чеку с расчетного счета и только затем выдать учредителю.

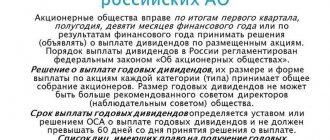

Срок выдачи либо содержится в уставе, либо устанавливается собранием. Но он не может выходить за пределы периода в 60 дней с даты собрания, вынесшего решение по выплатам (п. 3 ст. 28 закона № 14-ФЗ). Если срок нигде не зафиксирован, то считается, что он равен 60 дням.

У ООО есть возможность выбрать периодичность выплаты дивидендов учредителям: поквартально, по полугодиям или за год — в зависимости от размера чистой прибыли за каждый из этих периодов. Учитывая, что прибыль считают нарастающим итогом за год, окончательная ее сумма будет известна по завершении налогового периода, и только тогда можно будет установить окончательную сумму возможных к выплате доходов. Поэтому во избежание ситуаций, когда выплаченные в течение года дивиденды превысят допустимую их сумму по году, лучше распределять их по завершении года по результатам утвержденной годовой бухотчетности.

Источник дивидендов ООО

ПРИМЕР от КонсультантПлюс: ООО приняло решение о распределении прибыли в размере 2 500 000 руб. следующим участникам общества: — физическому лицу, которое является резидентом РФ, — в размере 500 000 руб.; — российской организации — в размере 2 000 000 руб. Другая организация, в которой участвует ООО, начислила ему дивиденды в размере 1 000 000 руб. С них был удержан налог на прибыль у источника выплаты в сумме 130 000 руб. Размер дивидендов, полученных ООО, составил 870 000 руб. (1 000 000 руб. — 130 000 руб.). Других дивидендов в отчетном году ООО не получало. Ранее полученные дивиденды были учтены при определении сумм налога, подлежащих удержанию из доходов участников, в прошлых периодах. НДФЛ с дивидендов физического лица был рассчитан следующим образом. Читайте продолжение примера, получив пробный демо-доступ к системе К+. Это бесплатно.

Можно ли выплатить дивиденды наличными деньгами из кассы. Акционерные общества не вправе выдавать дивиденды из кассы. Они обязаны перечислить их на банковские счета получателей (при наличии соответствующего заявления) либо отправить почтовым переводом (п. 8 ст. 42 Закона № 208-ФЗ).Документ вступил в силу с 1 июня 2014 годаВ отношении обществ с ограниченной ответственностью такой нормы нет. Следовательно, им нужно выполнять общие правила наличных расчетов. Они установлены в Указании «Об осуществлении наличных расчетов», утвержденном Банком России от 07.10.2013 № 3073-У.Согласно пунктам 2 и 4 Указания компании не могут использовать для выплаты дивидендов поступившую наличную выручку.К наличной выручке не относятся:- снятые с расчетного счета денежные средства;- возвращенные работниками неиспользованные подотчетные суммы и полученные займы;- возмещенные работниками недостачи и т. д.Следовательно, эти наличные денежные средства можно использовать для выплаты дивидендов, написано, что снятые с расчетного счета средства не являются наличными.Так можно или нет выдавать ООО дивиденды наличными,снятыми в кассу с расчетного счета?

Вас может заинтересовать :: Грачев участник вов получает страховую пенсию по старости субъектом каких правоотношений по социальному обеспечению оп является

Собственниками компании могут быть как одно лицо так и несколько участников. В первом случае необходимость распределения дивидендов не возникает. Однако, если учредителей несколько, то тогда приходится определять порядок распределения дивидендов.

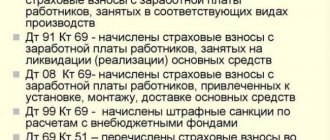

Бухгалтерский учет дивидендов: проводки, примеры, начисление

В соответствии с п. 3.4 Постановления № 637 выдача наличности из кассы предприятия производится по расходным кассовым ордерам (типовая форма № КО-2, приложение 3 к Положению № 637) или расходным ведомостям. Документы на выдачу наличности должны подписывать руководитель и главный бухгалтер или работник предприятия, уполномоченный на это руководителем. Выдача наличности лицам, которых нет в штатном расписании предприятия, производится по расходным кассовым ордерам, которые выписываются отдельно на каждое лицо, или по отдельной расходной ведомости, составляемой на каждого участника – получателя дивидендов. На выплату дивидендов нескольким участникам – работникам предприятия можно составлять одну расходную ведомость. Получатели наличности предоставляют паспорта или документы, их заменяющие, и расписываются в соответствующей графе документа. Уполномоченное лицо (кассир) после выплаты по ведомости средств против фамилии работников, которым не выплачены дивиденды, делает о, а в конце ведомости указывает фактически выплаченную сумму и невыплаченную сумму дивидендов. К расходным кассовым ордерам могут прилагаться расчеты. В расходном ордере следует указать паспортные данные получателя, сведения о периоде, за который выплачиваются дивиденды, а также реквизиты приказа о выплате дивидендов. Выдача наличности должна быть подтверждена подписью получателя.

Разумеется, при этом должны учитываться соответствующие ограничения, установленные актами Банка России. Пунктом 2 Указания ЦБР от 07.10.2013 N 3073-У (далее — Указание) установлен исчерпывающий перечень целей, на которые могут расходоваться наличные деньги в валюте РФ, поступившие в кассы юридических лиц (индивидуальных предпринимателей) за проданные ими товары, выполненные ими работы и (или) оказанные ими услуги, а также полученные в качестве страховых премий. Выплата распределенной части прибыли («дивидендов») участникам ООО в этот перечень не включена. Поэтому осуществление таких выплат из наличной выручки, полученной за проданные товары (выполненные работы и (или) оказанные услуги), является нарушением Указания*(1). Однако очевидно, что ранее выданные под отчет, не израсходованные и возвращенные в кассу деньги не могут рассматриваться как поступившие в кассу за проданные товары, выполненные работы или оказанные услуги. Следовательно, указанные выше ограничения, установленные п. 2 Указания, на расходование таких средств не распространяются.

Первый способ является наиболее простым и понятным, однако в случае соблюдения корпоративных процедур, установленных уставом ООО, вопросов со стороны контролирующих органов не возникнет, если такая процедура проводится не чаще, чем раз в три месяца.

Выплата дивидендов наличными через кассу

- компания выдает сотрудникам заработную плату, пособия по временной нетрудоспособности и иные подобные выплаты;

- компания осуществляет расчеты с гражданами;

- компания выдает наличные своему сотруднику, собирающемуся в командировку, или по авансовому отчету.

- в законе №208 от 1995 года и №14 от 1998 года говорят о том, что решение про выплату дивидендов принимается общим собранием. Для этого должен быть подготовлен и подписан соответствующий протокол;

- закон под №14 от 1998 года определяет, что прибыть может распределяться раз в 3, 6 или 12 месяцев;

- Российский Налоговый кодекс закрепляет обязанность ООО самостоятельно рассчитывать суммы налогов для перечисления их в бюджет;

- срок выплаты налогов регулируется письмами Минфина;

- закон позволяет выплачивать дивиденды имуществом в том случае, если на счетах компании отсутствуют средства — такой способ не является выгодным, поскольку предполагает оплату дополнительных налогов, таких как НДФЛ и НДС.

Таким образом, перечень выплат, на которые может быть направлена наличная выручка, ограничен и выплата дивидендов акционерам (участникам) в нем отсутствует.Налоговые органы при проверке соблюдения кассовой дисциплины могут привлечь организацию к ответственности, предусмотренной ч. 1 ст. 15.1 КоАП РФ за несоблюдение порядка хранения свободных денежных средств, выразившееся в расходовании денежных средств на не разрешенные Указанием N 1843-У цели.

Выплата дивидендов через кассу

Предприятия имеют право хранить в кассе наличность, полученную в банке, для выплаты дивидендов сверх установленного лимита кассы в течение трех рабочих дней, включая день получения наличности в банке. Если вы получили наличность на выплату дивидендов, но в установленный срок (3 дня) так и не воспользовались ею в намеченных целях (или для оплаты других хознужд предприятия), то поспешите в банк! Ведь, как сказано в том же п. 2.10 Положения № 637, в таком случае возвратить неиспользованную сверхлимитную наличность в банк следует не позднее чем на следующий рабочий день банка.

Вас может заинтересовать :: Будет ли сбербанк повышать своим бывшим работникам пенсионерам ежемесячные выплаты

Обязательные страховые взносы в ФСЗН и страховые взносы в Белгосстрах на суммы дивидендов не начисляются независимо от того, являются их получатели работниками организации, которая начислила дивиденды, или нет. Это обусловлено тем, что данная выплата осуществляется участникам (акционерам, собственникам УП) не на основании трудового договора или гражданско-правового договора на оказание услуг, выполнение работ и создание объектов интеллектуальной собственности .

Чистые активы

— В 3 разделе бухгалтерского баланса «Капитал и резервы» прибыль фигурирует по строке «нераспределенная прибыль» или «непокрытый убыток». В бухгалтерском балансе отображается вся прибыль по состоянию на определенную учетную дату. В этой строке учитывается размер чистой прибыли не только за последний отчетный период, но и за прошлые годы, если она осталась и в свое время не была распределена.

Контур.Бухгалтерия — облачная бухгалтерия для бизнеса!

— Другой вариант выплаты дивидендов — это выплата за счет имущества предприятия. Если общее собрание приняло решение выплатить дивиденды путем передачи акционерам основных средств или материалов, то выбытие этих активов должно отражаться через 91 счета. Отражаем эти операции так:

*(1) Отметим, что формальные основания для привлечения к ответственности за такое нарушение отсутствуют (Вопрос: Налоговый орган привлек организацию к ответственности по части 1 ст. 15.1 КоАП РФ за погашение займа перед физическим лицом за счет кассовой выручки, усматривая в этом несоблюдение порядка хранения наличных денежных средств в кассе. Правомерны ли действия налогового органа? (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2021 г.)).