Условия для выплаты дивидендов

Отношения по выплате дивидендов регламентируются положениями:

- ГК РФ;

- Закона от 26.12.1995 № 208-ФЗ «Об АО»;

- Закона от 08.02.1998 № 14-ФЗ «Об ООО».

| Условия для выплаты дивидендов | Норма закона |

| Акционерные общества | |

| Наличие решения о выплате дивидендов согласно очередности их объявления. Если в АО есть несколько категорий (типов) акций, тогда сначала принимаются решения о выплате дивидендов по всем привилегированным акциям, в том числе на которых накоплены дивиденды по кумулятивным привилегированным акциям, и только потом — по обыкновенным акциям. Решение принимается общим собранием акционеров. В документе должны быть определены:

| Пункт 3 ст. 42, пп. 2, 3 ст. 43 Закона от 26.12.1995 № 208-ФЗ |

Отсутствие ограничений на выплату дивидендов:

| Пункт 4 ст. 43 Закона от 26.12.1995 № 208-ФЗ |

| Если в АО есть совет директоров, для выплаты дивидендов необходимы рекомендации совета по размеру дивидендов | Пункт 4 ст. 42, п. 1 ст. 64 Закона от 26.12.1995 № 208-ФЗ |

| Иные условия. Например, отсутствие ограничений, установленных для кредитных организаций, когда нельзя принимать решение о распределении чистой прибыли, если это приведет к нарушению обязательных нормативов, установленных регулятором | Статья 72 Закона от 10.07.2002 № 86-ФЗ |

| Общества с ограниченной ответственностью | |

| Наличие решения о выплате дивидендов пропорционально размерам долей участников ООО или иным, предусмотренным уставом, образом. Решение принимается общим собранием участников. Документ определяет срок и порядок выплаты дивидендов. Срок выплаты не должен превышать 60 дней со дня принятия решения о распределении прибыли между участниками ООО | Подпункты 1, 2, 3 ст. 28 Закона от 08.02.1998 № 14-ФЗ |

Отсутствие ограничений на выплату дивидендов:

| Пункт 2 ст. 29, п. 1 ст. 30 Закона от 08.02.1998 № 14-ФЗ |

| Иные условия. Например, отсутствие ограничений, установленных для кредитных организаций, когда нельзя принимать решение о распределении чистой прибыли, если это приведет к нарушению обязательных нормативов, установленных регулятором | Статья 72 Закона от 10.07.2002 № 86-ФЗ |

Обложение дивидендов, полученных от другого юрлица, налогом

Организация может владеть частью других юрлиц: долей в ООО или акциями АО. В идеале такое участие должно приносить фирме доход в виде дивидендов. Дивиденды — это часть чистой прибыли предприятия, распределяемая между его участниками, как правило, в соответствии с их долями.

Порядок определения сроков и способов, а также начисления и перевода дивидендов участникам и акционерам в ООО и АО прописан в соответствующих федеральных законах.

О порядке распределения прибыли в ООО мы писали здесь

Как распределяют прибыль в АО, читайте в статье

Дивиденды, причитающиеся фирме, уменьшаются на сумму налога, который рассчитывается следующим образом:

Организация, которая распределяет свою чистую прибыль между участниками (акционерами), обязана посчитать и уплатить налог в бюджет с этих сумм, о чем говорится в п. 3 ст. 275 НК РФ. Другими словами, она является налоговым агентом. При этом не имеет значения, применяется ли плательщиком дивидендов какой-то налоговый спецрежим. Также не важно, какой спецрежим по налогам у получателя. Налог с дивидендов должен быть исчислен и уплачен в любом случае.

Периодичность выплаты дивидендов

Если нет ограничений, установленных п. 2 ст. 29 Закона от 08.02.1998 № 14-ФЗ, по п. 1 ст. 28, п. 2 ст. 29 закона № 14-ФЗ, периодичность выплаты дивидендов участникам ООО может быть:

- ежеквартальной;

- полугодичной;

- годовой.

Распределение прибыли на дивиденды участникам АО происходит с другой периодичностью. Они также могут быть выплачены только в случае отсутствия ограничений, изложенных в п. 1 ст. 42 Закона от 26.12.1995 № 208-ФЗ. По пункту 1 ст. 42 закона № 208-ФЗ дивиденды акционерных обществ можно выплачивать:

- ежеквартально;

- раз в полгода;

- по итогам девяти месяцев;

- раз в год.

Каких-либо особенностей налогообложения для выплаты промежуточных дивидендов закон не устанавливает. Они облагаются так же, как и дивиденды, полученные по итогам финансового года.

Безопаснее выплачивать дивиденды по итогам года. Дело в том, что по окончании года может оказаться, что чистая прибыль меньше уже выплаченных промежуточных дивидендов. В такой ситуации дивиденды придется переквалифицировать в прочие внереализационные доходы (письмо Минфина РФ от 13.04.2016 № 03-03-06/2/21011) и облагать по более высокой налоговой ставке — 20 процентов, а не по ставке, предусмотренной для дивидендов (13 или 15 процентов, в зависимости от категории получателя дивидендов).

Проводки на дату принятия решения о распределении прибыли

В налоговом учете (НУ) получателя дивиденды относятся к внереализационным доходам и учитываются на дату их фактического поступления. Для достоверного и своевременного отражения дивидендов в бухгалтерском учете (БУ) их необходимо показать тогда, когда они появились, то есть были распределены в пользу получателя.

Таким образом, при получении дивидендов признать доход в БУ и НУ необходимо в разное время, поэтому в бухучете мы имеем временные разницы.

Что касается двух вариантов начисления дивидендов, однозначной позиции по данному вопросу у методологов нет. Минфин придерживается точки зрения, что можно отражать доход в виде дивидендов в бухгалтерском учете сразу за минусом налога, удерживаемого налоговым агентом (письмо от 19.12.2006 № 07-05-06/302). Другая точка зрения часто встречается в профессиональных суждениях и состоит в том, что дивиденды надо отразить в полной сумме, что методологически более верно, ведь на момент принятия решения о распределении достоверно становится известна только полная сумма причитающихся дивидендов. При этом не ясна сумма налога и нет полной уверенности, что налог будет перечислен налоговым агентом. Кроме того, налог на прибыль с дивидендов является налогом фирмы-получателя, хотя и платит его другое лицо, поэтому отразить все эти «только» и «кроме» в учете представляется необходимым.

Проводки по варианту 1, когда делаем начисление на сумму дивидендов за минусом налога на прибыль на дату принятия решения о распределении прибыли:

В каких еще случаях применяют счет 76, читайте в статье

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Проводки по варианту 2, когда делаем начисление на полную сумму дивидендов на дату принятия решения о распределении прибыли:

Как отразить полученные дивиденды в налоговом учете, описано в типовой ситуации КонсультантПлюс. Еще больше актуальных решений вы найдете, если оформите пробную бесплатную подписку на К+

Формы выплаты дивидендов

Дивиденды могут выплачиваться в двух формах:

- натуральной;

- денежной.

Чаще всего дивиденды выплачиваются в денежной форме, но законодательство не препятствует передаче имущества в счет выплаты дивидендов. Выплата дивидендов в натуральном выражении практикуется преимущественно организациями с единственным акционером и нередко применяется компаниями с госучастием.

Из форм выдачи предпочтительна денежная, так как допускаемая имущественная форма приравнена к реализации (письмо Минфина РФ от 17.12.2009 № 03-11-09/405) и крайне невыгодна с позиции налогообложения.

Выручка от передачи акционерам (участникам) имущества в счет выплаты дивидендов (доходов) облагается НДС (если этим налогом облагается имущество, переданное в счет выплаты дивидендов).

При исчислении НДФЛ стоимость имущества, выданного в счет выплаты дивидендов, включает сумму НДС (если переданное имущество этим налогом облагается) (ст. 211 НК РФ).

Доход, полученный от передачи имущества в счет выплаты дивидендов (доходов), облагается налогом на прибыль в общем порядке. НДФЛ, НДС и налог на прибыль рассчитываются исходя из той стоимости имущества, по которой оно передается акционерам (участникам).

Выплата дивидендов как в натуральной, так и в денежной форме образует налогооблагаемый доход акционера.

Компания, выплачивающая дивиденды, выступает в роли налогового агента.

НДФЛ платит сам человек

Рассчитать и заплатить НДФЛ самостоятельно резидент должен только с дивидендов, полученных от источников за рубежом. Налог он рассчитает по ставке 13 процентов. НДФЛ он вправе уменьшить на налог, уплаченный с доходов в стране нахождения иностранной организации. Правда, воспользоваться этим правом он может, только если с этой страной у России заключен договор об избежании двойного налогообложения. В этом случае налог он будет считать так:

| НДФЛ с дивидендов, которые резидент получил от иностранной организации | = | Дивиденды, которые резидент получил от иностранной организации | x | 13% | – | Налог, который резидент заплатил по месту нахождения иностранной организации в стране, с которой заключено соглашение об избежании двойного налогообложения (если оно есть) |

Если же при расчете получится отрицательное значение, то возместить разницу из бюджета резидент не вправе.

Такой порядок установлен положениями подпункта 1 пункта 3 статьи 208, пункта 1 статьи 209, пунктов 1 и 2 статьи 214 Налогового кодекса РФ.

Во всех остальных случаях рассчитать, удержать и заплатить НДФЛ должен налоговый агент.

Начисление дивидендов учредителям

Начисление дивидендов к выплате учредителям отражается в бухучете следующим образом.

Остающаяся после налогообложения прибыль (чистая прибыль) распределяется согласно решению общего собрания акционеров (участников) общества или собственника имущества организации (п. 1 ст. 28 закона № 14-ФЗ, пп. 1, 2, 3 ст. 42 закона № 208-ФЗ, пп. 1, 2, 2.1 ст. 17 закона № 161-ФЗ). Это решение может быть принято по итогам I квартала, полугодия, 9 месяцев или по результатам финансового года.

Направление части прибыли отчетного года на выплату доходов учредителям (участникам, акционерам, собственникам имущества) компании (в том числе при промежуточных выплатах дивидендов) отражается в бухучете на дату вынесения общим собранием участников общества решения о распределении чистой прибыли (пп. 3, 5, 10 ПБУ 7/98). При этом, согласно инструкции по применению плана счетов, утвержденной Приказом Минфина РФ от 31.10.2000 № 94н, производится запись:

| Дебет счета | Кредит счета |

| 84 «Нераспределенная прибыль (непокрытый убыток)» | 75 «Расчеты с учредителями» субсчет 75-2 «Расчеты по выплате доходов» — если учредитель не является работником организации 70 «Расчеты с персоналом по оплате труда» — если учредитель является работником организации |

Плательщик дивидендов обязан удержать и перечислить в бюджет налог на прибыль и (или) НДФЛ.

Виды и размеры налогов, удерживаемых из выплачиваемых дивидендов, а также сроки их уплаты зависят от категории получателя дивидендов и его организационно-правовой формы. Эта зависимость показана в таблице.

| Получатель дивидендов | Вид и размер удерживаемого налога | Сроки уплаты налогов |

| Юрлица: — российские; — иностранные | Налог на прибыль (п. 3 ст. 284 НК РФ): — ставка 13 процентов (пп. 2); — ставка 0 процентов, если выплата производится материнской компании. На день принятия решения о выплате дивидендов она должна не менее года обладать минимум 50 процентами в УК вашей организации (пп. 1 п. 3); — ставка 15 процентов (пп. 3) | Не позднее следующего за днем выплаты дня (п. 2, 4 ст. 287 НК РФ) |

| Физлица: — российские; — иностранные | НДФЛ (ст. 224 НК РФ): — ставка 13 процентов (п. 1) и 15 процентов при выплате дивидендов в размере 5 млн.рублей и выше (абз. 2 п.1); — ставка 15 процентов (п. 3) | АО — не позднее одного месяца с даты выплаты дивидендов (п. 7, 9 ст. 226.1 НК РФ). ООО — не позднее следующего за днем выплаты дохода дня (п. 6 ст. 226 НК РФ) |

Дивиденды АО и доходы от участия в уставном капитале ООО облагают налогами одинаково.

Если организация сама не получает дивиденды, налоговая база — это вся сумма, причитающаяся участнику или акционеру.

Удержание налогов отражается по дебету счета 75 (субсчет 75-2) или 70 и кредиту счета 68 «Расчеты по налогам и сборам».

| Операция | Дебет | Кредит |

| Получатель дивидендов — юридическое лицо, ИП или физлицо, не являющееся работником организации | ||

| Удержан НДФЛ или налог на прибыль | 75-2 | 68 |

| Выплата дивидендов за вычетом удержанного налога | 75-2 | 50 или 51 |

| Перечисление в бюджет удержанного налога (на прибыль или НДФЛ) | 68 | 51 |

| Получатель дивидендов — работник организации | ||

| Удержан НДФЛ | 70 | 68 |

| Выплата дивидендов за вычетом удержанного НДФЛ | 70 | 50 или 51 |

| Перечисление в бюджет удержанного НДФЛ | 68 | 51 |

Дивиденды: начисление и выплата, проводки в бухучете

Рассмотрим на примере.

По решению учредителей, ООО «Компания» 15.02.2018 выплачивает часть чистой прибыли трем участникам: АО «Учредитель», Иванову С.М., Семенову К.С. — каждому в размере 100 000 руб. Все получатели — налоговые резиденты РФ.

| Дата | Содержание операции | Сумма | Дебет | Кредит |

| Принято решение о перечислении части положительного финансового результата учредителям: 100 000 × 3 | 300 000 | 84 | 75 | |

| Исчислен НДФЛ с перечислений физическим лицам: (100 000 × 2) × 13 % | 26 000 | 75 | 68 | |

| Исчислен налог на прибыль с доходов в адрес организации: 100 000 × 13 % | 13 000 | 75 | 68 | |

| Перечислено по решению о распределении части финансового результата: 300 000 – 26 000 – 13 000 | 261 000 | 75 | 51 | |

| Удержанный НДФЛ перечислен в бюджет | 26 000 | 68 | 51 | |

| Удержанный налог на прибыль перечислен в бюджет | 13 000 | 68 | 51 |

НДФЛ перечисляет налоговый агент

Определять НДФЛ с дивидендов налоговому агенту нужно отдельно по каждому налогоплательщику и при любой выплате. Это установлено в пунктах 2 и 3 статьи 214 Налогового кодекса РФ.

При расчете НДФЛ налоговые агенты применяют следующие ставки:

- 13 процентов – при выплате дивидендов резиденту;

- 15 процентов – при выплате дивидендов нерезиденту. Такую ставку применяют, если международными договорами об избежании двойного налогообложения не установлен другой ее размер.

Это установлено положениями статьи 7, пунктов 2 и 3 статьи 214, пункта 1 и абзаца 2 пункта 3 статьи 224 Налогового кодекса РФ.

О том, кто исполняет обязанности налогового агента при выплате дивидендов, см. справочную таблицу.

Ситуация: нужно ли удержать НДФЛ при выплате дивидендов участнику (акционеру) общества, который является предпринимателем?

Да, нужно.

Ведь никаких исключений в отношении получателя дивидендов – предпринимателя в законодательстве не предусмотрено. Выплачивая дивиденды, организация должна исполнить обязанности налогового агента. В том числе удержать НДФЛ. Поэтому при выплате дивидендов предпринимателю с него нужно удержать НДФЛ. Это следует из пункта 3 статьи 214, абзаца 2 пункта 3 статьи 224 Налогового кодекса РФ.

Аналогичная позиция отражена и в письмах Минфина России от 10 апреля 2008 г. № 03-04-06-01/79 и от 13 июля 2007 г. № 03-04-06-01/238.

Ситуация: нужно ли удержать НДФЛ при выплате дивидендов наследнику акционера (участника)?

Да, нужно.

Объясняется это тем, что наследуют не сами деньги, а только право на их получение. А значит, общее правило, согласно которому доходы, полученные в порядке наследования, не облагают НДФЛ, не действует. Поэтому при выплате дивидендов наследнику участника, акционера нужно удержать НДФЛ. Такой вывод следует из пунктов 18 и 58 статьи 217, пунктов 3 и 4 статьи 214 Налогового кодекса РФ.

Аналогичная позиция отражена в письме Минфина России от 29 октября 2007 г. № 03-04-06-01/363.

Ситуация: нужно ли удержать НДФЛ, если участник отказался от выплаты дивидендов (например, в пользу организации)?

Да, нужно.

Ведь несмотря на то, что участник формально денег не получил, он ими распорядился – передал организации. Эти суммы нужно учитывать, определяя налоговую базу, как и те, что были выплачены. Прямо на это указано в пункте 1 статьи 210 Налогового кодекса РФ.

При этом считают, что доход фактически получен на дату, когда деньги перечислены на счета третьих лиц по распоряжению участника. Но деньги в рассматриваемой ситуации никуда не перечисляют. Поэтому день, когда участник отказался от дивидендов в пользу организации, считайте датой получения этого дохода (подп. 1 п. 1 ст. 223 НК РФ).

При этом на общих основаниях с этих сумм удержите НДФЛ (п. 4 ст. 226 НК РФ).

Аналогичная точка зрения отражена в письме Минфина России от 4 октября 2010 г. № 03-04-06/2-233.

Как налоговому агенту рассчитывать НДФЛ по ставке 15 процентов

При расчете НДФЛ с дивидендов нерезидента применяйте ставку 15 процентов. Поступайте так, только если в соглашении об избежании двойного налогообложения с иностранным государством не установлены другие ставки. Перечень таких соглашений можно посмотреть в таблице.

НДФЛ с дивидендов нерезидента рассчитайте по формуле:

| НДФЛ с дивидендов нерезидента (к удержанию) | = | Дивиденды, начисленные нерезиденту | x | 15% (ставка налога), если международными договорами не предусмотрено иное |

Такие правила предусмотрены пунктами 3 и 4 статьи 214, пунктом 3 статьи 224, пунктом 6 статьи 275 Налогового кодекса РФ.

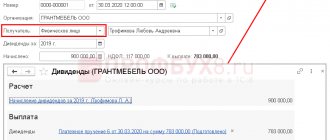

Пример расчета НДФЛ с дивидендов, начисленных гражданам. Организация получала доходы от долевого участия в других организациях

По итогам 2015 года АО «Альфа» получило чистую прибыль в размере 266 000 руб. В ее состав входят доходы от долевого участия в других организациях в размере 150 000 руб.

В марте 2021 года общее собрание акционеров решило направить всю сумму полученной чистой прибыли (266 000 руб.) на выплату дивидендов. Уставный капитал организации разделен на 100 акций. Из них 60 акций принадлежат директору «Альфы» А.В. Львову, а 40 акций – гражданину Ирака Р. Смиту (не является налоговым резидентом России и сотрудником «Альфы»).

Бухгалтер «Альфы» сделал в учете такие записи:

Дебет 84 Кредит 70 – 159 600 руб. (266 000 руб. : 100 акций * 60 акций) – начислены дивиденды Львову;

Дебет 84 Кредит 75-2 – 106 400 руб. (266 000 руб. : 100 акций * 40 акций) – начислены дивиденды Смиту.

НДФЛ с доходов учредителей бухгалтер «Альфы» рассчитал так:

– с дохода Смита (нерезидента): 106 400 руб. * 15% = 15 960 руб. (между Россией и Ираком не заключен договор об избежании двойного налогообложения по НДФЛ);

– с дохода Львова (резидента): (266 000 руб. * 60% : 266 000 руб.) * (266 000 руб. – 150 000 руб.) * 13% = 9048 руб.

Как налоговому агенту рассчитывать НДФЛ по ставке 13 процентов

При расчете НДФЛ с дивидендов резидента применяйте ставку 13 процентов. При расчете налога учтите, получала ли ваша организация дивиденды от других компаний или нет.

Когда таких доходов у организации нет, налог рассчитайте по формуле:

| НДФЛ с дивидендов (к удержанию) = Дивиденды, начисленные резиденту x 13% |

Такой порядок следует из положений пункта 3 статьи 214 Налогового кодекса РФ.

Пример расчета НДФЛ с дивидендов, начисленных учредителям. Организация не получала доходов от долевого участия в других организациях

По итогам 2015 года АО «Альфа» получило чистую прибыль в размере 266 000 руб. 5 марта 2021 года общее собрание акционеров решило направить эту сумму на выплату дивидендов. Доходов от долевого участия в других организациях «Альфа» не получала.

Уставный капитал «Альфы» разделен на 100 обыкновенных акций. Из них 60 акций принадлежат директору «Альфы» А.В. Львову, а 40 акций – гражданину Ирака Р. Смиту, который не является налоговым резидентом России и сотрудником «Альфы».

5 марта 2021 года бухгалтер «Альфы» сделал в учете такие записи:

Дебет 84 Кредит 70 – 159 600 руб. (266 000 руб. : 100 акций * 60 акций) – начислены дивиденды Львову;

Дебет 84 Кредит 75-2 – 106 400 руб. (266 000 руб. : 100 акций * 40 акций) – начислены дивиденды Смиту.

Сумма НДФЛ с дивидендов, начисленных Львову, составляет: 159 600 руб. * 13% = 20 748 руб.

Между Россией и Ираком не заключен договор об избежании двойного налогообложения по НДФЛ. Поэтому сумма НДФЛ с доходов, начисленных Смиту, равна: 106 400 руб. * 15% = 15 960 руб.

Если же компания в текущем или предыдущем годах получала дивиденды от участия в других организациях, порядок расчета НДФЛ будет другим. Он зависит от того, учтены ли полученные дивиденды от участия в других организациях при выплатах участникам. Если учтены, то НДФЛ считайте в обычном порядке.

Ну, а если, получив доходы от участия в других организациях, дивиденды вы еще не платили, то НДФЛ считайте следующим образом:

| НДФЛ с дивидендов (к удержанию) | = | Дивиденды, начисленные резиденту | : | Дивиденды к распределению всем получателям | x | Дивиденды к распределению всем получателям | – | Дивиденды, полученные налоговым агентом | x | 13% |

Удерживать НДФЛ не понадобится, только если те дивиденды, что получила ваша организация, окажутся больше или равны выплачиваемым участнику.

Такой порядок предусмотрен абзацем 2 пункта 2 статьи 210 и пунктом 5 статьи 275 Налогового кодекса РФ.

При определении показателя «дивиденды, полученные налоговым агентом» учитывайте такие доходы за вычетом ранее удержанного налога (письмо Минфина России от 6 февраля 2008 г. № 03-03-06/1/82).

Учитывайте поступления как от российских организаций, так и от иностранных. И только дивиденды, которые облагают по ставке 0 процентов, в расчет не берите (письма Минфина России от 31 октября 2012 г. № 03-08-05 и от 19 февраля 2008 г. № 03-03-06/1/114).

Ситуация: по какой ставке (9 или 13%) удерживать НДФЛ с дивидендов, выплаченных в 2021 году, но распределенных в предыдущие годы?

С дивидендов, выплаченных 1 января 2021 года и позже, НДФЛ удерживайте по ставке 13 процентов. То есть по той, которая действует с 2021 года. При этом неважно, за какой период эти дивиденды.

Распределить прибыль за 2015 год или за более ранние периоды можно в любое время. В законодательстве нет ограничений для этого. Такой вывод следует из положений статьи 43 Налогового кодекса РФ, статьи 28 Закона от 8 февраля 1998 г. № 14-ФЗ и статьи 42 Закона от 26 декабря 1995 г. № 208-ФЗ и подтверждается письмами Минфина России от 20 марта 2012 г. № 03-03-06/1/133, от 6 апреля 2010 г. № 03-03-06/1/235.

В любом случае ставку налога нужно применять ту, которая действует на дату получения дохода. А в рассматриваемой ситуации такой датой считается день, когда дивиденды выплатили участнику (учредителю). То есть это день, когда деньги перевели на банковский счет участника, либо день, когда вы выдали дивиденды из кассы. Дата распределения дивидендов здесь значения не имеет. Поэтому если выплата датирована 2021 годом, то НДФЛ придется рассчитать, удержать и перечислить в бюджет по ставке 13 процентов.

Такой порядок следует из положений, установленных подпунктом 1 пункта 1 статьи 208, абзацем 2 пункта 2 статьи 210, пунктом 3 статьи 214, подпунктами 1 и 2 пункта 1 статьи 223 и пунктом 1 статьи 224 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письме Минфина России от 16 марта 2015 г. № 03-04-06/13962.