Порядок уплаты штрафов

ИФНС вправе накладывать на налогоплательщиков денежные санкции за нарушения, перечисленные в НК РФ. К числу таких проступков относится несоблюдение сроков сдачи отчетности, неуплата налогов вовремя, отказ от предоставления налоговикам запрошенной информации, ошибки при совершении регистрационных процедур и т.д. Сумма штрафа указывается в решении или требовании, направляемом хозяйствующему субъекту.

Перечисление налогов, пеней и штрафов согласно решению ФНС производится отдельными платежками. Недопустимо объединять эти суммы в одном поручении.

Законодательство не обязывает компании совершать все перечисления в один день: налогоплательщик вправе разбить их на разные даты. Вначале рекомендуется выплатить недоимку, чтобы на нее не начислялись пени. Далее переводятся сами пени за все время просрочки. Последним можно направить штраф, главное – уложиться в сроки, указанные в выставленном требовании.

Как правильно заполнить платежное поручение на перечисление штрафа?

Пошаговый алгоритм, как оформить платежку на штраф в налоговую, предполагает указание следующей информации в полях поручения:

Реквизиты получателя

Штраф платится в то же отделение ИФНС, что и сам налог. Это означает, что название получателя, его БИК, корсчет и расчетный счет останутся «стандартными». Если перечисление делается впервые, реквизиты можно уточнить в отделении налоговой или на ее официальном сайте.

Назначение платежа

Указывается вид перечисления и ссылка на документ-основание. Например, бухгалтер прописывает: «Штраф за непредставление декларации по НДС согласно требованию №1 от 01.01.2019 г.».

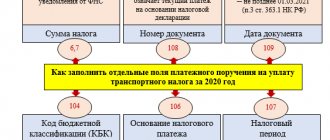

Важно учитывать, что для погашения недоимки, уплаты пеней и штрафов установлены разные КБК. Отличие заключается в символах 14-17, которые показывают подвид платежа. Для штрафов их комбинация установлена как «3000», для «тела» налога – «1000». Найти нужный код можно на сайтах информационно-правовых систем, он указывается в требовании, поступившем от ИФНС.

Основание платежа

В поле 106 проставляется аббревиатура, зависящая от того, по какому документу уплачивается штраф. Указывается «АП», если основанием стало решение налоговой инспекции по результатам проверки, или «ТР», если организации поступило требование.

Аббревиатуру «ЗД» указывать при перечислении штрафов не следует. Она используется в случаях, когда налогоплательщик добровольно погашает выявленную задолженность.

Номер и дата документа

В поле 108 платежного поручения прописывается номер требования, по которому перечисляется штраф. В поле 109 указывается дата этого документа.

В 22-м поле прописывается УИН, если он обозначен в требовании, полученном налогоплательщиком. Если эта информация отсутствует в документе, ставится «0».

ОКТМО

Указывается ОКТМО, соответствующий той налоговой инспекции, куда направляются средства. Например, если компания перечисляет деньги в ИФНС, где состоит на учете ее обособленное подразделение, нужно прописывать код не по адресу регистрации головной организации, а по месту нахождения филиала.

Обязанность налогоплательщика – перечислить штраф в сроки, обозначенные в требовании. Если денежные средства не поступят в инспекцию своевременно, она обратит взыскание на банковские счета хозяйствующего субъекта и его электронные кошельки.

Общие правила заполнения платежек

Чтобы разобраться, как заполнить платежное поручение по пеням, вспомним правила заполнения документов на перечисление безналичных средств, нужно указать информацию в следующих полях:

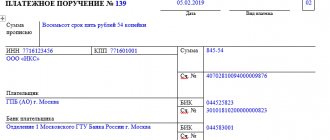

- Номер и дата. Номер программа присваивает автоматически, а дата указывается в формате ДД.ММ.ГГГГ.

- Вид платежа. Чаще всего это поле остается пустым, т. к. большинство компаний использует электронные системы. Для бумажных документов применяются значения «Почтой», «Телеграфом» или «Срочно».

- Статус плательщика. Для перечислений в бюджет используются коды 01 (налогоплательщик), 02 (налоговый агент) или 08 (плательщик страховых взносов).

- Сумма. Указывается цифрами и прописью.

- Реквизиты плательщика включают ИНН, КПП и наименование организации.

- Реквизиты получателя включают ИНН, КПП и наименование. Для налоговых органов указывается наименование УФК по региону и номер инспекции. Например: УФК по Санкт-Петербургу (Межрайонная ИФНС России №1 по Санкт-Петербургу).

- Вид операции. Указывается значение «01».

- Очередность платежа. Для расчетов с контрагентами, уплаты налогов, штрафов и пеней указывается значение «5».

- Назначение платежа. Следует указать наименование налога, на который начислен штраф или пени. Например: «Уплата штрафа по транспортному налогу за 2021 год по требованию №1 от 20.11.2020, НДС не облагается». Информация о НДС указывается независимо от характера платежа.

- Для перечислений в бюджет заполняются ячейки над полем 24:

- КБК определяется в соответствии с приказом Минфина №99н от 08.06.2020;

- ОКТМО определяется в соответствии с Общероссийским классификатором муниципальных образований (утв. приказом Росстандарта №159-СТ от 14.06.2013); проверьте, чтобы код ОКТМО совпадал с декларацией по налогу, на который начислены пени или штраф;

- поле «Основание платежа» заполняется значениями «ТП» (текущий период), «ЗД» (добровольное погашение задолженности), «ТР» (погашение задолженности по требованию) или «АП» (оплата по акту проверки);

- поле «Налоговый период» заполняется в формате XX.XX.XXXX; для перечислений в бюджет обычно указывается квартал или год, например «КВ.03.2020» или «ГД.00.2019»;

- номер и дата — указывается текущая дата, в качестве номера обычно ставится «0»;

- «Тип платежа» — это поле не заполняется.

Документ подписывается уполномоченными лицами, указанными в карточке образцов подписей, и заверяется печатью. Для электронных документов используется ключ электронной подписи, оформленной на руководителя или бухгалтера организации.

Используйте бесплатно инструкции от КонсультантПлюс по работе с платежками. Эксперты разобрали, как заполнять, хранить, отозвать документ и многое другое.

Куда с 2021 года платить штрафы по взносам

Администратором страховых взносов с 2021 года являются налоговые органы (за исключением взносов на травматизм). Поэтому для уплаты любых видов «страховых» платежей необходимо руководствоваться правилами формирования поручений в налоговую. Это справедливо как для взносов, пеней и штрафов по ним, начисленных до 2021 года, так и для взносов, пеней и штрафов по ним, начисленных в 2021 году.

Но необходимо учесть, что для взносов, начисленных по правилам Закона от 24 июля 2009 года N 212-ФЗ , и для взносов, начисленных по правилам главы 34 НК РФ, значения КБК различаются.

Новые КБК на штрафы с 01.01.2020

В соответствии с приказом Минфина от 29.11.2019 № 207н КБК 18211603010016000140 с 2021 года заменят, в частности, следующие бюджетные коды для штрафов:

- 182 1 1601 140 — за нарушение порядка постановки на учет в налоговом органе (ст. 116 НК РФ);

- 182 1 1602 140 — за непредставление налоговой декларации, расчета финансового результата инвестиционного товарищества, расчета по страховым взносам (ст. 119 НК РФ);

- 182 1 1603 140 — за нарушение установленного способа представления налоговой декларации, расчета (ст. 119.1 НК РФ);

- 182 1 1604 140 — за представление в налоговый орган управляющим товарищем, ответственным за ведение налогового учета, расчета финансового результата инвестиционного товарищества, содержащего недостоверные сведения (ст. 119.2 НК РФ);

- 182 1 1605 140 — за грубое нарушение правил учета доходов и расходов и объектов налогообложения, базы для исчисления страховых взносов (ст. 120 НК РФ);

- 182 1 1606 140 — за несоблюдение порядка владения, пользования и (или) распоряжения имуществом, на которое наложен арест или в отношении которого налоговым органом приняты обеспечительные меры в виде залога (ст. 125 НК РФ);

- 182 1 1607 140 — за непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (ст. 126 НК РФ);

- 182 1 1608 140 — за представление налоговым агентом налоговому органу документов, содержащих недостоверные сведения (ст. 126.1 НК РФ);

- 182 1 1609 140 — за неявку либо уклонение от явки без уважительных причин в качестве свидетеля, неправомерный отказ свидетеля от дачи показаний, а равно дачу заведомо ложных показаний (ст. 128 НК РФ);

- 182 1 1610 140 — за отказ эксперта, переводчика или специалиста от участия в проведении налоговой проверки, дачу заведомо ложного заключения или осуществление заведомо ложного перевода (ст. 129 НК РФ);

- 182 1 1611 140 — за неправомерное несообщение сведений налоговому органу (ст. 129.1 НК РФ);

- 182 1 1613 140 — за неправомерное непредставление уведомления о контролируемых сделках, представление недостоверных сведений в уведомлении о контролируемых сделках (ст. 129.4 НК РФ);

- 182 1 1614 140 — за неправомерное непредставление уведомления о КИК, уведомления об участии в иностранных организациях, представление недостоверных сведений в уведомлении о КИК, уведомлении об участии в иностранных организациях (ст. 129.6 НК РФ) и др.

Особенности оформления платежки на штраф

Начиная с 2021 года плательщикам предоставлено право осуществлять платежи в налоговую за третьих лиц. Это справедливо и для штрафных платежей. Кроме того, ограничения на подобную уплату начислений, произведенных до 2021 года, НК РФ не установлено. Значит, возможна ситуация, когда либо сам плательщик оплачивает штрафы, либо это делает за него иное лицо.

В зависимости от ситуации в платежном поручении на штраф в налоговую, образец которого приведен ниже, будет указан соответствующий статус плательщика.

Также в зависимости от ситуации будут указаны наименование плательщика, его ИНН и КПП, а при необходимости еще и наименование, ИНН и КПП того лица, за которое производится уплата.

КБК по штрафным санкциям установлены для каждого вида налога и взноса. При оформлении платежки на штраф важно учитывать, что в КБК для штрафных санкций 14-й и 15-й цифрами всегда будет 30.

В качестве получателя «штрафного» платежа по налогам и взносам будет указана та инспекция, в которой «штрафник» поставлен на учет.

Реквизит ОКТМО. С 2021 года указывается ОКТМО муниципального образования, в котором уплачивается санкция. Длина его равна 8 символам.

Заполнить платежку штраф ндфл согласно решения

В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов.

за каждый месяц просрочки. ВАЖНО!

Ваша задача — правильно ответить на это требование. В целях налога на прибыль дата предъявления «первички» — это дата ее составления Расходы на приобретение работ (услуг), выполненных (оказанных) сторонними организациями, признаются в «прибыльных» целях в том периоде, в котором документально подтвержден факт выполнения этих работ (оказания услуг).

Минфин напомнил, что считать датой такого документального подтверждения.

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль Расходы организации на приобретение питьевой воды для сотрудников и установку кулеров относятся к затратам на обеспечение нормальных условий труда, которые, в свою очередь, учитываются в составе прочих расходов. А значит, «водные» суммы можно без проблем включить в «прибыльную» базу. Обновление: 6 апреля 2021 г.

Основание платежа и связанные с ним реквизиты

Еще один реквизит, вызывающий сомнение бухгалтеров, — основание платежа.

Если перечисление штрафа производится плательщиком самостоятельно, не по требованию контролеров, то в основании платежа указывается код ЗД. Если же есть требование на уплату штрафа, то следует указать код ТР.

С реквизитом «Основание платежа» при уплате штрафа в налоговую связан реквизит «Код». Если основанием указано требование, то в поле «Код» вносится УИН, указанный в требовании. Иначе проставляется 0.

Аналогичное правило при уплате штрафов действует и для реквизитов «Налоговый период», «Дата документа» и «Номер документа».

В случае, когда основанием платежа служит требование, они принимают следующие значения:

- «Налоговый период» — срок уплаты штрафа из требования;

- «Дата документа» — дата требования;

- «Номер документа» — номер требования.

Иначе указывается 0.

Если пени — по взносам

Все указанные выше особенности платежек по пеням сейчас относятся и к уплате пеней по страховым взносам (кроме взносов на травматизм), ставшим с 2021 года платежами в налоговую.

О порядке оформления платежных поручений по страховым взносам узнайте из этого материала.

Однако эти изменения не коснулись взносов на страхование от несчастных случаев, и пени по ним, как и сами эти взносы, платятся по-прежнему в соцстрах. При уплате в ФСС и взносов, и пеней по ним в полях 106 «Основание платежа», 107 «Налоговый период», 108 «Номер документа» и 109 «Дата документа» проставляют 0 (пп.

Как оформить платежку на штраф в налоговую

Сумма начисленного налогоплательщику штрафа перечисляется платежным поручением. В качестве получателя средств указывается орган налоговой службы, прописываются его реквизиты, которые используются при погашении налоговых обязательств. При формировании платежного документа необходимо в поле, идентифицирующем очередность платежа, вписать значение «5».

Оплата штрафа налоговой реализуется на основании требования фискального органа. В этом документе налогоплательщику необходимо найти код УИН (так обозначается уникальный идентификатор начислений). Этот шифр указывается в платежном поручении в ячейке поля 22 «Код». Если в уведомлении УИН нет, то в платежке должен фигурировать код «0».

Основание платежа при уплате штрафа в налоговую может быть обозначено двумя способами:

- в ситуации, когда фирма получила от налоговой службы уведомление о начислении штрафа или требование о его уплате, проставляется аббревиатура «ТР»;

- если осуществляется самостоятельный перевод средств до момента фактического получения уведомления о выявленном правонарушении и назначении за него штрафной санкции, в платежке указывается основание «ЗД».

В первом случае платежное поручение на штраф в налоговую должно содержать сведения о дате и номере уведомительного бланка, полученного от фискального органа с требованием оплатить задолженность по штрафу. При упреждающем переводе денег в счет погашения штрафа, который будет обязательно начислен в ближайшей перспективе, графы, отведенные для реквизитов документальных оснований, заполняются нулями.

Когда производится оплата штрафа налоговой, образец платежки при отсутствии уведомления от ФНС в строке показателя налогового периода будет отражать «0». При наличии налогового требования об уплате субъектом хозяйствования штрафной санкции, в этой ячейке надо прописать срок оплаты, выделенный налогоплательщику для погашения долгового обязательства.

Кроме того, погасить штраф может не только сам налогоплательщик, но и третьи лица.

Итак, как заплатить штраф в налоговую:

- Получено требование ИФНС. Предприятие или ИП, нарушившие законодательство, составляют платежное поручение в банк о перечислении средств в ФНС в счет оплаты штрафа по уведомлению или требованию госоргана.

- Субъект хозяйствования самостоятельно обнаружил ошибку, которая обязательно повлечет за собой наложение штрафа. В этом случае можно поручить банку перевод средств в счет погашения штрафной санкции без документальных подтверждений факта наличия задолженности.

- Оплату производят третьи лица. В платежке в графах для ИНН и КПП указываются сведения по должнику, а в качестве плательщика указывается лицо, которое произвело оплату из своих средств (Письмо Федеральной налоговой службы от 17 марта 2021 г. № ЗН-3-1/1850).

Физические лица могут погасить штрафные санкции через банк или в личном кабинете налогоплательщика на сайте ФНС.

Внимание бухгалтерам! Проверьте правильность оплаты штрафов ГИБДД в 2021 году

КоАП РФ регулирует штрафы юридическим лицам в Статье 2.6.1.

Административная ответственность собственников (владельцев) транспортных средств

«К административной ответственности за административные правонарушения в области дорожного движения и административные правонарушения в области благоустройства территории, предусмотренные законами субъектов Российской Федерации, совершенные с использованием транспортных средств, в случае фиксации этих административных правонарушений работающими в автоматическом режиме специальными техническими средствами, имеющими функции фото- и киносъемки, видеозаписи, или средствами фото- и киносъемки, видеозаписи привлекаются собственники (владельцы) транспортных средств».

Несколько лет назад штрафы для юридических лиц были редкостью. В то время на дорогах России активно не применялись камеры фиксации нарушений ПДД. Остановленные же сотрудниками ГИБДД водители получали лишь небольшие личные штрафы (к примеру, непристёгнутый ремень, превышение скорости и непропуск пешехода на зебре).

Камеры ГИБДД, массово внедряемые в российских городах, автоматизировали процесс выписывания штрафов. Камера не может определить кто сидит за рулем, система автоматически выписывает штраф на собственника автомобиля. Если собственник юридическое лицо, штраф приходит по адресу регистрации фирмы.

Из вопроса понятно, что штрафы должно оплачивать юридическое лицо. Однако руководство компании имеет право Постановление о взыскании штрафа, если будет документально установлено что водитель и эксплуатировал машину в личных целях, а не по рабочей необходимости.

В мелких компаниях водители и руководство фирмы до приема на работу сотрудника-водителя обговаривают схему оплаты штрафов. Как правило штрафы оплачивает водитель из своего кармана под угрозой увольнения.

В крупных компаниях грузовой и пассажирский парки техники оборудоваться приборами, отслеживающими маршрут, скорость и другие параметры поездок.

В части 3 Статьи 2.1 КоАП РФ четко сказано:

«Назначение административного наказания юридическому лицу не освобождает от административной ответственности за данное правонарушение виновное физическое лицо, равно как и привлечение к административной или уголовной ответственности физического лица не освобождает от административной ответственности за данное правонарушение юридическое лицо».

Таким образом сотрудник ГИБДД по закону в праве выписать штраф непосредственному водителю автомобиля, нарушившего ПДД и дополнительно штраф физическому лицу (фирме, компании, организации) которой принадлежит транспортное средство.

> > > Налог-налог 27 августа 2021 Все материалы сюжета Как заполнить платежное поручение на штрафы? С этим вопросом время от времени сталкивается любой бухгалтер.

Составление такого документа имеет свои нюансы. Как правильно оформить платежку на уплату штрафа?

В чем особенности заполненияплатежки на перечисление санкций по страхвзносам?

Остановимся на основных моментах. В реквизите 104 указывается КБК (20-значный код бюджетной классификации)

Время чтения: 5 минут Развернуть Юридические лица уплачивают транспортный налог (ТН) через банк при помощи платежного поручения.

И в отличие от физ. лиц, которым готовая квитанция приходит по почте, организации самостоятельно вычисляют сумму автоналога и авансовых платежей и на основании этого формируют платежные поручения. Бланк №0401060, который используется для оплаты дорожного налога в 2021 году, установлен Положением Банка России 19.06.2012 N 383-П.

Он выглядит так: Заполнить бланк вы можете:

- Онлайн — с помощью специального сервиса на официальном сайте ФНС.

- Вручную, следуя правилам, описанным в Приказе Минфина России от 12.11.2013 N 107н.

Мы рекомендуем придерживаться именно второго варианта. Он намного удобней по той причине, что все реквизиты в нем заполняются автоматически.

Например, налоговая посчитала, что вам требуется оплатить земельный, транспортный или ещё какой-либо налог, то УИН они обязательно присвоят и напишут на своей квитанции (см.

Если администратор бюджета начислил Вам задолженность.Приводится краткое наименование организации, которая переводит удержанные суммы в бюджет, т.

образец платежки в 2021 году штраф гибдд Как открыть свой бизнес минут как платить взносы 2021 году образцы платежек взносам декабрь январе 2021 года посмотреть вебинар главным специалистом фнс взносам.

Узнать их можно непосредственно в отделении, либо на официальном сайте ФСС.

Во-первых, следует отметить, что сотрудники ГИБДД имеют право составлять протоколы об административных правонарушениях не только за нарушение правил дорожного движения (ПДД).

Нарушение других правил, предусмотренных законами регионов, совершенное с использованием транспортных средств также вправе зафиксировать и оформить инспектор ГАИ, либо технические средства в автоматическом режиме. Во-вторых, никакая организация, то есть юридическое лицо, не может по понятным причинам самостоятельно водить принадлежащий ей (ему) автомобиль.

КБК по штрафам в налоговую

При заполнении платежного поручения необходимо правильно обозначить код КБК. Важно использовать актуальный код, действующий в году погашения долга по штрафу. КБК для текущих платежей по погашению налоговых обязательств и по перечислениям штрафных санкций будут отличаться. Например, в 2021 году:

- при заполнении платежки на уплату подоходного налога за расчетный период прописывается код 18210102010011000110;

- при оплате штрафа по налогу с доходов физических лиц КБК имеет вид 18210102010013000110;

- если штраф назначен индивидуальному предпринимателю, применяющему общий режим налогообложения, код будет 18210102020013000110.

Полный перечень актуальных в 2021 году КБК, в том числе и по штрафам, можно найти в этой статье.

Образец платежного поручения штраф за несвоевременную сдачу декларации

Для администрирования поступлений в бюджет у каждого типа платежа есть специальный код — КБК (код бюджетной классификации).

Его нужно указывать в каждом платежном поручении на уплату средств в бюджет, а также в налоговой отчетности, направляемой в ФНС, ФСС и иные госорганы. Полный перечень кодов содержится в классификаторе КБК (приказ Минфина России от 01.07.2013 №65н).

Именно в нем и нужно искать расшифровку 2017-2018 КБК 18211603010016000140. Согласно классификатору (в актуальной редакции) с указанием КБК 18211603010016000140 — расшифровка за что штраф в 2017-2018 годах — налогоплательщик должен перечислить штраф за нарушение налогового законодательства по следующим статьям НК РФ: 116, 119.1, 119.2, 120 (пп. 1 и 2), 125, 126, 126.1, 128, 129, 129.1, 129.4, 132, 133, 134, 135, 135.1, 135.2.

Рекомендуем прочесть: Отдел реструктуризации сбербанка телефон москва

Задайте их на нашем форуме.

Что такое требование об уплате налога, сбора, пени, штрафа

Согласно статье 69 НК РФ ФНС может направить требование об уплате налога, сбора, пени, штрафа, если налогоплательщик неверно рассчитал сумму налога, не уплатил налог или сделал это позднее установленного срока, а также в других случаях налоговых правонарушений.

Требование составляется в виде таблицы, где указывается сумма задолженности по налогу, размер пеней и штрафов. Там же приводится срок исполнения требования, а также меры по взысканию налога и обеспечению исполнения обязанности по уплате налога, если налогоплательщик не погашает задолженность. Форма требования об уплате налога, сбора, пени, штрафа утверждена Приказом ФНС РФ от 01.12.2006 N САЭ-3-19/[email protected]

Пример требования Уплата недоимки и пени

Размеры штрафов за несдачу отчетности в налоговую

При этом минимальная сумма штрафа — 1 тыс. руб., максимальная же ограничена 30% от неуплаченной суммы налога либо взноса, взятой из данных отчета. ВАЖНО! В случае отсутствия деятельности по налогам, не предполагающим непредставления отчетности при отсутствии объекта налогообложения, должна быть сдана нулевая налоговая декларация.

Ее отсутствие повлечет штраф в размере 1 000 руб. (письмо Минфина от 07.10.2011 № 03-02-08/108).

А нужно ли сдавать нулевой расчет по страховым взносам, читайте . Кроме того, согласно п. 1 ст.

126 НК РФ инспекторы могут взыскать за непредставление сведений, необходимых для осуществления функций налогового контроля (например, справки 2-НДФЛ), 200 руб. (за каждую непредставленную справку).

А за несвоевременную сдачу формы 6-НДФЛ той же статьей НК РФ предусмотрен штраф в размере 1 000 руб. В отличие от остальных отчетов, которые можно

Как составить платежное поручение

По каждой строчке требования необходимо сформировать отдельное платежное поручение. Это можно сделать вручную — перенести данные из полученного требования в поля 24 и 104-109 платежного поручения.

Заполняя платежку, вы можете использовать эту таблицу, которая подскажет, какое значение нужно указать в каждом поле. Будьте внимательны при внесении данных — ошибка даже в одной цифре приведет к тому, что деньги организации не попадут по назначению, и задолженность не будет погашена.

Полную инструкцию, как сформировать платежное поручение, вы можете прочитать на сайте Бухгалтерия Онлайн.

Второй вариант подготовить платежку — сформировать ее автоматически. Эта функция с недавнего времени доступна пользователям Контур.Экстерн.

Получив электронное требование об уплате в Экстерне, уведомьте об этом ФНС, нажав на кнопку «Отправить в ФНС квитанцию о приеме». Затем приступайте к формированию платежки: перейдите по ссылке «Создать платежку» и введите наименование своего банка и расчетный счет. Все остальные данные из требования система сама подставит в соответствующие поля платежного поручения. Вы также можете выбрать, по какому типу задолженности делать платежку, и при необходимости изменить сумму платежа.

Создать готовую платежку можно либо в формате Word и затем распечатать, либо скачать специальный текстовый файл, чтобы потом загрузить в интернет-банк.

Как заполнить платёжное поручение по налогам и взносам в 2021 году

Если нет реквизитов, их без особого труда можно найти. И способов для этого достаточно – начиная от поиска в протоколе, обращения непосредственно в подразделение и заканчивая официальными онлайн-сервисами. В Сбербанке всегда можно получить ИНН, КПП, БИК, КБК и так далее. Кроме того, существует даже вариант уплаты без указанных платежных данных. Но рисковать таким образом нежелательно.

Традиционным местом оплаты штрафов для большинства водителей старшего поколения является банк. Не инновационное, зато, пожалуй, самое надежное решение. Но сначала нужно выяснить, в каком банке можно оплатить штраф. К сожалению, не все принимают такие платежи. Но существует Сбербанк, который осуществляет данные транзакции. Чтобы решить задачу, нужно:

- Посетить отделение с паспортом, квитанцией (постановлением). Уплата штрафа по водительскому удостоверению не предусмотрена.

- Сообщить кассиру о намерении. Он сам заполнит квитанцию с реквизитами.

- Внести сумму и получить чек.

Предельно просто и понятно. Причем внести оплату за вас может любое лицо, а полученная квитанция всегда послужит подтверждением погашения задолженности. Однако при этом следует учитывать наличие очередей. Плюс банк не имеет информации о всех штрафах, их наличие все равно придется проверять. Ну и, конечно, Сбербанк взимает комиссию – 3%, но не менее 30 руб.

Через терминал или банкомат провести платеж не намного сложнее. Времени требуется меньше, и наличка не всегда нужна, но понадобятся реквизиты получателя платежа, о которых мы рассказывали выше. Зато никаких очередей и комиссий, плюс выходных у автоматов нет. Кроме того, есть возможность оплаты по штрихкоду, который должен быть в оригинальной квитанции. Чек устройство выдаст, но помните, что наличные принимаются под расчет. Если внесете в приемник денег больше, сдачи не ждите.

Также легко можно закрыть штрафы на почте. Процедура в почтовом отделении похожа на банковскую. Очередь, обращение к оператору с документами, оплата наличкой, оформление и выдача квитанции. Но гарантия прохождения платежа тоже стопроцентная.

Только здесь также потребуется полное понимание, куда платить. Опять будут нужны реквизиты, название организации и так далее. Перед походом на почту приготовьте максимум данных для оператора и прихватите с собой паспорт. Также учтите наличие комиссии.

Онлайн-банк “Тинькофф” предлагает собственный сайт и мобильное приложение для уплаты штрафов ГИБДД. Работа и здесь начинается с обнаружения штрафов. Поиск возможен двумя способами – по номеру квитанции или ВУ. В мобильной версии доступна настройка оповещений о поступающих взысканиях. Функция платная. Сам процесс мало чем отличается от прочих сервисов.

Как не заплатить лишнего

При обработке требования важно знать про особенность указания сумм в поле «Недоимка». Если сумма в нем стоит со звездочкой, то оплачивать ее не нужно — эта информация носит справочный характер.

Когда вы формируете платежное поручение в Экстерне, то вы никогда не включите в него сумму со звездочкой по ошибке. Такая сумма будет в общем списке, но выбрать ее для формирования платежного поручения нельзя.