Сумма МРОТ в России

Редакция

Команда редакторов Promdevelop

Вопросы, которые связаны с общими характеристиками и понятиями МРОТ, его минимальный размер в текущем году и сравнение минимальной зарплаты по регионам, можно узнать после прочтения этой статьи. А теперь разберём каждый аспект отдельно.

МРОТ с 1 января 2021 года в РФ

Размер МРОТ с 1 января 2021 года в РФ не будет увеличен. Депутаты Государственной Думы не стали увеличивать размер минимальной оплаты труда с 1 января следующего года. При этом большинство бухгалтеров привыкли, что увеличение МРОТ происходит в начале года.

С 1 января 2021 года МРОТ был повышен, а его величина, в соответствии со статьей 1 Федерального закона от 14.12.2015 № 376-ФЗ, составила 6204 рубля. В 2021 году с 1 января повышения МРОТ не будет.

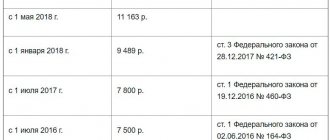

Предыдущее повышение минимального размера оплаты труда, в соответствии со статьей 1 Федерального закона от 02.06.2016 № 164-ФЗ, до 7500 рублей произошло в июле 2021 года. Это повлекло и изменения размеров пособий.

С 1 января 2021 года, в связи с тем, что МРОТ остается на уровне 7500 рублей, размеры пособий не изменятся.

Что такое МРОТ?

Эту величину устанавливают в государственных масштабах и регламентируется этот вопрос в рамках федерального закона. Она представляет собой минимальный размер оплаты труда, который платится работнику за день, час или месяц. Меньше установленного значения работодатель не имеет право платить своему служащему.

Эта сумма каждый год увеличивается и индексируется с учётом имеющейся инфляции. Бывали случаи, когда за год несколько раз данный размер увеличивался. Это право оставляет за собой государство и при первой возможности происходит увеличение минимального размера оплаты труда наёмных сотрудников.

В нашей стране МРОТ – минимум, который установлен на уровне действующего законодательства. Он применяется при регулировании оплаты труда и участвует в процессе вычисления размера пособий по временной нетрудоспособности. Эта сумма используется для определения размеров налогов, пошлин, иных сборов. Даже любого рода штраф рассчитывается исходя из данного размера.

Работодатели должны платить своим работникам заработную плату, которая равна или больше установленного минимума. Многие предприниматели и организации ведут двойную бухгалтерию, выплачивая сотрудникам официально «минималку», а остальную сумму выдавая неофициально. Это позволяет им значительно снизить налоги. Но стоит запомнить, что подобного рода махинации незаконны и уголовно наказуемы.

МРОТ с 1 января 2021 года и заработная плата

В соответствии со статьей 133 Трудового кодекса РФ, МРОТ является минимальным заработком, который индивидуальный предприниматель или организация должны выплачивать работникам за отработанный ими полный рабочий месяц. При этом на руки работник может получить сумму меньшую, чем МРОТ (например, из-за вычета алиментов или НДФЛ).

Таким образом, начиная с 1 января 2021 года, работодатель не сможет платить работнику меньше чем 7500 рублей.

В соответствии с положениями статьи 129 ТК РФ, меньше размера МРОТ не может быть общая зарплата, в состав которой входят:

- вознаграждение за труд;

- компенсационные выплаты (включая доплаты и надбавки);

- стимулирующие выплаты (премии).

То есть, с 1 января 2021 года общая сумма вышеперечисленных выплат не может быть меньше МРОТ — 7500 рублей.

МРОТ для расчета штрафов

Для определения размеров налогов и штрафов, сумма которых находилась в зависимости от устанавливаемого МРОТ, ранее применялась так называемая базовая сумма МРОТа. С 01.01.2001 ее размер не менялся и оставался равным 100 руб. (ст. 5 закона № 82-ФЗ).

Важно! В настоящий момент зависимость размеров административных, уголовных и налоговых штрафов от МРОТ упразднена полностью, и законодательство регламентирует их суммы уже в твердых величинах (см. закон «О внесении изменений…» от 22.06.2007 № 116-ФЗ).

Например, штрафы в Кодексе РФ об административных правонарушениях, Уголовном или Налоговом кодексе рассчитываются уже не в количестве МРОТ за то или иное правонарушение, а выражены конкретной суммой либо процентом от суммы. Например, штраф за неуплату налогов без наличия вины составляет 20% от суммы неуплаченного налога (см. п. 1 ст. 122 НК РФ).

Ответственность работодателя за зарплату ниже МРОТ

Отметим, что в случае если с 1 января 2021 года заработная плата работника будет меньше МРОТ — 7500 рублей, то работодатель может быть привлечен к ответственности в виде штрафов. Законодательством РФ предусмотрены такие штрафы:

- для организации (при первичном выявлении) — от 30 000 до 50 000 рублей;

- для организации (при вторичном выявлении) — от 50 000 до 70 000 рублей;

- для директора или главного бухгалтера организации (при первичном выявлении) — предупреждение или штраф от 1000 до 5000 рублей;

- для директора или главного бухгалтера организации (при вторичном выявлении) — штраф от 10 000 до 20 000 рублей.

Согласно нормам статьи 5.27 КоАП РФ, директора или главного бухгалтера предприятия могут дисквалифицировать сроком от одного года до трех лет.

Официальный сайт Администрации городского округа — город Камышин

Федеральным законом РФ от 19.12.2016 г. № 460-ФЗ внесены изменения в статью 1 Федерального закона от 19.06.2000 г. № 82-ФЗ «О минимальном размере оплаты труда». Согласно изменениям, начиная с 01.07.2017 г., минимальный размер оплаты труда (МРОТ) на территории Российской Федерации составляет 7800 рублей в месяц. Указанные изменения вступают в силу с 01 июля 2021 года.

Трудовой кодекс РФ определяет МРОТ как установленный законом уровень месячной оплаты труда, который должен быть выплачен каждому работнику, отработавшему полностью определенную на этот период норму рабочего времени и выполнившему свои трудовые обязанности (нормы труда). Это означает, что он представляет собой минимальное вознаграждение за труд, ниже которого никто не может его оплачивать. При этом для работника, который проработал неполный месяц (норму часов), МРОТ определяется пропорционально времени, проработанному в данном месяце.

Рекомендуем:

— руководителям государственных учреждений; — руководителям общественных организаций (объединений), некоммерческих организаций (к ним относятся: потребительские кооперативы (в том числе гаражные кооперативы, кредитные потребительские кооперативы (граждан, первого и второго уровня), сельскохозяйственные потребительские кооперативы (перерабатывающие, сбытовые (торговые), обслуживающие, снабженческие, садоводческие, огороднические, животноводческие), жилищные накопительные кооперативы, религиозные организации /объединения (религиозные организации (местная и централизованная), религиозные группы), садоводческие, огороднические или дачные некоммерческие объединения, торгово-промышленная палата, территориальные общественные самоуправления, жилищно-строительные кооперативы, казачье общество, кондоминиумы (товарищество собственников жилья), политические партии, общественные фонды, общественные учреждения, органы общественной самодеятельности, профсоюзы, организации, созданные обществами инвалидов и др.); — работодателям внебюджетного сектора экономики, предоставившим в Комитет по труду и занятости населения Волгоградской области мотивированный письменный отказ присоединиться к региональному Соглашению С-272/15 от 05.07.2016 г. о минимальной заработной плате в Волгоградской области

привести минимальный размер выплачиваемой заработной платы работникам в соответствие с вышеуказанным Федеральным законом, т.е. не менее 7 800 рублей в месяц.

В организациях, финансируемых из федерального бюджета, МРОТ обеспечивается за счет средств федерального бюджета; в организациях, финансируемых из бюджетов субъектов РФ, — за счет средств бюджетов субъектов РФ; в организациях, финансируемых из местных бюджетов, — за счет средств местных бюджетов, во внебюджетных организациях — за счет собственных средств. Председатель комитета экономического развития Администрации городского округа – город Камышин Д.А. Резвов

Тоже может быть полезно:

- Налоги не терпят отлагательств: надо успеть заплатить до 1 декабря

- Налог на недвижимость и качество оценки

- С 2021 года повышаются лимиты доходов для перехода на УСН

- ЕСН в 2021 году

- Каким будет МРОТ в 2021 году?

- Налоговый календарь на 2021 год

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Формула вычисления взносов ИП в ПФР и ФОМС

Сразу надо понимать, что страховые взносы ИП – не являются налогами – это оплата на пенсию предпринимателя (взнос в ПФР) и бесплатное медицинское обслуживание (взнос в ФОМС).

- Формула расчета взноса ИП в ПФР = МРОТ*12*26%+1%

(от суммы свыше 300 000 оборота денег) где: МРОТ – минимальный размер оплаты труда, 12 – количество месяцев в году, 26% — ставка пенсионного фонда, 1% — ставка пенсионного фонда, когда оборот ИП превышает 300 000 руб.; - Формула расчета взноса ИП в ФОМС = МРОТ*12*5,1%

где: МРОТ – минимальный размер оплаты труда, 12 – количество месяцев, 5,1% — ставка фонда обязательного медицинского страхования.

Для чего применяется МРОТ?

Согласно ст. 3 Федерального закона № 82‑ФЗ МРОТ применяется для регулирования оплаты труда и определения размеров пособий по временной нетрудоспособности, по беременности и родам, а также для иных целей обязательного социального страхования. Использование МРОТ для других целей не допускается.

При этом до сих пор действуют ст. 4 и 5 Федерального закона № 82‑ФЗ, устанавливающие переходные положения по применению МРОТ. До внесения изменений в соответствующие федеральные законы с 1 января 2001 года используется базовая сумма, равная 100 руб., в следующих случаях:

- при определении размера стипендий, пособий и других обязательных социальных выплат, зависящего от МРОТ;

- при исчислении налогов, сборов, штрафов и иных платежей, осуществляемом в соответствии с законодательством РФ в зависимости от МРОТ;

- при исчислении платежей по гражданско-правовым обязательствам, установленных в зависимости от МРОТ.

Поясним нормы, касающиеся переходного периода.

Как разъяснил Конституционный Суд в Постановлении от 27.11.2008 № 11‑П, институт МРОТ по своей конституционно-правовой природе предназначен для установления того минимума денежных средств, который должен быть гарантирован работнику в качестве вознаграждения за выполнение трудовых обязанностей с учетом прожиточного минимума. Между тем на определенном этапе развития РФ этому институту был придан более широкий смысл: МРОТ использовался в различных отраслях законодательства в качестве критерия расчета социальных выплат, платежей по гражданско-правовым обязательствам, ставок налогов и сборов, государственных пошлин, штрафов и т. д., что было связано с необходимостью индексации размеров указанных платежей в условиях постоянного роста уровня инфляции. Сам МРОТ законодателем периодически увеличивался, однако уже без жесткой привязки к величине прожиточного минимума.

С изменением экономической ситуации законодатель предпринял шаги по отказу от такой практики, закрепив, что МРОТ применяется исключительно для регулирования оплаты труда и определения размеров пособий по временной нетрудоспособности, по беременности и родам, а также для иных целей обязательного социального страхования и что его применение для других целей не допускается (Определение Конституционного Суда РФ от 17.01.2012 № 171‑О-О).

В качестве наглядного примера отказа от применения МРОТ, как «непрофильной» величины, можно привести КоАП РФ. В КоАП РФ широко использовался МРОТ для расчета административного штрафа, но в действующей сегодня редакции упоминания о МРОТ нет. В 2007 году в связи с общей тенденцией отказа от широкого применения МРОТ как критерия определения размеров штрафа и иных фактически не связанных с оплатой труда платежей были внесены изменения, согласно которым административный штраф стал устанавливаться по общему правилу как твердая сумма, выражающаяся в рублях. Например, в ст. 15.5 «Нарушение сроков представления налоговой декларации» КоАП РФ за нарушение предусмотренных законодательством о налогах и сборах сроков представления налоговой декларации в налоговый орган по месту учета было определено наложение административного штрафа на должностных лиц в размере от трех до пяти МРОТ. Сегодня штраф составляет от 300 до 500 руб.

Аналогичные изменения вносятся и в другие законодательные акты, регулирующие хозяйственную деятельность.

Отметим также, что в действующем налоговом законодательстве МРОТ в качестве базовой величины для расчета налогов, сборов, пеней, штрафов не применяется.

Из установленных законодательных норм следует, что основное предназначение МРОТ – это регулирование оплаты труда и установление минимальных размеров выплат по обязательному социальному страхованию.

Регулирование оплаты труда

Широко распространена система оплаты труда, при которой устанавливается оклад и надбавки или премии. Нередко встает вопрос о том, что сравнивать с МРОТ: оклад или полную сумму заработной платы за месяц с учетом надбавок или премий?

Напомним, что в ст. 133 ТК РФ, которая регулирует установление МРОТ, речь идет о месячной заработной плате работника, а не об окладе. Понятия заработной платы и оклада даны в ст. 129 ТК РФ.

Заработная плата (оплата труда работника) – вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

Оклад (должностной оклад) – фиксированный размер оплаты труда работника за исполнение трудовых (должностных) обязанностей определенной сложности за календарный месяц без учета компенсационных, стимулирующих и социальных выплат.

Соответственно, оклад может быть менее МРОТ, но в целом заработная плата с учетом надбавок или премий должна быть не менее МРОТ.

К аналогичному выводу приходят и суды: трудовым законодательством допускается установление окладов (тарифных ставок) как составных частей заработной платы работников в размере менее МРОТ при условии, что их заработная плата без включения районного коэффициента и процентной надбавки за непрерывный стаж работы будет не менее определенного федеральным законом МРОТ (Обзор судебной практики ВС РФ за третий квартал 2013 года, утвержденный Президиумом ВС РФ 05.02.2014).

Отметим, что если сотрудник работает на условиях совместительства или в режиме неполного рабочего времени, то законодатель не гарантирует, что месячная заработная плата будет не ниже минимальной, так как в этом случае оплата труда производится пропорционально отработанному времени или в зависимости от выработки (Письмо ФНС РФ от 31.08.2010 № ШС-37-3/[email protected]).

За выплату заработной платы за период свыше двух месяцев в размере ниже установленного федеральным законом МРОТ, совершенную из корыстной или иной личной заинтересованности руководителем организации, работодателем – физическим лицом, руководителем филиала, представительства или иного обособленного структурного подразделения организации, предусмотрена уголовная ответственность в соответствии с п. 2 ст. 145.1 УК РФ – лишение свободы на срок до трех лет.

При этом оплата труда, выполняемого в районах Крайнего Севера и приравненных к ним местностях, осуществляется с применением районных коэффициентов и процентных надбавок к заработной плате (ст. 148, 315, 316 и 317 ТК РФ). Что сравнивать с МРОТ в таком случае: сумму заработной платы с учетом «северных» коэффициентов или без них?

В соответствии с действующим законодательством работнику, осуществляющему трудовую деятельность в особых климатических условиях, гарантирован не только МРОТ, но и повышенный размер оплаты труда, который обеспечивается районным коэффициентом и процентной надбавкой. Поэтому его заработная плата должна быть определена в размере не менее МРОТ, после чего к ней должны быть начислены районный коэффициент и надбавка за стаж работы в северных регионах.

К такому же выводу приходят и суды (Обзор ВС РФ практики рассмотрения судами дел, связанных с осуществлением гражданами трудовой деятельности в районах Крайнего Севера и приравненных к ним местностях, утвержденный Президиумом ВС РФ 26.02.2014).

Выплаты по обязательному социальному страхованию

Вторым установленным Федеральным законом № 82‑ФЗ применением МРОТ является определение размеров пособий по временной нетрудоспособности, по беременности и родам, а также для иных целей обязательного социального страхования.

Правоотношения в системе обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством регулируются Федеральным законом от 29.12.2006 № 255‑ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее – Федеральный закон № 255‑ФЗ). Для расчета установленных пособий в отдельных случаях применяется МРОТ.

Пособие по временной нетрудоспособности застрахованному лицу, имеющему страховой стаж менее шести месяцев, выплачивается в размере, не превышающем за полный календарный месяц МРОТ, а в районах и местностях, в которых в определенном порядке применяются районные коэффициенты к заработной плате, – в размере, не превышающем МРОТ с учетом этих коэффициентов (п. 6 ст. 7 Федерального закона № 255‑ФЗ).

Кроме того, пособие по временной нетрудоспособности может быть снижено до МРОТ при наличии оснований, предусмотренных п. 1 ст. 8 Федерального закона № 255‑ФЗ.

В МРОТ будет выплачено пособие по беременности и родам застрахованной женщине, имеющей страховой стаж менее шести месяцев (в районах и местностях, в которых в установленном порядке применяются районные коэффициенты к заработной плате, в размере, не превышающем МРОТ с учетом этих коэффициентов) (п. 3 ст. 11 Федерального закона № 255‑ФЗ).

Кроме того, согласно п. 1.1 ст. 14 Федерального закона № 255‑ФЗ, если застрахованное лицо в предусмотренные периоды не имело заработка, а также если средний заработок, рассчитанный за такие периоды, в расчете за полный календарный месяц ниже МРОТ, установленного на день наступления страхового случая, средний заработок, исходя из которого исчисляются пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком, принимается равным МРОТ, определенному на день наступления страхового случая. Если застрахованное лицо на момент наступления страхового случая работает на условиях неполного рабочего времени (неполной рабочей недели, неполного рабочего дня), то указанный средний заработок определяется пропорционально продолжительности рабочего времени застрахованного лица. При этом во всех случаях исчисленное ежемесячное пособие по уходу за ребенком не может быть меньше минимального размера ежемесячного пособия по уходу за ребенком, установленного Федеральным законом от 19.05.1995 № 81‑ФЗ «О государственных пособиях гражданам, имеющим детей».

В данной ситуации сравнение среднего месячного заработка застрахованного лица, определенного за расчетный период, с МРОТ производится через средний дневной заработок.

Расчет среднего дневного заработка производится в соответствии с п. 3 и 3.1 ст. 14 Федерального закона № 255‑ФЗ и п. 15.1, 15.2 и 15.3 Положения об особенностях порядка исчисления пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком гражданам, подлежащим обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, утвержденного Постановлением Правительства РФ от 15.06.2007 № 375.

Далее необходимо сравнить средний дневной заработок, исчисленный из фактического заработка работника, со средним дневным заработком, исчисленным исходя из МРОТ с учетом продолжительности рабочего времени, и из этих двух величин выбрать большую (Письмо ФСС РФ от 16.11.2015 № 02‑09‑14/15-19990).

Квартальное повышение до прожиточного минимума

МРОТ (минимальный размер оплаты труда) в Москве обретает новое значение по итогам каждого квартала. Дело в том, что МРОТ в Москве и зависит от размера прожиточного минимума трудоспособного населения. Если прожиточный минимум повышается, то с первого числа месяца, следующего за месяцем увеличения, вырастает и МРОТ. Это предусмотрено пунктами 3.1.1 и 3.1.2 Постановления Правительства Москвы от 15.12.15 № 858-ПП «О проекте Московского трехстороннего соглашения на 2016-2018 годы между Правительством Москвы, московскими объединениями профсоюзов и московскими объединениями работодателей».

В соответствии с Постановлением Правительства Москвы от 13.06.2017 № 355-ПП (действует с 26 июня) прожиточный минимум трудоспособного населения за I квартал 2021 года составил 17 642 рубля. Соответственно, с 1 июля зарплата в Москве не может быть ниже указанного значения.

В связи с этим согласно постановлению правительства Москвы от 13.06.17 № 355-ПП и трехстороннему соглашению между правительством Москвы, Московским объединением профсоюзов и Московским объединением работодателей от 15.12.15 № 858-ПП, минимальная зарплата с 1 июля увеличится с 17 561 рубля до 17 642 рублей. Итого увеличение составляет 81 рубль.

Когда прожиточный минимум становится ниже, то МРОТ в Москве остается на прежнем уровне. Это предусмотрено пунктом 3.1.1 Московского трехстороннего соглашения на 2016-2018 годы между Правительством Москвы, московскими объединениями профсоюзов и московскими объединениями работодателей от 24.12. 2015 № 77-848.

С 4 квартала 2021 года прожиточный минимум снизился с 17 561 руб. до 17 487 руб., а с 1 квартала 2021 года — до 17 219 руб. Однако МРОТ в Москве сохранялся в размере 17 561 руб. на протяжении первого полугодия 2021 года.

Минимальная московская зарплата с 1 июля: что в нее входит

С 1 июля 2021 года не меньше московского МРОТ (17 642 руб.) должна быть совокупность всех установленных работнику выплат, составляющих его зарплату (ст. 129 ТК РФ). То есть не только оклад, но и компенсации с премиями. Минимальная зарплата должна включать в себя все виды премий и доплат сотрудникам, кроме доплат:

- за работу с вредными и опасными условиями труда

- за сверхурочную работу;

- за работу в ночное время;

- за работу в выходные или праздники;

- за совмещение профессий.

С новым московским МРОТ с 1 июля 2021 года сравнивайте сумму до вычета НДФЛ. То есть, если работник отработал полную норму рабочего времени за июль. Значит «на руки» он получит не меньше 15 348,54 руб. (17 642 руб. – 17 642 руб. х 13%). Это нормально.

Если зарплата в Москве к начислению за июль, август или сентябрь 2017 года окажется ниже МРОТ (17 642 рублей), то работнику надо доплатить. Причем с 1 июля 2021 года. Установить доплату можно двумя способами:

- повысить оклад;

- установить в локальном акте (например, отдельном приказе или Положении об оплате труда) доплату до МРОТ. То есть, прямо прописать, что работникам устанавливается доплата до регионального МРОТ. Тогда не потребуется пересматривать оклады и менять трудовые договоры.

Комиссия по зарплате

Статья 133.1 ТК РФ дает право московским властям пригласить представителей работодателя, отказавшегося от принятия нового МРОТ с 1 июля 2021года, для проведения консультаций. То есть, отказ от московского МРОТ грозит столкновением с административным ресурсом.

Заметим, что в 2021 году ФНС продолжает практику зарплатных комиссий. Более того, ИФНС вправе передавать в трудовые инспекции информацию о работодателях, которые платят низкую зарплату (письмо от 21 апреля 2021 г. № ЕД-4-15/7708).

Цель зарплатных комиссий — выявлять «серую» зарплату и долги по НДФЛ. Работодателя могут пригласить на зарплатную комиссию:

- из-за долгов по НДФЛ;

- если платежи по НДФЛ снизились на 10 процентов и больше;

- если зарплата ниже регионального прожиточного минимума, МРОТ или среднеотраслевой.

Загрузка …