Учет лизинга при отражении имущества на балансе лизингодателя

Проводки по лизингу соответствуют расположенному по ссылке графику платежей.

В случае, если договором лизинга предусмотрено отражение предмета лизинга на балансе лизингодателя, лизингополучатель отражает лизинговое имущество на забалансовом счете 001 «Арендованные основные средства».

Начисление лизинговых платежей отражается по кредиту счёта 76 «Расчёты с разными дебиторами и кредиторами» в корреспонденции со счетами учёта затрат: 20, 23, 25, 26, 29 – при учета лизинговых платежей по имуществу, которое используется в производственной деятельности, 44 – по имуществу, используемому в деятельности торговой организации, 91.2 – по имуществу, которое используется в непроизводственных целях. Далее для простоты в примерах бухучета лизинга будут приводиться проводки только по 20 счёту.

Разбираемся с авансами лизингодателю

Часто лизингополучатель перечисляет лизингодателю, помимо платежей за использование предмета лизинга, еще и авансовые платежи.

Если сумма уплаченного аванса осталась незачтенной на дату смены лизингополучателя (то есть на дату подписания договора/соглашения о перенайме), надо определиться, что же делать с этой суммой. По условиям договора перенайма новый лизингополучатель становится ответственным перед лизингодателем: к нему переходят не только все обязанности, но и все права по договору лизинга. Поэтому первоначальный лизингополучатель не может требовать от лизингодателя возвращения аванса, это право он также передал новому лизингополучателю. Получить эти деньги можно с нового лизингополучателя, если это было оговорено в соглашении.

Налог на прибыль.

Первоначальный лизингополучатель должен учесть в составе своих доходов суммы, которые причитаются к получению от нового лизингополучател яп. 1 ст. 249 НК РФ .

Часто с нового лизингополучателя взимается плата за перенаем или плата за право аренды/лизинга. В некоторых случаях предполагается, что она покрывает все затраты первоначального лизингополучателя, в том числе покрывает аванс, перечисленный лизингодателю. В других случаях деньги, предназначенные для возмещения перечисленного лизингодателю аванса, новый лизингополучатель должен перечислить обособленно от платы за перенаем. В любом случае все причитающиеся вам деньги (за исключением НДС) надо учесть в доходах.

При этом сумму аванса, уменьшенную на НДС, права на которую уступлены новому лизингополучателю, можно учесть в налоговых расходах.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

Государственный советник РФ 2 класса, к. э. н.

“ В целях исчисления налога на прибыль плата по договору перенайма предмета лизинга (без учета НДС) признается доходом от реализации на дату подписания договора

перенайм ап. 1 ст. 248 , п. 1 ст. 249 , п. 3 ст. 271 НК РФ .

В целях налогообложения прибыли операции, связанные с возмещением уплаченного лизингодателю аванса, между старым и новым лизингополучателем учитываются в порядке, установленном для операций по уступке требования. При этом кредитор может уменьшить полученные доходы на расходы по приобретению права требовани яп. 2 ст. 279 НК РФ .

На дату подписания договора перенайма первоначальный лизингополучатель признает в доходах сумму, полученную от нового лизингополучателя в качестве возмещения аванса. А в расходах учитывает сумму самого аванса (без учета НДС)” .

А что делать, если сумма, подлежащая получению от нового лизингополучателя, не покрывает полностью сумму аванса, перечисленного лизингодателю?

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“ Налогоплательщик вправе уменьшить доход, полученный от реализации права требования, на сумму расходов по приобретению указанного права требования долга. При реализации имущественного права, которое представляет собой право требования долга, налоговая база определяется с учетом положений ст. 279 НК РФподп. 2.1 п. 1 ст. 268 НК РФ .

Отрицательная разница между доходами, полученными от реализации права требования долга, и суммой расходов по приобретению указанного права требования долга, включающих в себя цену приобретения данного имущественного права и затраты, связанные с его приобретением и реализацией, признается убытком по сделке уступки права требования долга, который учитывается при формировании налоговой базы по налогу на прибыль организаци йподп. 2.1 п. 1 ст. 268 ; п. 2 ст. 279 НК РФ ; Письмо ФНС от 11.11.2011 № ЕД-4-3/ .

Если первоначальный лизингополучатель по условиям договора перенайма должен получить от нового лизингополучателя сумму меньшую, чем сумма аванса лизингодателю, права на который передаются по договору перенайма, то:

- сумма аванса лизингодателю может быть полностью учтена в расходах при расчете налога на прибыль;

сумма полученного убытка от такой операции полностью учитывается при расчете базы по налогу на прибыл ь” .

НДС.

Не забудьте и о том, что суммы, причитающиеся к уплате новым лизингополучателем, должны облагаться НДСподп. 1 п. 1 ст. 146 , п. 5 ст. 155 , п. 1 ст. 154 НК РФ . Так что надо выставить новому лизингополучателю счет-фактуру.

Причем база по НДС должна определяться на дату подписания договора о перенайм еп. 8 ст. 167 НК РФ ; ст. 389 ГК РФ ; Письмо ФНС от 01.08.2011 № ЕД-4-3/ .

Тут появляется еще один вопрос: нужно ли восстанавливать НДС с аванса лизингодателю, принятый ранее к вычету? Напомним, что восстанавливать НДС с авансов надоподп. 3 п. 3 ст. 170 НК РФ :

- в периоде, в котором суммы НДС по приобретенным товарам (работам, услугам) подлежат вычету;

- в периоде, в котором произошло изменение условий либо расторжение договора и возврат аванса.

В нашем случае лизингодатель аванс не возвращает. Поэтому восстанавливать налог с аванса не надо.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

Советник государственной гражданской службы РФ 2 класса

“ При передаче прав лизингополучателем по договору лизинга новому лизингополучателю происходит передача имущественных прав, которая является объектом обложения НДСподп. 1 п. 1 ст. 146 НК РФ . Поскольку особенностей определения налоговой базы в указанных случаях в гл. 21 НК РФ не установлено, налоговая база определяется в общем порядке — как стоимость передаваемых имущественных прав, исчисленная исходя из договорной цены без включения в нее НДСп. 1 ст. 153 , п. 1 ст. 154 , п. 5 ст. 155 НК РФ .

Таким образом, первоначальный лизингополучатель должен включить в базу по НДС всю стоимость переуступаемых прав.

Если к новому лизингополучателю переходят в том числе права на аванс, перечисленный лизингодателю первоначальным лизингополучателем, последний на дату передачи имущественных прав НДС по такому авансу не восстанавливает. Ведь не соблюдаются условия, при которых требуется такое восстановлени еподп. 3 п. 3 ст. 170 НК РФ ” .

Проводки по текущим лизинговым платежам

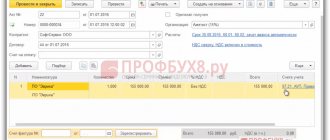

Дт 60 – Кт 51 – 236 000 (оплачен авансовый платёж (первоначальный взнос) по договору лизинга) Необходимо учитывать, что отнесение на затраты аванса по договору лизинга (зачёт аванса) может производиться не сразу, а на протяжении всего договора. В приведённом графике платежей зачет аванса по договору производится равномерно (по 6 555,56 руб) в течение 36 месяцев. Дт 20 – Кт 76 – 29 276,27 (начислен лизинговый платёж №1 – 34 546 минус НДС – 5 269,73 )Дт 19 – Кт 76 – 5 269,73 (начислен НДС по лизинговому платежу №1)Дт 20 – Кт 60 – 5 555,56 (зачтена часть авансового платежа по договору лизинга – 6 555,56 минус НДС 1 000)Дт 19 – Кт 60 – 1 000 (начислен НДС по зачёту аванса)Дт 68 – Кт 19 – 6 269,73 (предъявлен НДС в бюджет)Дт 76 – Кт 51 – 34 546 (перечислен лизинговых платёж №1) Комиссию, которая уплачивается в начале лизинговой сделки (комиссию за заключение сделки) относят в бухучете на те же счета затрат, что и текущие платежи по лизингу.

Бухгалтерские проводки по договору перенайма лизингового имущества

- 10.01 «Историческое достижение»: Госдеп США приветствовал автокефалию церкви на Украине

- 10.01 Дуров ликвидирует Telegram Messenger LLP, включенную в реестр Роскомнадзора

- 10.01 СМИ назвали дату презентации Samsung Galaxy S10

- 10.01 Следствие прекратило уголовное дело об экстремизме против Мотузной

- 10.01 В Петербурге жители монетами отскоблили закрашенное коммунальщиками граффити

- 10.01 Трамп готов отменить поездку на форум в Давосе из-за шатдауна

- 10.01 В Москве вооруженные люди похитили посетителя ресторана

- 10.01 Суд в Петербурге принял жалобу «бухгалтера Пригожина» по делу против Минюста США

- 10.01 За 2021 год таможня перечислила в бюджет 6,6 трлн рублей

- 10.01 Давним подрядчикам петербургского метро достались контракты по уборке станций за 3,1 млрд рублей

- 10.01 Дюков согласился стать кандидатом на пост главы РФС

- 10.01 Роскомнадзор нашел на сайте BBC признаки террористической идеологии

- 10.01 Норвегия предупредила пилотов о сбоях GPS-сигнала у границы с Россией

- 10.01 Названы лучшие страны для проживания иностранцев

- 10.01 Двух россиян арестовали в Италии за перевозку курдских мигрантов

- 10.01 Корпорация Xiaomi за 3 дня подешевела на $6,3 млрд

- 10.01 «Яндекс» удалил из выдачи 30 тыс. ссылок с пиратским контентом

- 10.01 В России сахар подорожал почти на треть, куриные яйца – на четверть в 2021 году

- 10.01 Росстат: бензин в России за 2021 год подорожал на 9,4%

- 10.01 Основатель «Магнита» Галицкий планирует открыть рестораны в Петербурге и Москве

- 10.01 Центробанк обязал форекс-дилеров раскрывать данные о рисках

- 10.01 Аудиторы проверят, как тратились деньги на строительство метро в Петербурге

- 10.01 Еда и образование: что покупали онлайн петербуржцы в каникулы

- 10.01 В Госдуме поддержали идею закрепить право пациента на обезболивание

- 10.01 В Петербурге новую партию брелоков «Подорожник» начнут продавать с 14 января

- 10.01 Книги и чипсы из водорослей: Ozon назвал самые популярные покупки петербуржцев в новогодние праздники

- 10.01 «Фонтанка» угодила в региональные сети Виктора Шкулева

- 10.01 Проект Сбербанка и «Яндекса» возглавит бывший топ-менеджер LʼOréal

- 10.01 Лукашенко пригрозил России потерей «единственного союзника» на западе из-за налогового маневра

- 10.01 Шнуров раскритиковал Милонова в стихах

- 10.01 Впервые за 10 лет ГУП «ТЭК СПб» собрал больше 102% платежей

- 10.01 Госдума в первом чтении приняла закон о правовом статусе паломника

- 10.01 Распоряжение о передаче Исаакиевского собора РПЦ утратило силу

- 10.01 ФАС грозит делами банкам за комиссии и снижение процентов по вкладам

- 10.01 Российская премьер-лига выдвинула Дюкова на пост главы РФС

- 10.01 АвтоВАЗ рассказал о росте российского авторынка за 2018 год

- 10.01 Защитника одного из украинских моряков потребовали исключить из коллегии адвокатов

- 10.01 Москва и Лондон частично восполнили состав дипмиссии после высылки дипломатов

- 10.01 Рошаль рассказал о состоянии спасенного ребенка из Магнитогорска

- 10.01 Приемным родителям России могут ограничить переезд и запретить усыновлять больше одного ребенка в год

- 10.01 Товарооборот России и Китая в 2021 году превысил рекордные $100 млрд

- 10.01 Госдума одобрила уголовное наказание за онлайн-продажу фальшивых лекарств

- 10.01 Из Петербурга за сутки вывезли 47 тыс. кубометров снега

- 10.01 В Госдуму внесли законопроект о запрете отдавать Курилы Японии

- 10.01 Депутат Госдумы Козенко заявил, что Киеву помогут только «союзники-инопланетяне»

- 10.01 Рогозин пожаловался на нехватку финансирования «Роскосмоса»

- 10.01 Затопленный Тушинский тоннель ограничил движение на северо-западе Москвы

- 10.01 В России увеличили надбавку к пенсии по возрасту

- 10.01 Пропавших орлов Александровской колонны полиция нашла в Эрмитаже

- 10.01 ОАК ответила на угрозу срыва производства самолета МС-21 из-за санкций

Проводки по выкупу предмета лизинга

В случае наличия в договоре лизинга цены выкупа (в приведённом графике платежей по лизингу данная сумма отсутствует, для примера возьмём её равной 1 180 рублей с НДС) в бухучете делаются следующие проводки:Дт 08 – Кт 76 – 1 000 (отражены затраты по выкупу предмета лизинга при переходе права собственности к лизингополучателю)Дт 19 – Кт 76 – 180 (начислен НДС при выкупе предмета лизинга)Дт 68 – Кт 19 – 180 (предъявлен НДС в бюджет)Дт 76 – Кт 51 – 1 180 (оплачена сумма выкупа предмета лизинга)Дт 01 – Кт 08 – 1 000 (принят к учёту предмет лизинга в составе собственных основных средств)

Переуступка по договору лизинга в соответствии с законом

Однако в силу п.

1 ст. 19 ФЗ № 164 договором может предусматриваться и возможность перехода права собственности в пользу лизингополучателя, который может быть осуществлен как по истечении срока действия договора, так и до его истечения. Под переуступкой по соглашению лизинга понимается передача лизингополучателем права на использование лизингового имущества третьему лицу на условиях, установленных положениями заключенного лизингового соглашения.

Необходимость в переуступке прав возникает в том случае, если лизингополучатель не в состоянии самостоятельно исполнять свои финансовые обязательства или больше не нуждается в имуществе, полученном в лизинг.

Расторжение ранее заключенного соглашения чревато для стороны, выдвинувшей такую инициативу, различными санкциями (в том числе возникновением обязанности по уплате штрафов и неустоек).

Именно поэтому большинство лизингополучателей стремятся

Бухгалтерский учет лизинга при отражении имущества на балансе лизингополучателя

Если по условиям договора лизинга имущество учитывается на балансе лизингополучателя, при получении предмета лизинга в бухучете лизингополучателя стоимость имущества за вычетом НДС отражается по дебету счёта 08 «Вложения во внеоборотные активы» в корреспонденции с кредитом счёта 76 «Расчёты с разными дебиторами и кредиторами».При принятии предмета лизинга к учёту в составе основных средств его стоимости списывается с кредита 08 счёта в дебет 01 счёта «Основные средства».Начисление лизинговых платежей отражается по дебету 76 счёта, субсчёт , например, «Расчёты с лизингодателем» в корреспонденции со счетом 76, субсчёт, например, «Расчёты по лизинговым платежам».Начисление амортизации по предмету лизинга производит лизингополучатель. Сумма амортизации предмета лизинга признаётся расходами по обычным видам деятельности и отражается по дебету счета 20 «Основное производство» в корреспонденции с кредитом счёта 02 «Амортизация основных средств, субсчёт амортизации лизингового имущества.

Подробнее о переуступке лизинга

В идеале, такие тонкости стоит указать при составлении лизингового договора.Лизинг активно используется людьми, обладающими собственными предприятиями с целью оптимизации производственного процесса. По этой причине, правовые нормы Российской Федерации регулируют тонкости сделки, включая случаи переуступки лизингового имущества.Более того, за срок существования лизинга среди его участников сложилась практика, позволяющая составить условный перечень случаев, позволяющий стонам лизинговой сделки прибегнуть к переуступке лизинга.Среди случаев и механизмов, посредством которых лизинговая компания может прибегнуть к процедуре переуступки лизинга можно выделить следующее: Лизингодатель может осуществлять процедуру на свое усмотрение в любое время, с условием заблаговременного осведомления о своих намерениях лизингополучателя.С целью более выгодного привлечения прибыли принимать

Налоговый учет лизинга при отражении имущества на балансе лизингополучателя

В налоговом учете лизингополучателя лизинговое имущество признаётся амортизируемым имуществом.Первоначальная стоимость предмета лизинга определяется как сумма расходов лизингодателя на его приобретение.Для целей налогообложения прибыли ежемесячная сумма амортизации определяется исходя из произведения первоначальной стоимости предмета лизинга и нормы амортизации, которая определяется исходя из срока полезного использования лизингового имущества (с учётом классификации основных средств, включаемых в амортизационные группы). При этом лизингополучатель имеет право применить к норме амортизации повышающих коэффициент до 3-х. Конкретный размер повышающего коэффициента определяется лизингополучателем в диапазоне от 1 до 3-х. Данный коэффициент не применяется к лизинговому имуществу, относящемуся к первой-третьей амортизационным группам.Лизинговые платежи за вычетом суммы амортизации по лизинговому имуществу относятся к расходам, связанным с производством и реализацией.

Переуступка по договору лизинга в соответствии с законом

Каждый ее этап имеет принципиально важное значение и влияет на правомерность сделки.

Алгоритм действий выглядит следующим образом:

- Лизингополучатель обращается к лизинговой компании посредством письменного заявления, в котором он уведомляет последнего о намерении передать права и обязательства по лизинговой сделке третьему лицу.

Для справки.

Важно отметить, что заявление должно быть составлено на имя руководителя лизинговой компании.

Заявление должно содержать данные о третьем лице — будущем арендаторе, а также дату, на которую планируется осуществление переуступки лизинга.

- Участники лизингового соглашения и будущий арендатор встречаются для обсуждения принципиально важных вопросов дальнейшего сотрудничества, после чего договоренность юридически подкрепляется соответствующим договором.

- Лизинговая компания рассматривает прошение лизингополучателя. В случае одобрения прошения, лизингодатель отправляет свое согласие арендатору в письменной форме.

Для справки.

Пример учёта лизинга при отражении имущества на балансе лизингополучателя

Проводки по лизингу соответствуют расположенному по ссылке графику платежей за лизинг имущества Лизингополучатель получил по договору лизинга легковой автомобиль, параметры графика платежей:

- срок договора лизинга – 3 года (36 месяцев)

- общая сумма платежей по договору лизинга — 1 479 655,10 рублей, в т.ч. НДС – 225 710,10 рублей

- авансовый платёж (первоначальный взнос) – 20%, 236 000 рублей, в т.ч. НДС – 36 000 рублей

- стоимость автомобиля – 1 180 000 рублей, в т.ч. НДС – 180 000 рублей

Предполагаемый срок использования лизингового имущества – четыре года (48 месяцев). Автомобиль относится к третьей амортизационной группе (имущество со сроком использования от 3 до 5 лет). Амортизация начисляется линейным способом. Определим сумму ежемесячной амортизации в бухгалтерском учёте. Т.к. стоимость имущества (с учётом вознаграждения лизинговой компании) равна 1 253 945 рублей (1 479 655,10 – 225 710,10), ежемесячная амортизация составит 1 253 945 : 48 = 26 123,85 рублей. Легковой автомобиль относится к третьей амортизационной группе, следовательно в налоговом учёте может быть установлен срок 48 месяцев. Ежемесячная норма амортизации – 2,0833% (1 : 48 месяцев х 100%), ежемесячная сумма амортизации – 1 000 000 х 2,0833% = 20 833,33 рублей. В соответствии с пп.10 п.1 статьи 264 Налогового кодекса РФ сумма лизингового платежа, ежемесячно признаваемая расходами в целях налогообложения прибыли составляет 8 442,94 рублей (34 546 (лизинговый платёж) – 5 269,73 (НДС в составе лизингового платежа) – 20 833,33 (ежемесячная амортизация в налоговом учёте)). Расход по договору лизинга ежемесячно в бухгалтерском учёте формируется за счёт амортизации (26 123,85 рублей), в налоговом учёте – за счёт амортизации (20 833,33 рублей) и лизингового платежа (8 442,94 рублей), итого в сумме 29 276,27 рублей.Т.к. в бухгалтерском учёте величина расходов в течение 36 месяцев (срока договора лизинга) меньше, чем в налоговом, это приводит к возникновению налогооблагаемых временных разниц и отложенных налоговых обязательств.В течение срока действия договора лизинга у лизингополучателя ежемесячно образуется налогооблагаемая временная разница в сумме 3 152,42 рублей (29 276,27 – 26 123,85) и возникает соответствующее отложенное налоговое обязательство в сумме 630,48 рублей (3152,42 х 20%). Отдельно необходимо сказать об учёте аванса (первоначального взноса по договору). Возможны следующие ситуации:1. Лизингодатель при передаче имущества в лизинг предоставляет счёт-фактуру на полную сумму аванса (в приведённом графике лизинговых платежей – на 236 000 рублей). В этом случае вся сумма авансового платежа авансового платежа за вычетом НДС в налоговом учёте признаётся расходами в целях налогообложения прибыли.Хотелось бы отметить, что в рамках договора лизинга услуги оказываются на протяжении всего договора и у фискальных органов нет основания оценивать соблюдение критериев пп.4 п.2 статьи 40 Налогового кодекса РФ о сопоставимости лизинговых платежей, т.к. отдельные платежи не могут рассматриваться как отдельные сделки, а цена по договору лизинга должна анализироваться в совокупности по всем платежам договора.2. Зачет аванса по договору лизинга производится равными платежами в течение всего срока лизинга.В этом случае расходами в налоговом учёте в целях налогообложения прибыли признаётся зачитываемая часть авансового платежа. В приведённом примере графика платежей по лизингу предполагается, что счёт-фактура на аванс выдаётся лизингополучателю при передаче имущества в лизинг, т.е. в налоговом учёте при передаче имущества в лизинг отражаются расходы в сумме 200 000 рублей (авансовый платёж, являющийся лизинговым платежом, амортизация не вычитается, т.к. в первом месяце при передаче имущества в лизинг она ещё не начисляется). При этом одновременно возникает налогооблагаемая временная разница в сумме 200 000 рублей и соответствующее ей отложенное налоговое обязательство в сумме 40 000 рублей (200 000 рублей х 20%). По окончании договора лизинга лизингополучатель будет продолжать ежемесячно начислять амортизацию в бухгалтерском учёте в сумме 26 123,85 рублей. В налоговом учёте расходов не будет. Это приведёт к ежемесячному уменьшению отложенных налоговых обязательств в сумме 5 224,77 рублей (26 123,85 рублей х 20%).Таким образом, по итогам договора общая сумма отложенных налоговых обязательств будет равна нулю:40 000 (отложенное налоговое обязательство по авансовому платежу) + 22 697 (630,48 х 36 – отложенное налоговое обязательство по текущим лизинговым платежам) – 62 697 (5 224,77 х 12 – уменьшение отложенных налоговых обязательств за 12 месяцев начисления амортизации в бухгалтерском учёте после окончания договора лизинга).

Отдаем предмет лизинга в перенаем

Часто с нового лизингополучателя взимается плата за перенаем или плата за право аренды/лизинга. В некоторых случаях предполагается, что она покрывает все затраты первоначального лизингополучателя, в том числе покрывает аванс, перечисленный лизингодателю.

В других случаях деньги, предназначенные для возмещения перечисленного лизингодателю аванса, новый лизингополучатель должен перечислить обособленно от платы за перенаем. В любом случае все причитающиеся вам деньги (за исключением НДС) надо учесть в доходах. При этом сумму аванса, уменьшенную на НДС, права на которую уступлены новому лизингополучателю, можно учесть в налоговых расходах.

НОВОСЕЛОВ Константин Викторович Государственный советник РФ 2 класса, к. э. н. “В целях исчисления налога на прибыль плата по договору перенайма предмета лизинга (без учета НДС) признается доходом от реализации на дату подписания договора перенайма, , .

«ДДМ-Аудит» Аудиторско-консалтинговая фирма — Основана в 1995 году — Корпоративный блог Услуги Аудиторские услуги Услуги в области налогообложения Консультационные услуги Контакты О нас Библиотека About

Ежемесячный информационный бюллетень «НАУчъ» Налоги. Аудит. Учёт #amoforms_form_1 { margin-bottom: 30px !important; } #amoforms_form_1.amoforms .amoforms__fields__view { background-color: transparent !important; color: #313942 !important; background-size: cover; background-position: center center; } #amoforms_form_1.amoforms .amoforms__fields__row__inner__name, #amoforms_form_1.amoforms .amoforms__fields__row__inner__control, #amoforms_form_1.amoforms .amoforms__fields__row__inner__control input, #amoforms_form_1.amoforms .amoforms__fields__row__submit { font-family: «PT Sans» !important; font-size: 15px !important; } #amoforms_form_1.amoforms .amoforms__heading .amoforms__h { line-height: 44px !important; font-size: 34px !important } #amoforms_form_1.amoforms .amoforms__heading .amoforms__h, #amoforms_form_1.amoforms .amoforms__text-input, #amoforms_form_1.amoforms .selectize-control .selectize-input, #amoforms_form_1.amoforms .selectize-dropdown, #amoforms_form_1.amoforms .amoforms__fields__row__submit, #amoforms_form_1.amoforms .amoforms__select__input, #amoforms_form_1.amoforms .amoforms__file-input__wrapper{ border-radius: 0px !important; } #amoforms_form_1.amoforms .selectize-input.focus, #amoforms_form_1.amoforms .amoforms__text-input:focus { border: 1px solid #991845 !important; box-shadow: 0px 0px 5px 0px #991845 !important; } #amoforms_form_1.amoforms .selectize-input.focus + .selectize-dropdown { border: 1px solid #991845 !important; box-shadow: 0px 3px 5px -2px #991845, 2px 1px 3px -2px #991845, -2px 1px 3px -2px #991845 !important; border-top: 1px solid rgb(212, 213, 216) !important; overflow: hidden; } #amoforms_form_1 #amoforms_blocked_message { text-align: center !important; font-size: 30px !important; } .amoforms_form_preview_form_wrapper { background: none !important; } .amoforms.amoforms-preview #amoforms_form_1 .amoforms__fields__main { padding-top: 10px !important; background: none !important; border: none !important; } #amoforms_form_1.amoforms .amoforms__fields__view { padding: 0 !important; border: 0 !important; } .amoforms.amoforms-preview #amoforms_form_1.amoforms .amoforms__fields__view { padding: 0 !important; border: 0 !important; } .amoform_submit_form .amoforms__fields__row:first-of-type { padding-top: 0!important; } ФИО* Эл.

почта* Должность* Название организации* Подписаться на бюллетень

(function (global) { global.AMOFORMS = global.AMOFORMS || {}; }(window)); #submit_form > div.amoforms__fields__row.amoforms__fields__row-submit { padding-top: 0em; text-align: center; } .amoforms .amoforms__fields__row {padding-top: 0em;} .amoforms .amoforms__fields__view { max-width: none; } var ajaxurl = ‘https://www.ddm-audit.ru/wp-admin/admin-ajax.php’; var pluginurl = ‘https://www.ddm-audit.ru/wp-content/plugins/amoforms/js’; (function () { try { } catch (e) { console.error(‘amoForms custom JS error: ‘, e); } })(); Нажимая на кнопку, вы даете согласие на обработку персональных данных и соглашаетесь с политикой конфиденциальности. Нестандартная ситуация: уступка права требования по лизингу (при учете объекта на балансе лизингополучателя) Весьма интересной ситуацией, с точки зрения отражения в бухгалтерском учете и при налогообложении, является уступка права требования по договору лизинга. При этом более сложной ситуацией является ситуация, в которой объект учитывается на балансе лизингополучателя.

Гражданско-правовые отношения Договор лизинга (финансовой аренды) является разновидностью договора аренды, и к нему применяются общие положения об аренде (ст. 625 Гражданского кодекс). Согласно ст. 665 Гражданского кодекса, по договору финансовой аренды (договору лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование.

Согласно п. 4 ст. 421 Гражданского кодекса, стороны вправе включить в договор любое условие, не противоречащее закону или иным правовым актам.

Следовательно, по взаимному соглашению сторон предмет лизинга может учитываться на балансе любой из сторон договора лизинга. В данном случае имущество учитывается на балансе лизингополучателя.

Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входят возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя.

В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю. Размер, способ осуществления и периодичность лизинговых платежей определяются договором лизинга – в соответствии с п.п.

1,2 ст. 28 Федерального закона № 164-ФЗ «О финансовой аренде (лизинге). Согласно п. 2 ст. 615 Гражданского кодекса, арендатор вправе с согласия арендодателя передавать свои права и обязанности по договору аренды другому лицу (перенаем).

В результате перенайма происходит замена арендатора в обязательстве, возникшем из договора аренды, поэтому перенаем должен осуществляться с соблюдением норм гражданского законодательства об уступке права требования и переводе долга.

Отражение операций в бухгалтерском учете.

Рассмотрим пример нестандартной ситуации. В феврале 2015 г. заключен договор лизинга сроком на 2 года с правом выкупа по окончании договора. Сумма договора лизинга 29621911,16 руб., в т.ч НДС 4518596,62 руб., выкупная стоимость 740377,77 руб., в т.ч.

НДС 112938,98 руб. (не включена в сумму договора 01.04.2016 г. заключено дополнительное соглашение между лизингополучателем и лизингодателем о переводе долга на нового лизингополучателя, а также договор о передаче обязательств, в соответствии с которым новый лизингополучатель должен оплатить лизингодателю 19212091,49 руб. (сумма невыплаченных лизинговых платежей, в т.ч.

комиссию за услугу по переводу долга 10000 руб.и выкупную стоимость 740377,77 руб.), в т.ч. НДС 2930658,02 руб. Новый лизингополучатель должен оплатить старому лизингополучателю 2232039,49 руб. (плата за принятие прав и обязательств по договору лизинга), в т.ч.

НДС 340480,6 руб. На момент перевода долга в бухгалтерском учете старого ЛП отражены бухгалтерские записи: Дебет Кредит Сумма, руб.

Примечание 08.10

«Приобретение ОС на сумму лизинговых платежей 76 «Арендные обязательства»

25103314,54 Отражена стоимость имущества и арендных обязательств на сумму лизинговых платежей без НДС 19.10 «НДС при приобретении ОС на сумму лизинговых платежей» 76 «Арендные обязательства» 4518596,62 Отражена сумма НДС и арендных обязательств на сумму НДС от суммы лизинговых платежей 01.02 «Арендованные ОС» 08.10 «Приобретение ОС на сумму лизинговых платежей 25103314,54 Ввод основных средств в эксплуатацию 76 «Задолженность по лизинговым платежам» 51 11160197,44 Оплачены лизинговые платежи 76 «Арендные обязательства» 76 «Задолженность по лизинговым платежам» 14238731,65 Начислена задолженность по лизинговым услугам (общая сумма выставленных счетов-фактур за 19.10 «НДС при приобретении ОС на сумму лизинговых платежей» 2172009,91 Зачет отложенного НДС (общая сумма НДС в выставленных счетах-фактурах за услуги лизинга) 20 02 «Амортизация арендованных ОС» 3543997,35 Начислена амортизация за период с апреля 2014 г. по март 2015 г. Если учитывать положения Приказа Минфина РФ от 17.02.1997г.

№ 15

«Об отражении в бухгалтерском учете операций по договору лизинга»

, общая стоимость полученного в лизинг имущества на балансе лизингополучателя правомерно отражена в составе основных средств (по дебету) и арендных обязательств (по кредиту) с соответствующим ежемесячным начислением амортизации по объекту и списанием арендных обязательств за счет лизинговых платежей.

Хотя, по нашему мнению, общая стоимость объекта, отраженная на балансе, должна включать выкупную цену, даже если она в договоре предусмотрена отдельно и не включена в общую сумму лизинговых платежей.

В упомянутом выше Приказе Минфина РФ от 17.02.1997г. № 15 порядок учета выкупной цены отдельно не предусмотрен. Позиция ее обособленного учета обусловлена, на наш взгляд, общими нормами Федерального закона от 29.10.1998г.

№ 164-ФЗ «О финансовой аренде (лизинге)» и ПБУ 6/01 «Учет основных средств» (Приказ Минфина РФ от 30.03.2001г.

№ 26н). В частности, согласно п.

1 ст. 28 Федерального закона, под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя.

В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю. В соответствии с п. 2 ст. 28 Федерального закона, размер, способ осуществления и периодичность лизинговых платежей определяются договором лизинга с учетом настоящего Федерального закона… Если иное не предусмотрено договором лизинга, размер лизинговых платежей может изменяться по соглашению сторон в сроки, предусмотренные данным договором, но не чаще чем один раз в три месяца.

Таким образом, в соответствии с Федеральным законом, допускается вариант, что выкупная цена не включается в сумму ежемесячных лизинговых платежей.

Но в любом случае выкупная цена включается в общую сумму договора лизинга, уплачиваемую лизингополучателем лизингодателю.

В соответствии с п. 8 ПБУ 6/01, первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Фактическими затратами на приобретение, сооружение и изготовление основных средств являются: суммы, уплачиваемые в соответствии с договором поставщику (продавцу), а также суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования…. Выкупная цена объекта лизинга является суммой, уплачиваемой в соответствии с договором поставщику и, таким образом, включается в первоначальную стоимость объекта основных средств. Согласно п. 14 ПБУ 6/01, стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных настоящим и иными положениями (стандартами) по бухгалтерскому учету.

Изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств. Оснований для увеличения стоимости объекта лизинга у лизингополучателя на сумму выкупной цены при выкупе лизингового имущества не предусмотрено. Согласно п. 29 ПБУ 6/01, стоимость объекта основных средств, который выбывает или не способен приносить организации экономические выгоды (доход) в будущем, подлежит списанию с бухгалтерского учета.

Выбытие объекта основных средств имеет место в случае: продажи; прекращения использования вследствие морального или физического износа; ликвидации при аварии, стихийном бедствии и иной чрезвычайной ситуации; передачи в виде вклада в уставный (складочный) капитал другой организации, паевой фонд; передачи по договору мены, дарения; внесения в счет вклада по договору о совместной деятельности; выявления недостачи или порчи активов при их инвентаризации; частичной ликвидации при выполнении работ по реконструкции; в иных случаях. В соответствии с п. 31 ПБУ 6/01, доходы и расходы от списания с бухгалтерского учета объектов основных средств отражаются в бухгалтерском учете в отчетном периоде, к которому они относятся.

Доходы и расходы от списания объектов основных средств с бухгалтерского учета подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов.

Учет расходов, связанных с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции, в качестве прочих расходов предусмотрен и п.

11 ПБУ 10/99 «Расходы организации» (Приказ Минфина РФ от 06.05.1999г.

№ 33н). Таким образом, после заключения договоров о переводе долга и договора о передаче прав и обязательств, при фактической передаче объекта лизинга новому лизингополучателю необходимо отразить выбытие объекта лизинга. Поскольку, по условиям договоров, все не погашенные старым лизингополучателем обязательства возмещаются лизингополучателем непосредственно лизингодателю, старому лизингополучателю следует отразить списание всех не погашенных обязательств к моменту заключения договоров о переводе долга и о передаче обязательств. Соответствующие операции необходимо отразить в учете с использованием счета 91 «Прочие доходы и расходы».

Если исходить из того, что выкупная стоимость уже не отражена в бухгалтерском учете лизингополучателя в первоначальной стоимости объекта лизинга, и выбытие объекта и списание обязательств будет отражаться без учета этой суммы – в бухгалтерском учете следует отразить записи: Дебет Кредит Сумма, руб.

Примечание 20 02 295333,11 Начислена амортизация за апрель 2015г. На основании п. 22 ПБУ 6/01, прекращение начисления амортизации осуществляется лишь с месяца, следующего за месяцем выбытия объекта (3543997,35/12) 02 01 3839330,46 Списана амортизация объекта (3543997,35 + 295333,11) 91.2 01 21263984,08 Списана остаточная стоимость объекта (25103314,54 – 3839330,46) 91.2 19 2346586,71 Списана сумма НДС, не принятая к вычету (4518596,62 – 2172009,91) 76 «Арендные обязательства» 91.1 15383179,51 Списанные не погашенные арендные обязательства (25103314,54 + 4518596,62 – 14238731,65) 76 «Лизинговые платежи» 91.1 3078534,21 Списана сумма не уплаченных лизинговых платежей 62 «Новый Лизингополучатель 91.1 2232039,49 Отражена в составе прочих доходов сумма платы за принятие прав и обязательств по договору лизинга. В случае если подобные операции носят неоднократный характер, учетной политикой может быть предусмотрено отражение подобных доходов в качестве доходов по обычным видам деятельности.

91.2 68.2 340480,6 Отражено начисление НДС с дохода Соответственно, превышение прочих доходов над прочими расходами составляет 3257298,18 руб.

Обращаем внимание на то, что в отчете о финансовых результатах могут отражаться прочие доходы и расходы, а может – сальдо по операциям – на основании п.

18.2 ПБУ 9/99 «Доходы организации» (Приказ Минфина РФ от 06.05.1999г. № 33н), т.к. доходы и расходы возникают в результате одного и того же факта хозяйственной деятельности. Если отражать корректировку в связи с отражением в первоначальной стоимости выкупной цены – бухгалтерские записи будут следующие: Дебет Кредит Сумма, руб.

Примечание 08 76 «Арендные обязательства» или с выделением отдельного субсчета по выкупной цене 627438,79 Отражение выкупной цены без НДС 19 76 «Арендные обязательства» или иной субсчет 112938,98 Отражение суммы НДС 01 08 627438,79 Корректировка стоимости основных средств 91.2 02 66434,7 Доначисление амортизации за апрель – декабрь 2014г.

(627438,79/85*9). Как видно из суммы амортизации, начисленной за апрель 2014г. – март 2015г., по объекту лизинга был установлен срок полезного использования 85 месяцев 20 02 29526,53 Доначисление аморизации за январь – апрель 2015г. (627438,79/85*4) 02 01 3935291,69 Списана амортизация объекта (3839330,46 + 66434,7 + 29526,53) 91.2 01 21795461,64 Списана остаточная стоимость объекта (25103314,54 + 627438,79 – 3935291,69) 91.2 19 2459525,69 Списана сумма НДС, не принятая к вычету (4518596,62 + 112938,98 – 2172009,91) 76 «Арендные обязательства» 91.1 16123557,28 Списанные не погашенные арендные обязательства (25103314,54 + 740377,77 + 4518596,62 – 14238731,65) (или сумма выкупной цены списывается с отдельного субсчета.

76 «Лизинговые платежи» 91.1 3078534,21 Списана сумма не уплаченных лизинговых платежей 62 «Новый Лизингополучатель 91.1 2232039,49 Отражена в составе прочих доходов сумма платы за принятие прав и обязательств по договору лизинга. . 91.2 68.2 340480,6 Отражено начисление НДС с дохода Соответственно, превышение прочих доходов над прочими расходами составляет 3161336,95 руб.

В конечном итоге в целом за 2014г. и за 2015г. неотражение в первоначальной стоимости выкупной цены не повлияет на финансовый результат, т.к.

разница убытка от операций 95961,23 руб. (3257298,18 — 3161336,95) представляет собой разницу в сумме начисленной амортизации. При этом основанием для списания в учете сумм задолженности по арендным обязательствам и лизинговым платежам являются непосредственно договоры перевода долга. Что касается документального оформления выбытия объекта лизинга, то, в соответствии с п.

4 с. 9 Федерального закона «О бухгалтерском учете» от 06.12.2011г. № 402-ФЗ, формы первичных документов должны с 2013г.

могут утверждаться самостоятельно руководителем организации. При применении унифицированных форм первичных учетных документов, утвержденных Постановлениями Госкомстата РФ, следует применять форму акта приема-передачи основных средств ОС-1 (Постановление Госкомстата РФ от 21.01.2003г. № 7). Указанные выше бухгалтерские записи отражены при условии, что объект лизингового имущества переходит новому лизингополучателю (насколько понятно из вопроса – осуществляется принятие как обязательств, так и прав по договору лизинга).

В случае же, если объект остается на балансе первого лизингополучателя, а осуществляется лишь перевод долга в счет другого обязательства нового лизингополучателя, задолженность по арендным обязательствам и лизинговым платежам следует списать за счет формирования задолженности перед новым лизингополучателем: 76 «Арендные обязательства» 76 «Новый лизингополучатель» 16123557,28 Списанные не погашенные арендные обязательства и выкупная цена 76 «Лизинговые платежи» 76 «Новый лизингополучатель» 3078534,21 Списана сумма не уплаченных лизинговых платежей 76 «Новый Лизингополучатель 91.1 2232039,49 Отражена в составе прочих доходов сумма платы за принятие прав и обязательств по договору лизинга. 91.2 68.2 340480,6 Отражено начисление НДС с дохода Сформированную задолженность перед новым лизингополучателем следует списать в счет встречного обязательства, а разницу (при ее наличии) – за счет прочих доходов (расходов).

Налог на прибыль По нашему мнению, операция по переводу обязательств по договору лизинга на другого лизингополучателя должна рассматриваться как реализация имущественных прав с соответствующим применением действующего с 2015г.

подп. 2.1 п. 1 с. 268 Налогового кодекса. Согласно данному пункту, при реализации имущественных прав доходы от таких операций уменьшаются на цену приобретения данных имущественных прав (долей, паев) и на сумму расходов, связанных с их приобретением и реализацией.

В данном случае доходы от реализации имущественных прав, без учета НДС, составили сумму платы за принятие прав и обязательств без учета НДС – 1895558,89 руб. (2232039,49 – 340480,6). Как таковая же «цена приобретения имущественных прав и расходы, связанные с приобретением и реализацией, в данном случае отсутствуют. В соответствии с п. 1 с. 257 Налогового кодекса, первоначальной стоимостью имущества, являющегося предметом, признается сумма расходов лизингодателя на его приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с настоящим Кодексом.

Таким образом, первоначальная стоимость объекта в целях налогового учета отличается от бухгалтерской. В соответствии с подп. 10 п. 1 ст. 264 Налогового кодекса, в состав расходов, связанных с производством и реализацией, учитываемых при налогообложении прибыли, у лизингополучателя включаются арендные (лизинговые) платежи за вычетом суммы амортизации по этому имуществу, начисленной в соответствии со статьями 259-259.2 Кодекса.

Соответственно в отношении первоначальной стоимости и лизинговых платежей в бухгалтерском и налоговом учете формируются разницы, подлежащие учету, согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль» (Приказ Минфина РФ от 19.11.2002г. № 114н) и подлежащие списанию на счет 99 «Прибыли и убытки» при передаче объекта лизинга – на основании п.п.

17, 18 ПБУ 18/02. Учет при налогообложении остаточной стоимости лизингового имущества при передаче прав и обязательств другому лизингополучателю, либо отрицательной разницы между суммой переданных не погашенных лизинговых платежей и остаточной стоимостью Налоговым кодексом не предусмотрен. Подпунктом 1 п. 1 ст. 268 Налогового кодекса предусмотрена возможность учета при налогообложении прибыли (убытка) от реализации амортизируемого имущества. Но, по нашему мнению, данные нормы в рассматриваемом случае не применимы, поскольку данная операция не соответствует понятию «реализации».

В соответствии с п. 1 ст. 39 Налогового кодекса, реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных Кодексом, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу – на безвозмездной основе.

В рассматриваемой ситуации лизингополучатель не обладает правом собственности на объект лизинга. Соответственно, передача прав по лизингу другому лизингополучателю не является реализацией объекта лизинга; Статья 268 Налогового кодекса регулирует порядок определения расходов на реализацию либо товаров, либо имущественных прав.

В данном случае отсутствует реализация объекта лизинга как товара – имеет место передача (реализация) имущественного права.

Соответственно, по нашему мнению, в налоговую базу следует включить общую сумму дохода (поскольку расходы отсутствуют) в виде платы за принятие прав и обязанностей 1895558,89 руб. Сумма налога, таким образом, составит 379 111,78 руб.

(1895558,89*20%). Отмечаем, что данная позиция о невключении в состав расходов остаточной стоимости лизингового имущества и непризнании реализации самого объекта лизинга сходна с позицией специалистов, выражаемой в неофициальных разъяснениях и комментариях, но не является однозначной и бесспорной. Налог на добавленную стоимость По нашему мнению, также следует исходить из принципа отсутствия реализации объекта лизинга – а реализации имущественного права.

Согласно подп.1 п. 1 ст. 146 Налогового кодекса, реализация имущественных прав является объектом обложения НДС. В соответствии с п. 5 ст. 155 Налогового кодекса, при передаче прав, связанных с правом заключения договора, и арендных прав налоговая база определяется в порядке, предусмотренном статьей 154 Кодекса (то есть, в общеустановленном порядке, исходя из цен реализации). Таким образом, в базу по НДС, по нашему мнению, следует включать сумму платы за принятие прав и обязательств по договору лизинга, а сумма уплачиваемого НДС составляет 340 480, 6 руб.

Учитывая нормы подп. 1 п. 2 ст. 171 и п. 1 ст. 172, применение вычета НДС правомерно осуществлялось по мере получения счетов-фактур на лизинговые платежи.

Восстановление сумм ранее примененного вычета НДС при передаче прав и обязательств по договору лизинга новому лизингополучателю не предусмотрено. 22.06.2016By rootadminIn Корпоративный блогLeave a comment Добавить комментарий Отменить ответ Ваш e-mail не будет опубликован.

Обязательные поля помечены *

Навигация по записям PreviousPrevious post:Учет и отражение в отчетности налогов, уплачиваемых при специальных налоговых режимахNextNext post:Расчеты без применения ККТ – с использованием бланков строгой отчетности Цифровая трансформация бизнеса «TEYRON» курирование клиентских проектов стратегия · маркетинг · технологии

В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю.

Размер, способ осуществления и периодичность лизинговых платежей определяются договором лизинга – в соответствии с п.п. 1,2 ст. 28 Федерального закона № 164-ФЗ «О финансовой аренде (лизинге).

Согласно п. 2 ст. 615 Гражданского кодекса, арендатор вправе с согласия арендодателя передавать свои права и обязанности по договору аренды другому лицу (перенаем). В результате перенайма происходит замена арендатора в обязательстве, возникшем из договора аренды, поэтому перенаем должен осуществляться с соблюдением норм гражданского законодательства об уступке права требования и переводе долга. Отражение операций в бухгалтерском учете.

Рассмотрим пример нестандартной ситуации. В феврале 2015 г. заключен договор лизинга сроком на 2 года с правом выкупа по окончании договора.

Проводки при получении предмета лизинга

Дт 60 – Кт 51 – 236 000 (оплачен аванс по договору лизинга)Дт 08 – Кт 76 (Расчеты с лизингодателем) – 1 253 945 (отражена задолженность по договору лизинга без НДС)Дт 19 – Кт 76 (Расчеты с лизингодателем) — 225 710,10 (отражен НДС по договору лизинга)Дт 01 – Кт 08 – 1 253 945 (принят к учёту автомобиль, полученный по договору лизинга)Дт 76 – Кт 60 – 236 000 (зачтен оплаченный при заключении договора лизинга аванс)Дт 68 (Налог на прибыль)– Кт 77 – 40 000 (отражено отложенное налоговое обязательство)Дт 68 (НДС) – Кт 19 – 36 000 (предъявлен НДС по авансовому платежу)

Лизинг: особенности учета для юридических лиц

Взять в лизинг автомобиль в настоящее время могут как физические, так и юридические лица. Но вот обязанность фиксировать операции с таким автомобилем в бухгалтерском и налоговом учете возникает только у юридических лиц.

Одновременно юридические лица могут воспользоваться определенными преференциями, которых нет у физлиц, в частности уменьшить налоговую базу по прибыли на лизинговые платежи и принять к вычету НДС, уплаченный лизингодателю. Важно помнить, что данные преференции применимы при общей системе налогообложения. Использование юрлицами спецрежимов характеризуется своими нюансами, например:

- при применении УСН «доходы» расходы на лизинг нельзя списать в уменьшение налоговой базы так же, как и другие расходы на ведение деятельности;

- при применении ЕНВД расчет налога к уплате тоже выполняется по определенным принципам, не включающим вычет из налоговой базы затрат на платежи по договору лизинга.

Далее в материале пойдет речь о бухучете лизинга автомобиля у юрлиц, находящихся на ОСНО. Вопросов налогового учета касаться не будем, поскольку в профессиональной литературе и публикациях имеются некоторые разночтения, связанные с тем, что законодательно вопросы учета лизинга в РФ не отрегулированы в полном объеме.

Проводки в течение 12 месяцев после окончания договора лизинга

Дт 20 – Кт 02 (Амортизация собственных основных средств) – 26 123,85 (начислена амортизация по автомобилю)Дт 77 – Кт 68 (Налог на прибыль) – 5 224,77 (отражено уменьшение отложенного налогового обязательства) Существует также метод, при котором первоначальная стоимость предмета лизинга в бухгалтерском учёте равна затратам на приобретение автомобиля у лизингодателя, т.е. совпадает со стоимостью в налоговом учёте. В этом случае на 76 счете при принятии имущества к учёту отражается только задолженность по стоимости имущества.Начисление лизинговых платежей осуществляется ежемесячно по кредиту 20 счета в корреспонденции с 76 счетом в сумме разницы между начисляемой амортизацией и суммой ежемесячного лизингового платежа. Выбрать наиболее обоснованный вариант отражения лизингового имущества на балансе лизингодателя или лизингополучателя, а также согласовать с лизинговой компанией оптимальную схему отражения лизинговых платежей – весьма сложная задача, требующая хорошего знания специфики бухгалтерского учёта лизинговых операций и особенностей формулировок в договоре лизинга и первичных документах.

| Следующая > |

Департамент общего аудита по вопросу перенайма по договору лизинга

Форма расписки в получении денег по договору купли продажи

Дтп на парковке виновник скрылся что делать

Излишне полученная пенсия стоит ли возвращать

Доп соглашение к трудовому договору при смене фамилии образец

Гарантийное письмо по аренде помещения

Как узнать лицевой счет жкх по адресу

Согласно пункту 1 статьи 382 ГК РФ право (требование), принадлежащее кредитору на основании обязательства, может быть передано им другому лицу по сделке (уступка требования).

На основании статьи 384 ГК РФ, если иное не предусмотрено договором, право первоначального кредитора переходит к новому кредитору в том объеме и на тех условиях, которые существовали к моменту перехода права[1].

Уступка требования, основанного на сделке, совершенной в простой письменной или нотариальной форме, должна быть совершена в соответствующей письменной форме (пункт 1 статьи 389 ГК РФ).

Согласно статье 391 ГК РФ перевод должником своего долга на другое лицо допускается лишь с согласия кредитора. К форме перевода долга применяются правила, содержащиеся в пункте 1 статьи 389 ГК РФ, т.е.

перевод долга также должен быть совершен в простой письменной форме.

В рассматриваемом нами случае простая письменная

Проверяем амортизационные отчисления

Все налоговые расходы должны быть реальными и экономически оправданными. Причем повторное их включение в налоговую базу недопустим опп. 1 , 5 ст. 252 НК РФ . При досрочном выходе из договора лизинга особенно важно учитывать это правило.

Итак, за весь срок действия договора лизинга — пока ваша организация еще была лизингополучателем — можно признать полноценными расходами ту сумму, которая равна сумме текущих лизинговых платежей лизингодателю. Разумеется, за исключением той их части, которая должна учитываться как аванс.

Часто в договоре лизинга предусмотрено условие о выкупе имущества лизингополучателем. Иногда выкупная стоимость уплачивается лизингополучателем равномерно — ежемесячно в составе лизинговых платежей. В этом случае часть, идущая в уплату

выкупной цены, будет формировать первоначальную стоимость предмета лизинга после его выкупа. Ее можно признать в расходах только по окончании договора лизинга — либо через амортизацию, либо единовременно (если бывший предмет лизинга не будет учтен как основное средств о)Письма Минфина от 02.06.2010 № 03-03-06/1/368 ; ФНС от 26.05.2010 № ШС-37-3/ ; УФНС по г. Москве от 16.05.2011 № 16-15/ .

Таким образом, выкупные платежи, уплачиваемые в течение срока действия договора лизинга, безопаснее не включать в состав расходов лизингополучателя.

Поскольку предмет лизинга был на балансе лизингополучателя, организация имела право начислять амортизацию. А текущие лизинговые платежи можно было учитывать как самостоятельный расход только в случае, если они превышали начисленную в конкретном месяце амортизаци юподп. 10 п. 1 ст. 264 НК РФ .

Напомним, что первоначальная налоговая стоимость предмета лизинга, исходя из которой надо считать амортизацию, определяется как сумма фактических затрат лизингодателя

на приобретение этого основного средства, даже если оно учитывается на балансе лизингополучател яп. 1 ст. 257 НК РФ ; . Общая сумма лизинговых платежей выше первоначальной стоимости предмета лизинга. Однако лизингополучатель может применить специальный коэффициент амортизации не выше 3 (что должно быть закреплено в учетной политике для целей налогообложения), если предмет лизинга относится к 4- 10-й амортизационным группа мподп. 1 п. 2 ст. 259.3 НК РФ . И именно ускоренная амортизация может привести к тому, что при досрочном выходе из договора лизинга в налоговом учете лизингополучателя на расходы будет списано больше, чем начислено текущих лизинговых платежей в соответствии с их графиком.

Несмотря на то что амортизация была исчислена правильно, в случае досрочного расторжения договора лизинга либо (в нашем случае) смены лизингополучателя придется:

- уменьшить свои расходы в виде начисленной амортизации на сумму превышения амортизации над текущими лизинговыми платежами;

- включить такую сумму в доходы.

Поэтому посчитайте, какая сумма была учтена в расходах за время действия договора лизинга и сколько текущих лизинговых платежей было реально начислено по условиям договора. Разумеется, следуя безопасному варианту учета, берем во внимание только ту часть лизинговых платежей, которая не включает в себя выкупную стоимость.

Если признано в расходах больше, чем начислено текущих платежей лизингодателю, восстановите разницу одним из указанных выше способов.

Такая разница считается по следующей формуле.

Никаких уточненных деклараций за прошлые периоды подавать не требуется: ранее все было исчислено верно.

Пример. Учет лизингополучателем расходов в виде амортизации и текущих платежей

/ условие /

Первоначальная стоимость лизингового оборудования в налоговом учете — 300 000 руб. По условиям договора лизинга лизингополучатель, компания А, должен ежемесячно в течение 6 лет (срока действия договора лизинга и срока полезного использования оборудования) уплачивать по 6250 руб. без учета НДС. Общая сумма лизинговых платежей без учета НДС — 450 000 руб.

Компания А учитывает предмет лизинга на своем балансе и начисляет амортизацию с учетом повышающего специального коэффициента, равного 3. Сумма ежемесячной амортизации составляет 12 500 руб. (300 000 руб. / 6 лет / 12 мес. х 3).

Предмет лизинга амортизируется в течение 11 месяцев.

/ решение /

За 11 месяцев действия договора лизинга у компании А:

- учтены в расходах амортизационные отчисления в общей сумме 137 500 руб. (12 500 руб. х 11 мес.);

- по условиям договора лизинга сумма текущих платежей составила 68 750 руб. (6250 руб. х 11 мес.). Что в два раза меньше суммы начисленной амортизации. Текущие лизинговые платежи в качестве самостоятельных расходов не учитывались.

В случае заключения договора перенайма в налоговом учете компании А придется восстановить часть ранее признанных расходов.

Если ежемесячные амортизационные начисления были меньше сумм текущих платежей или равны им, ничего восстанавливать не придется.