Для чего необходимо инкассовое поручение

Роль инкассового поручения проста: произвести оплату каких-либо услуг или работ без непосредственного участия плательщика и его предварительного согласия. Однако такая процедура возможна только в том случае, если между контрагентами заключен соответствующий договор (т.е. включающий пункт об инкассовой оплате).

Иначе говоря, благодаря данному документу банк получателя товара или услуги осуществляет перевод денежных средств в банк исполнителя или производителя, минуя самих участников сделки. Ни заказчик, ни исполнитель могут не предоставлять в банк никаких платежных поручений и пр. документов, единственное, что происходит: банк плательщика уведомляет своего клиента о переводе денежных средств, а банк получателя – об их зачислении на счет.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

ФАЙЛЫ

Пополнение дополнительного расчетного счета на сумму инкассо

Если налоговый орган отказался идти навстречу должнику (и формально ФНС права

!), то ничего не остается, как пополнять дополнительный расчетный счет. Это можно сделать:

- внеся наличные деньги на счет;

- по средствам безналичного перевода с основного счета (при наличии);

- выставляя контрагентам счета с другими реквизитам.

Но каждый из вышеперечисленных способов имеет свои минусы. Внести наличные деньги

можно только при их фактическом наличии. Если фирма находится в тяжелой финансовой ситуации, то необходимо еще и найти или собрать данную сумму. Для этого может быть снята выручка из кассы фирмы (при ее наличии), оформлен кредит или заем от собственника бизнеса или руководителя. Если сумма неуплаченных налогов большая – то на сбор суммы на уплату налога может уйти много времени. Оформление кредита на юридическое лицо – дело долгое. Кроме этого, у предприятия должны быть большие обороты по счету за прошлый год.

Второй вариант – перевести деньги с основного счета

. Чаще всего, если фирма в срок не смогла уплатить налог или сбор, значит, данной суммы у нее в настоящее время нет. В противном случае налог был бы уплачен.

Стоит отметить, что при вынесении решения о приостановлении операций по счету, сумма инкассо блокируется на всех счетах фирмы, а списывается только с одного. То есть, организация имеет право распоряжаться деньгами, сумма которых превышает блокировку.

Пример: ФНС выставила блокировку операций по расчетным счетам. Сумма инкассо – 50 тысяч рублей. На одном из счетов фирмы находится 65 тысяч рублей. Какую сумму ООО имеет право использовать?

Предприятие имеет право распоряжаться только 15 тысячами рублей, так как 50 тысяч будут заблокированы до тех пор, пока сумма инкассо не будет списана с расчетного счета, на который было выставлено инкассовое поручение.

Последний вариант – это выставление счетов контрагентам с другими реквизитами

для оплаты. Тут главные минусы – это время и дополнительные документы. Организации необходимо оповестить покупателя о том, что у них изменились реквизиты для оплаты товаров, работ или услуг отдельным письмом, которое передается или сразу при изменении реквизитов, или вместе с выстеленным счетом на оплату.

Если в дальнейшем предприятие захочет выставлять контрагентам счета по старым реквизитам, то придется составлять повторное письмо

.

В каких случаях востребован данный документ

Сказать о том, что инкассовое поручение имеет широкое распространение, нельзя. Однако в некоторых случаях он встречается довольно часто, например, в практике налоговой инспекции, когда в банк должника по налогам отправляется инкассовое поручение и долги автоматически списываются с его счетов (такие инкассовые поручения подлежат безусловному исполнению, оспаривать их нельзя). Или в деятельности коммунальных служб, когда между коммунальщиками и получателем услуги заключен договор с возможностью безакцептных (т.е не требующих разрешения и участия непосредственного плательщика) платежей – в этом случае плата из банка получателя услуги в банк коммунальной организации также переводится путем применения инкассового поручения.

Организации порой тоже заключают между собой подобные договоры, но такая практика не имеет общеприменительного характера, поскольку она требует стопроцентной доверительности в отношениях между контрагентами, а также их бесспорной платежеспособности.

На что обратить внимание в платежном требовании

Бланк платежного требования имеет строго определенную унифицированную форму, которая обязательна к применению. Обычно требуется составить 2 экземпляра. Один из них после оформления и визирования передается в банк, второй, после выполнения, возвращается владельцу счета.

Оба экземпляра должны быть подписаны руководителем и главным бухгалтером предприятия (но если в компании функцию главбуха выполняет директор, то достаточно одного автографа).

На сегодняшний день удостоверять бланки при помощи печати строгой необходимости нет, поскольку с 2021 года юридические лица освобождены от обязанности использовать в своей работе штемпельные изделия (за исключением тех случаев, когда эта норма прописана во внутренних нормативно-правовых бумагах компании).

Что нужно сделать, чтобы «схема» заработала

Если предприятия заинтересованы в том, чтобы платежи между ними происходили без их прямого участия, им нужно

- заключить между собой договор, в который требуется внести пункт о расчетах через инкассовое поручение;

- предоставить данный договор в обслуживающую кредитную организацию.

После того, как договор будет заключен и сделка проведена, банк поставщика (продавца) пересылает поручение инкассо банку потребителя (покупателя). Затем банк уведомляет покупателя о получении документа на оплату и в случае его подтверждения происходит перечисление, далее банк получателя аналогичным образом информирует своего клиента о зачислении денежных средств на счет.

Инкассо на дополнительный счет: что можно сделать и как избежать повторной ситуации

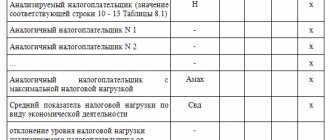

Итак, ФНС выставила требование об уплате налога, организация в срок его не оплатила. Дальше налоговые органы просматривают информацию по открытым счетам

юридического лица или индивидуального предпринимателя во всех банках на территории России.

Информация об открытии и закрытии расчетных счетов предоставляется в ИФНС

и своевременно актуализируется финансово-кредитными учреждениями без участия самого клиента.

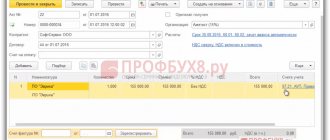

Если у предприятия всего один счет – проблем не возникает. Налоговые органы направляют в адрес налогоплательщика – должника решение о приостановлении операций по расчетному счету, а в банк – инкассовое поручение. Решение выглядит так:

Инкассовое поручение самому юридическому лицу (должнику) не направляется ни Налоговой службой, ни банком

. То есть налогоплательщик не будет оповещен о том, с какого счета будут списаны деньги.

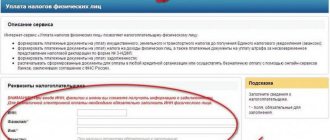

Наличие или отсутствие блокировок по счету можно проверить

на сайте ФНС России по данной ссылке. Для проверки надо выбрать из представленного списка тип «Запрос о действующих решениях о приостановлении», указать ИНН юридического лица и БИК банка (любого, в котором открыт счет фирмы). Форма выглядит так:

Спорная ситуация возникает при условии наличия нескольких открытых расчетных счетов у предприятия или ИП. В этом случае решения о приостановлении операций

по расчетному счету выставляются на все счета, а инкассо – только в один банк.

И если инкассовое поручение было сформировано на дополнительный счет, на котором нет денег или их не хватает для оплаты по требованию, то возникает спорная ситуация: как быть в данном случае?

Стоит отметить, что инкассо не может быть отозвано налоговыми органами

, если по нему не была проведена оплата.

Возможных вариантов решения всего 3:

- обращение в ИФНС для формирования нового инкассового поручения;

- пополнение дополнительного расчетного счета на сумму инкассо;

- уплата суммы долга предприятия собственником бизнеса или другим юридическим лицом.

В дальнейшем, чтобы не возникало подобных ситуаций, предприятию лучше составить официальное письмо в произвольной форме

, в котором указать, какой расчетный счет юридического лица является основным и на который необходимо выставлять все возможные инкассовые поручения. Этот документ можно оформить на официальном бланке предприятия при его наличии. Письмо должно быть зарегистрировано как на фирме, так и в налоговом органе, поэтому оно оформляется в 2 вариантах (один вариант остается у ФНС, второй с отметкой о приеме – у юридического лица). Документ подписывается руководителем или уполномоченным на это лицом и проставляется печать (при наличии).

Кому интересна инкассовая форма расчетов

В первую очередь инкассо выгодна покупателю. Связано это с тем, что за ним всегда остается право перечисления платежа или отказа от него (это определяет невысокую надежность данных операций). Однако продавец может подстраховаться, если предварительно запасется определенными документами, при отсутствии которых покупатель не сможет завладеть товаром на законных основаниях.

Это важно помнить, учитывая то, что данная банковская операция производится вкупе с акцептом такого расчета, что подразумевает немедленную отгрузку продукции в рамках действующего договора, вне зависимости, поступили или не поступили за нее средства от покупателя. Покупатель же оплачивает цену товаров при получении полного пакета расчетных документов, который предварительно должен быть проверен продавцом на предмет соответствия ее стоимости, качества и количества условиями, прописанным в договоре.

У процедуры оплаты путем инкассовых поручений есть один существенный минус: документы через банки идут довольно долго, поэтому оплата может произойти не так быстро, как того бы хотелось. Наряду с этим есть и преимущество: в банках эта услуга стоит достаточно дешево.

Правила оформления и составление инкассового поручения

Инкассовое поручение должно оформляться по определенной форме. В ней содержится

- информация о сторонах договора (наименование предприятий),

- сведения о банках, между которыми происходит непосредственная передача денежных средств,

- номера расчетных счетов организаций,

- сумма перечисления,

- номер и дата составления документа.

Если происходит бесспорное взымание средств со счета плательщика (например, при списывании долгов по налогам и пр. основаниям), то в инкассовом поручении должна быть указана еще и ссылка на норму закона.

Документ составляется в четырех экземплярах:

- первый остается у работников кредитного учреждения и на основании него производится списание средств со счета плательщика;

- второй экземпляр передается в банк-получатель денежных средств. В случаях, когда счета обеих организаций находятся в одном банке, вторая копия инкассового поручения получает статус мемориального ордера при зачислении средств на счет получателя платежа;

- третий экземпляр предназначен для самого владельца счета;

- четвертая копия заверяется сотрудником банка и печатью кредитного учреждения и передается на руки клиенту.

С акцептом или без него

Денежные перечисления с участием платежного требования могут делаться с акцептом плательщика или без него.

Акцепт – это согласие компании, имеющей долги, оплатить их в полном объеме в определенный период времени.

Если плательщик готов оплатить сделку с применением акцепта, в поле требования «Условие оплаты» получатель суммы должен обозначить «С акцептом», а в строке «Срок для акцепта» поставить то количество дней (рабочих), в течение которых плательщик обязуется перечислить требуемую сумму.

Обычно на ответ плательщика отводится пять дней (рабочих) или же срок прописывается в договоре между сторонами.

Следует отметить, что финансовые операции с применением акцепта должны сопровождаться заявлениями с обеих сторон.

Бывает, что сторона договора, которая должна оплатить свои денежные обязательства с применением акцепта, отказывается это сделать – при таком раскладе она должна дать кредитному учреждению письменное разъяснение своей позиции.

Нередки ситуации, когда организации взыскивают задолженности через банк в безакцептной форме. Чаще всего это происходит по суду, в силу исполнения норм законодательства или тогда, когда это прописано в договоре между сторонами. В последнем случае плательщик обязан заранее вписать в договор с кредитным учреждением раздел о безакцептном списании денег либо сделать с банком доп. соглашение к договору.

Также специалистам банка необходимо предоставить информацию об организациях, которые могут выставлять платежки на безакцептное списание финансов, сведения об услугах и продукции, которые на таких условиях могут оплачиваться и ссылки на конкретные договоры с указанием их точных разделов и пунктов.

Образец заполнения инкассового поручения

- Вначале пишется номер документа и ставится дата его заполнения.

- Далее указывается вид платежа и сумма (обязательно прописью и цифрами).

- Затем в бланк вписывается информация о плательщике: в нужных ячейках ставятся

- номера ИНН и КПП,

- полное название предприятия,

- информация о банке плательщика (с указанием его БИК).

- Далее аналогичным образом в бланк инкассового поручения вносятся сведения о получателе платежа и кредитном учреждении, в котором он обслуживается.

- С правой стороны документа вносятся расчетные счета всех указанных в документе организаций, а ниже:

- вид оплаты,

- назначение платежа

- и его очередность (при необходимости).

- Затем в документ вносится договор, в соответствии с которым стало возможным использование данного документа в расчетах между предприятиями (номер и дата его составления).

- В завершение документ должен быть подписан ответственным сотрудником банка.