Декларация по налогу на имущество оформляется налогоплательщиками по форме, утвержденной ФНС приказом от 31.03.2017 г. № ММВ-7-21/[email protected] Плательщиками налога выступают юрлица, владеющие налогооблагаемым имуществом (движимым и недивижимым), которое учтено на балансе в составе основных средств (ст. 374 НК РФ). С января 2021 года движимое имущество будет исключено из перечня налогооблагаемого, в составе которого останутся только основные средства, представленные недвижимостью (ст. 2 закона от 03.08.2018 № 302-ФЗ).

Комментарий

В декларацию по налогу на имущество за 2021 год необходимо включить сведения о среднегодовой стоимости объектов движимого имущества, учитываемых на балансе организации в качестве объектов основных средств. Сведения отражаются в разделе 4 декларации.

Среднегодовую стоимость движимого имущества следует рассчитывать в общеустановленном порядке в соответствии с п. 4 ст. 376 НК РФ. Так, среднегодовая стоимость имущества за налоговый период определяется как сумма остаточной стоимости имущества на 1-е число каждого месяца налогового периода и последнее число налогового периода, поделённая на количество месяцев в налоговом периоде, увеличенное на единицу.

Таким образом, чтобы определить среднегодовую стоимость движимого имущества за 2021 год, нужно сложить остаточную стоимость движимого имущества на 1-е число каждого месяца и на 31 декабря 2020 года и полученное значение разделить на 13.

Новая форма декларации по налогу на имущество утверждена приказом ФНС России от 09.12.2020 № КЧ-7-21/[email protected] Подробнее см. здесь. Приказ вступает в силу с 14 марта 2021 года. Следовательно, декларацию до указанной даты можно сдать по старой форме. Отказать налоговый орган не вправе. Вместе с тем, скорее всего, инспекция попросит новую форму.

Источник: информационная система 1С:ИТС

Регистрация

Раздел 2 декларации по налогу на имущество организаций нужен для расчета среднегодовой стоимости имущества, с которой надо начислить налог. Здесь также указывают налоговую базу, ставку налога, сумму налоговых льгот и их код.

Вначале заполните строку 001 «код вида имущества» согласно Приложению 5 к Порядку заполнения декларации:

- код 01 – для объектов имущества Единой системы газоснабжения, за исключением имущества с кодами 08 и 10;

- код 02 – для недвижимого имущества, место фактического нахождения которых — территория разных субъектов РФ либо территория субъекта РФ и территориальное море России (континентальный шельф Российской Федерации или ее исключительная экономическая зона) (за исключением имущества с кодом 07);

- код 03 – во всех случаях, кроме имущества с кодами 01, 02, 04, 05, 07, 08, 09, 10, 11, 12, 13 и 14;

- код 04 – для имущества российских фирм, расположенного на территории другого государства , налог по которому уплачен в соответствии с законами этого государства;

- код 05 – для имущества резидента Особой экономической зоны в Калининградской области, созданное или приобретенное при реализации инвестиционного проекта в соответствии с Федеральным законом от 10.01.2006 № 16-ФЗ;

- код 07 — для имущества, расположенного во внутренних морских водах, в территориальном море, на континентальном шельфе, в исключительной экономической зоне РФ либо в российской части (российском секторе) дна Каспийского моря, используемое при осуществлении деятельности по разработке морских месторождений углеводородного сырья, включая геологическое изучение, разведку, проведение подготовительных работ;

- код 08 – для объектов магистральных газопроводов, газодобычи, производства и хранения гелия; объектов, предусмотренные техническими проектами разработки указанных месторождений или проектной документацией объектов капитального строительства, и необходимых для обеспечения функционирования объектов недвижимого имущества магистральных газопроводов, объектов газодобычи, объектов производства и хранения гелия, если объекты впервые введены в эксплуатацию в налоговые периоды начиная с 1 января 2015 года, расположены полностью или частично в границах Республики Саха (Якутия), Иркутской или Амурской области и принадлежат в течение всего налогового периода собственникам объектов Единой системы газоснабжения и (или) организациями, в которых непосредственно и (или) косвенно участвуют собственники объектов Единой системы газоснабжения и суммарная доля такого участия составляет более 50 процентов (подп. 1 п. 5 ст. 342.4 НК РФ);

- код 09 – для железнодорожных путей общего пользования и сооружений, являющиеся их неотъемлемой технологической частью

- код 10 – для магистральных трубопроводов, линий энергопередач, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов;

- код 11 – для объектов недвижимого имущества, включенные уполномоченным органом исполнительной власти субъекта РФ в перечень объектов недвижимого имущества, налоговая база в отношении которых определяется как кадастровая стоимость;

- код 12 – для недвижимого имущества иностранной организации, налоговая база в отношении которого определяется как кадастровая стоимость, за исключением имущества с кодами 11 и 13;

- код 13 – для объектов недвижимого имущества, указанных в подпункте 4 пункта 1 статьи 378.2 Кодекса, за исключением имущества с кодом «11»;

- код 14 – для объектов недвижимого имущества, учитываемого на балансе организации — участника свободной экономической зоны, созданного или приобретенного в целях выполнения договора об условиях деятельности в свободной экономической зоне и расположенного на территории данной свободной экономической зоны.

Далее нужно заполнить строку с кодом 002, где фирмы — участники СЗПК указывают «1» — в отношении имущества, связанного с исполнением этого соглашения, и «2» — в отношении имущества, не связанного с ним.

В строку 010 впишите код по ОКТМО той территории, на которой фирма будет платить налог. Этот код вы можете узнать из Общероссийского классификатора территорий муниципальных образований ОК 033-2013, утвержденного Приказом Росстандарта от 14 июня 2013 № 159-ст.

Раздел 2 по каждому ОКТМО заполняется на отдельной странице.

По строкам с 020 по 140 в графе 3 укажите остаточную стоимость всех основных средств, которые принадлежат вашей фирме. Отдельно отразите остаточную стоимость льготируемого имущества (графа 4).

В декларации указывают стоимость только того имущества, которое числится на счете 01 «Основные средства» или 03 «Доходные вложения в материальные ценности».

Здания и сооружения, права собственности на которые не зарегистрированы в установленном законодательством порядке, принимаются к бухгалтерскому учету в качестве основных средств с выделением на отдельном субсчете к счету учета основных средств. Основание — пункт 52 Методических указаний по бухгалтерскому учету основных средств, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

После заполнения первой таблицы укажите в декларации среднегодовую стоимость имущества. Ее отражают по строке 150.

Показатель этой строки рассчитывают на основании данных графы 3 по следующей формуле:

(Строка 020 + Строка 030 + Строка 040 + …+ Строка 120 + Строка 130 + Строка 140) : 13 = Строка 150.

По строке 160 укажите составной показатель: в первой его части — код налоговой льготы в соответствии с приложением № 6 к Порядку заполнения декларации.

Так, при освобождении от налогообложения имущества, участника свободной экономической зоны, созданного или приобретенного для ведения деятельности на территории этой зоны — код 2010258.

Если фирма применяет льготу с кодом 2012400 или 2012500, то строка 160 не заполняется.

Если в первой части строки 160 отражен код 2012000, то во второй ее части указывают номер, пункт и подпункт статьи закона субъекта РФ, в соответствии с которым предоставляется соответствующая льгота. Например, если соответствующая льгота установлена подпунктом 15.1 пункта 3 статьи 2 закона субъекта РФ, то здесь указывается: 0002000315.1.

По налоговым льготам, установленным законом субъекта РФ в виде понижения ставки налога ( код налоговой льготы 2012400), в виде уменьшения суммы налога, подлежащей уплате в бюджет (код налоговой льготы 2012500), а также по налоговым льготам с кодами 2010501 — 2010508, строка с кодом 160 не заполняется.

В строку 170 впишите среднегодовую стоимость имущества, которую не облагают налогом.

Показатель этой строки рассчитывают на основании данных графы 4 по следующей формуле:

(Строка 020 + Строка 030 + Строка 040 + … + Строка 120 + Строка 130 + Cтрока 140) : 13 = Строка 170.

Строку 180 заполните только в том случае, если в строке «код вида имущества» указан код 2. Тогда по строке 180 покажите долю балансовой стоимости имущества, которое расположено на территории соответствующего субъекта РФ (в виде правильной простой дроби).

По строке 190 укажите налоговую базу. Ее рассчитывают в зависимости от «кода вида имущества» в разделе 2. Если в строке «код вида имущества» стоит код 2, то:

(Строка 150 – Строка 170) × Строка 180 = Строка 190.

Если в строке «код вида имущества» стоит другой код, то:

Строка 150 – Строка 170 = Строка 190.

Строку 200 нужно заполнить, если в вашем регионе то или иное имущество облагается налогом по льготной (пониженной) ставке. Здесь указывают код налоговой льготы 2012400 и номер, пункт и подпункт статьи закона субъекта РФ, в соответствии с которым эта льгота предоставлена. Для каждой из указанных позиций отведено по четыре знакоместа. При этом данная часть показателя заполняется слева направо. Если соответствующий реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями. Если в вашем регионе упомянутых льгот нет, поставьте в строке 200 прочерк.

Затем впишите ставку налога, которая действует в вашем регионе (строка 210).

В отношении железнодорожных путей общего пользования и сооружений, являющихся их неотъемлемой технологической частью нужно заполнить строку 215, где указать код Кжд. Значения коэффициента установлены пунктом статьи 385.3 Налогового кодекса.

В строку 220 впишите сумму налога за год. Ее значение определяют так:

Строка 190 × Строка 210 : 100 = Строка 220.

Если Раздел 2 заполняется в отношении железнодорожных путей общего пользования и сооружений, являющиеся их неотъемлемой технологической частью, значение строки 220 определяют так:

Строка 190 × Строка 210 × Строка 215 : 100 = Строка 220.

Далее заполните строку 230. Здесь укажите код налоговой льготы, которую региональные власти устанавливают для тех или иных фирм. Например, фирма может платить лишь 80% от начисленной суммы налога. В этой ситуации в строке 230 укажите код льготы 2012500 и номер, пункт и подпункт статьи закона субъекта РФ, в соответствии с которым эта льгота предоставлена.

Сумму, на которую уменьшится налог, отразите в строке 240.

Федеральным законом от 8 июня 2021 г. № 172-ФЗ ряд организаций освобождены от уплаты налога на имущество в части налога и авансовых платежей по этому налогу за период владения объектом налогообложения с 1 апреля по 30 июня 2021 года. Для таких организаций уточнен порядок заполнения строк 230 и 240 раздела 2.

Строки 230 и 240 раздела 2 они заполняют следующим образом.

Если организация освобождена от уплаты налога (авансового платежа по налогу) на основании Закона № 172-ФЗ, то в первой части строки 230 указывается один из кодов налоговой льготы согласно приложению № 6 к Порядку заполнения декларации (2010501, 2010502, 2010503, 2010504). Во второй части строки 230 указываются нули.

По строке 240 указывается исчисленная сумма авансового платежа по налогу за период владения объектом налогообложения с 1 апреля по 30 июня 2021 года.

Если фирма освобождена от уплаты налога (авансового платежа по налогу) на основании Закона № 172-ФЗ и одновременно законом субъекта РФ для данной категории налогоплательщиков установлена налоговая льгота в виде уменьшения подлежащей уплате в бюджет суммы исчисленного налога, то в первой части строки 230 указывается один из кодов налоговой льготы согласно приложению № 6 к Порядку (2010505, 2010506, 2010507, 2010508). Во второй части строки 230 указывается статья, часть, пункт, подпункт, абзац, иное закона субъекта РФ, которым установлена эта льгота.

По строке 240 указывается исчисленная сумма налоговой льготы (в том числе с учетом суммы авансового платежа за период владения объектом налогообложения с 1 апреля по 30 июня 2021 года).

Строку 250 заполняют только для имущества, в отношении которого указан код 04 (имущество, принадлежащее российской организации и расположенное на территории другого государства, суммы налога по которому уплачены в соответствии с законодательством другого государства). Здесь укажите сумму налога, которую вы имеете право зачесть в соответствии со статьей 386.1 Налогового кодекса. В этом случае нужно приложить к налоговой декларации документ об уплате налога, подтвержденный налоговым органом иностранного государства.

Если у российской организации за пределами страны имеется несколько объектов недвижимости, то нужно заполнять несколько разделов 2 с указанием кода «04» по строке «Код вида имущества (код строки 001)» в отношении каждого объекта, по которому налог уплачивается отдельным платежным поручением.

Исчисленную сумму налога, подлежащую уплате в бюджет, запишите в строку 260.

Другие новости 1С:ИТС

- На какую дату нужно проводить годовую инвентаризацию активов и обязательств организации? Подробнее…

- Можно ли оштрафовать продавца за отсутствие маски, если он не болен коронавирусом? Подробнее…

- По каким КБК выплатить материальную помощь и пособие на погребение родственникам умершего сотрудника? Подробнее…

- Какими проводками отразить замену лекарственных препаратов ненадлежащего качества? Подробнее…

- Какие организации могут обойтись без графика отпусков на 2021 год? Подробнее…

- По какой форме можно подать декларацию по УСН за 2021 год? Подробнее…

- Может ли ИФНС при проверке использовать данные сотовых операторов? Подробнее…

- Нужно ли на доплату до МРОТ издавать приказ каждый месяц? Подробнее…

- Как ИП, который совмещает УСН и ПСН, учесть страховые взносы за себя и работников? Подробнее…

- Как платить налог на имущество, если объект возвращён по решению суда? Подробнее…

- Какой проводкой и на какую дату начислить административный штраф? Подробнее…

- На какой период принять к учёту право пользования основным средством, если аренда бессрочная? Подробнее…

- В каком периоде пересчитывать базу по налогу на прибыль при недействительной сделке? Подробнее…

- Должна ли инспекция начать новую проверку, если уточнённая декларация сдана после составления акта по камералке? Подробнее…

- Уволить по сокращению можно после истечения срока предупреждения. Подробнее…

- Можно ли применить нулевую ставку НДС при перевозке импортного товара по территории РФ? Подробнее…

Сопровождаем 1С: настройка, обновления, консультации

Поддержка по телефону или через интернет

Специалисты с высокой квалификацией

Опыт консультирования с 1992 года

10 000 клиентов на поддержке

Опыт консультирования с 1992 года

10 000 клиентов на поддержке

» [«~DETAIL_TEXT»]=> string(9036) «

Комментарий

В декларацию по налогу на имущество за 2021 год необходимо включить сведения о среднегодовой стоимости объектов движимого имущества, учитываемых на балансе организации в качестве объектов основных средств. Сведения отражаются в разделе 4 декларации.

Среднегодовую стоимость движимого имущества следует рассчитывать в общеустановленном порядке в соответствии с п. 4 ст. 376 НК РФ. Так, среднегодовая стоимость имущества за налоговый период определяется как сумма остаточной стоимости имущества на 1-е число каждого месяца налогового периода и последнее число налогового периода, поделённая на количество месяцев в налоговом периоде, увеличенное на единицу.

Таким образом, чтобы определить среднегодовую стоимость движимого имущества за 2021 год, нужно сложить остаточную стоимость движимого имущества на 1-е число каждого месяца и на 31 декабря 2020 года и полученное значение разделить на 13.

Новая форма декларации по налогу на имущество утверждена приказом ФНС России от 09.12.2020 № КЧ-7-21/[email protected] Подробнее см. здесь. Приказ вступает в силу с 14 марта 2021 года. Следовательно, декларацию до указанной даты можно сдать по старой форме. Отказать налоговый орган не вправе. Вместе с тем, скорее всего, инспекция попросит новую форму.

Источник: информационная система 1С:ИТС

Декларация по налогу на имущество: образец

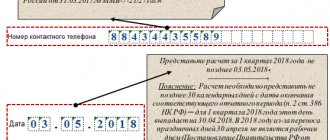

Срок сдачи годового отчета установлен Налоговым кодексом в ст. 386 – крайней датой подачи документа является 30 марта. Декларация направляется в ФНС раз в году после завершения налогового периода.

Порядок заполнения отчета приведен в Приложении № 1 к приказу ФНС от 31.03.2017 № ММВ-7-21/[email protected] В приложениях к Порядку заполнения приведены все необходимые для оформления декларации коды. Состав декларации включает:

- Титульную страницу;

- Раздел 1, отражающий обобщенную сумму налогового обязательства;

- Раздел 2 – расчет налоговой базы и суммы налога (по среднегодовой стоимости имущества);

- Раздел 2.1, в котором приводятся сведения по объектам налогообложения (данные вносятся по активам, с которых налог рассчитывается по показателю среднегодовой стоимости);

- Раздел 3 – в нем производится расчет налога с имущества, основанный на кадастровой оценке.

Другие новости 1С:ИТС

- На какую дату нужно проводить годовую инвентаризацию активов и обязательств организации? Подробнее…

- Можно ли оштрафовать продавца за отсутствие маски, если он не болен коронавирусом? Подробнее…

- По каким КБК выплатить материальную помощь и пособие на погребение родственникам умершего сотрудника? Подробнее…

- Какими проводками отразить замену лекарственных препаратов ненадлежащего качества? Подробнее…

- Какие организации могут обойтись без графика отпусков на 2021 год? Подробнее…

- По какой форме можно подать декларацию по УСН за 2021 год? Подробнее…

- Может ли ИФНС при проверке использовать данные сотовых операторов? Подробнее…

- Нужно ли на доплату до МРОТ издавать приказ каждый месяц? Подробнее…

- Как ИП, который совмещает УСН и ПСН, учесть страховые взносы за себя и работников? Подробнее…

- Как платить налог на имущество, если объект возвращён по решению суда? Подробнее…

- Какой проводкой и на какую дату начислить административный штраф? Подробнее…

- На какой период принять к учёту право пользования основным средством, если аренда бессрочная? Подробнее…

- В каком периоде пересчитывать базу по налогу на прибыль при недействительной сделке? Подробнее…

- Должна ли инспекция начать новую проверку, если уточнённая декларация сдана после составления акта по камералке? Подробнее…

- Уволить по сокращению можно после истечения срока предупреждения. Подробнее…

- Можно ли применить нулевую ставку НДС при перевозке импортного товара по территории РФ? Подробнее…

Налоговые льготы

Согласно ст. 381 НК РФ по отношению к определенным видам имущества и категорий организаций устанавливаются льготы.

Есть 2 типа льгот по налогу на имущество организаций:

- федеральные, определенные НК РФ;

- региональные, определенные законами субъектов РФ.

Действия федеральных льгот распространяется на всю территорию РФ в независимости от того, что они упоминаются в региональных законах. Федеральные льготы делятся на два вида:

- полностью освобождающие предприятие от уплаты налога, которые предусмотрены для коллегий адвокатов, юридических консультаций, протезно-ортопедических предприятий, адвокатских бюро, научных госцентров;

- распространяющиеся на отдельные типы основных средств, находящихся в ведении организации, например, в отношении некоторых типов имущества заведений уголовно-исполнительной системы, религиозных образований.

Власти регионов могут установить дополнительные льготы по налогам и условия их использования, возможно аналогичные федеральным, но без ограничений по срокам.