Неустойка — с НДС или без

Многие бухгалтеры задаются вопросом, неустойка рассчитывается с НДС или без, как правильно определить ее размер и на какой нормативный документ при этом сослаться во избежание дальнейших штрафных санкций от контролирующих органов.

На этот вопрос можно дать два ответа, базирующихся на абсолютно противоположных точках зрения специалистов и чиновников:

- Налог на добавленную стоимость начисляется на взыскание, так как налоговая база по нему составляется из всех сумм, которые связаны с оплатой реализованной продукции (пп. 2 п. 1 ст. 162 НК РФ).

- НДС не начисляется в связи с тем, что, согласно ст. 331 ГК РФ, соглашение о взыскании является самостоятельным правоустанавливающим документом, отдельным от основного договора, и взыскание не имеет прямого отношения к реализации товаров (Письмо Минфина России от 08.06.2015 № 03-07-11/33051).

Рассмотрим каждую позицию подробнее.

Первая точка зрения чиновников состоит в том, что взыскания, которые получает продавец от покупателя за просроченный расчет, напрямую связаны с оплатой товара, и поэтому их необходимо включать в налоговую базу по налогу на добавленную стоимость. Эту позицию подтверждают Письма Минфина России № 03-07-11/311 от 17.08.2012, № 03-07-11/1 от 18.05.2012 и № 03-07-11/222 от 11.09.2009, однако на данный момент нет ни одного судебного прецедента, подкрепляющего эту точку зрения специалистов. Согласно мнению Минфина, штрафные обязательства определяются в условиях договора и, по сути, выступают одним из инструментов ценообразования на реализуемые товары, поэтому их необходимо включать в налоговую базу (Письма Минфина России № 03-07-11/64436 от 09.11.2015, № 03-07-15/6333 от 04.03.2013).

Что касается второй позиции, то чиновники в ответ на вопрос, неустойка облагается НДС или нет, утверждают, что полученные продавцом взыскания — это санкции, вменяемые покупателю за нарушение своих обязательств, то есть сроков оплаты. Именно поэтому к реализации продукции штрафы и пени отношения не имеют и не должны включаться в налоговую базу (Постановление Президиума ВАС РФ от 05.02.2008 № 11144/07). Именно эта позиция отвечает на вопрос, облагается ли НДС неустойка по решению суда. Существует множество официальных судебных решений, подтверждающих, что налог на добавленную стоимость не должен учитываться при расчете неустоек.

На сегодняшний день споры продолжаются, и специалисты не могут дать однозначного и законодательно закрепленного ответа по данной проблеме.

Простые примеры расчета пени по НДС

Организации и ИП, которые ведут хозяйственную деятельность, должны вносить все требуемые обязательства, в ином случае начисляются пени по НДС и другим отчислениям. Оплата должна производиться в срок, нарушение правил приводит к использованию санкций.

Размер пени по НДС зависит от размера нарушения законодательных норм. Чтобы посчитать, сколько пени по НДС требуется уплатить, нужно воспользоваться специальной формулой или калькулятором онлайн.

Именно пени по НДС являются самыми распространенными санкциями, которые применяются налоговой службой. Это связано с тем, что налог является достаточно сложным, его проблематично рассчитать. В связи с этим организациям и ИП рекомендуется более подробно ознакомиться с ситуациями, которые могут вызвать начисление санкций.

Какую позицию выбрать организации-налогоплательщику

Каждое учреждение должно самостоятельно принять решение о включении или не включении в налоговую базу по налогу на добавленную стоимость штрафных санкций. Если полученные взыскания никак не связаны с реализацией товаров, работ или услуг, то НДС с неустойки по договору не начисляется. Если же руководитель придерживается иного мнения, то налог должен учитываться при расчете пеней и штрафов.

В любом случае руководству необходимо отразить свою позицию в учетной политике, детально обосновав выбранный способ учета санкций.

Что такое пени и кто их платит

Пеня по НДС (добавленной стоимости), а также прочим налогам представляет собой вид неустойки, санкцию. Начисляется неустойка, если лицо несвоевременно выполняет обязательства. Расчет производится в процентах от оговоренной суммы в договоре за каждый день просрочки.

Какие факторы влияют на размер санкции:

- Сумма налога, которая не была своевременно внесена.

- Число дней, которые прошли после последней даты внесения платежа.

- Ставка рефинансирования ЦБ.

Санкция может быть введена, если лицо, составляющее отчет, допустило ошибку при оформлении декларации. Если недочет был обнаружен сотрудником, и он подал исправленный вариант в срок, штраф не требуется платить. Помимо этого, санкция начисляется, если организация несвоевременно перечислила аванс, либо при проверке предприятия налоговые органы выявили нарушения.

Счет-фактура на сумму неустойки: выставлять или нет

Многих контрагентов интересует, есть ли необходимость при начислении платежа с суммы просрочки, выставлять счет-фактуру. Согласно статье 168 НК РФ продавец должен выставить счет-фактуру при выполнении операции по реализации продукции по условиям договора.

При переводе штрафов и пени этого не происходит. Покупатель устанавливает компенсационные выплаты по условиям соглашения, при этом сумма отчислений не выделяется. Продавец, когда получил сумму компенсации за нарушения при просрочке выплат, должен исчислить сбор. Продавец, получивший деньги, которые связаны с внесением средств с проданных товаров, должен выписать счет-фактуру на сумму средств и зарегистрировать документ.

Облагается ли НДС неустойка за нарушение условий договора?

(см. письма Минфина России от 11 января 2011 года № 03-07-11/01, от 16 августа 2010 г.

№ 03-07-11/356, от 20 мая 2010 г.

№ 03-07-11/189, УФНС России по г. Москве от 28 апреля 2011 г. № 16-15/41799). И только в том случае, если реализация товаров (работ, услуг) не облагалась НДС, суммы штрафных санкций, полученные продавцом, разрешено было также не облагать этим налогом. Такое мнение Минфин выражал в письмах от 11 января 2011 года № 03-07-11/01, от 16 марта 2009 года № 03-03-06/2/44, от 2 декабря 2008 года № 03-07-05/49.

Тем не менее, суды не соглашались с позицией Минфина и ФНС. Суммы штрафных санкций относятся к внереализационным доходам (п. 3 ст. 250 НК РФ), следовательно, не являются выручкой от реализации.

Как было указано в постановлении Президиума ВАС РФ от 5 февраля 2008 г. № 11144/07, суммы неустойки как ответственности за просрочку исполнения обязательств, полученные обществом от контрагента по договору, не связаны с оплатой товара, поэтому обложению НДС не подлежат.

Облагается ли НДС неустойка по решению суда?

Плательщик неустойки при этом не имеет права на вычет по НДС, т.

к. ст. 171 НК РФ не содержит соответствующего основания для вычета. Пример ООО «Старт» (продавец) заключило с ООО «Финиш» договор поставки продукции на сумму 500 000 руб. на условиях последующей оплаты. Реализуемая продукция облагается НДС по ставке 18%. В одном из пунктов договора было указано, что в случае нарушения срока оплаты покупатель выплачивает неустойку в размере 0,2% от стоимости неоплаченной продукции за каждый календарный день.

ООО «Финиш» произвело оплату на 10 дней позднее установленного срока.

В соответствии с условиями договора ООО «Финиш» выплатило ООО «Старт» неустойку в сумме: Н = 500 000 руб. × 10 дн. × 0,2% = 10 000 руб. Сумма НДС с неустойки была определена расчетным путем исходя из ставки НДС по поставляемой продукции: НДС = Н / 118% × 18% = 10 000 руб.

/ 118% × 18% = 1 525,42 руб. Противоположная

Получена неустойка от контрагента: нужно ли начислять НДС?

О каких именно штрафных санкциях (то есть о нарушении каких условий договора) идет речь в письме – непонятно.

Можно констатировать, что на сегодняшний день сложилась правоприменительная практика, согласно которой порядок обложения НДС денежных средств, полученных от контрагента, нарушившего условия договора поставки, зависит от вида штрафных санкций.

Как правило, договором поставки предусмотрена обоюдная ответственность сторон договора.

Если поставщик не выполнил взятых на себя обязательств (например, не поставил товар в срок) и в соответствии с договором должен уплатить покупателю неустойку, суммы, полученные покупателем, не включаются в налоговую базу по НДС, поскольку они никоим образом не связаны с оплатой реализованных товаров.

Такое мнение, в частности, высказано в Письме Минфина РФ от 08.06.2015 № 03‑07‑11/33051.

Рекомендуем прочесть: Возврат денег за товар но не возвращен

Что ж, считаем, что его следует принять за аксиому и спокойно применять на практике.

За какие дни начисляются пени

Санкция представляют собой разновидность неустойки, которая установлена в процентах. Чтобы рассчитать пени по НДС, нужно учитывать каждый день просрочки, следующий за невнесением обязательств в срок.

Основанием для внесения является пропуск срока, который отведен для исполнения обязательств. Уплата считается обязательной, при уклонении от платежа санкция может быть взыскана в судебном порядке. Для расчета суммы к уплате нужно знать размер к уплате, а также срок внесения средств. После определяется ставка рефинансирования, по формуле производится расчет.

Надо ли облагать НДС штрафы и пени за нарушение обязательств по договору?

Что касается налогоплательщика-покупателя, то любые полученные им суммы неустойки по договору, в том числе за несоблюдение сроков выполнения работ (оказания услуг, доставки товара), некачественное выполнение работ, нарушение дисциплины во время выполнения работ, не должны принимать участия в расчете налоговой базы по НДС.

Обоснование вывода: Согласно п.

1 ст. 329, п. 1 ст. 330 ГК РФ (штраф, пеня) представляет собой один из способов обеспечения исполнения обязательств, определенный законом или договором; денежную сумму, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности в случае просрочки исполнения. Обязанность по уплате того или иного налога непосредственным образом связана с возникновением у налогоплательщика соответствующего объекта налогообложения (п.

1 ст. 38 НК РФ).

Штрафные санкции по договорам: нужно или нет платить НДС

На практике часто встречаются случаи, когда контрагенты не вносят платеж по договору, и в таком случае предусмотрены штрафные санкции. Некоторые заинтересованные стороны, чтобы снизить к минимуму риск нарушений, включают в контракты условия по оплате пени за неисполнение.

Всего есть две основные разновидности выплат – к ним относят штрафы и пени. Размер выплат по контракту рассчитывается по соглашению сторон. Ее показатель рассчитывается в зависимости от условий конкретного договора.

Известно, что объектом обложения платежами является продажа товаров на территории РФ. К понятию реализации относят передачу права собственности на товары. База обложения по отчислениям на добавленную стоимость устанавливается как цена проданной продукции или услуг. Учитывают доход плательщика, который связан с расчетом по оплате. Чаще всего на практике санкции не относят к реализации и не облагают сбором, но есть и другие мнения.

Неустойка: включать ли НДС при расчете?

Хотя на практике в результате того, что гражданское законодательство не содержит определений указанных понятий, они могут смешиваться либо подменять друг друга. Начислять ли НДС? Данный вопрос давно является поводом для споров между чиновниками и налогоплательщиками. Вкратце напомним его предысторию.В соответствии с редакцией подпункта 5 пункта 1 статьи 162 Налогового кодекса, которая действовала до 2001 года, в налоговую базу по НДС включались санкции, полученные за неисполнение или ненадлежащее исполнение договоров (контрактов), предусматривающих переход права собственности на товары, выполнение работ, оказание услуг.

При этом санкции за просрочку надлежащего исполнения обязательства и (или) за неисполнение денежного обязательства учитывались при определении налоговой базы в части превышения полученных сумм над суммами, исчисленными исходя из ставки рефинансирования Банка России.С 1 января 2001 года этот подпункт отменили Федеральным законом от 29 декабря 2000 г.

Расчет пени на онлайн-калькуляторе

Актуален вопрос, как рассчитать пени по НДС. Для этого можно воспользоваться онлайн – калькулятором, либо произвести расчет пеней при помощи специальных формул. Для использования калькулятора нужно выбрать, по какому налогу следует произвести расчет, выбрать дату оплаты, которая была установлена, и дату фактического внесения.

Для расчета действует формула – нужно перемножить следующие значения:

- Не уплаченная своевременно сумма взноса.

- Ставка рефинансирования/300.

- Число дней задержки платежа.

Данная формула актуальна, если просрочка составила менее тридцати суток. Начиная с 31 дня сумму взноса нужно умножить на ставку рефинансирования, деленную на 150. Полученное значение умножается на число дней просрочки. Таким образом, чем дольше не вносится просроченный долг, тем больше будет размер санкций.

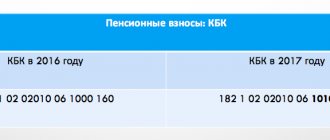

Образец платежного поручения по уплате НДС

В случае невнесения обязательства в срок, неплательщику придется рассчитывать пеню, которую впоследствии нужно внести в бюджет. При заполнении платежки важно обращать внимание на реквизиты, которые имеют связь с НДС.

То есть, в поручении обязательно нужно указать статус плательщика, реквизиты свои, а также получателя. Получателем будет ФНС, где лицо состоит на учете. Должен быть отображен вид операции, очередность внесения выплат, идентификатор платежа, поле ОКТМО, КБК, основание платежа, налоговый период, дата подписания декларации, в которой был рассчитан налог.

В платежном поручении для неустойки, если лицо подсчитало и вносит ее самостоятельно, нужно отобразить КБК для нее, основание платежа, в назначении платежа указать, что вносится оплата по санкциям. Если уплата производится по требованию, то основанием платежа будет погашение долга по требованию ИФНС.

Пени за просрочку платежа облагаем НДС: в каких случаях?

При этом если должник нарушает договорные обязательства, то он обязан уплатить пени кредитору — согласно действующему законодательству либо указанные в договоре (ст. 330 ГК РФ). В связи с этим возникает вопрос: пени облагаются НДС?

Если да, то в каких случаях? Подробнее о неустойке читайте у нас на сайте:

- ;

- .

- ;

Если пени получены в рамках неисполнения обязательств должника, они не формируют налоговую базу по НДС, так как не относятся к цене товара и не связаны с его оплатой. Следовательно, основываясь на ст.

162 НК РФ, такие пени не облагаются НДС (постановление Президиума ВАС РФ от 05.02.2008 № 11144/07). Контролирующие органы рекомендуют продавцу руководствоваться данным постановлением Президиума ВАС РФ в отношении пеней как меры ответственности за несвоевременную оплату товаров (письма Минфина России от 05.10.2016 № 03-07-11/57924, от 30.10.2014 № 03-03-06/1/54946, 04.03.2013 № 03-07-15/6333, направленное ФНС России для сведения нижестоящим налоговым органам письмом от 03.04.2013 № ЕД-4-3/[email protected])

Рекомендуем прочесть: Стандарт мед помощи при хр панкреатите