Понятие лизинга появилось в нашей стране сравнительно недавно. Это своего рода форма кредитования предприятия при покупке им основных фондов. Объектами лизинга могут быть: оборудование, сооружения, предприятия, транспорт и т.д. По сути, лизинг — это долгосрочная аренда имущества с последующим приобретением его в собственность. Наша компания предоставляет услуги внедрения и сопровождения программных продуктов 1С. Если у вас возникнут вопросы по работе с системой, свяжитесь с ним, мы с радостью вам поможем.

Поступление микроавтобуса в лизинг

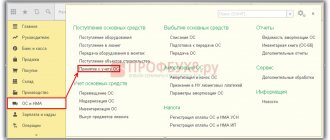

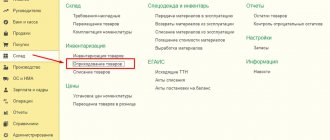

Зайдем в меню “ОС и НМА — Поступление основных средств — Поступление в лизинг” и создадим новый документ.

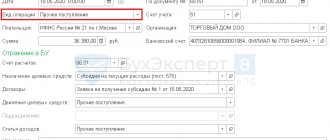

Указываем лизингодателя и договор, транспортное средство и стоимость. Счет расчетов ставим 76.07.1 “Арендные обязательства”. Счет учета номенклатуры — 08.04.1.

Проводки документа:

Ежемесячные лизинговые платежи

Перейдите в меню «Покупки» и выберите пункт «Поступления (акты, накладные)».

При создании нового документа выберите вид операции «Услуги лизинга». Заполним документ, оставив при этом все счета по умолчанию. Данный платеж будет на сумму 20 тысяч руб.

В итоге данный документ 1С 8.3 создал проводки, отраженные на изображении ниже.

Если вам необходимо изменить отражение расходов лизинговых платежей, либо внести корректировки в учет амортизации, вы можете воспользоваться документом «Параметры амортизации ОС» из меню «ОС и НМА».

Выберите соответствующий вид операции при создании нового документа в зависимости от того, какие цели вы преследуете.

Принятие микроавтобуса к учету

Так как микроавтобус учитывается у лизингополучателя, его нужно принять к учету. Для этого создадим документ “Принятие учету ОС” с видом операции “Оборудование”.

На закладке “Внеоборотный актив” укажем способ поступления ОС “По договору лизинга”, выберем лизингодателя и договор.

На закладке “Основные средства” создадим и добавим основное средство.

На закладке “Бухгалтерский учет” укажем:

- Счет учета 01.03 “Арендованное имущество”.

- Счет начисления амортизации 02.03 “Амортизация арендованного имущества”.

- Настройки расчета амортизации: способ начисления, вариант отражения в бухгалтерском учете, срок полезного использования.

На закладке “Налоговый учет” установим, что будем начислять амортизацию, укажем параметры лизинга:

- Первоначальную стоимость — это сумма расходов лизингодателя на покупку имущества.

- Способ отражения расходов для налогового учета.

Также укажем срок полезного использования.

Проведем документ и посмотрим проводки.

Микроавтобус принят к учету в качестве арендованного транспортного средства.

Учет лизинга в 1С 8.3

Понятие лизинга стало набирать популярность относительно недавно и может быть определено как форма кредитования субъекта предпринимательской деятельности при покупке им основных средств. Предприятия, транспортные средства, различные сооружения и оборудование может выступать объектами лизинга. То есть, лизинг – это вид финансовых услуг, при котором долгосрочная аренда фондов предприятия заканчивается приобретением их в собственность.

Лизинг: приобретение и постановка на учет

В программе 1С 8.3 для лизингополучателей доступен спецдокумент «Поступление в лизинг». Его можно найти в «ОС и НМА-Поступление ОС» и осуществить учет лизинга на своем балансе.

Важно помнить, что счет учета – 76.07.1. Данные о приобретаемых средствах также вносятся в таблицу учета. Указываем счет учета 08.04.2* — «Приобретение ОС»

*Не функционирует на счете 08.04.2 релиза 3.0.66.60

Далее необходимо провести его и проверить бухгалтерские проводки.

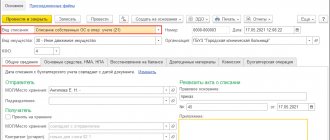

Следующий шаг – заходим в меню текущего раздела «Принятие к учету ОС». Тут создается новый документ, и в верхнюю часть формы вносятся нужные реквизиты:

— Вид операции – оборудование (согласно примера);

— Номер и дата – проставляется дата, номер сгенерируется автоматически;

— МОЛ (материально-ответственное лицо) – необходимо определить и назначить сотрудника компании;

— Местонахождение ОС – указывается, где оборудование будет использоваться;

— Событие ОС – тут необходимо отметить, что ставится на учет и вводится в эксплуатацию.

Далее нужно внести данные во вкладки, находящиеся ниже, первая из которых Внеоборотный актив. Вносим такую информацию:

— Способ поступления – По договору лизинга;

— Контрагент – указываем лизингодателя;

— В поле «Договор» вносим наш договор лизинга;

— Оборудование – предмет лизинга;

— В поле «Склад» указывается тот склад, на который будет оборудование оприходовано;

— В поле «Счет» вносится 08.04.2 «Приобретение ОС»

Заполнение вкладки Основные средства производится согласно одноименного справочника, где нужно создать новую позицию. После нажатия «+» приступаем к заполнению справочника.

Следующие поля обязательны к заполнению:

— Группа учета ОС – это Транспортные средства;

— Наименование – Автомобиль;

— Входит в группу – Основные средства.

Нажимаем кнопку «Записать и закрыть». Таким образом заполняем вкладку, выбирая из списка новое оборудование, после чего оно отображается в справочнике, а инвентарный номер присваивается автоматически.

Данные для ведения бухучета заполняются во вкладке «Бухгалтерский учет»:

— Счет учета – 01.03 Арендованное имущество;

— Порядок учета – выбираем «Начисление амортизации»;

— Способ начисления – Линейный;

— Счет начисления – выставляем 02.03 «Амортизация арендованного имущества»;

— Способ отображения расходов – необходимо указать дебет бухгалтерского счета, по которому будет отображаться износ. В нашем случае 20.01 «ОС».

— Срок полезного использования – тут вносится, на сколько лет запланирована амортизация данного оборудования. У нас 10 лет, то есть 120 месяцев.

В полях следующей вкладки заполняются данные для налоговой.

— Порядок включения стоимости в состав расходов – вносим Начисление амортизации;

— В Первоначальной стоимости отображается сумма затрат без НДС лизингодателя на приобретение оборудования. Эта информация содержится в договоре лизинга;

— Способ отражения затрат по лизинговым платежам – указываем «Амортизация» (счет 20.01);

— Срок использования – аналогично ставим 120 месяцев (10 лет).

Дальше проводим документ и нажимая кнопку ДтКт, контролируем проводки: ДТ 01.03 – Кт 08.04.1 «Принят к учету объект ОС».

Ежемесячно лизингодателем будет выставляться счет-фактура за лизинговые услуги, для учета которых в программе 1С 8.3 есть вкладка «Поступление (акты, накладные) в меню «Покупки».

Для создания поступления необходимо выбрать «Услуги лизинга».

Обязательными реквизитами при заполнении документа являются: номер и дата акта, который был получен от лизингодателя, реквизиты самого договора лизинга, организации лизингодателя и лизингополучателя. В поле «Номенклатура» отображается «Лизинговый платеж», в «Сумм» — сумму из счета-фактуры (акта) лизингодателя. После внесения номера и даты счета- фактуры выбираем «Зарегистрировать».

Важно помнить, что счет учета расчетов с контрагентом – 76.07.2, а по авансам – 60.02.

После того, как все данные по поступлению внесены, нажимаем «Провести». Таким образом, информация о расходах на лизинговые услуги сгенерирована в БУ и НУ. Нажимаем ДтКт и сверяем проводки.

В бухгалтерском учете платежи по лизингу не относятся к расходам, а отображаются по дебету 76.07.1 Арендные обязательства. Стоимость же основных фондов, поступающих в лизинг, отображается по кредиту этого счета. После того, как все лизинговые платежи по договору лизинга будут проведены, счет 76.07.1 закроется.

Понятие амортизации в лизинге

Основные фонды, купленные по договору лизинга, необходимо ставить на учет и амортизировать, несмотря на то, что они не принадлежат собственности предприятия. Это проводится в «Операциях –Закрытие периода» с помощью регламентной операции закрытия.

Очень важно корректно составить Учетную политику предприятия в 1С 8.3, т.к. существует различие между бухгалтерским и налоговым учетом операций лизинга. В налоговом учете лизинговые расходы учитываются за минусом налоговой амортизации. В программе 1С 8.3 автоматически рассчитается амортизация и расходы на лизинг, а также будет отражена разница между бухгалтерским и налоговым учетом.

Начисление лизинговых платежей

Каждый месяц будет начисляться лизинговый платеж. Для этого создадим документ “Поступление (акты, накладные) с видом операции “Услуги лизинга”.

В документе:

- Указываем дату и организацию.

- Выбираем лизингодателя и договор.

- В разделе “Расчеты” установим счет расчетов с контрагентом 76.07.2 “Задолженность по лизинговым платежам”. Счет учета авансов оставляем 60.02.

- В табличной части выбираем номенклатуру и указываем ее стоимость. В примере лизинговый платеж составляет 50 000 р.

Проводки документа.

Аналогично начисляются платежи в последующие месяцы.

Начисление амортизации

Ежемесячно при закрытии месяца автоматически рассчитывается амортизация по лизинговому имуществу.

В проводках амортизация учитывается на счете 02.03.

Также при закрытии месяца лизинговые платежи признаются в налоговом учете.

Оплата лизингового платежа

Для оплаты лизингодателю создадим документ “Списание с расчетного счета” с видом операции “Оплата поставщику”.

По условиям договора оплачиваем сумму лизингового платежа 50 000 р., а также часть выкупной стоимости 5 555, 55 р. (200 000 р. / 36 месяцев).

Посмотрим проводки документа.

- По Дт 76.07.2 будет постепенно погашаться задолженность по лизингу.

- По Дт 60.02 отражается аванс по выкупной стоимости имущества.

Точно так же вносятся платежи в последующие месяцы.

Досрочный выкуп имущества по договору лизинга. Учет у лизингополучателя

Организацией заключен договор лизинга на покупку легкового автомобиля сроком на 2 года. Предмет лизинга на балансе лизингополучателя. Амортизация начисляется с коэффициентом 0,5, срок – 36 месяцев. Через 12 месяцев после принятия к бухгалтерскому учету учредители решили выкупить предмет лизинга по цене досрочного выкупа, которая меньше цены основного средства, поставленного на баланс. На счете 60 образуется кредитовое сальдо, хотя фактически долга нет.

Какие изменения нужно произвести в связи с досрочным выкупом: какие проводки, какой период?

В соответствии со ст. 665 Гражданского кодекса РФ

на основании договора финансовой аренды (лизинга) предмет лизинга передается лизингополучателю за плату во временное владение и пользование.

На основании договора лизинга предмет лизинга может быть выкуплен лизингополучателем в соответствии со ст. 624 ГК РФ

и п. 1 ст. 19 Федерального закона РФ от 29.10.1998 г. № 164-ФЗ «О финансовой аренде (лизинге)». В этом случае в общую сумму договора лизинга включается выкупная цена предмета лизинга (п. 1 ст. 28 Закона о лизинге).

Принимая во внимание то, что договор финансовой аренды (лизинга) является подвидом договора аренды (ст. 625 ГК РФ

), к нему применяются общие положения об аренде, не противоречащие установленным правилам о договоре финансовой аренды.

Порядок выкупа арендованного имущества установлен ст. 624 ГК РФ

. Согласно указанной статье в законе или договоре аренды может быть предусмотрено, что арендованное имущество переходит в собственность арендатора по истечении срока аренды или до его истечения при условии внесения арендатором всей обусловленной договором

выкупной цены

.

Если условие о выкупе арендованного имущества не предусмотрено в договоре аренды, оно может быть установлено дополнительным соглашением

сторон, которые при этом вправе договориться о зачете ранее выплаченной арендной платы в выкупную цену.

Под лизинговыми платежами

понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя.

В общую сумму договора лизинга может включаться выкупная цена

предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю (п. 1 ст. 28 Закона о лизинге).

Обычно операции по договору лизинга с выкупом лизингового имущества, если лизинговое имущество учитывается на балансе лизингополучателя, отражаются в бухгалтерском учете лизингополучателя по следующим правилам

.

Основное средство, являющееся предметом лизинга, принимается на учет по первоначальной стоимости (п. 7 ПБУ 6/01 «Учет основных средств»

, утвержденного приказом Минфина РФ от 30.03.2001 г. № 26н).

Первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость (п. 8 ПБУ 6/01).

При получении лизингополучателем основного средства по договорам лизинга первоначальная стоимость равна общей сумме его задолженности

перед лизингодателем по договору лизинга.

Стоимость лизингового имущества, поступившего лизингополучателю, отражается по дебету счета 08 «Вложения во внеоборотные активы» в корреспонденции с кредитом счета 76 «Расчеты с прочими дебиторами и кредиторами», субсчет «Арендные обязательства».

Это предусмотрено п. 8 Указаний об отражении в бухгалтерском учете операций по договору лизинга

, утвержденных приказом Минфина РФ от 17.02.1997 г. № 15 (данные Указания применяются в части, не противоречащей более поздним нормативным актам по бухгалтерскому учету).

Затраты, связанные с получением лизингового имущества, и стоимость поступившего лизингового имущества списываются с кредита счета 08

«Вложения во внеоборотные активы» в корреспонденции со

счетом 01

«Основные средства», субсчет «Основные средства, полученные в лизинг».

По основным средствам, полученным в лизинг и учитываемым на балансе лизингополучателя, амортизацию начисляет лизингополучатель

.

Начисление амортизации производится в общеустановленном порядке в течение срока полезного использования лизингового имущества (п. 17 ПБУ 6/01, п. 50 Методических указаний по бухгалтерскому учету основных средств, утвержденных приказом Минфина РФ от 13.10.2003 г. № 91н).

В случаях, когда договором лизинга предусмотрен выкуп

предмета лизинга (то есть организация будет эксплуатировать основное средство, полученное в лизинг, и

после окончания договора

лизинга), срок полезного использования лизингового имущества целесообразно определять так, как если бы фирма просто купила такое имущество – исходя из ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью (п. 20 ПБУ 6/01).

Начисление амортизации отражается по дебету соответствующих счетов затрат (например, счета 26

«Общехозяйственные расходы») и кредиту

счета 02

«Амортизация основных средств», субсчет «Амортизация основных средств, полученных в лизинг».

Начисление причитающихся лизингодателю лизинговых платежей отражается по дебету счета 76

«Расчеты с разными дебиторами и кредиторами», субсчет

«Арендные обязательства»

в корреспонденции со

счетом 76

«Расчеты с разными дебиторами и кредиторами», субсчет

«Задолженность по лизинговым платежам»

(п. 9 Указаний).

После уплаты выкупной цены лизинговое имущество переводится в состав собственных основных средств.

В связи с этим на счетах 01

«Основные средства»

и 02

«Амортизация основных средств» производятся внутренние записи, связанные с переносом стоимости основных средств, полученных в лизинг, и суммы начисленной по ним амортизации, с субсчета по имуществу, полученному в лизинг, на субсчет собственных основных средств (п. 11 Указаний).

В соответствии с п. 12 Указаний сумма досрочно начисленных платежей

у лизингополучателя относится в дебет

счета 97

«Расходы будущих периодов» в корреспонденции со

счетом 02

«Амортизация основных средств».

Одновременно указанная сумма учитывается по дебету счета 76 «Расчеты с прочими дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства».

Мы считаем, что проводка Дебет 97 Кредит 02

в настоящее время не имеет права на существование.

Она, по сути, обнуляет

остаточную стоимость лизингового имущества. Однако такое обнуление не предусмотрено ПБУ 6/01.

При прекращении срока действия договора лизинга в связи с досрочным выкупом этого имущества лизингополучателем имущество не выбывает

, оно продолжает учитываться на балансе лизингополучателя.

Поэтому по нему должна продолжать начисляться амортизация в общеустановленном порядке. Оснований для досрочного

начисления всей суммы амортизации ПБУ 6/01

не предусматривает

.

Следовательно, амортизация по выкупленному лизинговому имуществу начисляется в течение оставшегося срока полезного использования предмета лизинга (либо до списания его с баланса), а единовременное отражение суммы недоначисленной амортизации по кредиту счета 02 в корреспонденции с дебетом счета 97 (как это рекомендуют Указания) производиться не должно.

Рассмотрим порядок учетных записей по договору лизинга на Вашем примере, дополнив его необходимыми сведениями.

Для простоты примера все суммы будем брать уже «очищенными» от НДС, начисление амортизации рассматривать не будем.

Предположим, что полная сумма платежей по договору лизинга составляет 720 000 рублей

, срок лизинга – 2 года (24 месяца).

Из них 240 000 рублей

– это выкупная цена автомобиля, а

480 000 рублей

– собственно лизинговые платежи, то есть плата за пользование предметом лизинга. То есть лизинговые платежи составляют 20 000 рублей в месяц (480 000 рублей /24 мес.).

По условиям договора организация может досрочно выплатить всю выкупную цену, в этом случае она освобождается

от уплаты оставшихся лизинговых платежей. Организация произвела досрочный выкуп автомобиля через 12 месяцев.

ДЕБЕТ 08 КРЕДИТ 76, субсчет «Арендные обязательства»

– 720 000 рублей – получен автомобиль в лизинг;

ДЕБЕТ 01, субсчет «Основные средства, полученные в лизинг» КРЕДИТ 08

– 720 000 рублей – автомобиль принят к учету в составе основных средств;

ДЕБЕТ 76, субсчет «Арендные обязательства» КРЕДИТ 76, субсчет «Задолженность по лизинговым платежам»

– 20 000 рублей – начислен лизинговый платеж лизингодателю.

ДЕБЕТ 76, субсчет «Задолженность по лизинговым платежам» КРЕДИТ 51

– 20 000 рублей – уплачен лизинговый платеж лизингодателю.

Такое начисление и уплата лизинговых платежей производились в течение 12 месяцев, в связи с чем на момент досрочного выкупа имущества остаток лизинговых платежей – 240 000 рублей (480 000 руб. – 20 000 руб. х 12 мес.).

Сумма задолженности, числящаяся перед лизингодателем по счету 76, субсчет «Арендные обязательства», составляет 480 000

рублей (240 000 рублей – лизинговые платежи и

240 000

рублей – выкупная цена).

ДЕБЕТ 76, субсчет «Арендные обязательства» КРЕДИТ 51

– 240 000 рублей – перечислена лизингодателю сумма выкупной цены автомобиля.

Таким образом, после уплаты выкупной цены на счете 76 субсчет «Арендные обязательства» образовалось кредитовое сальдо

в сумме лизинговых платежей, которые фактически

не будут начислены лизингополучателю

в связи с досрочным выкупом имущества – 240 000 рублей.

А первоначальная стоимость, по которой был принят к учету автомобиль (720 000 рублей, т.е. общая сумма выплат по договору лизинга), в конечном итоге не будет соответствовать сумме фактических затрат

на приобретение автомобиля.

Сумма фактических затрат на приобретение автомобиля составит 480 000 рублей

(240 000 рублей – выкупная цена, и 240 000 рублей – сумма лизинговых платежей за первый год действия договора лизинга до досрочного выкупа имущества).

Следовательно, в бухгалтерском учете следует сделать исправительные записи, уменьшающие первоначальную стоимость автомобиля и задолженность перед лизингодателем.

Для этого нужно сделать записи:

ДЕБЕТ 91 КРЕДИТ 01, субсчет «Основные средства, полученные в лизинг»

– 240 000 рублей;

ДЕБЕТ 76 «Арендные обязательства» КРЕДИТ 91

– 240 000 рублей.

Причем, делая исправительную запись, Вы не изменяете

первоначальную стоимость основного средства, а только исправляете

ошибку

, допущенную при принятии к учету автомобиля.

В связи с пересмотром первоначальной стоимости подлежит перерасчету также сумма амортизации

, начисленной до момента внесения исправлений.

Так как первоначальная стоимость основного средства уменьшается, будет уменьшена также сумма амортизации, что отражается записью ДЕБЕТ 02 КРЕДИТ 91

– на сумму излишне начисленной амортизации.

Что касается периода исправления ошибки, то согласно п. 11 Указаний о порядке составления и представления бухгалтерской отчетности

, утвержденных приказом Минфина РФ от 22.07.2003 г. № 67н, в случаях выявления организацией в текущем отчетном периоде неправильного отражения хозяйственных операций на счетах бухгалтерского учета в прошлом году (это как раз Ваш случай) исправления в бухгалтерский учет и бухгалтерскую отчетность за прошлый отчетный год (после утверждения в установленном порядке годовой бухгалтерской отчетности) не вносятся.

Изменения в бухгалтерской отчетности, относящиеся как к отчетному году, так и к предшествовавшим периодам (после ее утверждения), производятся в отчетности, составляемой за отчетный период, в котором были обнаружены искажения ее данных (п. 39 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации

, утвержденного приказом Минфина РФ от 29.07.1998 г. № 34н).

Поэтому, а также с учетом того, что п. 14 ПБУ 6/01 не допускает

изменения первоначальной стоимости основных средств после принятия их к учету (за исключением случаев достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки), исправительную запись Вы делаете в

текущем

периоде.

Заметим, что методология учета лизингового имущества является одним из «белых пятен» российского бухучета, так как Указания, в соответствии с которыми ведется учет, приняты довольно давно – еще до принятия Федерального закона РФ «О финансовой аренде (лизинге)», впервые четко определившего правовые основы лизинга.

В связи с этим есть альтернативные варианты

бухучета практически на всех этапах учета – вариативны принципы формирования первоначальной стоимости лизингового имущества (предлагается

не включать

в нее сумму собственно лизинговых платежей, то есть плату именно за аренду имущества, а учитывать

только выкупную цену

), формирования стоимости лизингового имущества при его выкупе и принятии на учет в составе собственных основных средств (есть предложения изначально принимать лизинговое имущество к учету

по полной цене

договора лизинга, а затем, при выкупе предмета лизинга, считать его стоимость равной

выкупной

цене, уже без учета лизинговых платежей), как мы уже отметили, спорно применение

счета 97

для учета досрочно выплачиваемых лизинговых платежей, и т.д.

Мы привели самую распространенную схему учета.