Рассмотрим особенности отражения в 1С поступивших материалов, предназначенных для операций, необлагаемых НДС. На примере поступления сувенирной продукции и безвозмездной передачи ее в рамках рекламной кампании мы разберем:

- каким документом оформить приобретение сувениров;

- можно ли по этой операции принять входящий НДС;

- как оформить безвозмездную передачу сувенирной продукции в рекламных целях;

- как отразить передачу рекламной продукции в декларации по НДС.

Пошаговая инструкция

Организация заключила договор с ООО «Карандаш» на поставку сувенирной продукции.

20 февраля сувенирная продукция Ручки с символикой организации (125 шт.) на сумму 12 000 руб. (в т. ч. НДС 20%) поступила на склад. Стоимость одной ручки – 96 руб. (в т. ч. НДС 20%).

22 февраля на выставке в рамках рекламной кампании ручки с символикой организации (125 шт.) были безвозмездно переданы.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Приобретение сувенирной продукции | |||||||

| 20 февраля | 10.01 | 60.01 | 10 000 | Принятие к учету материалов | Поступление (акт, накладная) — Товары (накладная) | ||

| 19.03 | 60.01 | 2 000 | Принятие к учету НДС | ||||

| 10.01 | 19.03 | 2 000 | Включение НДС в стоимость | ||||

| Регистрация СФ поставщика | |||||||

| 20 февраля | — | — | 12 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| Безвозмездная передача материалов | |||||||

| 22 февраля | 44.01 | 10.01 | 12 000 | Безвозмездная передача сувенирной продукции в рекламных целях | Безвозмездная передача | ||

| Отражение необлагаемой операции в разделе 7 декларации по НДС | |||||||

| 31 марта | — | — | 12 000 | Отражение необлагаемой операции в разделе 7 декларации по НДС | Формирование записей раздела 7 декларации по НДС | ||

Приобретение сувенирной продукции

Нормативное регулирование

Материалы, в т. ч. рекламная продукция, учитываются по фактической себестоимости их приобретения (заготовления) или учетным ценам на счете 10.01 «Сырье и материалы» (План счетов 1С).

В БУ фактическая себестоимость материалов формируется по сумме фактических затрат на приобретение (п. 5, п. 6 ПБУ 5/01).

В НУ фактическая стоимость МПЗ определяется аналогично: исходя из цен их приобретения и иных затрат на приобретение (п. 2 ст. 254 НК РФ).

В нашем примере приобретается сувенирная продукция стоимостью за 1 единицу менее 100 руб. для дальнейшей безвозмездной передачи ее в рекламных целях. Такая операция не облагается НДС (пп. 25 п. 3 ст. 149 НК РФ), следовательно, НДС по приобретаемой рекламной продукции к вычету принять нельзя.

Если материалы приобретаются для операций, не подлежащих налогообложению (освобожденных от налогообложения), входящий НДС включается в стоимость таких материалов (пп. 1 п. 2 ст. 170 НК РФ).

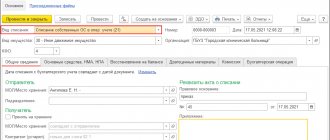

Учет в 1С

Приобретение сувенирной продукции оформите документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки – Покупки — Поступление (акты, накладные).

В шапке документа укажите:

- Договор — документ, по которому ведутся расчеты с поставщиком, Вид договора — С поставщиком.

В нашем примере расчеты по договору ведутся в рублях PDF, в результате выбора такого договора в документе Поступление (акт, накладная) автоматически устанавливаются следующие субсчета для расчетов с поставщиком:

- Счет расчетов — 60.01 «Расчеты с поставщиками и подрядчиками»;

- Счет авансов — 60.02 «Расчеты по авансам выданным».

В табличной части указывается:

- Номенклатура — приобретаемая сувенирная продукция из справочника Номенклатура.

- Способ учета НДС — Учитывается в стоимости.

Проводки по документу

Документ формирует проводки:

- Дт 10.01 Кт 60.01 — рекламная продукция принята к учету;

- Дт 19.03 Кт 60.01 — НДС принят к учету;

- Дт 10.01 Кт 19.03 — входящий НДС включен в стоимость рекламной продукции.

Документ формирует движения по регистру НДС предъявленный:

- регистрационную запись Приход по счету-фактуре на сумму предъявленного НДС;

- регистрационную запись Расход по счету-фактуре на сумму НДС включенного в стоимость.

Следовательно, входящий НДС не будет принят к вычету, а счет-фактура не будет отражена в Книге покупок.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по оприходованию материалов. В 1С используется Приходный ордер по форме М-4.

Бланк можно распечатать по кнопке Печать – Приходный ордер (М-4) документа Поступление (акт, накладная). PDF

Учет НДС по приобретенным материалам при применении УСН

Предприниматель применяет УСН. Вид деятельности – производство корпусной мебели по заказам для офисов, предприятий торговли и пр. В последнее время приобретать материалы для изготовления мебели приходится у организаций, которые являются плательщиками НДС, что отражено в сопроводительных документах (счета-фактуры, накладные, чеки). Как нам поставить на приход такие материалы?

Наша цена увеличивается на сумму НДС? Как правильно отразить стоимость списанных в производство материалов в Книге учета доходов и расходов? Нужно ли вести отдельный учет материалов, приобретенных с НДС, и материалов без выделения НДС по сопроводительным документам? И если в Книге учета доходов и расходов НДС не выделялся отдельной строкой, какие санкции могут быть применены, какие могут быть последствия?

Прежде всего отметим, что порядок учета «входного» НДС по материалам в расходах при исчислении единого налога при УСН является предметом разногласий между налогоплательщиками и проверяющими.

Согласно п.п. 5 и 8 п. 1 ст. 346.16 НК РФ

при определении объекта налогообложения по единому налогу налогоплательщик уменьшает полученные доходы на материальные расходы, а также на расходы в виде суммы НДС по оплаченным товарам (работам, услугам), приобретенным налогоплательщиком и подлежащим включению в состав расходов.

Материалы Вы приобретаете по договору поставки, в рамках которого они являются товаром.

Следовательно, в расходах при УСН учитывается НДС по приобретенным и оплаченным Вами материалам, стоимость которых подлежит включению

в состав расходов.

Порядок признания расходов установлен ст. 346.17 НК РФ

.

В соответствии с п. 2 ст. 346.17 НК РФ

расходами налогоплательщика признаются затраты

после их фактической оплаты

.

Оплатой товаров

(работ, услуг) и (или) имущественных прав признается

прекращение обязательства

налогоплательщика – приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав.

При этом ст. 346.17 НК РФ

для

некоторых видов

расходов установлены

особые условия

для учета их в целях исчисления единого налога.

В частности, расходы по приобретению сырья и материалов учитываются в составе расходов по мере списания данного сырья и материалов в производство.

Однако в отношении «входного» НДС

, в том числе «входного» НДС по материалам, особые условия включения его в состав расходов НК РФ

не установлены

.

Поэтому суммы НДС по оплаченным материалам должны признаваться расходами по общему правилу

, установленному

п. 2 ст. 346.17 НК РФ

, –

после их фактической оплаты

, то есть сразу после того, как будет произведена оплата (с учетом НДС) материалов поставщику.

Но налоговики во главе с Минфином РФ считают, что суммы налога на добавленную стоимость, уплаченные налогоплательщиком при приобретении материалов, следует учитывать при определении налоговой базы по единому налогу в части, относящейся к стоимости оплаченных материалов, списанных в производство

. Делая свои выводы, чиновники опираются на то, что в

п.п. 8 п. 1 ст. 346.16 НК РФ

говорится об учете в составе расходов сумм НДС

по товарам, подлежащим включению в состав расходов

.

Слова «подлежащим включению в состав расходов» чиновники понимают как «фактически включенным в состав расходов».

А так как расходы на приобретение материалов учитываются в целях исчисления единого налога по мере списания материалов в производство, то и «входной» НДС по материалам должен учитываться только при списании этих материалов в производство.

В то же время слова «по товарам, подлежащим включению в состав расходов» исходя из их буквального прочтения означают лишь потенциальную возможность

учета стоимости товаров (являющихся для Вас материалами) в расходах.

Кроме того, п. 1 ст. 346.16 НК РФ

устанавливает только

перечень

расходов, а

порядок

учета расходов определен в

п. 2 ст. 346.17 НК РФ

, где не прописаны особые условия учета «входного» НДС в расходах.

Если Вы придерживаетесь варианта учета «входного» НДС, следующего из норм НК РФ (включение НДС в расходы независимо от момента отпуска материалов в производство), то отдельный учет материалов, приобретенных с НДС, и материалов, приобретенных без НДС, Вам вести не требуется

, так как у Вас нет необходимости отслеживать, какие именно материалы (закупленные с НДС или без НДС) отпущены в производство.

В этом случае НДС Вам придется выделять отдельной строкой

в Книге учета доходов и расходов, так как, во-первых, НДС и стоимость материалов – это два разных вида расходов, а во-вторых, момент учета этих расходов скорее всего не будет совпадать: НДС Вы учтете сразу после оплаты материалов, а стоимость самих материалов будете отражать по мере отпуска материалов в производство.

Если же Вы решите учитывать «входной» НДС согласно рекомендациям налоговиков, то Вам придется организовать учет материалов таким образом, чтобы Вы могли определить, какие именно материалы (закупленные с НДС или без НДС) отпущены в производство. Ведь иначе вы не сможете определить, в какой момент «входной» НДС можно признать расходом.

Что касается выделения НДС в Книге учета доходов и расходов отдельной строкой, то, с одной стороны, «входной» НДС и материальные расходы – это разные виды расходов. Поэтому, как правило, их отражают в Книге учета доходов и расходов в отдельных строках.

Но с другой стороны, ни Налоговым кодексом, ни Порядком заполнения Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, утвержденным приказом Минфина РФ от 30.12.2005 г. № 167н, не предусмотрено

, что НДС и стоимость отпущенных в производство материалов нужно отражать в Книге учета доходов и расходов

в отдельных строках

. А значит, никакие санкции за «нарушение» этого неустановленного правила применяться не могут.

Даже Минфин РФ в письме от 26.06.2006 г. № 03-11-04/2/131 (опубликовано в № 27 «А-Э») пришел к выводу, что так как суммы налога на добавленную стоимость по приобретенным сырью и материалам учитываются при исчислении единого налога только в части, относящейся к стоимости этого сырья и материалов, списанных в производство, налогоплательщики могут учитывать при налогообложении стоимость сырья и материалов с учетом налога на добавленную стоимость

.

В этом случае в Книге учета доходов и расходов НДС отдельной строкой выделяться не будет.

Правда, в этом письме Минфин РФ разъяснял порядок учета «входного» НДС по материалам организациями общественного питания

.

Но эти выводы чиновников вполне применимы и для других отраслей.

Теперь поговорим о том, должна ли Ваша цена (как мы поняли – цена Вашей готовой продукции) увеличиваться на сумму НДС.

Так как «входной» НДС включается в расходы при исчислении единого налога, то с экономической точки зрения для Вас не имеет значения, с НДС или без НДС Вы приобрели материалы.

Главное для Вас – это окончательная стоимость материалов, которую Вы уплачиваете поставщику материалов.

Например, Вы купили материалы у одного поставщика за 11800 руб. (в том числе НДС 1800 руб.), и у другого поставщика – то же количество аналогичных материалов за 11800 руб. (без НДС).

Произведя мебель как из материалов первого поставщика, так и из материалов второго поставщика, и продав мебель за одинаковую цену, Вы получите одинаковый экономический результат, так как и в первом, и во втором случае вся сумма, истраченная на приобретение материалов (11800 рублей) будет учтена в расходах при исчислении единого налога.

Налогоплательщики, применяющие УСН, не признаются плательщиками НДС (п. 2. 3 ст. 346.11 НК РФ

).

Поэтому независимо от того, с НДС или без НДС были приобретены материалы для производства мебели, Вы не должны дополнительно к цене мебели начислять и предъявлять своим покупателям НДС.

Регистрация СФ поставщика

Входящий НДС нельзя принять к вычету, даже если соблюдено правило 5%, т. к. материалы приобретены только для операций, не облагаемых НДС (п. 2 ст. 171 НК РФ, Письма Минфина РФ от 02.10.2017 N 03-07-11/63926, от 05.10.2017 N 03-07-11/65098).

БухЭксперт8 советует: независимо от того, что счет-фактура не регистрируется в Книге покупок, зарегистрировать ее в 1С на случай, если в будущем по данным материалам изменится Способ учета НДС.

Для регистрации входящего счета-фактуры от поставщика необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная).

- Код вида операции — «Получение товаров, работ, услуг».

Документ проводок по БУ и НУ не формирует.

Налоговые вычеты по НДС при оплате товаров заемными средствами

Предприятие получило денежные средства по договорам краткосрочного и долгосрочного займа.

На заемные деньги были приобретены товары и материалы.

Правомерно ли был взят НДС к вычету по полученным счетам-фактурам, так как деньги еще не возвращены займодавцу?

Конституционный Суд РФ в Определении от 08.04.2004 г. № 169-О указал, что в случае оплаты начисленных поставщиками сумм НДС с помощью имущества

(в том числе денежных средств и ценных бумаг), полученного налогоплательщиком

по договору займа

, несмотря на факт отчуждения налогоплательщиком-заемщиком в оплату начисленных поставщиками сумм НДС заемного имущества (в том числе заемных денежных средств и заемных ценных бумаг), передача имущества начинает отвечать второму, более важному обязательному признаку, позволяющему принимать начисленные суммы налога к вычету, а именно признаку реальности затрат, только

в момент исполнения налогоплательщиком своей обязанности по возврату суммы займа

.

Таким образом, Суд пришел к выводу, что право на вычет сумм НДС

, уплаченных покупателем за счет заемных средств, возникает у покупателя только

после возврата заемных средств

.

04.11.2004 г. Конституционный Суд РФ вынес новое Определение № 324-О, в котором указал, что из Определения от 08.04.2004 г. № 169-О не следует, что налогоплательщик во всяком случае не вправе произвести налоговый вычет

, если сумма налога на добавленную стоимость уплачена им поставщику товаров (работ, услуг) в составе цены, в частности денежными средствами (в том числе до момента исполнения налогоплательщиком обязанности по возврату займа).

Право на вычет сумм налога, предъявленных налогоплательщику и уплаченных им при приобретении товаров (работ, услуг), не может быть предоставлено в том случае, если налогоплательщик не несет реальных затрат

на оплату начисленных поставщиком сумм налога на добавленную стоимость, то есть если имущество, приобретенное по возмездной сделке, к моменту его передачи поставщику в счет оплаты начисленных сумм налога не только не оплачено либо оплачено не полностью, но и

явно не подлежит оплате в будущем

.

То есть ограничение права на вычет сумм НДС, уплаченных за счет заемных средств, касается только недобросовестных налогоплательщиков

.

Налоговики всегда были против применения вычета сумм НДС, уплаченного за счет заемных средств.

А вот Минфин РФ еще 28.06.2004 г. в письме № 03-03-11/109 указывал, что принимая во внимание то, что на основании п. 1 ст. 807 Гражданского кодекса РФ

денежные средства, полученные заемщиком по договору займа, являются его собственностью, суммы налога на добавленную стоимость, фактически уплаченные налогоплательщиком

за счет заемных средств, подлежат вычету

.

Поскольку до 2006 года для применения налоговых вычетов по НДС требовался факт уплаты

сумм НДС

, то, если указанная Вами операция произошла в 2005 году, в случае спора с налоговым инспектором Вам следует руководствоваться вышеприведенными нормативными документами.

С 2006 года ситуация упростилась.

С учетом изменений, внесенных в главу 21 НК РФ, налогоплательщики могут с 01.01.2006 года применять налоговый вычет по НДС независимо от факта уплаты сумм налога

, кроме случаев, специально оговоренных в

статьях 171, 172 НК РФ

.

Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), имущественных прав на территории Российской Федерации после принятия на учет указанных товаров (работ, услуг), имущественных прав

и при наличии соответствующих

первичных документов

.

Таким образом, поскольку в 2006 году факт оплаты покупателем сумм НДС, предъявленных поставщиком, для целей применения налоговых вычетов не имеет значения, то также не имеет значения и то, за счет каких средств (собственных или заемных) будет уплачен НДС

.

При импорте товаров

(ввозе на таможенную территорию РФ) для применения налогового вычета требуется уплата НДС.

Однако, учитывая позицию Конституционного Суда РФ, уплата НДС за счет заемных средств в этом случае также не повлияет на право применения вычета

.

Безвозмездная передача материалов

Безвозмездная передача сувенирной продукции относится к расходам на рекламу. Для целей налогового учета эти расходы нормируются (п. 4 ст. 264 НК РФ).

Расходы на рекламу, связанные с затратами на продажу продукции, работ и услуг, в бухгалтерском учете отражаются по Дт 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (План счетов 1С).

Передача товаров стоимостью менее 100 руб. за единицу в рекламных целях не облагается НДС (пп. 25 п. 3 ст. 149 НК РФ).

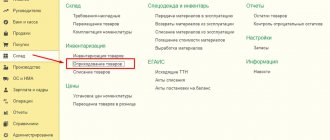

Безвозмездную передачу материалов неопределенному кругу лиц оформите документом Безвозмездная передача в разделе Продажи — Продажи — Безвозмездная передача.

В документе укажите:

- Получатель — не заполняется, т. к. передача осуществляется неопределенному кругу лиц;

- Код операции — 1010275 «Передача в рекламных целях товаров (работ, услуг)»;

- Ручка с символикой организации: безвозмездно переданная рекламная продукция, выбирается из справочника Номенклатура;

- Цена — цена приобретения (Письмо Минфина РФ от 20.07.2017 N 03-07-11/46167);

- % НДС — Без НДС: материалы с себестоимостью за единицу менее 100 руб. НДС не облагаются (пп. 25 п. 3 ст. 149 НК РФ).

На вкладке Счет затрат заполните:

- Счет затрат — 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность»;

- Статьи затрат — статья с видом расхода Расходы на рекламу (нормируемые).

Вид расхода, указанный по Статье затрат, влияет на то, будет ли отражена сумма по данной статье в НУ, и какую строку в декларации по налогу на прибыль она займет.

Подробнее о справочнике Статьи затрат для налогового и бухгалтерского учета

Подробнее Как признаются нормируемые расходы на рекламу в НУ

Проводки по документу

Документ формирует проводку:

- Дт 44.01 Кт 43 — стоимость сувенирной продукции учтена в расходах на рекламу.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по передаче сувенирной продукции неопределенному кругу лиц. В 1С используется Требование-накладная по форме М-15.

Бланк можно распечатать по кнопке Печать – Требование-накладная (М-15) документа Безвозмездная передача. PDF

Регистрация

По мнению проверяющих, восстанавливать НДС нужно еще в ряде случаев.

Например, при хищении, уничтожении, конфискации товаров и т.п.

Чиновники утверждают, что «входной» НДС в этих случаях подлежит восстановлению, так как украденные (уничтоженные, конфискованные и т.п.) товары уже не используют в деятельности, облагаемой НДС (письма Минфина РФ от 4 июля 2011 г. № 03-03-06/1/387, УФНС России по г. Москве от 25 ноября 2009 г. № 16-15/123920.1).

Однако арбитражные суды придерживаются другой точки зрения. Кодекс обязывает платить только законно установленные налоги. Значит, восстановление НДС, ранее правомерно принятого к вычету, должно быть предусмотрено законом. Случаи, в которых нужно восстановить налог, перечислены в пункте 3 статьи 170 Налогового кодекса. Этот перечень является закрытым. Следовательно, обязанность по восстановлению сумм НДС, не предусмотренная кодексом, незаконна (решения ВАС России от 9 мая 2011 г. № 3943/11, от 23 октября 2006 г. № 10652/06).

Не упомянуто в пункте 3 статьи 170 Налогового кодекса и выбытие имущества в результате пожара. На этом основании в письме от 21 мая 2015 г. № ГД-4-3/8627 ФНС России сделала вывод, что НДС, ранее принятый к вычету по сгоревшему имуществу, восстанавливать не нужно.

Однако в большинстве случаев чиновники трактуют положения Налогового кодекса, касающиеся восстановления НДС, в свою пользу. В письме от 17 августа 2015 г. № 03-07-11/47347 Минфин выразил мнение, что если товар не был поставлен и уплаченный аванс не был возвращен, НДС, принятый к вычету при перечислении аванса, нужно восстановить в момент списания дебиторской задолженности.

Свою позицию финансисты обосновывают тем, что вычетам подлежат суммы налога по товарам, которые используются для осуществления лишь облагаемых НДС операций (п. 2 ст. 171 НК РФ). А вот если товары не используются в операциях, облагаемых этим налогом, то вычет НДС применить нельзя.

Поскольку в рассматриваемой ситуации поставка товара не состоялась, следовательно, оснований для принятия к вычету НДС не имеется. По мнению Минфина, покупатель должен восстановить НДС, принятый к вычету при перечислении поставщику предоплаты в счет предстоящей поставки товара.

Делается это при списании дебиторской задолженности, которая образовалась в связи с перечислением поставщику авансового платежа, отмечают финансисты.

Однако, исходя из буквального прочтения пункта 3 статьи 170 Налогового кодекса, восстановление НДС в рассматриваемом случае не требуется. Ведь данная ситуация не упомянута в закрытом перечне вариантов восстановления налога, перечисленных в этой норме.

Таким образом, списание дебиторской задолженности в сумме аванса, уплаченного по несостоявшейся поставке, как основание для восстановления НДС Налоговым кодексом не предусмотрено.

Однако если покупатель не восстановит налог, могут возникнуть претензии со стороны проверяющих. Отстаивать свою позицию налогоплательщику придется в суде, но учитывая сложившуюся арбитражную практику, вероятность разрешения спора в его пользу довольно высока.

Вот примеры арбитражных дел, проигранных налоговиками:

- налоговая инспекция потребовала от фирмы восстановить НДС, ранее принятый к вычету, по похищенному имуществу. Однако судьи всех инстанций сочли это требование незаконным и отказали налоговикам (постановление ФАС Московского округа от 16 ноября 2010 г. № КА-А40/13770-10);

- решение налоговой инспекции в части доначисления НДС, пеней и штрафов признано незаконным, поскольку такое основание, как списание или уничтожение товарно-материальных ценностей в результате истечения срока годности, в пункте 3 статьи 170 Налогового кодекса отсутствует (постановление ФАС Дальневосточного округа от 27 декабря 2010 г. № Ф03-8694/2010);

- судьи решили, что у (постановление ФАС Поволжского округа от 27 января 2011 г. по делу А55-7952/2010);

- налоговая инспекция потребовала от фирмы восстановить НДС по товарам, не использованным в операциях, облагаемых налогом, в связи с браком. Постановлением ФАС Поволжского округа от 30 ноября 2010 года № А55-33697/2009 решение налоговиков признано недействительным;

- налоговая инспекция потребовала от организации восстановить НДС по товарам, утраченным в связи с пожаром. Судьи трех инстанций признали такое требование незаконным, а соответствующее решение инспекции – недействительным (постановление ФАС Московского округа от 25 декабря 2013 г. № Ф05-16440/2013 по делу № А40-34818/13);

- организация приобрела товары для перепродажи, и заявила к вычету предъявленный НДС. Однако затем в отношении части товара была проведена независимая экспертиза, в ходе которой установлено, что товары являются неликвидными. Неликвидный товар списан и передан на свалку. Налоговая инспекция потребовала, чтобы организация восстановила НДС по этим товарам. Однако суд встал на сторону фирмы (постановление ФАС Северо-Кавказского округа от 7 мая 2014 г. № А32-18211/2012).

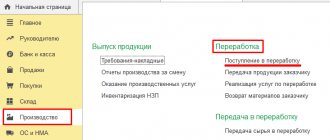

Отражение необлагаемой операции в Разделе 7 Декларации по НДС

Безвозмездную передачу рекламной продукции как необлагаемую операцию необходимо отразить в разделе 7 декларации по НДС по коду 1010275 (Приложение №1 к Порядку заполнения налоговой декларации по НДС, утв. Приказом ФНС РФ от 29.10.2014 N ММВ-7-3/[email protected]).

Для осуществления операций, необлагаемых НДС, необходимо организовать ведение раздельного учета входящего НДС (п. 4 ст. 170 НК РФ).

Для автоматического отражения в разделе 7 декларации по НДС необлагаемых операций сформируйте документ Формирование записей раздела 7 декларации по НДС в разделе Операции – Закрытие периода — Регламентные операции по НДС.

Внесите необлагаемую операцию по кнопке Заполнить.

В табличной части проверьте:

- Код операции — 1010275 «Передача в рекламных целях товаров (работ, услуг)»;

- Подтверждающие документы — список подтверждающих документов, указывается Тип документа его Номер и Дата;

- Сумма реализации (Графа 2) — 12 000 (стоимость безвозмездно переданной сувенирной продукции);

- НДС (Графа 4) — Прямой — 2 000 (сумма НДС, включенная в стоимость сувенирной продукции).

При проведении документа требуется осуществить распределение НДС по кнопке Распределить НДС.

Если приобретенный товар, работа, услуга используется как в льготных операциях, так и в облагаемых НДС, то входящий налог следует распределить между ними. После этого будет заполнена графа НДС (Графа 4) – Распределенный.

В данном примере весь НДС рекламной продукции должен быть отнесен к льготной операции, поэтому заполняется графа НДС (Графа 4) – Прямой. Распределение НДС не повлияет на результат, и это действие необходимо только для проведения документа.

Декларация по НДС

В декларации по НДС необлагаемая НДС операция отражается: PDF

- в Разделе 7 «Операции, не подлежащие налогообложению…».

Представление реестра подтверждающих документов

Если операция не облагается НДС по ст. 149 НК РФ, налоговый орган вправе истребовать у налогоплательщика Пояснения об операциях (по каждому коду операции), по которым применены налоговые льготы (п. 6 ст. 88 НК РФ)

Рекомендуемая форма пояснений (Письмо ФНС РФ от 26.01.2017 N ЕД-4-15/[email protected]):

- Реестр (Приложение N 1 к Письму ФНС).

- Перечень и формы типовых договоров, применяемых налогоплательщиком при осуществлении операции по соответствующим кодам.

Для автоматического заполнения реестра в Коде операции раздела 7 декларации по НДС укажите:

- флажок Операция не подлежит налогообложению (ст. 149 НК РФ);

- флажок Включается в реестр подтверждающих документов;

- Вид необлагаемой операции для заполнения реестра подтверждающих документов.

Код операции раздела 7 декларации по НДС можно открыть непосредственно из документа Безвозмездная передача или через Главное меню — Все функции – Справочники – Коды операций раздела 7 декларации по НДС.

Реестр подтверждающих документов сформируйте в разделе Отчеты – НДС – Реестр к разделу 7 декларации. PDF

См. также:

- Как в 1С вести раздельный учет входящего НДС, если есть облагаемые и не облагаемые НДС операции?

- Порядок ведения раздельного учета

- Методика раздельного учета в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно