Что представляет собой материальная помощь к отпуску?

Для того чтобы ответить на вопрос, входит ли в расчет отпускных материальная помощь, следует определиться с тем, что понимать под материальной помощью в контексте отпускных выплат.

Президиум ВАС РФ в постановлении от 30.11.2010 № ВАС-4350/10 приводит тезис о том, что к материальной помощи следует относить выплаты работодателя, не связанные с выполнением работником трудовой функции и направленные на удовлетворение социальных потребностей гражданина в трудной ситуации. Это может быть, например, причинение вреда имуществу и/или здоровью в связи с чрезвычайным происшествием, тяжелое заболевание, смерть близкого родственника, рождение (усыновление) ребенка и т. д.

По логике указанного постановления к материальной помощи — к отпуску в том числе — также следует относить выплаты, которые:

- не входят в систему оплаты труда;

- не выплачиваются на регулярной основе;

- не связаны с производительностью труда;

- не носят стимулирующего характера.

И если та или иная выплата (при этом неважно, единовременная она или многократная) будет соответствовать указанным 4 критериям, то она вполне может быть классифицирована как материальная помощь.

Для того чтобы доказать проверяющим, что такие выплаты являются именно материальной помощью — к отпуску или нет, неважно, — фирма-работодатель может в коллективном трудовом договоре или в положении о материальной помощи привести четкое определение материальной помощи, а также критерии ее предоставления. За основу можно взять рассмотренные нами тезисы ВАС РФ.

См. подробнее в материале «Положение об оказании материальной помощи работникам».

Входит ли в расчет отпускных материальная помощь

Статья акутальна на: Июль 2021 г.

Материальная помощь – мера поощрения. Она присуждается по решению работодателя. Ее могут получить лучшие работники, которые продемонстрировали свои успехи за определённый период, например, месяц.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Материальная помощь может быть представлена сотруднику при возникновении каких-либо особых ситуаций.

В любом случае, данная выплата является разовой и не включается в систему оплаты труда работника.

Будет ли учитываться материальная помощь при расчете отпускных, а именно среднего заработка сотрудника? Законодатель отрицательно отвечает на данный вопрос и исключает материальную помощь из числа доходов, которые учитываются при проведении расчетов размера отпускных.

Условия предоставления

Отпуск предоставляется всем работникам, которые отработали в компании год (ст. 114 ТК РФ). В такой ситуации сотрудник может претендовать на оплачиваемые выходные на протяжении 28 дней (ст. 115 ТК РФ).

В некоторых случаях данный период увеличивается. Например, когда сотрудник трудится на условиях ненормированного рабочего дня, он получает дополнительные 3 дня.

Отпуск могут получить также работники, которые выполняют трудовую функцию неполный рабочий день. Его получают совместители. Отпуск предоставляется согласно графику отпусков.

Если работник только трудоустроился, то может отдохнуть после 6 месяцев работы. Для некоторых категорий сотрудников данный срок не учитывается, в том числе для несовершеннолетних.

Особенности начисления

Отпускные – выплаты, которые производятся в период нахождения работника в отпуске. В течение этого времени сотрудник не получает заработной платы.

Средства предоставляются ему единовременно – за 3 дня до отпуска.

Расчет отпускных производится, исходя из размера среднего заработка. Чтобы получить данный показатель необходимо выявить расчетный период и суммировать доходы, полученные за этот срок.

Законодатель определяет понятие среднего заработка в ТК РФ. Необходимо придерживаться установленных в законе правил для его расчета.

Какие выплаты учитываются?

При вычислении среднего заработка учитываются выплаты работника за расчетный период. Необходимо знать, что не вся прибыль будет рассматриваться при проведении расчетов.

Так, следующие доходы не учитываются при вычислении среднего заработка в 2021 году:

- пособия по временной нетрудоспособности;

- пособия, которые не облагаются НДФЛ;

- командировочные;

- выплаты, которые носят компенсационный характер (за питание, проезд и пр.).

Не учитываются при расчетах отдельные виды премий. А именно те, которые не предусмотрены принятой системой оплаты труда работника.

Средний заработок

Средний заработок рассчитывается по формуле: доходы, полученные в расчетном периоде/12/29,3, где:

- 12 – количество месяцев расчетного периода (может быть меньше 12);

- 29,3 – среднее количество суток в месяце.

При вычислении среднего заработка необходимо получить данные по доходу работника за расчетный период.

В число таких выплат включаются следующие:

- размер оклада;

- прибыль от сдельной работы;

- вознаграждение в не денежной форме;

- авторское вознаграждение;

- доплата за выполнение трудовой функции в сверхурочное время;

- премии и доплаты, которые установлены системой оплаты труда.

Расчетный период определяется в месяцах, которые отработаны полностью.

Из данного периода исключаются дни, если работник не трудился в силу следующих причин:

- отсутствие на работе по причине болезни, травмы, что подтверждает листок временной нетрудоспособности;

- декретный отпуск;

- периоды простоя;

- отпуск без сохранения заработной платы.

Материальная помощь при расчете отпускных

На предприятии может действовать система вознаграждения работников, которые лучше всех отработали определённый период, или же в течение какого-либо времени осуществляли работы без замечаний. Обычно такая выплата именуется материальной помощью.

Ее основное значение – стимулирующее действие. Она призвана повысить качество выполняемой работы.

Учитывается ли матпомощь при расчете отпускных? Будет ли она включена в «доходы» при вычислении среднего заработка? Данные вопросы очень важны, так как чем выше доходная база, тем больший размер отпускных получить сотрудник.

Как рассчитывается сумма отпускных? Смотрите тут.

Включается ли?

Материальная помощь, так же, как и разовые вознаграждения не включается в доходную базу при вычислении среднего заработка. Она исключается по причине ее отсутствия в предусмотренной для работника системе оплаты труда.

Выше мы определили, какие выплаты будут суммироваться для вычисления суммы среднего заработка. Полученное число необходимо разделить сначала на количество месяцев, которые составляют расчётный период, а затем на среднее число суток в месяце (29,3).

Таким образом можно вычислить размер среднедневного дохода. При умножении данного числа на количество суток отпуска можно получить сумму отпускных, которые будут начислены работнику.

Часто задаваемые вопросы

Процесс начисления отпускных довольно часто вызывает вопросы у работников. Действительно, в законе мало что говориться о проведении расчётов.

Фактически все действия осуществляет бухгалтерия и определить правильность проведения вычислений бывает очень трудно.

Кроме того, на практике возникают разные ситуации, которые также следует учитывать при расчетах. Например, как проводится расчет среднего заработка для совместителя, будет ли учитываться доход за не полностью отработанный месяц, все ли премии исключаются из доходной базы.

Неполный отработанный месяц

Мы уже упоминали о том, что при расчете среднего заработка принимаются во внимание только полностью отработанные месяца. Как быть, если сотрудник в расчетном периоде болел или находился в декрете? Или же в его случае имели место иные периоды, которые подлежат исключению.

Если сложилась такая ситуация, то необходимо учитывать не весь месяц, а лишь те дни, которые работник выполнял свою трудовую функцию, то чтобы вычислить сутки, включаемые в общий период необходимо выполнить следующие вычисления:

29,3/количество суток в месяце*сутки, которые работник выполнял свою трудовую функцию.

Продемонстрируем на примере. Иванов А.П. уходит в отпуск. В сентябре он брал больничный на 14 дней. Соответственно, фактически он отработал 16 дней. А теперь проведем вычисление количества суток, которые будут включены в расчетный период: 29,3/30*16=15,63

Это важно знать: Какие налоги удерживаются с отпускных

Учитываются ли премии?

Денежные вознаграждения являются частью системы оплаты труда, поэтому они включаются в состав доходной части. Не играет роли срок начисления поощрения.

Выплаты, которые производятся за день, месяц или год учитываются в равной мере, если были выданы в расчетном периоде.

Но данные правила распространяются только на премии, которые определены внутренними документами и носят не разовый характер.

Когда должны переводить отпускные по закону? Читайте здесь.

Нужно ли с отпускных платить страховые взносы? Подробности в этой статье.

Совместительство

Совместитель имеет право на отпуск. Выходные дни на дополнительной работе предоставляются параллельно с периодом отдыха на основном месте.

Расчёт отпускных осуществляется по тем же правилам.

На видео о том, что учитывается при начислении

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Как правильно учитывать материальную помощь при расчете отпускных за ежегодный отпуск – пример

При оплате ежегодного отпуска бухгалтер суммирует доход сотрудника за год и делит на отработанные дни. Полученный дневной заработок умножается на дни отдыха, в итоге получается сумма отпускных к выплате.

Если в расчетном периоде работнику выплачивалась материальная помощь, то следует правильно ее учитывать при расчете среднего заработка.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

Входит ли по закону?

Суммы, включаемые в общий доход для среднедневного заработка, указаны в п.2 Положения №922 от 24.12.2007.

В числе приведенных выплат значатся все те суммы, которые включены в систему оплаты труда. Это же подтверждает и ст.139 ТК РФ.

Что такое материальная помощь и можно ли ее отнести к выплате, связанной с оплатой труда?

Мат. помощью называется финансовая поддержка, оказываемая работнику в связи с различными жизненными ситуациями.

Например, работодатель может помочь своему сотруднику деньгами в связи с рождением ребенка, смертью родственника, свадьбой, болезнью, сложной жизненной ситуацией, в которую попал человек.

Решение о выплате принимается работодателем либо на основании своей локальной документации, либо по собственной инициативе.

В организации могут быть приняты локальные акты, где прописано, за что работнику может быть выплачена материальная помощь, а также ее размеры.

При наступлении события сотруднику выплачивается денежная сумма.

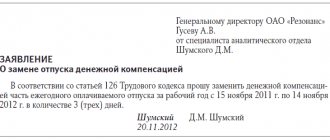

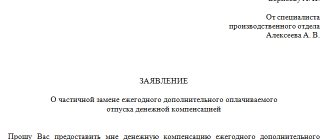

Кроме того, человек сам, попав в тяжелую ситуацию, требующую существенных денежных вливаний, может обратиться к руководству с просьбой о денежной поддержке безвозмездного плана.

В этой ситуации работодатель самостоятельно принимает решение об удовлетворении просьбы заявителя.

Подобные материальные выплаты никак не связаны с трудовой деятельностью работника в организации, его производственной функцией, выполнением рабочих задач, а потому такая денежная помощь не может включаться в систему оплаты труда и не входит в расчет среднего заработка для отпускных.

Этот же вывод подтверждает и п.3 Положения №922, где сказано, что выплаты социального характера и иного плана, не связаного с рабочим процессом, не входят в расчет.

Тут же дано пояснение, что к подобным суммам можно отнести и материальную помощь.

Рассчитать отпускные в онлайн режиме на сайте можно в калькуляторе.

Что учитывается?

В Положении №922 четко говорится о том, что материальная помощь, оказываемая сотруднику в связи с различными жизненными ситуациями, никак не связана с оплатой труда и не должна включаться в расчет отпускных.

Однако на практике возникает множество сложностей с тем, нужно ли учитывать ту или иную выплату работнику в общий доход. Связано это с отсутствием четкого понятия у работодателя, что такое система оплаты труда.

Многие организации не утруждают себя процессом оформления Положений об оплате труда, премировании, Коллективного договора.

То есть в некоторых компаниях нет четкой информации, какую выплату можно трактовать как премия, а какую как материальная помощь.

В средний заработок можно включить только те выплаты сотрудникам, которые связаны с:

- его трудовыми обязанностями;

- рабочими заслугами;

- выполнением поставленных рабочих задач;

- выполнение определенных трудовых показателей.

Подобные выплаты именуются премиями, могут назначаться по итогам месяца, квартал, года или иного периода, а также носить разовый характер.

Именно единовременные премии чаще всего путают с материальной помощью.

Разовые премиальные за достижения на работе нужно включать в расчет, а материальную помощь социального и иного характера, не связанного с трудовой деятельностью работника, учитывать не нужно.

Что не включается?

Денежную выплату можно назвать материальной помощью, которая не входит в заработок для отпускных, в случае, если для нее выполняются следующие условия:

- она не связана с выполнением должностных обязанностей;

- направлена на удовлетворение социальных потребностей;

- не прописана в локальных актах и положениях в качестве составной части оплаты труда;

- не носит регулярный характер;

- не стимулирует работника к лучшей работе.

Примерами такой мат.помощи являются суммы:

- выплаты к праздничным датам (день рождения, официальные праздники, день фирмы);

- выдаваемые в связи со значимыми событиями в жизни работника (свадьба, рождение, смерть);

- выплачиваемые по причине сложной жизненной ситуацией (не хватает денег не оплату кредита, лечение);

- назначаемые в связи со стихийными бедствиями (пожар, землетрясение, наводнение);

- прочие выплаты, носящие социальный характер.

Пример

Петров уходит в отпуск с 20 июня 2021 года.

Какие из выплат нужно включить в расчет:

- 5 000 – это разовая премия, выплаченная в связи с выполнением определенного трудового показателя – входит в отпускные.

Источник: https://TrudGid.ru/otpusk/vhodit-li-v-raschet-otpusknyh-materialnaja-pomoshh.html

Какое имеет значение факт отнесения выплат к материальной помощи?

Критерии отнесения тех или иных выплат к материальной помощи для работодателя могут играть роль:

1. При ведении налогового учета.

Дело в том, что материальную помощь нельзя включить в расходы при расчете налогооблагаемой базы по налогу на прибыль (п. 23 ст. 270 НК РФ). В свою очередь, выплаты работникам, не признаваемые материальной помощью, в расходы включаются.

О том, как матпомощь влияет на величину налога на прибыль, узнайте в Готовом решении от КонсультантПлюс, получив бесплатный пробный доступ.

Как материальная помощь облагается страховыми взносами, читайте в этой статье.

См. также:

- «Облагается ли материальная помощь сотруднику НДФЛ?»;

- «Отражаем материальную помощь при УСН «доходы минус расходы».

2. При исчислении отпускных.

Материальная помощь может быть как полностью исключена из формулы расчета отпускных (п. 3 Положения об особенностях порядка исчисления средней зарплаты, утвержденного постановлением Правительства России от 24.12.2007 № 922), так и в ряде случаев и с определенными ограничениями включена в нее (п. 6 Правил исчисления денежного содержания федеральных государственных гражданских служащих, утвержденных постановлением Правительства РФ от 06.09.2007 № 562, далее — Правила).

Но когда материальную помощь к отпуску (или предоставленную до него) следует включать в расчет отпускных?

Ответ на данный вопрос зависит от правового статуса фирмы работодателя. Дело в том, что законодательством РФ установлены отдельные правила расчета отпуска для:

- федеральных гражданских служащих;

- остальных работников (в том числе сотрудников региональных и муниципальных ведомств).

Как учесть материальную помощь к отпуску в бухгалтерском учете, а также правильно рассчитать НДФЛ и страховые взносы, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и изучите вопрос более детально.

Матпомощь в размере 50 000 рублей при рождении ребенка

Вопрос, казалось бы, решен. Но судебных споров на эту3 тему меньше не становится. Особенно, когда речь идет о выплате не 4 000 рублей, а существенно большей суммы. В частности, выплата материальной помощи при рождении ребенка, которая составляет до 50 000 рублей.

С суммы единовременной материальной помощи в связи с рождением ребенка в пределах 50 000 рублей платить НДФЛ и страховые взносы не нужно. Эта норма установлена в подпункте 3 пункта 1 статьи 9 Закона № 212-ФЗ и подпункте 3 пункта 1 статьи 422 Налогового кодекса РФ.

Единая позиция налогового ведомства и ФСС четко определена: поскольку материальная помощь не облагается страховыми взносами, бухгалтерия компании не имеет права учитывать ее в среднем заработке, который применяется для расчета пособия по временной нетрудоспособности, беременности и родам, по уходу за ребенком.

Материальная помощь при рождении ребенка в разрешенном размере до 50 000 рублей, по сути, ничем не отличается от обычной матпомощи в размере 4 000 рублей. Никакую матпомощь нельзя включать в средний заработок.

Ровно такую же позицию поддерживают суды, и вы легко её найдете во множестве судебных решений.

Материальная помощь (единовременные выплаты) при расчете отпуска федеральных служащих: нюансы

К федеральным гражданским служащим относятся работники ведомств, которые получают зарплату за счет федерального бюджета без привлечения иных бюджетных источников финансирования (п. 1 ст. 10 закона «О системе государственной службы» от 27.05.2003 № 58-ФЗ).

Материальная помощь — разновидность дополнительных выплат федерального гражданского служащего (п. 2 Правил). Она обособляется от различных надбавок и поощрений и потому может рассматриваться как не имеющая отношения к системе оплаты труда.

Вместе с тем, в соответствии с п. 6 Правил, материальная помощь входит в расчет отпускных сотрудников федеральных ведомств. Но не полностью, а ограниченно — как 1/12 каждой из начисленных выплат за расчетный период перед отпуском (12 месяцев).

При этом в расчет берутся только фактические выплаты, а не нормативные, если таковые предусмотрены (письмо ФНС России от 23.11.2007 № ВЕ-6-16/906). В формуле расчета отпускных может быть учтено несколько выплат материальной помощи — к отпуску или до него (письмо Минздравсоцразвития РФ от 15.11.2007 № 3495-17).

Юрисдикция Правил, введенных постановлением 562, распространяется на все должности в федеральных ведомствах, кроме тех, по которым размер оплаты труда определяется исходя из показателей эффективности работы (в порядке, установленном п. 14 ст. 50 закона «О государственной гражданской службе» от 27.07.2004 № 79-ФЗ).

Учитывается ли материальная помощь при расчете отпуска в частной фирме?

В частных фирмах и всех тех хозяйствующих субъектах, которые не относятся к системе федеральных ведомств, материальная помощь не учитывается при исчислении размера отпускных — как и прочие выплаты социального характера. Данное правило касается, в частности, и муниципальных служащих (решение Ковылкинского районного суда Республики Мордовия от 25.03.2015 № 2-116/2015).

Нужно отметить, что сам факт использования понятия «материальная помощь» в локальных и общеотраслевых ведомственных (на уровнях ниже федерального) нормативах ничего не будет значить, если выплаты, ассоциированные с данным понятием, фактически не будут соответствовать критериям материальной помощи. Выплаты, названные материальной помощью в локальном акте, но не соответствующие им по существу, будут считаться трудовыми (письмо Минфина от 26.06.2012 № ЕД-4-3/[email protected]). Их нужно будет учитывать при расчете отпуска.

Если в нормативах, регулирующих работу конкретно федеральных ведомств, понятие «материальная помощь» прямо ассоциировано с системой оплаты труда (и не подпадает под действие п. 3 Положения по постановлению 922), то, тем не менее, учитывать такую помощь при расчете отпускных федеральным служащим нужно по Правилам, утвержденным постановлением 562.

Так, п. 32 Положения, введенного приказом Рособрнадзора от 17.07.2015 № 1247, устанавливает, что работникам Федеральной службы по надзору в сфере образования и науки полагается единовременное предоставление материальной помощи в размере одного оклада. Связь материальной помощи и трудовой функции очевидна, однако ее сумма не включается в расчет отпускных полностью, а только в 1/12 части — как предписывает вышестоящий ведомственный нормативный акт.

См. также «Материальная помощь при увольнении по собственному желанию».

Материальная помощь – это доход?

Рассмотрим, является ли материальная помощь доходом с точки зрения налогообложения. В ст. 210 НК РФ указано, что при расчете НДФЛ учитывают все доходы, полученные физлицом в конкретном налоговом периоде. Но в п. 8, 8.3 и 8.4 ст. 217 НК РФ приведен перечень выплат, которые полностью или частично не подлежат налогообложению, среди которых представлены некоторые виды единовременной матпомощи:

- в связи со смертью работника, или члена его семьи;

- пострадавшим от стихийного бедствия или теракта;

- при рождении (или усыновлении) ребенка (в пределах 50 тыс.руб.).

Для всех остальных видов матпомощи, необлагаемый лимит составляет 4000 руб. в год – сумма, превышающая этот предел, подлежит налогообложению (п. 28 ст. 217 НК РФ).

Начисляется ли районный коэффициент на материальную помощь? При оплате труда данные коэффициенты широко используются районах Крайнего Севера и некоторых других местностях. Но к матпомощи коэффициенты не применяются, поскольку она не входит в состав заработной платы (ст. 129 ТК РФ). Данной позиции придерживаются суды и некоторые государственные ведомства (например, письмо Минтруда РФ от 22.07.99 N 716-7). Размер материальной помощи определяется локальными актами и коллективными договорами.

Итоги

Материальная помощь к отпуску включается в расчет отпускных работодателем в статусе федерального ведомства, но не полностью, а в размере 1/12 части от фактических выплат. Остальными работодателями — включается только при условии, что выплаты, которые локальным нормативом названы материальной помощью, являются фактически трудовыми (поощрительными, стимулирующими). Не имеющие отношения к трудовой функции выплаты в виде материальной помощи в частных фирмах и бюджетных организациях, не относящихся к федеральным ведомствам, не учитываются при расчете отпускных.

Как правило, периодичность выплат не является критерием их отнесения к материальной помощи или к трудовым поощрениям.

Источники:

- Налоговый кодекс РФ

- Трудовой кодекс РФ

- закон «О государственной гражданской службе» от 27.07.2004 № 79-ФЗ

- постановление Правительства России от 24.12.2007 № 922

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Надо ли учитывать матпомощь при расчете отпускных?

Рассмотрим, входит ли материальная помощь в расчет отпускных. В п. 2 постановления Правительства № 922 перечислены все выплаты, учитываемые при расчете «среднего», в т.ч. для отпускных:

- зарплата, начисленная по тарифным ставкам и выданная в денежной форме;

- комиссионное вознаграждение;

- надбавки, доплаты;

- компенсационные выплаты;

- премии и вознаграждения;

- иные выплаты.

Исходя из п. 3 данного Положения следует вывод, что материальная помощь при расчете отпускных не берется во внимание.