Расчет по страховым взносам с 2021 года предоставляется в ИФНС. В нём отображаются начисленные налоги на обязательное пенсионное, медицинское страхование и социальное (для случаев временной нетрудоспособности и в связи с материнством). Новый бланк формы расчета по страховым взносам и рекомендации по его заполнению утверждены приказом ФНС от 10.10.2016 № ММВ-7-11/[email protected]

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

ФАЙЛЫ

Для чего служит расчет по страховым взносам

На основании исчисленных сумм на страхование работников производится перечисление этих средств сотруднику на соответствующий страховой счёт. В отчёте указано, сколько денег работодатель должен зачислить на пенсионный счет каждого работника, а также медицинские отчисления в бюджет города. Страховые взносы высчитываются от суммы начисленной заработной платы, которая отражена в расчётной ведомости (форма Т-51). Этими расчетами занимается бухгалтер.

Расчет по страховым взносам, начиная с отчетности за 2021 год

Расчет по страховым взносам в ФНС, форма по КНД 1151111. Форма применяется начиная с представления расчета по страховым взносам за первый расчетный (отчетный) период 2021 года. Расчет по страховым взносам заполняется плательщиками страховых взносов либо их представителями:

- лицами, производящими выплаты и иные вознаграждения физическим лицам (организациями, индивидуальными предпринимателями, физическими лицами, не являющимися индивидуальными предпринимателями);

- главами крестьянских (фермерских) хозяйств.

Лица, производящие выплаты физлицам, подают Расчет по страховым взносам в налоговый орган:

- организации — по месту своего нахождения и по месту нахождения обособленных подразделений, которые начисляют выплаты физлицам. Если обособленное подразделение расположено за пределами РФ, то расчет по такому подразделению организация подает в налоговый орган по месту своего нахождения (п. п. 7, 11, 14 ст. 431 НК РФ);

- физические лица (в том числе индивидуальные предприниматели) — по месту жительства (п. 7 ст. 431 НК РФ).

Главы КФХ подают расчет по страховым взносам в налоговый орган по месту своего учета (п. 3 ст. 432 НК РФ).

Срок подачи расчета по страховым взносам:

- лица, производящие выплаты физлицам, — не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом (пп. 1 п. 1 ст. 419, п. 7 ст. 431 НК РФ);

- главы КФХ — до 30 января календарного года, следующего за истекшим расчетным периодом (п. 3 ст. 432 НК РФ). Поскольку в п. 3 ст. 432 НК РФ не содержится оговорки о том, что срок включает в себя и 30 января, рекомендуем представлять расчет не позднее 29 января.

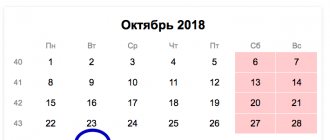

Когда последний день срока выпадет на выходной и (или) нерабочий праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Если срок подачи расчета по страховым взносам нарушен, это может повлечь ответственность и другие негативные последствия.

Порядок сдачи расчета по страховым взносам

При определении способа подачи Расчета по страховым взносам лица, производящие выплаты физлицам, должны учитывать среднесписочную численность таких физлиц за предыдущий расчетный (отчетный) период.

Расчет по страховым взносам в электронной форме по ТКС нужно сдавать, если данный показатель превышает 25 человек. Это касается и вновь созданных организаций, у которых численность названных физлиц превышает указанный предел (п. 10 ст. 431 НК РФ).

За несоблюдение порядка представления Расчета в электронной форме предусмотрен штраф в соответствии со ст. 119.1 НК РФ.

Если показатель 25 и менее человек, то плательщики (в том числе вновь созданные организации) сами решают, как подавать расчет: в электронной форме или на бумажном носителе (п. 10 ст. 431 НК РФ).

Алгоритм заполнения

Составим расчет по страховым взносам на примере ООО НАУКА. Пусть оно является плательщиком страховых взносов по УСН и применяет основной тариф страховых взносов (22% пенсионное страхование; 5,1% медицинское страхование; 2,9% социальное страхование). В штате ООО НАУКА числятся два сотрудника. Отчёт составлен за 4 квартал 2017 года.

Титульный лист

На титульном листе заполняем ИНН, КПП и нумеруем страницу. Если отчет за этот период сдаёте первый раз, то номер корректировки ставится 0.

Далее заполняется код отчетного периода, в данном случае годовой (код 34), год 2021.

Также на титульном листе должны быть заполнены следующие данные:

- Код налогового органа,

- код места нахождения организации РФ,

- наименование организации,

- код по ОКВЭД,

- контактный телефон руководителя или бухгалтера.

Количество страниц, на которых вышел отчёт, рекомендуем прописать после завершения составления отчёта.

Ниже заполняется только левая часть – сведения о плательщике страховых взносов. Ставится дата и подпись.

Обратите внимание! Дату и подпись плательщик страховых взносов либо его представитель должен поставить не только на титульном листе, но и на нескольких других, где для этого предусмотрено место.

Для нашего ООО мы включаем в отчёт следующие страницы:

- Раздел 1. Сводные данные плательщика страховых взносов (на двух страницах)

- Приложение 1 к разделу 1 (Подраздел 1.1)

- Приложение 1 к разделу 1 (Подраздел 1.2)

- Приложение 1 к разделу 1 (Подраздел 1.1)

- Приложение 2 к разделу 1 (на двух страницах)

- Приложение 3 к разделу 1

- Приложение 4 к разделу 1 (окончание)

- Раздел 3 (на двух страницах) – заполняется на каждого работника.

Следующие страницы

Заполнение данных рекомендуем начать с определения базы для исчисления страховых взносов. Она вычисляется так: берётся общая сумма начисления заработной платы по всем работникам и из неё вычитаются не облагаемые налогом суммы (больничные выплаты, пособия, материальная помощь и пр.).

Теперь из вычисленной базы высчитываем размер страховых взносов. Для ООО на УСН и основном тарифе налогообложения это 22% пенсионное страхование; 5,1% медицинское страхование; 2,9% социальное страхование.

Вписываем вычисленные значения в отчёт. На листе «Приложение 1 к разделу 1» Подраздел 1.1 относится к обязательному пенсионному страхованию, Подраздел 1.2 к обязательному медицинскому страхованию.

На рисунке в строке 060

- суммы 4761,12 руб., 5707,46 руб., 5566 руб. – помесячные исчисленные страховые взносы;

- сумма 16034,58 руб. – сложение исчисленных взносов, указанных выше;

- сумма 66128,58 – годовая сумма с нарастанием, то есть рассчитанная с января по декабрь.

«Приложение 2 к разделу 1» относится к обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Заполнение выплат по больничному листу

Выплаты по больничному листу заполняются за квартал (3 последних месяца). В этом отчетном периоде один из сотрудников ООО НАУКА находился на больничном листке 7 дней. Эту информацию и сумму больничных выплат берём из расчетной ведомости (форма Т-51) и вписываем в наш отчёт в «Приложение 3 к разделу 1» в таблицу.

В первом столбце таблицы указывается общее количество учтённых больничных листков, даже если их все принёс один и тот же человек. Во втором столбце вписывается сумма больничных дней (на всех сотрудников). В третьем столбце отражается общая сумма, выплаченная по всем больничным листкам. В четвертом – сумма, которая возмещается организации из федерального бюджета. Так как первые три дня больничного листа оплачивает сотруднику организация, а последующие дни – из фед. бюджета.

Ниже в таблице раскрывается конкретные типы больничных листов.

В «Приложении 4 к разделу 1» указываются итоговые суммы возмещения из федерального бюджета с количеством больничных листков и суммой дней по ним в соответствующем абзаце приложения.

Заполнение Раздела 1. Сводные данные плательщика страховых взносов

После того, как мы вычислили страховые взносы, мы их красиво должны внести в «Раздел 1». Вычисленные суммы у нас есть в Подразделах, осталось их сюда перенести.

В нашем случае это Подраздел 1.1, подраздел 1.2

и продолжение Приложения 2 к разделу 1.

Расчет по страховым взносам (РСВ), начиная с отчетности за 2021 год

Расчет по страховым взносам в ФНС, форма по КНД 1151111. Форма применяется начиная с представления расчета по страховым взносам за первый расчетный (отчетный) период 2021 года.

Расчет по страховым взносам заполняется плательщиками страховых взносов либо их представителями:

- лицами, производящими выплаты и иные вознаграждения физическим лицам (организациями, индивидуальными предпринимателями, физическими лицами, не являющимися индивидуальными предпринимателями);

- главами крестьянских (фермерских) хозяйств.

Лица, производящие выплаты физлицам, подают Расчет по страховым взносам в налоговый орган:

- организации — по месту своего нахождения и по месту нахождения обособленных подразделений, которые начисляют выплаты физлицам. Если обособленное подразделение расположено за пределами РФ, то расчет по такому подразделению организация подает в налоговый орган по месту своего нахождения;

- физические лица (в том числе индивидуальные предприниматели) — по месту жительства.

Главы КФХ подают расчет по страховым взносам в налоговый орган по месту своего учета.

Сроки подачи расчета по страховым взносам

Устанволены следующие сроки подачи отчета:

- лица, производящие выплаты физлицам, — не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом;

- главы КФХ — до 30 января календарного года, следующего за истекшим расчетным периодом, рекомендуется представлять расчет не позднее 29 января.

Когда последний день срока выпадет на выходной и (или) нерабочий праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день.

Если срок подачи расчета по страховым взносам нарушен, это может повлечь ответственность и другие негативные последствия.

Порядок сдачи расчета по страховым взносам

При определении способа подачи Расчета по страховым взносам лица, производящие выплаты физлицам, должны учитывать среднесписочную численность таких физлиц за предыдущий расчетный (отчетный) период.

Расчет по страховым взносам в электронной форме по ТКС нужно сдавать, если данный показатель превышает 25 человек. Это касается и вновь созданных организаций, у которых численность названных физлиц превышает указанный предел.

За несоблюдение порядка представления Расчета в электронной форме предусмотрен штраф.

Если показатель 25 и менее человек, то плательщики (в том числе вновь созданные организации) сами решают, как подавать расчет: в электронной форме или на бумажном носителе.

Бланк по КНД 1151111 (форма расчета по страховым взносам)

Источник/официальный документ: приказ ФНС России от 18.09.19 № ММВ-7-11/ Куда сдавать: ФНС Штраф за несвоевременную сдачу: за просрочку взимается штраф пять процентов от величины взносов, которую нужно оплатить или доплатить на основе расчет

Название документа: Расчет по страховым взносам (форма по КНД 1151111) новый бланк Формат: .xls Размер: 552 кб

Печать Предварительный просмотр В закладки

Сохранить у себя:

Сдайте форму по КНД 1151111 правильно и онлайн

Внимание, материал обновлен. Загружен новый бланк КНД 1151111. Новая форма расчета по страховым взносам по КНД 1151111 – это отчет, который требуется предоставлять в налоговую инспекцию. Отчет утвержден в Приказе российской налоговой службы от 18.09.19 № ММВ-7-11/ В приказе детально рассматривается то, как правильно заполнять форму, прилагаются таблицы вместе с кодами, чтобы вписывать их в расчетные поля. Скачать бесплатно бланк формы по КНД 1151111 можно ниже.

Приказ стал действовать на территории страны с первого января 2017 г. Новый отчет заменил собой предыдущие бланки 4-ФСС и РСВ-1. В результате по объему новый бланк больше прежних — в нем насчитывается двадцать четыре листа.

Форма является понятной и несложной. В ней присутствуют листы, в которых отражены разная информация: о доходах физлиц; о взносах ОМС, ОПС, ОСС; о возможности использовать убавленные ставки к начисленным взносам и так далее.

Крайний срок, когда требуется формы по КНД 1151111 и сдать форму — 30-ое число последующего за отчетным периодом месяца, вне зависимости от метода, в соответствии с которым сдается расчет. Согласно законодательству отчет нужно предоставлять за третий, шестой и девятый месяцы (расчетные периоды) и за двенадцать месяцев (отчетный период).

Руководителям фермерских (крестьянских) хозяйств нужно скачать форму по КНД 1151111 в Excel и предоставить отчет в налоговую инспекцию по месту своего учета каждый год до 30-го января календарного года, который следует за истекшим отчетным периодом.

Инспекторы могут наложить штраф за погрешность в отчете — пять процентов от размера страховых взносов к оплате. За просрочку также взимается штраф пять процентов от величины взносов, которую нужно оплатить или доплатить на основе расчета. При этом совокупный размер штрафных санкций не может составлять больше тридцати процентов от величины взносов и меньше тысячи рублей.

Сдайте форму по КНД 1151111 правильно и онлайн

Предварительный просмотр

Полноэкранный предварительный просмотр