Внедрение онлайн-касс привело к существенным изменениям закона 54-ФЗ – ключевого нормативно-правового акта, регламентирующего применение контрольно-кассовой техники (ККТ) в РФ.

К примеру, использование онлайн-кассы организацией или ИП позволяет отказаться от ряда отчетных документов и учетных регистров в системе ведения кассы.

Как оказалось, однако, данное послабление не относится к основным кассовым документам, обозначенным в Указании ЦБ РФ №3210-У от 11.03.2014, и кассовой книге, также упомянутой в данном нормативном акте.

Особенности ведения и заполнения кассовой книги (КК) хозяйствующим субъектом, использующим аппарат онлайн-кассы, следует рассмотреть более подробно.

Сущность процесса внедрения онлайн-касс

С 1.07.2017 обязательными для применения лицами, получающими наличную выручку, стали кассовые аппараты нового типа — онлайн-кассы, характеризующиеся:

- более высокой степенью защищенности данных о продажах, сформированных на них;

- способностью передачи в режиме реального времени этих данных в ИФНС.

Одновременно введен ряд изменений:

- в перечень лиц, обязанных применять ККТ;

- порядок регистрации и применения касс;

- реестр обязательных реквизитов документов, формируемых кассой.

Однако, несмотря на достаточно широкий спектр изменений в работе с ККТ, суть этих перемен сводится к тому, что при наличных расчетах стали использоваться кассовые аппараты технически более высокого уровня. И именно с этим обстоятельством оказалась связана большая часть изменений в порядке работы с ними. Правил учета полученной через ККТ выручки эти изменения никак не затронули, несмотря на ряд новшеств в документальном оформлении некоторых операций с наличными денежными средствами. Поэтому вопрос о том, как вести учет при онлайн-кассах, имеет единственный ответ: в том же самом порядке, что и раньше. Новшеств в нем нет.

Некоторые бизнесы, как правило интернет-магазины, вместо кассовых машин предпочитают использовать облачные сервисы. Облачная онлайн-касса — это сервис, через который интернет-магазин подключается к удаленной онлайн-машине, находящейся в дата-центре сервиса. Через этот аппарат проводится вся информация о расчетах, которая передается через оператора фискальных данных в налоговую инспекцию. А облачный сервис обеспечивает подключение кассовых аппаратов к сайту интернет-магазина, настройку онлайн-касс и бесперебойный доступ к ним.

Облачный сервис позволяет взять в аренду несколько ККТ без кассового аппарата и зарегистрировать их в налоговой инспекции.

Изменения в оформлении документов по кассе

Новый подход к документам, оформляемым при использовании ККТ, обозначился с появлением в законе «О применении ККТ…» от 22.05.2003 № 54-ФЗ обновленного текста ст. 1, в п. 1 которой теперь указано, что при применении кассовой техники следует руководствоваться:

- самим законом № 54-ФЗ;

- нормативными актами, принятыми в соответствии с ним.

То есть это автоматически отменило необходимость оформления считавшихся ранее обязательными документов, унифицированные формы которых были утверждены постановлением Госкомстата от 25.12.1998 № 132:

1. актов:

- о переводе показаний денежных счетчиков на нули (форма КМ-1);

- о снятии показаний счетчиков при передаче кассы в ремонт (форма КМ-2);

- о возврате денег покупателям (форма КМ-3);

- о проверке наличных в кассе (форма КМ-9).

2. Журналов:

- кассира-операциониста (форма КМ-4), письмо Минфина России от 16.06.2017 № 03-01-15/37692;

- регистрации показаний счетчиков (форма КМ-5);

- учета вызовов технических специалистов (форма КМ-8).

3. Справочных отчетов:

- справки-отчета кассира-операциониста (форма КМ-6);

- сведений о показаниях счетчиков и выручке (форма КМ-7).

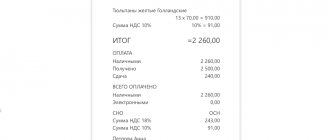

Вместе с тем новыми документами, которые связаны с наличными расчетами, выполняемыми с использованием онлайн-касс, стали утвержденные законом № 54-ФЗ (п. 4 ст. 4.1):

- отчет об открытии смены;

- кассовый чек коррекции;

- отчет о закрытии фискального накопителя;

- подтверждение оператора.

Прочие документы поменяли свою форму и требования к реквизитам. С применением основного кассового документа (чека или БСО) стало возможным не только оформление поступлений за покупку, но и таких операций, как (п. 1 ст. 4.7 закона № 54-ФЗ):

- возврат денег покупателю;

- выдача средств клиенту;

- получение средств от клиента.

Однако изменения в документах, оформляемых по ККТ, никак не отразились на правилах ведения документации по операционной кассе, утвержденных указанием Банка России от 11.03.2014 № 3210-У. Поэтому по-прежнему требуется оформлять кассовые ордера на приход и расход (п. 4.1) и вести кассовую книгу (п. 4.6). По отношению к наличной выручке обязательным будет ее ежедневное оформление по приходному ордеру, составленному на основании сформированного на онлайн-ККТ отчета о закрытии смены, который является аналогом создававшегося на кассе с ЭКЛЗ зет-отчета.

Расммотрим, как организовать учет денежных средств в кассе.

Что представляет собой Кассовая книга

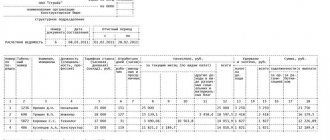

Кассовая книга (далее — КК) — это сводный документ, в котором фиксируются:

- На основании данных по приходным кассовым ордерам (ПКО) — суммы, которые поступили на кассу предприятия.

- На основании данных по расходным кассовым ордерам (РКО) — суммы, которые были израсходованы из кассы предприятия.

В свою очередь, ПКО и РКО могут формироваться на основании различных оправдательных документов. Например — фискальных, то есть, тех, которые создаются с использованием контрольно-кассовой техники (прежде всего, речь идет о приходных и расходных чеках, отчетах). Если хозяйствующий субъект не обязан применять контрольно-кассовую технику, то вместо фискальных документов могут использоваться товарные чеки и бланки строгой отчетности в качестве первичных при подготовке ордеров.

Под кассой предприятия в данном случае понимается не только специально оборудование место кассира или бухгалтера, но и, в принципе, любое место, где осуществляется прием или выдача денежных средств предприятием. Под «кассой» здесь более правомерно понимать скорее не объект, а процесс. Приходные или расходные операции могут производиться на любой точке предприятия и, в принципе, даже за его пределами, как на стационарном объекте, так и в передвижном (и даже непосредственно в движении — когда расчеты осуществляются «на ходу» в машине или «на лету» в самолете).

КК применяется как в случае с документированием операций, при которых применяется ККТ, так и в случае с кассовыми операциями, не подлежащими фискализации (например, это может быть выдача денежных средств работнику предприятия под отчет и принятие неизрасходованного остатка). Таким образом, относительно КК фискальные документы — лишь частная разновидность первичных документов.

Учет поступления наличной выручки

Принятая в онлайн-кассу выручка отражается по операционной кассе налогоплательщика. Эта процедура фиксируется проводками:

- при розничной торговле, не предусматривающей ведения аналитики по покупателям:

Дт 50 Кт 90.1;

- при наличных расчетах с покупателями, являющимися юрлицами или ИП, в отношении которых учет по аналитике имеет значение:

Дт 50 Кт 62 и Дт 62 Кт 90.1.

Если расчеты осуществляются посредством пластиковой карты, то в проводках оказывается задействованным счет 57:

Дт 57 Кт 90.1 или Дт 57 Кт 62.

Фискальные документы: форматы

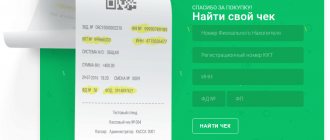

В Федеральном законе №84, регулирующем применение кассового оборудования, определены требования к документации, образующейся в ходе использования онлайн касс (ст. 4.1 п. 4 и 5).

Требования в основном затрагивают отчёты и реквизиты чеков, сроки хранения в ФН (30 дней).

Важно! Прежде чем начать вести документирование по новой дисциплине, нужно изучить список обязательных к использованию фискальных документов. Все требования сосредоточены в Приказе ФСН от 21 марта 2021 года № ММВ-7-20/229.

Вся документация заполняется в онлайн-кассе. Она хранится 30 дней в памяти ФН. Автоматический режим выдаёт бумаги Федеральной налоговой службе через интернет. Если данные не придут в течение суток, кассу заблокируют.

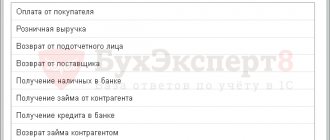

Учет возврата денег покупателю за товар

Отражение в учете возврата денег за возвращенный покупателем товар зависит от того, когда произошло это событие:

- в одном налоговом периоде с продажей (причем неважно, совпадает ли день продажи с днем возврата) — в этом случае задействуются сторнирующие проводки;

- разных налоговых периодах — здесь возврат в периоде его осуществления придется отражать через внереализационные доходы-расходы.

Отдельно от поступления выручки операция возврата будет показана даже при условии совпадения дня возврата с днем продажи, поскольку закон № 54-ФЗ (пп. 1 и 4 ст. 4.1, п. 3 ст. 4.3, п. 1 ст. 4.7) требует обособленного оформления, хранения и передачи в ИФНС каждого сформированного кассой документа.

Учетные операции с применением сторнирующих проводок будут выглядеть так:

- принят товар от покупателя:

Дт 41 Кт 76 (62);

- осуществлен возврат денег:

Дт 76 (62) Кт 50 (51);

- откорректирована выручка:

Дт 76 (62) Кт 90.1 сторно;

- внесены исправления по списанию стоимости проданного товара:

Дт 90.2 Кт 76 (62) сторно.

Если учет в рознице ведется по ценам продажи, то при возврате возникнет проводка по восстановлению суммы торговой наценки:

Дт 90.2 Кт 42.

Если же налоговые периоды продажи и возврата не совпадут, то в последних 3 проводках вместо субсчетов 90 будут задействованы имеющие аналогичные номера субсчета счета 91.

В отношении корректировки суммы НДС от реализации (если продавец работает с этим налогом) следует учесть, что здесь согласно требованиям НК РФ (п. 5 ст. 171) потребуется сделать вычет на сумму налога, соответствующую сумме возврата. При этом в книгу покупок должны попасть реквизиты либо корректировочного счета-фактуры, либо расходного кассового ордера, которым оформлена выдача денег покупателю (письмо Минфина России от 19.03.2013 № 03-07-15/8473).

Поскольку для корректного осуществления вычета (с указанием реквизитов документа, дающего на него право) сумму НДС необходимо отразить на счете 19, логичной для отражения суммы, предназначенной к вычету, будет проводка:

Дт 90.3 Кт 19 сторно.

Она, по существу, заменит собой 2 проводки: по корректировке НДС от выручки (Дт 90.3 Кт 68 сторно) и по начислению этой же суммы налога к вычету (Дт 19 Кт 68 или Дт 68 Кт 19 сторно).

Вычет по отраженной на счете 19 сумме на дату его начисления будет сделан обычной для него проводкой:

Дт 68 Кт 19.

Учет иных расчетов с клиентом

К числу иных наличных расчетов с клиентом по кассе могут быть отнесены:

- выплаты за товар, принятый на комиссию;

- оплата закупаемого у населения вторсырья;

- выдача выигрышей;

- расчеты по агентскому договору.

Это операции расходного характера, оформляемые проводкой:

Дт 76 (60) Кт 50 (51).

Варианты номеров счета в дебетовой части этой проводки будут зависеть от того, что в отношении учета конкретной выплаты записано в учетной политике. А в кредитовой части для ситуации перечисления денег на пластиковую карту возникнет счет 51.

Соответственно, при возврате средств, выданных клиенту, возникнет обратная проводка, в которой при расчетах через пластиковую карту будет участвовать счет 57:

Дт 50 (57) Кт 76 (60).

Ситуация №1: ИП работает только с наличкой

Не все ИП обязаны иметь онлайн-кассы. Некоторые до сих пор могут не иметь ККТ и работать за наличный расчет.

Если вы освобождены от ККТ, то чек, естественно, покупателю выдать не можете. Но вы все равно обязаны выдать документ, подтверждающий расчет, в котором указаны все реквизиты, как и в чеке. Это может быть товарный чек или квитанция об оплате.

ИП имеет право не вести кассовую книгу и не оформлять приходные и расходные ордера. Однако в жизни такую роскошь позволяют себе лишь ИП-одиночки, то есть без сотрудников. Хотя и они где-то все равно фиксируют свой приход и расход, то есть, по сути, ведут кассовую книгу. Если же у вас есть сотрудники, то кассовые документы лучше вести с целью контроля над ними.

Документы, подтверждающие расчет, ИП отдает своим покупателям или заказчикам. Вопрос их хранения перед ним не встает. Но с целью все того же контроля своих сотрудников, многие предприниматели имеют копию таких документов (либо распечатывают в двух экземплярах, либо выписывают под копирку). Особых требований по хранению таких бумаг нет, чаще всего их просто подшивают за месяц или квартал.

Кассовые ордера и книги удобно хранить в электронном виде. Но это возможно, если у всех сотрудников есть электронные подписи. Если подписи не у всех, то документы придется распечатывать и хранить в таком виде.

Итоги

Переход к применению онлайн-касс по существу представляет собой замену использовавшейся ранее ККТ на технику более высокого уровня, дающую возможность лучшей защиты кассовых данных от изменений и повышающую степень контроля налоговых органов над ними.

Именно с этого рода изменениями связаны основные аспекты обновления порядка применения ККТ. Несмотря на то что их следствием явилась отмена обязательности применения некоторых документов, ранее оформлявшихся при использовании касс, на порядке отражения в бухгалтерском учете операций, связанных с приемом и выдачей наличных денег через ККТ, эти перемены не сказались.

Поэтому бухучет движения денежных средств, прошедших через кассовый аппарат, ведется в прежнем порядке.

Нужен ли журнал кассира-операциониста

С июля 2021 года журнал можно не вести. Это относится ко всем фирмам, перешедшим на онлайн-кассы. В форме КМ-4 регистрируются все притоки и оттоки, поэтому для внутреннего учёта она остаётся полезной.

Можно продолжать заполнение КМ-4 в добровольном порядке для фиксирования прихода и расхода финансовых средств. Эту документацию не надо представлять в налоговый орган. Журнал операциониста-кассира для индивидуальных предпринимателей имеет особое значение. Для принятия управленческих решений сведения о приходах и расходах очень важны.

В целях контроля над поступлением и расходом денег за день или за смену в документе отражают информацию:

- Начальные и конечные сведения со счётчика ККТ за рабочий период.

- Сумму выручки, поступившую в течение дня или смены.

- Объем средств, полученных или потраченных в безналичной или наличной форме.

- Деньги, отданные покупателям по чекам за возврат продукции.

- Компаниям, которые не перешли на новый ККТ, необходимо заполнять журнал кассира-операциониста.

По итогам каждого дня или смены вышеобозначенные данные кассир должен вносить в журнал, следуя правилам: ставить прочерки в строках КМ-4, где отсутствует информация; заносить сведения по хронологии.