Основные правила для вычета и восстановления НДС

В части поступающего к плательщику НДС товара (как и по иным ценностям) НК РФ устанавливает право на налоговый вычет по этому налогу (п. 1 ст. 171). Вычет не будет вызывать вопросов при одновременном выполнении в отношении товара следующих условий:

- последующие операции с ним предполагается осуществлять с НДС (пп. 1, 2 ст. 171 НК РФ);

- товары отражены в учете (п. 1 ст. 172 НК РФ);

- имеется в наличии счет-фактура, оформленный поставщиком (п. 1 ст. 169 НК РФ), или документ (ГТД), подтверждающий факт уплаты налога при ввозе в РФ (п. 1 ст. 172 НК РФ).

Восстанавливать налог, ранее принятый к вычету, НК РФ обязывает во вполне однозначных ситуациях (п. 3 ст. 170), в т. ч. когда товар, с которым связан налог:

- вносится в УК или паевой фонд (подп. 1 п. 3 ст. 170);

- задействуется в операциях, не облагаемых НДС (подп. 2 п. 2 ст. 170);

- меняет свою стоимость в сторону уменьшения (подп. 4 п. 3 ст. 170);

- субсидируется бюджетом (подп. 6 п. 3 ст. 170).

О том, какие операции относят к не облагаемым НДС, подробнее читайте в статье «Операции, не подлежащие налогообложению НДС: виды и особенности».

Нужно ли восстанавливать НДС при списании брака? Ответ на этот вопрос узнайте в Готовом решении КонсультантПлюс. Если у вас еще нет доступа, получите пробный онлайн-доступ к системе бесплатно.

Условия списания и восстановления НДС

Организации приобретая ТМЦ, оплачивая услуги или этапы работ, получает в составе их стоимости НДС. В рамках общей системы налогообложения суммы налога принимаются к вычету в соответствии с правилами п. 1 ст. 171 НК РФ. А именно, суммы НДС входящих товаров и услуг зачитывается при условии:

- товары приняты к учету;

- ТМЦ используется в деятельности облагаемой НДС;

- операция имеет документальное подтверждение: УПД, счет-фактуру, ГТД с таможни.

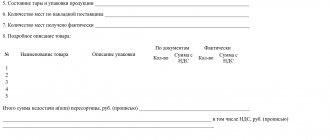

На практике это выглядит так: приобретение обосновано документами, которые предоставляют право на вычет. Сумма налога и стоимость товара до налогообложения указана в счете-фактуре. Товар, НМА, ОС зачислены на баланс.

Товар используется в налогооблагаемых операциях в основной деятельности организации: перепродается или отпускается в производство. Если осуществляется сделка без налога (не начисляется НДС), то учетной политикой необходимо установить раздельный учет подобных операций.

Логика ИФНС в вопросе восстановления НДС

В ответе на вопрос о необходимости восстановления НДС по списываемому товару ФНС и Минфин долгое время исходили из того, что списание, независимо от причины, по которой оно происходит (недостача, порча, моральное устаревание), не является операцией, облагаемой этим налогом. Соответственно, согласно тексту п. 2 ст. 170 при такой операции налог должен входить в стоимость списываемого товара. То есть если НДС принимался к вычету при поступлении товара от поставщика, то на момент списания он должен быть восстановлен и включен в расходы.

Подтверждением этой позиции служат неоднократные письма Минфина России:

- от 21.01.2016 № 03-03-06/1/1997 — НДС по списываемому товару должен быть восстановлен и учтен по правилам ст. 170 НК РФ;

- от 19.03.2015 № 03-07-11/15015 — поскольку выбытие в связи с порчей не подлежит обложению НДС, вычет по списываемому товару невозможен;

- от 05.07.2011 № 03-03-06/1/397 — процедура списания товара не облагается НДС, и поэтому налог по такому товару должен быть восстановлен;

- от 24.04.2008 № 03-07-11/161 — списание товара сверх норм естественной убыли требует восстановления НДС в части его стоимости, соответствующей превышению норм.

Но к настоящему времени можно говорить о том, что позиция чиновников изменилась. А причиной тому — многочисленная судебная практика не в пользу налоговиков, которой финансовое и налоговое ведомства предписывают руководствоваться (письма Минфина России от 07.11.2013 № 03-01-13/01/47571, ФНС России от 26.11.2013 № ГД-4-3/[email protected]).

Так, сначала ФНС в письме от 17.06.2015 № ГД-4-3/[email protected] сказала, что не нужно восстанавливать налог в случае утраты имущества в результате чрезвычайной ситуации. А уже в 2021 году и Минфин указал на отсутствие обязанности восстановить НДС при выбытии имущества в результате пожара (письмо от 02.03.2018 № 03-03-06/1/13389). Оба ведомства ссылались на решение ВАС РФ от 23.10.2006 № 10652/06.

Департамент общего аудита по вопросу восстановления НДС при списании товара в связи с его порчей

2 п. 3 ст. 170 НК РФ и восстанавливать сумму налога. Причем сделать это нужно в том периоде, в котором имущество списывается, ведь оно больше не может использоваться для налогооблагаемых операций (Письма Минфина России от 05.07.2011 N 03-03-06/1/397, от 04.07.2011 N 03-03-06/1/387, от 07.06.2011 N 03-03-06/1/332, УФНС России по г. Москве от 25.11.2009 N 16-15/123920.1). При этом НДС по основным средствам восстанавливается в части, пропорциональной их остаточной (балансовой) стоимости (Письмо Минфина России от 18.03.2011 N 03-07-11/61).

Примечание На практике может возникнуть ситуация, когда вы восстановили НДС, а впоследствии выяснилось, что имущество все же может использоваться для облагаемых операций. Например, это может произойти, если вам вернули ранее похищенное имущество. В данной ситуации, по мнению Минфина России, нужно представить уточненную налоговую декларацию за тот период, в котором НДС был восстановлен (Письмо от 01.11.2007 N 03-07-15/175).

Отметим, что мнение о необходимости восстановления НДС является спорным. Как мы уже говорили, перечень случаев восстановления НДС, приведенный в п. 3 ст. 170 НК РФ, является исчерпывающим. При этом такие основания для восстановления налога, как уничтожение, порча, хищение имущества и т.п., в нем не содержатся. Кроме того, списание товаров по названным причинам не предполагает их дальнейшего использования для каких бы то ни было операций (в том числе для операций, перечисленных в п. 2 ст. 170 НК РФ), так как они в принципе перестают использоваться. Поэтому, по мнению некоторых экспертов, при наступлении указанных событий нет необходимости восстанавливать НДС к уплате в бюджет. Аналогичной точки зрения придерживаются многие судьи. Так, например, ВАС РФ в Решении от 23.10.2006 N 10652/06 признал незаконным разъяснение о восстановлении НДС в случае недостачи товара (Письмо ФНС России от 19.10.2005 N ММ-6-03/[email protected]). Суд указал, что недостача товара, обнаруженная в ходе инвентаризации имущества, или хищение товара не относятся к случаям, перечисленным в п. 3 ст. 170 НК РФ. Позицию ВАС РФ, как правило, поддерживают и нижестоящие арбитражные суды (см., например, Постановления ФАС Московского округа от 25.12.2013 N Ф05-16440/2013, от 04.10.2013 N А40-149597/12, от 14.08.2013 N А40-150879/12-20-680, ФАС Западно-Сибирского округа от 18.07.2012 N А45-15075/2011, ФАС Дальневосточного округа от 02.11.2011 N Ф03-4834/2011). Однако до выхода в свет указанного Решения ВАС РФ встречались судебные решения в поддержку позиции налоговых органов (см., например, Постановление ФАС Северо-Кавказского округа от 28.04.2006 N Ф08-1521/2006-644А). Таким образом, если ОС или ТМЦ утрачены в результате хищения, порчи, недостачи, потери и т.д. или не могут использоваться из-за истечения срока годности, брака, морального и физического износа, контролирующие органы, скорее всего, будут настаивать на восстановлении принятого к вычету НДС. Однако, учитывая сложившуюся арбитражную практику, вероятность отстоять свою позицию в суде достаточно велика. Если же списание и выбытие ОС и ТМЦ осуществляются для обеспечения безопасности производства и последующей реализации продукции и по решению органов власти, то есть вероятность, что проверяющие не будут требовать восстановления НДС. В заключение отметим: выбытие имущества в целях налогообложения будет рассматриваться как безвозмездная реализация в тех случаях, если не доказано, что оно произошло не по воле налогоплательщика (п. 10 Постановления Пленума ВАС РФ от 30.05.2014 N 33). Безвозмездная реализация является операцией, облагаемой НДС (пп. 1 п. 1 ст. 146 НК РФ). Это значит, что правила пп. 2 п. 3 ст. 170 НК РФ в данном случае неприменимы и восстанавливать «входной» НДС по товарам (работам, услугам, имущественным правам), использованным в облагаемой НДС деятельности, нет оснований.

Восстановление НДС – это уменьшение суммы принятого к вычету налога. Прямых указаний на то, что восстановление НДС при недостаче является обязательным, Налоговый кодекс не содержит. В ст. 170 НК РФ описаны все ситуации, в которых НДС подлежит обязательному восстановлению, и в этом перечне не указаны недостачи ТМЦ.

Налогоплательщик самостоятельно должен принимать решение, будет ли он проводить восстановление НДС при недостаче. Суды по данному вопросу придерживаются мнения, что НДС восстанавливать не обязательно, а налоговые инспекторы при проверках рассчитывают НДС, подлежащий восстановлению, основываясь на положениях налогового законодательства.

Позиция судебных органов в части восстановления

Как мы уже сказали выше, судебные органы, в которые обращаются налогоплательщики, вступающие в споры с ИФНС в отношении необязательности восстановления НДС по списываемому товару, решительно поддерживают позицию таких налогоплательщиков. Обоснование ее базируется на том, что в перечне ситуаций, требующих восстановить налог (п. 3 ст. 170 НК РФ), списание товара не поименовано. Поэтому если все условия для предшествующего ему вычета были выполнены, реальность существования товара и необходимость его списания подтверждены, то восстановление НДС не требуется. Примером таких решений могут служить постановления ФАС:

- Центрального округа от 24.02.2016 № Ф10-43/2016;

- Уральского округа от 08.02.2016 № Ф09-203/16;

- Северо-Кавказского округа от 07.05.2014 № А32-18211/2012;

- Северо-Западного округа от 03.02.2014 № А42-74/2013;

- Московского округа от 25.12.2013 № А40-34818/13;

- Восточно-Сибирского округа от 05.03.2013 № А19-1816/2012;

- Московского округа от 27.12.2012 № А40-120001/11-20-499;

- Уральского округа от 19.10.2011 № Ф09-6671/11.

Неоднократно такой подход был поддержан и Высшим арбитражным судом, что отразилось в решениях:

- от 19.05.2011 № 3943/11;

- от 21.10.2009 № ВАС-13771/09;

- от 21.06.2007 № 7016/07;

- от 23.10.2006 № 10652/06.

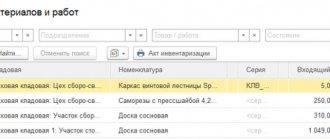

Восстановление НДС при недостаче

Любое предприятие заинтересовано в сохранности приобретенных материальных ценностей и основных средств, но никто не застрахован от того, что фактическое наличие активов компании в силу разных причин может не совпасть с данными учета. К примеру, материалы (а вычет НДС по ним уже оформлен) могут быть утеряны, испорчены при стихийном бедствии, похищены. Как восстанавливать НДС при таких обстоятельствах и следует ли это делать?

Пунктом 3 статьи 170 НК РФ означены ситуации, когда необходимо восстановить принятый ранее к вычету налог, но в этом списке нет случаев списания недостающих товаров. Так, например,восстановлению подлежит НДС на товары:

- вносимые в УК или паевые фонды, инвестиционные товарищества;

- участвующие в необлагаемых операциях;

- стоимость которых уменьшилась;

- приобретение которых было субсидировано из бюджета.

Таким образом, восстановление НДС при списании недостачи законодательно не озвучено, поэтому предприятию приходится самому решать, восстанавливать налог по недостачам или нет, принимая во внимание степень его готовности к судебному спору с налоговиками.

Позиция ИФНС в этом вопросе однозначна – поскольку утраченное имущество утеряно, значит, оно не участвует в производственном процессе, т. е. не используется в налогооблагаемых операциях (процедура списания имущества – необлагаемая операция). Следовательно, принятый при покупке таких товаров к вычету НДС, должен быть восстановлен и уплачен в бюджет. Эту же точку зрения разделяют и специалисты Минфина РФ, отмечая, что при списании ТМЦ в связи с невозможностью их использования, суммы НДС, ранее принятые к вычету, необходимо восстановить (например, письмо Минфина от 21.01.2016 № 03-03-06/1/1997).

Арбитражная практика по подобным ситуациям весьма обширна, при этом далеко не всегда суд становится на сторону ИФНС, считая, что выбытие ТМЦ в результате недостачи/потери/порчи не изменяет начальной цели их покупки, и не находит оснований для восстановления принятого к вычету НДС (например, решение ВАС РФ от 23.10.2006 № 10652/06). Тем не менее, многие компании предпочитают восстановить НДС по недостающим ТМЦ, не вступая в конфликт с налоговиками.

Возможные варианты поведения налогоплательщика

Несмотря на то, что в вопросе о восстановлении НДС по списываемому товару, чиновники вроде бы определились, полностью исключить возникновение разногласий с контролерами при проверках нельзя. Поэтому налогоплательщику всё еще приходится самостоятельно принимать решение о том, восстанавливать налог в такой ситуации или нет, в зависимости от его готовности к налоговому спору. Например, налоговики могут предложить восстановить налог, если виновный возместит сумму ущерба по товару, который был списан с НДС.

Это значит, что у осторожного налогоплательщика на дату списания товара будут возникать проводки:

- в части восстановления суммы налога:

Дт 19 Кт 68;

- и по его списанию в прочие расходы:

Дт 91 Кт 19.

Налог следует восстановить по ставке, указывавшейся в документах поставщика, применив ее к учетной стоимости списываемого товара.

Но мы считаем, что лучше не перестраховываться. Ведь вероятность получить судебное решение в свою пользу очень высока.

Как отразить в бухучете списание товаров с истекшим сроком годности, узнайте в материале от КонсультантПлюс. Получите пробный доступ к системе и переходите к изучение ответа бесплатно.

Итоги

Вопрос об обязательности восстановления НДС по списываемому товару всё еще может решаться контролерами и судами по-разному. Налогоплательщикам, желающим избежать споров при проверках, безопаснее восстановить НДС при списании товаров. У тех, кто предпочтет этого не делать, есть хороший шанс доказать свое право не восстанавливать налог в суде.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.