Бухгалтерия в примерах

Подписаться Бесплатная «Серебряная» новостная рассылка

Подписчиков 6.725 RSS

| Ноябрь 2007 | ||||||

| 1 | 2 | 3 | 4 | |||

| 5 | 7 | 8 | 9 | 10 | 11 | |

| 12 | 14 | 15 | 16 | 17 | 18 | |

| 19 | 21 | 22 | 23 | 24 | 25 | |

| 26 | 28 | 29 | 30 | |||

За последние 60 дней ни разу не выходила

Сайт рассылки: https://kcbux.ru/ Открыта: 05-04-2006

Автор Марина Ивановна

Статистика

6.725 подписчиков 0 за неделю

- Выпуски

- Статистика

Все выпуски

Зарплата в бухгалтерском учете: основные операции

Бухгалтерский учет заработной платы осуществляется в рамках следующих основных операций:

- начисления зарплаты;

- удержания НДФЛ и начисления взносов на зарплату;

- произведения иных удержаний (например, алиментов по исполнительным листам);

- выплаты зарплаты (аванса, основной части);

- уплаты налогов и взносов на зарплату в бюджет.

Указанные хозяйственные операции могут дополняться иными, которые обусловлены особенностями производственного процесса на предприятии. Например, осуществлением депонирования зарплаты.

В регистрах бухучета подлежит отражению каждая из отмеченных операций. Проводятся они в разные сроки, которые могут определяться исходя из особенностей налогового учета на предприятии и требований трудового законодательства.

Изучим, каким образом устанавливаются сроки проведения отмеченных операций для бухгалтерского учета, а также какие проводки задействуются при начислении и выплате зарплаты.

Какие страховые взносы начисляются на зарплату

После расчета заработной платы в обязательном порядке должны быть начислены страховые взносы. Их количество и объем зависят от вида деятельности экономического субъекта, применяемой системы налогообложения, величины выплат. В состав страховых взносов входят следующие платежи:

- Перечисления на пенсионное страхование ― 22% (тариф действует до конца 2021 года).

- Выплаты на обязательное медстрахование ― 5,1%.

- Взносы на соцстрах ― 2,9%.

- Взносы в ФСС на страхование от несчастных случаев на производстве ― от 0,2% до 8,5%.

Выше приведены основные тарифы страховых начислений на заработную плату. Однако размер ставок может меняться в зависимости от вида деятельности работодателя. На льготные платежи в пониженном размере могут претендовать организации и , находящиеся на УСН и занятые в определенной производственной сфере, а также в сфере здравоохранения, строительства, развития спорта и прочих. Кроме того, допускается начисление взносов в пониженном размере для плательщиков, чья деятельность отвечает критериям ст. 427 НК РФ. Речь идет о субъектах, работающих в технологических, научных сферах и прочих.

Взносы на травматизм в ФСС также зависят от вида работ. Чем выше класс опасности для сотрудников ― тем больший размер отчислений.

Трудовая выплата начислена: проводки

Зарплата должна выплачиваться не реже чем за каждые полмесяца. Например, до конца текущего месяца за первую его половину и до середины следующего месяца за вторую половину. Таким образом, общераспространен подход, по которому составляющими зарплаты являются:

- Аванс, выплачиваемый до окончания расчетного месяца.

В бухгалтерском учете отражается лишь факт выплаты аванса (далее в статье мы рассмотрим проводки, применяемые в таких целях).

- Основная часть зарплаты, выплачиваемая по окончании расчетного месяца.

Если начислена заработная плата, проводка применяется следующая: Дт 20 Кт 70 — на сумму зарплаты за весь месяц (вне зависимости от суммы перечисленного аванса).

При этом проводка может быть также сформирована и по дебету счетов:

- 23 — если зарплата предназначена работникам вспомогательных производств;

- 25 — если зарплата перечисляется сотрудникам промышленных цехов;

- 26 — если зарплата начислена руководству;

- 29 — при начислении зарплаты работникам обслуживающих производств;

- 44 — если зарплата выплачивается сотрудникам торговых подразделений;

- 91 — если работник занят видом деятельности, который не относится к основному;

- 96 — если зарплата исчислена за счет резервов предстоящих издержек;

- 99 — если начисляются выплаты за счет чистой прибыли.

Дата начисления зарплаты определяется исходя из норм налогового учета, по которым зарплата признается доходом только в конце расчетного месяца (п. 2 ст. 223 НК РФ).

ГЛАВБУХ-ИНФО

Конкретные сроки выплаты заработной платы устанавливаются организацией самостоятельно в коллективном договоре.

Оплата труда работников организации осуществляется по утвержденным тарифным ставкам (окладам) и сдельным расценкам в зависимости от принятой в организации системы оплаты труда и условий трудового договора (контракта).

Суммы оплаты труда (заработная плата, премии, вознаграждения по итогам работы за год и др.), причитающиеся работникам, отражаются в учете по кредиту счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетами учета затрат на производство (для торговых организаций — расходов на продажу) и других источников.

Начисление и распределение заработной платы по указанным ранее группам персонала осуществляется на основе первичных учетных документов (табелей учета использования рабочего времени, сменных рапортов о выработке, листков о простоях, нарядов на сдельную работу и др.). Все первичные учетные документы поступают в бухгалтерию, где их группируют по производствам, цехам, подразделениям организации, а внутри них по видам произведенной продукции (работ, услуг), а также по статьям общепроизводственных и общехозяйственных расходов. Сгруппированные первичные учетные документы служат основанием для отнесения сумм начисленной оплаты труда на соответствующие счета.

Для обобщения данных по каждому работнику, цеху, подразделению и др. составляют лицевые счета, платежные и расчетные ведомости.

В соответствии с Типовыми рекомендациями по организации бухгалтерского учета для субъектов малого предпринимательства, утв. приказом Минфина России от 21.12.1998 № 8 64н, на малых предприятиях для начисления и оплаты труда может применяться ведомость учета оплаты труда (форма № В-8).

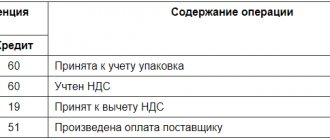

Операции по начислению оплаты труда и его распределению по счетам учета затрат на производство (расходов на продажу) оформляются следующими проводками:

№ п/п

| Содержание хозяйственных операций | Корреспондирующие счета | ||

| Дебет | Кредит | ||

| 1 | Начислена оплата труда работникам основного производства | 20 | 70 |

| 2 | Начислена оплата труда работникам вспомогательных производств | 23 | 70 |

| 3 | Начислена оплата труда работникам, занятым обслуживанием производства | 25 | 70 |

| 4 | Начислена оплата труда управленческому персоналу организации | 26 | 70 |

| 5 | Начислена оплата труда работникам, занятым исправлением брака | 28 | 70 |

| 6 | Начислена оплата труда работникам обслуживающих производств и хозяйств | 29 | 70 |

| 7 | Начислена оплата труда работникам, занятым в торговой деятельности или в операциях по продаже готовой продукции | 44 | 70 |

| 8 | Начислена оплата труда работникам, занятым на выполнении работ, затраты по которым относятся к расходам будущих периодов (горно-подготовительные работы и т. п.) | 97 | 70 |

Расходы на оплату труда работников, связанные с приобретением и созданием материально-производственных запасов, оборудования к установке, основных средств и нематериальных активов, на себестоимость продукции не относятся и, в конечном счете, учитываются в стоимости приобретаемых или создаваемых активов.

Начисление оплаты труда по указанным выше операциям отражается по кредиту счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции с дебетом счетов по учету оборудования к установке (счет 07), материалов (счета 10, 15) и вложений во внеоборотные активы (счет 08).

Выплата заработной платы производится, как правило, из кассы организации. По просьбе отдельных работников выплаты могут производиться путем безналичного перечисления оплаты труда на банковские счета работников.

Выплата заработной платы и других видов оплаты труда отражается по дебету счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетами по учету денежных средств (счет 50 «Касса», счет 51 «Расчетные счета»).

При выплате денежных средств из кассы организации должны руководствоваться Порядком ведения кассовых операций в РФ, утвержденным решением Совета директоров ЦБ России от 22.09.1993 № 40.

Выдача наличных денег из касс организаций производится по расходным кассовым ордерам или платежным и расчетно-платежным ведомостям. Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером организации или лицами, на это уполномоченными. При выдаче денег по расходному кассовому ордеру или заменяющему его документу отдельному лицу кассир требует предъявления документа (паспорта или другого документа), удостоверяющего личность получателя, записывает наименование и номер документа, кем и когда он выдан, и отбирает расписку получателя. Расписка в получении денег может быть сделана получателем только собственноручно чернилами или шариковой ручкой с указанием полученной суммы: рублей — прописью, копеек — цифрами. При получении денег по платежной (расчетно-платежной) ведомости сумма прописью не указывается.

Выдача денег лицам, не состоящим в списочном составе организации, производится по расходным кассовым ордерам, выписываемым отдельно на каждое лицо, или по отдельной ведомости на основании заключенных договоров. Выдачу денег кассир производит только лицу, указанному в расходном кассовом ордере или заменяющем его документе.

Если выдача денег производится по доверенности, оформленной в установленном порядке, в тексте ордера после фамилии, имени и отчества получателя денег бухгалтерией указываются фамилия, имя и отчество лица, которому доверено получение денег.

Если выдача денег производится по ведомости, перед распиской в получении денег кассир делает надпись: «По доверенности».

Доверенность остается как приложение к расходному кассовому ордеру или ведомости.

По истечении установленных сроков оплаты труда (обычно срок составляет три дня), выплаты пособий по социальному страхованию кассир должен:

- в платежной (расчетно-платежной) ведомости против фамилии лиц, которым не произведены указанные выплаты, поставить штамп или сделать о;

- составить реестр депонированных сумм;

- в конце платежной (расчетно-платежной) ведомости сделать надпись о фактически выплаченных и подлежащих депонированию суммах, сверить их с общим итогом по платежной ведомости и скрепить надпись своей подписью;

- записать в кассовую книгу, фактически выплаченную сумму и указать в ведомости номер расходного кассового ордера.

Бухгалтерия производит проверку отметок, сделанных кассиром в платежных (расчетно-платежных) ведомостях, и подсчет выданных и депонированных по ним сумм.

Депонированные суммы сдаются в банк, и на сданные суммы составляется один общий расходный кассовый ордер.

Депонированные суммы (т. е. начисленные, но не выплаченные в установленный срок из-за неявки получателей суммы оплаты труда) отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет 76–4 «Расчеты по депонированным суммам»).

При выплате этих сумм получателю делается запись по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» и кредиту счетов учета денежных средств.

В соответствии с ТК РФ допускается по письменному заявлению работника ТК РФ производить оплату труда в не денежной (натуральной) форме.

Передача готовой продукции (товаров) в качестве заработной платы для организации признается реализацией этой продукции (товаров). Поэтому у организации при выдаче заработной платы в натуральной форме возникает обязанность по начислению и уплате в бюджет налога на добавленную стоимость.

Кроме того, по факту реализации продукции при формировании финансового результата по окончании отчетного периода может возникнуть и объект обложения налогом на прибыль.

Выдача работникам заработной платы в натуральной форме в бухгалтерском учете может быть отражена следующими проводками:

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | Начислена заработная плата работникам организации | 20, 23, 25 и др. | 70 |

| 2 | Отражена продажная стоимость выданной работникам в натуре готовой продукции (включая НДС) | 70 | 90-1 |

| 3 | Списана себестоимость выданной готовой продукции | 90-2 | 43 |

| 4 | Начислен НДС от продажной стоимости выданной продукции | 90-3 | 68-1 |

| 5 | Определен финансовый результат (прибыль) от продажи готовой продукции | 90-9 | 99 |

Начисление доходов работникам от участия в капитале организации отражается по кредиту счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)». Выплаченные суммы доходов (дивидендов) от участия в капитале организации отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетами учета денежных средств.

Аналитический учет по счету 70 «Расчеты с персоналом по оплате труда» ведется по каждому работнику организации.

Организация должна проводить инвентаризацию расчетов по оплате труда, в ходе которой по задолженности работникам организации выявляются невыплаченные суммы по оплате труда, подлежащие перечислению на счет депонентов, а также суммы и причины возникновения переплат работникам.

| < Предыдущая | Следующая > |

Начисление зарплатных налогов и взносов: особенности учета

Сразу же после начисления зарплаты исчисляются:

1. НДФЛ

Факт исчисления и удержания НДФЛ отражается в регистрах бухгалтерского учета проводкой Дт 70 Кт 68.

Если к зарплате применяется налоговый вычет по НДФЛ, то в бухучете его отражать не нужно.

2. Страховые взносы.

Факт их начисления отражается проводкой Дт 20 Кт 69.

Как и в случае с проводками по зарплате, корреспонденция может формироваться и по дебетам таких счетов, как 23, 25, 26, 29, 44 и иных, рассмотренных нами выше.

Начисление НДФЛ и взносов показывается, как и начисление зарплаты, в последний день месяца.

НДФЛ и взносы начисляются на общую сумму зарплаты без какой-либо поправки на аванс.

С 30.11.2020 кассир не обязан требовать паспорт у получателя денежных средств для его идентификации.

Когда заработная плата выдана, проводки будут следующими.

Проводки по начислению пени по страховым взносам

В случае несвоевременного погашения задолженности по взносам организации придется оплатить сумму полученных пеней. И здесь уже появляются некоторые нюансы. Ведь в случае, когда начислены страховые взносы, проводка принимает вид ― Дт счета затрат ― Кт 69.

При появлении пеней используется счет 99. Проводки по начислению пени по страховым взносам отражаются в учете следующей записью: Дт 99 ― Кт 69 (используется требуемый субсчет). Погашение задолженности по пеням сформирует в учете запись: Дт 69 (соответствующий субсчет) ― Кт 51.

Если обнаруживается, что перечислены страховые взносы не в полном объеме, помимо пени с плательщика взыскиваются и суммы недоимки. Если суммы изначально рассчитаны неверно, следует произвести начисление недоимки по страховым взносам, проводки идентичны в данном случае с обычным расчетом платежей: Дт счета затрат ― Кт 69.

Зарплата выдана (отражена на лицевом счете сотрудника): проводки

Факт выплаты зарплаты отражается в бухгалтерском учете проводкой Дт 70 Кт 51 (или 50).

Аналогичная проводка применяется при выплате аванса.

Дата формирования указанной выше проводки по зарплате или авансу определяется исходя из даты проведения каждой из выплат.

При этом фактическая сумма «основной» трудовой выплаты исчисляется за вычетом аванса и НДФЛ. Получается, что налог «изымается» из соответствующей суммы, хотя и начисляется на общую зарплату (суммированная величина «основной» выплаты и аванса). Данное обстоятельство отражает специфику налогового учета.

В бухгалтерском учете, таким образом, в любом случае должны обособляться:

- сумма аванса;

- сумма «основной» выплаты.

Проводки выплаты заработной платы в части аванса и второй ее половины фиксируются в бухрегистрах в день выдачи средств сотрудникам.

После всех перечислений заполняются лицевые счета сотрудников по заработной плате(по форме Т-54). Сведения в них вносятся ежемесячно.

Если зарплата выплачена из кассы?

Если выплата совершается через кассу, работодатель должен соблюдать правила обращения с наличностью, установленные Центральным банком России:

- Заработная плата выдается согласно расчетно-платежной ведомости.

- К ведомости прикладывается расходный кассовый ордер.

- Получка не может храниться в кассе организации более 5 дней.

- Каждый сотрудник должен расписаться в получении денег.

В случае если в течение 5 дней сотрудник по каким-либо причинам не смог получить свою зарплату, бухгалтер обязан проставить штамп «Депонировано» напротив не выданных сумм.

Выплата налогов и взносов: проводки

С выплаченной зарплаты («основной» выплаты) удерживается и перечисляется НДФЛ — не позднее дня, следующего за днем выдачи денежных средств.

Взносы переводятся до 15 числа месяца, идущего за тем, за который начислена зарплата.

Сведения об этом отражаются в бухгалтерских регистрах при задействовании проводок:

- Дт 68 Кт 51 — уплачен налог;

- Дт 69 Кт 51 — перечислены взносы.

В целях отражения в бухгалтерском учете сведений о прочих разновидностях трудовых выплат — отпускных, командировочных — применяются те же корреспонденции. Но нужно иметь в виду, что в применяемых при начислении заработной платы проводках и тех, что характеризуют выдачу, к примеру, отпускных, даты удержания и исчисления НДФЛ определяются по-разному.

Дело в том, что начисление НДФЛ по отпускным осуществляется не в конце месяца, а в момент оплаты отпуска. Удержание налога производится в день выдачи работнику средств. Перечислен НДФЛ с отпускных может быть в любой день до конца расчетного месяца (пп. 4, 6 ст. 226 НК РФ).

Проводки по фиксированным платежам ИП

Индивидуальные предприниматели вправе не вести бухучет. Соответственно, такая операция, как начисление фиксированных платежей, ИП проводки составлять не обязывает. Если же предприниматель все же составляет проводки для собственного учета доходов и расходов, проще всего воспользоваться общими правилами. То есть, при начислении фиксированных платежей, ИП проводки формирует следующие:

- Дт 20, 26, 44 ― Кт 69.02.7 ― фиксированные взносы в ПФ;

- Дт 20, 26, 44 ― Кт 69.03.1 ― фиксированные взносы в ФФОМС.

В прочие внебюджетные фонды предприниматели перечислять платежи не обязаны.

Удержания из зарплаты: проводки

К распространенным видам удержаний из зарплаты можно отнести:

- Удержание алиментов (по исполнительным листам, на основании соглашения с получателем, по заявлению работника).

В регистрах бухгалтерского учета оно отражается проводкой Дт 70 Кт 76. Последующая выплата алиментов получателю — проводкой Дт 76 Кт 51 (50).

- Удержание сумм в счет компенсации ущерба работодателю.

Здесь для отражения удержаний в учете применяется проводка Дт 70 Кт 73.2.

- Удержание неподтвержденных расходов, выданных в подотчет.

В таких случаях применяется проводка Дт 70 Кт 94. Предварительно невозвращенные подочетные списываются проводкой Дт 94 Кт 71.

Удержания производятся только после того, как с зарплаты работника удержан НДФЛ (п. 1 ст. 210 НК РФ, п. 1 ст. 99 закона «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ).\

Начисление зарплаты и План счетов

Начислять оклад является очень ответственной процедурой. Нужно помнить, что человек работает, чтобы заработать благосостояние, а неверно начисленный оклад приводит к негативным последствиям. Также оплошности при начислениях заработанной суммы смогут спровоцировать разногласия в бух.учете в общем в организации и в налоговом учёте, за что фискальные органы смогут привлечь к обязательству.

Чтоб не допускать таких оплошностей, нужно правильно производить расчёты по оплате труда на счетах бух учета. Для этого надо верно составлять операции в бухгалтерии по счетам, предназначенным для учета суммы по оплате за труд.

План счетов – это нормативный документ, который утверждён Министерством финансов и который применяют частные фирмы. Он выступает перечнем счетов, которые применяют в бухгалтерии. Составляющими основного счёта являются корреспондирующие счета, между которыми происходит виртуальное движение денежной массы, в том числе расходы по заработной плате сотрудникам предприятия.

Для расходования зарплаты применяют семидесятый счёт бух.учета. Это синтетический счёт, на котором имеют отражение общие показатели хозяйственных операций и денежных средств в рублях. Однако он имеет недостаток, который заключается в том, что нет возможности увидеть сумму долга, которую имеет предприятие либо юридическое лицо по каждому работнику.

Кроме синтетического счета в бухгалтерии применяют ещё и аналитический счет. Они укрупняют содержание 1-го и выявляют показатель по каждому типу обязательств, операций, процессов и многого другого. Меж аналитическими и синтетическими счетами существует взаимосвязь, каковая заключается в равенстве всех сальдовок. Можно сказать,«синтетический счет» состоит из аналитического счета.

Назначение депонированной зарплаты: нюансы

Рассмотрим пример нетиповой схемы выплаты зарплаты — когда речь идет о депонировании средств. Что она представляет собой?

На некоторых предприятиях зарплата выдается через кассу. Это значит, что для ее получения сотрудник должен лично явиться на предприятие. Но в силу тех или иных причин, например из-за нахождения на больничном, он может не успеть прибыть на выдачу зарплаты в установленный срок.

Чтобы сотрудник имел возможность получить зарплату позже, бухгалтерия осуществляет ее депонирование — временное резервирование на будущую выплату посредством возврата на расчетный счет в банке либо размещения в кассе (в последнем случае нужно следить за лимитом кассы).

С 30.11.2020 из указания ЦБ 3210-У исключено правило об отражении в платежной ведомости депонирования не выданной в срок зарплаты.

Если формируется депонированная заработная плата, то проводка, отражающая данный факт, будет выглядеть так: Дт 70 Кт 76.4. Факт возврата суммы, соответствующей депонированной зарплате, на расчетный счет (если принято такое решение) отражается проводкой: Дт 51 Кт 50. Факт ее выплаты при обращении сотрудника показывается корреспонденцией Дт 76.4 Кт 50.

Получить депонированную зарплату сотрудник может в течение 3 лет с момента начисления зарплаты (письмо ФНС России от 6.10.2009 № 3-2-06/109). Если он этого не сделает, то выплата списывается во внереализационные доходы. Данный факт отражается проводкой Дт 76.4 Кт 91.

Проводки в бюджетном учреждении

В бюджетных учреждениях действует иной План счетов, чем для коммерческих предприятий.

Таблица, представленная ниже, содержит проводки по расчету и выдаче зарплаты в бюджетных организациях.

| Дебит | Кредит | Обозначение операции |

| 040120211 | 030211730 | Начислен заработок работникам бюджетной организации |

| 030211830 | 030301730 | Удержан из зарплаты НДФЛ |

| 030211830 | 020134610 | Выдана зарплата наличными из кассы организации |

| 040120213 | 030310730 | Начислены взносы в ПФР |

| 040120213 | 030302730 | Начислены взносы в ФСС |

| 040120213 | 030307730 | Начислены взносы в ФОМС |

| 040120213 | 030306730 | Начислены взносы от НС на производстве |

| 030211830 | 030402730 | Депонирована не выданная в срок зарплата |

| 030211830 | 020111610 | Перечислена зарплата на картсчета сотрудников |

| 030211830 | 030403730 | Произведены удержания по исполнительному листу |

| 030302830 | 030213730 | Начислено пособие по листку нетрудоспособности (за счет ФСС). |

| 040120213 | 030213730 | Начислено пособие за счет бюджетной организации (3 дня). |

Вам будет интересно:

План счетов бухгалтерского учета на [year] год с пояснениями и проводками

Проводки

Начисляли зарплату всем сотрудникам, которые заняты сооружением ОС: Дебет 08 Кредит 70.

Начислили зарплату всем сотрудникам, которые заняты снабжением предприятия материалами: Дебет 10 Кредит 70.

Начислили зарплату всем сотрудникам основного производства: Дебет 20 Кредит 70.

Начислили зарплату всем сотрудникам дополнительно цеха: Дебет 23 Кредит 70.

Начислили зарплату работникам производства: Дебет 25 Кредит 70.

Начислили зарплату администрации: Дебет 26 Кредит 70.

Начислили зарплату всем сотрудникам, которые заняты сбыванием товарной продукции: Дебет 44 Кредит 70.

Начислили зарплату все работающим, которые заняты демонтажем оборудования: Дебет 91 Кредит 70.

Начислили зарплату всему персоналу, который занят ликвидацией последствий чрезвычайных обстоятельств: Дебет 91 Кредит 70.