ЕНВД — одна из наиболее популярных систем налогообложения для розничной торговли и других видов предпринимательской деятельности. Поэтому, неудивительно регулярное повышенное внимание к деятельности ее плательщиков со стороны законодателя, который периодически вводит новые нормы права, регламентирующие работу по вменёнке.

Среди таких норм могут встречаться как те, что правомерно трактовать не в пользу налогоплательщика, так и те, что позволяют говорить о появлении значительных преференций у компаний и ИП, уплачивающих рассматриваемый налог.

Вмененный доход – что это

Под ЕНВД в Налоговом Кодексе понимается льготная система налогообложения. Ее часто выбирают для ведения бизнеса частные предприниматели, так как оплата обязательных взносов в этом случае упрощается. В бюджет перечисляется единый налог на вмененный доход, который рассчитывается особым образом. Полностью исключается уплата НДС, НДФЛ, налогооблагаемая прибыль или имущество.

База для налогового обременения будет зависеть не от объема полученных доходов, а от способа ведения и места нахождения бизнеса. При классификации предприятий по видам деятельности, государство вменяет для каждого из них отдельную сумму налогооблагаемого дохода. В таком случае на размеры налоговых платежей могут оказать прямое влияние способ ведения бизнеса, количество штатных сотрудников, размеры производственных площадей или место нахождения фирмы.

Отличия ЕНВД от других систем налогообложения

НК РФ при использовании ЕНВД предполагает уплату налога в зависимости от размеров вмененного дохода предприятия розничной торговли. Базовая доходность фирмы в этом случае не учитывается. Вмененка для ИП в 2021 году предполагает поквартальное внесение налоговых сборов, страховых взносов и сдачу отчетных документов.

При расчете налога учитываются все сделанные ранее платежи. В 2019 году при переходе на ЕНВД все предприниматели могут воспользоваться правом уменьшения налоговой базы за счет вычитания обязательных трат на покупку и настройку новых кассовых аппаратов, работающих онлайн. Крайний срок исполнения требования о наличии таких касс для плательщика ЕНВД установлен до 1 июля 2021 года.

Внимание! Для некоторых видов бизнеса при первичном переходе на ЕНВД и уплате единого налога на вмененный доход, вновь зарегистрированными ИП применяется сниженная ставка – 0%.

Тоже может быть полезно:

- Страховые взносы в ФФОМС в 2021 году

- Уплата НДФЛ с дивидендов в 2021 году

- Штрафы за несвоевременную сдачу 6-НДФЛ в 2021 году

- Сроки уплаты ЕНВД и сдачи декларации в 2021 году

- Тарифы страховых взносов в 2021 году

- Сроки уплаты страховых взносов в 2021 году

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Классификация деятельности для ЕНВД

Способ ведения и отрасль бизнеса напрямую влияют на возможность применения ЕНВД. Пунктом 2 статьи 346.26 НК РФ установлены виды деятельности, разрешающие переход на вменяемый метод налогообложения. К ним относят:

- Предоставление любых бытовых услуг. Новая кодировка подобной отрасли ведения бизнеса, учитывающаяся при использовании «вмененки», датируется 24.11.2016 года.

- Лечение и профилактика болезней у животных.

- Технические услуги по ремонту, обслуживанию и мойке автомобилей.

- Предоставление в аренду мест на автостоянках, в том числе и обеспечение их сохранности.

- Транспортные перевозки грузов или пассажиров. Существует ограничение по размерам автопарка – не более 20 машин.

- Розничный сбыт товара через магазины и павильоны. Условиями ЕНВД оговаривается, что производственные площади не должны превышать 150 квадратных метров. Иначе переход на единый налог невозможен.

- Осуществление торговли на стационарных и не стационарных точках. К первым относят крытые торговые помещения, палатки, ларьки. Ко вторым – открытые торговые точки, когда сбыт товара осуществляется со стола или из кузова машины.

- Не крупные столовые, кафе, рестораны. Зал для клиентов не должен превышать 150 кв.м. В противном случае переход на ЕНВД и постановка на учет не возможны.

- Предприятия общественного питания, не имеющие зала для обслуживания клиентов.

- Оказание пиар услуг по размещению уличных плакатов и баннеров.

- Реклама в общественном транспорте.

- Предоставление в аренду производственных площадей, не превышающих 500 квадратных метров.

- Оказание арендных услуг в отношении торговых мест и земельных участков для организации розничного сбыта товара или открытия предприятий общепита.

Важно! Возможность постановки на учет по ЕНВД в отношении конкретного вида деятельности рассматривается органами региональной власти. Так индивидуальных предпринимателей города Москва лишили такого права вовсе.

Итоги

ИП может применять ЕНВД только в отношении опреденных видов деятельности при условии, что среднесписочный состав персонала не превышает 100 человек. ЕНВД не зависит от фактичской суммы дохдов, а рассчитывается исходя из предполагаемого дохода от заданного вида деятельности. Перейти и сняться с ЕНВД можно добровольно.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Кто не сможет перейти на ЕНВД в 2019 году

НК РФ установлены лимиты для тех, кто может подать заявление в ФНС о постановке на учет по ЕНВД для применения фиксированных взносов. Изменение системы налогообложения запрещено когда:

- В штате организации более 100 сотрудников. Исключением для этого ограничения являются производственные и хозяйственные кооперативы, учрежденные потребительским обществом или союзом.

- Более 25% акций предприятия принадлежит другим ЮЛ. Под эту статью не подпадают фирмы, использующие вклады общественных организаций инвалидов для формирования уставного капитала. Обязательным условием является наличие в штате компании более 50% сотрудников с ограниченными возможностями.

- ИП и ЮЛ, организационно-правовой формой которых является простое товарищество или деятельность ведется посредством заключения договоров доверительного управления имуществом.

- Транспортные предприятия сдают в аренду автомобили или автозаправочные станции.

- Фирмы, уплачивающие налоги в особо крупных размерах.

- Переход на ЕНВД осуществляется в другом регионе страны.

В пункте 2.2 статьи 346.26 НК РФ список предприятий, для которых существует ограничение по применению ЕНВД, дополняется. В него входят отдельные организации, деятельность которых исключает возможность уплаты единого налога на вмененный доход, даже при соблюдении всех требуемых условий.

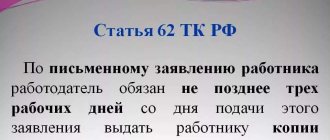

Что нужно ИП для подачи заявления

Чтобы знать, как перейти на ЕНВД в 2021 году для ИП, ознакомьтесь с новой редакцией Налогового Кодекса. В него внесены существенные поправки. Срок для подачи заявления по форме ЕНВД-2 о внесении изменений составляет 5 рабочих дней с момента открытия предприятия. С течение такого же срока фирма будет поставлена на налоговый учет.

Документацию в ФНС об изменениях системы уплаты сборов можно сдать в том регионе, где непосредственно находится предприятие. Исключением являются транспортные компании и организации, занимающиеся размещением рекламы на автомобилях. Для данных налогоплательщиков перейти на ЕНВД можно только по месту регистрации ИП.

Новая редакция кодекса разрешает ИП не только переходить на единый налог на вмененный доход, но и совмещать для одного предприятия разные льготные системы налогообложения. В подтверждение настоящего утверждения можно сказать, что такое применимо, когда фирма занимается несколькими видами деятельности. И на каждую из них в определенный срок обязательна подача заявления о выборе метода обложения налогом полученной выручки. В соответствии с новой редакцией.

В случае прекращения деятельности и снятия компании с учета в налоговой инспекции в течение 5 рабочих дней подается заявление по форме ЕНВД-4. В такой же срок налогообложение по системе ЕНВД будет прекращено. Смена способа уплаты налогов без ликвидации предприятия предусмотрена только с начала следующего отчетного года.

Фиксированные взносы

Все категории ИП на ЕНВД обязаны перечислять в бюджет платежи на общегосударственное пенсионное и медицинское страхование. Суммы взносов устанавливаются законодательством в фиксированном размере с 2019 года. До этого ставка сборов определялась в процентах от МРОТ.

Данные приведены в НК РФ

Рекомендуем к изучению! Перейди по ссылке:

Как рассчитать вмененный налог для ИП и какие данные нужны для калькулятора налога

| № | Вид деятельности | Показатель | Вменённый доход в мес., руб. |

| 1 | Сфера бытовых услуг | Численность рабочих, в т. ч. ИП | 7500 |

| 2 | Ветеринария | Количество персонала, включая предпринимателя | 7500 |

| 3 | Ремонт, ТО, мойка машин | Численность сотрудников, в т. ч. ИП | 12000 |

| 4 | Услуги по сдаче в аренду машино-мест | Квадратура стоянки | 50 |

| 5 | Транспортировка грузов | Количество машин | 6000 |

| 6 | Перевозка людей | Число мест для сидения | 1500 |

| 7 | Розничные продажи в стационарных помещениях с залом для покупателей | Квадратура торгового зала | 1800 |

| 8 | Поштучная стационарная реализация без торгового отдела и передвижная розница на площади до 5 кв. м. | Количество торговых точек | 9000 |

| 9 | Поштучная стационарная реализация без торгового отдела и передвижная розница на площади более 5 кв. м. | Квадратура торговой точки | 1800 |

| 10 | Развозные и разносные продажи | Число сотрудников, включая ИП | 4500 |

| 11 | Вендинговая торговля | Количество автоматов | 4500 |

| 12 | Общепит с залом для посетителей | Метраж зала | 1000 |

| 13 | Общепит без зала | Численность работников, в том числе ИП | 4500 |

| 14 | Внешняя реклама на устройствах без автоматики и щитов | Пространство для размещения информации, кв. м. | 3000 |

| 15 | Наружная реклама на носителях с автоматическим изменением картинки | Квадратура демонстрационной плоскости | 4000 |

| 16 | Внешняя реклама на электронных табло | Метраж световой плоскости | 5000 |

| 17 | Реклама снаружи и внутри транспорта | Количество средств передвижения | 10000 |

| 18 | Услуги поселения и предоставления жилья на время | Квадратура помещения | 1000 |

| 19 | Сдача в аренду торговых точек, заведений общепита без зала, с метражом до 5 кв. м. | Число объектов | 6000 |

| 20 | Сдача в аренду торговых точек, заведений общепита без зала, с метражом свыше 5 кв. м. | Площадь объекта, кв. м. | 1200 |

| 21 | Сдача внаём земли до 10 кв. м. для торговли и общепита | Число участков | 10000 |

| 22 | Передача в аренду участка свыше 10 кв. м для организации продаж и точек общепита | Метраж земли | 1000 |

В срок до 31.12.2018 плательщики единого налога с любым видом деятельности обязаны внести в ФНС взносы:

- на ОПС — 26545 р.;

- на ОМС — 5840 р.

Если вменённый доход ИП за год окажется более 300000 р., то нужно доплатить пенсионный сбор в размере 1% от суммы превышения до 1 июля 2021 г. Ограничение для этой категории платежей в 2021 г. – 212360 р.

Страховые взносы, уплаченные в квартале, уменьшают сумму ЕНВД за аналогичный период. Когда ИП ведёт деятельность без наёмного персонала, то имеет право учесть платежи на ОПС и ОМС в полном объёме и сократить единый налог вплоть до нуля. Если в штате числятся работники, то взносы, уплаченные с заработной платы, также участвуют в корректировке ЕНВД.

Но в случае большого вычета налог можно снизить лишь наполовину.

Пример:

ИП без наёмных сотрудников перечислил в 1 квартале на ОПС и ОМС 5000 р. ЕНВД за этот период составляет 21000 р. К уплате в бюджет подлежит: 21000 – 5000 = 16000 р.

ИП с таким же видом деятельности и размером налога, но с работниками, внёс суммарно страховых взносов 12000 р. за себя и за сотрудников. ЕНВД с учётом 50% ограничения составляет: 21000 : 2 = 10500 р.

Способы снижения единого налога

В том случае, когда ИП является единственным сотрудником фирмы, из общей суммы налога могут быть вычтены все перечисленные в ФНС страховые взносы. Если общий объем обязательных социальных платежей превышает размер ЕНВД, обременение за отчетный промежуток времени снимается. При наличии штатных сотрудников сумма налога будет уменьшена максимум на 50%. Учитывается только уже уплаченные до сдачи налоговой декларации страховые взносы.

Начиная с 2021 года, ИП могут снизить сумму налога за счет вычета расходов из выручки на покупку и установку кассового аппарата, работающего онлайн. Государством для этого установлена максимальная величина – 18 000 рублей. Для получения послабления владелец компании должен оборудовать предприятие такой кассой до 01.07.2019 года. Для руководителей фирм, занимающихся розничной торговлей или оказанием услуг общественного питания, срок устанавливается до 01.07.2019 года. Он может быть продлен до 2020 года при отсутствии штатных сотрудников.

Важно! Снизить сумму ЕНВД можно будет, начиная с года установки онлайн-кассы.

Вырастет ли налог

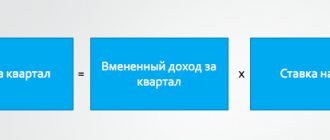

Чтобы понять, придется ли платить на вмененке больше налога, нужно обратиться к формуле его расчета. ЕНВД за квартал до вычетов исчисляют так:

(ФП 1 мес. + ФП 2 мес. + ФП 3 мес.) х БД х K1 х K2 х Ставка

В этой формуле есть 3 величины, которые прописаны в Налоговом кодексе:

- ФП — физический показатель за каждый месяц квартала, например, площадь магазина, количество работников или транспортных средств;

- БД — базовая доходность на единицу физического показателя;

- Ставка налога — 15%.

Величины из пунктов 1 и 2 закреплены в статье 346.29 НК РФ и не меняются. Ставка налога регулируется статьей 346.31 НК РФ. Органы муниципальной власти вправе ее снизить для отдельных видов деятельности. Но в большинстве случаев применяется максимальная ставка.

А вот остальные два параметра могут меняться:

- К1 — это коэффициент-дефлятор, который ежегодно утверждается Минэкономразвития. Если его поднимут, то автоматически увеличится и размер ЕНВД;

- К2 — это понижающий коэффициент, который устанавливается местными властями в качестве меры поддержки отдельных видов деятельности. Меняется редко, но лучше свериться с нормативным актом своего населенного пункта. Найти его можно на сайте ФНСв самом низу страницы, в блоке «Особенности регионального законодательства». По предложенной ссылке откроется раздел для Московской области, но в шапке регион можно изменить:

Фото: страница ФНС

Итак, увеличение суммы ЕНВД до применения вычета страховых взносов может быть связано с коэффициентом К1. Этот показатель зависит от инфляции и постоянно демонстрирует небольшой, но устойчивый рост. В 2021 году он был равен 1,798, в 2021 — 1,868, в 2019 — 1,915. Коэффициент K1 на 2021 год будет утвержден в конце октября — начале ноября.

В дополнение! Подробнее о том, что такое ЕНВД, о его плюсах и минусах.

Как платить ЕНВД

Единый налог на вмененный доход перечисляется в бюджет местного образования ежеквартально. Крайний срок – 25 число месяца, после окончания отчетного промежутка времени. Платежи осуществляются по реквизитам в налоговую инспекцию по месту присутствия или регистрации предприятия.

За уклонение от оплаты обязательных платежей государством предусматриваются штрафные санкции – 20% от суммы исчисленного налога. При наличии отягчающих обстоятельств – 40%. Пени на просрочку составляют 1/300 ставки ЦБ РФ в течение первых 30 суток, 1/150 – за последующие. При задержке декларации ЕНВД начисляется штраф в размере 5% от рассчитанной суммы сбора.

Сроки уплаты

Налоговая политика зиждется на точности исчисления взносов и четких сроках подачи отчетности. Каждый отдельный вид бланков имеет свой срок подачи. Декларацию по ЕНВД следует сдавать по окончанию отчетного квартала. На ее заполнение и подачу в ФНС отводится 20 дней.

[ads-pc-1][ads-mob-1]

Налоговые взносы должны не только рассчитывать вовремя, но и перечисляться в региональный бюджет строго в рамках установленных временных границ. ИП, которые оплачивают сборы по вмененному доходу, должны уплачивать отчисления после сдачи декларации, но не позже 25-го апреля, июля, октября, января.

Помните! При попадании 25-го числа на выходной или праздник срок сдвигается назад — на предыдущий рабочий день.

Изменения в системе ЕНВД 2019 года

В первую очередь изменения коснулись срока, в течение которого можно перейти на ЕНВД. Он продлен до 2021 года. И в ближайшее время отмена такого льготного режима не предвидится. К основным корректировкам относят:

- Повышение коэффициента К1 и, как следствие, увеличение основной суммы налога.

- ИП, учитывающие доходы по ЕНВД получили отсрочку по обязательному оборудованию предприятий онлайн-кассами.

- Вычет произведенных трат на покупку и установку кассовых аппаратов, работающих онлайн, из общей суммы налога.

- Был изменен способ учета и расчета фиксированных страховых взносов, сроки уплаты сборов и максимальный размер налога при получении выручки свыше 300 000 рублей.

- Увеличен верхний предел дохода, после которого страхование сотрудников осуществляется по льготным ставкам.

Взносы при доходе свыше 300 000 рублей

Для индивидуальных предпринимателей, использующих режим ЕНВД, при прибыльности организации свыше 300 000 руб. за годовой период, предусматривается налоговая доплата. Она составляет 1% от разницы между вмененным доходом и полученной выручкой.

Эти взносы не беспредельны. Их максимальный размер в текущем году составит 234832 рублей. Крайняя дата для внесения платежа в бюджет в 2021 — 1 июля. Условия оплаты и КБК изменений не претерпели.

Индивидуальные предприниматели, использующие систему начисления единого налога на вмененный доход, в 2021 году получат много больше выгоды, чем любой другой налогоплательщик. Взять хотя бы вычеты расходов на покупку онлайн-кассы. Срок действия ЕНВД продлен до 2021 года. И в ближайшее время отмена такого льготного режима не предвидится.

Минфин планирует поменять порядок применения ЕНВД

На официальном сайте Минфина России опубликовали «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2019 год и плановый период 2021 и 2021 годов». Согласно указанному документу планируется ввести запрет на ЕНВД и ПСН для организаций и индивидуальных предпринимателей, которые продают товары, подлежащие обязательной маркировке контрольными (идентификационными) знаками, в розницу. Соответствующий законопроект с поправками к статьям 346.27 и 346.43 НК РФ уже разработан и находится на рассмотрении.

Напоминаем, что в настоящее время Налоговый кодекс РФ не запрещает применять ЕНВД и ПСН при торговле маркированными товарами.

Журнал «Вмененка» собрал 78 изменений в работе бухгалтеров с 1 января 2021 года. Особое внимание мы уделили проектам, о которых бухгалтеры еще не слышали. Но с большой вероятностью многие поправки будут приняты в начале года.

Срочные новости от журнала «Вмененка»:

Какие товары являются маркированными?

Перечень товаров, которые подлежат обязательной маркировке устанавливает Правительство РФ. В 2021 году такими товарами являются:

- изделия из натурального меха

- обувь

- сигареты (в тестовом режиме)

С 1 января 2021 года список маркированных товаров станет больше. Связано это с вступлением в силу Федерального закона от 31.12.2017 № 487-ФЗ. Постановление Правительства РФ от 28.04.2018 № 792-р дополнило перечень товарными позициями с указанием точной даты, с которой вводится маркировка для конкретного вида продукции.

Приведем примеры маркированных товаров. Это: духи, туалетная вода, одежда из натуральной и композиционной кожи, женская и мужская верхняя одежда, фотокамеры и другое. Следовательно, компании и предприниматели, занимающиеся продажей таких товаров в розницу, не смогут применять ЕНВД и патент, но при условии, что законопроект будет одобрен и подписан.