Общие положения

В ЕАЭС сегодня входит 5 стран: Россия, Армения, Белоруссия, Казахстан и Киргизия. По всем сделкам, которые происходят в пределах этого союза, действует особый порядок уплаты НДС, а также ряда других налогов. Правила, касательно уплаты налогов при совершении сделок между этими 5 странами, были установлены Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение № 18 к Договору о Евразийском экономическом союзе, который был подписан в г. Астане 29.05.2014).

НДС при импорте из Киргизии: определяем налоговую базу

НДС при уплате с импортного товара уплачивается не в составе его стоимости, а по отдельности в бюджет принимающего государства. Режим налогообложения и прочие особенности уплаты налогов импортера никак не влияют на правила уплаты импортного НДС. Давайте рассмотрим порядок определения налоговой базы. Налог уплачивается еще на таможне в большинстве случаев вместе с таможенными пошлинами.

- Налоговая база определяется на момент принятия продукта к учету и формируется на основе их стоимости. Стоимость же в данном случае – это сумма, которая обозначена в договоре поставки, либо в любом другом основании оплаты товара (например, счет).

Внимание: исключением при расчете даты принятия продукта к учету составляет продукция, которая была получена на основании лизингового договора, причем такого, в котором был предусмотрен переход права на продукцию в полном объеме к лизингополучателю. В таком случае база, подлежащая налогообложению, определяется столько раз, сколько будет совершено лизинговых платежей.

- Если товар был приобретен не за рубли, а за другую валюту, то необходимо пересчитать стоимость продукта по курсу, который был установлен Центробанком на момент принятия продукта к учету.

- Налоговая база умножается на ставку налога, которая, как мы уже выяснили, может быть, как 10%, так и 18%.

Пример расчета: например, вы приобрели у киргизского поставщика товар на сумму 18 650 долларов США, оплата была произведена в долларах. Аналогичный товар в России облагается налогом по ставке 18%. Курс доллара к рублю на дату принятия товара к учеты был 56,14 руб. Итак, начислим НДС: 18 650 х 56,14 х 0,18 = 188 461,98 руб.

Особенности исчисления и уплаты налога при ввозе из ЕАЭС

Что же отличает процедуру обложения НДС товара, ввозимого из стран ЕАЭС? Особенностей здесь несколько:

- Налог рассчитывается и уплачивается не в момент ввоза, а после оприходования товара у покупателя или наступления срока очередного лизингового платежа, если речь идет о предмете лизинговой сделки (п. 19 раздела III приложения № 18 к договору о ЕАЭС).

- Платить НДС надо не на таможне, а в налоговый орган.

- Расчет суммы причитающегося к уплате налога осуществляет импортер, определяя налоговую базу для него на дату принятия товара к учету или на дату платежа, указанную в договоре лизинга.

- Процесс расчета отражается в отчетных документах особых форм, составляемых по окончании каждого из месяцев, в которых имел место импорт. Если в каких-то месяцах ввозных операций не было, то нулевую отчетность сдавать не нужно. Однако когда импорт осуществляется в каждом месяце, то отчетность по ЕАЭС-НДС приобретает характер ежемесячной.

- Для уплаты налога и составления отчетности по нему установлен особый срок, отличный от срока, действующего для обычного НДС. Он соответствует 20-му числу месяца, наступающего за месяцем осуществления импорта (пп. 19, 20 раздела III приложения № 18 к Договору о ЕАЭС). Однако в части взаимодействия с ИФНС применяется правило для смещения этого срока при совпадении его с выходным днем на более позднюю дату, соответствующую ближайшему буднему дню (п. 7 ст. 6.1 НК РФ).

В налоговую базу для расчета ЕАЭС-НДС включается стоимость самого товара, указанная в сопроводительных документах, а также акциз (если товар подакцизный). При необходимости пересчета стоимости товара в величину, выраженную в российских рублях, курс для пересчета берется на дату принятия товара к учету (п. 14 раздела III приложения № 18 к Договору о ЕАЭС). Если цена в сопроводительных документах не указана, то базой становится учетная стоимость товара.

Предмет договора лизинга подлежит обложению налогом по частям (по мере наступления срока осуществления лизинговых платежей, предусмотренного договором лизинга). Причем платеж, осуществляемый в инвалюте, для целей обложения налогом также пересчитывается в российские рубли по курсу, но определить этот курс следует на дату платежа, указанную в договоре лизинга, вне зависимости от того, когда и в каком именно размере на самом деле осуществлен платеж (п. 15 раздела III приложения № 18 к Договору о ЕАЭС).

Величина применяемой для расчета налога ставки зависит от вида ввозимого товара (п. 15 раздела III приложения № 18 к Договору о ЕАЭС). Для 2021 года ее размер в России составит, соответственно, либо 20%, либо 10% (ст. 164 НК РФ).

От обложения ЕАЭС-НДС освобождаются товары:

- не облагаемые НДС в соответствии со ст. 150 НК РФ (подп. 1 п. 6 ст. 72 Договора о ЕАЭС);

- являющиеся давальческим сырьем (п. 14 раздела III приложения № 18 к Договору о ЕАЭС);

- купленные у российского поставщика, но доставляемые покупателю через территорию страны ЕАЭС (письмо Минфина России от 26.02.2016 № 03-07-13/1/10895).

Применение спецрежима (ЕСХН, УСН, ЕНВД, ПСН) или освобождения, предусмотренного ст. 145 НК РФ, не избавляет импортера от уплаты ввозного НДС и подачи отчетности по нему (п. 13 раздела III приложения № 18 к Договору о ЕАЭС).

Декларируем и уплачиваем налог

Оплата ввозного налога очень строго регламентирована. Так, оплатить НДС необходимо до 20 числа месяца, следующего за тем, когда произошло принятие к учету продукта. Также до 20 числа следующего месяца необходимо сдать в ФНС декларацию. Декларация сдается по старой форме и найти ее можно в приложении к Приказу №69 Министерства Финансов РФ от 07.07.2010г.

Следует внимательно отнестись к заполнению и сдаче декларации, т. к. в отличие от обычной, декларация по ввозному НДС должна быть сдана не за квартал, а за месяц. Если вы получаете товар регулярно, то декларацию придется подавать каждый месяц.

Кто обязан платить ввозной НДС?

На основе законодательных актов, относящихся к ЕАЭС, можно выделить категории граждан и юридических лиц, которые обязаны платить ввозной НДС при работе с контрагентами из Киргизии.

| Платят налог | Не платят налог |

| Все компании и ИП, которые импортируют продукцию из ЕАЭС. Это касается даже тех лиц, которые согласно НК РФ освобождены от уплаты обычного НДС. | Лица, которые ввезли продукт для своего собственного пользования и которые не собираются продавать его или вести любую предпринимательскую деятельность с его задействованием. |

Некоторая продукция не облагается налогом:

- продукция, которая была ввезена в режиме таможенной зоны по знаком «свободная»;

- компании, которая освобождены от уплаты сборов согласно ст. 150 НК РФ;

- при передаче продукции из одного департамента организации другому (например, если одно подразделение находится в Киргизии, а второе – в России.

Важно: если вы не уверены нужно ли будет платить НДС или нет, то можете проконсультироваться со ст. 150 НК РФ – остальные законодательные акты построены вокруг нее.

Существует разные способы уплаты НДС. Самым распространённым является оплата через ФНС. Однако платить через инспекцию можно только тот НДС, который был получен только с товаров, которые были изготовлены в странах-участницах ЕАЭС, а также тех, который хоть и были изготовлены в других странах, официально были отпущены в свободную торговлю на территории всего так называемого Таможенного союза.

Местные налоговые платежи

К местным налоговым платежам относятся:

- Платеж на имущество.

- Земельный.

- Гостиничный.

- Платеж за место парковки транспортного средства.

Рассмотрим каждый из них более детально.

Платеж на имущество

Данный тип налога прямой. Он выплачивается владельцами недвижимого и движимого имущества, в частности, недвижимости и различных транспортных средств.

Единой ставки нет. Она прогрессивная, то есть напрямую зависит от оценочной стоимости имущества. Ставка для транспортных средств рассчитывается исходя из мощности средства передвижения.

Если оценочная стоимость недвижимости ниже трех миллионов драм, то владелец не облагается налогом.

При цене недвижимости от трех до 10 миллионов налог равен 100 драмам. Дополнительно выплачивается 0,1 % от суммы, которая превышает три миллиона драм.

При цене недвижимости от 10 до 20 миллионов драм ставка возрастает до 7100 драм. Дополнительно оплачивается 0,2 % от суммы, которая превышает 10 миллионов драм.

При цене недвижимости от 20 до 30 миллионов ставка возрастает до 27 100 драм. Дополнительно оплачивается 0,4 % от суммы, которая превышает 20 миллионов драм.

При стоимости недвижимости от 30 до 40 миллионов драм ставка равна 67 100 драмам. Дополнительно владельцем выплачивается 0,6 % от суммы, которая превышает 30 миллионов драм.

При стоимости недвижимости от 40 миллионов и выше сбор равен 127 100 драмам. Дополнительно собственник платит 0,8 % от суммы, которая превышает 40 миллионов драм.

Таблица. Размеры ставок для транспортных средств

| Критерии | Количество лошадиных сил | Цена за каждую лошадиную силу (указана в драмах) |

| Средство вместимостью до 10 человек | до 120 | 200 |

| Средство вместимостью до 10 человек | от 120 до 250 | 400 |

| Средство вместимостью до 10 человек | свыше 250 | 500 |

| Средство вместимостью свыше 10 человек | до 200 | 100 |

| Средство вместимостью свыше 10 человек | свыше 200 | 200 |

Земельный сбор

Данный тип налогового платежа прямой. Он выплачивается собственниками земельных участков. Единая ставка отсутствует. Она зависит от кадастровой цены земельного участка и его расположения.

Для участков, расположенных в населенных пунктах, применяется ставка в размере 1 %.

Для участков, расположенных за пределами населенного пункта, ставка равняется 0,5 %.

Про заработные платы в Армении и свободные вакансии можно узнать на нашем сайте.

Необходимые документы

Вместе с декларацией в налоговую также необходимо предоставить ряд документов:

- Заявление о том, что вы ввезли некий товар;

- Документы, подтверждающие факт уплаты налога (например, выписку из банка);

- Сопроводительные документы (транспортная накладная);

- Если продукт был приобретен с помощью услуг посредников, то необходимо предоставить договор между вашей организацией и посреднической;

- Основание для оплаты и ввоза товара на территорию РФ (например, договор или счет).

Внимание: подать заявление можно как в электронном виде, так и в печатном.

Подать документы в электронном виде можно через сайт Госуслуги, а также через сайт налоговой службы. Документ обязательно должен быть подписан ЭЦП. Если вы подали заявление в электронном виде, то повторно в бумажном его уже предоставлять нет необходимости. Также если вы подаете заявление в печатном виде, то экземпляров должно быть 4, а также еще 1 экземпляр в электронном виде на съемном носителе.

Вы можете не предоставлять выписку из банка для того чтобы подтвердить факт оплаты НДС тогда, когда за вашей организацией числится переплата по налогам и сборам, которые уходят в федеральный бюджет, т. к. в данном случае ФНС может принять решение о зачете ввозного НДС в счет переплаты.

Сопроводительные документы (в частности транспортную накладную) также может не удастся сдать в ФНС по причине того, что согласно законодательству Киргизии поставщики в праве не выдавать такой документ. То же самое касается и других бухгалтерских документов, например, счета-фактуры.

От поставщика может потребоваться письмо на официальном бланке о том, что откуда у него взялся данный товар. Такое письмо можно не предоставлять в ФНС тогда, когда все эти данные указаны в других предоставляемых документах, например, в договоре.

Не забывайте про то, что если вы работаете по контракту с посредниками, то обязательны к предоставлению в ФНС такие документы, как агентский договор, либо же договор комиссии или поручения.

Итоги

Киргизия входит в число стран, заключивших договор о ЕАЭС. В соответствии с этим документом начисление, уплата НДС и отчетность по нему осуществляются по особым правилам. В том числе это:

- наличие нюансов в определении налоговой базы;

- существование иной обязательной отчетности (заявления о ввозе и налоговой декларации особой формы);

- другой получатель платежа (налоговый орган, а не таможня);

- отдельный срок для осуществления платежей по налогу и подачи отчетности по нему;

- возникновение дополнительных условий для принятия НДС к вычету.

Бухучет операций с ЕАЭС-НДС не сложен и осуществляется с использованием всего трех проводок.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Кто и как учитывает ввозной НДС?

Существует разница между учетом НДС в стоимости товаров и учетом НДС в расходах. Давайте разберемся.

| Учитывают в стоимости товара | Учитывают в расходах |

| 1. Компании, которые работают на общем налогом режиме, либо же применяющие ЕНВД; 2. Компании, которые согласно ст. 145 НК РФ были освобождены от налогообложения; 3. Плательщики НДС, если продукты, приобретенные у страны-участницы ЕАЭС, были куплены для того чтобы вести деятельность, на которую оплата НЛС не распространяется, либо для деятельности, которая не может вестись на территории РФ. | 1. Компании, которые применяют» упрощенку» по системе «доходы минус расходы»; 2. Компании, которые работают по системе единого сельскохозяйственного налога; |

Когда берем ЕАЭС-НДС к вычету

Налог, возникающий при ввозе в РФ товаров из стран ЕАЭС, можно взять в вычет. Однако для этого недостаточно выполнения условий, предусмотренных п. 2 ст. 171 и п. 1 ст. 172 НК РФ (т. е. принятия товара на учет, предназначенности его для операций, облагаемых НДС, и уплаты налога).

Необходимыми моментами для возможности осуществления этой процедуры в силу обязательности оформления становятся также (письмо Минфина России от 02.07.2015 № 03-07-13/1/38180):

- наличие подписанного налоговым органом заявления о ввозе;

- принятие ИФНС декларации, отражающей данные по нему.

То есть процедура принятия ЕАЭС-НДС в вычеты оказывается более сложной, чем при импорте товара из стран, не входящих в этот союз. Напомним, что в последней ситуации достаточно наличия ГТД с отраженной в ней суммой уплачиваемого налога и подтверждения факта его уплаты.

Лица, пользующиеся освобождением от НДС по ст. 145 НК РФ, и спецрежимники, для которых факт импорта приводит к обязанности уплачивать ввозной налог, вычетами воспользоваться не могут, поскольку не являются плательщиками обычного для РФ НДС. Им придется такой налог включать в стоимость приобретенного товара (подп. 3 п. 2 ст. 170 НК РФ).

Вычитаем ввозной НДС

Вычесть НДС можно в том случае, если вы применяете обычный режим налогообложения, а от уплаты НДС не освобождены. Вычет ввозного НДС возможен только после того, как вы его уплатили и у вас есть все документы для того чтобы это подтвердить. Других официальных условий для вычета налога нет, однако, часто налоговые инспекции требует также предоставить заявление о том, что вы ввезли товар и оплатили на него налог. Однако это необязательно условие, и вы в полном праве отказаться от его выполнения.

Организация может подать документы на вычет только тогда, когда соблюдаются несколько условий. Товар был куплен:

- Для того чтобы употреблять его только на территории РФ, либо для временного воза, либо для его переработки;

- Продукт был куплен для деятельности, которая облагается налогом на добавленную стоимость;

- Продукт был принят к учету.

Внимание: если хотя бы одно условие не соблюдено, то подать на вычет вы не имеет права.

Киргизия

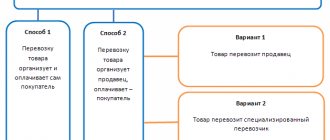

Предположим к Вам обратился клиент из Киргизии, намеревающийся приобрести вашу продукцию. Для осуществления такой поставки Вам необходимо подготовить все отгрузочные документы, сертификат СТ-1, подготовить пакет документов для подтверждения нулевой ставки НДС. В зависимости от Вашего опыта во внешнеэкономической деятельности, вы можете выбрать несколько вариантов отгрузки в Киргизию: самостоятельное оформление экспорта и возврат НДС из бюджета, или передача вопроса экспорта на аутсорсинг.

Особенности экспорта из Российской Федерации в Киргизию

На данный момент отличительных особенностей для российского поставщика нет – экспортная операция оформляется так же как и в другие страны ЕАЭС.

Экспорт в Киргизию с

ООО «ИФК «Титан74» предлагает взять на себя бремя контрактодержателя и избавить российского поставщика от тягот внешнеэкономической деятельности в случае необходимости экспорта только непродовольственных товаров и продукции, не попадающей под двойное назначение. работает в соответствии с российским и международным законодательством и не советует прибегать к «серым» схемам. Наша компания более 15 лет занимается решением проблем российских поставщиков при ВЭДе и уже имеет позитивный опыт поставки российской продукции в республику Кыргызстан.

Таможенное оформление входит в комплекс внешнеэкономической деятельности . Мы осуществляем таможенное оформление в Москве, Санкт-Петербурге, Нижнем Новгороде, Екатеринбурге, Челябинске, Владивостоке, Калининграде и других городах России. Стоимость таможенного оформления грузов от 7 000 рублей и она закладывается в счет покупателю.

Делегируя нашей компании экспорт, вам уже не нужно будет разбираться в кодах ТН ВЭД, определять и оплачивать сумму таможенных пошлин, готовить документы для таможенного оформления.

Таким образом, работая с ООО «ИФК «Титан74», вы избежите ряда возможных рисков, связанных не только с таможенным оформлением, но и банком, и налоговой инспекцией.

Самостоятельное оформление экспорта российской компанией

Для этого вам понадобятся профессиональные знания и опыт на каждом этапе:

- оформление внешнеторгового контракта;

- проверка товара на лицензирование и попадание в списки двойного назначения;

- оформление справки о сырье, сертификата СТ-1;

- таможенное оформление товаров;

- поиск транспортной компании и организация доставки в ЛНР / ДНР;

- осуществление валютного контроля в обслуживающем банке;

- подготовка пакета документов и подача заявления в налоговую службу.

В зависимости от того, под какой код ТН ВЭД попадает продукция, могут так же потребоваться дополнительные документы для экспорта:

- Лицензия МЭРТ на вывоз;

- Разрешения на вывоз МО, ФСБ, ФАПРИД, министерства здравоохранения, министерства культуры, министерство природных ресурсов и других специальных ведомств;

- Сертификаты на вывоз: ветеринарный, фитосанитарный;

- Экспертные заключения (документы, подтверждающие, что товар не подлежит экспортному контролю, выданные компетентными органами).

Перечень документов для отгрузки в Киргизию аналогичен перечню для других стран СНГ.

Предоставление документов по экспорту в ИФНС

Организации, осуществляющие экспортные операции и не подавшие заявление на отказ от применения, обязаны подтверждать 0% ставку НДС – сдавать декларацию и имеют право на возмещение входящих сумм НДС.

Следует обратить внимание, что отдельно по экспортной деятельности не получится подать декларацию, нужно предоставлять данные по всему объему хозяйственных операций в организации.

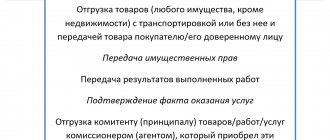

Для подтверждения необходимо предоставить следующие документы:

- Контракт с иностранным покупателем.

- Таможенная декларация об отгрузке товаров. Сейчас налоговая не требует постановление таможни о выпуске экспорта. Копию декларации можно загрузить из личного кабинета участника ВЭД или через Единую автоматизированную информационную систему таможенных органов.

- Транспортные документы (СMR). При отправке ж/д, морским или авиа транспортом требуется железнодорожная или авиа накладная, коносамент. С 2021 г. нововведения при перевозке товара из России в страны ЕАЭС.

- Товаросопроводительные документы.

- Декларация.

В каждом документе должны быть четко указаны реквизиты, все фамилии и подписи контрагентов.

Пакет документов по каждой отгрузке необходимо представить не позднее 180 календарных дней, считая с даты помещения товаров под таможенную процедуру экспорта.

С даты поступления документации в налоговые органы начинается камеральная проверка. Срок камеральной проверки уменьшился с 3 месяцев до 2-х с 04.09.2018 года. Если во время проверки у инспектора возникнут основания для подозрения в нарушении или обнаружатся ошибки, то срок может быть продлён до 3 месяцев. Если предоставляется уточнённая декларация, то начинается новая проверка.

ИФНС будет проверять:

- была ли проявлена должная осмотрительность при выборе поставщика,

- наличие и реальность подписи уполномоченных лиц на отгрузочных документах,

- соответствие данных в счетах-фактурах и в договорах,

- свидетелей сделок,

- производство и склады,

- отсутствие задолженности перед бюджетом,

- наличие перевода на русский язык всей документации,

- и прочее.

На практике налоговый инспектор может запросить дополнительные документы, поэтому необходимо следить за тем, чтобы все документы, сопутствующие сделке были правильно оформлены и надежно хранились.

ИФНС может вынести вердикт об отказе или о частичном возмещении. В случае несогласия с таким решением, следует обратиться в вышестоящую инстанцию с апелляционной жалобой.

В случае верно заполненных документов и положительного решения налоговых органов после камеральной проверки, через 6-8 месяцев после отгрузки из бюджета вам возместят НДС, ранее уплаченный за товар, или комплектующие и сырье, использованных при его изготовлении.

Можно опустить этап подтверждения нулевой ставки НДС и отказаться от её применения.

Сложности при самостоятельном оформлении экспорта

- Валютный контроль – для суммы контракта более 6 млн. рублей, потребуется соблюдать валютное законодательство, ведь в случае нарушения сроков предоставления документов возможны значительные штрафы для юридических лиц. Банк имеет право запросить копии контрактов на сумму более 200 тыс. рублей.

- Подтверждение нулевой ставки НДС для ИФНС – если не получится подтвердить по какой-либо причине, то придется уплатить в бюджет всю сумму НДС по полной ставке и плюс пени с даты отгрузки. К тому же, будет проведена камеральная проверка всей деятельности предприятия – её пройти под силу только «белым» компаниям с опытными бухгалтерами и юристами.

- Прохождение таможенного контроля – очень важно правильно выбрать код ТН ВЭД, иначе может быть доначислена сумма, которую придётся уплачивать за свой счет, а не за счёт покупателя. Правильное заполнение декларации и соответствие букве закона – залог успешного прохождения через таможенный пост.

- Оформление фитосанитарного сертификата – в случае, если товар или поддоны относятся к подкарантинной продукции. Для получения заключения нужно договариваться с инспектором о дате и времени его посещения перед непосредственной погрузкой на заявленный транспорт с указанием его госномера. К сожалению, некоторые узнают о существовании Управления Федеральной службы по ветеринарному и фитосанитарному надзору лишь после того как груз встанет на таможне.

- Выбор оптимального решения по доставке груза – в случае, если покупатель не выбрал самовывоз. Ошибка в выборе транспортной компании может сулить множество неприятностей: нарушение сроков грузоперевозки, пропажа товара, отказ возмещать стоимость груза и т.п.

- Прочие совершенно неожиданные нюансы.

Бухгалтерские проводки

Давайте рассмотрим бухгалтерские проводки при работе с ввозным НДС:

| Операция | Дебет | Кредит |

| Отражаем цену товара | 60 | 51 |

| Оплачиваем товар | 60 | 51 |

| Начисляем НДС к оплате в ФНС | 19 | 68 (субсчет «Расчеты по НДС») |

| Оплаченный НДС | 68 | 51 |

Для того чтобы более подробно рассмотреть процесс бухгалтерских проводок, а также всего, что связанно с ввозным ДНС из Киргизии – одной из стран-участниц ЕАЭС, вы можете использовать Договор о ЕАЭС и Приложение %18 к нему же. Также на официальном сайте налоговой службы есть раздел «Таможенный союз», где находится прочая прикладная документация.

Бухучет ЕАЭС-НДС

Бухгалтерский учет НДС, образующегося при ввозе из стран ЕАЭС, достаточно прост. Здесь задействуется всего три проводки:

- Дт 19 Кт 68 — начислена сумма, отраженная за соответствующий месяц в заявлении и декларации;

- Дт 68 Кт 51 — уплачен налог;

- Дт 68 Кт 19 — ввозной НДС взят в уменьшение обычного российского НДС.

Последняя из них становится возможной только при соблюдении всех необходимых для применения вычета по ЕАЭС-НДС условий. Сумма, сопровождающая эту проводку, в обычной квартальной декларации по НДС попадет в строку 160 раздела 3, специально предназначенную для отражения налога, возникающего при импорте из стран ЕАЭС.