Временная разница

Согласно приказу №114н Минфина РФ от 19 ноября 2002 года, отклонения в подсчетах, возникающих между двумя стандартами, трактуются следующим образом:

в зависимости от ситуации, в бухгалтерском и налоговом отчетах могут появиться разные суммы доходов/расходов. Чтобы в дальнейших отчетных периодах эту разницу устранить, используется понятие «временная разница».

Временная разница– это бухгалтерская прибыль или убыток одного отчетного периода, облагаемая налоговой базой другого (других) отчетных периодов.

Определение и причины возникновении

Огромное число компаний в процессе осуществления финансово – хозяйственной деятельности сталкиваются с таким понятием, как отложенный налоговый актив. Подобное словосочетание, на первый взгляд, кажется каким-то непонятным.

Если говорить о характере 09 счета, то он является активным. В дебетовой его части отражаются аккумулированные суммы отложенных налоговых активов, в кредитовой же части – их списание.

Что касается определения обозначенного понятия, то здесь специалисты и действующее законодательство объясняют его как суммарную разницу по налогу на прибыль, которая формируется при возникновении разницы в бухгалтерском и фискальном учете. Выявленные отклонения по данным фискальной и бухгалтерской отчетности получили определение как «вычитаемые временные разницы», т.е. они имеют место быть лишь в течение некоторого времени.

Если выражаться проще, то по 09 счету формируется часть налога на прибыль, переносимая на следующие отчетные периоды. Таким образом, компании и организации откладывают на некоторый период времени исполнение обязательств по уплате налога в бюджет.

На протяжении очередного фискального периода происходит накопление этих сумм по 09 позиции баланса по каждой хозяйственной операции отдельно. В этой ситуации их слияние недопустимо. По завершению этого периода полученный результат переносится в 1180 строку бухгалтерского баланса в раздел внеоборотных активов.

Если попытаться выделить причины, которые приводят к возникновению такой ситуации, то необходимо отметить следующие факторы:

- превышение суммы налога, выплаченной в государственную казну, над суммой начисленного обязательства;

- если в соответствии с учетной политикой компании формируют резервный фонд для выплаты отпускных;

- особенности порядка принятия управленческих и коммерческих решений в фискальной и бухгалтерской отчетности;

- если предприятие понесло убытки в результате реализации ОС.

Отложенный налоговый актив

Если налоговики признали получение прибыли в своем отчете раньше, чем это сделали в бухгалтерии компании, то возникает та самая временная разница. В данном случае – вычитаемая. Это значит, что в следующих отчетных периодах компания заплатит меньший налог на прибыль. Отложенный налоговый актив – это и есть та часть суммы, на которую налог будет снижен. Таким образом, разница в двух типах отчетности исчезнет.

Помимо вычитаемой существует также налогооблагаемая разница. Она появляется в противоположном случае: когда налоговикам информация о прибыли поступает позже, чем фиксируется у бухгалтера. В подобной ситуации налог увеличивают, а сумма, на которую он повышается, именуется отложенным налоговым обязательством (сокращенно – ОНО).

На практике активы появляются чаще, чем обязательства.

Как рассчитать активы

Для получения суммы ОНА используется следующая формула, актуальная и при расчете отложенного налогового обязательства:

временная разница умножается на ставку налога на прибыль.

Ситуации, когда используются отложенные налоговые активы

- Продажа основного продукта (средства) компании произошла с убытком – если в бухгалтерии этот убыток могут списать в текущий отчетный период, то налоговая будет списывать его несколько лет, в течение срока использования продукта (средства);

- выплаты процентов по кредиту на основные средства – по стандартам бухгалтерии включены в их собственную стоимость, а налоговая включает эти расходы в текущий период;

- переоценка разницы курса по задолженности к концу отчетного периода – справедлива только для бухгалтерии, налоговая переоценивает разницу на ту дату, когда долг полностью погашен;

- в компании происходит списание расходов на процессы (коммерческие, управленческие) в себестоимость раньше их учета в отчете налоговиков;

- резервы на будущие расходы или сомнительные долги признаются не так, как это делается со стороны налоговой.

Описываемые ситуации подходят для возникновения как активов, так и обязательств.

Формирование отложенных налоговых активов при переносе годового убытка на будущие периоды

Выявленный по результатам работы в течение 12 месяцев убыток нужно учесть в бухгалтерии в последний день 12-того месяца года. В целях подсчета налога на прибыль, данный тип расхода нужно признавать постепенно, по мере исчисления прибыли. В данном случае компания сталкивается с образованием отложенного актива, подлежащего отражению на 09 счете в последний день года и постепенному списанию в будущие периоды по факту получения прибыли. Списание проводится на последний день каждого периода до тех пор, пока ОНА не будет погашен в полном объеме.

Пример:

По окончании 2021г. организация подвела итоги деятельности и установила его отрицательное значение – убыток составил 800 000 руб.. Этот убыток в бухгалтерии будет показан посредством соответствующих проводок по факту обнаружения (31.12), а в налогообложении – переносится на предстоящие периоды. По причине таких отличий формируется ОНА.

Сумма отложенного актива:

ОНА = 800 000 * 20% = 160 000 руб.

Посчитанная величина показана в качестве ОНА на последний день 2015г.

Прибыль по налоговым сведениям за Iкв. – 450 000 руб., за 6мес. – 1 280 000 руб.

Фирма признала указанный убыток в налогообложении следующим образом:

- за I кв. 2021г. – долю убытка за 2015г. 450 000 руб.;

- за 6мес. 2021г. – всю сумму убытка за 2015г. 800 000 руб.

В последний день каждого периода была выполнена двойная запись по погашению отложенного актива:

- За I кв. – 450 000 * 20% = 90 000 руб.;

- За 6мес. – (800 000 – 450 000) * 20% = 70 000 руб.

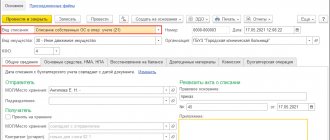

Проводки для этого примера: (нажмите для раскрытия)

| Дата | Операция | Сумма | Дебет | Кредит |

| 31.12.15 | Учтен отложенный актив в виде неучтенного при налогообложении расхода | 160000 | 09 | 68 |

| 31.03.16 | Отложенный актив частично погашен | 100000 | 68 | 09 |

| 30.06.16 | Актив погашен полностью | 60000 | 68 | 09 |

Учтем полученный убыток

Конечно, каждая фирма стремится получить прибыль. Однако на практике возможен и противоположный результат. То ли из-за просчетов в работе, то ли из-за неграмотной финансовой политики компания может вместо прибыли получить убыток. Как его учесть рассмотрим в статье.

Л. Изотова

Списываем полностью и гасим

В бухгалтерском учете и прибыль, и убыток — это «конечные финансовые результаты». Их считают, учитывая все хозяйственные операций за отчетный год (п. 79 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. приказом Минфина от 29 июля 1998 г. № 34н).

Как по правилам бухучета определить, что ? Алгоритм несложный. Для сбора информации о финансовом результате используют счет 99 «Прибыли и убытки» (раздел VIII инструкции по применению плана счетов, утв. приказом Минфина от 31 октября 2000 г. № 94н). В течение года в конце каждого месяца на этот счет попадают итоговые данные как по обычным видам деятельности (со счета 90 субсчет 9 «Прибыль/убыток от продаж»), так и по прочим доходам и расходам фирмы (со счета 91 субсчет 9 «Сальдо прочих доходов и расходов»). Также по дебету счета 99 учитывают суммы условного расхода по налогу на прибыль и постоянные налоговые обязательства (п. 21 ПБУ 18/02), налоговые санкции и платежи в бюджет.

Не забудьте! Начиная с отчетности за 2006 год, вступили в силу поправки в план счетов, внесенные приказом Минфина от 18 сентября 2006 года № 115н. Теперь потери, доходы и расходы, связанные с чрезвычайными обстоятельствами, надо учитывать не на счете 99, как это было раньше, а использовать счет 91 (подробнее об этом «Расчет» писал в номере за декабрь, стр. 86).

Остается лишь проверить результат. Если в конце года у фирмы на счете 99 будет дебетовый остаток, то это означает, что расходы превысили доходы и получился убыток. Реформируя баланс, его списывают в дебет счета 84.

Обязанности покрывать потери у баланс вряд ли поможет компании получить, например, кредит в банке. Да и акционерам такой отчет не придется по душе. Ведь, получив прибыль на следующий год, фирма не сможет выплатить им дивиденды, пока не погасит убытки прошлых лет (ст. 43 Закона от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах», ст. 29 Закона от 8 февраля 1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью»).

Что же делать? Во-первых, за предыдущие годы на счете 84 может быть накоплена прибыль, достаточная для погашения полученного «минуса». Во-вторых, по решению учредителей отрицательный финансовый результат можно покрыть за счет, например, резервного или уставного капитала. Для этого, правда, придется внести соответствующие изменения в учредительные документы фирмы. В-третьих, потери можно компенсировать за счет средств, выделенных учредителями (раздел VII инструкции по применению плана счетов, утв. приказом Минфина от 31 октября 2000 г. № 94н).

Совершенно другой порядок учета убытка устанавливает налоговое законодательство.

Оставляем на будущее

В налоговом учете убыток — это отрицательная разница между доходами и расходами. И те, и другие должны быть учтены в соответствии с главой 25 Налогового кодекса (п. 8 ст. 274 НК). Если по итогам года у фирмы получился убыток, то налоговую базу надо приравнять к нулю (п. 8 ст. 274 НК). Получается, что в отличие от бухучета в налоговом учете убыток не отражают. Его переносят на будущее (ст. 283 НК).

А это значит, что разницы в учетах не избежать. Более того, одинаковая сумма убытка за отчетный период в обоих учетах — явление довольно редкое. Ведь правила бухучета доходов и расходов не всегда совпадают с порядком, установленным Налоговым кодексом.

Как же не запутаться и правильно все учесть? Как совместить такие разные подходы к учету убытка? На помощь бухгалтеру приходит «любимое» ПБУ 18/02.

Учтем все разницы

Если в бухгалтерском учете по результатам работы за год был получен убыток, то необходимо определить условный доход по налогу на прибыль (п. 20 ПБУ 18/02). Тем самым в учете будет отражена «сумма, способная оказать влияние на величину налога на прибыль последующих отчетных периодов» (п. 1 ПБУ 18/02).

Рассчитывают условный доход так: величину бухгалтерского убытка умножают на ставку налога на прибыль (24%). В учете его отражают по дебету счета 68 субсчета «Расчеты по налогу на прибыль» и кредиту счета 99 субсчет «Условный доход по налогу на прибыль».

В результате появится дебетовый остаток по счету 68. А это не соответствует действительности. Ведь из-за признания убытка в налоговом учете налог на прибыль равен нулю. Следовательно, будем корректировать сальдо по счету 68 до нужного нулевого значения.

Вспомним, что в налоговом учете мы переносим убыток на будущее. То есть уменьшаем прибыль последующих периодов на сумму признанных потерь. Значит, образуется вычитаемая временная разница (п. 11 ПБУ 18/02). И соответственно отложенный налоговый актив. Он равен произведению суммы налогового убытка на ставку налога на прибыль (24%). Запись в учете будет такая: дебет счета 09 «Отложенные налоговые активы», кредит счета 68 субсчет «Расчеты по налогу на прибыль».

Не забудьте, что отложенные налоги возможны лишь при условии, что в будущем фирма все же получит прибыль. Тогда эти налоги будут погашены. Если надежды на то, что убыток будет покрыт нет, то следует признавать не временные, а постоянные разницы. А они уже формируют постоянные налоговые обязательства, которые не надо погашать в будущем. Например, такая ситуация может возникнуть из-за сокращения производственных объемов и снижения спроса или при большой кредиторской задолженности фирмы.

Рассмотрим несколько ситуаций, с которыми может столкнуться компания, учитывая отрицательный финансовый результат своей работы.

Самый простой вариант, когда бухгалтерский и налоговый убытки совпадают. Тогда сумма условного дохода равна отложенному налоговому активу. Соответственно сальдо по счету 68 будет нулевым.

Пример

ООО «Сирень» по результатам 2006 года и в бухгалтерском, и в налоговом учете признало одинаковый убыток 50 000 рублей. Бухгалтер сделала следующие записи:Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99 субсчет «Условный доход по налогу на прибыль» — 12 000 руб. (50 000 х 24%) — рассчитан условный доход по налогу на прибыль;

Дебет 09 «Отложенные налоговые активы» Кредит 68 субсчет «Расчеты по налогу на прибыль» — 12 000 руб. (50 000 х 24%) — признан отложенный налоговый актив.

Предположим, что в I квартале 2007 года ООО «Сирень» получит прибыль — 70 000 руб. Тогда фирма имеет право учесть убыток прошлого года и погасить отложенный налоговый актив. В результате счет 09 закроется (п. 17 ПБУ 18/02).

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 09 «Отложенные налоговые активы» — 12 000 руб. — учтен отложенный налоговый актив, образовавшийся в предыдущем налоговом периоде.

Другая ситуация. Бухгалтерский убыток получился больше налогового. Например, из-за того, что не все расходы в полном объеме разрешено учесть для целей налогообложения. Среди них представительские расходы, сверхнормативные суточные, проценты по заемным средствам и другие. Подобные расхождения образуют постоянную разницу и соответственно постоянное налоговое обязательство (п. 4, 7 ПБУ 18/02).

Пример

Используем данные предыдущего примера с той лишь разницей, что убыток в бухгалтерском учете не будет совпадать с налоговым. Так, по данным бухучета он равен 50 000 руб., а налогового учета — 30 000 руб. Постоянная разница — 20 000 руб. (50 000 руб. – 30 000 руб.) В учете были сделаны проводки:Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99 субсчет «Условный доход по налогу на прибыль» — 12 000 руб. (50 000 х 24%) — начислен условный доход по налогу на прибыль;

Дебет 09 «Отложенные налоговые активы» Кредит 68 субсчет «Расчеты по налогу на прибыль» — 7200 руб. (30 000 х 24%) — учтен отложенный налоговый актив;

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль» — 4800 руб. (20 000 х 24%) — отражено постоянное налоговое обязательство.

Если в I квартале 2007 года фирма получит прибыль 70 000 руб., то бухгалтер сможет отразить погашение отложенного актива. В результате счет 09 закроется:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 09 «Отложенные налоговые активы» — 7200 руб. — учтен отложенный налоговый актив, образовавшийся в предыдущем налоговом периоде.

Рассмотрим еще одну ситуацию — налоговый убыток превышает бухгалтерский. Например, из-за использования разных методов амортизации имущества. То есть в налоговом учете основное средство списывают быстрее, чем в бухгалтерском. В результате мы получим налогооблагаемую временную разницу, а значит, и отложенное налоговое обязательство (п. 18 ПБУ 18/02).

Пример

Используем все тот же пример. Теперь пусть убыток в бухгалтерском учете — 30 000 руб., а в налоговом — 50 000 руб. Налогооблагаемая временная разница — 20 000 руб. (50 000 руб. – 30 000 руб.). Бухгалтер сделала учетные записи:Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99 субсчет «Условный доход по налогу на прибыль» — 7200 руб. (30 000 х 24%) — начислен условный доход по налогу на прибыль;

Дебет 09 «Отложенные налоговые активы» Кредит 68 субсчет «Расчеты по налогу на прибыль» — 12 000 руб. (50 000 х 24%) — учтен отложенный налоговый актив;

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 77 «Отложенные налоговые обязательства» — 4800 руб. (20 000 х 24%) — отражено отложенное налоговое обязательство.

Пусть прибыль I квартала 2007 года будет 70 000 руб., тогда фирма сможет погасить отложенный актив. В результате счет 09 закроется:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 09 «Отложенные налоговые активы» — 12 000 руб. — учтен отложенный налоговый актив, образовавшийся в предыдущем налоговом периоде.

Счет 77 закроется по мере того, как в бухучете будут списаны расходы, уже признанные в учете налоговом.

Возможно, что по итогам года в бухгалтерском учете образовалась прибыль, а в налоговом — убыток. Например, на производстве из-за различной оценки «незавершенки», или готовой продукции на складе. В этом случае придется учитывать налогооблагаемые временные разницы. Могут возникнуть и постоянные разницы. Как их учесть, мы говорили выше.

Во всех рассмотренных примерах на конец года сальдо по счету 68 «Расчеты по налогу на прибыль» должно быть равно нулю. То есть соответствовать величине налога на прибыль убыточной фирмы. Тогда, столь непростые на первый взгляд ситуации в учете будут отражены правильно.

С полным текстом использованных документов можно ознакомиться в СПС КонсультантПлюс.

внимание

«С 2007 года уменьшить базу, считая налог на прибыль, можно будет на весь убыток (п. 32 ст. 1 и п. 3 ст. 8 закона от 6 июня 2005 г. № 58-ФЗ). Конечно, если позволит сумма полученной прибыли. — рассказывает Алексей Беклемишев, директор аудиторской . — Если нет, то законодатели разрешают списывать потери прошлого в течение следующих десяти лет, причем в той очередности, в которой они были получены (п. 2, 3 ст. 283 НК).Отчитываясь за 2006 год, надо помнить, что здесь еще действует ограничение величины переносимого убытка прошлых лет 50% от налоговой базы (ст. 5 закона от 6 июня 2005 г. № 58-ФЗ)».

Как ведутся записи?

Учет на 09 происходит по видам активов и обязательств. Обычно применяется несколько типовых видов, но перечень может быть расширен в случае возникновения новых разниц:

- Внеоборотные активы.

- Оценочные обязательства и резервы.

- Расходы будущих периодов.

- Убыток текущего периода.

- Амортизация основных средств.

- Материалы.

- Специальная оснастка и спецодежда.

Чтобы ВВР попала на 09 счет, необходимо проведение проводки:

- Дт 09 Кт 68.04 «Расчеты по налогу на прибыль».

Примеры ведения 09 можно узнать из видео

Особые условия для списания

Важно! При переходе предприятия на упрощенный режим налогообложения (УСН) бухгалтеру нужно знать, что 09 счет вестись больше не будет. Компании на УСН не облагаются налогом на прибыль.

Условия перевода режима прописаны в ст. 346 п. 25 НК РФ. Если до перехода фирма была на общем режиме, то необходимо закрыть все остатки ОНА. Перейти на специальный режим разрешается с начала следующего отчетного года. Соответственно, по состоянию на 31 декабря, необходимо провести операцию:

- Дт 99 «Прибыли и убытки» Кт 09.

Запись закроет все ОНА, чтобы на 1 января счет закрылся. При ликвидации компании 09 счет списывается такой же записью. У бухгалтерии всегда возникает вопрос ‒ когда надо списать ОНА в процессе ликвидации? Обычно перед составлением ликвидационного баланса фирма старается по максимуму погасить свои обязательства и получить дебиторскую задолженность.

Если проделаны все необходимые действия, но ОНА уже не будет компенсирован, то можно его списывать.

Настройка – подготовительный этап

Перед началом ведения учета в программе необходимо настроить параметры учета, завести учетную политику на каждую организацию, а также выбрать систему налогообложения и указать соответствующие опции по налогам. Сделать это можно в разделе «Главное». Все это напрямую влияет, каким образом будут сформированы движения по закрытию периода. Исходя из этого программа определит состав регламентных операций.

Далее в информационную базу заносятся все первичные документы – данные о покупках, продажах, счета-фактуры, о движении денежных средств в кассе, банковские операции, отражается производство, текущие расходы, подтвержденные документально.

Для субъектов малого предпринимательства

Так как формирование разниц не приветствуется бухгалтерами, сразу напомним, что отказаться от применения ПБУ 18/02, не формировать счет 09 и не использовать его в бухучете и отчетности могут малые предприятия (не подпадающие под обязательный аудит), НКО — те, кто имеют право на упрощенный бухучет и упрощенную отчетность. Данное право должно быть зафиксировано в учетной политике таких организаций.

Как закрыть счет 09, если организация имеет право и решила отказаться от формирования разниц? Для этого на 31.12 года, предшествующего году, с начала которого принято решение не применять ПБУ 18/02, делаем в учете проводки на остаток по сч. 09:

Дт 84 Кт 09.

В пояснительной записке к отчетности за 2021 год целесообразно отразить факт отказа от применения ПБУ 18/02 со следующего за отчетным года.

1С в помощь

Расчет временных разниц ‒ трудоемкое и путаное занятие, поэтому в программных продуктах 1С версий 8 предусмотрена обработка «Закрытие периода». Его можно отыскать в меню «Учет, налоги и отчетность». В обработке «Закрытие месяца» последней регламентной операцией будет «Расчет налога на прибыль», которая в том числе собирает доли отложенного налога на счете 09.

Операция высчитывает все ВВР, подходящие для учета ОНА, и в течение года собирает их на дебете по видам активов и обязательств. На конец месяца закрытие счета 09 может происходить частично, в случае получения прибыли, которая погашает убыток проводкой:

- Дт 68.04 Кт 09.

В версии 1С УПП-1 «Расчет налога на прибыль» тоже действителен для начисления и погашения отложенных налоговых активов. Чтобы понять, как работает эта операция, можно сформировать справку-расчет. Но она показывает не все источники разниц. В частности, нельзя увидеть, как рассчитываются ВВР с амортизации.

На конец года к проводкам закрытия 09 счета добавляется списание убытков прошлых лет. Это действие производится в регламентной операции, которая была специально добавлена в версию 1С 8.3. В более ранних конфигурациях ее нет.

Данная обработка стала необходимой с 2021 года, так как по новым правилам убытки прошлых лет могут переноситься на неограниченное время вперед. В том числе предприятия могут использовать их для уменьшения прибыли текущих периодов, но не больше чем на 50%.

Перед тем как запустить данную обработку на 09 счете, необходимо сменить вид актива, иначе говоря, «Убыток текущего периода» переедет на «Расходы будущих периодов». Перенос убытков может быть сделан только руками в меню «Ведение учета» подраздел «Операции, введенные вручную»:

- Дт 09 субконто «Расходы будущих периодов» Кт 09 субконто «Убыток текущего периода.

Важный момент! При создании вида расходов будущих периодов можно не заполнять период списания убытков прошлых лет, чтобы использовать их в случае необходимости, а не в следующем году.

Отсутствие операции переноса приводит к ошибкам в суммовом учете и программе. Без нее не удастся закрыть январь будущего года. Программа отвергнет расчет налога на прибыль, предупредив, что не осуществлен перенос убытка. После завершения работы необходимо заново перепровести документы за декабрь и выполнить реформацию баланса.

Пример начисления

Например, ООО «Фиалка» получило выручку 500 000 рублей, расходы по основной деятельности составили 600 000 рублей. В целях подведения итогов обороты по субсчетам 90 «Продажи» упали на 90.09.

Также в течение периода было получено доходов от прочей деятельности на сумму 100 000 рублей и понесены расходы в размере 50 000 рублей. Обороты по прочей деятельности ведутся на счете 91 «Прочие доходы и расходы». По аналогии с 90 счетом, сформировано сальдо на субсчете 91.9.

В свою очередь, 90.09 и 91.09 закрываются путем переноса на счет 99. Составляется расчет, чтобы увидеть, какой результат получился у предприятия.

Таблица 1. Движения по оборотам

| Номер в РСБУ | Сумма по дебету | Сумма по кредиту |

| 90.09 | 600 000,00 | 500 000,00 |

| 91.09 | 50 000,00 | 100 000,00 |

| Оборот по счету 99 | 650 000,00 | 600 000,00 |

| Сальдо по счету 99 | 50 000,00 |

Следовательно, у компании сложился убыток на 99 счете в размере 50 000 рублей. При расчете налога на прибыль в программе с этой суммы будет осуществлено признание ОНА:

- 50 000 * 20% = 10 000 рублей;

- Дт 68.04 Кт 99 ‒ на 10 000 рублей уменьшен налог на прибыль;

- Дт 09 Кт 68.04 ‒ отражены ОНА 10 000 рублей.

Перед реформацией баланса ОНА с убытка перенесли на расходы будущих периодов:

- Дт 09 Кт 09 ‒ 10 000 рублей.

Одновременно бухгалтер сделал проводку в налоговом учете:

- Дт 97 «Расходы будущих периодов» Кт 99 ‒ на сумму 50 000 рублей перенесенного убытка.

В бухгалтерском учете никаких сумм в этой проводке записывать не надо.

Когда счет 09 должен закрываться в конце года. Какие проводки делать при его закрытии

В случае если организация продолжает работу без изменения системы налогообложения, то в конце года бухгалтерский счет 09 не закрывают. В балансе эта сумма будет учитываться по строке 1180 «Отложенные налоговые активы». Сумму убытка нужно перевесить на другое субконто.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Проводка будет следующая: Дт 09 «Расходы будущих периодов» Кт 09 «Убыток текущего периода».

Но если у организации, например, упали доходы и руководство решило воспользоваться возможностью перейти на упрощенную систему налогообложения, то счет 09 в конце года должен закрываться.

Проводки на закрытие счета 09 в конце года: Дт 99 Кт 09.

Такую же проводку делают при выбытии объекта актива, по которому был начислен отложенный налоговый актив.

Порядок отражения транспортных средств на забалансовом счете 09

Если на балансе учреждения числится автотранспорт, обязательно должны быть данные на забалансовом счете 09 “Запасные части к транспортным средствам, выданные взамен изношенных”. Для того чтобы правильно вести учет операций на забалансовом счете 09, бухгалтеру, прежде всего, необходимо четко понять, для чего предназначен этот счет.

Одной из задач бухгалтерского учета материальных ценностей является контроль за их сохранностью. В составе автотранспорта есть несколько видов легкосъемных узлов, не типизированных для конкретной марки автотранспорта, которые при отсутствии должного контроля могут быть легко заменены на более дешевые, в частности, автошины, колесные диски, аккумулятор. Именно для обеспечения контроля за сохранностью таких узлов и следует обеспечивать их учет.

Чтобы учет на забалансовом счете 09 имел смысл, легкосъемные узлы следует отражать с указанием полной номенклатуры, например:

- для автошин: марка, модель, размер, тип (зимняя/летняя/всесезонная), например, Bridgestone Ice Cruiser 7000 195/65 R15 91T (зима/шип);

- для аккумуляторов: марка, модель, мощность, например, Varta Blue Dynamic 45 а/ч.

В соответствии с п. 350 Инструкции № 157н нужно также указывать производственные номера узлов (при их наличии).

Если в учреждении, имеющем на балансе один легковой автомобиль, на счете 09 числятся девять безымянных автошин и один аккумулятор без указания марки, можно считать, что учет по счету 09 не ведется вообще, поскольку он не позволяет проконтролировать, не произошла ли замена.

В соответствии с п. 349 Инструкции № 157н перечень видов узлов, которые подлежат отражению на счете 09, учреждению нужно утвердить в рамках учетной политики (если это не определено отраслевыми или территориальными учетными стандартами).

Следует отметить, что описание этого счета в Инструкции № 157н (как и в действовавших ранее инструкциях по бюджетному учету) не вполне точно отражает его смысл и содержит ряд логических неточностей:

- В описании говорится только о запасных частях, выданных взамен изношенных, т. е. о втором комплекте и последующих. Однако легкосъемные узлы важно контролировать с самого момента поступления автомобиля в учреждение. Если автомобиль поступил по акту приема-передачи от другого государственного (муниципального) учреждения, кроме самого основного средства должны быть переданы также и данные по счету 09 (как минимум, автошины и аккумулятор). Если же автомобиль был приобретен, то инвентарной комиссии учреждения нужно произвести приемку и предоставить данные для отражения в учете легкосъемных узлов: какие автошины, диски и какой аккумулятор были установлены на автомобиле первоначально. В учете узлы могут быть отражены либо в условной оценке (1 руб. за штуку) либо по рыночной цене в зависимости от порядка, установленного в учетной политике учреждения.

- В описании счета упоминаются двигатели. Принимая во внимание назначение счета 09 – контроль за легкосъемными нетипизированными узлами – становится понятно, что в специальном учете двигателей нет смысла. Двигатель в соответствии с российскими правилами регистрации автотранспорта является номерным агрегатом и его номер отражается в регистрационных документах, поэтому материально ответственное лицо практически не имеет возможности незаметно подменить двигатель.

- В Инструкции № 157н указано единственное обстоятельство для списания запасных частей со счета 09 – замена узлов на основании акта приема-сдачи выполненных работ. В то же время списание со счета 09 также следует производить при выбытии самого автомобиля (при передаче, продаже, хищении, чрезвычайных обстоятельствах).

- В описании счета 09 отдельно упомянуты и шины, и покрышки, что на самом деле одно и то же.

Обоснование необходимости списания автошин

У бухгалтеров нередко возникают вопросы, как документально обосновать необходимость списания автошин, числящихся на забалансовом счете 09, для приобретения новых на замену списанных.

Списание автошин по достижении какого-либо пробега оправдать достаточно сложно, поскольку качество автошин очень сильно различается, и установить какие-либо реальные нормы пробега не представляется возможным. С одной стороны, производятся автошины класса Run Flat, которые могут проехать до 50 км полностью спущенными. С другой стороны, некоторые недорогие модели автошин после первого же удара от дорожных неровностей получают такие повреждения боковой поверхности (изломы), что дальше их эксплуатировать уже опасно.

Вместе с тем, при ревизионных проверках достаточно часто фиксируются замечания о нарушении правил учета работы шин.

В первую очередь следует отметить, что указанные в акте ревизии из примера 7 Правила эксплуатации автомобильных шин действовали только до 31.01.2007 (п. 3 распоряжения Минтранса России от 21.01.2004 № АК-9-р). Таким образом, любые требования соблюдать эти Правила после указанной даты незаконны (если иное не установлено локальными учетными стандартами).

Обоснованием необходимости списания шин может служить только невозможность или недопустимость их дальнейшего использования. При этом следует руководствоваться приложением «Перечень неисправностей и условий, при которых запрещается эксплуатация транспортных средств» (далее – Перечень неисправностей) к Основным положениям по допуску транспортных средств к эксплуатации и обязанностям должностных лиц по обеспечению безопасности дорожного движения (Утверждены Постановлением Правительства РФ от 23.10.1993 № 1090 «О Правилах дорожного движения»).

Согласно Перечню неисправностей запрещается эксплуатация автомобилей, на которых:

- шины легковых автомобилей имеют остаточную высоту рисунка протектора менее 1,6 мм, грузовых автомобилей – 1 мм, автобусов – 2 мм (п. 5.1 Перечня неисправностей);

- шины имеют внешние повреждения (пробои, порезы, разрывы), обнажающие корд, а также расслоение каркаса, отслоение протектора и боковины (п. 5.2 Перечня неисправностей);

- на одну ось транспортных средств установлены шины различных размеров, конструкций (радиальной, диагональной, камерной, бескамерной), моделей, с различными рисунками протектора, ошипованные и неошипованные, морозостойкие и неморозостойкие, новые и восстановленные (п. 5.5 Перечня неисправностей).

Таким образом, если автошина износилась или получила повреждения, не допускающие ее дальнейшее использование, ее следует снять с автомобиля и списать. Но при этом согласно требованиям п. 5.5 Перечня неисправностей учреждение вынуждено заменить также и вторую шину на той же оси, ведь даже если удастся приобрести автошину той же марки и модели, степень износа и фактический размер шин будут разные. При этом оснований для списания второй шины нет, ее еще можно использовать как запаску или передать для этих же целей в другое учреждение.