Обзор писем Минфина России и ФНС России за октябрь – декабрь 2021 г.

1. В письме от 14 октября 2021 г. № СД-4-3/[email protected] ФНС РФ

разъяснила вопрос о месте уплаты НДФЛ с доходов в виде оплаты труда работников, подлежащих переводу на дистанционный режим работы, организациями, имеющими обособленные подразделения.

Адвокатские образования создаются в виде коллегии адвокатов, адвокатского бюро или юридической консультации и являются юридическими лицами (ст. 123.16-2 ГК РФ) и вправе иметь обособленные подразделения.

В результате перевода работников на дистанционный режим работы отсутствует необходимость наличия стационарных рабочих мест, что предполагает расторжение договоров аренды и снятие с налогового учета обособленных подразделений адвокатского образования (налогового агента). В этом случае налог на доходы физических лиц правомерным будет уплачивать по месту учета филиала, в котором по штатному расписанию исполняет обязанности работник.

При этом привлечение дистанционных работников само по себе не создает обособленных подразделений организаций (письма Минфина России от 29 мая 2021 г. № 03-15-06/38981, от 19 января 2021 г. № 03-02-07/1/3617, от 1 декабря 2014 г. № 03-04-06/61300).

С 1 января 2021 г. налоговые агенты – российские организации, имеющие несколько обособленных подразделений на территории одного муниципального образования, вправе перечислять исчисленные и удержанные суммы налога в бюджет по месту нахождения одного из таких обособленных подразделений, выбранного налоговым агентом (п. 7 ст. 226 Кодекса, п. 16 ст. 2, п. 3 ст. 3 Федерального закона от 29 сентября 2021 г. № 325-ФЗ).

2. В

письмеот 13 ноября 2021 г. № 03-04-05/99236 Минфин РФ

счел правомерным удержание и перечисление в бюджет налоговым агентом (в том числе адвокатом, учредившим адвокатский кабинет) НДФЛ с аванса (предоплаты), выплаченного физическому лицу в рамках гражданско-правового договора (акт выполненных работ не подписан).

Это разъяснение противоречит письму Минфина России от 11 июня 2019 г. № 21-08-11/42596 «Об уплате НДФЛ», согласно которому авансовый платеж по заработной плате обложению НДФЛ не подлежит.

По правилам п. 2 ст. 223 НК РФ при получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом). Как следует из подп. 6) п. 1 ст. 223 НК РФ, НДФЛ с авансов работникам, направленным в командировку, удерживается и уплачивается в бюджет не в момент выдачи, а в последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки.

До исполнения физическим лицом своих обязательств как по трудовому, так и по гражданско-правовому договору у заказчика и работодателя отсутствует обязательство по расчету с ним. Следовательно, аванс (предоплату) преждевременно считать доходом физического лица. Иное в НК РФ не указано.

Не случайно Письмо снабжено оговоркой, что письменные разъяснения Минфина России по вопросам применения законодательства РФ о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства РФ о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

3. В письме от 20 ноября 2021 г. № 03-15-05/101219 Минфин РФ

отрицательно ответил на предложение по снижению фиксированных размеров страховых взносов за 2021 и 2021 гг. для адвокатов.

Во исполнение перечня поручений Президента РФ В.В. Путина № Пр-818 от 15 мая 2021 г. по итогам совещания по вопросам, связанным с санитарно-эпидемиологической обстановкой в РФ, состоявшегося 11 мая 2021 г., был принят Федеральный закон от 8 июня 2021 г. № 172-ФЗ «О внесении изменений в часть вторую Налогового кодекса РФ». Он предусматривает предоставление только индивидуальным предпринимателям, занятым в сферах деятельности, наиболее пострадавших в условиях ухудшения ситуации в связи с распространением новой коронавирусной инфекции, по перечню, утвержденному постановлением Правительства РФ от 3 апреля 2021 г. № 434, возможности уменьшить фиксированный размер страховых взносов за 2021 г. на величину минимального размера оплаты труда.

С учетом того, что в сегодняшней ситуации расходы на социальные обязательства государства возрастают, предложения о снижении для адвокатов фиксированных размеров страховых взносов за 2021 и 2021 гг. Минфином РФ не рассматриваются.

4. В письме от 20 ноября 2021 г. № 03-15-03/101230 Минфин РФ

также отклонил предложение по снижению для адвокатов-пенсионеров фиксированных размеров страховых взносов и предоставлению им отсрочки по уплате страховых взносов.

Минфин РФ сослался, что это не предусмотрено поручениями Президента РФ В.В. Путина, налоговым законодательством РФ. Кроме того, ведомство напомнило, что в случае, если гражданин является получателем пенсии по старости, уплачиваемые страховые взносы влияют на перерасчет получаемой пенсии.

5. В письме от 1 декабря 2021 г. № БС-4-11/[email protected] ФНС РФ

разъяснила вопросы исчисления и уплаты налоговыми агентами (в том числе – адвокатами, учредившими адвокатские кабинеты) налога на доходы физических лиц с доходов физических лиц, превышающих 5 млн рублей за налоговый период (начиная с 2021 г.), а также заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ).

В приложении к письму приведены примеры заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом.

6. В

письмеот 4 декабря 2021 г. № 03-04-05/106356 Министерство финансов РФ

разъяснило, что согласно нормам НК РФ и положениям Федерального закона от 31 мая 2002 г. № 63-ФЗ «Об адвокатской деятельности и адвокатуре в Российской Федерации» в составе профессионального налогового вычета могут учитываться расходы на уплату платежей за жилое помещение, частично используемое адвокатом под адвокатский кабинет.

При этом с учетом того, что соответствующие расходы должны быть документально подтверждены и непосредственно связаны с извлечением соответствующих доходов, они могут учитываться в составе профессионального налогового вычета в той части, которая непосредственно относится к адвокатской деятельности.

Ранее схожая правовая позиция высказывалась в Решении ФНС России от 12 февраля 2021 г. № КЧ-3-9/[email protected] и в определении Конституционного Суда РФ от 18 июля 2021 г. № 2171-О. При этом ни КС, ни ФНС не рассматривали ситуацию, когда жилое помещение использовалось для адвокатской деятельности не полностью, а частично.

Письмом от 10 декабря 2021 г. № БС-4-11/20427 ФНС РФ

довела эти разъяснения до нижестоящих налоговых органов.

7. В письме от 15 декабря 2021 г. № 03-01-11/109419 Минфин РФ

рассмотрел обращение по вопросу освобождения от уплаты налогов военных пенсионеров.

Повторив нормы НК РФ, позволяющие пенсионерам применять специальные налоговые режимы (НПД), льготы по земельному налогу, налогу на имущество физлиц и транспортному налогу (на региональном уровне) Минфин РФ сообщил об отсутствии у них льгот по уплате страховых взносов.

Положениями гл. 34 НК РФ не предусмотрено освобождение плательщиков страховых взносов – адвокатов, в том числе являющихся пенсионерами, от уплаты за себя страховых взносов, за исключением периодов, в частности, ухода за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет, и т.д., указанных в п. 1, , –8 ч. 1 ст. 12 Федерального закона № 400-ФЗ (п. 7 ст. 430 Кодекса), в течение которых ими не осуществлялась соответствующая деятельность, при условии представления ими в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов и подтверждающих документов, а также за периоды, в которых приостановлен статус адвоката, при условии представления в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов.

Федеральная налоговая служба: Письмо № БС-4-11/[email protected] от 05.04.2017

Вопрос: В каком месяце начисляются отпускные (декабрь 2021 г. или январь 2021 г.) работнику с целью формирования справки 2-НДФЛ и отчета 6-НДФЛ, если он идет в отпуск с 9 по 13 января 2021 г., а отпускные выплачены 30.12.2016?

Ответ: Федеральная налоговая служба в связи с письмом ООО по вопросу отражения дохода в виде оплаты отпуска в расчете сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (далее — расчет по форме 6-НДФЛ), и справке о доходах физических лиц (форма 2-НДФЛ) сообщает следующее.

В соответствии с абзацем 3 пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее — Кодекс) налоговые агенты представляют в налоговый орган по месту своего учета расчет по форме 6-НДФЛ за первый квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 N ММВ-7-11/[email protected]

Раздел 1 расчета по форме 6-НДФЛ составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год (далее — период представления).

В разделе 2 расчета по форме 6-НДФЛ за соответствующий период представления отражаются те операции, которые произведены за последние три месяца этого периода.

Если налоговый агент производит операцию в одном периоде представления, а завершает ее в другом периоде, то данная операция отражается в том периоде представления, в котором завершена. При этом операция считается завершенной в периоде представления, в котором наступает срок перечисления налога в соответствии с пунктом 6 статьи 226 и пунктом 9 статьи 226.1 Кодекса.

В соответствии с подпунктом 1 пункта 1 статьи 223 Кодекса дата фактического получения дохода в виде оплаты отпуска определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Согласно пункту 4 статьи 226 Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом.

При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты (пункт 6 статьи 226 Кодекса).

В соответствии с пунктом 7 статьи 6.1 Кодекса в случаях, когда последний день срока приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день.

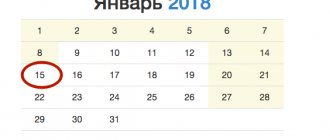

В случае если работнику оплата отпуска произведена 30.12.2016, но при этом срок перечисления налога на доходы физических лиц с указанной выплаты в соответствии с пунктом 6 статьи 226 и пунктом 7 статьи 6.1 Кодекса наступает в другом периоде представления, а именно 09.01.2017, то независимо от даты непосредственного перечисления налога в бюджет данная операция отражается в строках 020, 040, 070 раздела 1 расчета по форме 6-НДФЛ за 2021 год.

В разделе 2 расчета по форме 6-НДФЛ за первый квартал 2021 года рассматриваемая операция отражается следующим образом:

по строке 100 указывается 30.12.2016;

по строке 110 — 30.12.2016;

по строке 120 — 09.01.2017 (с учетом положений пункта 7 статьи 6.1 Кодекса);

по строкам 130 и 140 — соответствующие суммовые показатели.

В соответствии с Порядком заполнения формы сведений о доходах физического лица «Справка о доходах физического лица» (форма 2-НДФЛ), утвержденным приказом ФНС России от 30.10.2015 N ММВ-7-11/[email protected], в разделе 3 указываются сведения о доходах, начисленных и фактически полученных физическим лицом в денежной и натуральной форме, а также в виде материальной выгоды по месяцам налогового периода, и соответствующих вычетах.

В графе «Месяц» раздела 3 справки по форме 2-НДФЛ в хронологическом порядке указывается порядковый номер месяца налогового периода, соответствующего дате фактического получения дохода, определяемой в соответствии с положениями статьи 223 Кодекса.

Поскольку доход в виде оплаты отпуска с учетом подпункта 1 пункта 1 статьи 223 Кодекса фактически полученным считается в декабре 2021 года, то в графе «Месяц» раздела 3 Справки о доходах физического лица за 2021 год указывается месяц «12» (декабрь).

Действительный

государственный советник

Российской Федерации

2 класса

С.Л.БОНДАРЧУК

05.04.2017

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 14 марта 2021 г. N БС-4-11/[email protected]

Федеральная налоговая служба рассмотрела запрос ООО по вопросу применения положений статьи 227.1 Налогового кодекса Российской Федерации (далее — Кодекс) и сообщает следующее.

По вопросам, изложенным в Примере 1 запроса.

В рассматриваемом случае налогоплательщиком — иностранным гражданином уплачены единовременно фиксированные авансовые платежи за патент, срок действия которого относится к разным налоговым периодам.

Исходя из положений пункта 5 статьи 13.3 Федерального закона от 25.07.2002 N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» (далее — Федеральный закон от 25.07.2002 N 115-ФЗ) патент иностранному гражданину выдается (продлевается) на период, за который уплачен налог на доходы физических лиц в виде фиксированного авансового платежа.

В соответствии с пунктом 4 статьи 227.1 Кодекса фиксированный авансовый платеж по налогу уплачивается налогоплательщиком по месту осуществления им деятельности на основании выданного патента до дня начала срока, на который выдается (продлевается), переоформляется патент.

Исходя из положений абзаца первого пункта 6 статьи 227.1 Кодекса общая сумма налога с доходов налогоплательщиков исчисляется налоговыми агентами и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду.

По мнению ФНС России, после получения от налогового органа Уведомления о подтверждении права на осуществление уменьшения исчисленной суммы налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей (далее — Уведомление) за 2021 год налоговый агент вправе уменьшить исчисленную сумму налога в 2016 году на сумму уплаченных ранее фиксированных авансовых платежей, приходящихся на 2021 год.

По вопросам, изложенным в Примере 2 запроса.

Положениями абзаца второго пункта 6 статьи 227.1 Кодекса определено, что уменьшение исчисленной суммы налога производится в течение налогового периода только у одного налогового агента по выбору налогоплательщика при условии получения налоговым агентом от налогового органа соответствующего Уведомления.

Таким образом, в случае осуществления иностранным гражданином трудовой деятельности в соответствующем налоговом периоде у нескольких работодателей иностранный гражданин вправе реализовать свое право на уменьшение исчисленной суммы налога на всю сумму уплаченных им фиксированных авансовых платежей за период действия патента при обращении к любому из работодателей (налоговых агентов) при условии, что ранее применительно к соответствующему налоговому периоду другим налоговым агентам Уведомление в отношении указанного иностранного гражданина не выдавалось.

По вопросам, изложенным в Примере 3 запроса.

В соответствии с положениями абзаца четвертого пункта 6 статьи 227.1 Кодекса налоговый орган направляет Уведомление в срок, не превышающий 10 дней со дня получения заявления налогового агента, при наличии в налоговом органе информации, полученной от территориального органа федерального органа исполнительной власти в сфере миграции, о факте заключения налоговым агентом с налогоплательщиком трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) и выдачи налогоплательщику патента и при условии, что ранее применительно к соответствующему налоговому периоду такое уведомление налоговыми органами в отношении указанного налогоплательщика налоговым агентам не направлялось.

Вместе с тем в рассматриваемой ситуации налоговый агент обратился в соответствующем налоговом периоде с заявлением о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей (далее — Заявление) и получил от налогового органа в отношении указанного налогоплательщика соответствующее Уведомление.

Далее иностранным гражданином трудовая деятельность с указанным налоговым агентом прекращена, а впоследствии иностранным гражданином приобретен новый патент и заключен новый договор на осуществление трудовой деятельности у этого же налогового агента.

Из норм статьи 13.3 Федерального закона от 25.07.2002 N 115-ФЗ следует, что у иностранного гражданина в одном периоде (году) может быть два выданных патента, один из которых выдан в предыдущем году и срок его действия истек в соответствующем году, а второй патент получен иностранным гражданином после истечения срока действия предыдущего патента.

Учитывая положения статьи 227.1 Кодекса, по мнению ФНС России, налоговый агент вправе уменьшить исчисленную сумму налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей за период действия всех патентов в соответствующем налоговом периоде.

При этом, в связи с тем что ранее в соответствующем налоговом периоде налоговому агенту в отношении указанного иностранного гражданина Уведомление выдавалось, по мнению ФНС России, обращаться налоговому агенту с новым Заявлением в налоговый орган нет необходимости.

Действительный

государственный советник

Российской Федерации

2 класса

С.Л.БОНДАРЧУК

14.03.2016