То или иное имущество относят к амортизируемому имуществу, если соблюдены следующие критерии:

- срок службы имущества больше одного года;

- имущество стоит дороже 100 000 рублей;

- имущество способно приносить доход.

Если имущество не отвечает перечисленным критериям, то его включают в состав материальных расходов. Но только в том случае, если такие расходы предусмотрены статьей 254 Налогового кодекса. Если же расходы по приобретению неамортизируемого имущества не перечислены в этой статье, то к материальным расходам они не относятся. Поэтому учесть их при налогообложении не удастся.

Состав внеоборотных активов предприятия

Внеоборотные активы – активы, многократно принимающие участие в производительном цикле и переносящие свою стоимость на производимую продукцию частями, за несколько производственных циклов.

В составе внеоборотных активов учитывают:

· Нематериальные активы.

· Долгосрочные финансовые вложения.

· Незавершенные капитальные вложения.

· Основные средства.

Нематериальные активы – активы, которые не имеют материально-вещественной (физической) формы, но принимают участие в производстве продукции.

Долгосрочные финансовые вложения представляют собой затраты на долевое участие в уставном капитале и других предприятиях, на приобретение акций и облигаций на долговременной основе. Включают также инвестиции в дочерние и зависимые общества, займы на срок более 12 месяцев.

К незавершенным капитальным вложениям относятся не оформленные актами приемки-передачи основных средств затраты на строительно-монтажные работы, приобретение зданий, оборудования, транспортных средств, инструмента, инвентаря и иных объектов длительного пользования.

Основные средства – это часть имущества предприятия, переносящая свою стоимость на вновь создаваемый продукт частями, за несколько производственных циклов. К основным средствам относятся активы, принимающие участие в производстве продукции или для управленческих нужд в течение срока свыше 12 месяцев. Не относятся к основным средствам предметы, используемые менее 12 месяцев независимо от их стоимости, либо стоимостью менее 100 кратного МРОТ за единицу независимо от срока их полезного использования.

Под сроком полезного использования понимается период, когда предмет приносит доход или служит для выполнения целей предприятия.

Единицей бухгалтерского учета основных средств является инвентарный объект

. Инвентарным объектом основных средств признается объект со всеми приспособлениями и принадлежностями, или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое, предназначенный для выполнения определенной работы. В случае наличия у одного объекта нескольких частей, имеющих разный срок полезного использования, каждая такая часть учитывается как самостоятельный инвентарный объект.

Стоимость земельного участка при УСН

При расчете единого налога нельзя учесть стоимость земельного участка.

Дело в том, что в составе основных средств «упрощенцы» учитывают только те объекты, которые являются амортизируемым имуществом в соответствии с главой 25 Налогового кодекса (п. 4 ст. 346.16 НК РФ). А земля и иные объекты природопользования амортизации не подлежат (п. 2 ст. 256 НК РФ).

Что касается расходов, связанных с выкупом земельного участка из государственной собственности, то их можно учесть в расходах на основании подпункта 29 пункта 1 статьи 346.16 Налогового кодекса как расходы на оплату услуг специализированных организаций по изготовлению документов кадастрового и технического учета объектов недвижимости (в том числе правоустанавливающих документов на земельные участки и документов о межевании земельных участков) (см. письмо Минфина России от 18 апреля 2006 г. № 03-11-04/2/84).

Оценка основных средств

Основные средства имеют следующие виды денежной оценки:

1. Первоначальная

стоимость, по которой они принимаются к бухгалтерскому учету.

2. Восстановительная

стоимость, которую они имеют в период воспроизводства, с учетом морального износа и переоценки.

3. Остаточная

стоимость, которая представляет первоначальную или восстановительную стоимость основных средств за минусом износа.

Первоначальной стоимостью основных средств, приобретенных за плату, считается сумма фактических затрат предприятия на их приобретение, сооружение и изготовление, за исключением налога добавленную стоимость и иных возмещаемых налогов. Фактическими затратами на приобретение, сооружение и изготовление основных средств могут быть:

· оплата контрактов в соответствии с договором поставщику;

· оплата за осуществление работ по договору строительного подряда и иным договорам;

· оплата за информационные и консультативные услуги, связанные с приобретением основных фондов;

· регистрационные сборы, государственные пошлины и другие аналогичные платежи, произведенные в связи с приобретением или получением прав на объект основных фондов;

· затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных фондов.

Первоначальной стоимостью основных фондов, внесенных в уставный капитал предприятия, считается их денежная оценка, согласованная с учредителями, а в ряде случаев профессиональным оценщиком.

Первоначальной стоимостью основных фондов, полученных по договору дарения и в иных случаях безвозмездного получения, признается их рыночная стоимость на дату их поступления на предприятие.

Стоимость основных фондов, по которой они приняты к бухгалтерскому учету, может быть подвержена изменениям. Изменение первоначальной стоимости основных фондов допускается в случаях достройки, дооборудования, реконструкции и частичной ликвидации соответствующих объектов. Предприятие имеет право не чаще одного раза в год переоценивать объекты основных фондов по восстановительной стоимости путем индексации или прямого пересчета по документально подтвержденным рыночным ценам.

При изменении отпускных цен на средства производства, сметных цен и тарифов в строительстве в связи с изменением стоимости воспроизводства основных фондов возникает несопоставимость по ценам действующих и вновь вводимых основных фондов. Это приводит к затруднению определения эффективности их использования, а также объема и структуры капитальных вложений. Для устранения этих недостатков периодически производится переоценка основных средств.

Понятие первоначальной стоимости объекта

Изначально следует определиться с понятием основных средств, которые являются орудием труда, производственным имуществом или предназначены для оказания услуг со стоимостью свыше 40 000 рублей. Подобные активы не предназначены для продажи, а служат длительность время для получения экономической выгоды.

Первоначальная стоимость – это все те затраты, которые произошли по факту на момент приобретения ОС до начала его применения. Чтобы выделить первоначальную стоимость, необходимо подытожить все данные расходы вплоть до момента приведения имущества в эксплуатационное состояние.

Важно! Активы, для которых определена первоначальная стоимость на уровне 40 или менее тыс. руб., можно приходовать как МПЗ, а после сразу списывать без амортизационных отчислений.

Расходы на компании, связанные с приобретением ОС, можно учесть в качестве затрат только при наличии документального оформления. Без документов проводки в бухучете не совершаются, а траты в налогообложении не принимаются к уменьшению базы для налога.

При поступлении основных средств состав затрат имеет некоторое отличие в зависимости от варианта их поступления.

Способы амортизации основных средств

Механизмом воспроизводства основных средств являются амортизационные отчисления, производимые из выручки от реализации продукции.

Амортизационные отчисления начисляются по объекту основных средств с 1– го числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и производится до полного погашения стоимости объекта или списания этого объекта.

Если срок полезного использования отсутствует в технических условиях или не установлен в централизованном порядке, его определяют исходя из планируемого срока использования объекта в соответствии с ожидаемой производительностью и мощностью и физическим износом, который может зависеть от режима эксплуатации, естественных условий и влияния агрессивной среды, системы всех видов планово-предупредительного ремонта.

Начисление амортизации производится ежемесячно, независимо от результатов деятельности предприятия. Исключение составляют периоды перевода оборудования на консервацию, т.е. вывод из производства на срок не менее 3-х месяцев и оформленный специальными актами, и период восстановления объекта, продолжительность которого превышает 12 месяцев.

Особенности начисления амортизации:

1. Стоимость специальных инструментов, специальных приспособлений и сменного оборудования погашается только способом списания стоимости пропорционально объему продукции (работ, услуг).

2. Стоимость предметов, предназначенных для сдачи в аренду по договору проката, погашается только линейным способом.

3. Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки, объекты природопользования).

4. Если объект основных средств был приобретен с использованием бюджетных ассигнований, то амортизацию следует начислять только исходя из сумм собственных использованных средств (стоимость объекта за минусом величины полученных сумм).

Кроме того, амортизация не начисляется по:

· объектам основных средств, полученным по договору дарения и безвозмездно в процессе приватизации;

· жилищному фонду;

· объектам внешнего благоустройства и аналогичным объектам лесного хозяйства, дорожного хозяйства, специализированным сооружениям судоходной обстановки и другим объектам;

· приобретенным изданиям (книги, брошюры и т.п.).

В бухгалтерском учете для начисления амортизации применяется один из следующих способов:

· линейный;

· способ уменьшаемого остатка;

· способ списания стоимости по сумме чисел лет срока полезного использования;

· способ списания стоимости пропорционально объему продукции (работ).

Использование линейного

способа

предполагает равномерное списание стоимости объекта за весь период эксплуатации. При этом за базу расчета принимают первоначальную стоимость объекта основных средств.

Для групп высокотехнологичного оборудования моральный износ наступает значительно раньше физического. Для формирования необходимых ресурсов, применяется способ уменьшаемого остатка

(ускоренный способ), предполагающий использование коэффициентов ускорения. Коэффициент может быть равен 2 или 3. Для этого способа за базу расчета принимают остаточную стоимость объекта на начало каждого периода.

При применении способа списания стоимости по сумме чисел лет срока полезного использования

годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных фондов и соотношения числа лет, оставшихся до конца срока службы объекта, и суммы чисел лет срока службы объекта. Этот способ с точки зрения финансового планирования предпочтителен тем, что позволяет уже в начале эксплуатации списать большую часть стоимости основных фондов. Далее темп списания замедляется, что обеспечивает снижение себестоимости продукции.

При способе списания стоимости пропорционально объему продукции (работ)

начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных фондов и предполагаемого объема продукции (работ) за весь период полезного использования объекта основных фондов. Применение указанного способа позволяет предприятиям учитывать физический износ и режим использования объекта.

В налоговом учете

амортизация начисляется одним из следующих методов:

1. линейным методом;

2. нелинейным методом.

Сумма амортизации для целей налогообложения определяется налогоплательщиками ежемесячно. Амортизация начисляется отдельно по каждому объекту амортизируемого имущества.

Налогоплательщик применяет линейный метод

начисления амортизации к зданиям, сооружениям, передаточным устройствам, входящим в восьмую — десятую амортизационные группы, независимо от сроков ввода в эксплуатацию этих объектов.

К остальным основным средствам налогоплательщик вправе применять любой из методов, предусмотренный НК РФ.

Выбранный налогоплательщиком метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации по объекту амортизируемого имущества.

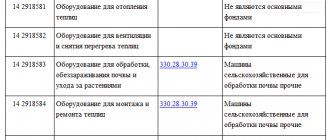

В целях налогообложения основные средства, подлежащие амортизации (амортизируемое имущество) распределяются по амортизационным группам в соответствии со сроками их полезного использования.

Амортизируемое имущество объединяется в следующие амортизационные группы:

· первая группа

– все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно;

· вторая группа

– имущество со сроком полезного использования свыше 2 лет до 3 лет включительно;

· третья группа

– имущество со сроком полезного использования свыше 3 лет до 5 лет включительно;

· четвертая группа

– имущество со сроком полезного использования свыше 5 лет до 7 лет включительно;

· пятая группа

– имущество со сроком полезного использования свыше 7 лет до 10 лет включительно;

· шестая группа

– имущество со сроком полезного использования свыше 10 лет до 15 лет включительно;

· седьмая группа

– имущество со сроком полезного использования свыше 15 лет до 20 лет включительно;

· восьмая группа

– имущество со сроком полезного использования свыше 20 лет до 25 лет включительно;

· девятая группа

– имущество со сроком полезного использования свыше 25 лет до 30 лет включительно;

· десятая группа

– имущество со сроком полезного использования свыше 30 лет.

Классификация основных средств, включаемых в амортизационные группы, утверждается Правительством Российской Федерации.

ГЛАВБУХ-ИНФО

| Все страницы |

Страница 1 из 2

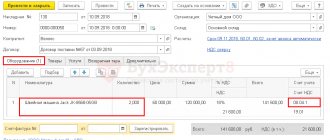

На основные средства, поступающие по договорам купли-продажи и другим аналогичным договорам, организация-покупатель должна получать от поставщика (грузоотправителя) расчетные и отгрузочные документы.

Первичными документами, подтверждающими приобретение основных средств за плату, являются:

- счет и счет-фактура поставщика на объект основных средств;

- счета и счета-фактуры, подтверждающие расходы, связанные с приобретением, доставкой основных средств и приведением их в состояние, пригодное для использования;

- платежно-расчетные документы, свидетельствующие об оплате объекта основных средств и всех расходов, связанных с его приобретением, доставкой и т. д.

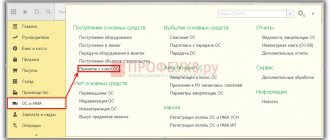

Бухгалтерский учет наличия и движения основных средств организации осуществляется на активном счете 01 «Основные средства».

Всякое поступление основных средств в организацию первоначально отражается на счете 08 «Вложения во внеоборотные активы».

Счет 08 «Вложения во внеоборотные активы» является калькуляционным счетом, предназначенным для накапливания и суммирования фактических затрат по поступающим основным средствам.

Фактические затраты, связанные с приобретением основных средств за плату, первоначально собираются по дебету счета 08 «Вложения во внеоборотные активы» (субсчет 08–4 «Приобретение объектов основных средств») в корреспонденции со счетами учета расчетов (счет 60 «Расчеты с поставщиками и подрядчиками» и счет 76 «Расчеты с разными дебиторами и кредиторами»).

На субсчете 08–4 «Приобретение объектов основных средств» учитываются фактические затраты по приобретению оборудования, машин, инструмента, инвентаря и других объектов основных средств, не требующих монтажа.

Фактические затраты, связанные с сооружением и изготовлением основных средств, также первоначально собираются по дебету счета 08 «Вложения во внеоборотные активы» (субсчет 08–3 «Строительство объектов основных средств») в корреспонденции со счетами учета расчетов.

На субсчете 08–3 «Строительство объектов основных средств» учитываются затраты по возведению зданий и сооружений, монтажу оборудования, стоимость переданного в монтаж оборудования и другие расходы, предусмотренные сметами, сметно-финансовыми расчетами и титульными списками на капитальное строительство (независимо от того» осуществляется зто строительство подрядным или хозяйственным способом).

При принятии основных средств к учету фактические затраты, учтенные на счете 08 «Вложения во внеоборотные активы» (по соответствующим субсчетам), относятся на дебет счета 01 «Основные средства».

Аналитический учет по счету 01 «Основные средства» ведется по отдельным инвентарным объектам основных средств. При этом построение аналитического учета должно обеспечить возможность получения данных о наличии и движении основных средств, необходимых для составления бухгалтерской отчетности (по видам, местам нахождения и т. д.).

Затраты на приобретение оборудования, не требующего монтажа, отражаются в бухгалтерском учете в том же порядке, что и для учета операций по приобретению объектов основных средств, и учитываются непосредственно на счете 08 «Вложения во внеоборотные активы».

Первоначальной стоимостью основных средств (в том числе бывших в эксплуатации), приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ).

Перечень фактических затрат, учитываемых при формировании первоначальной стоимости основных средств, приведен в п. 4 данной главы.

Налоговые аспекты. С 1 января 2006 г. установлен новый порядок налогового учета расходов, связанных с приобретением за плату объектов основных средств.

В соответствии с общей нормой ст. 270 НК РФ расходы по приобретению амортизируемого имущества (в том числе объектов основных средств), относятся к расходам, не учитываемым в целях налогообложения прибыли.

В соответствии с этой нормой указанные расходы должны формировать первоначальную стоимость объектов основных средств.

Для целей налогового учета согласно п. 1 ст. 257 НК РФ первоначальная стоимость объекта основных средств определяется как сумма расходов на его приобретение и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налога на добавленную стоимость и акцизов, кроме случаев, предусмотренных НК РФ.

Для целей налогового учета первоначальная стоимость амортизируемого объекта основных средств должна погашаться путем начисления амортизации.

Таким образом, в общем случае стоимость объекта основных средств относится на расходы, учитываемые для целей налогообложения прибыли, в виде сумм амортизационных отчислений, начисляемых по объекту основных средств в течение срока его полезного использования.

Исключение из этой общей нормы предусмотрено пунктом 1.1 ст. 259 НК РФ. Согласно данному пункту организация при принятии основных средств к учету имеет право единовременно включить в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 процентов первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно).

При использовании такого права организация в дальнейшем должна начислять амортизацию на оставшиеся 90 процентов первоначальной стоимости объекта основных средств.

В последнем случае величина первоначальной стоимости основных средств, сформированная в бухгалтерском учете, будет отличаться от величины первоначальной стоимости основных средств, отражаемой в налоговом учете, так как в бухгалтерском учете указанное выше исключение не предусмотрено.

Такого рода различия между бухгалтерским и налоговым учетом основных средств могут также возникать из-за различных подходов к признанию для целей налогообложения прибыли отдельных видов расходов, связанных с приобретением и/или созданием основных средств.

Например, в отличие от бухгалтерского учета, для целей налогового учета не включаются в первоначальную стоимость основных средств проценты по заемным средствам, начисленные до принятия объекта основных средств к бухгалтерскому учету. В налоговом учете указанные проценты включаются в состав внереализационных доходов или расходов независимо от характера займа или кредита.

Очевидно, что при наличии таких расходов величина первоначальной стоимости основных средств в бухгалтерском и налоговом учете будет различаться, что в конечном итоге будет приводить возникновению расхождений между прибылью, сформированной по данным бухгалтерского учета, и прибылью, сформированной по данным налогового учета.

Для установления взаимосвязи между данными бухгалтерского и налогового учета организациям необходимо руководствоваться нормами Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, которые в данной главе не рассматриваются, так как подробно изложены в п. 2.3 гл. 14.

В соответствии с п.1 ст. 170 НК РФ суммы НДС, предъявленные организации (налогоплательщику НДС) при приобретении основных средств на территории РФ либо фактически уплаченные организацией при ввозе основных средств на таможенную территорию РФ, не включаются в расходы организации, учитываемые при исчислении налога на прибыль.

При приобретении основных средств организация учитывает указанные выше суммы НДС по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» (субсчет 19–1 «Налог на добавленную стоимость при приобретении основных средств») в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками».

Указанные выше суммы НДС должны быть выделены отдельной строкой в первичных учетных и расчетных документах, а также в счетах-фактурах, получаемых от поставщиков.

В частности, согласно п. 4 ст. 168 НК РФ в расчетных документах, в том числе в реестрах чеков и реестрах на получение средств с аккредитива, в первичных учетных документах и счетах-фактурах, сумма НДС должна выделяться отдельной строкой.

При этом полученные от поставщиков основных средств счета-фактуры подлежат регистрации в книге покупок. При приобретении основных средств регистрация счета-фактуры в книге покупок производится в полном объеме после принятия на учет основных средств.

При соблюдении условий, установленных гл. 21 НК РФ, организация-покупатель впоследствии может предъявить указанные выше суммы НДС к вычету.

Суммы НДС, подлежащие налоговому вычету, списываются с кредита счета 19 «Налог на добавленную стоимость по приобретенным ценностям» (субсчет 19–1 «Налог на добавленную стоимость при приобретении основных средств»), в дебет счета 68 «Расчеты по налогам и сборам» (субсчет 68–1 «Расчеты по налогу на добавленную стоимость»).

Установлено, что вычеты сумм НДС, предъявленных организации при приобретении либо уплаченных при ввозе на таможенную территорию РФ основных средств, в том числе оборудования к установке, производятся в полном объеме после их принятия на учет.

Кроме того, вычет сумм НДС можно производить при наличии правильно оформленных первичных документов (в том числе счетов-фактур) и при условии, что приобретенные основные средства предназначены для осуществления производственной деятельности или иных операций, признаваемых объектами налогообложения.

Установлено, что в случае несоблюдения указанных выше условий суммы НДС, предъявленные организации при приобретении основных средств либо фактически уплаченные организацией при ввозе основных средств на таможенную территорию РФ, не подлежат вычету и отражаются в бухгалтерском учете иным образом.

В случаях, когда в первичных учетных документах (счетах, счетах-фактурах, накладных, приходных кассовых ордерах, актах выполненных работ и др.), подтверждающих стоимость приобретенных товаров, не выделена сумма НДС, то и в расчетных документах (поручениях, требованиях-поручениях, реестрах чеков и реестрах на получение средств с аккредитива) исчисление ее расчетным путем не производится.

Стоимость приобретенных в таких случаях товаров (в том числе основных средств), включая предполагаемый по ним НДС, учитывается в целом на счетах их учета, т. е. сумма НДС учитывается в их стоимости.

Кроме того, согласно п. 2 ст. 170 НК РФ суммы НДС, предъявленные покупателю при приобретении основных средств на территории РФ либо фактически уплаченные при ввозе основных средств на территорию РФ, учитываются в их стоимости в случаях:

- приобретения (ввоза) основных средств, используемых для операций по производству и/или реализации (а также передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения);

- приобретений (ввоза) основных средств, используемых для операций по производств и/или реализации товаров (работ, услуг), местом реализации которых не признается территория РФ;

- приобретения (ввоза) основных средств лицами, не являющимися налогоплательщиками НДС либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате НДС;

- приобретения (ввоза) основных средств для производства и/или реализации (передачи) товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг) в соответствии с п. 2 ст. 146 НК РФ.

Предыдущая — Следующая >>

| < Предыдущая | Следующая > |

Показатели использования основных средств

При анализе финансово-хозяйственной деятельности предприятия исследуются показатели состояния и эффективности использования основных средств.

К показателям состояния основных средств относятся:

· коэффициент износа,

· коэффициент годности,

· коэффициент обновления,

· коэффициент выбытия.

Степень использования основных фондов в денежном выражении определяют следующие показатели:

· фондоотдача,

· фондоемкость,

· фондовооруженность.

Коэффициент износа основных средств

– показатель, характеризующий среднюю изношенность средств труда. Он определяется как отношение суммы амортизации основных средств к первоначальной их стоимости.

Коэффициент годности основных средств

– показатель, характеризующий их состояние на определенную дату. Он исчисляется отношением остаточной стоимости основных средств к первоначальной их стоимости и является величиной, обратно пропорциональной величине коэффициента износа основных средств.

Коэффициент обновления основных средств

– показатель, характеризующий долю введенных в действие в данном периоде новых основных средств в общей их стоимости. На конец периода он определяется отношением стоимости вновь введенных в действие основных средств за рассматриваемый период к стоимости всех основных средств на конец периода при предположении, что за рассматриваемый период все вновь поступившие основные средства сохранились.

Коэффициент выбытия основных производственных фондов

рассчитывается, как отношение стоимости выбывших в течении года основных средств к стоимости основных средств на конец года.

Показатель фондоемкости

оборудования рассчитывается как отношение среднегодовой стоимости основных средств к объему производства продукции.

Обобщающим показателем эффективности использования основных средств является фондоотдача

: отношение объема производства продукции (работ, услуг) к среднегодовой балансовой стоимости основных производственных средств.

Фондовооруженность

– это стоимость основных средств, приходящихся на одного рабочего. Этот показатель исчисляется отношением среднегодовой стоимости действующих производственных основных средств к среднесписочной численности рабочих в наибольшую смену.

Воспроизводство основных средств

Использование амортизационных отчислений направлено на воспроизводство основных средств. В реальных условиях, особенно при инфляции, этих средств обычно не достаточно не только на расширенное, но и на простое воспроизводство. Поэтому для эффективного воспроизводства необходимы и другие источники.

Финансирование процесса формирования основных средств может осуществляться за счет следующих основных источников:

· средств учредителей, передаваемых в момент создания предприятия или уже в процессе его функционирования;

· собственных ресурсов предприятия, созданных в процессе его уставной деятельности;

· средств, полученных предприятием на заемной основе в форме целевых банковских ссуд;

· ассигнований из бюджетов различных уровней и внебюджетных фондов;

· аренды, и ее разновидности – лизинга.

Различают простое и расширенное воспроизводство основных средств.

Простое воспроизводство

предполагает восстановление первоначальных свойств объекта основных средств или его замену на аналогичный объект по техническим и технологическим свойствам.

К числу основных форм простого воспроизводства относят:

· текущий ремонт – процесс частичного восстановления функциональных свойств и стоимости основных средств в процессе их обновления (замена деталей, узлов);

· капитальный ремонт – процесс частичной или полной замены отдельных элементов основных средств, включая базовые, а также полного восстановления основных средств.

· приобретение новых видов основных средств.

При расширенном воспроизводстве

предполагается реконструкция или модернизация объекта основных средств, замещение объекта более современным, улучшенным аналогом.

Реконструкция

представляет собой полное или частичное переоборудование и переустройство предприятия с заменой морально устаревшего и физически изношенного оборудования, механизацией и автоматизацией производства, устранением диспропорций в технологических звеньях и вспомогательных службах.

Техническое перевооружение

включает комплекс мероприятий по повышению до современных требований технического уровня отдельных участков производства, агрегатов, установок путем внедрения новой техники и технологии, механизации и автоматизации производственных процессов, модернизации и замене устаревшего и физически изношенного оборудования новым, более производительным; устранению узких мест, совершенствованию организации и структуры производства.