Источники права для организации учета в бюджетной сфере

В качестве основополагающих документов, регулирующих хозяйственный учет в бюджетном секторе, выступают единый план счетов и инструкция к нему, утвержденные приказом Минфина РФ от 01.12.2010 № 157н. Они предполагают существование специализированных планов счетов, утверждаемых для отдельных госструктур.

Законом «О некоммерческих организациях» от 12.01.1996 № 7-ФЗ предусмотрена классификация существующих компаний бюджетной сферы на 3 категории. Для каждой из них существует свой план счетов.

ВАЖНО! Термин «бюджетный учет» допустимо применять не ко всем учреждениям, а только к тем, которые подпадают по классификации под действие приказа № 162н: например, органы госуправления, страховые фонды, казенные организации. Все прочие субъекты госсектора используют в своей работе правила обычного бухгалтерского учета.

Итоги

Учет в бюджетных структурах подчиняется Бюджетному кодексу РФ и строго регламентирован. Бюджетная система страны включает в себя использование специальных кодов, знание которых необходимо и для бухгалтеров по бюджетному учету, поскольку коды используются непосредственно при составлении рутинных проводок.

Также полезную информацию вы найдете в статье «Составляем план счетов бюджетного учета — образец 2015».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Структура счетов бюджетного учета

Обычный счет бюджетного учета содержит в своем составе 26 символов. Расшифровка их назначения приведена в таблице ниже.

Знаки с 1 по 17 идентифицируют направления расходования и источники поступления средств, их содержание тесно связано с шифрами КБК. Руководство по использованию счетов является приложением к приказу № 162 н и поясняет порядок применения кодов для доходов, расходов бюджета, а также источников покрытия дефицита. При этом для данных целей в финансовых структурах применяются позиции с 1 по 17, а для прочих учреждений — с 4 по 20.

18-й знак применяется для обозначения категории финобеспечения. В качестве такового могут выступать бюджетные ресурсы с кодом 1 или временно полученные в распоряжение ресурсы — код 3.

Оставшиеся символы окончательно характеризуют предмет операции и содержатся непосредственно в плане счетов.

Структура баланса

На первый взгляд, балансы коммерческой и бюджетной организаций схожи — оба имеют в своем составе актив и пассив, которые разделены на несколько частей. Однако при внимательном рассмотрении опытный бухгалтер обнаружит существенные различия. Например, бюджетное учреждение обязано отдельно указывать операции с целевыми средствами, собственными доходами, средствами во временном распоряжении. Если в балансе бюджетного учреждения бухгалтер отражает данные за отчетный и предшествующий год, то в работе с коммерческим учетом готовить баланс придется за отчетный год и два предыдущих.

У коммерческой структуры актив делится на внеоборотные и оборотные активы, кругооборот средств составляет основу актива коммерческого баланса. У бюджетников две составляющие: финансовые и нефинансовые активы, а средства делятся на те, что выражены в денежном эквиваленте, и те, что имеют материально-вещественную форму. Пассив баланса в коммерческой структуре содержит указание на собственные и привлеченные средства. Последние делятся на долгосрочные и краткосрочные обязательства. Для баланса бюджетного учреждения важно отразить виды расчетов вне зависимости от срока их погашения.

Проводки в бюджетном учете в 2021 году

В инструкции к приказу № 162н приведено множество типовых хозяйственных ситуаций в увязке с проводками, которые необходимо сделать в учете. Также в инструкции есть отдельная таблица с базовыми проводками. При отсутствии подходящей бухгалтерской записи в данной таблице необходимо самостоятельно составить проводку согласно общим требованиям инструкции.

В 2021 году произошел ряд изменений в бюджетном плане счетов, имеющих существенное значение для соответствующих учреждений:

- были включены дополнительные корреспонденции счетов;

- удалены отдельные счета в связи с появлением отдельного плана счетов для казначейства;

- поменялась концепция учета готовых изделий (их стали учитывать по плановой себестоимости);

- скорректированы коды счетов раздела «Санкционирование расходов», из них исключены КОСГУ,которые перестали применяться при бюджетировании расходов;

- в КБК также произошли изменения, в частности из них были изъяты шифры для отражения классификации операций госуправления (КОСГУ).

Описанные корректировки необходимо обязательно применять при ведении бухгалтерского учета. В то же время нельзя сказать, что они коренным образом поменяли его методику, поскольку в целом большинство корреспонденций счетов остались прежними.

Пример

Государственное казенное учреждение образования «Лицей № 7» осуществило следующие хозяйственные операции в марте 2017 года:

Формирование статей Плана ФХД на 2021 год

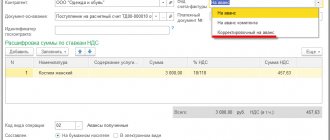

С целью отражения плановых назначений по доходам и расходам бюджетные и автономные учреждения в программе «1С:Бухгалтерия государственного учреждения 8» вводят статьи плана ФХД в справочник «Статьи плана поступлений (выбытий)».

В элементах справочника «Статьи плана поступлений (выбытий)» для статей вида КРБ достаточно указать коды раздела и подраздела, вида расходов и КОСГУ. При необходимости можно указать код из произвольного классификатора «Аналитический код КПС», который применяется для ведения аналитики в соответствии с Учетной политикой учреждения.

Требования к плану финансово-хозяйственной деятельности государственного (муниципального) учреждения, утв. приказом Минфина России от 28.07.2010 № 81н, в ред. от 29.08.2016 № 142н (далее — Требования к Плану ФХД), не содержат требования отражать в Плане ФХД доходы и источники по аналитическим кодам подвидов доходов и источников. Согласно пункту 8.1 Требований к Плану ФХД в графе 3 Таблицы 2 по строкам 110 — 180, 300 — 420 указываются коды классификации операций сектора государственного управления, по строкам 210 — 280 указываются коды видов расходов бюджетов.

Для отражения плановых показателей на счетах бухгалтерского учета в элементах справочника «Статьи плана поступлений (выбытий)» для статей вида КДБ (КИФ) помимо кода раздела и подраздела классификации расходов необходимо указать коды аналитической группы подвида доходов (источников) и КОСГУ.

Рис. 2

При необходимости можно указать код из произвольного классификатора «Аналитический код КПС», который применяется для ведения аналитики в соответствии с Учетной политикой учреждения.

Примеры создания КПС и статей Плана ФХД для разных счетов приведены в статье «1С:Бухгалтерия государственного учреждения 8». Формирование рабочего плана счетов бюджетных и автономных учреждений в 2021 г., публикуемой в ресурсах ИТС-БЮДЖЕТ.

***

На текущий момент счета бюджетного учета имеют довольно ограниченную сферу применения, связанную с учреждениями государственного сектора. В качестве основного документа, регламентирующего порядок ведения бухгалтерского учета в таких учреждениях, выступает приказ Минфина № 152 н. Опираясь на разъяснения, приведенные в инструкции к нему, специалист государственной компании сможет корректно составить проводки, используя соответствующие счета учета.

Бухгалтерские проводки в бюджетном учете должны отразить все экономические операции в учреждении. Не будем повторять основные принципы, которыми руководствуются работники финансовых отделов, но напомним один, характерный для бюджетников момент. В одной проводке не должны присутствовать счета с различными источниками финансирования или различными КБК одного типа. К примеру не может быть проводки, в дебите которой счет с одной классификацией расходов, а в кредите — с другой. Также нельзя смешивать бюджетный источник финансирования с приносящей доход деятельностью. В указанных случаях счета принадлежат к различным сметам, что неприемлемо в бюджетном учете. В дальнейших примерах проводок будем использовать счета без первых восемнадцати символов, только синтетический, аналитические счета и КОСГУ. Ниже приведем основные примеры проводок в бюджетном учете

, которые дадут представления о нем.

Правовое регулирование

Казенщики являются отдельным типом государственных и муниципальных организаций, созданных для выполнения госзаданий и муниципальных заданий или осуществления функций органов власти, финансируемых за счет средств соответствующего бюджета на основании бюджетной сметы. Правила организации и ведения бухучета в казенных учреждениях регламентируют:

- Закон №402-ФЗ в части ключевых вопросов организации бухучета;

- Инструкция №157н и Инструкция 162н в бюджетном учете в 2021 году для казенных учреждений;

- Инструкция №132н в части формирования кодов бюджетной классификации для отражения операций в бухучете КУ;

- Инструкция №191н в части состава и порядка формирования отчетности в казенных организациях;

- Порядок №209н в части формирования КОСГУ;

- федеральные стандарты БУ, регламентирующие отраслевые методы учета;

- методические рекомендации, письма и пояснения Министерства финансов РФ и отдельных ведомств в части урегулирования вопросов по ведению БУ.

В основную систему нормативного регулирования бухучета относят региональные и муниципальные нормативные акты, устанавливающие отдельные правила учета и составления отчетности.

Примеры проводок бюджетного учета

Рассмотрим работу со сторонними контрагентами. Приобретение услуг складывается из двух частей. Вначале мы принимаем к учету счет (счет-фактуру) за предоставленные услуги Дт 40120223 — Кт 30223730, затем оплачиваем их: 30223830 — 20111610. В данном случае расчеты ведутся через счет 30223, учитывающий кредиторскую задолженность по расчетам за коммунальные услуги. Если бюджетная организация вначале платит, а потом получает товар или услуги, то расчеты ведутся через 206-счета. 20634560 — 20111610 — организация совершила авансовый платеж за материалы, 10536340 — 20634660 — материальные запасы оприходованы, приняты к учету.

Похожие проводки используются, если затрагиваются расчеты с подотчетными лицами. 20834560 — 20134610 — выданы деньги из кассы в подотчет, 10533340 — 20834660 — подотчетное лицо приобрело топливо или ГСМ для организации.

Продолжим обзор проводок по материальным ценностям. 10531000 — 10531000 — передача медикаментов с одного материально ответственного лица на другое (здесь можно обойтись без КОСГУ). 40120340 — 10532440 — списание продуктов питания на расходы. Основные средства (ОС) чаще приобретаются через счет 10610, где собираются и накладные расходы, формирующие их стоимость: 10611310 — 20631560 (или 30231730). Далее идет собственно принятие ОС к учету: 10134310 — 10611410 (Машины и оборудование — иное движимое имущество).

ОС амортизируются — 40120271 — 10434410 и списываются: 10434410 — 10134410 — списание сумм амортизации, 40110172 — 10134410 — списание остаточной стоимости.

Некоторые проводки по заработной плате. 40120211 — 30211730 — начисление основной зарплаты, 30213730 — 30302830 — начисление пособий по временной нетрудоспособности, 30211830 — 30301730 — удержание НДФЛ из зарплаты. 40120213 — 30310830 — начислены взносы страховой части ПФР, 30211830 — 30403730 — перечисление зарплаты на банковские карточки (счет прочих расчетов по заработной плате).

Для приносящей доход деятельности расходы могут формироваться не через счет 40120, а через 109-е счета, формирующие себестоимость продукции, накладные или общехозяйственные расходы. Вот, например, как выглядит проводка начисления амортизации: 10960271 — 10434410. В конце определенного периода 109-е счета закрываются на 40120: 40120211 — 10960211. В конце года счета расходов и доходов закрываются на счет финансового результата 40130 по соответствующим КОСГУ (а у самого 40130 КОСГУ нет): 40130 — 40110000, 40120000 — 40130.

Порой не хватает на покупку машины и бытовой техники сущие копейки. И Вы уже стали задумываться о кредите. Но как узнать «потяните» Вы кредит или нет.

Проводки по бюджетному учету составляются исходя из правил, установленных планом счетов бюджетного учета. Корректность проводок по бюджетному учету можно проверить, найдя подходящие хозяйственные операции в инструкции к плану счетов. Расскажем об этом в нашей статье.

Что такое бюджетный учет, какими НПА он регулируется

Организации государственного сектора ведут учет исходя из положений Единого плана счетов и инструкции к нему, утвержденных приказом Минфина РФ от 01.12.2010 № 157н. Согласно п. 21 инструкции № 157н также действуют частные планы счетов для конкретных видов организаций.

П. 2 ст. 9.1 закона «О некоммерческих организациях» от 12.01.1996 № 7-ФЗ гласит о том, что государственные муниципальные учреждения делятся на 3 вида. Для каждого вида предусмотрен свой план счетов (см. табл. 1).

Таблица 1

| Вид госорганизации | Приказ, утверждающий соответствующий план счетов |

| Автономные учреждения | Приказ Минфина РФ от 23.12.2010 № 183н |

| Бюджетные учреждения | Приказ Минфина РФ от 16.12.2010 № 174н |

| Казенные учреждения | Приказ Минфина от 06.12.2010 № 162н |

Понятие «бюджетный учет» применимо не ко всем госструктурам. Оно может быть использовано по отношению к определенным организациям, попадающим под юрисдикцию приказа № 162н. Примером таких организаций являются казенные учреждения, госорганы, внебюджетные фонды. Остальные госучреждения ведут бухгалтерский учет (приказы № 174н и № 183н).

Структура счета бюджетного учета

Номер счета имеет сложную структуру и состоит из 26 разрядов. В таблице 2 представлен состав счета с указанием значений разрядов.

Таблица 2

| Номер разряда счета | Значение |

| Классификационный признак поступлений и выбытий | |

| Финансовое обеспечение | |

| Объект учета | |

| Группа объекта учета | |

| Вид объекта учета | |

| Вид поступлений, выбытий объекта учета |

1-17 цифры кодируют классификационный признак поступлений и выбытий и формируются из КБК. Инструкция бюджетного учета № 162н содержит отдельное приложение 2, в котором для каждого счета расписано, какой КБК необходимо указать: код, предназначенный для расходов бюджета (КРБ), доходов бюджета (КДБ) или источников финансирования дефицита бюджета (КИФ). Причем для учреждений берутся разряды 4-20 КБК, а для финансовых органов — разряды 1-17.

18 разряд предназначен для уточнения вида финансового обеспечения. Для бюджетного учета, согласно п. 2 приказа № 162н, на этом месте может стоять только значение 1 (за счет бюджета) или 3 (за счет средств во временном распоряжении). Остальные разряды шифруют непосредственно информацию, связанную с объектом учета, и указаны в плане счетов.

О составлении плана счетов бюджетного учета читайте .

Отчетность бюджетной организации

Учреждения, получающие бюджетное финансирование, как и другие налогоплательщики, обязаны отчитываться по результатам финансово-хозяйственной деятельности. Помимо основной отчетности такие структуры сдают отчеты о движении денежных средств, об исполнении бюджета. Часто информацию, указанную в отчетных формах, нужно уточнять. Бухгалтерией бюджетной организации для этого формируется пояснительная записка. Отсутствие последней в пакете отчетных документов – скорее исключение, чем правило.

Для уточнения отдельных моментов, цифр, особенностей деятельности бюджетной организации контролирующая структура может затребовать дополнительные документы (балансовые ведомости, декларации, расчеты и т.п.). Субсидиант и налогоплательщик обязан представить их в установленные сроки.

Проводки в бюджетном учете в 2018-2019 годах

Инструкция № 162н содержит информацию о различных хозяйственных операциях и проводках, которыми эти операции можно оформить. Кроме того, законодатель разработал отдельную таблицу с возможными корреспонденциями счетов, содержащуюся в приложении № 1 к инструкции № 162н. Если необходимой операции в таблице нет, то возможно самостоятельное определение проводки согласно требованиям приказа № 162н. В 2021 году бюджетный план счетов применяется в редакции приказа Минфина от 31.03.2018 № 65н.

Типовые проводки бюджетного учета рассмотрим далее на примере.

Пример

Муниципальное казенное общеобразовательное учреждение «Школа № 1» в текущем месяце произвело следующие хозяйственные операции и отразило их в учете (см. табл. 3).

Таблица 3

| Наименование хозяйственной операции | Сумма, руб. | |

| Куплены канцелярские товары на сумму 6 750 руб. | КРБ 010536340 «Увеличение стоимости прочих материальных запасов — иного движимого имущества учреждения» | КРБ 030234730 «Увеличение кредиторской задолженности по приобретению материальных запасов» |

| Переданы для использования канцтовары на сумму 1 750 руб. | КРБ 040120272 «Расходование материальных запасов» | КРБ 010536440 «Уменьшение стоимости прочих материальных запасов — иного движимого имущества учреждения» |

| Начислена зарплата персоналу на общую сумму 754 000 руб. | КРБ 040120211 «Расходы по заработной плате» | КРБ 030211730 «Увеличение кредиторской задолженности по заработной плате» |

| Удержан НДФЛ с зарплаты | КРБ 030301730 «Увеличение кредиторской задолженности по налогу на доходы физических лиц» | |

| Зарплата выплачена на банковские карты работникам | КРБ 030211830 «Уменьшение кредиторской задолженности по заработной плате» | КИФ 020111610 «Выбытия денежных средств учреждения с лицевых счетов в органе казначейства», а также запись по забалансовому счету 18 «Выбытия денежных средств со счетов учреждения» |

| Начислены страховые взносы с зарплаты | КРБ 040120213 «Расходы на начисления на выплаты по оплате труда» | КРБ 030302730, КРБ 030306730, КРБ 030307730, КРБ 030308730, КРБ 030310730, КРБ 030311730 «Увеличение кредиторской задолженности по платежам в бюджеты» |

| Перечислены НДФЛ и взносы с зарплаты за сентябрь | КРБ 030301830, КРБ 030302830, КРБ 030306830, КРБ 030308830, КРБ 030311830, КРБ 030311830 «Уменьшение кредиторской задолженности по платежам в бюджеты» | КИФ 020111610 «Выбытия денежных средств учреждения с лицевых счетов в органе казначейства», а также запись по забалансовому счету 18 «Выбытия денежных средств со счетов учреждения» |

| Списаны на финансовый результат в конце года расходы этого месяца |

Определим важные моменты при начислении зарплаты:

- В учреждении должно быть разработано и утверждено положение по оплате труда, которое сформировано с учетом специфики деятельности организации и не противоречит действующему законодательству.

- Зарплату работникам учреждения следует начислять в строгом соответствии с утвержденным положением по оплате труда и отдельными локальными распоряжениями руководителя по кадровому составу.

- Независимо от суммы аванса, который предусмотрен за первую половину отработанного периода, в полном объеме. Причем в последний день месяца.

- , а также исчислять страховые взносы следует на всю сумму начислений, не вычитая уже выплаченный аванс за первую половину месяца. Суммы, которые следует включать в налогооблагаемую базу, закреплены в Налоговом кодексе.

- В 2021 году применяйте новый минимальный размер оплаты труда для работников, чья зарплата не превышает установленный минимум. МРОТ регламентирован в законе от 19.06.2000 № 82-ФЗ с последними изменениями.

- Предусмотрите в положении по оплате труда, коллективном договоре, а также в трудовых соглашениях, что перечисление ЗП в организации осуществляется не реже чем два раза в месяц.

- Учитывайте районные коэффициенты, установленные в регионе по месту нахождения организации. Размеры районных доплат учитывайте при исчислении МРОТ.

- При расторжении трудового договора произведите окончательные расчеты в последний рабочий день наемного сотрудника. Причем размер обязательного расчета компенсации не зависит от причины увольнения.

Следует руководствоваться инструкциями № 174н и № 157н — для учреждений бюджетной сферы, и инструкцией № 94н — для НКО.

Составление корреспонденций счетов (на примере счетов 106, 205, 209, 302)

В бюджетном учете действует стандартный принцип двойной записи. Покажем типовые проводки на примере следующих синтетических счетов:

- 0010600000 «Вложения в нефинансовые активы» (используется для отражения фактических затрат на покупку, создание, модернизацию основных средств, нематериальных активов, непроизводственных активов, материальных запасов);

- 0020500000 «Расчеты по доходам» (используется для отражения расчетов с дебиторами);

- 0020900000 «Расчеты по ущербу и иным доходам» (используется для отражения дебиторки виновных лиц в причинении ущерба, предоплат, по которым не оказаны услуги, и прочих расчетов, указанных в п. 220 приказа № 157н);

- 0030200000 «Расчеты по принятым обязательствам» (используется для отражения кредиторской задолженности).

В зависимости от группы, вида объекта и его движения меняется аналитика счета, и вместо 0 используются соответствующие коды, которые можно найти в плане счетов бюджетного учета. Широкий перечень типовых операций приведен в приложении 1 к инструкции к плану счетов бюджетного учета.

| Таблица 3 | ||

| Хозяйственная операция | Дебет | Кредит |

| Отражены фактические затраты на покупку ОС | КРБ 010611310 «Увеличение вложений в основные средства — недвижимое имущество учреждения» КРБ 010631310 «Увеличение вложений в основные средства — иное движимое имущество учреждения» | КРБ 030221730 «Увеличение кредиторской задолженности по услугам связи» КРБ 030222730 (–//– по транспортным услугам) КРБ 030225730 (–//– по работам, услугам по содержанию имущества) КРБ 030226730 (–//– по прочим работам, услугам) КРБ 030231730 (–//– по приобретению основных средств) КРБ 030291730 (–//– по прочим расходам) |

| Начислена задолженность по недостаче ОС за счет виновных лиц | КДБ 020971560 «Увеличение дебиторской задолженности по ущербу основным средствам» | КДБ 040110172 «Доходы от операций с активами» |

| Начислен доход от оказания услуг | КДБ 020531560 «Увеличение дебиторской задолженности по доходам от оказания платных работ, услуг» | КДБ 040110130 «Доходы от оказания платных услуг» |

Бухучет у бюджетников

Для отражения сумм начисленных вознаграждений за труд работников учреждений бюджетной сферы следует применять отдельные инструкции по БУ. Иными словами, общий План счетов (Приказ № 94н) в данном случае применять нельзя.

Так, общая инструкция для организаций — это Приказ Минфина № 157н. Однако это не единственный документ. Дополнительные рекомендации и требования даны в отдельных приказах:

- Инструкция № 174н — для бюджетного типа учреждений.

- Инструкция № 183н — для автономных организаций.

- Инструкция № 162н — для казенного типа госучреждений.

Так, в соответствии с данными нормативно-правовыми актами, бюджетники для отражения начислений в пользу своих работников обязаны использовать счет 0 302 10 000 «Расчеты по оплате труда и начислениям на выплаты по оплате труда».

Для организации достоверного синтетического учета необходимо детализировать информацию. Для этого предусмотрите соответствующие коды аналитического учета:

- Код «1» или 0 302 11 000 — предназначен для отражения операций по начислению непосредственно заработной платы. К примеру, на данном бухсчете отражайте начисленный должностной оклад, стимулирующие, компенсационные выплаты. Если к заработку применяется территориальный (районный) коэффициент, то данные суммы также отражайте с кодом «1». Также в группу отнесите суммы начисленных отпускных и больничное пособие за счет работодателя.

- Код «2» или 0 302 12 000 — аккумулируется информация по прочим выплатам в пользу работников. Например, в данную группу относите начисления в пользу женщин, получающих пособие на ребеночка до трех лет. В настоящий момент размер такой выплаты — 50 рублей. Если в вашем регионе действует районный коэффициент, то его также включите в группу с кодом «2».

- Код «3» или 0 302 13 000 — в группу относите все расчеты по начислению пособий по болезни, беременности и родам, единовременные выплаты за счет средств ФСС. То есть код «3» предназначен для отражения начислений на выплаты по оплате труда.

Начисление расходов по оплате труда отражается по кредиту счета 0 302 00 000, в корреспонденции со счетами:

- 0 109 00 000 — при отражении выплат в пользу работников, непосредственно участвующих в выполнении муниципального задания;

- 0 401 20 000 — для начисления выплат прочему персоналу.

Новые стандарты бухучета с 2021 года

Семь новых ФСБУ определили, что бухучет в 2021 году ведут уже по-новому. Изменены счета и инструкция по бухгалтерскому учету в казенных учреждениях в 2021 году, введен порядок учета нематериальных и непроизведенных активов. Подробнее об этих изменениях читайте в статье «Разбираемся в новых стандартах бухучета».

С 2021 года все выплаты персоналу делятся на две группы:

- текущие — заработная плата;

- отложенные — отпускные.

Порядок оценки и бухучета выплат персоналу зависит от группы. Текущие учитывают в составе принятых обязательств по оплате труда и начислениям на них, а отложенные — в составе резерва, на счете 0 401 60 000.

С января 2021 года права пользования нематериальными активами отражаются на новых подстатьях КОСГУ:

- неисключительные права с определенным сроком полезного использования — 352, 452;

- неисключительные права с неопределенным сроком полезного использования — 353, 453.

Изменены требования к отражению прав на земельные участки в отчетах бюджетных учреждений. Если впервые применяется стандарт «Непроизведенные активы», следует переоценить земельные участки на балансе и внесенные в ЕГРН до кадастровой стоимости.

Казенным организациям необходимо скорректировать локальные документы, регламентирующие способы и методы ведения бухучета, то есть обновить учетную политику. Утвердить эти изменения следовало еще в декабре 2021 года. Проверьте, все ли изменения включены в учетную политику на 2021 год в статье «Учетная политика: как составлять по новым требованиям».

Обратите внимание на статью о том, как правильно вести бухучет банковских гарантий.

Бухучет в НКО

Некоммерческие организации обязаны вести бухучет по общепринятым нормам, согласно Приказу Минфина № 94н. Так, все начисленные вознаграждения за труд аккумулируйте на бухсчете 70 «Расчеты с персоналом по оплате труда».

Независимо от типа организации (некоммерческая, бюджетная, коммерческая) ведите учет начислений отдельно по каждому работнику. Не допускается внесение обобщенной информации по предприятию в целом либо записи по цеху, участку, отделу, смене.

Допустимо открыть соответствующие субсчета к счету 70. Например, чтобы детализировать информацию по цехам, отделам и прочим структурным подразделениям предприятия.

Для отражения начислений оформляется запись по кредиту счета 70 в корреспонденции со счетами производственных затрат. К примеру, чтобы отразить заработок основного персонала, используется счет 20 «Основное производство», для вспомогательного персонала — счет 23.

Бухучет зарплаты в бюджетном учреждении

| Примечание | |

| Начислена зарплата, проводка | Оплата труда — КВР 111 Прочие выплаты — 112 Пособия и больничные листы, а также страховые взносы — 119 |

| Начисление больничного листа | |

| Начисление прочих выплат | |

| Начислена заработная плата работникам основного производства, проводка | 4 109 61 211 (при включении ЗП в себестоимость) 4 109 71 211 (накладные расходы) 4 109 81 211 (общехозяйственные расходы) |

| Удержан НДФЛ | |

| Удержан исполнительный лист | |

| Перечисление на банковские карты | |

| Страховые взносы | 4 303 02 730 (ФСС — 2,9 %) 4 303 06 730 (ФСС НС и ПЗ — 0,2 %) 4 303 07 730 (ФФОМС — 5,1 %) 4 303 10 730 (ОПС — 22 %) |

Бухпроводки по зарплате в казенном учреждении

| Примечание | |

| Начислена заработная плата работникам, проводка | Для оплаты труда государственных и муниципальных служащих — КВР 121, для оплаты пособий и страховых взносов — 129 |

| Больничные листы | |

| ЗП перечислена с расчетного счета | |

| Выдана ЗП из кассы, проводка | |

| Страховые взносы | 1 303 02 730 (ФСС — 2,9 %) 1 303 06 730 (ФСС НС и ПЗ — 0,2 %) 1 303 07 730 (ФФОМС — 5,1 %) 1 303 10 730 (ОПС — 22 %) |

Правовой статус организации

Гражданский кодекс делит организации на коммерческие и некоммерческие. Основная цель коммерческих организаций — получение прибыли. Соответственно, некоммерческими называются организации, для которых прибыль не является самоцелью. К ним, в частности, относятся государственные и муниципальные учреждения (п. 8 ч. 3 ст. ГК РФ). В роли учредителей таких организаций могут выступать как федеральные ведомства, так и органы субъектов федерации и муниципальных образований.

Государственное или муниципальное учреждение может быть казенным, бюджетным или автономным учреждением (ст. 123.22 ГК РФ). Помимо «уставного» вида деятельности организация-бюджетник может вести иную работу, только если она не противоречит целям ее создания. Дополнение обязательно должно быть прописано в уставных документах.

Бухгалтерские проводки по ЗП: зарплата в автономном учреждении

| Примечания | |

| Начислена ЗП, проводка по предпринимательской деятельности | Аналогичны для бюджетных учреждений |

| Удержан НДФЛ | |

| Удержаны профсоюзные взносы | |

| Выдача заработной платы из кассы, проводка | |

| Выдана заработная плата, проводка с расчетного счета | |

| Страховые взносы | 2 303 02 730 (ФСС — 2,9 %) 2 303 06 730 (ФСС НС и ПЗ — 0,2 %) 2 303 07 730 (ФФОМС — 5,1 %) 2 303 10 730 (ОПС — 22 %) |

Бухгалтерские проводки по заработной плате: примеры для НКО

| Примечание | ||

| Начислена заработная плата, проводка для руководящего персонала | Зарплата начисляется в полном объеме, независимо от суммы перечисленного аванса | |

| Начислена ЗП работникам основного производства, проводка | ||

| НДФЛ: удержание из заработной платы, проводки | ||

| С расчетного счета выплачена заработная плата, проводка для аванса аналогичная | ||

| Выплачена из кассы заработная плата, проводка подойдет для отражения аванса | ||

| Страховые взносы | 20 (по основному производству) 26 (по руководящему составу) | 69/3 (ФФОМС) |

Изменения в План счетов бухгалтерского учета бюджетных учреждений и Инструкцию по его применению, вносимые (далее – Приказ № 227н) давно ожидаемы. Новации обусловлены необходимостью приведения Плана счетов и Инструкции, утв. (далее – Инструкция № 174н), в соответствие с Единым планом счетов и положениями Инструкции по его применению, утв. (далее – Инструкция № 157н), новыми положениями бюджетного законодательства в части структуры бюджетной классификации, изменениями в порядке формирования бухгалтерской отчетности.

Нововведения должны применяться в целях формирования учетной политики 2021 года и показателей учета на 1 января 2021 года (за исключением требований по формированию 1-4 разрядов номера счета).

Одно из значимых изменений – из удалены почти все упоминания о порядке применения первичных учетных документов в целях отражения в учете хозяйственных операций.

Первичные документы

Подробнее об оформлении первичных документов в учреждении вы можете узнать из материала «Энциклопедии решений. Бюджетная сфера» интернет-версии системы ГАРАНТ. Получите бесплатный доступ на 3 дня!

Порядок формирования 5-14 разрядов номера счета бюджетные (автономные) учреждения могут установить в своей учетной политике. В частности, можно задействовать коды целевых статей расходов. Если же учетной политикой вопрос о формировании 5-14 разрядов номера счета не урегулирован, то в этих разрядах необходимо указывать нули.

Урегулирован порядок формирования входящих остатков по счетам нефинансовых активов, за исключением счетов 0 106 00 000 и 0 107 00 000, – на начало года в 5-17 разрядах указываются нули.

Кроме того, особые правила предусмотрены для счетов 0 204 00 000, 0 401 30 000, 0 401 20 270. Всегда указываются нули:

- в 1-14 разрядах номерах счетов счета 0 204 00 000 «Финансовые вложения»;

- в 1-17 разрядах номера счета 0 401 30 000 «Финансовый результат прошлых отчетных периодов»;

- в 5-17 разрядах номеров счетов счета 0 401 20 270 «Расходы по операциям с активами».

Примечание.

О применении бюджетными учреждениями бюджетной классификации в целях ведения бухгалтерского учета можно в материале Энциклопедии решений. Бюджетная сфера

Изменения в План счетов

В основном связаны с их приведением в соответствие с Единым планом счетов, утвержденным (). Скорректированы названия многих счетов, соответствующие корректировки внесены в положения .

План счетов дополнен новыми аналитическими счетами, в том числе:

- 0 205 82 000 «Расчеты по невыясненным поступлениям» ();

- 0 206 11 000 «Расчеты по оплате труда» () – применяется для отражения задолженности работника при перерасчете заработной платы, связанной, к примеру, с представлением корректирующего табеля учета использования рабочего времени (в случае предоставления листков нетрудоспособности, выполнения государственной обязанности);

- к счету 0 209 00 000 «Расчеты по ущербу и иным доходам» введены аналитические счета учета, в частности: 0 209 30 000 «Расчеты по компенсации затрат», 0 209 40 000 «Расчеты по суммам принудительного изъятия», 0 209 83 000 «Расчеты по иным доходам» ();

- 0 210 10 000 «Расчеты по налоговым вычетам по НДС» ();

- 0 401 40 172 «Доходы будущих периодов от операций с активами» ();

- увязка счетов 0 401 50 000 «Расходы будущих периодов» и 0 401 60 000 «Резервы предстоящих расходов» с конкретными кодами КОСГУ новыми редакциями не предусмотрена; порядок учета на этих счетах следует определить в учетной политике исходя из экономического содержания операций ( , ).

В новой редакции изложен раздел 5 «Санкционирование расходов» (). Учет по аналитическим счетам счетов 0 502 00 000 «Обязательства», 0 504 00 000 «Сметные (плановые) назначения», 0 506 00 000 «Право на принятие обязательств», 0 507 00 000 «Утвержденный объем финансового обеспечения», 0 508 00 000 «Получено финансового обеспечения» организуется по соответствующим аналитическим кодам вида поступлений, выбытий объекта учета, соответствующим кодам КОСГУ.

Добавлены и забалансовые счета ():

- 27 «Материальные ценности, выданные в личное пользование работникам (сотрудникам)»;

- 30 «Расчеты по исполнению денежных обязательств через третьих лиц»;

- 31 «Акции по номинальной стоимости».

НАША СПРАВКА

Приказом Минфина России от 01.03.2016 № 16н «О внесении изменении в приказ Министерства финансов Российской Федерации от 1 декабря 2010 г. № 157н» (приказ находится на регистрации в Минюсте России) предусмотрено введение нового забалансового счета 40 «Активы в управляющих Активы в управляющих 4».

Получение земельных участков

на праве постоянного (бессрочного) пользования, в том числе расположенных под объектами недвижимости, отражается по дебету счета 4 103 11 000 «Земля – недвижимое имущество учреждения» и кредиту счета 4 401 10 180 «Прочие доходы» ( , ).

Также добавлены проводки по признанию расходами текущего финансового года произведенных капитальных вложений в объекты основных средств, нематериальных активов, которые не были созданы (не признаны активами) при наличии решения о прекращении реализации инвестиционного проекта, в рамках которого осуществлялись капитальные вложения ().

- передаче спецоборудования со склада в научное подразделение для выполнения НИОКР по договору;

- передаче материальных запасов работникам (сотрудникам) учреждения в личное пользование для выполнения ими служебных (должностных) обязанностей;

- переводе молодняка животных в основное стадо;

- оприходовании материальных запасов, образовавшихся в результате принятия уполномоченным органом решения о реализации, безвозмездной передаче выбывшего из эксплуатации движимого имущества.

В новой редакции изложены положения по формированию затрат на изготовление готовой продукции, учету готовой продукции, уточнен и дополнен порядок учета торговой наценки при выявлении недостач, нанесении ущерба имуществу, в том числе вследствие стихийных бедствий ().

НАША СПРАВКА

- задолженности заказчиков в соответствии с долгосрочными договорами и расчетными документами за выполненные и сданные им отдельные этапы работ, услуг;

- задолженности покупателей по договору реализации имущества, предусматривающему рассрочку платежа, с переходом права собственности (права оперативного управления) на объект после завершения расчетов;

- доходов в форме грантов, субсидий, в том числе на иные цели, по соглашениям о предоставлении субсидий (грантов) в очередном финансовом году (годах, следующих за отчетным).

Уточнен порядок списания с балансового учета дебиторской (кредиторской) задолженности, в частности, учитываемой на счете 0 205 00 000 «Расчеты по доходам» ().

Дополнения и корректировки коснулись и порядка отражения операций с денежными средствами во временном распоряжении, в том числе в иностранной валюте ( , ).

В связи с расширением аналитики по счету 0 209 00 000 в внесены новые корреспонденции (), в том числе (таблица 2):

Таблица 2. Новые корреспонденции по счету 0 209 000

| Корреспонденции по счетам | ||

Отражение суммы ущерба:

| ||

| Начисление задолженности в сумме требований по компенсации расходов учреждения получателями авансовых платежей, подотчетных сумм | ||

Отражение суммы:

| ||

Предусмотрены проводки для отражения в учете уменьшения расчетов с дебиторами по аналитическим счетам счета 2 205 00 000, а также по счету 2 209 40 000 в корреспонденции с соответствующими аналитическими счетами счета 2 302 00 000 прекращением встречного требования зачетом (

- Бухгалтерский учет операций со средствами субсидий на выполнение госзадания

- Денежные средства госучреждения в пути. Счет 201 03

- Учет расчетов госучреждения по ущербу и иным доходам. Счет 209 00

- Расчеты госучреждения с финансовым органом по наличным денежным средствам. Счет 210 03

- Расчеты бюджетного (автономного) учреждения с учредителем. Счет 210 06

Обязательства

- подотчетного лица по возврату неиспользованных им денежных средств (денежных документов) на сумму удержаний, произведенных из заработной платы (иных доходов), по иному виду финансового обеспечения (деятельности);

- виновного лица по ущербу на сумму удержаний, произведенных из заработной платы, стипендии и иных доходов, по иному виду финансового обеспечения (деятельности).

Применение счета 0 304 06 000 предусмотрено при исполнении дебиторской задолженности, учтенной на счетах 0 205 00 000 «Расчеты по доходам», 0 209 00 000 «Расчеты по ущербу и иным доходам», 0 206 00 000 «Расчеты по выданным авансам», 0 207 00 000 «Расчеты по кредитам, займам (ссудам)», 0 208 00 000 «Расчеты с подотчетными лицами», по доходам (выплатам) за счет иного финансового источника, в том числе зачетом встречных требований (удержаний). Также счет 0 304 06 000 используется для принятие к учету нефинансовых, финансовых активов (за исключением безналичных денежных средств), расчетов по обязательствам, финансового результата учреждения по передаточному акту (разделительному балансу) при реорганизации путем слияния, присоединения, разделения, выделения.

Установлены новые правила, регулирующие порядок по закрытию расчетов на счете 0 304 06 000 при завершении финансового года ().

Главным нововведением является установление порядка учета по вновь введенному в План счетов бухгалтерского учета для бюджетных учреждений счету 0 401 60 000 «Резервы предстоящих расходов» (), а также отражения соответствующих записей по счету 0 502 09 000 «Отложенные обязательства».

Ранее пример детализации плана счетов и бухгалтерские записи по счету 0 401 60 000 были приведены соответственно в Приложении 1

Санкционирование расходов

Почти все положения этого раздела претерпели более или менее существенные изменения. В связи с введением новых счетов и расширением аналитики по счетам санкционирования расходов в Раздел 5 Инструкции № 174н внесены корректировки и дополнения, которыми предусмотрен порядок учета, в частности, по счетам 0 502 07 000 «Принимаемые обязательства», 0 502 09 000 «Отложенные обязательства», 0 504 00 000 «Сметные (плановые, прогнозные) назначения» и 0 507 00 000 «Утвержденный объем финансового обеспечения».

О порядке учета на счетах санкционирования расходов можно в Энциклопедии решений. Бюджетная сфера:

- Санкционирование расходов госучреждения. Счет 500 00

- Учет санкционирования расходов в бюджетном (автономном) учреждении

Ольга Монако

, эксперт направления «Бюджетная сфера» службы Правового консалтинга ГАРАНТ, аудитор

Специфика разделов плана счетов

В нефинансовые активы бюджетной организации входят основные средства, НМА, расходы, вложения в нефинансовые активы, амортизация, производственные запасы, готовая продукция, товары, непроизведенные активы. Новой для бухгалтера, знакомого только с классическим бухучетом, является последняя составляющая. Непроизведенные активы не являются результатами производства. К данной категории относят землю, ресурсы недр и т.п. В учете такие активы отражаются по первоначальной стоимости (за исключением земли). Земля оценивается по кадастровой стоимости.

Финансовые активы бюджетной организации учитываются точно так же, как в коммерческой. В данный раздел плана счетов входят вложения в финансовые активы, авансы контрагентам, работникам, дебиторская задолженность, финансовые вложения (покупка ценных бумаг, вклады в уставный капитал других организаций и т.п.), денежные средства.

В разделе «Обязательства» бухгалтеру бюджетной организации следует отражать кредиторскую задолженность. Сюда входят недоимки по налогам, социальным выплатам, непогашенные финансовые обязательства перед другими организациями, долги за выполненные работы, оказанные услуги, поставленные товары, кредитная задолженность.

Раздел «Финансовый результат» практически идентичен таковому в плане счетов внебюджетной организации.

«Санкционирование расходов» – специфический раздел, актуальный для госучреждений. Он отражает получение субсидирования, лимиты обязательств и их использование, планируемые доходы, расходы.

Также следует отметить использование бухгалтерией бюджетного учреждения 30 забалансовых счетов. Принцип их ведения идентичен таковому в коммерческой организации. Допускается открытие дополнительных забалансовых счетов. Использоваться они могут для отражения объектов, которые на балансе числиться не должны. К числу таких объектов относятся гарантии, награды, имущество, не находящееся в оперативном управлении, и многое другое.