Способ 1. Посреднические услуги

Этот способ перевыставления транспортных расходов самый распространенный, хотя и довольно трудоемкий с точки зрения его документального обслуживания.

- Договор

В договоре с покупателем мы фиксируем пункт о том, что обязуемся от своего имени найти подходящего перевозчика, заключить с ним соглашение о транспортировке товара и проследить за выполнением этого соглашения до момента передачи товара покупателю. То есть указываем на то, что берем на себя обязательства посредника между покупателем и организацией-перевозчиком. Главное условие — прописать хотя бы символическую сумму вознаграждения, так как посреднические договоры должны быть возмездными (ст. 990, 1005 ГК РФ).

- Первичные документы

По транспортным услугам предоставляем покупателю транспортную накладную от своего имени, сформированную на основании первичных документов от организации-перевозчика. Не забудем приложить к ней копию транспортной накладной организации-перевозчика.

По посредническим услугам представляем покупателю отчет посредника с указанием в нем суммы своего вознаграждения (ст. 999 ГК РФ). Форму отчета разрабатываем самостоятельно с ее обязательным утверждением в учетной политике.

- Счет-фактура

Полученные от организации-перевозчика счета-фактуры фиксируем в журнале полученных и выставленных счетов-фактур (п. 1, подп. «а» п. 11 разд. II прил. 3 к постановлению Правительства РФ «О заполнении документов при расчетах по НДС» от 26.12.2011 № 1137).

Для покупателя:

- выставляем от своего имени счет-фактуру по транспортным услугам и прикладываем к нему копию счета-фактуры организации-перевозчика (п. 1, подп. «а» п. 7 разд. II прил. 3 постановления Правительства РФ «О заполнении документов при расчетах по НДС» от 26.12.2011 № 1137), регистрируем в журнале счетов-фактур;

- счет-фактуру по вознаграждению за посредничество регистрируем в книге продаж.

ОБРАТИТЕ ВНИМАНИЕ! При перевыставлении счета-фактуры по транспортным услугам в строках 1 (дата), 2, 2б ставьте сведения организации-перевозчика, а не свои (подп. «а», «в» п. 1 разд. II прил. 1 к постановлению от 26.12.2011 № 1137).

Подробнее о выставлении счетов-фактур посредниками читайте в нашей статье «Как оформлять счета-фактуры при продаже товаров через посредника?».

Способ 2. Изменение стоимости товара

Этот вид перевыставления транспортных расходов на практике встречается нечасто, но он более простой по документальному оформлению по сравнению с первым.

- Договор

П. 3 ст. 485 ГК РФ предусмотрено, что в договоре реализации можно поставить пункт об изменении стоимости товара при наступлении определенных обстоятельств. Как вариант, можно внести условие: если доставку товара до покупателя организует поставщик, то стоимость товара увеличивается на стоимость транспортировки товара до покупателя.

- Первичные документы

На момент передачи товара организации-перевозчику у вас на руках уже будет договор об оказании транспортных услуг и счет на оплату этих услуг. По этим документам определяем сумму транспортных расходов (с учетом НДС) и плюсуем ее к стоимости отгружаемых покупателю товаров. Полученную сумму указываем в товарной накладной. Если отгружается несколько видов товаров, то транспортные расходы распределяем между ними равными долями.

С формой товарной накладной вы можете ознакомиться в статье «Унифицированная форма ТОРГ-12 — бланк и образец».

ВАЖНО! Отдельной строкой стоимость транспортных услуг в товарной накладной не выделяйте. Вы не оказываете услуги по перевозке товаров, поэтому и в выписываемых вами накладных такой услуги быть не должно.

При изменении стоимости транспортных услуг после получения товарной накладной покупателем корректировки в нее вносятся одним из двух способов:

- оформление новой скорректированной накладной;

- внесение исправлений в уже оформленные 2 экземпляра накладной: свой и покупателя.

О внесении изменений в первичные документы читайте в материале «Исправление ошибок в первичке: ФНС вводит новые правила».

Транспортная накладная, полученная от организации-перевозчика, будет считаться основанием для отражения расходов, связанных с реализацией товаров (подп. 1 п. 1 ст. 253 НК РФ).

- Счет-фактура

Выставляем счет-фактуру на сумму, которую указали в товарной накладной: стоимость товара, увеличенная на стоимость транспортных услуг. Фиксируем ее в книге продаж. При изменении стоимости транспортных услуг, включенных в стоимость товара, формируем корректировочный счет-фактуру на сумму увеличения (уменьшения) транспортных расходов (абз. 3 п. 1 ст. 169 НК РФ). Исправлять старый счет-фактуру не надо.

С примером заполнения корректировочных счетов-фактур ознакомьтесь в статье «Образец заполнения корректировочного счета-фактуры (2017-2018)».

Счет-фактуру, полученный от организации-перевозчика, регистрируем в книге покупок.

Как правильно перевыставить счет на оплату? юридические советы

- Если реализация продукции осуществляется при участии посредника, в счете на оплату он обязательно должен быть указан. Также требуется составление нескольких экземпляров такого документа;

- Собственный экземпляр посреднику необходимо указать в журнале учета без последующего внесения в списки оформленных продаж;

- Также существует необходимость сделать копию такого документа и предоставить заказчику;

- Заказчик после получения оформляет для посредника счет-фактуру, который будет обязательно зафиксирован в соответствующем документе без внесения данных о сделке в книге покупок;

- Последним этапом проведения сделки является передача заказчику счета на объем вознаграждения;

- После этого заказчиком осуществляется фиксация соглашения в книге покупок.

Законодательством предусмотрены все необходимые виду учетных книг. В случае, когда один из участников сделки допускает халатность в вопросах их заполнения, на него может быть наложена штрафная санкция в определенном размере. Все зависит от стоимости товаров или услуг.

Как отразить перевыставление транспортных расходов в проводках?

После того как мы разобрались с документальным оформлением перевыставления транспортных услуг покупателю, рассмотрим отражение этих операций в проводках на наглядном примере.

Пример

- Продавец продал покупателю товар на сумму 895 420 руб. (в т. ч. НДС 136 589,42 руб.).

- Покупная стоимость товара — 762 710 руб. (в т. ч. НДС 116 345,59 руб.).

- Стоимость доставки товара перевозчиком по соглашению с продавцом составила 26 630 руб. (в т. ч. НДС 4 062,20 руб.).

ПРИМЕЧАНИЕ: при способе № 1 на стоимость доставки посредник перевыставляет товарную накладную и счет-фактуру (в бухучете у посредника продажа товара не отражается); при способе № 2 стоимость доставки увеличивает стоимость товара.

- Стоимость услуг посредника, отражаемая в способе № 1, — 1 200,00 руб. (в т. ч. НДС 183,05 руб.).

- Расходы на транспортировку товара возмещаются покупателем.

| Операция | Способ 1. Посреднические услуги | Способ 2. Изменение стоимости товара | ||||

| Дт | Кт | Сумма | Дт | Кт | Сумма | |

| Товар приобретен продавцом | 646 364,41 | 646 364,41 | ||||

| 116 345,59 | 116 345,59 | |||||

| 116 345,59 | 116 345,59 | |||||

| Товар продан покупателю | 895 420,00 | 922 050 = 895 420 + 26 630 | ||||

| 136 589,42 | 140 651,62 = 136 589,42 + 4 062,20 | |||||

| Отражены затраты на транспортировку товара до покупателя (включены в стоимость товара) | – | – | – | 22 567,8 | ||

| 4 062,20 | ||||||

| 4 062,20 | ||||||

| Списана стоимость проданного товара | 646 364,41 | 668 932,21 = 22 567,8 + 646 364,41 | ||||

| Отражено посредническое вознаграждение по транспортным услугам | 1 200,00 | – | – | – | ||

| 183,05 | ||||||

| Отражены результаты на конец месяца | 112 466,17 = 895 420 – 136 589,42 – 646 364,41 | 112 466,17 = 922 050 – 140 651,62 – 646 364,41 – 22 567,8 | ||||

| 1 016,95 = 1 200 – 183 | ||||||

| Начислен налог на прибыль | 22 697 = (112 466,17 + 1 016,95) ×20% | 22 493 = 112 466,17 ×20% | ||||

| Уплачен НДС | 20 427 = 136 589,42 + 183,05 – 116 345,59 | 20 243 = 140 651,62 – 116 345,59 – 4 062,20 | ||||

Подробнее с бухучетом посреднических сделок вы можете ознакомиться в нашей статье «Особенности агентского договора в бухгалтерском учете».

Об особенностях налогообложения транспортных услуг читайте в статье «Какой порядок обложения НДС транспортных услуг?».

Как видно из рассмотренного выше примера, способ № 2 выгоден не только с точки зрения более простого документального оформления, но и как тот, при котором меньше налоговая нагрузка — в этом случае не нужно платить налоги по доходам в виде вознаграждения за посредничество.

Итоги

Перевыставление транспортных расходов может производиться через оформление посредничества продавца между покупателем и перевозчиком. Но может быть проведено и в виде увеличения стоимости товара на сумму произведенных транспортных расходов. Второй способ предпочтительнее. Во-первых, он легче в плане документального оформления. Во-вторых, финансово выгоднее, т. к. меньше налоговая нагрузка.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

НДС: покупатель возмещает продавцу транспортные расходы

Комментарий к Письму Минфина России от 15.08.2012 N 03-07-11/299 «О применении вычетов НДС и выставлении счетов-фактур по транспортным расходам, возмещаемым покупателем товаров их продавцу»

О том, как правильно исчислять НДС в одном из частных случаев, возникающих при перевозке товаров, рассказано в комментируемом Письме Минфина России от 15.08.2012 N 03-07-11/299.

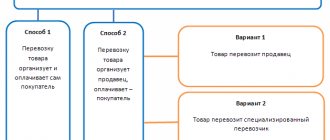

Вариантов на практике может быть несколько.

Именно такую ситуацию прокомментировали финансисты в рассматриваемом Письме.

В Письме подчеркнуты два момента.

Однако по большому счету действующее гражданское законодательство не обязывает заключать посреднический договор. Условия об организации доставки товара покупателю вполне могут быть урегулированы непосредственно в договоре купли-продажи (поставки).

С таким подходом соглашаются и судьи. К примеру, в Постановлении ФАС Московского округа от 12.04.2011 N КА-А41/957-11 подчеркивались следующие моменты:

Если заключать посреднический договор не хочется, а перевыставлять счета-фактуры кажется слишком сложным и хлопотным, можно оформить отношения и по-другому.

В такой ситуации имеет смысл также прописать и конкретный способ пересмотра цены.

В таком случае обе части цены будут формировать единую конечную цену, по которой будет определяться полная стоимость реализованного товара, то есть выручка от его реализации.

То есть учет и налогообложение будут осуществляться точно так же, как и в случае, когда поставщик организует доставку товара покупателю за свой счет, закладывая транспортные расходы в конечную цену товара.

Как перевыставить затраты понесенные за другую организацию

Однако исходя из того, что Вы не предполагаете оформлять посреднический договор, в ответе будут рассмотрены особенности налогового и бухгалтерского учета только для случая, когда понесенные расходы компенсируются организации в рамках отдельного договора. Также обращаем внимание, что в рассматриваемой ситуации у Вашей организации могут возникнуть проблемы с вычетом НДС по перевыставленным расходам. В соответствии с п. 1 ст. 171 НК РФ налогоплательщик имеет право уменьшить общую сумму налога на установленные налоговые вычеты. Порядок применения налоговых вычетов установлен в ст. 172 НК РФ.

24 Дек 2021 marketur 11147

Поделитесь записью

- Похожие записи

- Срочного прекращение трудового договора по инициативе работника

- Оплата госпошлины в гибдд статус в платежном поручении

- Льгота по оплате воды для участников вов в 2021 году

- Акт приема передачи нежилого помещения договор аренды

Перевыставление транспортных услуг

Фирма А находит перевозчика, оплачивает ему транспортные услуги.

Вопрос как перевыставить их фирме Б.

Услуги идут отдельной строкой, в цену товара не включены.

1. Перевозчик работает с НДС-ом.

Т.е. он выставляет услуги на 30 000 с НДС. Фирма А ему оплачивает их. И 30 000 выставляет фирме Б.

Так?

И сразу вопрос есть ли ньюансы по оформлению в этих случаях. Я имею в виду договора обычные или какие-нибудь агентские и т.п.?

И я отметаю данный вариант, чтобы усложнить себе работу?

Так все-таки мои варианты рабочие или нет?

И тут 2 варианта: 1) как посредник — с перевыставлением расходов на перевозку (отчет агента или экспедитора) и акт на вознаграждение.

Плюсы — если перевозчик без НДС, нет попадалова на Ндс.

2) как исполнитель — акт оказания услуг перевозки ( только выполняется третьим лицом-перевозчиком).

И вот тут как раз не выгодно, если перевозчик без НДС, а продавец с НДС.

Вот потому и считаю, что нет смысла со всем этим заморачиваться. Договорились с покупателем о цене перевозки, добавили в цену.

Вопрос такой ,а мы не можем перепродавать услуги,если честно приняла установку, что не можем, от предыдущего буха, так как что-то там типа лицензии на перевозку надо. Сама не перепроверяла.

И менеджер уже говорил, только так и никак иначе.

Работали с одной фирмой-перевозчиком, сейчас очень плохо стало с перевозками похоже что из-за Платона.

Дали задание изучить вопрос.

Фирма А, допустим Алиса, это мы.

Фирма Б, допустим Бусы, это покупатель.

Фирма Ромашка-это перевозчик.

Ромашка у нас без НДС. Выставляет услуги -10000.

Фирма Алиса заключила с Ромашкой агентский договор. Выставляет 500 руб- вознаграждение с НДС.

10000 без НДС? Или если им надо с НДС 500 руб с НДС и 11800 с НДС.

Это рабочие варианты? Мы можем предложить их на выбор?

Наценку на транспорт фирма Алиса не делает.

Транспортные — сложный случай

Цитата (First-rite):Организация относит расходы на транспортные услуги за поставку товара на затраты (Дебет 44.3 Кредит 60.1). В соответствии с условиями договоров поставки доставка товара осуществляется поставщиком, но за счет покупателя. Организация не имеет своего транспорта. Как осуществляется перевыставление транспортных расходов покупателям организации в этой ситуации? В соответствии со ст. 510 Гражданского кодекса Российской Федерации (далее — ГК РФ) доставка товаров осуществляется поставщиком транспортом, предусмотренным договором поставки, и на условиях, определенных в договоре, при этом поставщик и покупатель вправе самостоятельно определить условия договора. Исходя из условий заключенного с покупателем договора определяется и порядок учета транспортных расходов. При этом договором поставки может быть предусмотрено возмещение покупателем расходов поставщика на оплату транспортных услуг сверх цены товара, указанной в договоре (как в Вашем случае). Порядок отражения расходов по доставке товаров, выполненной сторонними организациями и лицами, в бухгалтерском учете продавца указан в п. 215 Методических указаний по учету материально-производственных запасов, утвержденных приказом Минфина России от 28.12.2001 N 119н (далее — Методические указания). В вопросе отмечено, что транспортные услуги учитываются Вами на счете 44 «Расходы на продажу», при этом сумма НДС принимается к вычету. Согласно п. 215 Методических указаний такой порядок учета расходов по транспортировке товаров свидетельствует о том, что в данном случае они не возмещаются покупателем сверх цены, определенной договором, а включаются в себестоимость реализованных товаров и, соответственно, должны быть включены в цену реализуемых товаров без выделения их отдельной строкой в счетах-фактурах. При этом НДС начисляется со всей суммы, указанной в счете-фактуре, включая и сумму транспортных расходов. Такой порядок учета транспортных расходов не соответствует условиям заключенных Вами договоров, согласно которым покупатель возмещает расходы по транспортировке товара сверх стоимости товара, определенной договором. То есть, транспортные услуги не должны включаться в себестоимость реализованных товаров, а выставляются покупателю отдельно, с выделением в счетах-фактурах отдельной строкой. Вместе с тем, такое оформление счетов-фактур с выделением в них транспортных расходов необоснованно, так как в соответствии с п. 3 ст. 168 Налогового кодекса Российской Федерации (далее — НК РФ) счета-фактуры выставляются при реализации товаров (работ, услуг), а поскольку транспортные услуги фактически оказываются не Вашей организацией, а перевозчиком, то их перевыставление от имени Вашей организации с выделением в счетах-фактурах отдельной строкой в данном случае неправомерно. Об отсутствии оснований относить средства, оплаченные покупателем в порядке компенсации расходов поставщика по договорам, условиями которых не предусмотрено их включение в стоимость товара (работы, услуги), к операциям по реализации товаров для целей исчисления НДС, а, следовательно, и признания их в качестве объектов налогообложения НДС, и выставления по таким операциям счетов-фактур, говорится в письме Минфина России от 03.03.2006 N 03-04-15/52, касающемся компенсации расходов арендодателя по оплате электроэнергии. Таким образом, если в соответствии с договором поставки расходы продавца по доставке товара не включаются в стоимость товара, а перечисляются покупателем в порядке компенсации расходов продавца по оплате доставки с НДС, то счета-фактуры по транспортным расходам продавцом покупателю не выставляются, так как продавцом товара транспортные услуги не оказываются. Перевыставление счетов-фактур покупателю в данной ситуации нормативными актами не предусмотрено. По вопросу перевыставления транспортных расходов контролирующими органами неоднократно давались разъяснения, при этом необходимо отметить, что в случае, когда стоимость транспортных услуг оплачивается поставщиком и предъявляется покупателям для оплаты сверх цены товара мнение Минфина России и налоговых органов не совпадают. Так, в письме Минфина России от 10.03.2005 N 03-03-01-04/1/103 указано, что в случае, когда в договоре поставки отражено, что покупатель сверх цены компенсирует транспортные расходы, сумма компенсации доставки покупателем будет являться доходом организации-поставщика, и, соответственно, оплата поставщиком доставки товара будет признаваться его расходом, уменьшающим налогооблагаемую базу по налогу на прибыль. То есть, Минфин России считает, что перевыставленные расходы должны отражаться в составе внереализационных доходов организации, соглашаясь при этом с тем, что их же можно учесть и в составе внереализационных расходов. Налоговые органы считают, что, так как транспортные расходы в соответствии с условиями заключенных организацией-поставщиком договоров в цену товара не включаются, то они не могут быть включены и в состав расходов, учитываемых при расчете налога на прибыль, поскольку такие расходы не соответствуют требованиям ст. 252 НК РФ. Правда, при этом соглашаются с тем, что в доходы поставщика следует включать только наценку в виде превышения компенсации произведенных расходов на доставку над суммами фактически произведенных платежей по счетам, выставленным к уплате организациями-грузоперевозчиками (см., например, письмо УМНС РФ по г. Москве от 19.01.2004 N 11-14/2887). На наш взгляд, чтобы перевыставление транспортных расходов не вызывало претензий со стороны налоговых органов ни к поставщику товаров, ни к покупателю, необходимо оптимизировать порядок учета этих транспортных расходов, оформив их в рамках агентской услуги. Заключать отдельный агентский договор, по нашему мнению, не обязательно, можно оговорить условия доставки товара и в рамках договора поставки, то есть, заключить смешанный договор (п. 3 ст. 421 ГК РФ). В этом случае, помимо непосредственной поставки товара на поставщика по договору возлагается обязанность заключить договор с транспортной организацией в интересах покупателя, то есть, поставщик наделяется обязанностью агента покупателя в отношениях с организацией-перевозчиком. При этом в договоре поставки достаточно указать, что продавец может заключать от собственного имени, но за счет покупателя договор с перевозчиком на доставку товара до станции назначения. Также рекомендуем в договоре за эту услугу предусмотреть поставщику вознаграждение (пусть символическое). В этом случае, после отгрузки товара, поставщик направляет покупателю отчет об исполнении поручения по организации доставки товара до станции назначения с приложением копий документов, полученных от организации-перевозчика, а также перевыставляет транспортные расходы (счет, счет-фактуру) от своего имени в порядке, предусмотренном для посреднических договоров. Общая схема выставления счетов-фактур посредниками изложена в Правилах ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ от 02.12.2000 N 914, а также в письме МНС России от 21.05.2001 N ВГ-6-03/404. Согласно этим документам при приобретении услуг через посредника (поставщика товара), если счет-фактура выставлен перевозчиком на имя посредника, то основанием у принципала (покупателя товара) для принятия НДС к вычету является счет-фактура, полученный от посредника. Счет-фактура выставляется посредником принципалу с отражением показателей из счета-фактуры, выставленного перевозчиком посреднику. Оба счета-фактуры у посредника (поставщика товара) в книге покупок и книге продаж не регистрируются. В аналогичном порядке посредник перевыставляет принципалу счета-фактуры по иным расходам, связанным с доставкой проданного товара. В бухгалтерском учете поставщика товара расходы, подлежащие возмещению покупателями, в соответствии с указанным выше п. 215 Методических указаний списываются со счета учета расчетов (счет 76 «Расчеты с разными дебиторами и кредиторами») с отнесением в дебет счета расчетов с покупателями (счет 62 «Расчеты с покупателями и заказчиками»), включая величину НДС, причитающуюся (уплаченную) сторонней транспортной организации. Эта сумма НДС предъявляется к оплате покупателю товара. Аналогичный порядок отражения расходов по доставке товара, возмещаемых покупателем, в бухгалтерском учете поставщика товара изложен в письме Минфина России от 10.03.2005 N 03-03-01-04/1/103. Таким образом, в бухгалтерском учете поставщика товара рассмотренные операции отражаются следующими записями: Дебет 76, субсчет «Расчеты с транспортной компанией» Кредит 51 — оплачены услуги перевозчика по доставке продукции; Дебет 62 Кредит 76, субсчет «Расчеты с транспортной организацией» — отражены транспортные услуги, подлежащие возмещению покупателем; Дебет 62 Кредит 90 — начислено вознаграждение за организацию доставки (если предусмотрено договором); Дебет 90 Кредит 68, субсчет «Расчеты по НДС» — начислен НДС с суммы вознаграждения (п. 1 ст. 156 НК РФ); Дебет 51 Кредит 62 — транспортные услуги оплачены покупателем. Ответ подготовил: Эксперт Иркутск ЦПС Объедкова Наталья Ответ проверил: Рецензент НПП профессиональный бухгалтер Родюшкин Сергей 17 октября 2008 г. ПС «ГАРАНТ»

Как перевыставить затраты понесенные за другую организацию

Постановление ФАС Северо-Кавказского округа от 11.02.2008 N Ф08-8206/07-3204А по делу N А32-42851/2005-34/1226 если договором предусмотрено, что коммунальные расходы оплачиваются сверх арендной платы, то суммы возмещения, полученные от арендатора, не являются доходом арендодателя, поскольку в данном случае они компенсируют расходы по содержанию и использованию сданного в аренду помещения. Аналогичные выводы содержит: Постановление ФАС Восточно-Сибирского округа от 14.07.2005 N А33-23362/04-С3-Ф02-3274/05-С1; Постановление ФАС Восточно-Сибирского округа от 21.03.2007 N А74-3165/06-Ф02-1481/07 по делу N А74-3165/06 Кроме того, если арендатор компенсирует арендодателю стоимость потребленных коммунальных услуг отдельно от арендной платы, то такую компенсацию нельзя рассматривать как арендную плату или перепродажу услуг. В данном случае компенсация не является доходом арендодателя. Данная сумма не включается арендодателем также и в состав расходов. Существуют три организации (А,Б,В), занимающие одно здание. Договор аренды на все здание заключен между организацией А и собственником здания. Организация А заключила договора возмещения затрат с организациями Б и В на услуги охраны, коммунальные расходы, а также услуги сотовой связи. Пример, затраты на коммунальные услуги, выставленные собственником здания компании А равны 90 000 рублей, по договору возмещения затрат она должна перевыставить 30 000 руб организации Б и 30 000 руб организации В. 26 60 —— 90 000 рублей 62 90 —— 30 000 рублей (Б) 62 90 —— 30 000 рублей (В) 90 26 —— 90 000 рублей Соответственно, организация А приняла к учету не свои затраты, а т.к. 26 счет распределяется на подразделения, а выручка нет, то получается завышение себестоимости определенных подразделений. Вопрос: 1) можно ли вывести учет данных затрат (перевысталяемых) на 91 счет, который не распределятся по подразделениям, 2) можно ли вообще не принимать на расходы данные затраты, пропустив их через 76 счет.

Обратите внимание => Покупка автомобиля с рук оформление документов 2019