Понятие и виды рекламных расходов

Основная задача рекламы – привлечение и поддержание внимания потенциальных покупателей к товарам, работам и услугам. Однако чтобы произведенные расходы можно было назвать рекламными, они должны удовлетворять условиям п. 1 ст. 3 закона «О рекламе» от 13.03.2006 № 38-ФЗ, а именно: привлекать и поддерживать внимание к объекту рекламы среди неопределенного круга лиц с целью его продвижения на рынке.

Согласно абз. 2 п. 2 ст. 346.16 НК РФ упрощенцы учитывают рекламные расходы в том же порядке, что и плательщики налога на прибыль (по правилам ст. 264 НК РФ). А в п. 4 ст. 264 НК РФ предусмотрено, что расходы на рекламу классифицируются как ненормируемые и нормируемые (п. 4 ст. 264 НК РФ).

Обратите внимание! Затраты на рекламу могут учесть только плательщики единого налога с объектом налогообложения «доходы минус расходы» (п. 20 п. 1 ст. 346.16 НК РФ, письмо Минфина России от 20.04.2010 № 03-11-06/2/63).

Ненормируемые расходы полностью учитываются для целей единого налога. Нормируемые учитывается в размере, не превышающем 1% выручки от реализации, исчисляемой согласно ст. 249 НК РФ.

УСН. Расходы на изготовление вывески

Предприниматель применяет УСН (доходы минус расходы). В рекламном агентстве заказал вывеску и режимную табличку для магазина.

Можно ли отнести эти расходы к п. 20 ст. 346.16 НК РФ и уменьшить налогооблагаемую базу на сумму этих расходов?

Согласно п. 4 ПБУ 6/01 «Учет основных средств»

, утвержденного приказом Минфина РФ от 30.03.2001 г. № 26н, при принятии к бухгалтерскому учету активов в качестве основных средств необходимо единовременное

выполнение следующих условий

:

а) использование в производстве продукции при выполнении работ или оказании услуг либо для управленческих нужд организации;

б) использование в течение длительного времени, то есть срока полезного использования, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организацией не предполагается последующая перепродажа данных активов;

г) способность приносить организации экономические выгоды (доход) в будущем.

Согласно п. 4 ст. 346.13 НК РФ

если по итогам налогового (отчетного) периода остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превысит 100 млн. рублей, такой налогоплательщик считается перешедшим на общий режим налогообложения с начала того квартала, в котором было допущено это превышение.

По существу данное положение обязывает налогоплательщиков, применяющих упрощенную систему налогообложения

(в том числе индивидуальных предпринимателей),

вести учет основных средств в соответствии с законодательством Российской Федерации о бухгалтерском учете

.

В частности, правила формирования в бухгалтерском учете информации об основных средствах устанавливает ПБУ 6/01

.

Вывеска обычно используется в течение продолжительного периода времени (более 12 месяцев), поэтому она удовлетворяет условиям п. 4 ПБУ 6/01

и, следовательно,

должна учитываться в составе основных средств

.

Что касается режимной таблички, Вам необходимо определить, в течение какого периода времени Вы будете ее использовать.

Если срок полезного использования таблички более 12 месяцев

, то ее можно учесть в составе основных средств.

В случае, если срок полезного использования режимной таблички не превышает 12 месяцев

, то учесть затраты по ее изготовлению можно как материальные расходы.

Таким образом, расходы на изготовление вывески и режимной таблички (со сроком полезного использования более 12 месяцев) уменьшают налоговую базу на единому налогу

, но не как расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания (

п.п. 20 п. 1 ст. 346.16 НК РФ

), а как расходы на приобретение основных средств (

п.п. 1 п. 1 ст. 346.16 НК РФ

).

Согласно п.п. 1 п. 3 ст. 346.16 НК РФ расходы на приобретение основных средств

в отношении основных средств, приобретенных в период применения упрощенной системы налогообложения,

принимаются в момент ввода этих основных средств в эксплуатацию

.

В соответствии с п. 2 ст. 346.17 НК РФ

расходами налогоплательщика признаются затраты после их фактической оплаты.

Расходы на приобретение основных средств, учитываемые в порядке, предусмотренном п. 3 ст. 346.16 НК РФ

, отражаются в последний день отчетного (налогового) периода.

В случае, если первоначальная стоимость основных средств не превышает 10 000 рублей

, то учесть расходы по их приобретению можно и как материальные расходы (по

п.п. 5 п. 1 ст. 346.16 НК РФ

).

Согласно п. 2 ст. 346.16 НК РФ

расходы, указанные в

п.п. 5 п. 1 ст. 346.16 НК РФ

, принимаются применительно к порядку, предусмотренному для исчисления налога на прибыль организаций

ст. 254 НК РФ

.

В соответствии со ст. 254 НК РФ к материальным расходам

,

в частности, относятся

затраты налогоплательщика на приобретение имущества, не являющегося амортизируемым имуществом.

Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию

.

Амортизируемым имуществом признается

имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 рублей (

п. 1 ст. 256 НК РФ

).

Поэтому основные средства, первоначальная стоимость которых не превышает 10 000 рублей, можно также учесть по п.п. 5 п. 1 ст. 346.16 НК РФ

как материальные расходы

.

Определить, являются ли расходы

по изготовлению вывески расходами на рекламу,

важно для целей налогообложения налогом на рекламу

.

Вывеска может носить рекламный или информационный характер.

Согласно ст. 2 Федерального закона РФ от 18.07.1995 г. № 108-ФЗ «О рекламе»

рекламой признается

распространяемая в любой форме, с помощью любых средств информация о физическом или юридическом лице, товарах, идеях и начинаниях (рекламная информация), которая предназначена для неопределенного круга лиц и призвана формировать или поддерживать интерес к этим физическому, юридическому лицу, товарам, идеям и начинаниям и способствовать реализации товаров, идей и начинаний.

То есть размещение вывески, удовлетворяющей этим требованиям, признается рекламой.

В соответствии с п. 1 ст. 9 Закона РФ от 07.02.1992 г. № 2300-1 «О защите прав потребителей»

изготовитель (исполнитель, продавец) обязан довести до сведения потребителя фирменное наименование (наименование) своей организации, место ее нахождения (юридический адрес) и режим ее работы. Продавец (исполнитель) размещает указанную информацию

на вывеске

.

Изготовитель (исполнитель, продавец) – индивидуальный предприниматель – должен предоставить потребителю информацию о государственной регистрации и наименовании зарегистрировавшего его органа.

Если вывеска содержит такую информацию, то она является информационной.

Ее размещение в таком случае не имеет целью распространение рекламной информации и поэтому не может быть признано объектом налогообложения налогом на рекламу.

Ненормируемые рекламные расходы

К ненормируемым расходам относятся:

- рекламные расходы на мероприятия посредством СМИ и телекоммуникационных сетей, а также при видео и кинообслуживании (в том числе объявления в печатных изданиях, передача по радио и телевидению);

- расходы на наружную рекламу, рекламные стенды, щиты, включая световую рекламу;

- расходы на участие в выставках, экспозициях и ярмарках, оформление витрин, выставок-продаж, комнат образов, демонстрационных залов, изготовление рекламных брошюр, каталогов на продукцию и услуги, в том числе экспонированную продукцию, уценку товара, продукцию, потерявшую свои первоначальные качества, товарный знак и знак обслуживания, и информацию о самой компании.

Перечень ненормируемых расходов на рекламу является закрытым.

Пример

ООО «Гермес» понесло в 4-м квартале расходы на изготовление лифлета в размере 8 000 руб. Изготовление лифлетов, как и другой полиграфической продукции рекламного характера, относится к ненормируемым расходам (письмо Минфина России от 16.03.2011 № 03-03-06/1/142). Расходы будут полностью учтены при исчислении единого налога на основании п. 4 ст. 264 НК РФ как ненормируемые рекламные расходы.

Расходы на поддержание экспозиций при усн

Добрый день, Перечень рекламных расходов установлен п. 4 ст. 264 НК РФ, согласно которому, к расходам на рекламу в полном объеме, в том числе, можно отнести следующие расходы: на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания, и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании. На основании пп. 20 п. 1 ст. 346.16 НК РФ, организации, применяющие УСН с объектом налогообложения «доходы минус расходы», могут учитывать расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания.

В Письме УФНС РФ по Москве от 14.09.2006 N 18-11/3/[email protected], сказано: В пп. 20 п. 1 ст. 346.16 НК РФ предусмотрены расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания. При этом в соответствии с п. 2 ст. 346.16 НК РФ такие расходы принимаются применительно к порядку, предусмотренному для исчисления налога на прибыль организаций ст. 264 НК РФ. На основании пп. 28 п. 1 ст. 264 НК РФ расходы на рекламу следует принимать с учетом положений п. 4 ст. 264 НК РФ, в котором установлено следующее. К расходам организаций на рекламу относятся, в частности, затраты на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании. Таким образом, расходы, соответствующие названному выше определению НК РФ, можно учесть при определении налоговой базы по налогу, уплачиваемому в связи с применением УСН, как расходы на рекламу.

Следовательно, организации, применяющие УСН с объектом налогообложения «доходы минус расходы», вправе уменьшить полученные доходы на сумму материальных расходов и расходов на рекламу производимых (приобретенных) и (или) реализуемых товаров при наличии подтверждающих документов, в частности, расходов, на оформление витрин и экспозиций реализуемых товаров. Данные расходы принимаются при исчислении единого налога по УСН в полном объеме, после их фактической оплаты и наличии подтверждающих расходы документов (Письмо МФ РФ от 02.10.2019 N 03-11-11/75556).

С уважением, А. Грешкина

Нормируемые рекламные расходы

К нормируемым рекламным расходам относятся:

- расходы на покупку призов для проведения розыгрышей во время массовых рекламных компаний;

- иные расходы, не относящие к ненормируемым рекламным расходам.

К иным расходам могут быть отнесены любые расходы рекламного характера непоименованные в п. 4 ст. 264 НК РФ. При этом они будут учитываться в составе нормируемых расходов на рекламу в объеме, не превышающем 1% от выручки, исчисленной в порядке, предусмотренном ст. 249 НК РФ.

Пример

Расходы на проведение промоакции по дегустации рекламной продукции в состав нормируемых расходов на рекламу, отнеся их к иным рекламным расходам (п. 4 ст. 264 НК РФ, письмо Минфина России от 16.08.2005 № 03-04-11/205).

Проверьте, правильно ли вы учли расходы на рекламу при УСН с помощью готового решения от «КонсультантПлюс». Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Правила отражения в учете рекламных расходов при УСН

Порядок учета расходов на рекламу для организаций на ОСН и УСН одинаков (абз. 2 п. 2 ст. 346.16, ст. 264 НК РФ). Однако с одной поправкой: рекламные расходы при УСН признаются после их фактической оплаты (п. 2 ст. 346.17 НК РФ).

Рекламные расходы для целей бухгалтерского учета признаются расходами по обычным видам деятельности как коммерческие расходы (пп. 5, 7 Положения по бухгалтерскому учету «Расходы организаций» ПБУ 10/99).

Затраты на рекламу отражаются в составе расходов на продажу по дебету счета 44 (инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 № 94н).

Для целей бухгалтерского учета нормировать расходы на рекламу не нужно. Их в полном объеме можно включить в затраты того отчетного периода, в котором они были произведены, если это закреплено учетной политикой (п. 9, п. 20 ПБУ 10/99).

Может ли организация принять в расходы по УСН затраты на маркетинговые услуги?

Г.П. Холодных, автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению

ВОПРОС

Организация оказывает услуги общественного питания (ресторан). Применяет УСН «Доходы минус расходы».

В ходе хозяйственной деятельности был заключен договор на проведение маркетинговых исследований по сбору информации, необходимой для формулировки эмоционального позиционирования ресторана. Проводились глубинные интервью посетителей: подготовка инструментария, проведение интервью, анализ интервью, отчет.

Просьба дать ответ со ссылкой на нормативную базу. Можно ли принять данные услуги к налоговому учету по УСН?

ОТВЕТ

На ваш вопрос нет однозначного ответа. Принятие затрат на маркетинговые услуги к налоговому учету по УСН может вызвать претензии со стороны налоговых органов. Организация должна быть готова отстаивать свою позицию в суде.

ОБОСНОВАНИЕ

В соответствии с подп. 5 п. 1 ст. 346.16 НК РФ организации, применяющие УСН, вправе списывать материальные расходы.

Организации, применяющие УСН, учитывают материальные расходы в соответствии с порядком, предусмотренным для налогообложения прибыли (ст. 254 НК РФ). Подпункт 6 п. 1 этой статьи относит к материальным расходам затраты на приобретение услуг производственного характера, выполняемых сторонними организациями или ИП.

Перечень материальных расходов не является исчерпывающим. В их состав могут быть включены и другие документально подтвержденные затраты, которые непосредственно связаны с процессом производства и реализации.

Ни бухгалтерское, ни налоговое законодательство не определяет перечень документов, которые должны быть оформлены заказчиком и организацией-исполнителем при приеме-передаче результата маркетинговых исследований.

Суды принимают претензии налоговиков к расходам на маркетинговые услуги в случае, если в документах есть только названия выполненных работ или оказанных услуг (Постановление Арбитражного суда Поволжского округа от 04.05.2017 N Ф06-19919/2017 по делу N А65-29333/201, Постановление Арбитражного суда Западно-Сибирского округа от 27.12.2017 N Ф04-5263/2017 по делу N А27-3537/2017, Постановление АС ЦО от 08.10.2019 N Ф10-4814/2019 по делу N А35-3954/2018).

Поэтому во избежание споров с налоговой инспекцией целесообразно подготовить документы, подтверждающие необходимость проведения таких исследований.

Также есть судебная практика, подтверждающая, что в перечень расходов, предусмотренный п. 1 ст. 346.16 НК РФ, такой вид расходов, как маркетинговые услуги, не входит, следовательно, включение его в расходы при расчете налога по УСН неправомерно (Постановление Арбитражного суда Западно-Сибирского округа от 26.10.2015 N Ф04-25496/2015).

Минфин в своем письме от 20.05.2019 N 03-11-11/36060 указал на то, что расходы на приобретение услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями, при определении объекта налогообложения по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, учитываются в составе расходов на дату оплаты их поставщикам или проведения зачета взаимных требований. При этом данные услуги должны быть уже оказаны сторонними организациями и индивидуальными предпринимателями.

Ранее Минфин занимал следующую позицию: «В перечне расходов, приведенном в ст.346.16 Кодекса, не поименованы расходы на оплату бухгалтерских и маркетинговых услуг, оказываемых сторонними организациями. Исходя из изложенного, налогоплательщик не вправе уменьшить полученные доходы на указанные затраты при определении объекта налогообложения по единому налогу» (Письмо Минфина РФ от 22.10.2004 N 03-03-02-04/1/31).

Таким образом, на ваш вопрос нет однозначного ответа. Принятие затрат на маркетинговые услуги к налоговому учету по УСН может вызвать претензии со стороны налоговых органов. Организация должна быть готова отстаивать свою позицию в суде.

Расчет предельного размера нормируемых расходов на рекламу

Как упоминалось, нормируемые рекламные расходы могут быть включены в состав затрат в размере не более 1% выручки от реализации, рассчитанной по ст. 249 НК РФ (подп. 20 п. 1 ст. 346.16, абз. 5 п. 4 ст. 264 НК РФ).

ВАЖНО! При расчете норматива, в пределах которого можно учесть отдельные виды рекламных расходов, налогоплательщики, применяющие УСН, учитывают в составе доходов полученную выручку от реализации (п. 1 ст. 346.17 НК РФ) и суммы авансов, полученные от покупателей (письмо Минфина России от 11.02.2015 № 03-11-06/2/5832).

Пример

ООО «Вьюга» в 1 квартале разместило рекламные плакаты в общественном транспорте. Стоимость услуги составила 32 200 руб. Выручка от реализации компании за 1 квартал равна 578 000 руб.

Произведем расчет предельной величины нормируемых рекламных затрат:

578 000 × 1% = 5 780 руб.

Следовательно, включить в состав фактически произведенных расходов по итогам 1 квартала можно нормируемые рекламные расходы на сумму 5 780 руб.

Таким образом, лишь малая часть понесенных расходов была включена в затраты для целей налогообложения по УСН. Налоговая база по УСН формируется нарастающим итогом с начала года (п. 5 ст. 346.18 НК РФ). Следовательно, при увеличении объема накопленной выручки, размер предельной величины нормируемых рекламных расходов, подлежащих включению в затраты по «упрощенному» налогу также будет увеличиваться.

На протяжении отчетного периода можно включать поэтапно сверхнормативные рекламные расходы в затраты организации для налогового учета. На следующий год перенести остаток расходов нельзя.

Пример

ООО «Афродита» провела в 1-м квартале 2021 года рекламную компанию по привлечению новых клиентов посредством проведения бесплатных косметических процедур. Информация о рекламной акции была размещена в интернете, стоимость размещения составила 9 870 руб. Стоимость бесплатных косметических процедур составила 86 400 руб. Суммы указаны за вычетом НДС. Других расходов на рекламу в текущем периоде не было. Расходы по размещению рекламы в интернете относятся к расходам на проведение мероприятия посредством телекоммуникационных сетей, поскольку интернет признается телекоммуникационной сетью общего доступа (письма Минфина России от 05.04.2010 № 03-11-06/2/48, от 15.07.2009 № 03-11-09/248, от 29.01.2007 № 03-03-06/1/41). Следовательно, такие расходы являются ненормируемыми и признаются в полном объеме в 1-м квартале 2020 года (п. 4 ст. 264 НК РФ).

К нормируемым относятся расходы на проведение бесплатных косметических процедур (п. 4 ст. 264 НК РФ). Следовательно, размер принятой к налоговому учету суммы расходов не должен превышать 1% выручки.

- Расчет для 1-го квартала 2021 года:

Объем полученной выручки от реализации: 427 580 руб.

Предельная величина нормируемых расходов: 427 500 × 1% = 4 275 руб.

Величина признанных нормируемых расходов: 4 275 руб.

Величина признанных ненормируемых расходов: 9 780 руб.

Величина переносимого остатка нормируемых рекламных расходов: 86 400 – 4 275 = 82 125 руб.

- Расчет для полугодия 2021 года:

Объем полученной выручки от реализации: 947 300 руб.

Предельная величина нормируемых расходов: 947 300 × 1% = 9 473 руб.

Величина признанных нормируемых расходов на рекламу: 9 473 руб.

Величина переносимого остатка нормируемых рекламных расходов: 86 400 – 9 473 = 76 927 руб.

- Расчет для 9 месяцев 2021 года:

Объем полученной выручки от реализации: 1 458 700 руб.

Предельная величина нормируемых расходов: 1 458 700 × 1% = 14 587 руб.

Величина признанных нормируемых расходов на рекламу: 14 587 руб.

Величина переносимого остатка нормируемых рекламных расходов 86 400 – 14 587 = 71 813 руб.

- Расчет за 2021 год:

Объем полученной выручки от реализации: 2 248 500 руб.

Предельная величина нормируемых расходов: 2 248 500 × 1% = 22 485 руб.

Величина признанных нормируемых расходов на рекламу: 22 485 руб.

Остатки нормируемых рекламных расходов: 86 400 – 22 485 = 63 915 руб.

Учесть в расходах для целей налога при УСН за 2021 год ООО «Афродита» сможет 22 485 руб. расходов на проведение бесплатных косметических процедур и 9 870 руб. расходов на проведение мероприятия через интернет. Сумма рекламных расходов в размере 63 915 руб. останется не включенной в расходы, также ее нельзя перенести на следующий налоговый период.

В книге учета доход и расходов рекламные затраты отражаются в графе 5 «Расходы, учитываемые при исчислении налоговой базы», раздел I «Доходы и расходы».

О порядке заполнения книги доходов и расходов читайте в статье «Порядок заполнения КУДиР при УСН “доходы минус расходы”».

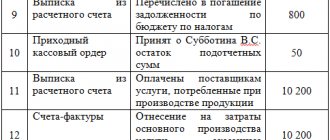

В бухгалтерском учете будут сделаны следующие проводки:

- Дт 44 Кт 10 — списана косметика на проведение рекламных процедур.

- Дт 44 Кт 70 — начислена заработная плата сотрудникам за проведение рекламных процедур. Документ — начисление заработной платы.

- Дт 44 Кт 60 — отражена стоимость услуги по размещению акции в интернете. Документ-основание: акт приемки-сдачи оказанных услуг.

- Дт 90.2 Кт 44 — списана стоимость рекламной компании. Документ: бухгалтерская справка-расчет.

Итоги

Признать рекламные расходы при исчислении единого налога могут только плательщики единого налога с объектом налогообложения «доходы и расходы». Ненормируемые расходы можно учесть при расчете единого налога в полном объеме оплаченных затрат на рекламу, а нормируемые – только в пределах 1% от полученной выручки и полученных авансов в отчетном периоде.

О нюансах отражения расходов и требованиях, которые предъявляются к расходам, читайте в статье «Учет расходов при УСН с объектом ”доходы минус расходы”».

Источники:

- Налоговый кодекс РФ

- закон «О рекламе» от 13.03.2006 № 38-ФЗ

- ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 N 33н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.