Безвозмездное пользование: как сэкономить на налогах

Безвозмездное пользование имуществом (ссуда, ст. 689 ГК РФ) — достаточно распространенный договор в российской деловой практике. Чаще всего передают имущество в безвозмездное пользование (скрыто или явно) взаимозависимые организации.

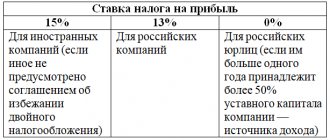

К сожалению, с налоговой точки зрения в такой ситуации потерь избежать сложно: ссудодатель не сможет начислять амортизацию по такому объекту или, например, учитывать в расходах затраты на текущий ремонт или на возмещение стоимости неотделимых улучшений безвозмездно переданного имущества. Кроме того, ссудодателю придется платить налог на имущество со стоимости объекта (поскольку он остается на балансе, п. 1 ст. 374 НК РФ). При том, что компания этим объектом не пользуется и дохода ей он не приносит. А ссудополучатель обязан заплатить налог на прибыль с виртуально полученной им экономической выгоды от бесплатного пользования объектом (п. 8 ст. 250 НК РФ).

Причем попытки какой-либо из сторон договора возместить налоговые потери второй стороне (например, ссудополучателю налог на прибыль или ссудодателю налог на имущество и амортизацию) приводят только к дополнительным сложностям. Налоговики считают, что для обеих компаний такие затраты будут экономически необоснованными и не направленными на получение дохода. Следовательно, их нельзя будет учесть в налоговых расходах.

Исходя из подобной специфики договора безвозмездного пользования, налоговое планирование последствий такой сделки становится особенно важным.

Основная проблема для ссудополучателя — налог на прибыль, который налоговики требуют платить с экономии на арендной плате

РАЗМЕР ЭКОНОМИЧЕСКОЙ ВЫГОДЫ

Как мы уже указали, основная проблема для ссудополучателя — налог на прибыль, который налоговики требуют платить в соответствии с пунктом 8 статьи 250 НК РФ с экономии на арендной плате. Ведь пользователь имущества мог бы платить и аренду, но получил имущество бесплатно.

Заметим, что пункт 8 статьи 250 НК РФ в основном говорит о безвозмездно полученном в собственность имуществе. Об имущественных правах есть только упоминание, но нет четкого порядка определения налоговой базы. Но и Минфин, и ВАС РФ едины в позиции: налог платить надо. Доход в виде безвозмездно полученных имущественных прав (в данном случае права пользования) включается в состав внереализационных доходов ссудополучателя (информационное письмо Президиума ВАС РФ от 22.12.05 № 98, письма Минфина от 17.02.06 № 03-03-04/1/125, от 30.03.07 № 03-03-06/4/33 и от 19.04.06 № 03-03-04/1/359). Поэтому спорить с налоговиками по вопросу о том, нужно ли в принципе платить налог на прибыль с экономической выгоды от безвозмездного пользования имуществом, в настоящий момент бесперспективно.

Однако существуют способы минимизировать свои налоговые потери. Для этого целесообразно максимально снизить расчетную величину экономической выгоды. То есть рассчитать ее наиболее выгодным для компании образом, а потом суметь защитить свою методику расчета при проверке. Тем более что Минфин признает за налогоплательщиком (в определенных рамках) право самому выбрать методику расчета суммы экономической выгоды от безвозмездного пользования имуществом (письма от 07.05.07 № 03-03-06/4/54, от 08.08.07 № 03-03-06/1/545).

Какие это могут быть варианты? Два варианта подсказывает сам Налоговый кодекс (п. 8 ст. 250 НК РФ). Во-первых, это оценка доходов на основе рыночных цен, определяемых с учетом статьи 40 НК РФ. Причем такой расчет должен документально подтверждать сам налогоплательщик-ссудополучатель информацией о рыночных ценах или независимой оценкой. Применение такого подхода на практике затрудняется тем, что в данном случае некорректно анализировать рыночные цены на аренду подобного имущества (как, к примеру, предлагает Минфин в письме от 04.02.08 № 03-03-06/1/77). Ведь с точки зрения Гражданского кодекса аренда (гл. 34 ГК РФ) и безвозмездное пользование (гл. 36 ГК РФ) — разные виды договоров.

Второй вариант также прописан в пункте 8 статьи 250 НК РФ. Основой для расчета экономической выгоды во втором варианте является остаточная стоимость амортизируемого имущества или цена приобретения неамортизируемого. Возможность применения такого варианта допускает и Минфин (письмо № 03-03-06/1/545). Однако неясен механизм такого расчета — его нет и в указанном письме. Ведь одно дело заплатить налог на прибыль со всей остаточной стоимости объекта (равными долями в течение срока действия договора), другое — скорректировать эту стоимость на срок договора. То есть принять в качестве экономической выгоды сумму ежемесячной амортизации объекта из налогового учета ссудодателя (в таком случае общая сумма экономической выгоды будет равна остаточной стоимости в доле, приходящейся на срок действия договора). Очевидно, что последний вариант выгоднее.

Учитывая неясность положений Налогового кодекса, касающихся расчета экономической выгоды по ссуде (а это признает даже Минфин в письме № 03- 03-06/4/54), мы считаем, что компания (опираясь на п. 7 ст. 3 НК РФ) вправе выбрать наиболее выгодный для себя способ. Более того, разработать собственный, основанный на специфике своей деятельности.

КОММЕНТАРИЙ ЭКСПЕРТА Валерий БАХТИН,

эксперт КГ «Что делать Консалт»: — Способ расчета, при котором остаточная стоимость корректируется на срок договора ссуды, фактически единственный из способов, которые можно подтвердить документально. Он же и наиболее приемлемый, поскольку влечет минимальную налоговую нагрузку.

КАК УЧЕСТЬ В НАЛОГОВЫХ РАСХОДАХ ЗАТРАТЫ НА СОДЕРЖАНИЕ

Проблемы при передаче имущества в безвозмездное пользование могут возникнуть и у ссудодателя. Что делать, например, если в соответствии с договором ссуды (ст. 695 ГК РФ это допускает) расходы на содержание имущества и поддержание его в надлежащем виде несет владелец этого имущества? По мнению налоговиков, такие расходы не отвечают определению затрат, уменьшающих базу по налогу на прибыль, — они экономически не обоснованы и не направлены на получение дохода. Поэтому при проверке налоговики исключат их (например, письмо УФНС по г. Москве от 01.04.05 № 19-11/21525).

Естественно, подобную ситуацию желательно предусмотреть уже на этапе заключения договора безвозмездного пользования имуществом и не вносить таких условий в договор.

Но что делать, если зависимая компания, получившая ссуду, просто не имеет средств оплачивать текущие расходы по имуществу? Существует несколько способов решить данную проблему и не потерять при этом на налогах.

Во-первых, можно попробовать доказать, что подобные расходы направлены на получение дохода. Для этого нужно заключить договоры о намерениях (или договоры на право аренды) с третьим лицом. В соответствии с которыми это третье лицо обязуется в будущем взять в аренду указанное имущество надлежащего качества. В таком случае текущий ремонт объекта является подготовительными работами для сдачи его в аренду и получения дохода. И не беда, если договор аренды так и не будет заключен — важно реальное намерение компании получить доход.

«Налоговики часто пытаются отказать сторонам договора безвозмездного пользования в учете расходов на ремонт переданного имущества»

МНЕНИЕ ПРАКТИКА Илья АНТОНЕНКО,

финансовый директор группы лизинговых (Санкт-Петербург), ведущий эксперт «Национальной консалтинговой компании»: — Налоговики часто пытаются отказать сторонам договора безвозмездного пользования в возможности учета для целей налога на прибыль расходов на ремонт переданного (полученного) в безвозмездное пользование имущества. Исходя из арбитражной практики, если по договору безвозмездного пользования обязанность по осуществлению ремонта имущества возложена на ссудополучателя, последний однозначно вправе принимать такие расходы для целей налогообложения прибыли (постановление Федерального арбитражного суда Восточно-Сибирского округа от 04.07.07 № А33- 8475/06-Ф02-4023/07). Что же касается ситуации, когда аналогичные расходы несет по условиям договора ссудодатель, на мой взгляд, глава 25 НК РФ позволяет учесть такие расходы и при отсутствии предварительного договора аренды на переданное в безвозмездное пользование имущество. Если переданное в безвозмездное пользование имущество до заключения договора ссуды использовалось ссудодателем в деятельности, направленной на получение дохода (в т. ч. для обслуживания бизнес-процесса, например офисная мебель), можно утверждать, что и после окончания договора ссуды такое имущество будет использоваться ссудодателем в прежних целях. Чтобы использовать имущество с прежним эффектом, нужно поддерживать его в работоспособном состоянии, что объясняет экономическую необходимость его ремонта в течение срока действия договора ссуды.

Во-вторых, денежные средства, необходимые на поддержание имущества в надлежащем виде, можно передать зависимой компании без налоговых потерь. Например, безвозмездно (если одна компания контролирует другую более чем на 50%) или по договору займа. Понятно, что такой способ не поможет ссудодателю учесть текущие затраты на обслуживание своего имущества в налоговых расходах, но поможет профинансировать осуществление таких затрат у ссудополучателя, не потеряв на налогах.

Чтобы ссудополучателю не платить налог на прибыль с экономической выгоды, можно внести в договор элемент возмездности

ВОЗМЕЩЕНИЕ СТОИМОСТИ НЕОТДЕЛИМЫХ УЛУЧШЕНИЙ ССУДОПОЛУЧАТЕЛЮ

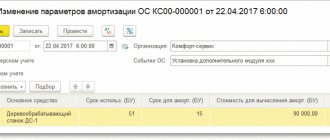

В процессе своей деятельности ссудополучатель может (или даже бывает вынужден) улучшать полученное имущество, например реконструировать, перепланировать, дооборудовать, то есть осуществлять капитальные вложения, производя неотделимые улучшения. При этом, если владелец имущества по договору обязан возместить стоимость подобных улучшений, возникает проблема — такие расходы уменьшают базу по налогу на прибыль только через амортизацию (п. 1 ст. 256 НК РФ). Но как раз ее по переданному в безвозмездное пользование имуществу компания начислять не вправе (п. 3 ст. 256 НК РФ).

Конечно, можно подождать, пока срок договора закончится и имущество вернется на баланс владельца, после чего начать амортизировать неотделимые улучшения. Однако этот вариант невыгоден компании, поскольку в течение длительного времени она не сможет учесть такие расходы.

Другим вариантом решения проблемы может стать закрепление в договоре положения о том, что стоимость неотделимых улучшений не компенсируется ссудополучателю. В таком случае амортизировать капитальные вложения будет уже сам пользователь имущества в течение срока договора, исходя из срока его полезного использования (п. 1 ст. 258 НК РФ). Но во-первых, если это взаимозависимая организация, не обладающая необходимыми финансовыми средствами для проведения капитального ремонта, такой вариант просто невозможен. А во-вторых, уже ссудополучатель может потерять на налогах, если срок договора безвозмездного пользования имуществом короче срока полезного использования неотделимых улучшений. Такая ситуация может произойти, например, при перепланировке офиса: включить стоимость неотделимых улучшений в налоговые расходы ссудополучатель сможет лишь в малой части, так как срок полезного использования здания чаще всего дольше срока безвозмездного пользования помещением. Если стоимость неотделимых улучшений решено компенсировать, лучшим вариантом видится перечисление такой компенсации сразу же по окончании договора ссуды (чтобы сразу же начать их амортизировать — п. 2 ст. 259 НК РФ и только с этого времени начать платить налог на имущество со стоимости таких улучшений — п. 1 ст. 374 НК РФ).

Для взаимозависимых компаний стоимость неотделимых улучшений выгоднее не компенсировать. В таком случае совокупная налоговая нагрузка группы компаний начнет снижаться не по окончании договора, а сразу же после того, как ссудополучатель начнет начислять амортизацию (п. 1 ст. 258 НК РФ).

КОМПЕНСИРОВАТЬ ПОТЕРИ ПО ДОГОВОРУ ССУДЫ РИСКОВАННО

Как мы говорили выше, у компании, передавшей имущество в безвозмездное пользование и желающей компенсировать свои потери (суммы налога на имущество и амортизации) за счет ссудодателя в качестве расходов на содержание имущества, налоговики не примут такие расходы. В частности, данный вывод сделало УФНС по г. Москве в письме от 09.01.08 № 18-11/000184.

По мнению налоговиков, у ссудодателя подобные расходы будут необоснованными и не должны уменьшать базу по налогу на прибыль. Налоговики указывают, что ссудополучатель вправе учитывать в целях налогообложения прибыли расходы, связанные с использованием и содержанием имущества, полученного по договору безвозмездного пользования (в том числе и если такие расходы по договору возмещаются ссудодателю). Однако начисление амортизации и уплата налога на имущество такими расходами не являются и относятся исключительно к обязанностям ссудодателя.

Несмотря на то что позиция налоговиков по этому вопросу достаточно спорная (а арбитражной практики пока нет), включение подобных условий в договор ссуды рискованно. Свою правоту придется отстаивать в суде. Кроме того, если компания все же хочет получать какие-то денежные средства от пользователя имущества, то почему бы не заключить договор аренды? Тем более что договор безвозмездного пользования, по которому уплачиваются какие-либо компенсации, суд может счесть притворной сделкой, прикрывающей договор аренды.

НАЛОГ НА ПРИБЫЛЬ МОЖНО НЕ ПЛАТИТЬ ВОВСЕ

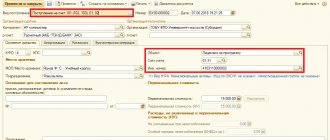

Чтобы ссудополучателю не платить налог на прибыль с экономической выгоды от безвозмездно полученного имущества, можно внести в договор элемент возмездности. Этот способ прямо подсказал сам Минфин в письме от 14.01.08 № 03-03-06/ 1/4. Так, чиновники сослались на пункт 2 статьи 248 НК РФ, согласно которому в целях налогообложения прибыли имущество (или имущественные права, как в нашем случае) считается полученным безвозмездно, если получение этого имущества не связано с возникновением у получателя встречных обязанностей. Таким образом, если компания увяжет передачу имущества с какими-то дополнительными условиями (обязанностью получателя оказать услуги, осуществить работы и т. п.), оно не считается безвозмездно переданным, следовательно, внереализационного дохода не возникает и платить налог на прибыль получатель не должен. Такими сопутствующими условиями, например, может быть обязанность провести ремонт в полученном помещении, оказать консультационные услуги или осуществлять в передаваемом помещении деятельность в интересах ссудодателя (например, производить товары для него). Причем желательно, чтобы эти дополнительные условия следовали из договора безвозмездного пользования.

КОММЕНТАРИЙ ЭКСПЕРТА Александр АНИЩЕНКО,

аудитор ООО «Аудиторская »: — Строго говоря, в такой ситуации нет безвозмездности. Так, статья 423 ГК РФ проводит четкое разграничение между возмездным и безвозмездным договором. Договор, по которому сторона должна получить плату или иное встречное предоставление за исполнение своих обязанностей, является возмездным. Действительно, суд может признать за налогоплательщиком право учесть у себя в налоговых расходах затраты, связанные с имуществом, переданным в безвозмездное пользование (постановление Федерального арбитражного суда Центрального округа от 14.12.07 № А64-1347/ 07-22). Налоговики ссылались на то, что не учитываются при определении базы по налогу на прибыль расходы в виде стоимости безвозмездно переданного имущества и расходы, связанные с такой передачей (п. 16 ст. 270 НК РФ). Однако суд решил дело в пользу компании на основании пункта 2 статьи 248 НК РФ. В рассматриваемом деле компания безвозмездно передавала партнеру право пользования имуществом с условием, что оно будет использовано исключительно в целях изготовления деталей для этой компании. Выполнение этого требования было зафиксировано документально. Суд признал такие действия экономически обоснованными и направленными на получение дохода.

Кроме того, такой способ оформления отношений по передаче имущества в безвозмездное пользование выгоден и ссудодателю. Ведь если для целей налога на прибыль пользование считается небезвозмездным, компания сможет продолжать амортизировать имущество (запрет на амортизацию имущества, переданного в безвозмездное пользование, установлен п. 3 ст. 256 НК РФ).

Минусом такого способа является тот факт, что у передающей стороны после исполнения встречных обязательств другой стороной возникнет база по налогу на прибыль, а у ссудополучателя — по НДС. Однако, если такие отношения вытекают из деловой практики взаимоотношений этих компаний, обороты по встречной реализации (товаров, работ, услуг) могут быть и минимальными.

Если имущество получено фирмой на ЕНВД

Что касается фирмы, применяющей систему налогообложения в виде ЕНВД, то при осуществлении ею предпринимательской деятельности, облагаемой таким налогом, доход в виде безвозмездно полученного в пользование помещения, переданного единственным учредителем (физическим лицом), подлежит обложению налогом на прибыль организаций (см. письмо Минфина России от 31.01.2013 № 03-11-06/3/1935).

Комментируемый документ: Письмо Министерства финансов РФ № 03-11-11/4042 от 03.02.2014 «УСН: учет безвозмездно полученного имущества»

Налоговый консультант П.Р. Сидоров

, для журнала «Нормативные акты»

Путеводитель для УСН

С этой электронной книгой вы с легкостью разберетесь во всех премудростях упрощенной системы налогообложения, грамотно составите бухгалтерский баланс и отчет о финансовых результатах. Электронное издание Вы получаете сразу после оплаты на ваш email. Узнайте об издании больше >>