Коэффициент-дефлятор на имущество при налогообложении объектов недвижимости, принадлежащих физическим лицам, применяется до 2020 года. Значение коэффициентного показателя ежегодно пересматривается и утверждается на общегосударственном уровне приказами Минэкономразвития. Эти коэффициенты нужны для корректировки инвентаризационной стоимости имущественных активов на текущий уровень инфляции.

Указанный способ расчета налоговой базы характерен только для метода начисления налога по инвентаризационной стоимости. Эта методика считается неактуальной ввиду необъективности получаемых итогов расчетов, но в 2021 г. она еще может применяться там, где расчет из кадастровой стоимости пока не введен. В связи с необходимостью унификации подходов к налогообложению недвижимости, в качестве ориентира при начислении налога на имущество с 2021 года повсеместно будет использоваться только кадастровая оценка.

Коэффициент-дефлятор для ЕНВД

Для ИП и организации, которые уплачивают ЕНВД, используют коэффициент, или как его еще называют К1, для корректировки значения базового дохода того или иного вида деятельности. Коэффициент-дефлятор по ЕНВД на 2021 г. составил 1,915. Прирост по сравнению со значением 2021 г. (1,868) составил 2,5%. Из чего следует, что даже если значение физического показателя по виду деятельности не будет изменяться и размер К2 органы власти на местах оставят на том же уровне, налог к уплате в бюджет в 2021 г. увеличится.

Рассмотрим расчет суммы налога для плательщика ЕНВД в 2021 г. Для расчета возьмем магазин с торговой площадью 15 м2, базовую доходность в размере 1500 руб. с 1 м2, К2 в регионе установлен на уровне 1, и ставку ЕНВД – 15%.

(1500 * 15 * 1,915 * 1 *15%) * 3 мес. = 19 389 руб.

Столько плательщик должен будет уплатить в бюджет.

Коэффициенты-дефляторы К1 и К2 в 2021 году

С 01.01.2021 единый налог на вмененный доход упразднен, соответствующие поправки к НК РФ вступили в силу. Но МЭР в проекте приказа все равно определил коэффициент-дефлятор на 2021 год для ЕНВД в размере 2,065. Это справочная величина К1, которая обретет практический смысл только в том случае, если действие «вмененки» восстановят или продлят еще на какое-то время.

Региональные власти самостоятельно определяют коэффициент-дефлятор К2 на 2021. Но так как ЕНВД в наступающем периоде не будет, проектов таких региональных нормативно-правовых актов пока нет. Этот показатель больше не нужен.

Коэффициент-дефлятор для ПСН

Для ИП, которые применяют ПСН, коэффициент-дефлятор используется для расчета максимального годового дохода по видам предпринимательской деятельности. Согласно законодательству, базовое значение максимально возможного годового дохода ИП установлено в размере 1 млн руб. (п. 7 ст. 346.43 НК РФ). В 2021 г. коэффициент составлял 1,481, в 2021 г. – 1,518. Из этого следует, что максимальная сумма потенциально возможного годового дохода для ИП на патенте составит 1,518 млн руб. (1 млн руб. × 1,518). Рассчитав максимально возможную стоимость патента за один месяц 2019 г., мы получаем платеж 7590 руб. (1,518 млн руб. × 6%: 12 мес.). Но стоит не забывать, что власти на местах вправе увеличивать размер потенциально возможного годового дохода для отдельных видов деятельности в несколько раз (п. 8 ст. 346.43 НК РФ) и при исчислении необходимо учитывать региональное законодательство.

Увеличение лимита дохода на упрощенке

Упрощенная система налогообложения (УСН) — единственный пункт в перечне коэффициентов-дефляторов, повышение которого благоприятно сказывается на налогоплательщиках. Это связано с тем, что коэффициент-дефлятор для УСН на 2021 год влияет не на налоговую ставку, а на лимит годового дохода для применения льготного режима налогообложения.

Налоговым кодексом РФ установлено, что применение упрощенной системы налогообложения разрешено только при годовой выручке не более 150 млн рублей. Этот показатель не индексировался с 2021 г. Он был равен 1,000. Теперь его проиндексируют на 1,032. Это означает, что предельная величина выручки для целей применения упрощенки вырастет на 3,2% и составит 154,8 млн рублей.

Одновременно с 01.01.2021 нормами НК РФ предусмотрен переходный период для плательщиков УСН, которые незначительно превысят значения лимитов. В частности, при максимальном размере годовой выручки 200 млн рублей и средней численности работников до 130 человек они сохранят право на применение упрощенной системы. Но для них будут действовать повышенные налоговые ставки.

Следите за изменениями коэффициентов-дефляторов и узнайте, как правильно их использовать, из инструкций КонсультантПлюс. На 2 дня доступ бесплатный.

, чтобы прочитать.

Коэффициент-дефлятор для налога на имущество физлиц

В случае если расчет налога на имущество физлица происходит исходя из инвентаризационной стоимости имущества, стоимость корректируется путем умножения на коэффициент-дефлятор. Его значение в текущем году составляло 1,481, в 2021 г. – 1,518.

К примеру, если стоимость квартиры равна 2,5 млн руб. то с учетом коэффициента расчет будет происходить из 3.795 млн руб. (1 млн * 1,518). Расчет сумм налога из инвентаризационной стоимости остался лишь в некоторых регионах страны, но с 2021 г. расчет налога производиться будет по кадастровой стоимости.

Как соотносятся общие правила и местные особенности

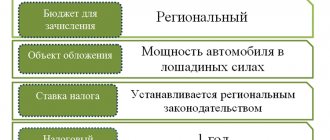

Правила начисления и уплаты налога на имущество физических лиц закреплены в главе 32 Налогового кодекса. Положения данной главы едины для всех муниципальных образований РФ, но при этом местные власти вправе устанавливать некоторые особенности в рамках общих правил.

Так, муниципалитет может утвердить свои ставки налога. Главное, чтобы «местное» значение укладывалось в установленные главой 32 НК РФ рамки. К тому же «местные» ставки могут быть не едиными, а дифференцированными, то есть зависящими от вида объекта, его местонахождения, кадастровой или суммарной инвентаризационной стоимости, либо от вида территориальной зоны.

Помимо этого муниципалитетам разрешено увеличивать закрепленные в НК РФ размеры налоговых вычетов и вводить дополнительные льготы. А вот уменьшать вычеты и сокращать перечень льгот местные власти не вправе.

Размеры налоговых ставок и вычетов можно узнать в своей налоговой инспекции.

Коэффициент-дефлятор для торгового сбора

Плательщики торгового сбора используют коэффициент-дефлятор для корректировки ставки сбора, определенной для деятельности по организации розничных рынков (п. 4 ст. 415 НК РФ). Ставка сбора установлена в размере — 550 руб. на 1 м2 площади розничного рынка. Величина коэффициента на 2021 год была установлена в размере 1,285, на 2021 год коэффициент возрастет до 1,317. Ставка сбора составит 724,35 руб. (550 руб. * 1,317). Торговый сбор действует в г. Москве и его тарифы установлены и зафиксированы законом г. Москвы.

Что такое и как применяют коэффициенты-дефляторы

Коэффициенты-дефляторы показывают влияние изменения потребительских цен на товары (работы, услуги) в предшествующем периоде. Их ежегодно утверждает Минэкономразвития с учетом уровня инфляции и индекса роста цен, определенных Росстатом и МЭР.

Коэффициенты-дефляторы применяются для ежегодной корректировки ставок по некоторым налогам и сборам. Существует отдельный коэффициент-дефлятор на 2021 год для строительства, но его называют не коэффициентом-дефлятором, а индексом. Он не имеет отношения к фискальным показателям и утверждается отдельным документом МЭР.

Коэффициент-дефлятор по НДФЛ

Иностранные граждане из «безвизовых стран» обязаны самостоятельно ежемесячно платить фиксированный авансовый платеж по НДФЛ, в случае если они работают на основании патента по найму у физлица. Размер патента составляет 1200 руб. (п. 2 ст. 227.1 НК РФ), но, чтобы рассчитать платеж, размер необходимо умножить на коэффициента-дефлятора. Величина коэффициента в 2021 г. равна 1,686, в 2021 г. – 1,729.

Таким образом, ежемесячный размер патента в 2021 г. составит 2074, 80 руб. (1200 * 1,729).

Новые значения

Минэкономразвития РФ (МЭР) опубликовало на едином портале для размещения проектов нормативно-правовых актов проект постановления об установлении коэффициентов-дефляторов на 2021 год. В среднем показатели, а вместе с ними и налоговые ставки, вырастут на 3%.

Чиновники повысили показатели таких коэффициентов-дефляторов:

| Назначение коэффициента-дефлятора | Название фискального платежа | Значение в 2021 г. | Значение в 2021 г. |

| Используется при расчете фиксированных авансовых платежей по НДФЛ иностранными гражданами, работающими в России по найму | НДФЛ | 1,810 | 1,864 |

| Используется для индексации ставки ТС | Торговый сбор | 1,379 | 1,420 |

| Применяется для ежегодной индексации максимального размера потенциально возможного к получению годового дохода на патентной системе налогообложения | ПСН | 1,589 | 1,637 |

| Применяется для индексации предельных размеров доходов для целей гл. 26.2 Налогового кодекса РФ | УСН | 1,000 | 1,032 |

| Использовался для корректировки базовой доходности при определении налоговой базы. Коэффициент-дефлятор К1 на 2021 год носит справочный характер | ЕНВД | 2,005 | 2,065 |

Кто платит налог

Физические лица (в том числе индивидуальные предприниматели) — собственники жилых домов, комнат, квартир, гаражей, машино-мест, единых недвижимых комплексов, объектов незавершенного строительства и прочих зданий, строений, помещений и сооружений (в том числе нежилых). Налогоплательщиками также являются владельцы жилых построек, которые расположены в приусадебных хозяйствах, на огородах, в садовых товариществах и на земельных участках, предназначенных для индивидуального жилищного строительства.

Заполните и сдайте через интернет декларации по земельному, транспортному и «имущественному» налогам Сдать бесплатно

Чему равна сумма налога к уплате

Сумма налога, подлежащая уплате, равна налоговой базе, умноженной на налоговую ставку. Величина к уплате рассчитывается по итогам налогового периода, который равен одному календарному году.

В случае, когда право собственности на объект недвижимости возникло или прекратилось в середине года, налог на имущество нужно рассчитывать с учетом коэффициента. Чтобы его найти, надо взять число полных месяцев, в течение которых объект принадлежал налогоплательщику, и разделить на количество календарных месяцев в году. Если право собственности возникло до 15 числа включительно, то за полный месяц принимают месяц возникновения права. Если же право возникло после 15 числа, то данный месяц в расчет не берется. В случае прекращения права собственности действует противоположное правило. Если право прекратилось до 15 числа включительно, то данный месяц в расчет не берется. Если же прекращение права произошло после 15 числа, то за полный месяц принимают месяц прекращения права.

Пример

Допустим, гражданин приобрел жилой дом 20 февраля и продал 21 сентября. Получается, что владение домом длилось семь полных месяцев (март, апрель, май, июнь, июль, август, сентябрь). Значит, коэффициент равен 0,59 (7 мес.: 12 мес.).

При наследовании объекта недвижимости налог начисляется с даты открытия наследства. В случае, когда объект находится в общей долевой собственности, сумма налога определяется для каждого дольщика пропорционально его доле. Если объект находится в общей совместной собственности, величина налога делится на всех владельцев поровну.

На третий год после того, как налог стали рассчитывать исходя из кадастровой стоимости, нужно начинать применять следующее правило определения суммы налога, подлежащей уплате. Необходимо сравнивать две величины:

первая — налог за текущий период;

вторая — налог за предыдущий период, умноженный на коэффициент 1,1.

Если окажется, что первая величина больше второй, налог за текущий период будет равен второй величине с учетом указанного выше коэффициента 1,1.

Важная деталь: обе величины следует рассматривать без учета коэффициента, который применяется в ситуации, когда в середине года у налогоплательщика произошли какие-либо изменения (поменялась доля в праве общей собственности, появилось или пропало право на льготу, появилось или пропало право собственности на объект).

Данная формула не применяется в отношении торговых, офисных комплексов и других объектов, включенных в региональный «кадастровый» перечень. Исключение касается гаражей и машино-мест, входящих в состав этих объектов — к таким гаражам и машино-местам формула применяется.

Порядок расчета

Совокупный доход субъекта предпринимательской деятельности рассчитывается путем суммирования ряда поступлений, а именно:

- выручки от реализации товаров или услуг;

- выручки от внереализационных доходов;

- авансовых платежей, поступивших на расчетный счет или в кассу субъекта предпринимательской деятельности в счет аванса по договорным обязательствам.

Совокупные значения умножаются на установленный коэффициент-дефлятор. Полученное значение будет определять лимит доходности.

| Год | Величина предельного дохода, ограничивающая право перехода на УСН | Величина предельного дохода, ограничивающая право на применение УСН |

| 2020 | ||

| 2019 * | 90 млн.руб. | 120 млн.руб. |

| 2018 * | 90 млн.руб. | 120 млн.руб. |

| 2017 * | 90 млн.руб. | 120 млн.руб. |

| 2016 | 45 млн.руб. | 60 млн.руб. |

| 2015 | 45 млн.руб. | 60 млн.руб. |

| 2014 | 45 млн.руб. | 60 млн.руб. |

| 2013 | 45 млн.руб. | 60 млн.руб. |

* Примите во внимание: на 2021 — 2021 годы индексация предельной величины доходов для УСН приостановлена, а на 2020 год коэффициент-дефлятор равен 1.

Кто рассчитывает налог

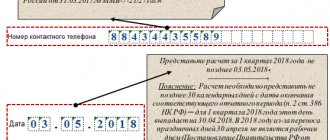

Сумму налога на имущество физических лиц рассчитывают налоговики. Они же присылают налогоплательщику уведомление об уплате. При этом работники ИФНС могут предъявить налог к уплате не более чем за три года, предшествующих году, когда отправлено уведомление. Если же они включат в уведомление налог за более ранние периоды, налогоплательщик вправе не перечислять деньги.

На практике нередко случается, что информация о приобретенных квартирах, домах, гаражах и проч. не поступает к налоговикам своевременно. В связи с этим уведомления не направляются, и, как следствие, налог не уплачивается.

Чтобы урегулировать эту проблему, введена следующая обязанность физлиц. Граждане-собственники недвижимости должны самостоятельно сообщить в инспекцию об объектах обложения налогом на имущество. Но делать это нужно не всегда, а только в том случае, если за весь период владения имуществом инспекторы так и не прислали уведомление об уплате налога. Помимо сообщения требуется представить документы, подтверждающие право собственности. Сделать это нужно до 31 декабря года, следующего за истекшим налоговым периодом. Физлиц, не исполнивших указанную обязанность, могут оштрафовать в размере 20% от неуплаченной суммы налога в отношении «сокрытого» от инспекторов объекта.