Большинство людей без экономического образования эффективность коммерческой деятельности оценивают исключительно торговой наценкой, считая, к примеру, разницу в 50 руб. между закупкой товара по 100 руб./ед. и его реализацией по 150 руб./ед. чистой прибылью в 50%.

Такой подход недостаточно правильно отражает доходность вложенного капитала.

Ведь при закупке некачественной партии продукции или же в случае резкого падения спроса бизнес зайдет в тупик из-за недостаточности (отсутствия) оборотных средств.

Каким же образом можно качественно проанализировать финансово-хозяйственные процессы средней или крупной компании, которая привлекает инвестиции, использует кредитование, проводит большое количество текущих операций, вкладывает средства в расширение производства и оборотный капитал?

Ведение бизнеса требует от владельца систематической оценки результатов. Это позволяет проанализировать затраченные усилия на эффективность, а также сделать выводы относительно перспектив развития предпринимательской деятельности.

Одним из важнейших факторов экономического анализа, отражающим результативность бизнес-процессов, является рентабельность.

Стоит отметить, что это величина относительная, которая вычисляется методом сопоставления нескольких показателей.

Виды

Рентабельность комплексно отражает, насколько эффективно используются природные богатства, трудовые, материальные и денежные ресурсы. Она выражается в прибыли:

- на единицу инвестиций;

- каждую полученную единицу денежных средств.

Отношение прибыли к ресурсам, активам или образующим ее потокам позволяет получить процентные количественные коэффициенты рентабельности.

Существует много видов рентабельности:

- оборота;

- капитала;

- зарплат;

- продукции;

- производства;

- инвестиций;

- продаж;

- основных фондов;

- активов и пр.

Каждый вид имеет ряд индивидуальных особенностей, которые важно учитывать для правильного расчета показателей.

От чего зависит

Показатель рентабельности активов позволяет определить расхождения между уровнем рентабельности, который прогнозировался, и реальным значением, также выявить факторы, послужившие причиной подобных отклонений.

Часто подобный расчет применяется с целью сравнения продуктивности функционирования в одной отрасли нескольких компаний.

В целом на рентабельность оказывают влияние масса факторов, действующих напрямую или опосредованно:

- внутренних (производственные фонды, объем активов, товарооборот, производительность труда, техническая оснащенность);

- внешних (давление конкурентов, уровень инфляции, конъюнктура рынка, налоговая политика государства).

Детальный анализ влияния на рентабельность компании всех без исключения факторов даст возможность повышать ее уровень посредством стимулирования реализации продукции, совершенствования производства, уменьшения неоправданных расходов и повышения результативности.

При изучении рентабельности активов следует учитывать сферу деятельности компании. Это обусловлено тем, что капиталоемкие отрасли (к примеру, железнодорожный транспорт или энергетическая сфера) имеют, как правило, более низкие показатели. Сфера услуг, в свою очередь, характеризующаяся минимумом оборотных средств при незначительных капиталовложениях, отличается повышенными значениями показателя рентабельности.

Тема 15.Статистика оборотных активов

Методические указания к теме

Оборотные активы – это авансированная в денежной форме стоимость, которая находится в постоянном кругообороте и обеспечивает непрерывный процесс производства.

Статистика изучает наличие оборотных активов, их движение, структуру и оборачиваемость.

Средние остатки оборотных активов рассчитываются по формулам:

1.Если известна стоимость оборотных активов на начало и конец года :

| , | (129) |

где ОАн

и

ОАк

— стоимость основных фондов на начало и конец года соответственно.

Если известны данные о стоимости оборотных активов за неравные промежутки времени внутри рассматриваемого периода используют формулу средней арифметической взвешенной.

| , | (130) |

где ОАi

— стоимость оборотных активов в разные моменты времени;

ti — продолжительность времени в течение которого стоимость основных фондов оставалась неизменной.

Если известны данные о стоимости основных фондов за равные промежутки времени внутри рассматриваемого периода используется формула средней хронологической:

| , | (131) |

где ОА1. ОА2…ОАп

– стоимость оборотных активов в разные моменты времени;

Эффективность использования оборотных активов характеризуется следующими показателями:

Коэффициент оборачиваемости

| или | (132) |

где, В

– выручка от реализации продукции (работ, услуг);

Д- доходы;

— средняя величина стоимости оборотных активов за рассматриваемый период.

Коэффициент закрепления

| или | (133) |

Средняя продолжительность одного оборота

| (134) |

где tкал

– общее число дней отчетного периода.

4. Ускорение (замедление) оборачиваемости определяется по формуле:

| (135) |

где и средняя продолжительность одного оборота в ткущем и предыдущем периоде соответственно.

5.Сумма условно высвобожденных (вовлеченных) оборотных активов в результате ускорения (замедления) оборачиваемости.

| или | (136) |

Задачи для практических занятий и самостоятельного решения

Задача 110

Рассчитать и проанализировать показатели оборачиваемости оборотных активов предприятия (в тыс. руб.):

| Показатели | Год |

| базисный | отчетный |

| Выручка от реализации продукции, работ и услуг- нетто | |

| Среднегодовые остатки оборотных активов |

Требуется рассчитать:

1. Коэффициенты оборачиваемости оборотных активов, коэффициенты загрузки (закрепления), среднюю продолжительность одного оборота, отклонение скорости оборота (замедление, ускорение), сумму условно высвобожденных или дополнительно вовлеченных в оборот оборотных активов.

2. Показатели динамики (абсолютный прирост, темп роста и прироста).

3. Сформулируйте выводы по результатам исследования.

Задача 111

Средние остатки оборотных активов предприятия в отчетном году уменьшились на 4,6% и составили 480 тыс. руб. при увеличении средней продолжительности одного оборота с 50 до 54 дней.

Определите: 1. Выручку от реализации продукции в отчетном и базисном периодах.

2. Сумму дополнительно вовлеченных средств в результате замедления оборачиваемости оборотных фондов.

Задача 112

| Показатель | Январь | Февраль | Март | Апрель | Май | Июнь | Июль |

| Остатки оборотных фондов на начало месяца | |||||||

| Выручка от реализации продукции |

Определите:

1. Средние остатки оборотных фондов в каждом квартале.

2. Показатели оборачиваемости оборотных фондов в каждом квартале.

3. Показатели динамики оборачиваемости оборотных фондов во втором квартале по сравнению с первым.

4. Сумму оборотных фондов высвобожденных (дополнительно вовлеченных) в результате ускорения (замедления) оборачиваемости.

5. Сформулируйте выводы.

Задача 113

По данным за отчетный год средний остаток оборотных средств предприятия составил 800 тыс. руб., а стоимость реализованной продукции за год составила 7200 тыс. руб.

Определите коэффициент оборачиваемости, среднюю продолжительность одного оборота и коэффициент закрепления оборотных средств.

Задача 114

Имеются следующие данные по предприятию в 2011 г.

| Показатели | Значение |

| Стоимость реализованной продукции, тыс.руб. | |

| Остатки оборотных средств, тыс.руб. на 01.01.2011 г. на 01.04.2011 г. на 01.07.2011 г. на 01.10.2011 г. на 01.01.2012 г. | |

| Количество оборотов оборотных средств в 2010 г. |

Определите:

1. Как изменилось количество оборотов и длительность одного оборота оборотных средств в 2011 г. по сравнению с 2010 г.

2. Сумму высвобожденных или дополнительно привлеченных оборотных средств под влиянием скорости их обращения.

3. Сделайте выводы.

Задача 115

По двум промышленным предприятиям, входящим в состав концерна, за два года имеются следующие данные (млн. руб.)

| Предприятие | Базисный год | Отчетный год | |

| Стоимость реализованной продукции | Средний остаток оборотных средств | Стоимость реализованной продукции | Средний остаток оборотных средств |

Определите изменение среднего коэффициента закрепления оборотных средств и влияние факторов на это изменение. Поясните экономический смысл исчисленных показателей.

Задача 116

Установите, какова должна быть сумма выручки от продаж на планируемый год по фирме, чтобы обеспечить высвобождение оборотного капитала на сумму 50 млн. руб., если известно, что скорость оборота в отчетном периоде составила 4 оборота, а планируемый коэффициент закрепления оборотного капитала 0,2.

Задача 117

По двум промышленным предприятиям, входящим в состав концерна, за два года имеются следующие данные (млн. руб.)

| Предприятие | Базисный год | Отчетный год | |

| Стоимость реализованной продукции | Средний остаток оборотных активов | Стоимость реализованной продукции | Средний остаток оборотных активов |

| 12,5 | 3,1 | 13,6 | 3,2 |

| 25,3 | 5,5 |

Определите изменение среднего коэффициента оборачиваемости оборотных средств и влияние факторов на это изменение. Поясните экономический смысл исчисленных показателей.

Задача 118

По двум промышленным предприятиям, входящим в состав концерна, за два года имеются следующие данные (млн. руб.)

| Предприятие | Базисный год | Отчетный год | |

| Стоимость реализованной продукции | Средний остаток оборотных активов | Стоимость реализованной продукции | Средний остаток оборотных активов |

Определите изменение среднего коэффициента закрепления оборотных средств и влияние факторов на это изменение. Поясните экономический смысл исчисленных показателей.

Задача 119

По двум промышленным предприятиям, входящим в состав концерна, за два года имеются следующие данные (млн. руб.)

| Показатели | Фирма А | Фирма Б | |

| По плану | Фактически | По плану | Фактически |

| Объем выручки от продажи | |||

| Средний остаток оборотного капитала |

Определите:

1.Показатели использования оборотного капитала в сравнении с планом по каждой фирме.

2.Установите, какая из фирм эффективнее использовала оборотный капитал, рассчитав при этом сумму высвобожденного (вовлеченного) капитала в результате изменения его оборачиваемости.

Расчет ROA: зачем он нужен

Рентабельность активов (ROA / return on assets) – индекс, который характеризует прибыльность предприятия в контексте его активов, на основании которых извлекается прибыль. Он показывает владельцам компании, какова отдача от вложенных ими средств.

Чтобы понять экономическую результативность бизнеса, нужно систематически изучать факторы, которые влияют на снижение (повышение) прибыли.

В то же время превышение доходами предприятия расходов вовсе не означает, что предпринимательская деятельность эффективна. К примеру, миллион рублей могут заработать как крупная фабрика, состоящая из нескольких производственных зданий и имеющая многомиллионные основные фонды, так и небольшая компания из 5 человек, разместившаяся в офисе 30 м2.

Если в 1 случае можно судить о приближении к порогу убыточности, то 2 свидетельствует о получении сверхприбыли. Этот пример объясняет, почему ключевым показателем эффективности деятельности считается не сама чистая прибыль (ее абсолютная величина), а отношение к разным видам создающих ее затрат.

Формула для расчета показателя

Для расчета требуется найти разницу между активами и пассивами. То есть определяется разница между собственностью компании и имеющимися обязательствами. Активы объединяют в себе:

- Недвижимость, принадлежащая структуре.

- Земельные участки.

- Доходы от деятельности.

- Различное имущество, включающее оборудование, инструменты, мебель, оргтехнику.

В состав активов не входят дебиторские долги учредителей по взносам в УК. Пассивы – это задолженности компании: краткосрочные и долгосрочные обязательства, разнообразные займы, взыскания. В состав их не входят доходы следующих периодов, получаемые в связи с помощью государства или безвозмездным приобретением собственности.

Итак, для расчета используется следующая формула:

(строка 1600 – ЗУ) – (строка 1400 + строка 1500 – ДБП)

В формуле используются следующие определения:

- ЗУ – долг учредителей по взносам в УК.

- ДБП – доходы следующих периодов в форме госпомощи или безвозмездного приобретения собственности.

Все соответствующие строки берутся из бухгалтерского баланса.

Анализ результатов расчетов

Существует три значения чистых активов, получаемые в результате расчетов:

- Отрицательное. Обозначает преобладание обязательств перед доходами. То есть деятельность компании не является коммерчески успешной. Организация находится в полной финансовой зависимости от кредиторов. Собственных средств у нее нет.

- Положительное. Обозначает положительный прирост средств. То есть компания полностью покрывает все свои долги, а также располагает собственными средствами.

- Нулевое. Свидетельствует о том, что компания окупается, однако никакой прибыли не приносит.

Отрицательные результаты расчетов обозначают высокий риск банкротства организации.

Коэффициенты рентабельности активов

Любая компания ставит целью своей деятельности получение прибыли. Важна не только ее величина, но и то, что понадобилось для получения данной суммы (объем выполненных работ, задействованные ресурсы, понесенные расходы).

Сопоставление авансированных вложений и затрат с прибылью осуществляется посредством коэффициентов рентабельности. Именно они дают возможность определить, что повышает в ходе ведения коммерческой деятельности доходность или мешает ее достижению.

Эти характеристики считаются главными инструментами экономического анализа, позволяя дать точную оценку платежеспособности и инвестиционной привлекательности компании.

В широком смысле коэффициенты рентабельности активов (КРА) отражают размер полученной организацией прибыли (в численном выражении) с каждой затраченной денежной единицы.

То есть рентабельность предприятия 42% говорит о том, что доля чистой прибыли в каждом заработанном рубле составляет 42 копейки.

Показатели будут тщательно изучаться кредитными организациями и инвесторами.

Так они смогут понять возможности окупаемости своих вложений и связанные с этим риски потери средств.

На данные характеристики опираются и контрагенты по бизнесу, определяя уровень надежности делового партнерства.

Расчёт стоимости чистых активов онлайн

С помощью этого калькулятора вы можете определить стоимость чистых активов.

Здесь представлено два расчёта.

Первый — по приказу Минфина РФ, который уже не действует (Приказ Минфина РФ N 10н, ФКЦБ РФ N 03-6/пз от 29.01.2003 «Об утверждении Порядка оценки стоимости чистых активов акционерных обществ» (Зарегистрировано в Минюсте РФ 12.03.2003 N 4252)). Поэтому он просто для справки.

Второй — по действующему в настоящее время (в 2021 году) приказу Минфина (Приказ Минфина России от 28.08.2014 N 84н «Об утверждении Порядка определения стоимости чистых активов» (Зарегистрировано в Минюсте России 14.10.2014 N 34299))

Для расчёта достаточно ввести только данные баланса.

Выводы по анализу строятся на основе выявленных проблем: примеры проблем, выявляемых при анализе.

Примеры мероприятий для устранения выявленных проблем: примеры мероприятий для ВКР.

Выводы по финансовому анализу вы можете сделать самостоятельно, либо заказать их на любой бирже для студентов.

Для оценки стоимости вы можете оставить заявку на бирже. Если никто не подойдёт — просто удалите заявку и всё.

Ссылка на самую популярную биржу (автор24): https://avtor24.ru/.

Подробная инструкция — здесь: как заказать работу на бирже

Пожалуйста, прочитайте статью о том, как сохранить результаты анализа перед вводом данных: сохранение результатов финансового анализа на свой компьютер

Если таблица не поместилась, откройте её в новом окне: чистые активы предприятия

Финансовый анализ:

- II. ОБОРОТНЫЕ АКТИВЫ Оборотные активы – имущество, используемое в деятельности предприятия менее года либо используется в одном производственном цикле, который также не превышает одного года. Его стоимость целиком…

- III. КАПИТАЛ И РЕЗЕРВЫ Раздел III «Капитал и резервы» — это третий раздел баланса. Но что важней — это первый раздел финансовых источников, то есть пассива баланса. Этим он…

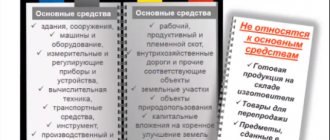

- I. ВНЕОБОРОТНЫЕ АКТИВЫ Внеоборотные активы – имущество, используемое в деятельности предприятия более года, Его стоимость частями переносится на стоимость готовой продукции Признак активов — способность приносить организации доходы.…

- Анализ финансового состояния и результатов работы банка онлайн бесплатно Здравствуйте, уважаемый посетитель. Данный сервис — очередное обновление сервиса анализа финансовых показателей банка для 2021 года и позже — пока не появятся новые изменения. На…

- Анализ финансового состояния предприятия Здравствуйте. На этой странице находится обновлённый сервис для бесплатного анализа финансового состояния предприятия онлайн. В 2019-2020 изменились некоторые строки в отчёте о финансовых результатах, поэтому…

- Финансовый анализ бюджетных организаций онлайн бесплатно: государственных (муниципальных) учреждений и… Это новый бесплатный сервис анализа с учётом изменений в отчётности за 2021 год и далее. Для более ранней отчётности анализ здесь: анализ данных бюджетной организации…

- Анализ банкротства предприятия Здравствуйте, мой уважаемый читатель. Данный сервис позволяет выполнить анализ банкротства предприятия по ряду популярных моделей оценки риска банкротства, а также используя некоторые показатели из нормативно-правовых…

- Абсолютные экономические показатели деятельности предприятия Абсолютные экономические показатели деятельности предприятия — это показатели, позволяющие судить о нескольких вещах: О размере предприятия и масштабах его деятельности Об уровне доходов и расходов…

- V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Раздел V. Краткосрочные обязательства — это пятый раздел баланса. При этом он же — третий раздел пассива баланса, в котором показывают источники финансирования имущества. И…

- Основные показатели деятельности предприятия Основные показатели деятельности предприятия — это показатели, позволяющие судить о нескольких вещах: О размере предприятия и масштабах его деятельности Об уровне доходов и расходов Об…

Формулы рентабельности активов:

Экономическая

Общая формула, с помощью которой исчисляется рентабельность активов, такова:

Формула: Рентабельность активов = (чистая прибыль / величина активов среднегодовая) * 100%

Для расчета величины берутся из финансовой отчётности:

- чистая прибыль из ф. № 2 «Отчет о фин. результатах»;

- усредненное значение активов из ф. № 1 «Баланс» (точный расчет можно получить путем сложения сумм активов в начале и конце отчетного периода, полученное число делится пополам).

Ознакомьтесь со значениями терминов в основных формулах:

- Выручка представляет собой сумму денежных средств, которые были получены от реализации продукции, инвестиций, продажи товаров (услуг) или ценных бумаг, кредитования и прочих операций в результате коммерческой деятельности.

- Прибыль от продаж представляет собой так называемый доход до налогообложения, то есть разность между размером выручки и размером операционных издержек.

- Производственные затраты представляют собой сумму стоимости оборотных средств и основных фондов.

- Чистая прибыль представляет собой фактически разность между выручкой, полученной в ходе операционной деятельности, и суммарными затратами компании за отчетный период с учетом расходов, предназначенных на выплату налогов.

Активы представляют собой общую стоимость принадлежащих компании:

- имущества (зданий, машин, сооружений, оборудования);

- денежных средств (ценных бумаг, наличных средств, банковских вкладов); дебиторской задолженности;

- материальных запасов;

- авторских прав и патентов;

- основных средств.

Чистые активы представляют собой так называемую разность между стоимостью суммарных активов и пассивов (суммой долговых обязательств) компании. При расчетах используется итоговая величина 3 раздела ф. № 1 «Баланс».

Отметим, что международный учет перенасыщен методиками исчисления рентабельности. Не особо вдаваясь в суть значений, отечественные экономисты переняли большинство показателей, использующихся в западной практике.

Это стало источником проблем в расчетах вследствие искажений в понятиях: «доходы», «прибыль», «расходы», «выручка». К примеру, по системе GAAP насчитывается до 20 видов прибыли!

Хотя название того или иного показателя, используемого в финансовой отчётности в России, идентично названию показателя согласно международным стандартам, значение их может интерпретироваться по-разному. Так, амортизационные отчисления у нас вычитаются из валовой прибыли, по западным стандартам – нет.

Механическое копирование в российскую практику коэффициентов рентабельности и терминов из международных стандартов является, как минимум, некорректным. При этом при исчислении показателей сохраняются дорыночные подходы.

Коэффициента

Коэффициент рентабельности активов. Выражаясь экономической терминологией, ROA – коэффициент, равный балансовой прибыли от реализации продукции (услуг) за вычетом показателя стоимости капитала (среднегодового), инвестированного в целом.

Таким образом, ROA показывает среднюю доходность компании на совокупные источники капитала. Это позволяет судить о способности руководства рационально использовать активы компании с целью извлечения прибыли в максимальном объеме.

Формула: Коэффициент рентабельности активов = отношение суммы чистой прибыли и процентных платежей, умноженной на (1 – текущая ставка налога) к активам предприятия, умноженным на 100%

Как видно, при расчете

ROA чистая прибыль корректируется на сумму процентов, предназначенных для выплат по кредиту (налог на прибыль также учитывается).

Стоит отметить, что в числителе коэффициента некоторыми финансистами используется показатель EBIT (прибыль до уплаты процентов и налогов).

При таком подходе компании, использующие заемный капитал, оказываются менее рентабельными. В то же время эффективность их коммерческой деятельности зачастую выше, нежели у компаний, финансирование которых происходит фактически за счет собственного капитала.

Рассчитывая ROA, лучше использовать цифры из годового отчета. В противном случае (если за основу берутся квартальные показатели), коэффициент необходимо умножить на количество отчетных периодов.

По балансу

Рентабельность совокупных активов по балансу исчисляется в процентном выражении как отношение чистой прибыли (за вычетом налогообложения) к активам (без выкупленных у акционеров акций и задолженностей владельцев компании по учредительским взносам в уставной капитал).

Формула: Рентабельность активов по балансу = чистая прибыль за отчетный период (убыток) * (360 / период) * (1 / валюта баланса)

Для расчетов на основании Баланса среднего размера и крупным компаниям в самом документе необходимо вычислить среднее арифметическое число от значений:

- ВнАср – стоимость внеоборотных активов (среднегодовая) – стр. 190 («Итого» в I разд.)

- ОбАср – стоимость оборотных активов (среднегодовая) – стр. 290 («Итого» во II разд.)Для малых предприятий соответствующие показатели рассчитываются иначе:

- ВнАср – стоимость внеоборотных активов равна сумме стр. 1150 и стр. 1170;

- ОбАср – стоимость оборотных активов равна сумме стр. 1210, стр. 1250 и стр. 1230.

Чтобы получить среднегодовые значения, нужно сложить числа на начало и конец отчетного периода. Рентабельность рассчитывается по основной формуле. При этом величины ОбАср и ВнАср суммируются. Если требуется вычислить рентабельность оборотных (внеоборотных) активов отдельно, применяются формулы:

- ROAвн = ПР / ВнАср;

- ROAоб=ПР / ОбАср; где ПР – прибыль.

Чистых активов

Чистые активы предприятия – балансовая стоимость за вычетом долговых обязательств. При значении показателя со знаком «–» можно говорить о недостаточности имущества, когда сумма долгов компании выше стоимости ее имущества в целом.

Если они меньше величины уставного капитала на конец года, предприятию необходимо снизить его размеры, уравняв показатели (однако не ниже установленной Законом суммы, иначе компания может быть по этой причине ликвидирована).

Акционерные общества вправе принимать решения по поводу выплаты дивидендов, если величина чистых активов не ниже размера уставного капитала (а также резервного) в сумме с разницей между стоимостью (номинальной и ликвидационной) привилегированных акций.

Чистые активы рассчитываются обязательно на основании данных баланса. Но при этом доходы будущих периодов, а также резервы не включаются в пассив.

Формула: Коэффициент чистой рентабельности = чистая прибыль / выручка от реализации продукции (услуг)

Данный показатель показывает прибыльность предприятия по норме чистой прибыли на 1 денежную единицу (валютную) реализованной продукции. Кстати, он коррелируется с коэффициентом бухгалтерской рентабельности компании.

Оборотных активов

Показывает, какова в процентном выражении величина полученной компанией прибыли от одной единицы оборотных активов. Рассчитывается показатель следующим образом:

Формула: Рентабельность оборотных активов = чистая прибыль за отчетный период (убыток) * (360 / период) * (1/оборотные активы)

Средний размер активов в балансе

Для расчета средней величины активов в балансе применяется такая формула:

Асг = (с. 1600нг + с. 1600 кг) / 2.

Где:

- С. 1600нг – сумма по строчке 1600 на конец декабря предыдущего года;

- С. 1600кг – сумма по строчке 1600 на конец декабря текущего года.

Также, по бухгалтерскому балансу можно рассчитать средний размер отдельных видов и групп активов. К примеру, средний размер оборотных активов.

Похожие статьи

- Текущие активы

- Коэффициент оборачиваемости активов

- Балансовая стоимость активов

- Рентабельность активов: формула

- Коэффициент покрытия активов