Оценку стоимости нематериальных активов можно рассматривать как комплексную оценку основных фондов компании, включающую нематериальные, капитальные активы и оценку капитализации предприятия в целом.

Активы, как материальные, так и нематериальные, имеют конкретную ценность и рыночную стоимость. Важно четко понимать все факторы, влияющие на капитализацию компании.

В условиях перехода страны на инновационный путь развития возрастает роль института интеллектуальной собственности (ИС), который должен способствовать производству наукоемкой, конкурентоспособной продукции, обеспечивающей высокие темпы развития и структурные преобразования в экономике.

Процесс создания и использования интеллектуальной собственности требует эффективного управления посредством разработки интегрированной системы по выявлению, регистрации и управлению объектами ИС.

В настоящее время каждая организация, инвестирующая в создание новых продуктов и объектов, занимающаяся инновационным развитием, нуждается в создании системы управления интелектуальной собственностью.

Нематериальными активами могут быть признаны активы, срок полезного использования которых превышает 12 месяцев, стоимость которых может быть достаточно точно измерена. Активы должны иметь признаки, отличающие данный объект от других, в том числе аналогичных. НМА не имеют физической формы, могут использоваться в деятельности организации, способны приносить организации экономические выгоды.

Существуют три критерия измерения ценности нематериальных активов, лаконично сформулированные американским экономистом Леонардом Накамурой:

- как финансовый результат от инвестиций в НИОКР, программное обеспечение, продвижение бренда компании и т.д.;

- как затраты на создание и разработку результатов интеллектуальной деятельности, покупку лицензий и т.д.;

- с точки зрения прироста операционной прибыли за счет использования нематериальных активов.

Нормы главы 25 НК РФ о нематериальных активах

Согласно п. 1 ст. 256 НК РФ в целях применения гл. 25 НК РФ амортизируемым имуществом признаются результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено настоящей главой) и используются им для извлечения дохода. Амортизируемым имуществом признаются результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб.

В соответствии с п. 3 ст. 257 НК РФ для целей налогообложения НМА считаются приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производственных целях в течение длительного времени (свыше 12 месяцев).

Этой нормой определено, что для признания нематериального актива необходимо наличие не только способности приносить налогоплательщику экономические выгоды (доход), но и надлежаще оформленных документов. Они должны подтверждать существование самого НМА и (или) исключительного права у налогоплательщика на результаты интеллектуальной деятельности.

Далее в п. 3 ст. 257 НК РФ содержится перечень исключительных прав на те или иные объекты, которые относятся к НМА.

Для того чтобы правильно квалифицировать нематериальный актив, обратимся к нормам ГК РФ.

Интеллект и энергия

Оценка НМА имеет колоссальное значение для компаний, ведущих хозяйственную деятельность в какой-либо высокотехнологичной отрасли, например в энергетической. В условиях жесткой конкуренции в этой отрасли только уникальный характер интеллектуальной собственности предприятия может обеспечить достаточно прочные и высокие барьеры в долгосрочной перспективе. Это позволит получать стабильные доходы на рынке от монопольного использования новых технологий или продажи патентов и лицензий.

Основными проблемами отечественных компаний, работающих на рынке энергетики, является отсутствие нормативно-правовой базы, подтверждающей разработку, создание и использование интеллектуальной собственности. Управление интеллектуальной собственностью отечественных энергетических предприятий, как правило, осуществляется специалистами, не владеющими механизмами правового регулирования для защиты от недобросовестной конкуренции.

Создание эффективной системы управления интеллектуальной собственностью предприятия способно сократить инновационные риски и облегчить процесс вывода инновационных технологий на энергетический рынок.

Безусловно, если организация хорошо известна и уже завоевала репутацию благодаря длительному существованию на рынке, стоимость объектов интеллектуальной собственности может составлять значительную долю ее общей стоимости.

Однако приходится признать, что стоимость объектов интеллектуальной собственности довольно часто недооценивается в практике российского бизнеса. Между тем умелое использование сведений о реальной стоимости нематериальных активов может значительно укрепить положение на рынке для компании любого масштаба.

Нормы ГК РФ об объектах, признаваемых в налоговом учете нематериальными активами

Согласно п. 1 ст. 1225 ГК РФ интеллектуальной собственностью являются результаты интеллектуальной деятельности (произведения науки, литературы и искусства, программы для ЭВМ, базы данных, объекты патентных прав и т. д.) и приравненные к ним средства индивидуализации (товарные знаки, знаки обслуживания, коммерческие обозначения), которым предоставляется правовая охрана.

При этом интеллектуальные права не зависят от права собственности на материальный носитель (вещь), в котором выражены соответствующие результаты интеллектуальной деятельности или средство индивидуализации (п. 1 ст. 1227 ГК РФ).

Статьей 1228 ГК РФ определено, что автором результата интеллектуальной деятельности признается гражданин, творческим трудом которого создан такой результат (п. 1). Именно у автора первоначально возникает исключительное право на результат интеллектуальной деятельности, созданный творческим трудом. Это право может быть передано автором другому лицу по договору (п. 3).

Правообладатель может распорядиться принадлежащим ему исключительным правом любым не противоречащим закону и существу такого права способом (п. 1 ст. 1233 ГК РФ), в том числе путем:

– отчуждения по договору другому лицу (договор об отчуждении исключительного права);

– предоставления другому лицу права использования результата интеллектуальной деятельности или средства индивидуализации в установленных договором пределах (лицензионный договор). Заключение данного договора не влечет за собой переход исключительного права к лицензиату.

Правообладатель может распоряжаться исключительным правом, по своему усмотрению разрешать или запрещать другим лицам использовать результат интеллектуальной деятельности или средство индивидуализации. Отсутствие запрета не считается согласием (разрешением) (п. 1 ст. 1229 ГК РФ).

Итак, исключительное право на результат интеллектуальной деятельности возникает либо у самого автора, либо в результате приобретения такого права по договору об отчуждении исключительного права.

По договору об отчуждении исключительного права одна сторона (правообладатель) передает или обязуется передать принадлежащее ей исключительное право на результат интеллектуальной деятельности или средство индивидуализации в полном объеме другой стороне (приобретателю) (п. 1 ст. 1234 ГК РФ). Договор заключается в письменной форме и подлежит государственной регистрации в случаях, определенных ГК РФ.

По договору об отчуждении исключительного права приобретатель обязуется уплатить правообладателю предусмотренное договором вознаграждение, если договором не установлено иное. Вознаграждение может быть выплачено в форме фиксированных разовых или периодических платежей, процентных отчислений от дохода (выручки) либо в иной форме.

Не допускается безвозмездное отчуждение исключительного права в отношениях между коммерческими организациями, если ГК РФ не предусмотрено иное (п. 3.1 ст. 1234 ГК РФ).

Исключительное право на результат интеллектуальной деятельности или средство индивидуализации переходит от правообладателя к приобретателю в момент заключения договора, если соглашением сторон не предусмотрено иное. Если договор подлежит государственной регистрации, исключительное право переходит в момент регистрации договора (п. 4 ст. 1234 ГК РФ).

Напомним, что по лицензионному договору одна сторона – обладатель исключительного права на результат интеллектуальной деятельности или средство индивидуализации (лицензиар) предоставляет или обязуется предоставить другой стороне (лицензиату) право использования такого результата или такого средства в предусмотренных договором пределах. По нему лицензиат обязуется уплатить лицензиару обусловленное договором вознаграждение, если в договоре не закреплено иное (п. 1 ст. 1235 ГК РФ).

Переход исключительного права на результат интеллектуальной деятельности или средство индивидуализации к другому лицу без заключения договора с правообладателем допускается в случаях и по основаниям, которые установлены законом, в том числе в порядке универсального правопреемства (наследование, реорганизация юридического лица) и при обращении взыскания на имущество правообладателя (ст. 1241 ГК РФ).

Далее (в таблице) представлены список нематериальных активов, признаваемых таковыми для целей налогообложения в п. 3 ст. 257 НК РФ, и ссылки на нормы ГК РФ, регулирующие возникновение и использование исключительных прав на эти активы.

| Нематериальный актив | Норма п. 3 ст. 257 НК РФ | Норма ГК РФ |

| Исключительное право: – патентообладателя на изобретение, промышленный образец, полезную модель | Подпункт 1 | Статьи 1345 – 1407 |

| – автора и иного правообладателя на использование программы для ЭВМ, базы данных | Подпункт 2 | Статьи 1259, 1261, 1262, 1280, 1286, 1296, 1297 |

| – автора или иного правообладателя на использование топологии интегральных микросхем | Подпункт 3 | Статьи 1448 – 1464 |

| – на товарный знак, знак обслуживания, наименование места происхождения товаров и фирменное наименование | Подпункт 4 | Статьи 1473 – 1541 |

| – патентообладателя на селекционные достижения | Подпункт 5 | Статьи 1408 – 1447 |

| – на аудиовизуальные произведения | Подпункт 7 | Статья 1263 |

| Владение ноу-хау, секретной формулой или процессом, информацией в отношении промышленного, коммерческого или научного опыта | Подпункт 6 | Статьи 1465 – 1472 |

Доходный подход

Стоимость актива в рамках этого подхода зависит от его способности создавать доход и определяется как чистая дисконтированная стоимость доходов или дисконтированная стоимость затрат, которых удалось избежать благодаря использованию в бизнесе исследуемого актива.

То есть основа применения подхода – определение суммы доходов, которые удастся получить от НМА в будущем.

При этом используются четыре основных метода.

Метод добавленных денежных потоков

Он наиболее популярен при применении доходного подхода и состоит из нескольких этапов. На первом из них необходимо составить прогноз денежных потоков, которые будут созданы оцениваемым активом. На втором – проверить, действительно ли они создаются только этим активом. Если присутствует влияние другого актива, то его нужно исключить. Третий этап – очистка спрогнозированных потоков от налоговых платежей. Последний шаг – дисконтирование полученной ранее суммы для каждого года по ставке, равной средневзвешенной стоимости капитала предприятия.

Достоинство данного метода состоит в том, что при его использовании учитывается не только положительный, но и отрицательный эффект от владения нематериальным активом.

К недостаткам его относится в первую очередь трудоемкость: при составлении прогноза оценщику необходимо держать в голове множество факторов, способных повлиять на будущие денежные потоки, поэтому процесс занимает много времени. Кроме того, прогноз – это всегда субъективная оценка. Если оценщик окажется недостаточно профессиональным, то результат может представлять скорее его мнение о стоимости актива, чем отражать реальное положение вещей.

Также следует помнить, что при выделении денежных потоков, создаваемых оцениваемым активом, оценщик вынужден делать допущения, поскольку нельзя точно сказать, поступает ли доход от использования одного актива или сюда примешивается что-то еще. А подобные допущения ведут к снижению достоверности результатов.

Следовательно, чем больше допущений, тем меньше можно полагаться на полученные при прогнозировании цифры.

Метод избыточной доходности

Первый из двух методов, которые применяются как при доходном подходе, так и при сравнительном. Как и предыдущий, основан на прогнозировании денежных потоков. Отличие состоит в том, что в данном случае прогнозируются денежные потоки, создаваемые компанией в целом или каким-то ее проектом. После составления прогноза нужно проанализировать, какие нематериальные активы (помимо оцениваемого) участвуют в формировании дохода, и определить норму доходности по каждому из них.

Далее находится денежный поток, который был создан без участи оцениваемого актива, очищается от налогов и дисконтируется. Отняв от общего денежного потока получившуюся на последнем этапе сумму, оценщик получит стоимость исследуемого актива.

Как и у метода добавленных денежных потоков, основным недостатком являются допущения при прогнозировании, которые могут обесценить результаты анализа, если их будет слишком много.

Метод рынка интеллектуальной собственности

Он также известен как метод экономии платежей по роялти и именно под этим названием был упомянут ранее, в разделе о рыночном подходе к оценке НМА. Основа данного метода – предположение, что оцениваемый актив предприятию не принадлежит, а находится в его распоряжении по договору. Определенный этим документом процент от выручки – роялти – является платой за предоставление НМА во временное пользование.

Чтобы узнать ставку роялти, нужно величину различия прибыли разделить на всю выручку владельца нематериального актива. Сумма, которую предприятие, не владеющее необходимыми активами, вынуждено платить за право ими пользоваться, является дополнительной прибылью, созданной этими активами. Получаемые в результате денежные потоки капитализируются, и конечная цифра – это рыночная стоимость актива.

Таким образом, чтобы правильно оценить актив с помощью этого метода, нужно рассчитать, сколько пришлось бы заплатить за его использование, если бы он принадлежал другому юридическому лицу.

Метод преимущества в прибылях

Под преимуществом в прибылях подразумевается разница между прибылью, которую получает предприятие, имеющее в своей собственности нематериальный актив, и представитель той же сферы, производящий аналогичную продукцию без использования этого актива. То есть стоимостью НМА будет сумма прибыли, которая образовалась у организации исключительно благодаря его наличию.

На практике для подсчетов используются цены одинаковой продукции на двух предприятиях: с активом на балансе и без него. Разность этих двух чисел умножается на объем произведенного товара и является дополнительной прибылью, появлению которой предприятие обязано нематериальному активу. Главная сложность использования этого метода – правильный выбор аналоговой продукции. Она должна иметь максимально похожие характеристики. Другая проблема – постоянные колебания цен. Из-за этого в начале недели разница может быть одна, а в конце – другая. А поскольку разница в ценах – база для расчета, с ее изменением изменится картина в целом.

Определение первоначальной стоимости НМА

НМА приобретен за плату

Первоначальная стоимость амортизируемых НМА определяется как сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования (например, патентные и иные аналогичные пошлины, оплата услуг патентного поверенного и т. д.). В стоимости НМА не учитываются НДС и акцизы (кроме случаев, предусмотренных НК РФ).

Расходы на приобретение нематериальных активов должны быть подтверждены документально: договорами, актами передачи исключительных прав, описанием объекта интеллектуальной собственности, технической документацией и т. д. На каждый объект в организации должна быть заведена карточка учета НМА. Можно воспользоваться унифицированной формой НМА-1[1]

Стоимость НМА, созданных самой организацией, определяется как сумма фактических расходов на их создание, изготовление (включая материальные расходы, расходы на оплату труда, расходы на услуги сторонних организаций, патентные пошлины, связанные с получением патентов, свидетельств), за исключением сумм налогов, учитываемых в составе расходов в соответствии с НК РФ.

Согласно ст. 333.30 НК РФ за совершение действий по государственной регистрации исключительных прав на программы ЭВМ, базы данных, топологии интегральных микросхем взимается государственная пошлина, которая на основании п. 10 ст. 13 НК РФ относится к федеральным налогам. Таким образом, создавая указанные объекты интеллектуальной собственности, организация уплаченную госпошлину за регистрацию не включает в первоначальную стоимость НМА, а списывает в текущие расходы. А вот затраты на уплату пошлины по договору отчуждения исключительных прав учитываются в первоначальной стоимости НМА, если договором предусмотрено, что данные расходы несет приобретатель.

НМА получен безвозмездно

Для начала напомним, что в соответствии с абз. 2 п. 1 ст. 257 НК РФ первоначальная стоимость основного средства определяется как сумма расходов на его приобретение, а в случае, если основное средство получено налогоплательщиком безвозмездно, – как сумма, в которую оценено такое имущество согласно п. 8 ст. 250 НК РФ. Иными словами, если ОС получено безвозмездно, то его рыночная стоимость отражается в составе внереализационных доходов и в то же время формирует его первоначальную стоимость, исходя из которой и начисляется впоследствии амортизация.

В отношении НМА такой нормы не предусмотрено. Поэтому если НМА получено безвозмездно, то его стоимость отражается во внереализационных доходах на основании п. 8 ст. 250 НК РФ, но первоначальная стоимость для целей начисления амортизации не формируется.

Отметим, в этой норме есть оговорка – за исключением случаев, указанных в ст. 251 НК РФ. Подпунктом 51 п. 1 данной статьи установлено, что в составе доходов при расчете базы по налогу на прибыль организаций не учитываются доходы в виде исключительных прав на изобретения, полезные модели, промышленные образцы, программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау). При этом должны соблюдаться следующие условия: объект интеллектуальной собственности должен быть создан в ходе реализации государственного контракта, а затем передан исполнителю этого контракта его государственным заказчиком по договору о безвозмездном отчуждении.

Таким образом, имущественные права, указанные в пп. 51 п. 1 ст. 251 НК РФ, к амортизируемому имуществу не относятся и, следовательно, амортизация по ним не начисляется. В случае дальнейшей реализации таких прав налогоплательщик не сможет учесть расходы в виде их стоимости на основании п. 48.19 ст. 270 НК РФ (см. Письмо Минфина России от 06.04.2015 № 03-03-06/1/19204).

Сравнительный (рыночный) подход

Он базируется на предположении, что рынок оценивает актив справедливо и он не будет продаваться или покупаться по цене, которой он не «заслуживает».

То есть при определении стоимости исходят из информации о сделках, совершаемых с аналогичными активами.

Сложность использования этого подхода состоит в том, что любой нематериальный актив – уникальный. Например, продается право на созданную компанией компьютерную программу. Поскольку все программы разные (сфера использования, полезность для бизнеса, простота применения), нелегко определить, что именно считать аналогом.

Еще одна проблема – тот факт, что в сделке обычно фигурируют не только нематериальные, но и другие активы предприятия. Следовательно, необходимо из общей стоимости «вычленить» сумму, заплаченную именно за исследуемый актив.

В рамках рыночного подхода для этого применяются мультипликаторы. Мультипликатор – это отношение цены сделки к какой-то характеристике актива (например, прибыль от его использования, стоимость клиента, цикл сделки). Полученная величина умножается на выбранную ранее характеристику, и результат является стоимостью актива, определенной с помощью сравнительного подхода.

В рамках данного подхода выделяют 3 метода оценки.

Метод сравнительных аналогов

Чтобы его применить, необходимо найти информацию о стоимости НМА, которые могут считаться аналогами. Сходство активов оценивается через их назначение и полезность. Получив эти сведения, нужно сравнить стоимость аналогового актива с оцениваемым. Показатели, по которым будет осуществляться сравнение, определяются заранее, чтобы искать только нужную информацию.

Третий этап в методе – корректировка цены совершенных сделок, выбранных в качестве аналоговых, с помощью поправочного коэффициента. Этот коэффициент нужен, поскольку не бывает двух абсолютно одинаковых активов и двух одинаковых сделок по их реализации. Поправочный коэффициент учитывает, каким образом влияют на стоимость объекта перечисленные ниже факторы.

- Страна, где ведет бизнес продавец актива. Естественно, что НМА, созданный в США, будет стоить дороже, чем максимально похожий, но произведенный, к примеру, в Монголии (или в России).

- Отрасль промышленности и область применения актива. Нельзя сравнивать право на издание литературного произведения с патентом на станок для горнодобывающего производства.

- Полнота прав, передаваемых по договору. Если покупатель получает абсолютно все, это дороже, чем если часть прав остается у автора.

- Срок передачи прав. Яркий пример – книгоиздание. Контракт на полгода всегда стоит меньше, чем право печатать рукопись в течение 3 лет.

- Наличие либо отсутствие правовой защиты.

- Влияние актива на деятельность компании. Если организация может работать без использования НМА, который планирует купить, то она не заплатит за него много, предпочтя обойтись собственными силами. Если же без него осуществление деятельности невозможно, продавец может назначить любую цену: желающий остаться на рынке покупатель все равно приобретет товар.

Главный плюс данного метода состоит в том, что погрешность вычислений минимальна, так как основываются они на реальных рыночных сделках. При условии, конечно, что у оценщиков есть доступ к необходимой информации и она корректна. Если по какой-то причине цена, зафиксированная в договорах, отличается от фактически уплаченной, оценка будет неверной и, следовательно, бесполезной.

Многие экономисты считают, что лучше всего применять рыночный подход во всех ситуациях. Однако это сопряжено с рядом уже упомянутых проблем. Во-первых, уникальность активов не всегда позволяет найти достаточно близкий аналог, чтобы провести сравнительный анализ. Во-вторых, нематериальные активы обычно продаются не в одиночестве, а в составе действующего бизнеса, поэтому сложно понять, сколько именно было заплачено за каждый актив.

Поэтому применение данного метода возможно только в странах с развитой экономикой, где присутствует рынок нематериальных активов. В странах же с неразвитой экономической системой просто не будет нужного количества сделок по купле-продаже НМА, чтобы можно было на их основе произвести оценку.

В рамках рыночного подхода используются еще два метода: метод экономии платежей по роялти и метод избыточной доходности. Однако они будут подробно освещены в следующем пункте, поскольку являются пограничными и применяются также при определении оценки стоимости актива с помощью доходного подхода.

НМА не подлежат исключению из состава амортизируемого имущества

Главой 25 НК РФ установлены перечень амортизируемого имущества, которое не подлежит амортизации, а также перечень того, что исключается из состава амортизируемого имущества.

Перечень амортизируемого имущества, которое не подлежит амортизации, определен п. 2 ст. 256 НК РФ. В состав указанного перечня включены приобретенные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, если по договору на приобретение названных прав оплата должна производиться периодическими платежами в течение срока действия данного договора (пп. 8 п. 2 ст. 256 НК РФ).

Что касается перечня амортизируемого имущества, исключаемого из состава данного имущества, он закреплен в п. 3 ст. 256 НК РФ и содержит только ОС при определенных обстоятельствах. В этой связи НМА не подлежат исключению из состава амортизируемого имущества (см. Письмо Минфина России от 12.08.2019 № 03-03-06/1/60597).

Как провести оценку нематериальных активов — пошаговая инструкция для новичков

Итак, ваша компания — владелец интеллектуальной собственности, и по определенным причинам вам требуется ее оценка. Как правило, в большинстве случаев необходима профессиональная экспертиза, так как полученная в результате исследования стоимость выступает основой для постановки на баланс, оформления юридических документов, привлечения инвестиций.

Процесс и особенности оценки четко регламентируются законодательством РФ, а любая оценочная компания страхует свою ответственность в установленном порядке. Однако трудности могут возникать даже с профессиональными экспертами, поэтому заказчику необходимо знать, как проходит независимая экспертиза.

Шаг 1. Выбираем оценочную компанию

Обращайтесь исключительно в надежные компании с хорошей репутацией, так как экспертиза НМА весьма сложна и требует высокого профессионализма.

О том, какой должна быть оценочная компания, и какие требования к ней предъявляются, мы подробно говорили в другой статье.

Шаг 2. Подготавливаем необходимые сведения об объекте оценки

Чтобы провести оценку, вам нужно доказать право на использование НМА. Необходимо предоставить патент, лицензию, арендный договор и т.д. Список необходимых документов, как правило, можно найти на сайте оценщика или получить при личном визите в офис.

Шаг 3. Подаем заявку

На этом этапе вам необходимо четко осознавать цели проведения оценки – от конкретных задач будет зависеть и подход экспертов.

Пример

Для оценки товарного знака вам необходимо предоставить эксперту свидетельство о его регистрации, бухгалтерскую отчетность, информацию о затратах на создание и регистрацию ТЗ, данные о прибыли, полученной (и планируемой к получению) с его использованием.

Только при наличии этих сведений оценщик сможет определить стоимость интеллектуальной собственности.

В заявке нужно изложить максимально полно характеристики объекта, приложить собранный пакет документов – это упростит сотрудничество и ускорит получение результата.

Шаг 4. Заключаем договор

Главная часть договора, регламентирующая дальнейшее взаимодействие с оценщиком, — задание на оценку.

Перед подписанием договор стоит внимательно изучить или передать его на проверку компетентным юристам.

Шаг 5. Оплачиваем услугу

Большинство оценочных компаний имеет шкалу расценок, которые варьируются в зависимости от сложности и трудоемкости исследования.

Так, например, товарная экспертиза обойдется заказчику гораздо дешевле, чем оценка оборудования, особенно редкого или изготовленного под заказ. Окончательная стоимость работы оценщика формируется при заключении договора и согласовании задания на оценку.

Шаг 6. Согласовываем план мероприятий

Процесс оценки бывает долгим, и заказчику важно на каждом этапе знать о ходе работы специалистов. План мероприятий устанавливает определенные сроки экспертизы, позволяет согласовать даты промежуточных отчетов и результатов.

Шаг 7. Получаем отчет

Отчет об оценке – итог работы независимых экспертов. Он должен быть составлен по установленным правилам, содержать полную информацию об объекте оценки, ходе исследования и полученных результатах, квалификации оценщика. Отчет в обязательном порядке заверяется подписью составившего его специалиста.

Если вас интересует, как производится независимая оценка, рекомендуем изучить другую статью по этой теме.

Во время взаимодействия с оценочными компаниями у многих заказчиков возникают сложности и разногласия. Не стоит пускать такие вопросы на самотек, лучше обратиться к профессиональным юристам, имеющим большой опыт в разрешении конфликтов.

Сотрудники окажут консультативную поддержку и помогут в разрешении любых юридических вопросов, связанных с оценкой нематериальных активов. «Правовед» также предлагает своим клиентам обширную базу знаний, где можно найти ответы на самые частые вопросы, бесплатную юридическую онлайн-консультацию.

Чтобы связаться с консультантом компании «Правовед», звоните по телефонам и общайтесь через интерактивный чат.

На нашем сайте есть статья по схожей тематике: оценка активов.

Первоначальная стоимость НМА не подлежит изменению

Возможность изменения первоначальной стоимости нематериального актива после начала его амортизации гл. 25 НК РФ не предусмотрена (см. Письмо Минфина России от 04.02.2016 № 03-03-06/1/5716).

Поэтому, если в дальнейшем организация несет затраты, связанные с объектом интеллектуальной собственности (на обновление, доработку программного обеспечения, патентные пошлины за продление госрегистрации НМА), они будут списываться в текущие расходы.

Например, расходы на выплату вознаграждения сотруднику, создавшему служебное изобретение, после того как исключительные права на данное изобретение были включены в состав амортизируемого имущества, учитываются для целей налогообложения прибыли в составе расходов на оплату труда (см. Письмо Минфина России от 12.04.2013 № 03-03-06/1/12207).

Или другой пример – затраты на обновление программы для ЭВМ, исключительное право пользования которой принадлежит организации. Эти расходы могут учитываться для целей налогообложения как прочие на основании пп. 26 п. 1 ст. 264 НК РФ (см. письма Минфина России от 06.11.2012 № 03-03-06/1/572, от 19.07.2012 № 03-03-06/1/346). Налогоплательщик вправе самостоятельно определить период, в течение которого указанные расходы подлежат равномерному учету для целей налогообложения.

Обратите внимание

Глава 25 НК РФ не предусматривает переоценку стоимости НМА на рыночную стоимость. Таким образом, для целей налогообложения прибыли не учитываются доходы (расходы) от переоценки (уценки) НМА (см. письма Минфина России от 24.10.2019 № 03-03-06/1/81777, от 04.02.2016 № 03-03-06/1/5716, от 03.06.2014 № 03-03-06/4/26501).

МСФО, Дипифр

Это продолжение статьи об оценке нематериальных активов. Если нематериальные активы были приобретены отдельно или создавались внутри компании (в результате НИОКР), то такие активы измеряются по себестоимости. В этом случае вопрос оценки НМА сводится к определению того, какие расходы могут быть включены в стоимость нематериального актива, а какие являются расходами периода. Первая часть статьи, которая касается оценки НМА при сделках по объединению компаний, опубликована ранее.

Оценка нематериальных активов, приобретаемых отдельно

Еще раз вспомним критерии признания нематериального актива, прописанные в МСФО 38.

- (a) существует вероятность того, что предприятие получит ожидаемые будущие экономические выгоды, проистекающие из актива;

- (b) себестоимость актива можно надежно оценить.

Если компания покупает нематериальный актив (например, лицензию), то она это делает потому, что ожидает получить от него экономические выгоды в будущем. Поэтому, первый из критериев признания нематериального актива автоматически считается выполненным. Себестоимость актива при покупке тоже можно надежно оценить. Цена покупки так или иначе отражает величину ожидаемых экономических выгод. Это особенно справедливо в тех случаях, когда возмещение при покупке имеет форму денежных средств.

Пример 2. Списки клиентов — приобретенные и внутренне-созданные

1 января 2014 года компания Гамма приобрела список клиентов другой компании за ₽ 200,000. Гамма может продать этот приобретенный список клиентов третьим лицам. Менеджмент компании Гамма считает, что в 2014 году на поддержание и развитие этого приобретенного списка клиентов были понесены дополнительные расходы в размере ₽ 30,000 (зарплата ответственных сотрудников). Кроме того, Гамма в течение многих лет своей деятельности создавала свой список лояльных клиентов.

Как необходимо отразить два списка клиентов в финансовой отчетности?

Решение

1) Компания не может признать нематериальный актив в отношении внутренне-созданного списка клиентов, поскольку МСФО (IAS) 38 прямо запрещает признавать нематериальные активы, создаваемые внутри компании. Затраты на формирование такого списка клиентов невозможно отличить от затрат на развитие бизнеса в целом.

2) Приобретенный список клиентов соответствует определению нематериального актива, поскольку он является отделимым (его можно продать третьей стороне). Этот нематериальный актив должен быть первоначально признан в сумме ₽ 200,000.

3) Однако дополнительные ₽ 30,000, понесенные для поддержания и развития приобретенного списка клиентов, должны быть признаны в качестве расхода при определении прибыли или убытка за год. Последующие расходы на списки клиентов (независимо от того, получены ли они извне или создаются внутри компании) всегда признаются в составе прибыли или убытка. Это связано с тем, что такие расходы нельзя отличить от расходов на развитие бизнеса в целом и, следовательно, они не удовлетворяют критериям признания.

Пункт 20, МСФО 38 Природа нематериальных активов такова, что во многих случаях совершенствование или частичная замена подобных активов не производится. Соответственно, большинство последующих затрат, скорее всего, будут обеспечивать ожидаемые будущие экономические выгоды, заключенные в существующем нематериальном активе, но не будут удовлетворять определению нематериального актива и критериям признания, установленным в настоящем стандарте. Кроме того, зачастую бывает трудно отнести последующие затраты непосредственно на конкретный нематериальный актив, а не на бизнес в целом.

Таким образом, лишь изредка последующие затраты — затраты, понесенные после первоначального признания приобретенного нематериального актива или завершения самостоятельного создания нематериального актива, — признаются в составе балансовой стоимости актива. Все последующие затраты на торговые марки, титульные данные, издательские права, списки клиентов и статьи аналогичного содержания (вне зависимости от того, были ли они приобретены или самостоятельно созданы) всегда признаются в составе прибыли или убытка по мере своего возникновения. Это связано с тем, что такие затраты невозможно отличить от затрат на развитие бизнеса в целом.

В этом примере стоимость приобретенного нематериального актива равна стоимости его покупки. Но кроме цены покупки с себестоимость приобретенных НМА включаются прямые затраты, относящиеся к подготовке актива к использованию.

п.27, МСФО 38 Себестоимость НМА при приобретении равна:

цена покупки + импортные пошлины + невозмещаемые налоги — торговые скидки — возмещаемые налоги + ПРЯМЫЕ затраты на подготовку актива к использованию.

п.28, МСФО 38 Примерами прямых затрат, которые включаются в стоимость нематериального актива:

- (a) затраты, связанные с вознаграждениями работникам, имеющие непосредственное отношение к приведению актива в рабочее состояние;

- (b) затраты на оплату профессиональных услуг, имеющие непосредственное отношение к приведению актива в рабочее состояние; и

- (c) затраты на проверку надлежащей работы актива.

ПРИМЕР 3. Приобретение программного обеспечения для производственного оборудования

1 января 2011 года компания приобрела пакет программного обеспечения для производственного оборудования на сумму ₽ 600,000, включая возмещаемые налоги на покупку в размере ₽ 50,000. Покупка была профинансирована за счет кредита в размере ₽ 600,000 под 10% годовых. Кредит обеспечен за счет приобретенной лицензии на программное обеспечение.

В январе 2011 года компания понесла затраты на настройку программного обеспечения, для того чтобы оно больше подходило для оборудования, используемого компанией: • Зарплата сотрудников, занятых в настройке ПО — ₽ 70,000 • Амортизация основных средств, используемых для настройки — ₽ 15,000

В январе 2011 года производственный персонал компании прошел курс обучения использованию нового программного обеспечения. Стоимость внешнего инструктора-эксперта составила ₽17,000.

В феврале 2011 года производственная группа компании проверила программное обеспечение, и команда по информационным технологиям внесла некоторые изменения, необходимые для того, чтобы программное обеспечение функционировало должным образом. На этапе тестирования были понесены следующие затраты: • Материалы — ₽ 21,000 • Зарплата сотрудников производственной группы — ₽ 31,000 • Амортизация основных средств, когда они использовались для модификации — ₽ 5,000 Кроме того, в результате продажи товара, полученного на этапе тестирования, компания выручила ₽ 3,000.

Новое программное обеспечение было готово к использованию 1 марта 2011 года. Однако из-за низкого уровня первоначальных заказов, компания понесла убыток в размере ₽ 23 000 при работе с программным обеспечением в течение марта.

Какова стоимость НМА (программного обеспечения) при первоначальном признании?

Решение

Из стоимости приобретения нужно вычесть возмещаемые налоги. Кредит на покупку это финансовое обязательство, проценты по нему будут списываться на расходы периода. Но поскольку в течение двух месяцев происходила подготовка актива к использованию по назначению, проценты по кредиту за январь-февраль включаются в первоначальную стоимость актива (МСФО 23): ₽600,000 х 10% х 2/12 = ₽ 10,000.

Настройка и тестирование ПО являются прямыми затратами, относящимися к подготовке актива к использованию по назначению, поэтому они включаются в себестоимость актива. Обучение сотрудников списывается на затраты периода, поскольку не имеют прямого отношения к подготовке актива к использованию (это подготовка персонала).

| Описание | Сумма | Комментарий |

| Цена покупки | 550,000 | Стоимость приобретения за минусом возмещаемых налогов на покупку |

| Затраты на настройку | 85,000 | Зарплата 120,000 и амортизация 15,000 |

| Затраты на тестирование | 57,000 | Материалы 21,000, зарплата 31,000, амортизация 5,000 |

| Затраты на обучение | 0 | Затраты периода |

| Товар на этапе тестов | 0 | Доходы периода |

| Проценты по кредиту | 10,000 | Согласно МСФО 23 |

| Итого | 702,000 |

Первоначальные убытки в размере ₽ 23,000 списываются на отчет о прибылях и убытках. Амортизация программного обеспечения как нематериального актива будет начисляться с 1 марта 2011 года. До 1 марта все затраты на подготовку, настройку и тестирование НМА будут собираться в составе отдельного актива (в российском учете на 08 счете).

П.29, МСФО 38 Примерами затрат, не включаемых в состав себестоимости нематериального актива, являются:

- (а) затраты, связанные с внедрением новых продуктов или услуг (включая затраты на рекламу и проведение мероприятий по их продвижению);

- (б) затраты, связанные с ведением коммерческой деятельности на новом месте или с новой категорией клиентов (включая затраты на обучение персонала); и

- (в) административные и прочие общие накладные расходы.

- (г) затраты, понесенные в то время, когда актив, пригодный к использованию в соответствии с намерениями руководства, еще не был введен в эксплуатацию; и

- (д) первоначальные операционные убытки, например, понесенные в период формирования спроса на результаты, производимые данным активом.

ПРИМЕР 4. Оценка НМА, приобретенного частично в обмен на другой актив

1 января 2015 года компания получила права на посадку в местном аэропорту в обмен на 9,000 литров авиационного топлива и ₽ 100,000 наличными. Авиационное топливо стоит ₽ 50 за литр.

Полученные права на посадку (это нематериальный актив, приобретенный в биржевой сделке) должны быть оценены в размере ₽ 550,000 (их справедливая стоимость) при первоначальном признании. Справедливая стоимость прав на посадку определяется на основе справедливой стоимости авиационного топлива ₽ 450,000 (т.е. 9,000 литров × ₽ 50 за литр) плюс денежные средства в размере ₽ 100,000.

ПРИМЕР 5. Обмен нематериальными активами

Компании Альфа и Беты производят химикаты в разных странах (юрисдикциях). 1 января 2015 года компании Альфа и Бета расширили свои линейки товаров и предоставили друг другу право производить запатентованные продукты друг друга в соответствующих домашних юрисдикциях. Справедливая стоимость как полученного актива, так и переданного актива не может быть надежно оценена. Балансовая стоимость запатентованных прав, предоставленных компаниями Альфа и Бета, составила ₽ 10,000 и ₽ 20,000 соответственно.

Полученный товарные знаки (нематериальные активы, приобретенные в биржевой сделке) должны оцениваться при первоначальном признании в суммах ₽10,000 и ₽20,000 соответственно компаниями Альфа и Бета (т.е. они оцениваются по балансовой стоимости актива, переданного в рамках обменной сделки).

Оценка нематериального актива при создании его внутри компании

Для оценки того, удовлетворяет ли критериям признания самостоятельно созданный нематериальный актив, предприятие подразделяет процесс создания актива на две стадии:

- (a) стадию исследований;

- (b) стадию разработки.

Расходы, понесенные на стадии исследований, списываются на расходы периода. Расходы на стадии разработки стандарт МСФО 38 разрешает капитализировать в балансе в качестве актива. Этот актив не амортизируется, поскольку он еще не готов к использованию (08 счет). Если компания не может отделить стадию исследований от стадии разработки, то все затраты списываются на отчет о прибыли и убытках.

Этап исследования включает исследования, проводимые с перспективой получения новых научных или технических знаний: новых материалов, устройств, продуктов, процессов, услуг и т.п. Этап разработки включает применение результатов исследований для производства новых или существенно улучшенных материалов, устройств, продуктов, процессов, систем или услуг до начала коммерческого производства или использования. Этот этап включает проектирование, изготовление и тестирование опытных образцов, опытных установок, прототипов и т.п.

Капитализация затрат ограничена выполнением шести условий, т.е. это скорее исключение, чем правило. На экзамене Дипифр всегда указывается, выполнены эти условия или нет. Но в реальной жизни, читая бухгалтерские документы, определить момент, когда началась стадия разработки, не так просто. Для правильной трактовки необходимо разговаривать с инженерными специалистами компании, которые знают детали проектов. Бывает, что в российском учете некоторые расходы капитализируются, а потом списываются, поскольку проект принес отрицательный результат. При трансформации из РСБУ в МСФО такие затраты не должны капитализироваться изначально. Возможно, хорошим показателем перехода проекта на стадию разработки является факт изготовления прототипа будущего товара на основе новых материалов, формул и т.п.

Мало того, что капитализация затрат на НИОКР жестко ограничена условиями, на каждую отчетную дату сумма капитализированных затрат должна проверяться на обесценение. Любое превышение стоимости такого актива над возмещаемой стоимостью должно быть списано на ОПУ как убыток от обесценения.

На заметку студентам Дипифр — такая объединенная задача по стандартам МСФО 38 «Нематериальные активы» и МСФО 36 «Обесценение активов» вполне может появиться на экзамене.

Пример 6. Оценка НМА, полученного в результате проекта НИОКР

В 2015 году компания-производитель моющего средства потратил следующие суммы в ходе проекта по поиску новой химической формулы, которая позволит компании получить конкурентное преимущество за счет улучшенных характеристик своей продукции.

• ₽ 200,000 — эксперименты с химикатами для обнаружения улучшенных моющих соединений • ₽ 30,000 — оценки пригодности различных соединений — безопасности для людей • ₽ 15,000 — оплата регистрации патента на наиболее эффективное химическое соединение • ₽ 73,000 — разработка и тестирование опытных прототипов после 1 сентября • ₽ 20,000 — реклама нового продукта

1 сентября 2015 года компания смогла продемонстрировать коммерческую целесообразность и техническую осуществимость проекта (пункт 57 МСФО 38). Предполагается, что экономия затрат от нового производственного процесса будет составлять не менее ₽ 50,000 ежегодно в течение как минимум 5 лет после начала производства продукции с улучшенной формулой.

Какова стоимость нематериального при первоначальном признании?

Следующие суммы будут признаны в качестве актива на стадии разработки после 1 сентября 2015 года:

| Описание | Сумма | Комментарий |

| Патент | 15,000 | Оплата регистрации патента |

| Тестирование | 73,000 | Расходы после 1 сентября 2015 |

| Итого | 88,000 |

На прибыль/убыток компании за год, закончившийся 31 декабря 2015 года будут списаны:

₽ 200,000 + 30,000 = 230,000 — расходы на исследовательские работы ₽ 20,000 — на рекламу нового продукта.

Итого расходы ₽ 250,000

На отчетную дату компания должна протестировать на обесценение признанный актив, который еще не доступен для использования. Если признанная стоимость актива превышает его возмещаемую стоимость, то необходимо признать убыток от обесценения. В данном случае убытка от обесценения нет, так как даже не дисконтированные потоки от экономии затрат (₽50,000 х 5 лет = ₽250,000) превышают стоимость, капитализированную в балансе (₽ 88,000).

Условия для признания нематериальных активов на стадии разработки:

п.57, МСФО 38 НМА, создаваемый внутри компании, может быть признан только в момент, когда компания может продемонстрировать:

- (1) Техническую осуществимость завершения создания НМА так, чтобы его можно было использовать или продать.

- (2) Намерение завершить создание НМА и использовать или продать его.

- (3) Способность использовать или продать НМА.

- (4) То, каким образом НМА будет создавать вероятные будущие экономические выгоды. Помимо прочего, компания может продемонстрировать наличие рынка для продукции НМА, или самого НМА, либо, если этот актив предполагается использовать для внутренних целей, может продемонстрировать полезность такого нематериального актива.

- (5) Наличие достаточных технических, финансовых и прочих ресурсов для завершения разработки, использования или продажи НМА.

- (6) Способность надежно оценить затраты, относящиеся к нематериальному активу в процессе его разработки.

Надеюсь, эти простые примеры помогут осмыслить теорию, изложенную в международных стандартах, которую без примеров читать довольно скучно.

Другие статьи:

Нематериальные активы: что к ним относится в бухгалтерском учете, примеры, учет по МСФО 38

МСФО 36 «Обесценение активов понятным языком (часть 1)

МСФО IFRS 15: примеры учёта модификации договоров

Показатель EPS — формула расчёта. Базовая прибыль на акцию

Вернуться на главную страницу

Списание НМА до окончания СПИ

Согласно пп. 3 п. 2 ст. 253 НК РФ к расходам, связанным с производством и (или) реализацией, относятся в том числе суммы начисленной амортизации.

Как отмечено в Письме Минфина России от 12.08.2019 № 03-03-06/1/60597, расходы на списание нематериальных активов, включая суммы амортизации, недоначисленной в соответствии с установленным сроком полезного использования, могут быть учтены в составе внереализационных расходов на основании пп. 8 п. 1 ст. 265 НК РФ.

Где провести оценку нематериальных активов — обзор ТОП-3 оценочные компании

Оценка интеллектуальной собственности и других нематериальных активов – процедура довольно сложная, требующая от эксперта высочайшей квалификации и глубоких знаний. Во избежание проблем с качеством экспертизы владельцу бизнеса нужно внимательно подходить к выбору оценочной компании.

Даже в небольшом городе можно обнаружить десятки фирм, предлагающих проведение независимой экспертизы товарных знаков, патентов и других активов нематериального характера. Чтобы не терять средства и время, обращайтесь только к экспертам с безупречной деловой репутацией.

Мы рекомендуем обратить внимание на 3 крупные оценочные компании, которые специализируются на экспертизе НМА.

1) КСК групп

Компания работает в оценочном бизнесе более 20 лет, в штате 30 специалистов. Фирма проводит экспертизу НМА любого рода (ноу-хау, гудвилл, авторское право, НИР и т.д.). Ведется оценка акций (по этой теме читайте отдельную статью) и более традиционных объектов – основных средств, недвижимости. Все сотрудники компании — специалисты с большим опытом практической работы. Их профессиональная ответственность застрахована.

2) Атлант Оценка

Одна из крупнейших компаний в отрасли, работающая с 2001 года.

Проводится экспертиза любой сложности и направленности, в том числе профессиональная оценка инвестиционных проектов (рекомендуем ознакомиться с нашей статьей по этой теме), экспертиза договоров, авторских прав, оценка банков, ценных бумаг и т.д.

3) Прогресс Оценка

Компания, которая специализируется на оценке недвижимости, ценных бумаг и бизнеса. Эксперты имеют большой опыт работы и высокую квалификацию, позволяющие проводить самые сложные и трудоемкие виды работ, в том числе оценку стоимости нематериальных активов.

Выбирая оценочную компанию, обращайте внимание не только на стоимость услуг, но и на другие важные факторы: срок работы, портфолио выполненных проектов, наличие положительных отзывов, участие в профессиональных сообществах, место в различных рейтингах.

Остановившись на солидной компании, вы обезопасите себя от лишних трат, а отчет будет подготовлен точно в срок. Такой отчет не потребует корректировок и с большой долей вероятности будет принят банками, нотариусами и инвестиционными компаниями.

О том, какие особенности имеет оценка для нотариуса, читайте в отдельной статье на нашем сайте.

Реализация НМА

При реализации объекта интеллектуальной собственности по договору отчуждения исключительных прав выручка от реализации признается на дату перехода исключительного права от правообладателя к приобретателю независимо от факта оплаты. Следовательно, если договор об отчуждении исключительного права подлежит государственной регистрации, то доход от реализации учитывается в целях налогообложения на дату такой регистрации, если не подлежит – в момент заключения договора (если стороны не договорятся об ином) (п. 3 ст. 271, п. 1 ст. 39 НК РФ, п. 4 ст. 1234 ГК РФ).

Финансовый результат будет определяться в налоговом учете в соответствии с п. 1 ст. 268 НК РФ. Данной нормой предусмотрено, что доходы от реализации амортизируемого имущества налогоплательщик вправе уменьшить на его остаточную стоимость, определяемую по п. 1 ст. 257 НК РФ, а также на сумму расходов, непосредственно связанных с такой реализацией (например, на сумму пошлины за государственную регистрацию договора, если расходы на ее уплату в соответствии с договором несет правообладатель). Если в результате такого уменьшения в налоговом учете образуется убыток, он отражается в составе прочих расходов равными частями в течение времени, рассчитанного как разница между сроком полезного использования НМА и сроком его фактического использования (п. 3 ст. 268, ст. 323 НК РФ).

[1] Утверждена Постановлением Госкомстата России от 30.10.1997 №71а.

Как должен первоначально оцениваться объект?

Стоимостной оценкой нематериального актива является процедура определения его ценности в денежном эквиваленте.

Осуществляется она всегда по регламентированной методике, выбор которой зависит от ситуации.

Потребность в её проведении на предприятии обычно возникает, если нужно решить конкретную задачу, обусловленную применением имущественных прав, существующих в отношении объектов интеллектуальной собственности или, как вариант, средств индивидуализации.

Оценка стоимости объекта НМА выполняется обычно в таких типичных ситуациях:

- приобретение / создание бизнеса;

- ликвидация предприятия (прекращение деятельности);

- получение банковского кредита на условиях предоставления НМА в залог;

- покупка / реализация;

- оформление лицензионного договора;

- назначение платы за пользование (роялти-платежа);

- иные задачи.

Методы

Если срок полезного использования актива превышает 12 (двенадцать) месяцев, стоимость такого объекта, актуальная при его зачислении на хозяйственный баланс организации, оценивается обычно по одному из следующих трех методов:

- сравнительный (рыночный) способ;

- доходный способ;

- затратный способ.

Сравнительный (рыночный) способ

Суть этого подхода заключается в определении стоимости нематериального актива на основе рыночных цен аналогичных активов, обладающих сопоставимой полезностью.

Такой метод целесообразно применять для НМА, часто являющихся объектами купли/продажи.

Цены подобных сделок используются как исходные данные. Достаточное количество рыночных аналогий, учитываемых при оценке, сводит к минимуму возможную погрешность.

Доходный подход

Этот метод базируется на определении организацией будущих (ожидаемых) экономических выгод, принесенных полезной эксплуатацией оцениваемого актива. Речь идет об установлении справедливой стоимости объекта.

Такой способ оценки применяется обычно при продаже или ином отчуждении.

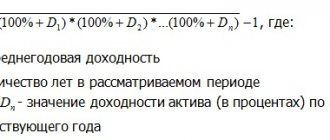

В рамках доходного подхода стоимость актива вычисляется одним из двух методов расчета:

- дисконтирование ожидаемых доходов (приведение их стоимости к текущему моменту времени);

- прямая капитализация прогнозируемых доходов.

Затратный

Если следовать данному подходу, стоимость определяется как совокупность документально подтвержденных расходов, понесенных организацией при создании (разработке), приобретении (покупке) или ином получении оцениваемого актива.

Отражение нематериального актива в бухучете по первичной стоимости осуществляется именно затратным способом оценки.

Состав необходимых затрат при определении первичной стоимости актива зависит от способа его поступления на баланс предприятия-правообладателя (приобретение, создание, обмен, безвозмездное получение).

Порядок и особенности

Исходным моментом при выполнении стоимостной оценки является его корректная классификация.

Оценочные процедуры осуществляются согласно методическим рекомендациям, специально разработанным уполномоченными органами государственной власти.

Для достоверного определения стоимости актива потребуются описание соответствующего объекта, правоустанавливающие бумаги на НМА, обоснование срока его эксплуатации.

К выполнению необходимых процедур могут привлекаться независимые (внешние) специалисты.