Коэффициент рентабельности инвестированного капитала показывает, принесут ли прибыль вложенные в проект или бизнес средства. Он не рассматривается в виде одиночного значения: чаще всего его сравнивают с показателями конкурентов, средними отраслевыми значениями, а также оценивают в динамике. Основанием для расчета служат сведения из форм № 1 и № 2: операционная прибыль (ф. 2), собственный капитал (ф. 1) и долгосрочные обязательства (ф. 1).

Прежде чем вкладывать средства в проект, стартап, бизнес, маркетинговую акцию, важно оценить доходность или убыточность такого мероприятия. Можно рассчитать показатель NPV, однако для его оценки не всегда имеется достаточно сведений, а сам алгоритм его определения весьма сложен. Для оперативной оценки целесообразности финансовых вложений лучше всего выбрать показатель рентабельности инвестированного капитала.

Рентабельность инвестированного капитала (ROIC, ROI, РИК – Return On Invested Capital) – это финансовый индикатор, который показывает, сколько рублей прибыли принесет каждый вложенный в проект инвестиций.

Справка! ROIC в экономической литературе и прикладных исследованиях часто называют «прибылью на инвестированный капитал», «прибылью на инвестиции», «доходностью инвестированного капитала» или «нормой доходности», а также Return On Investment, Return On Total Capital, ROTC.

Рентабельность инвестированного капитала характеризует отдачу, которую обеспечили вложенные в бизнес финансовые средства. При этом учитываются только те инвестиции, которые были направлены в основную деятельность компании.

Справка! Инвестированный капитал – это сумма собственных средств и долгосрочных обязательств, которые были направлены на финансирование основной деятельности фирмы. Если средства акционеров направляются непосредственно в производство, то к ним применим показатель РИК.

Индикатор позволяет оценить не только наличие доходности у инвестируемого проекта или бизнеса, но и эффективность использования вложенных в них финансовых ресурсов.

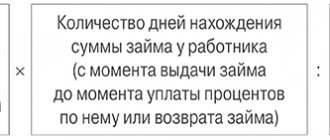

Отрицательный капитал в балансе

Sergei Cheremushkin

На практике часто встречаются «чудеса» (в плохом смысле этого слова), которых в принципе не должно быть. Одно из них – отрицательный собственный капитал. В теории, если собственный капитал компании опускается до нуля, и собственники не вносят добавочного капитала, она переходит в собственность кредиторов. На деле такие компании могут существовать некоторое время, некоторые из них даже выживают и впоследствии выходят на положительные финансовые результаты. Проблема же в том, как быть с относительными показателями финансовой результативности, описывающими деятельность таких необычных организаций. К примеру, показатель рентабельности собственного капитала ROE в случае наличия прибыли при отрицательном собственном капитале оказывается отрицательным, а при наличии убытков, наоборот, положительным. Если не вдаваться в подробности и рассматривать рентабельность для группы компаний, можно попасть в ловушку. Конечно, такая ошибка впоследствии обнаружится, но важен сам факт того, что привычный способ расчета приводит к абсурдным заключениям. Ни один финансовый показатель, который имеет дело с собственным капиталом, не рассчитан на его отрицательные значения. Собственный капитал, на самом деле, не может быть отрицательным для компаний с ограниченной ответственностью! Собственники могут потерять весь инвестированный капитал, но не больше. Остальные потери приходятся уже на кредиторов. Поэтому ошибка состоит не в финансовых показателях (ROE, EVA и т.п.), а в несовершенстве системы бухгалтерского учета. И с этим приходится мириться. Поэтому при расчете рентабельности собственного капитала следует пользоваться примерно такой формулой =ЕСЛИ(Собственный капитал В случае с экономической добавленной стоимостью (остаточной прибылью) не получится рассчитать ставку затрат на капитал WACC. Не вздумайте использовать отрицательную величину собственного капитала в качестве расчета весового коэффициента, так как результат получится сильно искаженный. Потребуется либо восстановить накопленные убытки, в результате которых и образуется отрицательный собственный капитал, либо перевести отрицательный капитал не кредиторов. На самом деле проблема намного глубже. Накопленные убытки и обесценения активов всегда неоправданно уменьшают величину собственного капитала для целей оценки отдачи на инвестиции. С точки зрения определения остаточной стоимости имущества (ликвидационной стоимости бизнеса) все правильно. Но при оценке рентабельности целью ставится определить, какой процент приносит бизнес относительно инвестированной в него величины. Вот тут то и заключается ловушка. Допустим, на начало 2008 года собственный капитал составлял 200 млн. руб. В этом году было получено 40 млн. руб. чистой прибыли (10 млн. распределяется собственникам, 30 добавляется к балансу как нераспределенная прибыль). Рентабельность составит 20%. Здесь все просто. Теперь, предположим, что в 2009 году компания понесла огромный убыток в 100 млн. руб. Рентабельность в 2009 году составит -43,5% (-100/230). Собственный капитал на начало 2010 года составит 130 млн. руб. В 2010 году компания вновь выходит на нормальный режим функционирования и по итогам года показывает 40 млн. руб. чистой прибыли. Но теперь та же величина прибыли дает рентабельность в 30,77% (40/130), на 10,77% выше, чем в 2008 году. Правильно ли это? И да, и нет. Если судить с точки зрения первоначально инвестированного (и реинвестированного позднее) капитала, то уровень доходности остался прежним, активы работают с тем же успехом (вернее, несколько хуже, поскольку было реинвестировано еще 30 млн. руб. и на них также должен «капать» доход). И получается, что прошлый убыток привел к резкому взлету рентабельности. Только менеджеров за это хвалить не стоит. Чудес они не сотворили. Связано это только с математикой. С другой стороны, если в 2009 году на самом деле половина капитала был потеряна, то финансовый результат в 2010 году исчисляется относительно той суммы, на которую инвесторы могли надеяться вернуть в случае ликвидации компании в конце 2009 года. Вопрос в том, относительно чего считать: относительно первоначально инвестированной суммы или относительно баланса инвестиции на конец каждого периода.

Корректировки

После определения суммы, которую нужно вложить для получения выгоды, необходимо внести некоторые корректировки – учесть другие возможные доходы/расходы.

Забалансовые резервы

Сюда входят активы, которые не используются в стандартных обстоятельствах, но могут быть необходимы.

Например, резерв по сомнительным долгам – тем, которые с высокой долей вероятности не смогут быть погашены предприятием. Сумму инвестированного капитала необходимо увеличить на объем таких резервов.

Забалансовые активы

К ним относятся те, которые не числятся на балансе предприятия, но будут использованы.

Например, средства по операционной аренде, активы, находящиеся на хранении или временном обслуживании, залоги, гарантии, данные предприятием и т. д. Величина таких расходов должна быть учтена при расчете инвестированного капитала.

Активы, предназначенные для продажи

Они не приносят доходов, но должны быть учтены во избежание финансовых потерь, связанных с их продажей.

Прочий совокупный доход (убыток)

Такие статьи не отражаются в отчетах предприятия, так как являются непостоянными: они зависят от текущих обстоятельств. Но при планировании инвестиций их необходимо учесть.

Списание активов

Отложенные компенсационные активы

Это активы, которые не участвуют в формировании финансового результата. Поэтому баланс предприятия нужно уменьшить на их величину.

Отложенные налоговые активы и обязательства

Они возникают в том случае, если доход предприятия за отчетный период меньше налогооблагаемого минимума. Они влияют на размеры активов, но не увеличивают фактический доход, их нужно вычесть из суммы инвестиций.

Отложенные обязательства формируются, когда отчетные доходы превышают налогооблагаемые. Получается, что предприятие должно будет выплатить налоговую разницу в дальнейшем, а значит, их сумму нужно вычесть из инвестированного капитала.

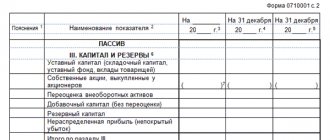

Раздел 3 бухгалтерского баланса

Раздел 3 бухгалтерского баланса называется «Капитал и резервы». Название говорит само за себя и подсказывает, какие данные будут здесь собираться. Это пассивная сторона документа, отражающая собственные средства организации и взятые в займы.

Формируются эти средства из следующих источников:

- Уставный капитал;

- Дополнительные средства;

- Резервный фонд;

- Оставшаяся после распределения прибыль.

Финансовый итог формируется как разница между тем, чем компания владеет, и ее долгами. Если обязательств у фирмы больше, чем ее денежный фонд, можно говорить об убытках. Если денег больше, чем долгов, то соответственно это прибыль.

Читайте по теме: Бухгалтерский баланс за год

Раздел включает в себя 6 строк и седьмую итоговую. Каждая из них, кроме последней, привязана к определенному счету. Поэтому заполнить форму не составит особого труда. Нужно просто грамотно перенести сальдо со счетов.

| Строка | Счет |

| Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) | Кт 80 |

| Собственные акции, выкупленные у акционеров | Дт 81 (отрицательная цифра берется в круглые скобки) |

| Переоценка внеоборотных активов | Кт 83 (только разница между переоценкой и первоначальной стоимостью) |

| Добавочный капитал | Кт 83 все остальное, кроме переоценки ВА |

| Резервный капитал | Кт 82 |

| Нераспределенная прибыль (непокрытый убыток) | Возможные варианты: Кт 84 и Кт 99; Дт 84 и Дт 99; Кт 84 минус Дт 99; Кт 99 минус Дт 84 |

Если на протяжении отчетного времени вносились дополнительные средства в УК, но они не отражены в уставных документах, то для них придется выделить специальную графу. Просто так приплюсовать их к УК нельзя. Это замечание относится и к промежуточным дивидендам.

Построчное заполнение раздела 3 бухгалтерского баланса

При оформлении третьего раздела баланса, обратите внимание, что в самом бланке не указаны коды строк. Однако их нужно отражать при подаче отчета в ФНС и Росстат. Нужные цифры содержатся в Приложении 4 Приказа Минфина №66 от 2 июля 2010г. (в редакции от 06.04.2015г.)

Показатели вписываются по трем датам. Например, для баланса 2019 года – это отчетная дата, на 31.12.2018 и 21.12.2017.

| Наименование графы | Код | Какие суммы включать |

| Уставный капитал | Это средства, внесенные организаторами фирмы при ее создании. Собранная сумма непременно должна фиксироваться в учредительных документах. Менять цифры просто так нельзя. Любое увеличение или уменьшение капитала проходит через оформление в ФНС. Важно! Если некая сумма УК существует только на бумаге. То есть, учредитель пока не перечислил ее. Либо кто-то задолжал денег в УК. Все это прописывается в иных строках. 1310 и данные учредительного документа должны совпадать. | |

| Собственные акции, выкупленные у акционеров | Если компания является одним из видов АО, то в этой графе поставьте цену акций, выкупленных у их держателей. После покупки они будут проданы вторично, либо обнулятся. (Число берется в круглые скобки). | |

| Переоценка внеоборотных активов | Если в отчетном периоде вы делали переоценку ОС или внеоборотных активов, которые выросли в стоимости, этот результат придется занести в баланс. Показывается именно прирост. | |

| Добавочный капитал (без переоценки) | Это финансовый прирост фирмы (не путать с прибылью), но сюда нельзя включать переоценку ОС и ВА. Какие данные отражается в графе:

| |

| Резервный капитал | Эта часть предназначена больше для АО. Так как на них лежит обязательство по созданию резервного фонда (минимум 5% от прибыли ежегодно). ООО делают это по собственному желанию. Перенесите сюда цифру с остатка по Кт82. Эти деньги можно расходовать на компенсацию убытков, для покупки акций (если нет иного выхода), погашения облигаций. | |

| Нераспределенная прибыль (непокрытый убыток) | Денежный итог работы компании за отчетное время. Если он положительный – это прибыль, отрицательный – убыток. Нулевой показатель встречается крайне редко. Будьте внимательны! Отрицательные данные даются в круглых скобках. Перед числом минус не ставится. |

Так как графа «Нераспределенная прибыль (непокрытый убыток)» наиболее важная. Есть смысл развернуто остановиться на ее заполнении. Это мы и сделали дальше.

Как привлечь инвестиции

Структура инвестиций в основной капитал состоит из собственных средств предпринимателя, которые он способен вложить в будущий проект и привлеченных инвестиций. Количество людей, которым нужны деньги для бизнеса, значительно превышает количество тех, кто может эти деньги дать. Возникает проблема: как заинтересовать инвестора вложить свободные средства именно в вашу идею? Для этого предпринимателю следует:

- Составить бизнес-план.

- Четко определить размер необходимых инвестиций.

- Четко определить характер выгоды или денежное выражение прибыли для инвестора от сделанных вложений.

- Прописать условия инвестирования, которые будут понятны и прозрачны.

- Определить сотрудничество на период, когда договор уже прекратит свое действие.

Помните: риск в таком партнерстве несет только инвестор. Если деятельность окажется не прибыльной, то он не получит свой доход, однако предприниматель не будет ему ничего должен. Именно поэтому инвесторы так тщательно выбирают проект, в который хотят инвестировать средства. Он обязательно должен быть финансово привлекательным.

Особенности работы с графой 1370 Раздела 3 бухгалтерского баланса

Графа 1370 оформляется всеми предприятиями без исключений. Не имеет значение, что к моменту отчета не получена предполагаемая прибыль. В этом случае впишите отрицательное значение, но без знака минуса. Просто заключите нужную сумму в круглые скобки. Например: (25 000).

1370 – это данные по счету 84, если вы составляете баланс на 31 декабря отчетного года. Чтобы получить полную картину закройте предварительно такие счета, как 90, 91, 99.

- При положительном результате остаток будет висеть по Кт84;

- При отрицательном итоге остаток берется по Дт84.

В зависимости от того, Дт или Кт счета 84 попал у вас в баланс, итоговая графа под кодом 1300 либо увеличится, либо уменьшится. Но тут все понятно: прибыль приплюсовываем к итогу, а убыток отнимаем.

Если вам потребовалось подать в ФНС промежуточные результаты, в оформлении данной строчки участвует также счет 99 «Прибыли, убытки». Именно там вы отражаете финансовые результаты в течение года.

Собственный капитал в балансе — что это такое

Собственный капитал – это совокупность активов компании за вычетом общих обязательств. Он является одним из наиболее распространенных финансовых показателей, используемых аналитиками для определения финансового состояния компании.

Собственный капитал представляет собой чистую себестоимость компании или сумму, которая будет возвращена акционерам, если все активы компании будут ликвидированы, а все долги — погашены.

Понятие основного капитала

Основной капитал – совокупность затрат, необходимых для запуска своего дела и начала его функционирования или же для его модернизации. Активами основного капитала можно назвать технику для производства продукции, инвентарь, транспорт.

Например, вы хотите создать услугу доставки пиццы. Для этого вам понадобится техника для выпечки и машина для доставки продукта клиентам. Они и составляют основной капитал. Активы, которые задействуются на производство продукции и окупаются за один круг своего жизненного цикла, называются оборотным капиталом. В нашем примере это расходы на тесто, начинку и другое.

Составляющие основного капитала могут быть материальные и нематериальные, а срок их службы в деле, в отличие от оборотных средств, составляет несколько лет. Активы основного капитала имеют свойство изнашиваться. Грамотный руководитель обязательно высчитывает уровень амортизации и учитывает его в стоимости продукции.

Что это такое

Собственный капитал может быть отрицательным или положительным. Если показатель положительный, это означает, что компания имеет более чем достаточную стоимость активов для покрытия своих обязательств. Если этот показатель отрицательный, у компании есть долги, которые перевешивают по размерам свои активы.

В целом, компания с отрицательным капиталом не считается безопасным выбором инвестиций, потому что либо ее совокупная сумма активов слишком низкая, либо общая сумма обязательств слишком высока. В любом случае у компании больше долгов, чем могут удовлетворить ее текущие активы, подвергая их риску дефолта и банкротства по кредиту.

Собственный капитал используется в бухгалтерском учете несколькими способами. Часто слово «капитал» используется при обращении к доле собственности в бизнесе. Примеры включают акционерный капитал или собственный.

Иногда капитал используется для обозначения совокупности обязательств:

Активы = Пассивы + Собственный капитал становится активами = Акции

Источники инвестиций

Средства в компанию могут поступать не только от постороннего инвестора. Структура инвестиций в основной капитал включает поступление средств от:

- доходных отчислений;

- амортизационных выплат;

- активов предприятия;

- благотворительных взносов;

- других инструментов (акций компании, патентов, паевых фондов).

Структура инвестиций в основной капитал разрабатывается с учетом:

- сектора экономики;

- источника финансирования;

- вида экономической деятельности и фонда.

Анализ изменений в структуре за исследуемый период времени позволяет сделать выводы об уровне инвестиционной активности и предрасположенности инвесторов. Например, может быть замечено повышение объемов вложений в строительство жилищ и снижение инвестирования в нежилые здания.

Структура инвестиций в основной капитал по источнику финансирования может показать изменение в сторону вложения собственных средств и уменьшения кредитных государственных займов.

Похожие статьи:

- где и как найти инвестора –

Методы расчета

Вся информация, необходимая для расчета собственного капитала компании, доступна на ее балансе. Вычисление заключается в определении общих активов компаний и общих обязательств, включая краткосрочные и долгосрочные активы.

К краткосрочным активам относят нераспределенную прибыль, акционерный капитал и другие денежные средства, хранящиеся на банковских и сберегательных счетах, акциях, облигациях и счетах денежного рынка.

Долгосрочные активы включают оборудование, имущество, неликвидные инвестиции и транспортные средства. Краткосрочные обязательства включают любые платежи и проценты по кредитам в текущем году, кредиторскую задолженность, заработную плату, операционные расходы и страховые взносы.

Долгосрочные обязательства включают в себя любые долги, которые не подлежат погашению в текущем году, такие как ипотечные кредиты, ссуды и платежи держателям облигаций.

Собственный капитал отражается в строке 1300 бухгалтерского баланса. Вычисление традиционным способов заключается в следующем:

Собственный капитал = значение в 1300 строке

Собственный капитал также может быть выражен как акционерный капитал компании плюс нераспределенная прибыль, за вычетом стоимости собственных акций. Однако этот метод встречается реже. Хотя оба метода должны давать одинаковый показатель, использование общих активов и совокупных обязательств является более наглядным примером финансового состояния компании.

Согласно Приказу Минфина России №84н, что чистые активы и собственный капитал — это одно и то же, можно определить их сущность, исходя из критериев российских НПА.

В свою очередь, обязательства тоже должны учитываться все, кроме некоторых доходов будущих периодов, а именно, связанных с получением помощи от государства, а также безвозмездным получением того или иного имущества.

Вычисление чистых активов, а значит, и собственного капитала по методу Минфина, предполагает информацию из строк 1400, 1500 и 1600 бух. баланса.

Также нужны будут сведения, показывающие величину долгов учредителей хозяйственного общества (ДУО), при наличии таковых (они отражаются проводкой Дт 75 Кт 80), а также доходы будущих периодов, или ДБП (кредит счета 98).

- Структура формулы определения чистых активов и одновременно собственного капитала следующая: (Строка 1400 + строка 1500)

- Далее следует вычесть из полученного числа сумму, которая соответствует кредиту счета 98.

- Далее вычисляют показатели по строке 1600 по проводке Дт 75 Кт 80.

- Из пункта 3 вычисляют пункт 2.

Таким образом, формула определения величины СК по методу Минфина будет выглядеть так:

Ск = (стр. 1600 – ДУО) – ((стр. 1400 + стр. 1500) – ДБП)

Сравнивая конкретные цифры, отражающие все, что принадлежит компании, и все ее обязательства, уравнение вычисления капитала «без активов» раскрывает четкую картину финансового состояния компании, которая легко интерпретируется как непрофессионалами, так и профессионалами.

В соответствии с методом Минфина, в структуре активов, принимаемых к расчету, должны присутствовать абсолютно все активы, за исключением тех, которые отражают задолженность учредителей и акционеров по взносам в уставный капитал фирмы.

Пример расчета инвестированного капитала

Бухгалтерский баланс компании GFK-X выглядит следующим образом.

Часть оборудования, используемого в деятельности компании, было получено в результате договора операционной аренды, который будет действовать в течении следующих 5 лет. Ожидаемые арендные платежи выглядят следующим образом:

- в конце 1-го года 2 350 тыс. у.е.

- в конце 2-го года 2 550 тыс. у.е.

- в конце 3-го года 2 600 тыс. у.е.

- в конце 4-го года 2 800 тыс. у.е.

- в конце 5-го года 2 750 тыс. у.е.

Для расчета величины инвестированного капитала будет использован операционный подход.

На балансе компании находятся статьи, которые относятся к текущим беспроцентным обязательствам, а именно: кредиторская задолженность, начисленные обязательства, авансы полученные и начисленные налоги к уплате.

NIBCLs = 5 680 + 1 890 + 1 770 + 1 230 = 10 570 тыс. у.е.

Для оценки стоимости забалансовых активов рассчитаем настоящую стоимость (PV) будущих обязательств по операционной аренде, используя в качестве ставки дисконтирования средневзвешенную стоимость капитала.

И наконец, необходимо внести последнюю корректировку, а именно вычесть отложенные налоговые обязательства в размере 40 тыс. у.е.

Инвестированный капитал = 13 100-10 570+36 850+8 649,33-40 = 48 061,08 тыс. у.е.

Оптимальная средняя величина

Собственный капитал важен, поскольку он представляет собой реальную стоимость доли в уставном капитале. Инвесторы, владеющие акциями в компании, обычно заинтересованы в собственном личном капитале в компании, представленном их акциями.

Тем не менее, такой личный капитал является функцией общего капитала самой компании, поэтому акционер, заинтересованный в собственных доходах, обязательно будет заинтересован в компании.

Владение акциями в компании с течением времени дает прирост капитала для акционера и потенциальные дивиденды. Он также часто дает акционеру право голоса на собрании учредителей. Все эти преимущества еще больше повышают интерес акционеров к компании.

Чаще всего для оценки собственного капитала используется средняя величина за год, которая позволяет наиболее точно определить его вариации во времени.

Формула для расчета следующая:

Ск = (Ск в начале года + Ск в конце года) / 2

Данные берутся из баланса за соответствующие отчетные периоды.

Владельцы акций имеют право голоса и другие привилегии, которые поступают только с правом собственности, поскольку капитал представляет собой требование о пропорциональной доле активов и доходов компании. Эти претензии, как правило, соответствуют требованиям кредиторов, но только акционеры могут действительно участвовать и выигрывать от роста стоимости предприятия.

Некоторые финансовые инструменты имеют характеристики собственного капитала, но на самом деле не являются им. Например, конвертируемые долговые инструменты представляют собой кредиты, которые конвертируются в акции, когда компания (заемщик) пересекает определенные пороговые значения, тем самым превращая кредитора во владельца в определенных случаях.

Опционы на акции также действуют как акции, так как их стоимость изменяется со стоимостью базовых акций, но держатели опционов обычно не имеют права голоса и не могут получать дивиденды или другие финансовые инструменты.

Важно понимать, что, хотя собственный капитал представляет собой чистую стоимость компании, акции компании в конечном итоге стоят только того, что покупатели готовы платить за них.

Крайне желательно, чтобы величина собственного капитала или чистых активов была выше, чем величина уставного капитала фирмы. Данный критерий важен с точки зрения сохранения инвестиционной привлекательности бизнеса.

Бизнес должен окупать себя, обеспечивать приток новых капиталов. Собственный капитал в достаточной величине — один из наиболее значимых индикаторов качества бизнес-модели фирмы.

Что такое собственный оборотный капитал? Подробности — в данной статье.

Нормативное значение индикатора

Точного значения оптимального уровня рентабельности вложенных в основную деятельность средств финансовый анализ не предлагает:

- во-первых, оно зависит от отраслевой принадлежности, особенностей функционирования и иных факторов;

- во-вторых, оценивать его следует в динамике или сравнении с иными предприятиями отрасли.

Важный момент! Чаще всего высокое значение ROIC свидетельствует об эффективном управлении вложенными ресурсами. Однако оно также может стать следствием стремления руководителей «выжать» из бизнеса максимум прибыли в краткосрочном периоде, что оказывает негативное влияние на стоимость компании в долгосрочной перспективе.

Если по результатам расчета РИК окажется отрицательным, то проект, стартап, бизнес – убыточны. Высокое положительное значение показателя на практике способствует росту стоимости акций корпорации.

Что такое собственный капитал

В экономической науке и практике существует два определения сущности собственного капитала (СК):

- активы предприятия, фиксируемые без учета обязательств соответствующего субъекта;

- комплекс показателей, из которых складывается капитал предприятия.

Подход, основанный на первом определении находит отражение в некоторых НПА. Так, например, в п. 3 ст. 35 закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ указано, что в банковских и страховых организациях, а также в НПФ вместо чистых активов производится расчет собственного капитала. В п. 29 приказа Минсельхоза РФ от 20.01.2005 № 6 отмечено, что общепринятое понимание СК как разницы между стоимостью имущества и обязательствами фирмы соответствует сущности чистой стоимости имущества или чистых активов.

Таким образом, вполне правомерно рассматривать понятие чистых активов и собственного капитала как взаимозаменяемые либо являющиеся одной и той же экономической категорией, соответствующей объему имущества фирмы за вычетом обязательств.

Теперь о втором определении собственного капитала в балансе — это понятие (в соответствии с другой концепцией) содержит совокупность следующих показателей:

- уставный, добавочный, а также резервный капитал;

- собственные акции, которые выкуплены у акционеров;

- нераспределенная прибыль фирмы;

- результат переоценки внеоборотных активов организации.

Можно отметить, что данным пунктам соответствуют строки 1310—1370 бухгалтерского баланса.

Многие эксперты считают данную концепцию традиционной. Подобный подход используется не только в РФ, но и в других странах мира (в этом случае зарубежными экономистами могут задействоваться показатели, близкие тем, которые присутствуют в строках российского бухгалтерского баланса).

Применение 1 или 2 подхода зависит от конкретной цели расчета собственного капитала. В частности, руководству компании может быть дана рекомендация задействовать тот или иной метод со стороны инвесторов, банков, принимающих решение по кредиту, либо собственников фирмы. Выбор того или иного подхода может зависеть от субъективных предпочтений менеджмента, влияния конкретной управленческой или научной школы на выработку руководством фирмы соответствующих решений.

Подход к определению понятия собственного капитала также предопределяется традициями, сложившимися в правовой и экспертной среде конкретного государства. В России, в принципе, распространены оба подхода. Возможные факторы выбора 1 либо 2 мы обозначили выше.

Куда инвестировать

Со стороны вкладчика, инвестиции в основной капитал должны быть обоснованными, а их привлекательность доказана цифрами и расчетами. Наиболее интересны инвестиции в основной капитал в следующих сферах:

- здравоохранение;

- строительство;

- сервисное обслуживание;

- частные и коммунальные услуги;

- продажи и другие сферы.

Эффективность инвестиций значительно отличается в различных сферах деятельности. Кроме того, на количество инвестиций и их результативность влияют следующие факторы:

- налоговая система страны;

- социальная обстановка выбранной территории или государства;

- экономические прогнозы, которые рассчитывают риски для инвесторов;

- инвестиционная политика государства, которая привлекает или отталкивает вкладчиков;

- характеристики проекта – конкурентоспособность товара, используемые ресурсы, эффективность.

Государственная политика в отношении инвестиционной деятельности играет главную роль при принятии решения о вложении средств. Привлекательность страны или выбранного региона способствует привлечению не только отечественных, но и зарубежных инвесторов, что положительно сказывается на развитии бизнеса.

Кроме государственной политики инвесторы тщательно оценивают предложение предпринимателя и эффективность его проекта. Показатели эффективности, которые рассчитывают специалисты-аналитики, сравниваются с показателями других проектов, после чего выбирается наиболее оптимальный вариант. Также оценивается индекс физического объема инвестиций в основной капитал.

Инвестиции в основные средства должны быть экономически обоснованы. Не стоит вкладывать средства в сомнительные виды деятельности или без четкого понимания уровня будущей прибыли. Хоть инвестиции в основной капитал – долгосрочные вложения, через некоторое время их придется повторять, обновляя основные. Сведения об инвестициях в основной капитал должны включать оценку эффективности их распределения. Для этого специалисты оценивают следующие параметры:

- коэффициент износа;

- срок обновления и сроки годности;

- емкость фонда;

- коэффициент реальной стоимости.

Что входит в собственный капитал по балансу: расчет по Минфину

Если принять во внимание, что чистые активы по существу равнозначны собственному капиталу в балансе, это позволит определить их сущность исходя из критериев, приведенных в российских НПА. Соответствующих документов довольно много. В числе имеющих наиболее широкое применение — приказ Минфина России от 28.08.2014 № 84н.

Подробнее о положениях приказа Минфина № 84н читайте в .

В соответствии с методом Минфина в структуре активов, принимаемых к расчету собственного капитала, должны присутствовать абсолютно все активы, за исключением тех, которые отражают задолженность учредителей и акционеров по взносам в уставный капитал фирмы.

В свою очередь, обязательства тоже должны учитываться все, кроме некоторых доходов будущих периодов, а именно связанных с получением помощи от государства, а также безвозмездным получением того или иного имущества.

Учет капитальных вложений по счету 08: производство ОС

Учет фондов, производимых предприятием самостоятельно хозяйственным способом, осуществляется при следующих хозяйственных операциях:

1. Выплата зарплаты работникам, занятым в производстве основных средств. Оформляется данная выплата проводками:

Дт 08.03 Кт 70 — отражается начисление собственно зарплаты;

Дт 08.03 Кт 69.01 (02, 03, 04) — отражается начисление на зарплату взносов в ПФР, ФСС, ФФОМС.

2. Принятие в производственный цех оборудования в целях его установки на создаваемый объект основных средств. Данная операция отражается в регистре с использованием проводок:

Дт 08.03 Кт 07.

3. Принятие в производственный цех материалов в целях их использования при создании объекта основных средств. Здесь применяется следующая корреспонденция:

Дт 08.03 Кт 10.

4. Осуществление прочих расходов, не классифицированных в рамках вышеотмеченных операций, но имеющих прямое отношение к созданию объекта основных средств, которое характеризуют соответствующие операции. Например, это могут быть расходы, связанные с оплатой услуг транспортных компаний. Они отражаются в регистрах проводкой:

Дт 08.03 Кт 60.

Таким образом, основными объектами учета в рамках инвестирования в основные средства будут:

- расходы на оплату труда, оборудование, материалы;

- расходы на сторонние услуги.

В свою очередь, если предприятие, инвестируя в производство основных средств, привлекает подрядчиков, то стоимость выполняемых данными подрядчиками работ (без учета НДС) отражается по дебету счета 08 и кредиту счета 60. НДС же отражается по дебету счета 19.01.

Другой способ инвестирования в ОС — покупка готовых активов.

Какая строка баланса содержит показатель собственного капитала

Вычисление по методу Минфина собственного капитала в балансе – это процедура, предполагающая задействование данных из следующих разделов бухгалтерского баланса:

- строки 1400 (долгосрочные обязательства);

- строки 1500 (краткосрочные обязательства);

- строки 1600 (активы).

Также для расчета собственного капитала нужны будут сведения, показывающие величину долгов учредителей хозяйственного общества (условимся именовать их ДУО), при наличии таковых (им соответствует дебетовый остаток по счету 75 на отчетную дату), а также доходы будущих периодов, или ДБП (кредит счета 98).

О том, какими проводками отражаются операции по учету СК, читайте в материале «Порядок учета собственного капитала организации (нюансы)».

Структура формулы, с помощью которой определяются чистые активы и одновременно собственный капитал в балансе, такова. Необходимо:

- Сложить показатели по строкам 1400, 1500.

- Вычесть из числа, получившегося в п. 1, те, которые соответствуют кредиту счета 98 (по доходам в виде помощи от государства и безвозмездного получения имущества).

- Вычесть из числа по строке 1600 дебетовый остаток по счету 75.

- Вычесть из числа, получившегося в п. 3, результат, полученный в п. 2.

Таким образом, формула собственного капитала по Минфину будет выглядеть так:

Ск = (стр. 1600 – ДУО) – ((стр. 1400 + стр. 1500) – ДБП).

О том, кто должен применять такой порядок расчета и как оформляется его результат, читайте в статье «Порядок расчета чистых активов по балансу — формула 2018-2019».

Учет капитальных вложений: покупка ОС

Хозяйственные операции, характеризующие данный вариант инвестирования в основные средства, отражаются практически по тому же принципу, что и в случае с регистрацией операций по привлечению услуг подрядчиков при строительстве основных средств. То есть при условии:

- отражения расходов на покупку ОС по дебету счета 08 и кредиту счета 60;

- при учете НДС по дебету счета 19.01.

Кроме того, если к основным средствам поставляются дополнительные запчасти и инструменты, то их стоимость может отражаться по дебету счета 10.05. При необходимости могут задействоваться иные субсчета счета 10. Например, субсчет 10.03, если вместе с основным средством, представленным автомобилем, поставляется бензин. Или — субсчет 10.09, если к основному средству, например представленному трактором, также поставляется сельскохозяйственный инвентарь (косилки, веялки).

Объекты ОС принимаются в эксплуатацию по сформированной первоначальной стоимости, и соответствующая хозяйственная операция отражается проводкой Дт 01 КТ 08. После этого предприятие осуществляет учет принятого на баланс основного средства по тем нормам, что установлены указанными выше федеральными нормативными актами.

Узнать больше об особенностях ведения учета с применением проводок по счету 08 вы можете в статье «08 счет бухгалтерского учета (нюансы)».

Какова оптимальная средняя величина собственного капитала

Показатели чистых активов должны быть, по меньшей мере, положительными. Наличие у предприятия отрицательных значений собственного капитала в балансе – это, вероятнее всего, признак существенных проблем в бизнесе — главным образом в плане кредитной нагрузки, а также достаточности высоколиквидных активов.

О том, как проводится анализ СК, читайте в материале «Как провести анализ собственного капитала предприятия?».

Чаще всего для оценки используется средняя величина собственного капитала за год, позволяющий наиболее точно определить его колебания во времени. Формула расчета показателя такова:

Ск = (Ск в начале года + Ск в конце года) / 2.

Данные берутся из баланса за соответствующие отчетные периоды.

Крайне желательно, чтобы величина собственного капитала или чистых активов была выше, чем величина уставного капитала фирмы. Данный критерий важен прежде всего с точки зрения сохранения инвестиционной привлекательности бизнеса. Бизнес должен окупать себя, обеспечивать приток новых капиталов. Собственный капитал в достаточной величине — один из наиболее значимых индикаторов качества бизнес-модели фирмы.

Ознакомиться с иными подходами к оценке показателей качества бизнес-модели фирмы вы можете в статье «Как читать бухгалтерский баланс (практический пример)?»

Есть еще 1 аспект значимости собственного капитала в балансе. Если понимать под ним чистые активы, то он должен быть равен либо превышать размер уставного капитала. В ином случае фирма, если это ООО, подлежит ликвидации (п. 4 ст. 90 ГК РФ). Либо нужно будет увеличивать уставный капитал ООО до величины чистых активов. Подобный сценарий возможен также в отношении АО (подп. 2 п. 6 ст. 35 закона № 208-ФЗ).

Подробнее об этих ситуациях и их последствиях читайте в материале «Каковы последствия, если чистые активы меньше уставного капитала?».

В чем недостатки коэффициента?

Основанием для расчета Return on Invested Capital выступают данные финансовой отчетности – бухгалтерского баланса (Ф. № 1) и отчета о прибылях и убытках (Ф. № 2). Это формирует некоторые сложности его анализа:

- определить, каким путем была получена прибыль невозможно: ее основой может служить регулярная эффективная деятельность или разовый случайный доход;

- директора компании могут искусственно повлиять на показатель операционной прибыли и, тем самым, необоснованно завысить РИК;

- на индикатор оказывают влияние инфляция, валютные курсы (для международных компаний), а также внутренняя учетная политика предприятия.

Важный момент! Анализ индикатора за 1 год, как правило, требует сравнения с иными предприятиями той же отрасли. Если рассматривать в рамках одной компании, то важно отследить его динамику за период не менее 3 лет.

Итоги

Представление о величине собственного капитала в балансе дает значение, указанное в его строке 1300. Однако по своей сути собственный капитал отвечает понятию «чистые активы». Для расчета чистых активов существует утвержденная Минфином России формула, основанная на данных баланса, но принимающая их в расчет с учетом некоторых нюансов. Величина собственного капитала крайне важна для оценки финансового положения фирмы. Особое значение имеет ее соотношение с величиной уставного капитала.

Капитал и резервы: строки

Раздел III «Капитал и резервы» предназначен для отражения собственных источников финансирования деятельности организации и включает в себя следующие показатели (п. 66 Приказа Минфина от 29.07.1998 № 34н, Приказ Минфина от 02.07.2010 № 66н):

| Наименование показателя | Код |

| Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) | 1310 |

| Собственные акции, выкупленные у акционеров | 1320 |

| Переоценка внеоборотных активов | 1340 |

| Добавочный капитал (без переоценки) | 1350 |

| Резервный капитал | 1360 |

| Нераспределенная прибыль (непокрытый убыток) | 1370 |

Напомним, что организации, которые имеют право применять упрощенный бухучет, вправе составлять и упрощенную отчетность, в которой раздел «Капитал и резервы» показывается свернуто одной суммой, без разбивки по видам капитала и резервов.

Зачем инвестировать в основной капитал

Начинающие предприниматели часто полны идей, но испытывают недостаток денег. У инвестора все наоборот: он ищет хорошие идеи, в которые можно вложить имеющиеся свободные средства. Когда эти два человека встречаются, возникает необходимость вложить инвестиции в основной капитал, что будет выгодно обеим сторонам. Часто без таких вливаний средств предприниматель долго не может начать собственное дело.

Условия инвестирования могут отличаться и определяются пожеланиями обеих сторон. Общие принципы такие:

- Предприниматель получает деньги и возможность основать свое дело, которое он пока не может самостоятельно организовать в финансовом плане.

- Инвестор получает ежемесячный пассивный доход от чужой предпринимательской деятельности.

Похожие статьи:

- как провести экономическую оценку инвестиций

- признаки инвестиционной привлекательности предприятия

- что такое инвестиционные риски

- анализ инвестиционного проекта

Как заполнить раздел III

Приведем в таблице информацию о том, данные каких счетов бухгалтерского учета используются для заполнения показателей раздела III «Капитал и резервы» бухгалтерского баланса (Приказ Минфина от 31.10.2000 № 94н). При этом, к примеру, «К80» будет означать кредитовое сальдо счета 80 «Уставный капитал» на отчетную дату, а, соответственно, «Д81» — дебетовое сальдо счета 81 «Собственные акции (доли)» на эту же дату:

| Наименование показателя | Код | Данные каких счетов используются | Алгоритм расчета показателя |

| Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) | 1310 | 80 | К80 |

| Собственные акции, выкупленные у акционеров | 1320 | 81 | Д81 (в балансе показывается в круглых скобках) |

| Переоценка внеоборотных активов | 1340 | 83 «Добавочный капитал» | К83 (в части сумм дооценки внеоборотных активов) |

| Добавочный капитал (без переоценки) | 1350 | 83 | К83 (за исключением сумм дооценки внеоборотных активов) |

| Резервный капитал | 1360 | 82 «Резервный капитал» | К82 |

| Нераспределенная прибыль (непокрытый убыток) | 1370 | 99 «Прибыли и убытки», 84 «Нераспределенная прибыль (непокрытый убыток)» | Или К99 + К84 Или Д99 + Д84 (результат отражается в круглых скобках) Или К84 – Д99 (если значение отрицательное, отражается в круглых скобках) Или К99 – Д84 (если значение отрицательное, отражается в круглых скобках) |

Обращаем внимание, что деньги и иное имущество, полученное от участников в счет увеличения уставного капитала, до регистрации изменений в устав показывается по отдельной статье раздела III (Письмо Минфина от 06.02.2015 № 07-04-06/5027).

Кроме того, обособленно в разделе III отражаются промежуточные дивиденды, выплаченные в течение года. Показываются они в круглых скобках, к примеру, по строке 1371 » в т.ч. промежуточные дивиденды» (Письмо Минфина от 19.12.2006 № 07-05-06/302).

Информация в разделе III, как и по остальным разделам бухгалтерского баланса, приводится одновременно по 3 графам (Приказ Минфина от 02.07.2010 № 66н):

- на отчетную дату;

- на 31 декабря предыдущего года;

- на 31 декабря года, предшествующего предыдущему.