18.03.2020

Практически в каждой организации имеются полностью самортизированные основные средства. Каков порядок использования объекта, если срок его полезного использования истек? Можно ли признать расходы, связанные с эксплуатацией подобного основного средства, при исчислении налога на прибыль? Об этом в статье.

Стоимость объекта, принятого к учету в качестве основного средства, с течением времени будет полностью погашена посредством начисления амортизации. Однако это не означает, что такой объект перестает быть -основным средством и автоматически списывается с баланса. Ведь принятие основного средства к учету (и к налоговому, и к бухгалтерскому) оформляется соответствующими первичными документами (формы № ОС-1 и ОС-6)1. Соответственно и снятие его с учета также должно быть подтверждено документально. Напомним, что все хозяйственные операции отражаются в учете только на основании оправдательных документов. Об этом говорится в пункте 1 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» и пункте 1 статьи 252 НК РФ.

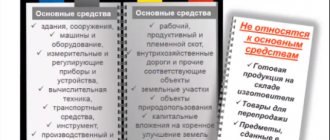

Одним из условий включения актива в состав основных средств является его способность приносить организации экономические выгоды (доход) в будущем (п. 4 ПБУ 6/01) Само по себе истечение срока полезного использования объекта не является основанием для его списания. Ведь возможно, что такой актив и в дальнейшем способен приносить экономические выгоды.

Итак, организации следует определиться, как поступить с полностью самортизированным основным средством: ликвидировать его или продать, отремонтировать или реконструировать (модернизировать).

В любом случае решить вопрос дальнейшего использования основного средства с нулевой остаточной стоимостью можно только после его осмотра специальной комиссией, которая создается приказом руководителя. В состав данной комиссии помимо соответствующих должностных лиц обязательно включают работника бухгалтерии. В комиссию входят и сотрудники, на которых возложена ответственность за сохранность объектов основных средств. Такой порядок предусмотрен в пункте 77 Методических указаний по учету основных средств, утвержденных приказом Минфина России от 13.10.2003 № 91н (далее — Методические указания).

При осмотре объекта основных средств комиссия использует не только необходимую техническую документацию, но и данные бухучета. По результатам осмотра устанавливается целесообразность (пригодность) дальнейшего использования основного средства, возможность и эффективность его восстановления. Все решения комиссии оформляются документально.

Ликвидация основного средства Возможно, после осмотра основного средства комиссия решит, что моральный и физический износ объекта настолько велик, что его следует ликвидировать. Стоимость объекта основных средств, который выбывает или не способен приносить организации экономические выгоды (доход) в будущем, подлежит списанию с бухгалтерского учета (п. 29 ПБУ 6/01). Этот порядок в полной мере относится и к случаям списания основного средства по причине морального и физического износа (п. 76 Методических указаний).

Если основное средство содержит цветные или драгоценные металлы, комиссия обязана проконтролировать их изъятие, весовую оценку и оприходование на соответствующий склад.

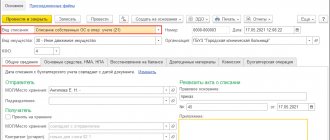

Документальное оформление

Решение комиссии о ликвидации основного средства оформляется актом на списание объекта основных средств по форме № ОС-4 (п. 78 Методических указаний). Данная форма акта может применяться (с 1.01.2013 не обязательна) при списании с учета всех видов объектов основных средств, за исключением автотранспорта. При желании вы можете самостоятельно разработать и утвердить форму акта на списание ОС. При ликвидации автотранспорта используется акт по форме № ОС-4а.

Списываемый объект должен быть четко идентифицирован, поэтому в акте указываются данные, характеризующие актив: дата принятия основного средства к учету, год изготовления или постройки, время ввода в эксплуатацию, срок полезного использования, первоначальная стоимость и сумма начисленной амортизации, проведенные переоценки, ремонты. В обязательном порядке в акте указывают на нецелесообразность дальнейшей эксплуатации объекта и нерациональность его модернизации. Кроме того, в акте описывается состояние основных частей, деталей, узлов, конструктивных элементов и указывается возможность их дальнейшего использования, например для ремонта других объектов.

Акт составляется в двух экземплярах, подписывается членами комиссии и утверждается руководителем организации. Один экземпляр оформленного акта на списание актива остается у материально ответственного лица. Второй экземпляр передается в бухгалтерию для оформления учетных записей. На основании этого документа в инвентарной карточке списываемого объекта ставится отметка о его выбытии. Инвентарные карточки по выбывшим объектам основных средств хранятся обособленно не менее пяти лет. Реальный срок хранения таких карточек определяет руководитель фирмы (п. 80 Методических указаний).

Отметим, что порядок документального оформления списания объекта основных средств не зависит от величины начисленной амортизации и применяется даже в том случае, если объект полностью самортизирован. Только при списании автотранспортного средства документооборот немного увеличивается. Ведь в бухгалтерию вместе с актом передается документ, подтверждающий снятие автомобиля с учета в Госавтоинспекции.

Способ 2. Переоценить свои активы по справедливой стоимости.

Стандарт IAS 16 позволяет использовать 2 модели для последующей оценки ваших основных средств: модель первоначальной стоимости и модель переоценки.

[см. параграф IAS 16:29]

Если вы все еще планируете использовать действующие основные средства в будущем, их справедливая стоимость наверняка будет больше нуля.

Переоценка ОС с балансовой стоимостью равной нулю фактически означает, что вы меняете свою учетную политику, и здесь нужно опять руководствоваться стандартом IAS 8.

В соответствии с МСФО (IAS) 8 вы должны изменить учетную политику только в том случае, если:

- Изменение требуется в соответствии с МСФО. Но в данном случае это определенно не так.

- Это изменение приводит к тому, что финансовая отчетность предоставляет надежную и более уместную информацию о влиянии операций, событиий или условий на финансовое положение компании, финансовые показатели или денежных потоки компании.

[см. параграф IAS 8:14]

Вы (и ваши аудиторы) можете утверждать, что пункт 2 точно отражает вашу ситуацию. Но действительно ли это так?

Этот способ определенно решает проблему нулевой балансовой стоимости в конце текущего отчетного периода — как таблетка обеспечивает немедленное облегчение от головных болей.

Учетная политика включает определенные правила и стандарты, определяющие, как вы будете представлять некоторые операции в финансовой отчетности — не только сейчас, но и в будущем.

Это не похоже на таблетку, обеспечивающую немедленную помощь. Это похоже на средство лечения причины болезни, которое делает вас здоровым в течение длительного времени, так что вам больше не нужно принимать таблетки. Но что, если вы примите неправильную таблетку?

Итак, задумайтесь, если вы измените вашу учетную политику с модели затрат на модель переоценки, предоставите ли вы лучшую информацию о своих основных средствах не только сейчас, но и в будущем?

Прежде чем вы ответите на этот вопрос себе, подумайте также об этом:

- Чтобы определить справедливую стоимость ваших машин, вам необходимо применить стандарт МСФО (IFRS) 13 «Оценка справедливой стоимости». Это очень сложно, непрактично и не всегда осуществимо. [см. также полный текст стандарта IFRS 13]

- Как вы будете оценивать рыночную стоимость используемых производственных машин?

- Модель переоценки используется в 99,9% случаев для зданий и земли, поскольку легко установить рыночную стоимость этих активов на регулярной основе.

- Проблема связана с подержанными производственными машинами, настолько специфическими, что их использовать только несколько компаний, подобных вашей?

- Вам необходимо переоценивать свою технику достаточно регулярно. Можете ли вы оценивать справедливую стоимость, скажем, ежегодно?

- Вам нужно переоценить весь класс активов, а не отдельные объекты основных средств. Можете ли вы действительно определить справедливую стоимость для всей техники? Насколько это практично?

Если после рассмотрения всех этих аспектов вы все же хотите перейти от модели стоимости к модели переоценки, то IAS 8 упростит вам работу. Вам не нужно применять новую политику ретроспективно — оценка предыдущих периодов не требуется.

Налог на прибыль

Расходы на ликвидацию выводимых из эксплуатации основных средств, включая суммы недоначисленной в соответствии с установленным сроком полезного использования амортизации, учитываются в составе внереализационных расходов. Основание — подпункт 8 пункта 1 статьи 265 НК РФ.

При использовании налогоплательщиком в налоговом учете метода начисления расходы, принимаемые для целей налогообложения прибыли, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся (п. 1 ст. 272 НК РФ) Поскольку стоимость объекта полностью погашена, то расхода, связанного со списанием недоначисленной амортизации, не возникает. Но затраты организации, осуществленные при ликвидации самортизированного основного средства, можно учесть при исчислении налога на прибыль. Причем признаются не только затраты, произведенные самой компанией, но и связанные с оплатой соответствующих услуг сторонних организаций. Ведь не всегда фирма может самостоятельно демонтировать и утилизировать ликвидируемый объект.

Как уже говорилось, списание основного средства производится на основании приказа руководителя и акта о списании, подписанного членами комиссии. При этом акт о списании объекта может быть полностью оформлен только после завершения работ по ликвидации.

При разборке основного средства нередко остаются материалы, агрегаты и узлы, пригодные для дальнейшего использования либо для сдачи в утиль или металлолом. Стоимость подобных материальных ценностей учитывается в составе внереализационных доходов (п. 13 ст. 250 НК РФ). Исключение составляют случаи, предусмотренные (п.п. 18 п.1 ст.251 НК РФ). Датой признания таких доходов является дата подписания акта о ликвидации амортизируемого имущества (подп. 8 п. 4 ст. 271 НК РФ). При этом в акте отражаются сведения о материальных ценностях, полученных при демонтаже и разборке объекта. Напомним, что сумма указанного внереализационного дохода рассчитывается как текущая рыночная стоимость полученных материалов (п. 5 ст. 274 и п. 1 ст. 40 НК РФ).

Факт возникновения дохода не зависит от того, будут оприходованные материалы, полученные в результате ликвидации актива, в дальнейшем использованы в хозяйственной деятельности или нет (см. письмо Минфина России от 19.05.2008 № 03-03-06/2/58).

Впоследствии при использовании рассматриваемых материальных ценностей в хозяйственной деятельности компания сможет учесть их стоимость в составе материальных расходов в сумме, равной величине налога, исчисленного с дохода, указанного в пункте 13 статьи 250 НК РФ (учтенного при оприходовании этих ценностей). Об этом говорится в пункте 2 статьи 254 НК РФ2.

Списание самортизированных ОС

У организации есть на балансе основные средства, полностью самортизированные. Организация ими не пользуется, поскольку они поломаны и ремонтировать их бессмысленно. Может ли она списать эти основные средства со своего учета (НДС и налог на прибыль)?

27.06.2016

Стоимость объекта ОС, который выбывает или не способен приносить экономические выгоды (доход) в будущем, подлежит списанию с бухгалтерского учета (п. 29 ПБУ 6/01, утв. приказом Минфина России от 30.03.2001 № 26н (далее — ПБУ 6/01); п. 75 Методических указаний, утв. приказом Минфина России от 13.10.2003 № 91н (далее — Методические указания)). При этом выбытие объекта ОС имеет место, в частности, в случаях прекращения его использования вследствие морального или физического износа; ликвидации при аварии, стихийном бедствии и иной чрезвычайной ситуации; частичной ликвидации при выполнении работ по реконструкции и иных случаях.

Таким образом, организация может списать с учета объекты ОС, не пригодные к использованию и ремонту.

Порядок списания ОС в бухгалтерском учете предполагает проведение определенных процедур (п. 77—80 Методических указаний).

В частности, для определения целесообразности (пригодности) дальнейшего использования объектов ОС, а также для оформления документации при выбытии указанных объектов приказом руководителя создают комиссию (п. 77 Методических указаний).

Следует иметь в виду, что акт о списании объекта ОС с отражением финансового результата от ликвидации может быть полностью составлен только после завершения ликвидации объекта основных средств (письмо Минфина России от 21.10.2008 № 03-03-06/1/592).

Унифицированные формы актов на списание основных средств — № ОС-4, № ОС-4а и № ОС-4б (утв. пост. Госкомстата России от 21.01.2003 № 7).

Вместе с тем с 1 января 2013 года формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению (информация Минфина России от 04.12.2012 № ПЗ-10/2012). С этой даты все формы первичных учетных документов определяет руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета (ч. 4 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ (далее — Закон № 402-ФЗ)). Однако при разработке собственных форм можно использовать в качестве образца унифицированные формы. Главное, чтобы документ содержал обязательные реквизиты, утвержденные законодательно (ст. 9 Закона № 402-ФЗ).

Доходы и расходы от списания с бухгалтерского учета объектов ОС отражают в бухгалтерском учете в отчетном периоде, к которому они относятся. Указанные доходы и расходы подлежат зачислению на счет прибылей и убытков в качестве прочих (п. 31 ПБУ 6/01; пп. 11, 15ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н).

Так, при ликвидации полностью самортизированного ОС в составе прочих расходов организации отражаются расходы (при их наличии), связанные со списанием ликвидируемого объекта основных средств (например, расходы по транспортировке, демонтажу, погрузке, упаковке, расходы на утилизацию и т. п.).

Если при демонтаже основного средства получены пригодные для дальнейшего использования детали (узлы, агрегаты), то их стоимость признают прочим доходом (п. 8 ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н).

Материальные ценности (МПЗ), которые остались от списания непригодных к восстановлению и дальнейшему использованию основных средств, приходуют по рыночной стоимости на дату списания объектов (п. 54 Положения по ведению бухгалтерского учета, утв.приказом Минфина России от 29.07.1998 № 34н; п. 79 Методических указаний).

Проведение оценки таких МПЗ и определение их текущей рыночной стоимости входит в компетенцию ранее упомянутой комиссии (п. 77 Методических указаний).

Принятие к учету МПЗ оформляют первичными документами. В качестве образцов при разработке таких документов можно использовать унифицированные формы: приходный ордер по форме № М-4, карточку учета материалов по форме № М-17 (утв. пост. Госкомстата России от 30.10.1997 № 71а).

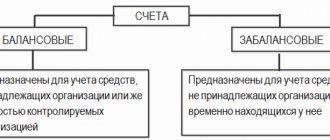

Для учета выбытия объектов основных средств к счету 01 «Основные средства» может открываться субсчет «Выбытие основных средств». В дебет этого субсчета переносят стоимость выбывающего объекта, а в кредит — сумму накопленной амортизации.

Порядок списания стоимости объекта ОС при его выбытии необходимо закрепить в учетной политике по бухгалтерскому учету.

При ликвидации основного средства в бухгалтерском учете формируют проводки:

ДЕБЕТ 01, субсчет «Выбытие основных средств» КРЕДИТ 01, субсчет «Основные средства в эксплуатации»

– отражена первоначальная стоимость ликвидируемого объекта;

ДЕБЕТ 02 КРЕДИТ 01, субсчет «Выбытие основных средств»

– списана сумма начисленной амортизации;

ДЕБЕТ 91, субсчет «Прочие расходы» КРЕДИТ 23 (60, 76, 70, 69, другие счета)

– отражены расходы, связанные со списанием ликвидируемого объекта основных средств;

ДЕБЕТ 10 КРЕДИТ 91, субсчет «Прочие доходы»

– оприходованы материальные ценности, полученные в результате ликвидации ОС.

Расходы на ликвидацию выводимых из эксплуатации основных средств признают внереализационными расходами (подп. 8 п. 1 ст. 265НК РФ).

При этом в состав внереализационных расходов включают, в частности, расходы на демонтаж, разборку, вывоз разобранного имущества.

Расходы, уменьшающие налоговую базу по налогу на прибыль, должны быть экономически обоснованы и документально подтверждены (п. 1 ст. 252 НК РФ).

Из вопроса следует, что объекты ОС непригодны для дальнейшего использования, а их ремонт экономически нецелесообразен. По нашему мнению, в такой ситуации расходы по ликвидации ОС можно считать экономически обоснованными.

Документальным же подтверждением служат такие документы, как акт на списание ОС, акты оказанных услуг, транспортные накладные (в случае привлечения сторонних организаций для работ по ликвидации ОС) и другие первичные документы.

Расходы признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты (п. 1 ст. 272, ст. 318—320 НК РФ).

Расходы на ликвидацию выводимых из эксплуатации ОС учитывают при определении базы по налогу на прибыль единовременно на дату подписания ликвидационной комиссией акта о выполнении работ по ликвидации основного средства (подп. 3 п. 7 ст. 272 НК РФ;письма Минфина России от 16.11.2010 № 03-03-06/1/726, от 09.07.2009 № 03-03-06/1/454). Аналогичный вывод представлен и в арбитражной практике (пост. Второго ААС от 28.03.2012 № 02АП-7881/11, Седьмого ААС от 05.05.2010 № 07АП-7191/09, от 12.02.2009 № 07АП-276/09).

Материалы (иное имущество), полученные при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств, включают в состав внереализационных доходов (п. 13 ст. 250 НК РФ). Оценка таких доходов должна быть произведена по рыночной цене (ст. 105.3, пп. 5, 6 ст. 274 НК РФ).

Налоговый кодекс не обязывает производить восстановление принятого к вычету «входного» НДС в случае списания основных средств как до истечения срока их полезного использования, так и после его истечения.

Законодательно установлен закрытый перечень операций, когда налогоплательщик должен восстановить суммы НДС, ранее принятые к вычету (п. 3 ст. 170 НК РФ).

Списание имущества по причине его выбытия вследствие порчи и (или) невозможности его дальнейшего использования (физического износа) в этом перечне не упомянуто. Следовательно, у налогоплательщика отсутствует обязанность по восстановлению ранее предъявленных к вычету сумм НДС по таким объектам.

Однако, по мнению Минфина России, суммы НДС, ранее принятые к вычету, по ОС, списываемым (ликвидируемым) до окончания срока амортизации, подлежат восстановлению. Объясняется это тем, что такие ОС перестают участвовать в осуществлении операций, признаваемых объектом обложения НДС (подп. 2 п. 3 ст. 170 НК РФ). Восстановление сумм налога должно производиться в том налоговом периоде, в котором происходит списание актива с учета. При этом суммы налога, подлежащие восстановлению, исчисляются исходя из остаточной (балансовой) стоимости без учета переоценки. Суммы НДС, подлежащие восстановлению по вышеуказанным ОС, учитывают в составе прочих расходов (ст. 264 НК РФ; письма Минфина России от 18.03.2011 № 03-07-11/61, от 29.01.2009 № 03-07-11/22, от 15.05.2008 № 03-07-11/194).

Судьи считают, что при ликвидации недоамортизированных основных средств не нужно восстанавливать НДС, после ликвидации основного средства оно не используется налогоплательщиком для осуществления каких-либо операций, как подлежащих, так и не подлежащих налогообложению. Налоговое законодательство не содержит норм, обязывающих налогоплательщика, списавшего с баланса основные средства по причине их непригодности к эксплуатации, восстановить суммы НДС в недоамортизируемой части (определения ВАС РФ от 15.07.2010 № ВАС-9903/09, от 29.01.2010 № ВАС-17594/08; пост. ФАС ЗСО от 10.10.2013 № Ф04-4404/13 по делу № А27-21600/2012, ФАС ДВО от 02.11.2011 № Ф03-4834/11 по делу № А73-13976/2010, ФАС ПО от 27.01.2011 по делу № А55-7952/2010, ФАС МО от 11.05.2010 № КА-А40/3807-10-2, Девятого ААС от 02.09.2009 № 09АП-14791/2009, от 21.08.2009 № 09АП-14016/2009).

В рассматриваемой же ситуации организация намеревается списать с учета полностью самортизированные и непригодные к использованию ОС. Остаточная их стоимость равна нулю. В такой ситуации, даже исходя из логики финансового ведомства, «входной» НДС по таким объектам компания восстанавливать не должна.

Материал подготовлен экспертами службы Правового консалтинга компании ГАРАНТ

Актуальная бухгалтерия

Разместить:

Комментарии

Бухгалтерский учет

Затраты, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции, относятся к прочим расходам (п. 11 ПБУ 10/99).

Порядок признания доходов и расходов, связанных со списанием объекта основных средств в бухучете, аналогичен порядку, применяемому при налогообложении прибыли. В соответствии с пунктом 31 ПБУ 6/01 доходы и расходы от данной операции отражаются в том отчетном периоде, к которому относятся.

Стоимость материалов, полученных при разборке и демонтаже ликвидируемых основных средств, отражается в прочих доходах (п. 7 ПБУ 9/99). Величина прочих доходов для целей бухгалтерского учета определяется так же, как и для целей налогообложения, — исходя из текущей рыночной стоимости оприходованных материальных ценностей (п. 9 ПБУ 5/01).

Как списать полностью самортизированное основное средство

Как отразить в учете организации списание полностью самортизированного объекта основных средств (далее — ОС) по причине физического износа и оприходование материалов, полученных при списании? Как определить цену возможного использования материалов, полученных от списания ОС?

Организация производит списание полностью самортизированного объекта ОС по причине физического износа по решению руководителя. Переоцененная стоимость ОС — 200 руб., накопленная амортизация за период эксплуатации — 200 руб.

В результате списания комиссией по амортизационной политике на склад оприходованы материалы (использование которых возможно в производственных целях организации) по цене возможного их использования на сумму 10 руб. Сумма числящегося по ОС добавочного фонда, образовавшегося в результате ранее проведенных переоценок, составляет 2 руб.

Документальное оформление

Каждая хозяйственная операция подлежит оформлению первичным учетным документом <*>.

Выбытие ОС в результате списания, в том числе в случае физического износа, оформляется актом о списании имущества <*>.

Материалы, использование которых возможно в производственных целях организации, приходуются на основании первичного учетного документа (например, накладной на внутреннее перемещение, акта оприходования материалов, полученных от списания ОС, либо акта о списании имущества и т.д.).

Данные формы документов разрабатываются организацией самостоятельно в соответствии с установленными законодательством требованиями и утверждаются учетной политикой организации <*>.

Бухгалтерский учет

Учет наличия и движения ОС организации, находящихся в эксплуатации, запасе, на консервации, осуществляется на счете 01 «Основные средства», а сведения об их амортизации — на счете 02 «Амортизация основных средств» <*>.

При выбытии ОС накопленные по ним за весь период эксплуатации суммы амортизации отражаются по дебету счета 02 «Амортизация основных средств» и кредиту счета 01 «Основные средства». Остаточная стоимость выбывающих ОС отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 01 «Основные средства», если иное не установлено законодательством <*>.

В рассматриваемой ситуации остаточная стоимость списанного ОС равна нулю, так как ОС полностью самортизировано и его переоцененная стоимость равна сумме накопленной амортизации. Следовательно, бухгалтерская проводка на списание остаточной стоимости ОС в бухучете организации не делается.

Стоимость материалов, полученных при выбытии ОС, отражается по дебету счета 10 «Материалы» и кредиту счета 91 «Прочие доходы и расходы» (субсчет 91-1 «Прочие доходы») <*>.

Доходы, образующиеся в результате оприходования на склад материалов при списании ОС, включаются в состав доходов по инвестиционной деятельности на дату их оприходования <*>.

Сумма числящегося по выбывающему ОС добавочного фонда, образовавшегося в результате ранее проведенных его переоценок, отражается по дебету счета 83 «Добавочный капитал» и кредиту счета 84 «Нераспределенная прибыль (непокрытый убыток)» <*>.

Материалы, поступившие на склад от списания ОС и предназначенные для использования в дальнейшем в производственных целях организации, принимаются к бухучету по фактической себестоимости, которая определяется по ценам возможного их использования. При этом цена возможного использования материалов определяется исходя из стоимости аналогичных материалов, числящихся в бухучете организации, с учетом степени их пригодности к эксплуатации <*>.

Для оценки материалов организация может воспользоваться Положением N 615, которое устанавливает виды, методы, порядок проведения оценки имущества.

Юридические лица имеют право на проведение внутренней оценки принадлежащих им объектов оценки <*>.

Внутренняя оценка объекта оценки проводится на основании данных бухучета, информации о стоимости приобретения, строительства объекта оценки или стоимости аналогичных объектов согласно методам оценки, указанным в п. 3 Положения N 615 <*>.

По результатам проведения внутренней оценки составляется акт о внутренней оценке, к которому прилагаются документы, использованные для оценки <*>.

Иными словами, по мнению автора, цена возможного использования материалов в рассматриваемой ситуации может быть определена организацией:

исходя из стоимости аналогичных материалов, числящихся в бухучете организации, с учетом степени их пригодности к эксплуатации;

исходя из сведений изготовителей, поставщиков, субъектов торговли о стоимости идентичных или аналогичных материалов с учетом степени их износа (пригодности к эксплуатации);

исходя из сведений, размещенных на сайтах в глобальной компьютерной сети Интернет, на идентичные или аналогичные материалы, бывшие в употреблении, и т.д.

НДС

Объектами обложения НДС признаются обороты по реализации товаров (работ, услуг), имущественных прав на территории Республики Беларусь <*>.

Списание объекта ОС не является отчуждением, и соответственно у организации не возникает объекта обложения НДС <*>.

Налог на прибыль

Стоимость оприходованных материалов включается в состав внереализационных доходов не позднее даты их получения <*>.

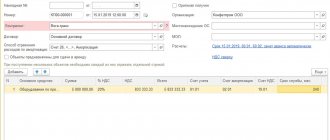

Таблица бухгалтерских записей

| Содержание операций | Дебет | Кредит | Сумма, руб. | Первичный документ |

| Отражено списание накопленной амортизации при списании ОС | 02 | 01 | 200 | Акт о списании имущества, инвентарная карточка учета объекта основных средств, бухгалтерская справка-расчет |

| Отражено оприходование материалов, полученных при списании ОС <*> | 10 | 91-1 | 10 | Акт о списании имущества, бухгалтерская справка-расчет, накладная на внутреннее перемещение, акт оприходования материалов, полученных от разборки и т.д. |

| Отражена сумма числящегося по ОС добавочного фонда, образовавшегося в результате ранее проведенных переоценок | 83 | 84 | 2 | Бухгалтерская справка-расчет |

| ——————————— <*> Учитывается при исчислении налога на прибыль в составе внереализационных доходов <*>. | ||||

Читайте этот материал в ilex >>*

* по ссылке Вы попадете в платный контент сервиса ilex

Пример 1

На балансе ООО «Фаворит» имеется несколько объектов самортизированных основных средств. Причем первоначальная стоимость этих объектов полностью списана как в бухгалтерском, так и в налоговом учете. Для уточнения их технического состояния и определения возможного использования приказом директора была создана специальная комиссия. Комиссия обследовала состояние активов с нулевой остаточной стоимостью и определила, что моральное и физическое состояние одного из осмотренных объектов таково, что его следует ликвидировать. Частичную ликвидацию компания осуществила своими силами в июне 2009 года. Кроме того, для заключительного демонтажа и утилизации этого объекта ООО «Фаворит» воспользовалось услугами сторонней фирмы. Выполнение работ проводилось в два этапа, что подтверждено актами от 30.06.2009 и от 31.07.2009.

При демонтаже основного средства остались детали, которые можно использовать для ремонта производственного оборудования ООО «Фаворит». Данные материальные ценности были оприходованы на склад в июле 2009 года по рыночной стоимости 40 000 руб. и использованы в августе 2009 года.

Первоначальная стоимость списываемого основного средства — 800 000 руб. Затраты компании на демонтаж основного средства составили 35 000 руб., кроме того, стоимость работ фирмы, привлеченной для утилизации списываемого актива, — 180 000 руб. (без учета НДС), а также стоимость каждого этапа работ — 90 000 руб. (без учета НДС) .

Акт по форме № ОС-4 составлен и подписан после завершения всех работ по ликвидации объекта, то есть в июле 2009 года. Согласно ему данное основное средство было списано с учета.

В налоговом учете расходы на услуги сторонней фирмы, привлеченной к разборке ликвидируемого объекта, организация учитывает на основании актов выполненных работ в июне и июле 2009 года по 90 000 руб. соответственно. Затраты на частичную разборку объекта, осуществленную собственными силами, в размере 35 000 руб. ООО «Фаворит» признало на основании акта о списании, то есть в июле 2009 года.

В июле организация отразила внереализационный доход в сумме 40 000 руб. в виде стоимости оприходованных деталей. При их использовании в хозяйственной деятельности в августе 2009 года компания включила в состав расходов 8000 руб. (40 000 руб. × 20%).

В бухгалтерском учете стоимость деталей, полученных при ликвидации основного средства и впоследствии использованных в производстве, признается в расходах в полной сумме. Согласно пункту 7 ПБУ 18/02 в бухучете необходимо отразить постоянное налоговое обязательство в сумме 6400 руб. [(40 000 руб. — 8000 руб.) × 20%]. Перечисленные операции отражаются следующими записями:

в июне 2009 года:

- дебет 01 субсчет «выбытие основных средств» кредит 01 субсчет «основные средства в эксплуатации» 800 000 руб. — списана первоначальная стоимость ликвидируемого основного средства

- дебет 02 кредит 01 субсчет «выбытие основных средств» 800 000 руб. — списана амортизация, начисленная по ликвидируемому объекту

- дебет 91-2 кредит 69, 70 35 000 руб. — учтены работы по демонтажу, выполненные своими силами

- дебет 91-2 кредит 60 90 000 руб. — принят к учету первый этап работ по демонтажу и утилизации, выполненных подрядчиком

в июле 2009 года:

- дебет 91-2 кредит 60 90 000 руб. — принят к учету второй этап работ по демонтажу и утилизации, выполненных подрядчиком

- дебет 10 кредит 91-1 40 000 руб. — оприходованы детали, полученные при демонтаже основного средства

в августе 2009 года:

- дебет 20 кредит 10 40 000 руб. — списана в производство стоимость деталей, полученных в результате демонтажа основного средства

- дебет 99 кредит 68 субсчет «расчеты по налогу на прибыль» 6400 руб. — учтено постоянное налоговое обязательство

Продажа основного средства

Тот факт, что основное средство полностью самортизировано, не означает, что этот актив не может использоваться в деятельности организации. Ведь пригодность объекта к эксплуатации определяется его технико-экономическими показателями. И если эти показатели не отвечают требованиям, предъявляемым одним предприятием, они могут подойти другому. Поэтому есть шанс продать устаревшее оборудование. В данном случае объект основных средств также подлежит списанию с учета (п. 76 Методических указаний).

Документальное оформление

Продажа основного средства (его выбытие по иным основаниям) оформляется соответствующими первичными учетными документами (п. 7 Методических указаний).

Так, для отражения выбытия актива применяется акт приема-передачи по форме № ОС-1, а если выбывает здание или сооружение — (п. 81 Методических указаний). Документ составляется не менее чем в двух экземплярах, по одному для каждой из сторон. К оформлению акта предъявляются обычные требования: все графы должны быть заполнены и документ подписан членами комиссии. В разделе 1 акта, который заполняется на основании данных передающей стороны, указываются сведения о выбывающем объекте, в том числе сумма амортизации, начисленная с начала эксплуатации.

Передача организацией объекта основных средств в собственность других лиц оформляется актом приема-передачи основных средств по форме № ОС-1 [комментарий: Продажа основного средства] Операции по поступлению основных средств в организацию, их внутреннему перемещению и выбытию относятся к операциям по движению основных средств [/комментарий]/

Раздел 2 акта по форме № ОС-1 заполняется только организацией-покупателем в одном экземпляре (то есть продавец его не заполняет).

В акте обязательно отражается информация, характеризующая продаваемый объект, а также проставляется отметка бухгалтерии о том, что в инвентарной карточке зафиксировано выбытие актива. Запись производится на дату утверждения акта руководителями компаний продавца и покупателя и заверяется подписью главного бухгалтера организации продавца. На основании данного акта в бухучете продавца отражается списание основного средства.

Инвентарная карточка по проданному основному средству прилагается к акту приема-передачи. Об изъятии инвентарной карточки на выбывший объект делается отметка в документе, открываемом по местонахождению объекта.

Налог на прибыль

Выручка от продажи основных средств, в том числе полностью самортизированных, признается доходом от реализации (п. 1 ст. 249 НК РФ). При этом налоговое законодательство предоставляет компании право уменьшить полученный доход на остаточную стоимость амортизируемого имущества (подп. 1 п. 1 ст. 268 НК РФ). Если остаточная стоимость актива равна нулю, это не значит, что у фирмы отсутствуют расходы при его продаже. Компания может уменьшить доход на расходы, непосредственно связанные с его реализацией (п. 1 ст. 253 и п. 1 ст. 268 НК РФ). Подобными расходами являются, например, затраты на оценку, хранение или доставку объекта основных средств.

При продаже объекта основных средств вместе с ним передается и соответствующая техническая документация, о чем указывается в акте приема-передачи. Ведь покупатель не сможет правильно эксплуатировать объект без необходимых инструкций Предположим, расходы, связанные с реализацией основного средства, превышают выручку от его продажи, тогда разницу между этими величинами можно признать убытком от продажи, который учитывается для целей налогообложения в составе прочих расходов. Основание — пункт 3 статьи 268 НК РФ. Напомним, что согласно названной норме полученный убыток списывается равномерно в течение оставшегося срока полезного использования актива. Однако срок полезного использования самортизированного основного средства выработан полностью. Следовательно, сумма убытка признается единовременно.

Глава 25 Налогового кодекса позволяет налогоплательщику единовременно учитывать в составе расходов часть стоимости основного средства при его вводе в эксплуатацию (амортизационная премия). Соответствующие положения установлены в абзаце 2 пункта 9 статьи 258 НК РФ3.

Об особенностях применения амортизационной премии в 2009 году читайте в статье «Как применять амортизационную премию в 2009 году» // РНК, 2009, № 8. — Примеч. ред. Допустим, организация продает полностью самортизированное основное средство, в отношении которого ранее была применена амортизационная премия. Тогда нужно учитывать требования, содержащиеся в абзаце 4 пункта 9 статьи 258 НК РФ. Так, если продаваемый актив использовался организацией менее пяти лет, то амортизационную премию необходимо восстановить и включить в налоговую базу по налогу на прибыль. Естественно, речь идет об объектах с коротким сроком эксплуатации, то есть включенных в первую — третью амортизационные группы.

С 1 января 2009 года размер амортизационной премии составляет для основных средств, относящихся к третьей — седьмой амортизационным группам, не более 30%, для остальных ОС — не более 10% стоимости Восстановленная амортизационная премия включается в состав внереализационных доходов в том отчетном (налоговом) периоде, в котором реализуется основное средство. Аналогичные разъяснения даны в письме Минфина России от 30.04.2009 № 03-03-06/1/291. Причем сумму восстановленной амортизационной премии нельзя учесть в составе расходов ни в периоде восстановления, ни позднее. Такое мнение высказал Минфин России в письмах от 16.03.2009 № 0303-05/37 и от 16.03.2009 № 03-03-06/2/142.

При восстановлении амортизационной премии пересчет суммы начисленной амортизации за предыдущие налоговые периоды (до реализации объекта) не производится Рассматриваемый порядок восстановления амортизационной премии применим не только к стоимости основного средства, но и к затратам по его реконструкции, модернизации и иным улучшениям.

Проблема сроков полезного использования основных средств.

Стандарт МСФО (IAS) 16 «Основные средства» определяет срок полезного использования (или полезный ресурс актива, от англ. ‘useful life’) так:

- Период, в течение которого, как ожидается, компания сможет использовать актив; или

- Количество продукции или аналогичных единиц, которые, как ожидается, будут получены от актива компанией.

[см. определение в параграфе IAS 16:6]

Это не потенциальный ресурс актива или экономический срок эксплуатации актива. Эти два показателя часто отличаются!

Например, обычный экономический срок эксплуатации автомобиля составляет 4 года, но политика компании заключается в обновлении автопарка каждые 2 года. В этом случае полезный ресурс автомобиля составляет всего 2 года.

Или, например, экономический срок эксплуатации машины составляет 6 лет, но через 3 года эксперты компании решают, что машину можно использовать еще 5 лет. В этом случае общий срок полезного использования составляет 8 лет.

Стандарт МСФО (IAS) 16 требует, чтобы компании пересматривали срок полезного использования активов, по крайней мере, 1 раз в год по окончании каждого финансового года.

[см. параграф IAS 16:51]

Многие компании просто забывают об этом!

Они просто начисляют годовую амортизацию на основе ставок, определенных для некоторой группы активов, и все.

Они не пересматривают ежегодно сроки полезного использования своих активов, и в результате они, в конечном итоге, используют в производственном процессе полностью самортизированные активы.

Бухгалтерский учет

Поступления от продажи основного средства признаются прочими доходами организации (п. 7 ПБУ 9/99). При этом остаточная стоимость выбывающего объекта списывается с бухгалтерского учета в прочие расходы организации (п. 11 ПБУ 10/99). Также к прочим расходам относятся и затраты, связанные с продажей основного средства. Понятно, что при реализации самортизированного объекта расходы в виде остаточной стоимости отсутствуют.

Обратите внимание: в бухучете не предусмотрено применение амортизационной премии. Соответственно, если в налоговом учете при продаже основного средства амортизационная премия восстанавливается, в бухучете необходимо применить положения ПБУ 18/02 и отразить постоянную разницу, что приводит к появлению постоянного налогового обязательства (п. 4 и 7 ПБУ 18/02).

Пример 2

У ООО «Альфа» на балансе имеется смортизированное оборудование. Комиссия, назначенная приказом генерального директора ООО «Альфа», установила, что его можно продать. Указанное основное средство относится к первой амортизационной группе, его первоначальная стоимость — 200 000 руб. Актив был принят к учету 1 февраля 2009 года и полностью самортизирован в апреле 2010 года. В целях налогообложения прибыли организация при принятии объекта к учету применила амортизационную премию в размере 10%, что составило 20 000 руб. Допустим, основное средство было продано в мае 2010 года за 82 600 руб. (включая НДС 12 600 руб.).

Поскольку на момент продажи имущество использовалось организацией менее пяти лет, амортизационную премию необходимо восстановить. То есть в налоговом учете в мае 2010 года в составе доходов нужно учесть 90 000 руб. (82 600 руб. — 12 600 руб. + 20 000 руб.).

На сумму восстановленной амортизационной премии организация начислит постоянное налоговое обязательство в размере 4000 руб. (20 000 руб. × 20%).

В бухгалтерском учете при продаже объекта будут сделаны следующие проводки:

- Дебет 01 субсчет «выбытие основных средств» кредит 01 субсчет «основные средства в эксплуатации» 200 000 руб. — списана первоначальная стоимость реализуемого основного средства

- Дебет 02 кредит 01 субсчет «выбытие основных средств» 200 000 руб. — списана амортизация, начисленная по реализуемому объекту основных средств

- Дебет 62 кредит 91-1 82 600 руб. — отражен доход от реализации основного средства

- Дебет 91-2 кредит 68 субсчет «расчеты по ндс» 12 600 руб. — начислен ндс

- Дебет 99 кредит 68 субсчет «расчеты по налогу на прибыль» 4000 руб. — отражено постоянное налоговое обязательство

Внесение основного средства в уставный капитал другого предприятия

Холодильник, ноутбук, станок и любой другой объект ОС правомерно вносить в уставный капитал вместо денег. Получить такой взнос может сторонняя компания, у которой учредители — юридические лица.

Такое выбытие ОС фиксируют в акте ОС-1. НДС по данной операции восстанавливают.

Организация, делающая вклад, фиксирует его проводками:

Дебет 01 субсчет «Выбытие» Кредит 01 —первоначальная стоимость списана;

Дебет 02 Кредит 01 субсчет «Выбытие» — начисленная амортизация списана;

Дебет 58 Кредит 76 — зафиксированы финансовые вложения;

Дебет 76 Кредит 01 субсчет «Выбытие» — остаточная стоимость ОС списана со счетов;

Дебет 19 Кредит 68 — восстановлен НДС;

Дебет 58 Кредит 19 — НДС включен в стоимость финвложений;

Дебет 76 Кредит 91 — зафиксирован доход, возникший в результате превышения установленной цены вклада над остаточной стоимостью;

Дебет 91 Кредит 76 — зафиксирован расход, возникший в результате превышения остаточной стоимости над установленной ценой вклада.

Принятый вклад сторонняя организация отразит у себя в учете соответствующими проводками.

Источник

Учет результатов переоценки при списании объекта

Особую группу основных средств составляют объекты, которые переоценивались, поскольку их стоимость отличается от первоначальной (абз. 3 п. 15 ПБУ 6/01). Поэтому при списании подобных основных средств с учета необходимо списать и суммы их переоценки (абз. 7 п. 15 ПБУ 6/01). Порядок списания сумм переоценки вследствие ликвидации или продажи основного средства одинаков.

Как правило, переоценка заключается в увеличении первоначальной стоимости основного средства и сумм начисленной по нему амортизации (дооценка). Уменьшать стоимость активов и тем самым демонстрировать использование некачественного оборудования компании невыгодно. Ведь только у некачественного и морально устаревшего оборудования рыночная стоимость уменьшается так стремительно, что его приходится уценивать.

Напомним, что при проведении дооценки в бухгалтерском учете не появляется дохода, так как сумма дооценки относится на увеличение добавочного капитала. Соответственно при выбытии объекта не возникает и расхода, сумма его дооценки переносится с добавочного капитала в нераспределенную прибыль компании. Обратите внимание: результаты переоценки отражаются только в бухгалтерском учете, ведь налоговым законодательством такая операция не предусмотрена. Поэтому при списании с учета полностью самортизированного основного средства в налоговом учете никаких записей не производится. Правила ПБУ 18/02 в этом случае также не применяются, поскольку списание с учета сумм переоценки не влияет на расчеты по налогу на прибыль.

Документальное оформление

Так же, как и другие хозяйственные операции, модернизация объектов основных средств оформляется первичными документами. Комплект документов, который необходимо оформить при проведении модернизации, аналогичен документам, составляемым при проведении ремонтов (см. врезку на с. 38). Единственное исключение — не надо заполнять дефектную ведомость, ведь доработка производится не в целях устранения поломки основного средства, а для улучшения его технико-экономических показателей.

По окончании работ по модернизации основного средства суммы понесенных затрат указываются в инвентарной карточке по данному объекту. Порядок ведения инвентарных карточек зависит от выбранного компанией метода учета затрат на улучшение эксплуатационных показателей основных средств (п. 43 Методических указаний).

Налог на прибыль

Первоначальная стоимость основного средства изменяется в случае модернизации соответствующих объектов (п. 2 ст. 257 НК РФ). Поэтому так важно правильно квалифицировать проведенные работы — это ремонт или модернизация. В первом случае стоимость актива не изменяется и все понесенные затраты учитываются при расчете прибыли единовременно. Во втором — стоимость объекта увеличивается на сумму произведенных затрат на модернизацию.

К операциям по модернизации относятся работы, вызванные изменением технологического или служебного назначения объекта основных средств. Это следует из пункта 2 статьи 257 НК РФ

После проведенной модернизации компания может увеличить срок полезного использования основного средства, но только в пределах сроков, установленных для той амортизационной группы, в которую он был включен при вводе в эксплуатацию. Если же для объекта был установлен максимальный срок полезного использования, то данный срок не увеличивается. Указанный порядок применим и к полностью самортизированным объектам основных средств (см. письма Минфина России от 13.03.2006 № 03-03-04/1/216 и 02.03.2006 № 03-03-04/1/168).

Увеличение срока полезного использования основного средства в результате модернизации — право, а не обязанность налогоплательщика Скорее всего, организация не будет увеличивать срок полезного использования полностью самортизированного объекта. Значит, сумму амортизации следует рассчитывать по нормам, установленным при вводе этого объекта в эксплуатацию.

Предположим, после модернизации организация все-таки увеличила срок полезного использования объекта. Тогда сумма амортизации рассчитывается исходя из нового срока полезного использования.

Амортизация по модернизированному объекту основных средств начисляется с 1-го числа месяца, следующего за месяцем окончания модернизации (абз. 2 п. 2 ст. 259 НК РФ). Сумма начисленной амортизации признается в составе расходов ежемесячно (подп. 3 п. 2 ст. 253 и п. 3 ст. 272 НК РФ).

Какой же способ лучше всего выбрать?

В большинстве случаев, гораздо удобнее пересматривать оценочные сроки полезного использования в каждом финансовом году и признавать изменения в бухгалтерской оценке, вместо того, чтобы менять учетную политику только с целью немедленного эффекта.

В перспективе модель переоценки не подходит для машин, используемых в производственном процессе, особенно когда они имеют узкоспециализированный характер, и их основная роль заключается в производстве других активов, а не в приросте капитала, возникающем в результате изменения их рыночных цен.

Бухгалтерский учет

В бухучете при модернизации основных средств изменяется их первоначальная (восстановительная) стоимость (п. 14 ПБУ 6/01). Возможно и увеличение срока полезного использования модернизированного объекта (п. 20 ПБУ 6/01). Но в этом случае пределы срока полезного использования не ограничены, компания вправе установить их самостоятельно. Начисление амортизации производится с 1-го числа месяца, следующего за месяцем признания расходов на модернизацию (п. 21 ПБУ 6/01). Суммы начисленной амортизации являются расходами по обычным видам деятельности (п. 5 ПБУ 10/99) и признаются в учете ежемесячно.

В бухучете под модернизацией понимается улучшение (повышение) первоначально принятых нормативных показателей функционирования объекта основных средств (п. 20 ПБУ 6/01)

В отличие от налогового в бухгалтерском учете сумма амортизации определяется исходя из остаточной стоимости объекта с учетом расходов на модернизацию и оставшегося срока полезного использования (п. 60 Методических указаний). Различный порядок учета приводит к образованию временных разниц и соответственно отложенного налога на прибыль (п. 8 и 9 ПБУ 18/02).

Как исправить ситуацию со сроком полезного использования?

В этой ситуации можно предложить два возможных корректирующих действия.

Способ 1. Пересмотр сроков полезного использования в каждом финансовом году.

Полезный ресурс актива — это учетная оценка. И если вы обнаружите, что она отличается от того, что вы оценили изначально, вам необходимо учесть это изменение в соответствии со стандартом МСФО (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки».

Это означает, что вы просто устанавливаете новый оставшийся срок полезной службы, берете балансовую стоимость и признаете стоимость амортизации исходя из балансовой стоимости и нового оставшегося срока полезной службы.

Пересмотренные амортизационные отчисления = Балансовая стоимость (на дату пересмотра) / Оставшийся срок полезной службы

Пересмотр срока полезной службы за предыдущие периоды не допускается! МСФО (IAS) 8 требует перспективного применения изменений в бухгалтерских оценках и учетной политике (т.е., сейчас и в будущем).

[см. определение в параграфе IAS 8:5]

Теперь вы можете просить: что делать, если балансовая стоимость моих активов (чистая балансовая стоимость) равна нулю?

Если вы регулярно проверяли и пересматривали полезный ресурс активов в прошлом и в течение текущего отчетного периода, и обнаружили, что хотите использовать активы еще дольше, тогда делать нечего. Остается только оставить эти активы как есть, и стараться избегать этой ситуации в будущем.

Однако, если вы действительно забыли пересмотреть срок полезного использования в предыдущем отчетном периоде, при применении МСФО (IAS) 16 это приводит к бухгалтерской ошибке.

Если эта ошибка является существенной, вы должны исправить ее ретроспективно в соответствии с МСФО (IAS) 8. Это означает пересчет предыдущих периодов с использованием пересмотренного оценочного срока полезного использования. Это означает большой объем работы!

[см. параграф IAS 8:22]

Пример 3

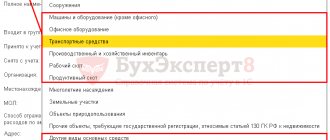

В марте 2007 года ООО «Фортуна» ввело в эксплуатацию оборудование. В бухгалтерском и налоговом учете первоначальная стоимость данного объекта — 180 000 руб., был установлен срок полезного использования — 25 месяцев (вторая амортизационная группа), использовался линейный метод начисления амортизации. В апреле 2009 года основное средство было полностью самортизировано. В результате обследования оборудования комиссия пришла к выводу, что для его дальнейшего использования целесообразно провести модернизацию с целью улучшения его технических характеристик. Руководитель компании издал приказ о проведении соответствующих работ силами подрядной организации, стоимость работ — 120 000 руб. (без учета НДС). Работы по модернизации выполнены в мае 2009 года, значит, амортизация начисляется с июня 2009 года.

В налоговом учете организация после модернизации не увеличила срок полезного использования оборудования. То есть амортизация рассчитывается исходя из нормы, установленной при вводе объекта в эксплуатацию, — 4% (1 ÷ 25 мес. × 100%), а также новой первоначальной стоимости — 300 000 руб. (180 000 руб. + 120 000 руб.). Ежемесячная сумма амортизации после модернизации равна 12 000 руб. (300 000 руб. × 4%). Таким образом, расходы будут учитываться в течение 10 месяцев (120 000 руб. ÷ 12 000 руб./мес.).

В бухгалтерском учете после модернизации срок полезного использования объекта увеличен на 20 месяцев. Ежемесячная сумма амортизации рассчитывается исходя из остаточной стоимости, равной расходам на модернизацию (120 000 руб.), и оставшегося срока полезного использования — 20 месяцев. Ее сумма равна 6000 руб. (120 000 руб. ÷ 20 мес.). В бухгалтерском учете организации были сделаны такие записи:

в мае 2009 года:

- дебет 08 кредит 60 120 000 руб. — отражены затраты на модернизацию объекта основных средств силами сторонней организации

- дебет 01 кредит 08 120 000 руб. — увеличена первоначальная стоимость объекта основных средств на сумму затрат на модернизацию; ежемесячно с июня 2009 года по январь 2011 года

- дебет 20 кредит 02 6000 руб. — начислена амортизация по модернизированному объекту основных средств

В бухгалтерском и налоговом учете одна и та же сумма включается в состав расходов в течение разного периода времени. Поскольку для целей налогообложения прибыли ежемесячно амортизация начисляется в большей сумме, в бухучете образуется налогооблагаемая временная разница. Следовательно, необходимо отразить отложенное налоговое обязательство (п. 12 и 15 ПБУ 18/02). Оно начисляется ежемесячно по 1200 руб. [(12 000 руб. — 6000 руб.) × 20%] в течение десяти месяцев, то есть до окончания амортизации в налоговом учете. Общая величина отложенного налогового обязательства составит 12 000 руб. (1200 руб. × 10 мес.).

С 11-го и по 12-й месяц включительно отложенное налоговое обязательство будет постепенно уменьшаться и на момент окончания амортизации в бухучете полностью погасится.

Данные операции отражаются следующими записями:

ежемесячно с июня 2009 года по март 2010 года:

- дебет 68 субсчет «расчеты по налогу на прибыль» кредит 77 1200 руб. — начислено отложенное налоговое обязательство

ежемесячно с апреля 2009 года по январь 2011 года:

- дебет 77 кредит 68 субсчет «расчеты по налогу на прибыль» 1200 руб. — погашено отложенное налоговое обязательство

Возможна и обратная ситуация, когда в бухгалтерском учете модернизированный объект будет амортизироваться быстрее, чем в налоговом. Тогда образуются вычитаемые временные разницы и соответственно отложенный налоговый актив (п. 11 и 14 ПБУ 18/02).