Невзирая на экономические трудности, жилищное строительство набирает обороты, возвращаясь к докризисному уровню. Для финансирования строительства многоквартирного дома застройщики привлекают средства граждан по договорам участия в долевом строительстве. Правовые основы такой деятельности установлены Федеральным законом от 30 декабря 2004 г. № 214-ФЗ (далее – Закон № 214-ФЗ).

У бухгалтеров применение этого закона порождает немало вопросов. Среди них: как вести учет, если застройщик возводит дом своими силами? Ситуация весьма распространенная, особенно в регионах. Но в плане налогообложения неоднозначная. Постановление Пленума Высшего Арбитражного Суда РФ от 11 июля 2011 г. № 54 «О некоторых вопросах разрешения споров, возникающих из договоров по поводу недвижимости, которая будет создана или приобретена в будущем» (далее — Постановление № 54) не добавило ясности.

Разъяснения «высших» судей распространяются на налоговые споры. Об этом свидетельствует письмо ФНС России от 22 сентября 2011 г. № СА-4-7/15581. Оно предписывает налоговым инспекциям использовать Постановление № 54 в работе. И действительно, они начинают на него ссылаться. Впрочем, пока безуспешно. Пример тому — постановление ФАС Восточно-Сибирского округа от 15 апреля 2013 г. по делу № А78-3003/2012.

Попытаемся применить Постановление № 54 (п. 11) и мы — в качестве налогоплательщиков, в своих интересах. Оно гласит: положения Закона № 214-ФЗ являются специальными по отношению к положениям ГК РФ о купле-продаже будущей вещи.

Берем этот тезис (ст. 431 ГК РФ) «на вооружение».

Совмещение функций – это заблуждение

На основании Закона № 214-ФЗ (п. 1 ст. 4) по договору участия в долевом строительстве застройщик обязуется своими силами и (или!) с привлечением других лиц построить многоквартирный дом. После получения разрешения на ввод дома в эксплуатацию, застройщик должен передать объект долевого строительства участнику долевого строительства (в просторечье – дольщику).

Когда застройщик привлекает для строительства генерального подрядчика – особых споров его налогообложение не вызывает.

Но предположим, застройщик выбрал иной путь: он намерен возвести дом «хозяйственным способом». Для этого необходимы свидетельства о допуске к видам работ, которые влияют на безопасность объектов капитального строительства (п. 2 ст. 52 ГрК РФ). Разумеется, такими документами он обзавелся.

Из договора дольщики могут и не узнать, каким именно способом застройщик собирается возводить дом. Но информация о перечне подрядчиков, осуществляющих основные строительно-монтажные и другие работы, должна быть отражена в проектной декларации (п.п. 1 и 4 ст. 19, подп. 10 п. 1 ст. 21, Закона № 214-ФЗ). То есть «шило в мешке не утаить».

Если застройщик не заключает договоры строительного подряда, а выполняет строительно-монтажные работы самостоятельно, то подрядчиков у него не имеется. Как обозначить его статус?

Распространено мнение, что при этом застройщик выступает подрядчиком (п. 1 ст. 740 ГК РФ) «по совместительству». То есть совмещает две функции в строительном процессе. Но такая формулировка некорректна…

Распространено мнение, что при этом застройщик выступает подрядчиком (п. 1 ст. 740 ГК РФ) «по совместительству». То есть совмещает две функции в строительном процессе. Но такая формулировка некорректна. Во-первых, застройщик не может вступить в отношения подряда с самим собой. А во-вторых, договоров на выполнение строительных работ он не заключал и с дольщиками.

Здесь нам на помощь как раз и придет Постановление № 54. Опираясь на разъяснения представителей Высшего Арбитражного Суда РФ, позволительно утверждать, что при таких обстоятельствах сделку с дольщиком можно рассматривать как договор купли-продажи будущей вещи. А именно, статья 455 Гражданского кодекса гласит: договор может быть заключен на куплю-продажу не только товара, имеющегося в наличии у продавца в момент заключения договора, но и товара, который будет создан продавцом в будущем, если иное не вытекает из характера товара. В данном случае товар – это объекты долевого строительства, то есть помещения в многоквартирном доме.

Обратите внимание: факт создания продавцом товара не переводит его в категорию подрядчика. Следовательно, существуют два различных пути получения товара, не существующего на дату сделки:

- по договору купли продажи;

- по договору подряда.

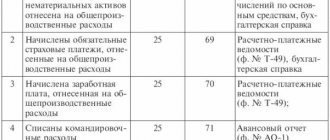

Расходы

Затраты на строительство жилого дома отражайте по мере их возникновения и накапливайте по дебету счета 08-3 нарастающим итогом с начала строительства. При этом застройщик делает следующие записи:

Дебет 08-3 Кредит 60 – учтена в составе расходов на строительство стоимость работ, выполненных подрядчиком;

Дебет 19 Кредит 60 – учтен предъявленный подрядчиком НДС.

Входной НДС со стоимости подрядных работ отнесите на расходы по строительству жилого дома:

Дебет 08-3 Кредит 19 – учтен в составе расходов на строительство входной НДС со стоимости работ, выполненных подрядчиком.

Расходы по оказанию услуг дольщикам застройщик отражает в бухучете в общем порядке по правилам ПБУ 10/99 как затраты на содержание службы застройщика (п. 5 ПБУ 10/99). Все затраты застройщик признает в тех периодах, в которых они возникли (п. 16–18 ПБУ 10/99). Учет этих расходов, как правило, ведется на счете 26 «Общехозяйственные расходы», в дебет которого списываются прямые и косвенные расходы самого застройщика, связанные с оказанием услуг по организации строительства:

Дебет 26 Кредит 02 (10, 23, 25, 68, 69, 70, 76, 60…) – отражены расходы застройщика по организации строительства;

Дебет 19 Кредит 60 (76) – учтен входной НДС по расходам на оказание услуг застройщика по организации строительства.

Услуги застройщика по договорам участия в долевом строительстве НДС не облагаются (подп. 23.1 п. 3 ст. 149 НК РФ). Поэтому входной НДС по расходам, связанным с оказанием этой услуги, относите на затраты.

Дебет 26 Кредит 19 – отнесен на затраты входной НДС по расходам на оказание услуг застройщика по организации строительства.

Ситуация: как застройщику отразить в бухучете расходы на строительство жилого дома, в котором часть квартир принадлежит дольщикам, а часть построена за счет собственных средств застройщика и предназначена для продажи? Застройщик возводит жилой дом подрядным способом.

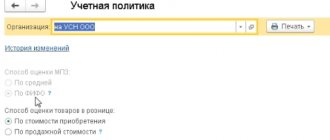

Порядок отражения в бухучете расходов на строительство жилого дома, построенного как за счет средств дольщиков, так и за счет собственных средств застройщика, в настоящее время нормативными актами по бухучету не урегулирован. Поэтому организация должна самостоятельно разработать этот порядок и закрепить его в учетной политике для целей бухучета (п. 7 ПБУ 1/2008).

Например, расходы в этом случае можно учитывать в следующем порядке. Застройщик накапливает затраты на строительство жилого дома по дебету счета 08-3 «Строительство объектов основных средств» нарастающим итогом с начала строительства (Инструкция к плану счетов, п. 2.3 Положения, утвержденного Минфином России от 30 декабря 1993 г. № 160). В бухучете эти операции отражаются проводками:

Дебет 08-3 Кредит 60 – учтена в составе расходов на строительство жилого дома стоимость работ, выполненных подрядчиком.

По окончании строительства застройщик определяет сумму капвложений отдельно по квартирам дольщиков и отдельно по квартирам на продажу. Эти величины можно рассчитать, например, исходя из показателя площади квартир. Для этого используйте формулы:

| Сумма капвложений, приходящаяся на квартиры дольщиков | = | Общая сумма капвложений | × | Общая площадь квартир дольщиков | : | Общая площадь всех квартир |

| Сумма капвложений, приходящаяся на квартиры для продажи | = | Общая сумма капвложений | × | Общая площадь квартир для продажи | : | Общая площадь всех квартир |

Расчеты оформите бухгалтерской справкой. На ее основании сделайте в учете проводку на сумму капвложений, которые относятся к квартирам, построенным для дольщиков:

Дебет 76 субсчет «Расчеты с дольщиками» Кредит 08-3 – списаны капвложения, которые относятся к квартирам, построенным для дольщиков.

Сумму капвложений, которые относятся к квартирам, построенным для продажи, нужно сразу распределить по квартирам, организовав аналитический учет на счете 43.

Сумму капвложений, относящихся к каждой квартире, рассчитайте по формуле:

| Сумма капвложений, приходящаяся на одну квартиру для продажи | = | Сумма капвложений, приходящаяся на все квартиры для продажи | × | Общая площадь одной квартиры для продажи | : | Общая площадь всех квартир для продажи |

Расчеты также оформите бухгалтерской справкой. На ее основании сделайте в учете проводку на сумму капвложений, которые относятся к каждой квартире, построенной для продажи:

Дебет 43 субсчет «Квартира №…» Кредит 08-3 – принята к учету готовая продукция (построенная квартира).

Такой способ учета затрат на строительство рекомендован Минфином России в письме от 18 мая 2006 г. № 07-05-03/02.

Пример отражения в бухучете застройщика распределения расходов на строительство жилого дома. Часть квартир финансируют дольщики, а часть – застройщик. Дом строится подрядным способом

ООО «Альфа» (застройщик) заключило в 2015 году договоры участия в долевом строительстве жилого дома с участниками долевого строительства. Согласно условиям договоров, сумма вознаграждения застройщика определяется в виде экономии целевых средств дольщиков по окончании строительства.

Условиями договоров участия в долевом строительстве предусмотрена предоплата в размере 100 процентов от общей суммы договора. К началу строительства все дольщики внесли предоплату. Общая сумма полученных от дольщиков денежных средств, отраженных по кредиту счета 76, составляет 38 232 000 руб.

Подрядные работы выполнены на сумму 37 760 000 руб. (в т. ч. НДС 18% – 5 760 000 руб.). Эта сумма была перечислена подрядчику в апреле 2015 года.

Расходы на содержание службы застройщика составили 1 770 000 руб. (в т. ч. НДС – 250 000 руб.).

Сумма капитальных вложений, отраженных по дебету счета 08-3, составила 37 760 000 руб. А сумма расходов на содержание застройщика, отраженная по дебету счета 26, – 1 770 000 руб.

Построенный дом введен в эксплуатацию в ноябре 2015 года. В этом же месяце квартиры переданы дольщикам по актам приемки-передачи. Общая площадь всех квартир в построенном жилом доме составляет 1400 кв. м.

При этом на две квартиры не нашлось дольщиков. После окончания строительства «Альфа» приобрела право собственности на них и выставила эти квартиры на продажу:

- квартиру № 25 общей площадью 64 кв. м;

- квартиру № 26 общей площадью 76 кв. м.

Таким образом, общая площадь квартир для продажи составила 140 кв. м (64 кв. м + 76 кв. м), а общая площадь квартир для передачи дольщикам – 1260 кв. м (1400 кв. м – 140 кв. м).

Квартиры для продажи были реализованы в декабре 2015 года. Квартиру № 25 «Альфа» реализовала за 3 000 000 руб., а квартиру № 26 – за 3 500 000 руб. В этом же месяце покупатели квартир перечислили за них оплату.

Для удобства расчетов и отслеживания информации о состоянии имущества бухгалтер «Альфы» открыл субсчета к следующим счетам:

- к счету 43 – субсчета «Квартира № 25» и «Квартира № 26»;

- к счету 62 – субсчета «Расчеты с дольщиками» и «Расчеты с покупателями»;

- к счету 08-3 – субсчета «Капвложения в квартиры дольщиков» и «Капвложения в собственные квартиры».

В учете «Альфы» эти операции отражены проводками.

В апреле 2015 года:

Дебет 60 Кредит 51 – 37 760 000 руб. – перечислены денежные средства подрядной организации.

В ноябре 2015 года:

Дебет 08-3 Кредит 60 – 32 000 000 руб. – приняты работы подрядчика;

Дебет 19 Кредит 60 – 5 760 000 руб. – отражен входной НДС со стоимости работ подрядчика по строительству жилого дома;

Дебет 08-3 Кредит 19 – 5 760 000 руб. – учтен в сумме капвложений входной НДС со стоимости работ подрядчика.

Накопленную на счете 08-3 сумму капвложений (37 760 000 руб.) бухгалтер «Альфы» распределил так:

- на квартиры дольщиков – 33 984 000 руб. (37 760 000 руб. : 1400 кв. м × 1260 кв. м);

- на квартиры на продажу – 3 776 000 руб. (37 760 000 руб. : 1400 кв. м × 140 кв. м).

Это распределение отражено внутренними оборотами по счету 08-3:

Дебет 08-3 субсчет «Капвложения в квартиры дольщиков» Кредит 08-3 – 33 984 000 руб. – определена сумма капвложений в части квартир дольщиков;

Дебет 08-3 субсчет «Капвложения в собственные квартиры» Кредит 08-3 – 3 776 000 руб. – определена сумма капвложений в части собственных квартир.

Сумма расходов на содержание службы застройщиков также подлежит распределению:

- на квартиры дольщиков – 1 593 000 руб. (1 770 000 руб. : 1400 кв. м × 1260 кв. м);

- на квартиры на продажу – 177 000 руб. (1 770 000 руб. : 1400 кв. м × 140 кв. м).

Сумму расходов на содержание службы застройщика в части собственных квартир (№ 25 и № 26) бухгалтер «Альфы» отнес на их себестоимость, поскольку в этой части финансовый результат с услуг застройщика не формируется:

Дебет 08-3 субсчет «Капвложения в собственные квартиры» Кредит 26 – 177 000 руб. – отнесена на себестоимость собственных квартир часть расходов на содержание службы застройщика, связанная с их строительством.

Итого на счете 08-3 субсчет «Капвложения в собственные квартиры» сформировалась общая себестоимость квартир № 25 и № 26 – 3 953 000 руб. (177 000 руб. + 3 776 000 руб.).

По услугам застройщика в части квартир дольщиков бухгалтер сформировал финансовый результат:

Вознаграждение застройщика за услуги по организации строительства квартир для дольщиков составило 4 248 000 руб. (38 232 000 руб. – 33 984 000 руб.).

Дебет 62 субсчет «Расчеты с дольщиками» Кредит 90-1 – 4 248 000 руб. – отражена выручка в виде вознаграждения застройщика за услуги по организации строительства для дольщиков;

Дебет 90-2 Кредит 26 – 1 593 000 руб. – списаны расходы на содержание службы застройщика в части, относящейся к квартирам дольщиков;

Дебет 76 субсчет «Расчеты с дольщиками» Кредит 62 субсчет «Расчеты с дольщиками» – 4 248 000 руб. – погашена задолженность за услуги застройщика из средств дольщиков.

Затем бухгалтер отдельно сформировал себестоимости собственных квартир (№ 25 и № 26), выставленных на продажу, и принял их к учету в качестве готовой продукции:

Дебет 43 субсчет «Квартира № 25» Кредит 08-3 субсчет «Капвложения в собственные квартиры» – 1 807 086 руб. (3 953 000 руб. : 140 кв. м × 64 кв. м) – принята к учету квартира № 25;

Дебет 43 субсчет «Квартира № 26» Кредит 08-3 субсчет «Капвложения в собственные квартиры» – 2 145 914 руб. (3 953 000 руб. : 140 кв. м × 76 кв. м) – принята к учету квартира № 26.

Передачу квартиры каждому дольщику по акту приемки-передачи бухгалтер отразил проводками:

Дебет 76 субсчет «Квартира №…» Кредит 08-3 «Капвложения в квартиры дольщиков» – передана квартира дольщику (на сумму, указанную в договоре участия в долевом строительстве).

Таким образом, после передачи всех квартир, построенных для дольщиков, счет 08-3 субсчет «Капвложения в квартиры дольщиков» закроется.

В декабре 2015 года:

Дебет 62 субсчет «Расчеты с покупателями» Кредит 90-1 – 6 500 000 руб. (3 500 000 руб. + 3 000 000 руб.) – отражена выручка по договорам купли-продажи квартир застройщика;

Дебет 90-2 Кредит 43 субсчет «Квартира № 25» – 1 807 086 руб. – списана себестоимость квартиры № 25;

Дебет 90-2 Кредит 43 субсчет «Квартира № 26» – 2 145 914 руб. – списана себестоимость квартиры № 26;

Дебет 51 Кредит 62 субсчет «Расчеты с покупателями» – 6 500 000 руб. (3 500 000 руб. + 3 000 000 руб.) – получены денежные средства по договорам купли-продажи квартир застройщика.

Ситуация: как застройщику на общей системе отразить в учете расходы на гарантийный ремонт квартиры по договору долевого участия? Претензию предъявил дольщик, недостатки устраняет застройщик подрядным способом.

В бухучете затраты на гарантийный ремонт учтите в составе расходов по обычным видам деятельности. В налоговом учете – в составе прочих расходов, если впоследствии подрядчик компенсирует расходы. При этом сумму полученной компенсации в бухучете включите в прочие доходы, в налоговом учете – во внереализационные доходы. Если застройщик не потребует от подрядчика компенсации расходов, в налоговом учете признать расходы на ремонт нельзя.

Поясним. Дольщик вправе требовать от застройщика безвозмездного устранения недостатков, если дефекты выявлены в течение гарантийного срока (ч. 2, 6 ст. 7 Закона от 30 декабря 2004 г. № 214-ФЗ). При этом условия договора об освобождении застройщика от ответственности за недостатки объекта долевого строительства являются ничтожными (ч. 4 ст. 7 Закона от 30 декабря 2004 г. № 214-ФЗ). Таким образом, гарантийные обязательства перед дольщиками несет непосредственно застройщик. А значит, устранение дефектов является его законодательно установленной обязанностью.

Исходя из этого, в бухучете затраты на ремонт являются расходами по обычным видам деятельности (п. 5 ПБУ 10/99).

В налоговом учете такие затраты можно учесть в составе прочих расходов (подп. 9 п. 1 ст. 264 НК РФ). Но только в том случае, если застройщик потребует от подрядчика возместить понесенные на устранение дефектов расходы. Если застройщик не потребует от подрядчика компенсации, в налоговом учете затраты на ремонт признать нельзя. Такие расходы будут экономически не обоснованными. Ведь по гражданскому законодательству ответственность за надлежащее качество строительного объекта в течение гарантийного срока, установленного договором подряда, несет подрядчик (п. 2 ст. 755 ГК РФ).

Компенсацию, полученную от подрядчика, учтите:

- в бухучете – в составе прочих доходов (п. 7 ПБУ 9/99);

- в налоговом учете – во внереализационных доходах (п. 3 ст. 250 НК РФ).

Такие операции отразите проводками:

На дату подписания акта выполненных ремонтных работ:

Дебет 91-2 Кредит 60 субсчет «Расчеты по выполненным ремонтным работам» – отражены расходы на ремонт;

Дебет 19 Кредит 60 субсчет «Расчеты по выполненным ремонтным работам» – отражен входной НДС;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – принят к вычету входной НДС;

На дату оплаты ремонтных работ:

Дебет 60 субсчет «Расчеты по выполненным ремонтным работам» Кредит 51 – оплачены ремонтные работы.

На дату признания подрядчиком претензии:

Дебет 76-2 Кредит 91-1 – отражена признанная подрядчиком претензия;

На дату получения от подрядчика компенсации:

Дебет 51 Кредит 76-2 – получена компенсация от подрядчика.

Пример, как отразить в бухучете и при налогообложении расходы на гарантийный ремонт по договору долевого участия. Недостатки выявлены в течение гарантийного срока по договору подряда

ООО «Альфа» (застройщик) в июле произвело и оплатило ремонт кровли дома по претензии дольщика. Претензия от дольщика поступила в течение гарантийного срока, установленного договором подряда. Стоимость ремонта составила 118 000 руб. (в т. ч. НДС – 18 000 руб.). После того как ремонт был сделан, «Альфа» предъявила претензию заказчику на стоимость ремонтных работ. В учете «Альфы» сделаны следующие проводки.

Дебет 91-2 Кредит 60 субсчет «Расчеты по выполненным ремонтным работам» – 100 000 руб. – отражены расходы на ремонт;

Дебет 19 Кредит 60 субсчет «Расчеты по выполненным ремонтным работам» – 18 000 руб. – отражен входной НДС;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 18 000 руб. – принят к вычету входной НДС;

Дебет 60 субсчет «Расчеты по выполненным ремонтным работам» Кредит 51 – 118 000 руб. – оплачены ремонтные работы;

Дебет 76-2 Кредит 91-1 – 118 000 руб. – отражена претензия подрядчику на стоимость выполненных работ;

Дебет 51 Кредит 76-2 – 118 000 руб. – получена компенсация от подрядчика.

При расчете налога на прибыль в июле бухгалтер включил в состав прочих расходов – 100 000 руб., в состав внереализационных доходов – 118 000 руб.

Можно ли застройщику создать резерв на гарантийный ремонт

Минфин России считает, что застройщик это делать не вправе. Дело в том, что резерв могут создавать только продавцы товаров (работ, услуг). Таково требование пункта 1 статьи 267 Налогового кодекса РФ. А застройщик таким продавцом не является. Он лишь оказывает услугу по организации долевого строительства. Поэтому правила о создании резерва на него не распространяются. Об этом сказано в письмах Минфина России от 27 декабря 2010 г. № 03-03-06/1/811, от 3 сентября 2009 г. № 03-03-06/1/569. Есть пример судебного решения, которое подтверждает позицию ведомства (см., например, постановление ФАС Северо-Кавказского округа от 27 июня 2013 г. по делу № А53-25840/2012).

Однако в арбитражной практике есть и противоположная позиция (см. постановление АС Волго-Вятского округа от 8 апреля 2015 г. № Ф01-819/2015). Судьи сочли, что застройщик вправе создать резерв на гарантийный ремонт. Аргументы следующие. Дольщик состоит в договорных отношениях непосредственно с застройщиком. Поэтому при обнаружении дефектов в построенном доме дольщик обращается именно к нему. И устранить за свой счет все недостатки застройщик обязан. Такая обязанность установлена законом. Причем независимо от того, компенсирует подрядчик расходы или нет. Поэтому застройщик вправе создавать резерв предстоящих расходов на гарантийный ремонт.

Поскольку устойчивой арбитражной практики на данный момент нет, то, создав резерв на гарантийный ремонт, организации, скорее всего, придется отстаивать свою позицию в суде.

В чем состоят услуги застройщика?

Если трактовать сделки застройщика с дольщиками как куплю-продажу будущих квартир, то неясно, в чем состоят его услуги. Ведь деятельность застройщика заключается в создании товара. К тому же торговля оказанием услуг не считается.

Об услугах застройщика сказано в пункте 1 статьи 5 Закона № 214-ФЗ: за их оказание в договоре с дольщиком может быть предусмотрено отдельное вознаграждение.

Впрочем, вопрос об услугах интересует нас не абстрактно, а в связи с льготой по НДС для застройщика, предусмотренной подпунктом 23.1 пункта 3 статьи 149 Налогового кодекса. В целях налогообложения надлежит исходить из определения услуг, приведенного в Налоговом кодексе (п. 1 ст. 11 НК РФ). Так вот, услугой признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности (п. 5 ст. 38 НК РФ). Такая характеристика никак не соответствует деятельности, итогом которой станет создание вещи, то есть товара. Напомним, что товаром признается любое имущество, предназначенное для реализации (п. 3 ст. 38, п. 1 ст. 39 НК РФ). Правда, вместо реализации (перехода права собственности на товар) у нас специфическая купля-продажа.

позиция Минфина

Контролирующие органы придерживаются позиции, что строительные работы застройщика облагаются налогом на добавленную стоимость так же, как работы подрядчика.

В итоге придется признать: если застройщик осуществляет строительство своими силами и в договоре с дольщиками не обособлена сумма его вознаграждения — подпункт 23.1 пункта 3 статьи 149 Налогового кодекса применить не удастся.

Строго говоря, застройщик, самостоятельно построивший дом, в равной степени не осуществляет реализации дольщикам ни товаров, ни работ (по той причине, что способ строительства не является существенным условием договора участия в долевом строительстве), ни услуг. Постановление № 54 побуждает нас сделать выбор в пользу товаров.

Доходы

При строительстве жилого дома подрядным способом доходом застройщика является вознаграждение за его услуги (п. 5 ПБУ 9/99).

Размер вознаграждения определяется условиями договора участия в долевом строительстве. Так, например, договором можно установить следующие способы определения вознаграждения:

- фиксированная сумма;

- процент от долевого взноса;

- сумма экономии целевых средств, которые остаются в распоряжении застройщика после окончания строительства.

Выручку от реализации услуг по организации строительства застройщик признает при одновременном выполнении следующих условий:

- застройщик имеет право на получение этой выручки, что подтверждается договором или другим документом;

- сумма выручки может быть определена;

- застройщик получил оплату за выполненные работы либо у него есть уверенность в получении оплаты. Например, у застройщика имеются документы (договор, акт приемки выполненных работ, гарантийное письмо и т. д.), на основании которых он может потребовать оплаты выполненных работ;

- услуга оказана;

- расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

Это следует из положений пункта 12 ПБУ 9/99.

Период признания выручки в бухучете зависит от длительности договора участия в долевом строительстве:

- после передачи построенного объекта дольщикам, если договор носит краткосрочный характер (менее 12 месяцев);

- по мере готовности, если договор носит долгосрочный характер либо сроки его начала и окончания приходятся на разные годы.

Это следует из положений пунктов 12 и 13 ПБУ 9/99 и пунктов 1, 2 и 17 ПБУ 2/2008.

По краткосрочным договорам выручку отражайте на дату составления акта приемки-передачи (подп. «г» п. 12 ПБУ 9/99, ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Если услуги застройщика считаются оказанными по мере готовности, выручку отражайте на отчетную дату по тому же принципу, что и подрядчики (п. 2, 17 и 23 ПБУ 2/2008).

Если сумма вознаграждения может быть определена, выручку на момент ее признания отразите проводкой:

Дебет 62 субсчет «Расчеты с дольщиками» Кредит 90-1 – отражена выручка от реализации услуг застройщика по организации строительства.

При этом затраты застройщика списываются со счета 26 «Общехозяйственные расходы» в дебет счета 90-2.

Если ранее был учтен полученный аванс на выплату вознаграждения, выполните следующую проводку:

Дебет 62 субсчет «Авансы полученные» Кредит 62 субсчет «Расчеты с дольщиками» – зачтен аванс, ранее полученный от дольщиков на выплату вознаграждения.

Если сумма вознаграждения определяется как экономия целевых средств дольщиков, выручку отразите в момент передачи квартир дольщикам. При этом в учете делайте запись:

Дебет 76 субсчет «Расчеты с дольщиками» Кредит 90-1 – отражена в составе доходов сумма экономии, признанная вознаграждением застройщика.

Передачу дольщикам построенного объекта отражайте следующей проводкой:

Дебет 76 субсчет «Расчеты с дольщиками» Кредит 08-3 – передан дольщикам построенный объект.

Подробнее об этом см. Как отразить передачу объекта застройщиком при долевом строительстве жилых домов.

Если на часть квартир не нашлось дольщиков или застройщик изначально оставил часть квартир себе с целью их дальнейшей продажи, то в отношении таких квартир он является еще и инвестором. В такой ситуации доходом от реализации этих квартир будет выручка от продажи готовой продукции. Выручку отражайте по кредиту счета 90-1 в момент перехода к покупателю права собственности на квартиру (с учетом выполнения других условий для признания выручки в бухучете). При этом в учете сделайте записи:

Дебет 62 Кредит 90-1 – отражена выручка по договору купли-продажи квартиры;

Дебет 90-2 Кредит 43 субсчет «Квартира №…» – списана себестоимость проданной квартиры;

Дебет 51 Кредит 62 – оплачена покупателем стоимость квартиры по договору купли-продажи.

НДС при купле-продаже помещений

Если придерживаться толкования Пленума Высшего Арбитражного Суда РФ, то деньги, поступающие от дольщиков, являются предварительной оплатой за квартиры. Эти суммы не облагаются НДС на основании подпункта 22 пункта 3 статьи 149 Налогового кодекса (с учетом абз. 5 п. 1 ст. 154 НК РФ). Одновременно с квартирами дольщикам передается доля в праве собственности на общее имущество многоквартирного дома (п. 1 ст. 290 ГК РФ). Но и эта операция освобождается от НДС – в силу подпункта 23 пункта 3 статьи 149 Налогового кодекса.

При создании товаров, не облагаемых НДС, застройщик не имеет права на применение вычетов по налогу (подп. 1 п. 2 ст. 170 НК РФ).

Эти элементарные рассуждения позволяют освободить застройщика, строящего дом своими силами, от налогообложения НДС.

На нежилые помещения, включая машино-места, льгота не распространяется. Следовательно, по этим объектам НДС исчисляется в общеустановленном порядке. И если многоквартирный дом содержит нежилые помещения (например, офисные), то застройщику придется вести раздельный учет НДС по облагаемым и необлагаемым операциям (п. 4 ст. 170 НК РФ).

Если содержание услуг установить невозможно — что же тогда представляет собой вознаграждение за услуги застройщика, прописанное в договоре? Это всего лишь составляющая общей цены объекта долевого строительства, обособленная в целях ограничений на расходование средств дольщиков, установленных статьей18 Закона № 214-ФЗ.

Впрочем, если сумму оговоренного вознаграждения облагать НДС по правилам подпункта 23.1 пункта 3 статьи 149 Налогового кодекса (невзирая на то, что содержание услуг неясно), то сумма исчисленного налога изменится разве что в отношении машино-мест.

Заметим, что на Постановление № 54 мы опирались по необходимости. Использование его в вопросах, прямо урегулированных налоговым законодательством (когда застройщик не выполняет строительных работ), к успеху не приведет. Это подтверждает определение Высшего Арбитражного Суда РФ от 18 октября 2013 г. № ВАС-9937/13 (письмо Минфина России от 7 ноября 2013 г. № 03-01-13/01/47571).

А что предлагает Минфин?

Контролирующие органы придерживаются позиции, что строительные работы застройщика облагаются НДС так же, как работы подрядчика. Эта точка зрения представлена в письмах: ФНС России от 2 августа 2005 г. № ММ-6-03/632, Минфина России от 7 июля 2009 г. № 03-07-10/10, от 8 июня 2011 г. № 03-07-10/11, от 26 октября 2011 г. № 03-07-10/17. Косвенно ее подтверждают письма Минфина России от 25 марта 2008 г. № 03-07-10/02 и от 20 ноября 2012 г. № 03-07-10/29.

Финансисты разъясняют: если застройщик обязуется построить объект недвижимости своими силами, то есть непосредственно выполняет строительно-монтажные работы, то денежные средства, получаемые от участников долевого строительства, включаются в налоговую базу как авансовые платежи, полученные в счет предстоящего выполнения работ. Основание – подпункт 1 пункта 1 статьи 162 Налогового кодекса.

Такой подход подразумевает применение к договорам участия в долевом строительстве подхода, принятого для договоров подряда. Его без колебаний поддержали и судьи Девятого арбитражного апелляционного суда в постановлении от 16 сентября 2013 г. № 09АП-26940/2013-АК.

Важно

Экономической выгодой застройщика является вознаграждение, оговоренное в договоре с дольщиком, а также экономия средств дольщиков при осуществлении расходов на строительство, предусмотренных проектной документацией.

Но это мнение сложилось задолго до принятия Постановления № 54. Оно содержит другой вывод. Несмотря на то, что речь идет о создании вещи, главным ориентиром остаются нормы о купле-продаже. Как известно, «классический» подрядчик продажу созданной им вещи не осуществляет.

Теперь попытаемся представить себе последствия отступлений от рекомендаций министерства. Если налоговый спор о порядке налогообложения НДС переместится в суд, то арбитры не смогут возражать против правовой позиции Пленума Высшего Арбитражного Суда РФ. Этого не допускает пункт 2 статьи 13 Федерального конституционного закона от 28 апреля 1995 г. № 1-ФКЗ «Об арбитражных судах в Российской Федерации».

Формирование первоначальной стоимости объекта строительства

При формировании первоначальной стоимости возводимого объекта организации следует руководствоваться:

- ПБУ 6/01 «Учет основных средств» (далее — ПБУ 6/01);

- Положением по бухгалтерскому учету долгосрочных инвестиций, утвержденным письмом Минфина РФ от 30.12.1993 N 160 (далее — Положение N 160) (применяется в части, не противоречащей более поздним нормативным документам по бухгалтерскому учету — смотрите письмо Минфина РФ от 15.11.2002 N 16-00-14/445);

- Методикой определения стоимости строительной продукции на территории Российской Федерации (МДС 81-35.2004), утвержденной постановлением Госстроя России от 05.03.2004 N 15/1 (далее — Методика).

Согласно п. 2.1 Положения N 160 учет долгосрочных инвестиций ведется по фактическим расходам в целом по строительству и по отдельным объектам (зданию, сооружению и другим), входящим в него. Бухгалтерский учет долгосрочных инвестиций ведется на счете «Капитальные вложения» (п. 2.3 Положения N 160).

Сформированная первоначальная стоимость объектов основных средств, принятых в эксплуатацию и оформленных в установленном порядке, списывается со счета 08 «Вложения во внеоборотные активы» в дебет счета 01 «Основные средства» (Инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 N 94н).

При одновременном выполнении условий, перечисленных в п. 4 ПБУ 6/01 «Учет основных средств» (далее — ПБУ 6/01), актив принимается организацией к бухгалтерскому учету в качестве основных средств.

Согласно п. 7 ПБУ 6/01 основные средства принимаются к бухгалтерскому учету по первоначальной стоимости. На основании п. 8 ПБУ 6/01 первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ).

Не включаются в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные расходы и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств.

Таким образом, в составе капитальных вложений, впоследствии формирующих стоимость объектов основных средств, должны отражаться затраты, имеющие непосредственную связь с возведением конкретного основного средства, которые могут быть до начала строительства определены, исчислены и учтены при составлении сметной документации.

А что говорит судебная практика?

В гражданских процессах ссылка на Постановление № 54 «срабатывает» безоговорочно. А вот в налоговом споре автор с удивлением обнаружила противоположное. В постановлении Четвертого арбитражного апелляционного суда от 11 июля 2013 г. по делу № А78-10830/2012 «черным по белому» написано, что отношения, складывающиеся между застройщиком и дольщиками, не подпадают под правовое регулирование главы 30 Гражданского кодекса и не могут быть квалифицированы как отношения по договору купли-продажи. Судьям по старинке ближе идея об инвестиционной природе договоров долевого участия. Впрочем, налогоплательщику это «сыграло на руку».

Остается добавить, что вышеупомянутые письма от 7 июля 2009 г. № 03-07-10/10 и от от 26 октября 2011 г. № 03-07-10/17 содержат обнадеживающую «оговорку о лояльности». Она звучит стандартным образом: сообщаем, что настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, а направляемое мнение не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной письме.

Правила исчисления налога на прибыль не меняются

Налог на прибыль застройщик исчисляет, опираясь на нормы о целевом финансировании. Средства дольщиков, аккумулированные на счетах застройщика, считаются целевым финансированием вне зависимости от того, каким способом застройщик возводит дом (подп. 14 п. 1 ст. 251 НК РФ). Само собой, суммы НДС, относящиеся к расчетам с бюджетом, при определении налоговой базы по налогу на прибыль во внимание не принимаются. Упростим себе задачу, считая, что дом не содержит нежилых помещений.

Налогообложение прибыли застройщика законодатель регламентировал исчерпывающим образом. Поэтому необходимость в каких бы то ни было дополнительных интерпретациях сделок застройщика отсутствует (п. 6 ст. 3 НК РФ). То есть привлекать Постановление № 54 на этапе исчисления налога на прибыль причин не имеется.

Важно

Средства дольщиков, аккумулированные на счетах застройщика, считаются целевым финансированием вне зависимости от того, каким способом застройщик возводит дом (подп. 14 п. 1 ст. 251 НК РФ).

Подчеркнем еще раз: застройщик не перестает оставаться таковым, если он осуществляет строительство своими силами (п. 1 ст. 11 НК РФ). Определений застройщика Налоговый кодекс не содержит, поэтому нужно исходить из формулировки Закона № 214-ФЗ (п. 1 ст. 2).

В итоге все застройщики формируют налоговую базу по единой схеме. Экономической выгодой (ст. 41 НК РФ) застройщика является вознаграждение, оговоренное в договоре с дольщиком, а также экономия средств дольщиков при осуществлении расходов на строительство, предусмотренных проектной документацией (п. 1 ст. 18 Закона 214-ФЗ).

Эта позиция целиком поддержана упомянутым ранее письмом от 26 октября 2011 г. № 03-07-10/17.

Нецелевое расходование средств

Поднимем еще один животрепещущий вопрос – об определении экономии застройщика.

Бытует мнение, что затраты на содержание застройщика, включенные в сводный сметный расчет, являются целевым расходованием средств дольщиков. Однако эту точку зрения опровергает письмо Минфина России от 22 июля 2011 г. № 03-11-06/2/109. В нем сообщается, что застройщики должны учитывать экономию затрат на строительство объектов недвижимости в виде разницы между договорной стоимостью объектов и фактическими затратами по строительству данных объектов, не включающими в себя расходы на содержание службы застройщика.

Проблема финансирования еще более обостряется, когда застройщик ведет строительство своими силами. Грубо говоря, при этом к затратам на службу застройщика добавляются затраты на содержание генподрядчика. Но Минфин России остается непреклонным (письмо от 19 марта 2013 г. № 03-11-06/2/8421).

По мнению автора, споры с контролирующими органами на эту тему перспектив не имеет. Руководствоваться следует исключительно законодательством. А в подпункте 1 пункта 1 статьи 18 Закона № 214-ФЗ с полной определенностью сказано, что денежные средства дольщиков подлежат использованию застройщиком только для строительства в соответствии с проектной документацией. Определение проектной документации содержит пункт 2 статьи 48 Градостроительного кодекса. Она определяет архитектурные, функционально-технологические, конструктивные и инженерно-технические решения для обеспечения строительства.

Как видно, организационные и административные мероприятия в проектной документации не предусмотрены. Следовательно, оплачивать расходы административно-управленческого характера из средств дольщиков неправомерно. На эти цели можно направлять лишь суммы вознаграждения, выделенные в цене договора (п. 2 ст. 18 Закона № 214-ФЗ).

Строительство подрядным способом

Если застройщик строит жилой дом подрядным способом, то он выполняет только функции застройщика. От дольщиков он получает денежные средства:

- на финансирование строительства;

- на содержание застройщика (вознаграждение застройщика за услуги по организации строительства).

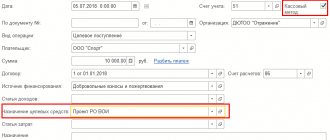

Средства на финансирование строительства учитывайте на отдельном субсчете к счету 76, например, «Расчеты с дольщиками». В момент их получения делайте проводку:

Дебет 51 Кредит 76 субсчет «Расчеты с дольщиками» – получены средства от дольщика на строительство объекта.

Сумму вознаграждения застройщика за услуги по организации строительства отражайте на отдельном субсчете к счету 62, например, «Расчеты с дольщиками».

Вознаграждение, полученное до момента признания выручки, учитывайте в порядке, предусмотренном для учета полученных авансов. Для этого сделайте проводки:

Дебет 76 «Расчеты с дольщиками» Кредит 62 «Авансы полученные» – получен аванс по вознаграждению застройщика.

Средства на финансирование строительства доходом застройщика не являются. Однако впоследствии часть этих средств (например, в сумме экономии) может быть признана вознаграждением застройщика. В такой ситуации суммы, признанные вознаграждением, учтите в составе доходов.

Перспективы

Немногочисленные налоговые споры вокруг НДС показывают, что инспекторы понимают Постановление № 54 по-своему, сосредоточившись на создании недвижимости (п. 2 ст. 455 ГК РФ). В этой связи они настаивают на подрядной схеме деятельности застройщика, что позволяет им ссылаться на соответствующие письма Минфина России. Такой спор представлен в постановлении ФАС Уральского округа от 17 мая 2013 г. № Ф09-3499/13. Однако налоговый орган проиграл, поскольку арбитры классифицировали деятельность застройщика как инвестиционную. По мнению автора, неправы как истец, так и арбитры. Последние Постановление № 54 попросту проигнорировали.

Подведем итоги. Запретных тем для обсуждения не существует. Главное – это корректная аргументация профессиональных суждений. И нелишне помнить, что все неустранимые сомнения толкуются в пользу налогоплательщика (п. 7 ст. 3 НК РФ).

Налоговых споров, в которых бы на Постановление № 54 ссылались налогоплательщики, автор не обнаружила. Видимо, это объясняется тем, что суды все еще признают инвестиционные отношения в строительстве самостоятельной деятельностью.

Елена Диркова,

директор ООО «Инкубатор для бухгалтера», для журнала «Практическая бухгалтерия»

Бератор НДС от А до Я

Вся необходимая информация для удобной и комфортной работы. рассмотрены абсолютно все вопросы: порядок расчета и уплаты НДС, отражение в учете, отчетность, проверки и т.д. Узнайте больше >>