Учет основных средств

На вопросы читателей отвечает ООО «НК Ваш налоговый представитель»

Телефоны в Екатеринбурге: 213-59-34, 378-33-29, 213-59-35

Организация на общей системе налогообложения, содержание деятельности – оптовая торговля и сервисные услуги по ремонту крупной дорожной техники. Как отразить в бухгалтерском и налоговом учете и правильно оформить следующие события хозяйственной деятельности:

1. Приобретено оборудование для вытяжки в цехе, требующее монтажа, стоимостью свыше 80 тыс. руб. Монтаж осуществляется собственными силами. Как правильно оформить приобретение, монтаж и ввод в эксплуатацию этого основного средства?

2. Закуплен металлопрокат на сумму 10 тыс. руб. для изготовления стеллажей в цехе собственными силами. Вопрос тот же.

3. Был приобретен агрегат (машина), бывший в употреблении, для дальнейшей перепродажи (оприходован на 41 счет). В дальнейшем агрегат был отремонтирован своими силами с использованием запчастей, также оприходованных на 41 счете. Как правильно списать в данном случае запчасти и учесть стоимость ремонтных работ?

1.

В соответствии с

Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению

, утвержденными приказом Минфина РФ от 31.10.2000 г. № 94н,

поступление в организацию оборудования

для вытяжки в цехе отражается в бухгалтерском учете

по дебету счета 07

«Оборудование к установке» в корреспонденции

с кредитом счета 60

«Расчеты с поставщиками и подрядчиками» по фактической себестоимости приобретения без учета НДС.

Сумма НДС по приобретенному оборудованию отражается по дебету счета 19

«Налог на добавленную стоимость по приобретенным ценностям» в корреспонденции

с кредитом счета 60

.

Оплата в безналичной форме за оборудование поставщику отражается в бухгалтерском учете записью по дебету счета 60

в корреспонденции

с кредитом счета 51

«Расчетные счета».

Стоимость оборудования, переданного для установки (монтажа), отражается по кредиту счета 07

и

дебету счета 08

«Вложения во внеоборотные активы».

В рассматриваемом случае монтаж оборудования осуществляется собственными силами

. Для обобщения информации о затратах, осуществляемых при монтаже оборудования собственными силами, используется бухгалтерский

счет 08

«Вложения во внеоборотные активы».

По дебету счета 08

отражаются расходы, связанные непосредственно с выполнением работ по монтажу оборудования,

в корреспонденции со счетами учета производственных запасов

(материалов), расчетов с работниками по оплате труда и др., а затем списываются с кредита счета 08 в дебет счета 01.

По мнению ФНС РФ, суммы НДС, уплаченные поставщику оборудования, а также по материалам, использованным для его монтажа, организация вправе принять к вычету после постановки данного оборудования на учет в качестве объекта основных средств с момента, указанного в абзаце 2 п. 2 ст. 259 НК РФ

, то есть в месяце, следующем за месяцем, в котором этот объект был введен в эксплуатацию (

п.п. 1 п. 2, п. 6 ст. 171, пункты 1, 5 ст. 172 НК РФ

;

п. 44.2 Методических рекомендаций по применению главы 21 «Налог на добавленную стоимость» Налогового кодекса Российской Федерации

, утвержденных приказом МНС РФ от 20.12.2000 г. № БГ-3-03/447.

Президиум ВАС РФ постановлением от 24.02.2004 г. № 10865/03

признал за организацией право заявить вычет НДС по оборудованию, требующему монтажа,

сразу после того, как это оборудование будет принято на учет на счет 07

«Оборудование к установке», а не после того, когда будет закончен его монтаж.

Несмотря на это ФНС РФ продолжает настаивать на том, что вычет НДС должен применяться только после ввода в эксплуатацию такого оборудования.

Свою позицию налоговики объясняют тем, что постановление Президиума ВАС РФ было принято по жалобе конкретного налогоплательщика, с учетом конкретных обстоятельств дела и не может применяться всеми налогоплательщиками

.

В данной ситуации налогоплательщику придется самому решать, в какой момент заявлять вычет по НДС, ведь если вычет будет заявлен после принятия оборудования на счет 07, свое мнение налогоплательщику, скорее всего, придется отстаивать в суде.

Выполнение монтажных работ для собственного потребления признается объектом налогообложения НДС (п.п. 3 п. 1 ст. 146 НК РФ

).

При этом налоговая база определяется

как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение (

п. 2 ст. 159 НК РФ

).

Таким образом, налоговой базой является сумма расходов на выполнение работ по монтажу оборудования собственными силами.

В целях главы 21 НК РФ

дата выполнения строительно-монтажных работ для собственного потребления определяется как день принятия на учет соответствующего объекта, завершенного капитальным строительством (

п. 10 ст. 167 НК РФ

).

При этом, в соответствии с п. 47 Методических рекомендаций

в целях налогообложения НДС дата принятия на учет объекта, завершенного капитальным строительством, определяется с учетом положений

абзаца 2 п. 2 ст. 259 НК РФ

, то есть организация должна начислить НДС на сумму расходов по монтажным работам, выполненным для собственного потребления и собственными силами, в месяце, следующем за месяцем ввода в эксплуатацию смонтированного объекта основных средств.

Начисленная сумма НДС отражается по дебету счета 19

в корреспонденции

со счетом 68

«Расчеты по налогам и сборам».

Вычет суммы НДС, исчисленной при выполнении строительно-монтажных работ для собственного потребления, производится по мере уплаты в бюджет НДС, исчисленного налогоплательщиком при выполнении строительно-монтажных работ для собственного потребления (абзац 2 п. 6 ст. 171, абзац 2 п. 5 ст. 172 НК РФ

).

В соответствии с разъяснениями, содержащимися в абзаце 5 п. 47 Методических рекомендаций

, сумма НДС, начисленная по монтажным работам, выполненным для собственного потребления, принимается к вычету после уплаты в бюджет данной суммы НДС в составе общей суммы декларации.

Принятие к вычету сумм НДС отражается в бухгалтерском учете по дебету счета 68 в корреспонденции с кредитом счета 19.

Оборудование предназначено для производственных нужд, имеет срок полезного использования свыше 12 месяцев, поэтому оно принимается к бухгалтерскому учету в качестве объекта основных средств

(

п. 4 ПБУ 6/01 «Учет основных средств»

, утвержденного приказом Минфина РФ от 30.03.2001 г. № 26н).

Первоначальной стоимостью объекта основных средств признается

сумма фактических затрат организации на его приобретение, изготовление и приведение в состояние, пригодное для использования, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации ) (

пункты 8, 12 ПБУ 6/01

).

В данном случае фактическими затратами, формирующими первоначальную стоимость объекта основных средств, является сумма (без учета НДС), уплачиваемая поставщику оборудования, а также сумма затрат на выполнение работ по монтажу данного оборудования собственными силами.

Введение оборудования в эксплуатацию и принятие его на учет в составе основных средств отражается по дебету счета 01

«Основные средства»

и кредиту счета 08

, субсчет 08-3.

В соответствии с п. 1 ст. 257 НК РФ

первоначальная стоимость объекта основных средств определяется

как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором он пригоден для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ.

Первоначальная стоимость оборудования для целей налогового учета в рассматриваемом случае включает расходы на его приобретение и монтаж на месте эксплуатации и соответствует первоначальной стоимости оборудования в бухгалтерском учете.

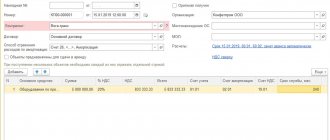

Оформить приобретение, монтаж и ввод в эксплуатацию оборудования можно следующими бухгалтерскими записями

:

| Содержание операции | Дебет | Кредит |

| Оприходовано оборудование, требующее установки (монтажа) | 07 | 60 |

| Отражена сумма НДС, предъявленная поставщиком оборудования | 19 | 60 |

| Оплачена поставщику стоимость оборудования | 60 | 51 |

| Оборудование передано для установки (монтажа) на месте эксплуатации | 08-3 | 07 |

| Отражена передача материалов для монтажа оборудования | 08-3 | 10 |

| Восстановлен НДС, принятый к вычету при приобретении материалов | 19 | 68 |

| Отражены затраты на выполнение работ по монтажу оборудования | 08-3 | 02, 69, 70 |

| Оборудование введено в эксплуатацию и принято на учет в составе основных средств | 01-1 | 08-3 |

| Приняты к вычету уплаченные суммы НДС по оборудованию и материалам, использованным для его монтажа | 68 | 19 |

| Начислен НДС на стоимость строительно-монтажных работ, выполненных для собственного потребления | 19 | 68 |

| Принят к вычету НДС, уплаченный в бюджет | 68 | 19 |

2.

Поскольку изготовленные стеллажи удовлетворяют условиям, перечисленным в

п. 4 ПБУ 6/01 «Учет основных средств»

, утвержденного приказом Минфина РФ от 30.03.2001 г. № 26н, они подлежат отражению в бухгалтерском учете в составе основных средств организации.

Согласно пунктам 7, 8 ПБУ 6/01

основные средства принимаются к бухгалтерскому учету

по первоначальной стоимости

, которой в случае изготовления собственными силами признается сумма фактических затрат организации на сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

В данном случае первоначальная стоимость изготовленных стеллажей складывается из стоимости материалов, заработной платы работников и отчислений с заработной платы.

Согласно п. 17 ПБУ 6/01

стоимость объектов основных средств погашается

посредством начисления амортизации

, если иное не установлено ПБУ 6/01.

При этом объекты основных средств стоимостью не более 10 000 руб. за единицу или иного лимита, установленного в учетной политике исходя из технологических особенностей, разрешается списывать на затраты на производство (расходы на продажу) по мере отпуска их в производство или эксплуатацию.

В целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением (п. 18 ПБУ 6/01

).

В соответствии с п. 1 ст. 156 НК РФ амортизируемым имуществом признается

имущество, которое находится у налогоплательщика на праве собственности, используется им для извлечения дохода и стоимость которого погашается путем начисления амортизации.

Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 рублей.

Согласно п.п. 3 п. 1 ст. 254 НК РФ

расходы организации на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и другого имущества,

не являющихся амортизируемым имуществом,

включаются в состав

материальных расходов

в полной сумме по мере ввода их в эксплуатацию.

При этом в соответствии с п. 4 ст. 254 НК РФ

в случае, если в состав материальных расходов налогоплательщик включает

продукцию собственного производства

, результаты работ или услуги собственного производства, оценка указанной продукции, результатов работ или услуг собственного производства производится исходя из оценки готовой продукции (работ, услуг) в соответствии со

ст. 319 НК РФ

, то есть

исходя из суммы прямых расходов

.

В случае если изготовленные стеллажи будут иметь первоначальную стоимость более 10 000 руб.

(с учетом стоимости материала, зарплаты работников и т.д., скорее всего это так и будет), то данные стеллажи будут являться

амортизируемым имуществом

.

Как указано выше, стоимость объектов основных средств погашается посредством начисления амортизации.

При этом в соответствии с п. 18 ПБУ 6/01

начисление амортизации производится одним из следующих способов:

– линейный способ;

– способ уменьшаемого остатка;

– способ списания стоимости по сумме чисел лет срока полезного использования;

– способ списания стоимости пропорционально объему продукции (работ).

Начисление амортизационных отчислений

по объекту основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта, либо списания этого объекта с бухгалтерского учета (

пункты 21, 22 ПБУ 6/01

).

В соответствии с Инструкцией по применению Плана счетов

начисленная сумма амортизации основных средств отражается в бухгалтерском учете по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство.

Налогоплательщику будет необходимо определить исходя из Классификации основных средств, включаемых в амортизационные группы

, утвержденной постановлением Правительства РФ от 01.01.2002 г. № 1, к какой амортизационной группе относятся изготовленные стеллажи, и исходя из этого для целей налогового учета установить срок его полезного использования.

В соответствии с п. 1 ст. 257 НК РФ

первоначальная стоимость объекта основных средств (стеллажей) определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором он пригоден для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ.

Первоначальная стоимость стеллажей для целей налогового учета в рассматриваемом случае включает расходы на приобретение металлопроката и расходы на монтаж, но не соответствует первоначальной стоимости в бухгалтерском учете, поскольку не включаются в первоначальную стоимость объекта основных средств ЕСН, взносы по обязательному пенсионному страхованию и взносы по страхованию от несчастных случаев, начисленные на зарплату производственного персонала.

Дело в том, что все эти взносы согласно п.п. 1 п. 1 ст. 264 НК РФ

включаются в состав прочих расходов.

Для целей налогообложения прибыли начисление амортизации

начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию, и прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости такого объекта либо когда данный объект выбыл из состава амортизируемого имущества налогоплательщика по любым основаниям (

п. 2 ст. 259 НК РФ

).

Таким образом, по стеллажам амортизация в налоговом учете должна начисляться с того же момента, что и в бухгалтерском учете

.

При начислении амортизации в бухгалтерском и налоговом учете необходимо иметь в виду, что в случае несовпадения сроков полезного использования, либо первоначальной стоимости объекта основных средств для целей бухгалтерского учета и для целей налогового учета в бухгалтерском учете могут возникнуть вычитаемые временные разницы, приводящие к образованию отложенного налогового актива, а именно отложенного налога на прибыль, который должен уменьшить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (пункты 8-11, 14 ПБУ 18/02 «Учет расчетов по налогу на прибыль»

, утвержденного приказом Минфина РФ от 19.11.2002 г. № 114н).

Исчисление НДС при изготовлении и монтаже стеллажей происходит согласно порядку, изложенному выше.

3.

Если для продажи закупают

бывшее в употреблении оборудование

и ремонтируют его, то такая предпродажная подготовка (улучшение технических характеристик оборудования) по сути дела –

производственная деятельность

.

Расходы, связанные с приобретением и ремонтом оборудования, в бухгалтерском учете формируют фактическую себестоимость готовой продукции согласно п. 203 Методических указаний по бухгалтерскому учету материально-производственных запасов

, утвержденных приказом Минфина РФ от 28.12.2001 г. № 119н.

В налоговом учете это расходы, связанные с производством и реализацией, которые у налогоплательщиков, определяющих доходы и расходы по методу начисления, распределяются на прямые и косвенные в порядке, установленном ст. 318 НК РФ

.

| Содержание операций | Дебет | Кредит |

| Приобретен агрегат для дальнейшей перепродажи | 41 | 60 |

| Приобретены запчасти для дальнейшей перепродажи | 41 | 60 |

| Оприходованы запчасти для использования при проведении ремонта | 10-1, 10-5 | 41 |

| Оприходован агрегат, требующий проведения ремонтно-восстановительных работ | 102 | 41 |

| Отражена передача агрегата для проведения ремонтно-восстановительных работ | 20 (23) | 10-2 |

| Отражена заработная плата работников, выполняющих ремонтно-восстановительные работы, а также начисленные на нее ЕСН и страховые взносы на обязательное социальное страхование | 20 (23) | 70, 69 |

| Отражена стоимость запасных частей и материалов, использованных при ремонте агрегата | 20 (23) | 10-1, 10-5 |

| Оприходован агрегат после проведении комплекса ремонтно-восстановительных работ | 43 | 20 (23) |

Налоговый консультант «ООО НК Ваш налоговый представитель»

М.В. Гребенкин

© ООО «НК Ваш налоговый представитель»

Счет 07 «Оборудование к установке»: учет и проводки

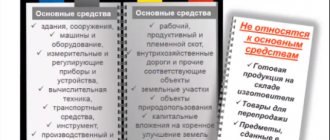

Оборудование, подлежащее использованию организацией в определенных целях, делится на две категории:

- подлежащее монтажу;

- не подлежащее монтажу.

В первую категорию входят различные станки и устройства, опытные установки, механизмы и электроприборы. Основным критерием отнесения к первой категории является особенности установки этих объектов, а именно монтаж в стены или присоединение к фундаменту.

Во вторую категорию входят различные передвижные станки и устройства, инструменты, не подлежащие установке путем вышеуказанного монтажа, а также транспортные средства.

Первая категория учитывается на счете 07. В отношении второй бухучет ведется на счете 08.

Специализированный счет 07 взаимодействует с множеством других счетов, в т.ч.:

- по дебету с 08, 76, 91 и др.;

- по кредиту с 15, 60, 76, 91 и др.

Этот счет имеет своим предназначением бухучет монтируемых основных средств лицами, чья деятельность связана со строительством и реконструкцией. Они учитывают на нем различные станки и другие объекты, предназначенные для установки во вновь создаваемых и переделываемых зданиях и сооружениях.

Выбытие оборудования к установке

Выбытие приобретенного, но не смонтированного оборудования, числящегося на 07 счете, возможно в результате:

- Списания в связи с негодностью;

- Продажи другому лицу;

- Безвозмездной передачи и др.

Непригодное оборудование, которое не успели передать в монтаж, подлежит списанию с кредита 07 в дебет 94. Если никакое конкретное лицо не виновато в появлении причины списания, то потери относятся в прочие расходы, в противном случае – на счета конкретных виновных работников.

Если объект без проведения монтажа решено продать или передать в виде безвозмездного дара, то следует данную процедуру оформлять через 91 счет. При наличии налоговой обязанности по уплате НДС надлежит его начислить от стоимости (продажной при реализации или рыночной при дарении) для последующего перечисления в бюджет.