Главная — Документы

- Сколько разделов 1 нужно заполнить?

- Фиксированный авансовый платеж в разделе 1

- При соблюдении каких условий проводится уменьшение?

- На какую сумму проводится уменьшение?

- Примеры заполнения формы 6-НДФЛ

Форма 6-НДФЛ, Порядок заполнения и представления расчета в налоговый орган утверждены Приказом ФНС России от 14.10.2015 N ММВ-7-11/[email protected] Напомним, расчет подается ежеквартально (разд. 1 составляется нарастающим итогом за I квартал, полугодие, девять месяцев и год, а в разд. 2 включаются только данные за последние три месяца периода представления). Крайний срок сдачи расчета за I квартал, полугодие и девять месяцев — последний день месяца, следующего за соответствующим периодом, за год — 1 апреля года, следующего за истекшим налоговым периодом (п. 2 ст. 230 НК РФ). Основанием для непредставления расчета является только отсутствие работников у организации (ИП) и неосуществление выплат доходов физическим лицам, «нулевые» расчеты при указанных обстоятельствах сдавать не нужно (Письмо ФНС России от 01.08.2016 N БС-4-11/[email protected]). В то же время в случае представления «нулевого» расчета такой расчет будет принят налоговым органом в установленном порядке (Письмо ФНС России от 31.05.2016 N БС-4-11/[email protected]). Во всех остальных случаях непредставление налоговым агентом расчета в предусмотренный срок влечет:

- взыскание штрафа в размере 1000 руб. за каждый полный или неполный месяц со дня, определенного для представления расчета (п. 1.2 ст. 126 НК РФ);

- приостановление операций по счетам налогового агента в банке и переводов его электронных денежных средств, если расчет не представлен в налоговый орган в течение 10 рабочих дней по истечении установленного срока (п. 3.2 ст. 76 НК РФ).

Заполнить расчет правильно также важно, поскольку представление налоговым агентом в налоговый орган документов, содержащих недостоверные сведения, влечет взыскание штрафа в размере 500 руб. за каждый документ с «ошибкой» (п. 1 ст. 126.1 НК РФ). Избежать ответственности можно, представив уточненные документы, но только при условии отсутствия информации о том, что налоговый орган сам уже обнаружил недостоверные сведения. Разъяснения в отношении подачи уточненного расчета по форме 6-НДФЛ от ФНС изложены в Письме от 12.08.2016 N ГД-4-11/14772.

В компании работают иностранцы на патенте

В компании работают граждане России и иностранные сотрудники на патенте. Со всех доходов компания удерживает НДФЛ по ставке 13 процентов.

Зарплата резидентов и иностранцев на патенте облагается НДФЛ по ставке 13 процентов. Ставка эта установлена разными нормами. Для зарплаты резидентов — пунктом 1 статьи 224 НК РФ. А для иностранцев — пунктом 3 статьи 224 НК РФ. Налоговики не требуют заполнять из-за этого несколько блоков со ставкой 13 процентов. Все доходы компания вправе показать в одних строках 010–050.

На примере

В — 7 сотрудников-резидентов и 5 иностранцев с патентом. Исчисленный налог на авансы за патент она не уменьшала. За полугодие компания начислила иностранцам доходы — 630 000 руб., исчислила и удержала НДФЛ — 81 900 руб. (630 000 руб. × 13%). Резидентам она начислила доходы — 940 000 руб., исчислила и удержала НДФЛ — 122 200 руб. (940 000 руб. × 13%). Доходы иностранцев и резидентов компания записала в одном блоке строк 010–050. В строке 020 — 1 570 000 руб. (630 000 + 940 000), в строках 040 и 070 — 204 100 руб. (81 900 + 122 200). Раздел 1 компания заполнила, как в образце 94.

Образец 94. Как отразить в расчете доходы иностранцев и резидентов:

Наверх

НДФЛ с зарплаты иностранцев

Иностранные граждане, прибывшие в РФ в порядке, не требующем получения визы и достигшие возраста восемнадцати лет, могут работать по найму в РФ только на основании патента. Патент выдается иностранному гражданину на срок от одного до двенадцати месяцев (п. п. 1, 5 ст. 13.3 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»).

Особенности исчисления НДФЛ с зарплаты таких работников прописаны в статье 227.1 Налогового кодекса РФ. Эти особенности распространяются, в том числе, на иностранцев, которые работают по найму:

- в организациях;

- у индивидуальных предпринимателей;

- у нотариусов занимающихся частной практикой;

- у адвокатов, учредивших адвокатские кабинеты;

- у других лиц, занимающихся частной практикой.

Такие иностранцы вносят фиксированный авансовый платеж по НДФЛ до дня начала срока, на который выдается (продлевается), переоформляется патент (п. п. 1, 4 ст. 227.1 НК РФ). А затем работодатели, исполняя обязанности налогового агента по НДФЛ, уменьшают общую сумму налога с доходов иностранцев на сумму фиксированных авансовых платежей, уплаченных за период действия патента применительно к соответствующему налоговому периоду.

Чтобы зачесть фиксированные авансовые платежи, работодателю нужно иметь (п. 6 ст. 227.1 НК РФ):

- письменное заявление иностранного работника;

- уведомление от налоговой инспекции о подтверждении права на уменьшение исчисленной суммы НДФЛ. Инспекция выдает уведомление на основании заявления работодателя;

- документы, подтверждающие уплату фиксированных авансовых платежей.

Компания уменьшает исчисленный НДФЛ на авансы за патент

В компании работает иностранец с патентом. Ежемесячно компания уменьшала исчисленный НДФЛ на авансы, которые работник заплатил за патент.

Работодатель вправе уменьшить НДФЛ иностранцев на авансы, которые они заплатили за патент (п. 6 ст. 227.1 НК РФ). Для этого надо получить уведомление из инспекции.

В строке 020 запишите начисленный доход, а в строке 040 — исчисленный НДФЛ. Авансы компания отражает в строке 050 расчета, а в строке 070 — разницу между исчисленным НДФЛ и авансами. Разница не может быть отрицательной. Если налог иностранца за квартал меньше, чем он заплатил за патент, то компания уменьшает НДФЛ только на часть авансов. Поэтому в строку 050 запишите только те авансы, на которые фактически уменьшили НДФЛ.

Даже если компания ничего не удержала с иностранца, отразите зарплату в разделе 2. В строке 130 покажите начисленный доход, а в строке 140 поставьте ноль.

На примере

В компании работают два иностранца с патентом. Каждый месяц они платят авансы за патент — 4200 руб. Зарплата первого работника — 30 000 руб. в месяц, НДФЛ — 3900 руб. (30 000 руб. × 13%), второго — 32 000 руб., НДФЛ — 4160 руб. (32 000 руб. × 13%). Налог с зарплаты меньше, чем ежемесячные авансы, поэтому компания не удерживает НДФЛ.

Раздел 1.

В течение полугодия компания начислила доходы — 372 000 руб. ((30 000 руб. + 32 000 руб.) × 6 мес.). Исчислила НДФЛ — 48 360 руб. (372 000 руб. × 13%). Авансы за патент за 6 месяцев составили 50 400 руб. (4200 руб. × 2 × 6 мес.). В строке 050 компания записала авансы в пределах исчисленного налога — 48 360 руб.

Раздел 2.

Зарплату за апрель компания выдала 4 мая — 62 000 руб. (30 000 + 32 000). Исчисленный НДФЛ — 8060 руб. (3900 + 4160). Налог компания не удерживала. Расчет она заполнила, как в образце 95.

Образец 95. Как заполнить доходы иностранцев на патенте:

Наверх

На какую сумму проводится уменьшение?

На этом этапе следует понимать: сумма фиксированного авансового платежа, на которую может быть произведено уменьшение, и сумма фиксированного авансового платежа, фактически принимаемая в уменьшение исчисленного НДФЛ, могут различаться. Расхождение появляется в том случае, если сумма исчисленного налога меньше суммы уплаченного фиксированного авансового платежа за соответствующий период, которую можно взять в уменьшение.

Сначала выясним, какая сумма вообще может «претендовать» на роль «вычета». Согласно абз. 1 п. 6 ст. 227.1 НК РФ общая сумма НДФЛ с доходов налогоплательщиков — иностранных граждан с патентом, исчисленная налоговым агентом, подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных этим налогоплательщиком за период действия патента применительно к соответствующему налоговому периоду. Это означает, что после получения от налогового органа уведомления, допустим, на 2016 г. налоговый агент вправе уменьшить исчисленный НДФЛ в этом году только на сумму уплаченных фиксированных авансовых платежей, приходящихся именно на 2021 г. (Письмо ФНС России от 14.03.2016 N БС-4-11/[email protected]).

Есть только один нюанс, выбивающийся из представленного правила, который налоговая служба прокомментировала в Письме от 22.03.2016 N БС-4-11/[email protected] Он касается ситуации, когда срок действия патента с декабря одного календарного года переходит на январь следующего года (допустим, патент выдан 14 марта 2021 г. сроком на 12 месяцев).

Мнение автора. Думается, объясняется это тем, что размер фиксированного авансового платежа установлен в расчете на месяц (составляет 1200 руб., эта сумма индексируется на соответствующие коэффициенты — п. п. 2, 3 ст. 227.1 НК РФ). При этом порядок определения размера фиксированного авансового платежа, приходящегося на период, составляющий менее месяца, в Налоговом кодексе не закреплен.

Тогда сумма фиксированного авансового платежа может быть зачтена налоговым агентом в полном объеме при уменьшении исчисленной суммы налога за 2021 г. (речь идет о ежемесячной сумме фиксированного авансового платежа, приходящейся на период с 14 декабря 2021 г. по 13 января 2021 г.). При этом суммы уплаченных фиксированных авансовых платежей, приходящихся исключительно на 2021 г., могут быть учтены налоговым агентом при уменьшении исчисленной суммы налога за 2021 г. после получения в установленном порядке налоговым агентом уведомления уже на 2021 г.

Теперь о том, какая сумма принимается в уменьшение. В п. 7 ст. 227.1 НК РФ закреплено следующее.

Если сумма уплаченных за период действия патента применительно к соответствующему налоговому периоду фиксированных авансовых платежей превышает сумму налога, исчисленную по итогам этого налогового периода исходя из фактически полученных налогоплательщиком доходов, сумма такого превышения не является суммой излишне уплаченного налога и не подлежит возврату или зачету налогоплательщику.

Таким образом, если сумма исчисленного НДФЛ меньше уплаченных фиксированных платежей, то в уменьшение принимается сумма фиксированных авансовых платежей в размере, равном сумме исчисленного налога. В этом случае при заполнении разд. 2 формы 6-НДФЛ по строкам 110 «Дата удержания налога» и 120 «Срок перечисления налога» указывается «00.00.0000», а по строке 140 «Сумма удержанного налога» — «0» (Письмо ФНС России от 17.05.2016 N БС-4/11/[email protected]).

Иностранец стал резидентом во втором квартале

Компания удерживала у иностранца НДФЛ по ставке 30 процентов. Во втором квартале он стал резидентом.

Доходы нерезидентов облагаются НДФЛ по ставке 30 процентов (п. 3 ст. 224 НК РФ). Но если работник за последние 12 месяцев пробудет в России 183 календарных дня, он станет резидентом. Налог за месяц, в котором работник стал резидентом, потребуется посчитать по ставке 13 процентов. Статус работника компания определяет на конец каждого месяца (письмо ФНС России от 22.10.14 № ОА-3-17/[email protected]).

Расчет за полугодие.

За предыдущие месяцы налог не пересчитывайте, ведь работник еще может стать нерезидентом. В разделе 1 покажите доходы работника в двух блоках строк 010–050 — по ставке 30 и 13 процентов.

Расчет за девять месяцев и за год.

Окончательный статус работника компания определяет по итогам года. В то же время если в течение года работник пробудет в РФ 183 календарных дня, то его статус уже не изменится до конца года. Это случится в июле. Значит, в этом месяце можно пересчитать НДФЛ со всех доходов с января по июнь (письмо Минфина России от 15.02.16 № 03-04-06/7958).

Таким образом, все доходы работника будут облагаться по ставке 13 процентов. В расчете за девять месяцев и за год не делите выплаты по разным ставкам. В строке 040 отразите налог, исчисленный по ставке 13 процентов. А в строке 070 — НДФЛ, который фактически удержали у работника. Компания не вправе после пересчета возвращать работнику деньги по заявлению. Переплату покажите в справке 2-НДФЛ как излишне удержанную.

На примере

Иностранец приехал в Россию 15 декабря. В июне следующего года он стал резидентом. НДФЛ с зарплаты за этот месяц компания исчислила по ставке 13 процентов. С доходов за январь — май — по ставке 30 процентов. Зарплата за январь — май — 450 000 руб., исчисленный и удержанный НДФЛ — 135 000 руб. (450 000 руб. × 30%). Зарплата за июнь — 50 000 руб., исчисленный и удержанный НДФЛ — 6500 руб. (50 000 руб. × 13%). Других работников в компании нет. Всего доходы — 500 000 руб. (450 000 + 50 000). НДФЛ — 141 500 руб. (135 000 + 6500). Раздел 1 она заполнила, как в образце 96.

Образец 96. Как заполнить расчет за полугодие, если работник стал резидентом:

Наверх

При соблюдении каких условий проводится уменьшение?

Уменьшение осуществляется, если у налогового агента имеются:

- письменное заявление налогоплательщика — иностранного гражданина, поскольку именно ему предоставляется право выбора налогового агента, у которого будет в течение налогового периода (календарного года) производиться уменьшение исчисленной суммы налога;

- документы, подтверждающие уплату налогоплательщиком фиксированных авансовых платежей;

- уведомление налогового органа о подтверждении права на уменьшение (форма уведомления утверждена Приказом ФНС России от 17.03.2015 N ММВ-7-11/[email protected]).

О получении уведомления налоговый агент заботится сам путем направления в налоговый орган заявления о подтверждении права по форме, утвержденной Приказом ФНС России от 13.11.2015 N ММВ-7-11/[email protected] Налоговый орган направляет налоговому агенту уведомление в течение 10 рабочих дней со дня поступления заявления при условии получения от миграционного органа соответствующей положительной информации.

При заполненной строке 050 (когда ее значение >0) факт наличия выданного налоговому агенту уведомления в рамках камеральной налоговой проверки представленного расчета будет выясняться обязательно. В случае отсутствия информации о выдаче уведомления налоговый орган посчитает, что исчисленный НДФЛ уменьшен на сумму фиксированных авансовых платежей неправомерно, и направит налоговому агенту письменно уведомление об обнаруженных противоречиях (ошибках) с требованием представить в течение пяти рабочих дней необходимые пояснения либо внести соответствующие исправления в установленный срок. Это следует из п. 3 ст. 88 НК РФ и сказано в Контрольных соотношениях показателей форм налоговой и бухгалтерской отчетности, утвержденных ФНС России 26.02.2016 <1> (Направлены Письмом ФНС России от 10.03.2016 N БС-4-11/[email protected], в них приведены Контрольные соотношения показателей формы расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом).

Компания предоставляет иностранцу вычеты и уменьшает НДФЛ на авансы

В компании работает иностранец с патентом. Он резидент РФ. Компания предоставляет ему детский вычет и уменьшает исчисленный НДФЛ на авансы за патент.

Иностранцы с патентом вправе получать детский вычет, как только станут резидентами России. Чтобы получить вычеты, иностранец должен написать заявление и принести свидетельства о рождении детей. Если документы на иностранном языке, их надо перевести и заверить перевод у нотариуса.

Компания вправе предоставлять вычет иностранцу и одновременно уменьшать исчисленный НДФЛ на авансы за патент. Кодекс это не запрещает. Сначала уменьшите доходы иностранца на вычеты и исчислите НДФЛ. Эту сумму можно уменьшить на авансы.

В строке 020 запишите начисленную зарплату. Вычеты, которые предоставили работнику, отразите в строке 030 раздела 1. А авансы, на которые уменьшили исчисленный НДФЛ, — в строке 050. В строке 070 отразите НДФЛ, который удержали с сотрудника.

Что касается раздела 2, отражайте в нем операцию, даже если авансы превысили исчисленный НДФЛ. В строке 130 запишите начисленный доход. А в строке 140 — удержанный НДФЛ. Если компания ничего не удержала, поставьте в этой строке ноль.

На примере

В компании работает иностранец с патентом. Платит ежемесячно аванс — 4200 руб. Зарплата работника — 50 000 руб. У него один ребенок, поэтому компания предоставляет вычет — 1400 руб. Зарплату за апрель компания выдала 5 мая. Исчислила НДФЛ — 6318 руб. ((50 000 руб. — 1400 руб.) × 13%). А удержала налог за вычетом аванса — 2118 руб. (6318 — 4200). Раздел 2 компания заполнила, как в образце 97.

Образец 97. Как отразить зарплату, если компания уменьшала доход на вычеты:

Наверх

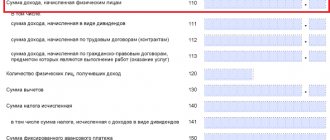

Фиксированный авансовый платеж в разделе 1

В разд. 1 есть строка 050 «Сумма фиксированного авансового платежа», в которой отражается обобщенная по всем физическим лицам — иностранцам с патентами сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного НДФЛ по их доходам с начала налогового периода. Для заполнения этой строки нужно знать, выполняются ли условия для уменьшения исчисленной суммы НДФЛ по иностранцу на сумму уплаченных им фиксированных авансовых платежей и на какую конкретно сумму может быть произведено уменьшение.

Заполнение формы 6-НДФЛ: расчёты с иностранцами (даты и суммы)

1. В компании работают иностранцы на патенте 2. Компания уменьшает исчисленный НДФЛ на авансы за патент 3. Иностранец стал резидентом во втором квартале 4. Компания предоставляет иностранцу вычеты и уменьшает НДФЛ на авансы 5. Компания оплачивает нерезиденту работу за пределами РФ

В компании работают граждане России и иностранные сотрудники на патенте. Со всех доходов компания удерживает НДФЛ по ставке 13 процентов.

Зарплата резидентов и иностранцев на патенте облагается НДФЛ по ставке 13 процентов. Ставка эта установлена разными нормами. Для зарплаты резидентов — пунктом 1 статьи 224 НК РФ. А для иностранцев — пунктом 3 статьи 224 НК РФ. Налоговики не требуют заполнять из-за этого несколько блоков со ставкой 13 процентов. Все доходы компания вправе показать в одних строках 010–050.

На примере

В — 7 сотрудников-резидентов и 5 иностранцев с патентом. Исчисленный налог на авансы за патент она не уменьшала. За полугодие компания начислила иностранцам доходы — 630 000 руб., исчислила и удержала НДФЛ — 81 900 руб. (630 000 руб. × 13%). Резидентам она начислила доходы — 940 000 руб., исчислила и удержала НДФЛ — 122 200 руб. (940 000 руб. × 13%). Доходы иностранцев и резидентов компания записала в одном блоке строк 010–050. В строке 020 — 1 570 000 руб. (630 000 + 940 000), в строках 040 и 070 — 204 100 руб. (81 900 + 122 200). Раздел 1 компания заполнила, как в образце 94.

Образец 94. Как отразить в расчете доходы иностранцев и резидентов:

Наверх

Компания уменьшает исчисленный НДФЛ на авансы за патент

В компании работает иностранец с патентом. Ежемесячно компания уменьшала исчисленный НДФЛ на авансы, которые работник заплатил за патент.

Работодатель вправе уменьшить НДФЛ иностранцев на авансы, которые они заплатили за патент (п. 6 ст. 227.1 НК РФ). Для этого надо получить уведомление из инспекции.

В строке 020 запишите начисленный доход, а в строке 040 — исчисленный НДФЛ. Авансы компания отражает в строке 050 расчета, а в строке 070 — разницу между исчисленным НДФЛ и авансами. Разница не может быть отрицательной. Если налог иностранца за квартал меньше, чем он заплатил за патент, то компания уменьшает НДФЛ только на часть авансов. Поэтому в строку 050 запишите только те авансы, на которые фактически уменьшили НДФЛ.

Даже если компания ничего не удержала с иностранца, отразите зарплату в разделе 2. В строке 130 покажите начисленный доход, а в строке 140 поставьте ноль.

На примере

В компании работают два иностранца с патентом. Каждый месяц они платят авансы за патент — 4200 руб. Зарплата первого работника — 30 000 руб. в месяц, НДФЛ — 3900 руб. (30 000 руб. × 13%), второго — 32 000 руб., НДФЛ — 4160 руб. (32 000 руб. × 13%). Налог с зарплаты меньше, чем ежемесячные авансы, поэтому компания не удерживает НДФЛ.

Раздел 1. В течение полугодия компания начислила доходы — 372 000 руб. ((30 000 руб. + 32 000 руб.) × 6 мес.). Исчислила НДФЛ — 48 360 руб. (372 000 руб. × 13%). Авансы за патент за 6 месяцев составили 50 400 руб. (4200 руб. × 2 × 6 мес.). В строке 050 компания записала авансы в пределах исчисленного налога — 48 360 руб.

Раздел 2. Зарплату за апрель компания выдала 4 мая — 62 000 руб. (30 000 + 32 000). Исчисленный НДФЛ — 8060 руб. (3900 + 4160). Налог компания не удерживала. Расчет она заполнила, как в образце 95.

Образец 95. Как заполнить доходы иностранцев на патенте:

Наверх

Иностранец стал резидентом во втором квартале

Компания удерживала у иностранца НДФЛ по ставке 30 процентов. Во втором квартале он стал резидентом.

Доходы нерезидентов облагаются НДФЛ по ставке 30 процентов (п. 3 ст. 224 НК РФ). Но если работник за последние 12 месяцев пробудет в России 183 календарных дня, он станет резидентом. Налог за месяц, в котором работник стал резидентом, потребуется посчитать по ставке 13 процентов. Статус работника компания определяет на конец каждого месяца (письмо ФНС России от 22.10.14 № ОА-3-17/).

Расчет за полугодие. За предыдущие месяцы налог не пересчитывайте, ведь работник еще может стать нерезидентом. В разделе 1 покажите доходы работника в двух блоках строк 010–050 — по ставке 30 и 13 процентов.

Расчет за девять месяцев и за год. Окончательный статус работника компания определяет по итогам года. В то же время если в течение года работник пробудет в РФ 183 календарных дня, то его статус уже не изменится до конца года. Это случится в июле. Значит, в этом месяце можно пересчитать НДФЛ со всех доходов с января по июнь (письмо Минфина России от 15.02.16 № 03-04-06/7958).

Таким образом, все доходы работника будут облагаться по ставке 13 процентов. В расчете за девять месяцев и за год не делите выплаты по разным ставкам. В строке 040 отразите налог, исчисленный по ставке 13 процентов. А в строке 070 — НДФЛ, который фактически удержали у работника. Компания не вправе после пересчета возвращать работнику деньги по заявлению. Переплату покажите в справке 2-НДФЛ как излишне удержанную.

На примере

Иностранец приехал в Россию 15 декабря. В июне следующего года он стал резидентом. НДФЛ с зарплаты за этот месяц компания исчислила по ставке 13 процентов. С доходов за январь — май — по ставке 30 процентов. Зарплата за январь — май — 450 000 руб., исчисленный и удержанный НДФЛ — 135 000 руб. (450 000 руб. × 30%). Зарплата за июнь — 50 000 руб., исчисленный и удержанный НДФЛ — 6500 руб. (50 000 руб. × 13%). Других работников в компании нет. Всего доходы — 500 000 руб. (450 000 + 50 000). НДФЛ — 141 500 руб. (135 000 + 6500). Раздел 1 она заполнила, как в образце 96.

Образец 96. Как заполнить расчет за полугодие, если работник стал резидентом:

Наверх

Компания предоставляет иностранцу вычеты и уменьшает НДФЛ на авансы

В компании работает иностранец с патентом. Он резидент РФ. Компания предоставляет ему детский вычет и уменьшает исчисленный НДФЛ на авансы за патент.

Иностранцы с патентом вправе получать детский вычет, как только станут резидентами России. Чтобы получить вычеты, иностранец должен написать заявление и принести свидетельства о рождении детей. Если документы на иностранном языке, их надо перевести и заверить перевод у нотариуса.

Компания вправе предоставлять вычет иностранцу и одновременно уменьшать исчисленный НДФЛ на авансы за патент. Кодекс это не запрещает. Сначала уменьшите доходы иностранца на вычеты и исчислите НДФЛ. Эту сумму можно уменьшить на авансы.

В строке 020 запишите начисленную зарплату. Вычеты, которые предоставили работнику, отразите в строке 030 раздела 1. А авансы, на которые уменьшили исчисленный НДФЛ, — в строке 050. В строке 070 отразите НДФЛ, который удержали с сотрудника.

Что касается раздела 2, отражайте в нем операцию, даже если авансы превысили исчисленный НДФЛ. В строке 130 запишите начисленный доход. А в строке 140 — удержанный НДФЛ. Если компания ничего не удержала, поставьте в этой строке ноль.

На примере

В компании работает иностранец с патентом. Платит ежемесячно аванс — 4200 руб. Зарплата работника — 50 000 руб. У него один ребенок, поэтому компания предоставляет вычет — 1400 руб. Зарплату за апрель компания выдала 5 мая. Исчислила НДФЛ — 6318 руб. ((50 000 руб. — 1400 руб.) × 13%). А удержала налог за вычетом аванса — 2118 руб. (6318 — 4200). Раздел 2 компания заполнила, как в образце 97.

Образец 97. Как отразить зарплату, если компания уменьшала доход на вычеты:

Наверх

Компания оплачивает нерезиденту работу за пределами РФ

В компании работает иностранец на удаленке. Он нерезидент и не приезжает в Россию из своей страны.

НДФЛ облагаются доходы от источников в России (п. 1 ст. 207 НК РФ). Если работник трудится на удалёнке из другой страны, он получает доходы от источников за пределами РФ. Значит, налог с выплат этому работнику удерживать не надо (письма Минфина России от 31.03.14 № 03-04-06/14026, от 15.07.15 № 03-04-06/40525). «Физик» сам отчитается о доходах и заплатит налог в той стране, где живет.

В 6-НДФЛ компания отражает выплаты, в отношении которых является налоговым агентом (п. 2 ст. 230 НК РФ). Поэтому доходы иностранца на удалёнке в 6-НДФЛ не отражайте.

На примере

В компании работает иностранец из Германии. Он трудится на удалёнке из своей страны. В течение полугодия компания начислила работнику доходы — 504 000 руб. НДФЛ не удерживала. Кроме того, компания начислила доходы 12 работникам — 1 809 000 руб., исчислила и удержала НДФЛ — 235 170 руб. (1 809 000 руб. × 13%). Доходы иностранца компания не отражала в 6-НДФЛ. Раздел 1 расчета за полугодие она заполнила, как в образце 98.

Образец 98. Как заполнить расчет, если в компании работают иностранцы на удалёнке:

Наверх

6-НДФЛ: как отразить выплаты иностранцу, работающему по патенту

ФНС РФ в своем письме от 17.05.2016 № БС-4-11/ приводит порядок заполнения расчета 6-НДФЛ в отношении выплат иностранному работнику, трудящемуся по найму на основе патента, если ему установлен месячный оклад в размере 30 тыс. рублей.

В письме речь идет о ситуации, когда НДФЛ работодателем не уплачивался, поскольку фиксированный авансовый платеж по патенту превышает сумму исчисленного налога.

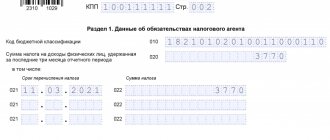

Ведомство отмечает, что в данном случае заработная плата, НДФЛ и зачтенная сумма фиксированных авансовых платежей отражаются в строках 020, 040 и 050 раздела 1 расчета 6-НДФЛ за первый квартал 2016 года.

При этом в разделе 2 расчета 6-НДФЛ за этот же период данная операция отражается следующим образом: в строке 100 указывается «31.01.2016», по строкам 110 и 120 – «00.00.0000», по строке 130 – указывается «30 000», по строке 140 – «0».

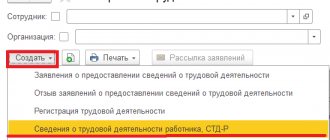

В указанном письме ФНС России изменила позицию относительно порядка заполнения расчета 6-НДФЛ в рассматриваемой ситуации. В учетных программах «1С:Предприятие 8» заполнение Раздела 2 расчета 6-НДФЛ в соответствии с разъяснениями будет поддержано с выходом очередных версий. О сроках – см. в «Мониторинге изменений законодательства».

Читайте ответы ФНС о порядке заполнения 6-НДФЛ — Часть 1, Часть 2.